Кредитная карта сбербанка на 50 дней без процентов

Содержание:

- Плюсы и минусы кредитных карт Сбербанка

- Как узнать размер кредитного лимита

- Преимущества и недостатки карты от Сбербанка

- Условия пользования

- Особенности кредитных карт Сбербанка:

- Как обналичить деньги с кредитной карты Сбербанка без комиссии

- Тарифы, проценты и условия по кредиткам ВИЗА от Сбербанка

- Премиальная кредитная карта

- Как пользоваться кредитной картой Сбербанка: основные правила

- Учимся грамотно пользоваться кредиткой Сбербанка

Плюсы и минусы кредитных карт Сбербанка

По всем предложениям действует возобновляемая кредитная линия. Практически все карты, предлагаемые Сбербанком (исключая неименные), международные, то есть их можно без ограничений использовать за границей, многие можно оформить на условиях бесплатного обслуживания.

| Карта | Преимущества | Недостатки |

| Золотая | Выдача наличных при утере карты за границей, бесплатные уведомления об операциях по смс | Возможность получения только по предварительно одобренному предложению |

| Премиальная | Возможна экстренная выдача наличных при утере карты за границей, бесплатные смс-уведомления, привилегии от платежных систем | Только для постоянных клиентов, категории с повышенным бонусом изменить нельзя |

| Классическая | Для оформления нужен только паспорт, по предодобренному предложению возможно бесплатное обслуживание | Выпуск только в национальной валюте, высокая комиссия за обналичивание |

| Аэрофлот | Несколько способов потратить мили, бесплатные уведомления по смс | Не действует программа “Спасибо” |

| Аэрофлот (премиальная) | Разные способы потратить мили, спецпредложения, привилегии от Аэрофлота, Сбербанка, Visa, персональный менеджер, возможность повысить класс обслуживания, уже то, как выглядит карточка, повышает статус владельца | Дорогостоящее годовое обслуживание, возможность получения только по предодобренному предложению |

| Подари жизнь | Возможность потратить бонусы на благотворительность, бесплатные смс-уведомления, версия карты с золотым статусом | Выплата благотворительных взносов производится из средств заемщика |

| Моментум | Мгновенная выдача, бесплатное обслуживание | Можно получить только по предодобренному предложению, невозможно выпустить дополнительные карты |

Youtube-блогер с канала GarageBiz рассказывает о принципах и правилах пользования кредитками, делится своим опытом:

Несмотря на множество преимуществ, у большинства карт Сбербанка есть отрицательные стороны: небольшой кредитный лимит по сравнению с предложениями других банков (в основном до 600 тыс. руб.), высокая комиссия за снятие наличных, отсутствие кешбека (только внутренняя программа “Спасибо”).

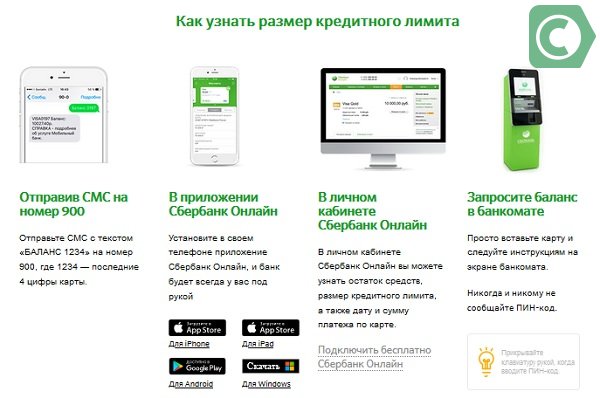

Как узнать размер кредитного лимита

Такое понятие как «кредитный лимит» определяет

максимальную сумму, которую владелец кредитки может тратить на покупки. В

зависимости от финансового состояния, платежеспособности клиента и его рейтинга

банк устанавливает лимиты для каждого индивидуально. По действующему правилу

размер кредитного лимита не может превышать треть совокупного дохода клиента. Также

стартовая величина предоставляемых средств зависит от типа кредитки: для

карточек Gold – от 200 тыс. руб., для Classik – от 20 тыс. руб.

При этом в Сбербанке практически для всех кредиток установлен единый

максимальный лимит в 600 тыс. руб. Исключение – премиальные кредитки с лимитом

до 3 млн.руб.

Для проверки данных о кредите клиенты могут воспользоваться: смс на 900, мобильным приложением банкинга, личным кабинетом или банкоматом

Если картодержатель демонстрирует банковскому

учреждению свою финансовую дисциплину, то через некоторое время можно

рассчитывать на пересмотр лимита в большую сторону.

Получить информацию об установленном лимите по

кредитке можно несколькими способами:

- Отправкой запроса на телефон 900. Сформировать СМС с фразой – БАЛАНС XXXX, где XXXX – последние 4 цифры вашей кредитки. Отправить запрос на номер 900.

- В Сбербанк Онлайн. Чтобы узнать размер предоставляемого лимита, достаточно открыть кредитку, выбрав ее из списка своих карточных продуктов. На странице имеется вся информация – срок действия, сумма лимита и обязательного платежа, а также дату погашения.

- В мобильном приложении интернет-банка. Всю информацию можно получить, кликнув на нужный пластик в разделе «Мои карты».

- В терминале или банкомате. Нужно будет вставить кредитку в картоприемник, предварительно введя ПИН-код. В меню нужно нажать на «Запрос баланса».

Кредитный лимит возобновляется, когда происходит

пополнение карточного баланса.

При своевременном погашении долга, клиенты через некоторое время могут рассчитывать на пересмотр лимита в большую сторону

Клиент минимум через 6 месяцев может подать

заявление на увеличение лимита. Сбербанк может увеличить его и по собственной

инициативе. Основанием для такого решения могут быть:

- у картодержателя увеличился доход;

- кредитка не лежит без дела и активно используется для платежей;

- нет текущей задолженности по карте;

- клиент открыл вклад или счет в Сбербанке;

- за последние полгода пользования кредиткой клиент успел погасить все займы и улучшил свою КИ.

В случае постоянного нарушения срока внесения

ежемесячных платежей при пользовании

кредитной карты Сбербанк может значительно снизить размер лимита.

Преимущества и недостатки карты от Сбербанка

Представленные ниже сведения являются общими и ориентированы на интересы держателей кредитных карт.

Преимущества:

- Кредитные карты организации имеют максимальную долю рынка (самые популярные среди альтернативных продуктов других банков).

- Самая развитая в стране сеть банкоматов и отделений: проблем со снятием наличных или зачислением средств на счет – нет.

- Бесплатное обслуживание пластиков, за исключением кредитки Платиновая.

- Бесплатное подключение услуги СМС информирования.

- Большой льготный период – 50 дней.

- Высокие кредитные лимиты.

- Карты имеют функцию бесконтактной оплаты покупок на сумму до 1000 рублей.

- Возможность подключить кредитку к бонусной программе «Спасибо».

- Огромное количество партнеров среди магазинов и фирм, оказывающих различные услуги, работающих по всей территории России, что позволяет быстро накапливать и без проблем тратить бонусные баллы.

- Функциональный личный кабинет интернет-банкинга и мобильного приложения.

Недостатки:

- Высокая комиссия при денежных переводах со счета кредитной карты и снятии наличных – 3% (не менее 390 рублей).

- Не клиенты Сбербанка должны подавать заявление на получение карты вместе с пакетом документов в отделении компании, сделать это дистанционно не получится.

- В просьбе увеличить кредитный лимит могут отказать без объяснения причины.

Кредитные карты Сбербанка – это самый популярный финансовый продукт среди альтернативных, предоставляемых другими банками. Большинство граждан отзываются положительно о кредитных карточках организации, по достоинству оценивают возможность пользоваться заемными средствами 50 дней без процентов, копить бонусные баллы и не платить деньги за годовое обслуживание карт Моментальная, Классическая и Золотая.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.

Особенности кредитных карт Сбербанка:

- Наличие карт всех платежных систем.

- Наличие статусных и обычных карт.

- Возможность пользоваться кредитной линией бесплатно, используя беспроцентный период.

- Индивидуальные условия для каждого клиента.

- Наличие бонусных программ

- Возможность получения моментальных карт в момент обращения в отделение.

- Широкий спектр возможностей использования карты.

- Наличие благотворительных продуктов для помощи фондам.

- Наличие кобрэндовых программ

Для того чтобы стать обладателем карты с кредитными средствами, необходимо соответствовать следующим требованиям, выдвигаемые банком:

- быть гражданином РФ,

- возрастное ограничение: 21-65 лет,

- иметь постоянную регистрацию в регионе присутствия отделения,

- общий стаж трудовой деятельности от 1 в течение предыдущих 5 лет, на последнем месте работы от 6 мес.,

- стабильный источник дохода,

- положительная кредитная история.

Если вы не удовлетворяете требованиям банка — карту вам не дадут. Требования у банков разные.

Рекомендуем также оформить заявку в другие банки, на случай если в Сбербанке будет отказ

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Заявка на кредитную карту Kviku(Квику)

- Выпуск карты Виртуально за 30 секунд

- Кредитный лимит до 200 000руб.

- Льготный период до 50 дней

- Плата за выпуск не взымается

- Обслуживание бесплатно.

- Ставка по карте от 21.9%

кредитной карты Сбербанка

- СНИЛС,

- ИНН,

- водительские права,

- загранпаспорт,

- билет военного,

- удостоверение госслужащего,

- справка о доходе 2НДФЛ\по форме работодателя за предшествующие 6 мес.,

- копия\выписка трудовой книжки\трудового контракта заверенная,

- свидетельство ИП,

- удостоверение адвоката.

В Сбербанке возможно получить карту на специальных условиях для:

- зарплатных клиентов,

- получающих пенсию через банк,

- вкладчиков,

- действующих заемщиков.

Условия по карточным продуктам Сбербанка.

| Название | Статус | лимит, руб. | Ставка, % | Обслуж-е. | Льготный период | Особенности |

|---|---|---|---|---|---|---|

| Молодежная, Visa\MasterCard | Классическая | До 200 000 | 24 | 750 |

До 50 |

Для молодежи от 18 до 30 лет,Программа бонусов «Спасибо от СБ», |

| Стандарт, Visa\MasterCard | Классическая | До 600 000 | От 18,9 | 750 | Безопасная оплата в интернете,Спецпредложения от Visa\MasterCard, | |

| Momentun, Visa\MasterCard | Классическая | До 150 000 | От 18,9 | Оформляется за 15 минут,Неименная,Нет электронного чипа | ||

| Подари жизнь, Visa | Классическая Золотая | До 600 000 | От 18,9От 17,9 | 900 3500 |

Отчисление 50% оплаты за 1 год обслуживания и 0,3% от стоимости покупок в благотворительный фонд, Программа бонусов «Спасибо от СБ», Медподдержка путешественников, Скидки по программе Виза-привилегия | |

| Аэрофлот, Visa | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Начисление бонусов за полеты: до 1000 – за активацию, до 1,5 – за 30 израсходованных руб.,Экстренная выдача карты при утере заграницей,Участие в программе Виза-привилегия | |

| МТС, MasterCard | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Получение баллов по программе «МТСБонус», которые можно обменять на СМС, звонки, Мб, звонок на заставку,До 600 бонуосв – при активации,1 бонус-за 30 израсходованных руб., Участие в программе мастекард-привилегия, |

|

| Gold, Visa\masterCard | Привилегированная | До 600 000 | От 17,9 | 3000 | Программа привилегий от Визы и Мастеркард,Экстренный выпуск карт при утере заграницей, | |

| American Express Platinum | Статусная | До 3 000 000 | От 17 | 10 000-15 000 | Экслюзивные привилегии, Персональный менеджер, Консьерж, PriorytyPass, Скидки по программам American Express,Страх.полис до 1 млн.долл., Удаленное управление счетами, Спецтарифы на поездки, Спецобслуживание в гостиницах по всему миру, Скидки при аренде авто по всему миру,Необходимо иметь остаток на счете в СБ не меньше 3 млн.руб. |

Как обналичить деньги с кредитной карты Сбербанка без комиссии

По правилам банка, снятие наличных с кредитки без комиссии не предусмотрено. Если хотите обналичить, комиссия спишется с кредитного счета. Перевод денег с кредитной карты на другую через Сбербанк Онлайн, терминал или телефон будет расцениваться, как снятие наличных, поэтому бесплатно провести такую операцию невозможно. Так как комиссия в 3% оборачивается не маленькой суммой при обналичивании больших сумм денег, люди задаются вопросом, как снять деньги с кредитки без процентов. Такая операция недоступна, но можно сократить потери. Есть один способ, для которого понадобится кошелек Киви.

- Перевести деньги с кредитки на электронный кошелек с комиссией 0,75% (Сбербанк считает эту операцию покупкой услуги через интернет и сохраняет ваш льготный период).

- С киви кошелька пополнить счет дебетовой карты.

- Снять наличные.

Еще одна хитрость, чтобы обналичить кредитку без комиссии. Если в окружении кто-то собирается совершить покупку, договоритесь, что оплатите кредитной картой, а он вернет стоимость наличными деньгами.

Тарифы, проценты и условия по кредиткам ВИЗА от Сбербанка

Сбербанк выпускает несколько видов различных кредитных карт Виза. Для всех видов кредитных карточек банка применяются следующие условия:

- льготный период – до 50 дней;

- ставка при просрочке — 36% годовых;

- полный пакет SMS-информирования предоставляется бесплатно.

Классическая

Классическая кредитка Виза по стандартным условиям выпускается с лимитом кредитования до 300 тыс. р. А ставка по ней составит 25,9% годовых. Обслуживание бесплатно в течение всего срока действия пластика по акции для всех клиентов. По стандартным условиям ежегодно за него взимается 750 р.

По индивидуальным предложением обслуживание всегда бесплатно, кредитный лимит выше – до 600 тыс. р., а ставка – ниже 23,9%.

Золотая

Золотая карточка отличается более высоким статусом, но в целом она полностью повторяет классическую кредитку. Ставка по стандартным условиям составит 25,9%, а лимит может достигать 300 тыс. р. Плата за обслуживание не взимается при оформлении по акции, а в остальных случаях составляет 3000 р. в год.

По персональному предложению золотой пластик может изготавливаться всегда с бесплатным обслуживанием, с лимитом до 600 тыс. р. и ставкой – 23,9%.

Премиальная

Стоимость обслуживания премиальной карты довольно высока – 4900 р. в год, независимо от наличия спецпредложения. Но по ней на стандартных условиях кредитный лимит может достигать 600 тыс. р., а ставка снижена до 23,9%. По спецпредложению лимит может быть увеличен до 3 млн р., а ставка еще уменьшена – до 21,9%.

Аэрофлот

Кобрендинговые кредитные карты, выпускаемые Сбербанком совместно с компанией Аэрофлот. Параметры кредитования по ним точно такие же, как по стандартной линейке продуктов. Но они отличаются бонусной программой и стоимостью обслуживания:

- классическая карта Виза – Аэрофлот обойдет в 900 р./год и позволяет получать по 1 мили бонусов за каждые 60 р., потраченные на покупки;

- золотая карточка обойдется в 3500 р. ежегодно, но вознаграждение по бонусной программе у нее выше – 1,5 мили за 60 р.;

- Visa Signature выпускается только по спецпредложению банка, стоит 12000 р. в год и принесет 2 мили за каждые 60 р., потраченные на покупки.

Подари жизнь

По кредитным картам Виза «Подари жизнь» банк осуществляет отчисление части прибыли в благотворительный фонд. В остальном отличаются от базовых карточных продуктов только стоимостью обслуживания. Классический вариант кредитки обойдется в 900 р./год, а золотой – в 3500 р./год, но обе версии продукта обслуживаются бесплатно при выпуске по спецпредложению.

Сводная таблица по кредиткам

| Кредитная карта | Ставка | Максимальный лимит | Стоимость обслуживания по стандартным условиям |

| Классическая | 25,9% — базовые условия, 23,9 – по спецпредложению | 300 тыс. р. – по базовым условиям, 600 тыс. р. – по индивидуальному предложению | Бесплатно по спецпредложению и в рамках акции, стандартно – 750 р./год |

| Классическая Аэрофлот | 900 р./год | ||

| Классическая Подари жизнь | 900 р./год, по спецпредложению – 0 р. | ||

| Золотая | Бесплатно по индивидуальным предложениям и выпуске по акции, стандартно – 3000 р./год | ||

| Золотая Аэрофлот | 3500 р./год | ||

| Золотая Подари Жизнь | 3500 р./год, по персональному предложению – 0 р./год | ||

| Премиальная | 23,9% — стандартная программа, 21,9% — по спецпредложению | 600 тыс. р. по стандартным условиям, 3 млн р. по спец предложению | 4900 р./год |

| Аэрофлот Signature | 12000 р./год |

Пример расчета процентов по кредитке

Клиент приобрел по классической кредитной карте Виза со ставкой 25,9% велосипед стоимостью 14000 р. если он будет погашать долг с помощью минимальных платежей, то общий срок выплат составит 27 месяцев, а переплата – 3854 р., а размер платежа постепенно будет снижаться от 992 до 282 р. в месяц. Но если ежемесячно платить по 1500 р., то рассчитаться с долгом можно за 11 месяцев, а переплата составит 1734 р. При оплате долга до конца льготного периода платить проценты не придется совсем.

Премиальная кредитная карта

По версии Frank Research Group (2019 год), кредитка получила звание “Самой выгодной кредитной карты с бонусной программой в премиальном сегменте”. Кредитный лимит карты достигает размеров в 3 миллиона рублей. Карту можно получить по персональному предложению (выше лимит и меньше ставка), или на стандартных условиях. Получайте бонусы “Спасибо” от трат по карте: 10 % – на заправках и в поездках на Gett и Яндекс.Такси, 5 % – кафе и рестораны, 1,5 % – в супермаркетах. Накопленными бонусами можно оплатить до 99 % стоимости товара, купленного у партнёра Программы лояльности (1 бонус = 1 рублю). Чтобы получать больше бонусов “Спасибо”, нужно тратить по карте от 1 000 рублей в месяц. Беспроцентный период по карте – 50 дней.

- Обслуживание карты: 4 900 рублей в год;

- Кредитный лимит: до 3 000 000 рублей (на стандартных условиях – до 600 000 рублей);

- Беспроцентный период на все покупки: 50 дней;

- СМС или Push-уведомления об операциях: бесплатно;

- Пополнение карты с карт других банков: бесплатно (бесплатное пополнение доступно на официальном сайте и в Мобильном приложении “Сбербанка”);

- Процентная ставка (любые операции по карте): 21,9 % годовых (на стандартных условиях – 23,9 %);

- Комиссия за выдачу наличных в “Сбербанке” и дочерних банков: 3 % от суммы (не менее 390 рублей);

- Комиссия за выдачу наличных в других банках: 4 % от суммы (не менее 390 рублей);

- Комиссия за перевод средств на дебетовую карту “Сбербанка”: 3 % от суммы (не менее 390 рублей);

- Лимит на переводы и выдачу наличных в сутки: 500 000 рублей;

- Получение отчета по карте на электронную почту или в банке: ;

- Неустойка за сумму просроченного платежа: 36 % годовых.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Проверьте информацию на лицевой стороне карты

Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

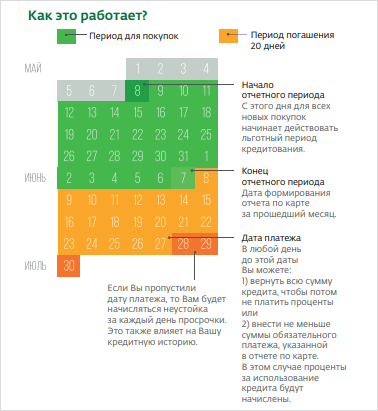

Льготные условия кредитования на 50 дней

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.