Как правильно пользоваться кредитной картой тинькофф?

Содержание:

- Как работает Грейс-период по карте Тинькофф.

- Дополнительные функции карты

- Как пользоваться кредиткой Тинькофф, чтобы это было выгодно клиенту

- Как правильно пользоваться картой Тинькофф Блэк

- Как пользоваться кредитной картой Тинькофф Платинум?

- Работа с картой

- Льготные транзакции

- Кредитная карта Тинькофф — условия использования

- Преимущества и недостатки кредитки Тинькофф Платинум

- Не берите в долг у банка?

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Правила пользования кредиткой, о которых умалчивают банкиры

- Дополнительные услуги

- Условия

Как работает Грейс-период по карте Тинькофф.

Длительность льготного периода по карте Тинькофф составляет до 55 дней. У каждого клиента действует свой грейс-период. Он начинается с даты, указанной в выписке или в договоре, приложенном с картой, – отчетная дата.

Льготный период состоит из расчетного и платежного периодов. Расчетный период начинается с отчетной даты и длится 30 дней. Например, отчетная дата 5 июля – расчетный период будет длиться до 5 августа. Сразу после расчетного периода (РП) начинается платежный период (ПП). Он длится 25 дней. В этот промежуток времени нужно внести либо всю потраченную сумму, либо минимальный платеж. Например, ПП начинается с 5 августа и длится до 30 августа.

Льготный период по картам Тинькофф можно назвать «честным». Он является возобновляемым. Например, отчетная дата – 5 июля. Первый РП будет длиться с 5 июля по 5 августа, первый ПП – с 5 по 30 августа, второй РП – с 5 августа по 5 сентября, второй ПП – с 5 по 30 сентября и т.д.

Рассмотрим пример исходя из отчетной даты 5 июля:

| Траты | К оплате с 5 по 30 августа | К оплате с 5 по 30 сентября |

|---|---|---|

| 10 июля – 10 т.р. |

10 т.р.+5 т.р.=15 т.р. или 15 т.р.*8%=1200 р.+% – мин.платеж |

|

| 20 июня – 5 т.р. | ||

| 6 августа – 7 т.р. | Суммы будут входить к оплате в след. ПП |

7 т.р.+4 т.р.=11 т.р. или 11 т.р.*8%=880 р. |

| 1 сентября – 4 т.р. |

Если клиент вносит минимальный платеж в первый ПП, то остаток суммы переносится на следующий ПП.

Проценты с 10 т.р. возьмутся за 25 дн.:

Проценты с 5 т.р. будут начислены за 15 дней:

Минимальный платеж к внесению с 5 по 30 августа составит:

Остаток на ПП с 5 по 30 сентября составит 13 800 р. и на него будут уже начислены проценты за новый месяц:

За следующий период, если пользователь не уложится в новый льготный период, проценты будут начисляться аналогичным способом. Суммы долга будет увеличиваться нарастающий итогом за счет наличия долга за предыдущие периоды.

Дополнительные функции карты

Следующим моментом является наличие дополнительных функций, которые нужны далеко не каждому клиенту. Одной из них выступает программа страховой защиты. Нужна она в первую очередь банку, для покрытия убытков в случае неплатежеспособности клиента. Страховой процент равен 0,89% на сумму задолженности. Вы имеете полное право отказаться от этой банковской услуги при получении кредитной карты. Если по каким-то причинам вы это не сделали, вы можете самостоятельно деактивировать ее в интернет-банке.

Еще одной ненужной для многих функцией является SMS-банк. Не стоит путать с услугой SMS-инфо, которая в отличие от указанной функции является бесплатной. SMS-банк дополнительно уведомляет вас о всех совершенных покупках, таким образом предупреждая о возможных мошеннических действиях с картой, и при этом стоит 59 рублей в месяц. Сумма небольшая, однако за год составит 708 рублей, и на нее тоже начисляется процент (если страховая защита активирована). Тут выбор за вами. Если картой пользуетесь только вы и она всегда с вами – зачем переплачивать?

Как пользоваться кредиткой Тинькофф, чтобы это было выгодно клиенту

Чтобы кредитной картой было выгодно пользоваться, нужно соблюдать несколько простых правил. Не платить проценты позволит соблюдение преимуществ грейс-периода. Для этого нужно внимательно изучать выписку, которую банк присылает каждый расчетный период. В документе будет указана сумма долга. Чтобы не платить комиссии и проценты, достаточно погасить долг в течение беспроцентного периода.

Тратить деньги можно, если точно знать, что задолженность будет погашена вовремя. Но наличные с кредитки снимать не рекомендуют. Это невыгодно, так как за обналичивание берут большие проценты. Поэтому кредиткой лучше просто оплачивать товары и услуги.

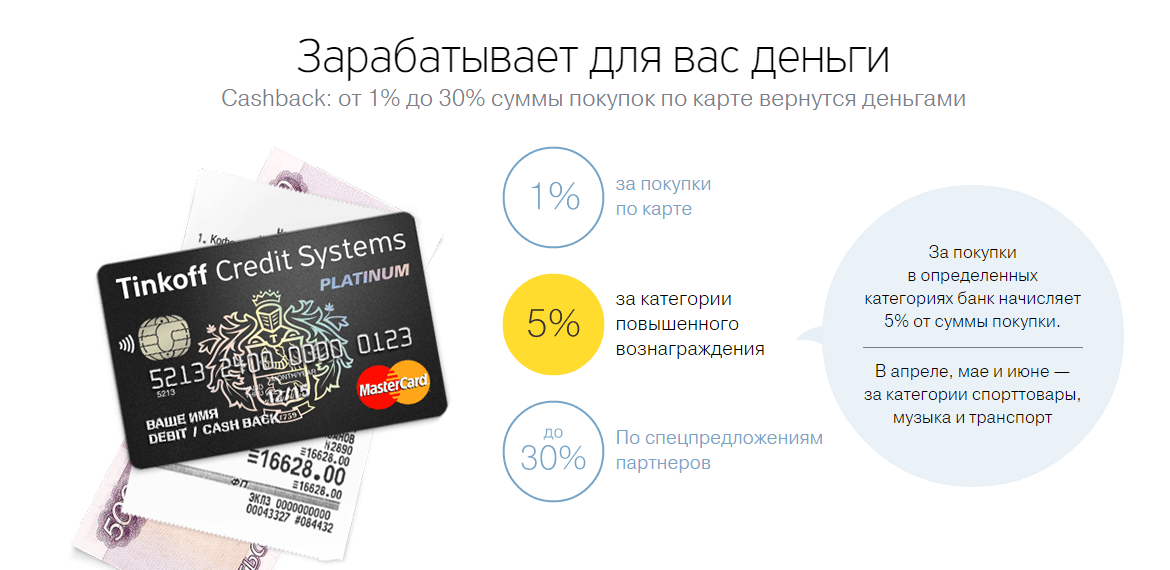

Не нужно забывать про мили и бонусы. У банка Тинькофф есть несколько видов кредитных карт, из которых можно выбрать самую выгодную для себя. Например, начисляют на:

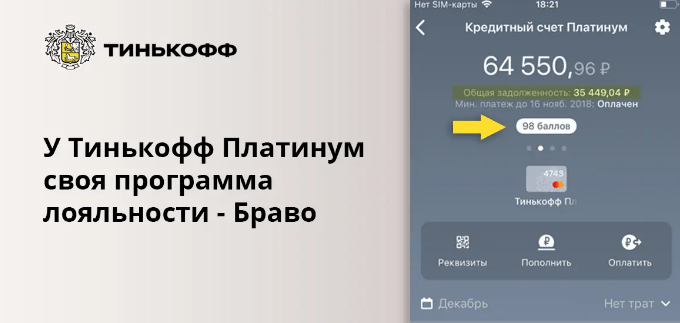

- Тинькофф Платинум – по 1 % на все покупки. Накопленные баллы можно потратить на ж/д билеты или рестораны.

- eBay – по 3 % за все интернет-приобретения и по 1 % за остальные. Истратить баллы можно на аукционе «eBay».

- Lamoda – по 5 % за покупки в Ламоде, и по 1 % за остальное. Тратить баллы можно в этой же компании.

- AliExpress – по 5 % на сайте Алиэкспрессе, и на остальное – по 1 %. Тратить баллы можно в интернет-бутике этой же компании.

- All Games – по 5 % за покупки в Ориджин, Плейстейшн-стор, Стим, Иксбокс-геймс, на остальное – по 1,5 %. Баллы можно использовать для покупки игр и электроники через интернет.

Также можно получать прибыль, которую начисляют на карту (на остаток денег на счету). Но для этого потребуется дополнительно дебетовая карта (см. https://moytinkoff.ru/debetovye-karty-tinkoff/vidy-debetovyh-kart-tinkoff). В течение месяца все оплачивать кредиткой. Тогда деньги на дебетовом пластике расходоваться не будут и в конце месяца на них будет начислен небольшой процент на остаток. Погасить долг по кредитной карте нужно будет в конце месяца. И можно снова ею пользоваться.

Еще один интересный способ как пользоваться кредиткой Тинькофф – это использовать ее для залога. Например, нужно взять напрокат машину. Для этого требуется залог в 1000 евро. Достаточно дать кредитку и на ней будет заблокирована нужная сумма. После возврата машины сумма вновь становится доступной. При этом никаких процентов и комиссий банку платить не надо. Также как и носить с собой большие суммы наличными.

Если правильно использовать преимущества кредитной карты, то можно извлечь из нее неплохую выгоду, да еще и немного заработать.

Следующая запись Кредитная карта Азбука Вкуса: условия, преимущества

Как правильно пользоваться картой Тинькофф Блэк

Если вы хотите использовать безналичные расчеты в своей повседневной жизни, то это совсем не сложно. Вы просто сообщаете на кассе магазина, что оплата будет проходить по карте, прикладываете карточку к платежному терминалу, и деньги списываются со счета.

Если вам нужно совершить покупку на сумму более 1000 рублей, то платежный терминал дополнительно попросит вас ввести пин-код, чтобы подтвердить операцию. После этого вы также получаете чек, и купленный товар.

Собираетесь провести шопинг в онлайн-магазине? Принцип действия такой же:

- Вы заводите личный кабинет на нужной вам онлайн площадке продавца;

- Затем «складываете» нужные вещи в свою корзину;

- После подсчета суммы переходите к оплате;

- Выбираете «Оплата банковской картой»;

- Вводите все необходимые реквизиты. Чаще всего просят номер карточки (16 цифр), срок действия, ФИО, они указаны на лицевой стороне пластика, а с оборотной стороны нужно списать код безопасности.

Как оплачивать услуги? Удобнее всего это делать через мобильное приложение или личный кабинет на официальном сайте банка. Там нужно предварительно зарегистрироваться, чтобы получить доступ к вашей учетной записи.

Далее вы в своем ЛК или приложении с телефона заходите в свою учётку, и там находите раздел «Платежи». Банк дает возможность оплаты многих направлений – ЖКХ, интернет, мобильная связь, телевидение, капремонт и т.д. При необходимости можно настроить автоплатеж.

Если нужно совершить перевод, то это также удобнее всего делать в вашем личном кабинете или приложении. Находите соответствующую функцию, вводите данные получателя и сумму, подтверждаете операцию. Если делать перевод по СБП, то перечисление по номеру телефона получателя будет проходить без комиссии.

Как пользоваться кредитной картой Тинькофф Платинум?

После получения пластикового носителя необходимо пройти процедуру активации, так как карточка выдаётся клиенту в нерабочем состоянии — с её помощью нельзя оплачивать покупки, снимать наличные.

Чтобы активировать карту, нужно следовать такому алгоритму:

Опция активации также доступна в личном кабинете пользователя. Чтобы зарегистрироваться в онлайн-сервисе, нужно нажать на кнопку «Войти», которая находится в правом верхнем углу на главной странице сайта Тинькофф Банка. Далее необходимо кликнуть на надпись «Получить логин» и ввести номер карты. Данные, необходимые для входа в систему, будут указаны в СМС-сообщении.

На сайте банка или в официальных магазинах Play Market, App Store и Microsoft Store держатель карточки может скачать мобильное приложение Тинькофф. Для авторизации в системе необходимо использовать полученные ранее логин и пароль.

После того как кредитная карта активирована, её владельцу становятся доступны следующие операции:

- безналичная оплата покупок по всему миру (ввод ПИН-кода требуется в редких случаях);

- снятие наличных в любом банкомате;

- платежи через интернет — при совершении покупок в сети операция подтверждается с помощью одноразового СМС-пароля, поэтому карта в обязательном порядке должна быть привязана к номеру телефона.

В личном кабинете клиента есть опция, позволяющая отключить возможность совершения платежей в интернете.

После получения ежемесячной выписки по счёту заёмщику необходимо пополнить карту. Можно внести минимальный платёж или погасить всю задолженность, чтобы воспользоваться льготным периодом.

Пополнение карточки осуществляется любым удобным способом:

- Моментальное перечисление с любых карточек сторонних финучреждений (в личном кабинете на сайте банка или в мобильном приложении).

- Внесение наличных в банкоматах Тинькофф Банка. Операцию можно провести при отсутствии носителя (с помощью QR-кода из приложения).

- В пунктах приёма наличности партнёров (более 300 тысяч точек по России).

- Межбанковские переводы. Оформляются в любом банке, перечисление средств занимает до 2-х дней. Реквизиты для совершения операции можно скачать в мобильном приложении или в веб-версии личного кабинета.

Пополнение карточки проводится без комиссии (вне зависимости от выбранного способа).

Работа с картой

После активации и списания стоимости годового обслуживания, карта готова к использованию. Держатель может осуществлять безналичные покупки, оплачивать приобретения в интернете, а также обналичивать средства в банкомате (в этом случае взимается комиссия, размер которой отобразится на экране в момент совершения транзакции).

По платежному инструменту предусмотрен льготный период, предполагающий безвозмездное пользование кредитными средствами.

Как пользоваться кредитной картой Тинькофф без процентов

Проценты, предусмотренные условиями договора карты, не будут начисляться за безналичные расчетные операции, если соблюдены сроки возврата средств. Длительность льготного периода составляет 55 дней. Для корректного расчета этого срока необходимо запомнить дату первой покупки, в последующие 30 дней продолжить совершение безналичных расчетов, а за оставшиеся 25 дней – погасить всю задолженность.

Процесс погашения

В зависимости от условий, устанавливается сумма минимального ежемесячного взноса (не более 8% от размера задолженности).

Внесение средств осуществляется:

- безналичным переводом с карты Тинькофф

- с помощью оплаты по реквизитам через отделение

- наличными в точках обслуживания

Чтобы избежать просрочки платежа, отслеживайте состояние счета, проверяя баланс.

Нужно ли платить за обслуживание если кредитная карта не активирована?

В чем подвох дебетной карты Тинькофф?

Как отказаться от кредитной карты Тинькофф

Условия получения кредита в Тинькофф

Как закрыть кредитную карту Тинькофф

Льготные транзакции

Новоиспеченные обладатели пластика сразу задаются вопросом: что можно делать с кредиткой? Карта Тинькофф обслуживается международной платежной системой MasterCard, а так же не имеет никаких ограничений на безналичные операции. Это значит, что в любой точке мира, где принимают платежные инструменты MasterCard, вы можете расплатиться своей кредиткой без комиссии. Что касается переводов в Интернете, то тут тоже полная свобода действий, можно покупать и оплачивать:

Список можно продолжать бесконечно, ведь трудно найти в современном мире что-то, что нельзя было бы заказать через интернет или оплатить безналом. Просто скачайте приложение Тинькофф на телефон или пользуйтесь интернет-банкингом, и любая операция займет несколько секунд.

Кредитная карта Тинькофф — условия использования

Что такое грейс-период

Грейс-период, или как его еще называют «беспроцентный, льготный», — это определенный временной промежуток, в течение которого клиент может использовать деньги с кредитной карты без начисления процентов.

Абсолютно в каждом коммерческом банке определены свои условия применения этого льготного периода. Банк «Тинькофф» включает в беспроцентный период ниже описанные правила:

- Грейс-период длится не более 55 дней;

- Грейс-период действует только на покупки пользователя по кредитной карте;

- Снятие наличных не входит в Грейс-период.

Для того, чтобы не платить большие проценты по взятому кредиту, пользователь должен закрыть задолженность до конца льготного периода. Как было указано выше, беспроцентный период составляет 55 дней – именно в эти дни на карту не будут зачисляться проценты и комиссии.

Как получать кэшбэк

Компания Тинькофф возвращает свои заемщикам определенную часть потраченных денежных средств, но не рублями, а бонусами. Возвращенные бонусы клиент может тратить на покупки в определенных категориях товаров.

Кэшбэк начисляется следующим образом:

- 1% за все покупки, совершенные безналичным способом;

- до 30% за все покупки, которые были сделаны у партнеров по программе «Браво».

Следовательно, компания начисляет очень маленький процент кэшбэка и за покупку на 10 000 рублей заемщик может получить только 100 рублей. В связи с этим рекомендуется совершать покупки у партнеров по программе «Браво», так как благодаря этому можно получить больший кэшбэк.

Примеры партнеров:

- МТС (3%);

- гипермаркет Карусель (7%);

- Технопарк (5%);

- КупиВип (10%);

- Яндекс Заправки (10%) и так далее.

Получить кэшбэк можно следующим образом:

Например, вы хотите приобрести новый телевизор. Для получения кэшбэка вам потребуется открыть приложение Тинькофф на мобильном устройстве и найти там список партнеров в разделе техники и электроники;

Максимально внимательно изучите все условия, по которым начисляется кэшбэк с покупки

Также, очень важно узнать срок действия этой акции и имеются ли определенные ограничения;

В случае, если вы уже выбрали нужную модель телевизора, вам останется только сравнить процент кэшбэка в различных магазинах партнерах и выбрать тот, который может принести вам больше выгоды;

Затем активируйте специальное предложение и совершите покупку прибора в выбранном магазине в рамках срока действия этой акции. За покупку необходимо расплачиваться кредитной картой Тинькофф Платинум;

В день формирования итоговой выписки по кредитной карте вы сможете увидеть начисленные бонусы за месяц.

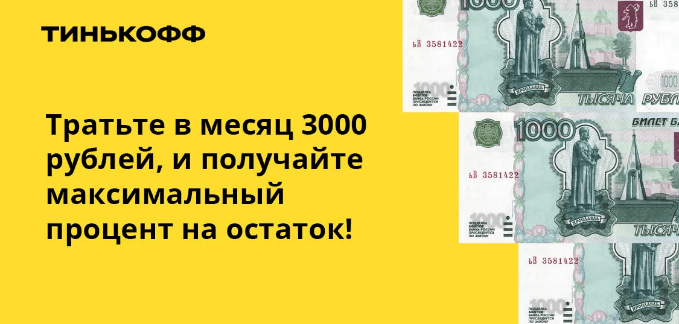

Как начисляется процент на остаток

На кредитную карту Тинькофф начисляется процентный остаток, составляющий 5%. Стоит отметить, что это годовая ставка, которая перечисляется на бонусный счет клиента каждый месяц. Более того, это не просто баллы или бонусы, а настоящие деньги, которые могут быть потрачены по желанию пользователя.

Но, стоит отметить, что 5% — это годовая ставка, которая не предполагает ежемесячное начисление суммы равной этим процентам от остатка по счету клиента. Для расчет примерной суммы денежных начислений клиент должен разделить эту годовую ставку на количество месяцев в одном году. Таким образом, он может понять, что ежемесячно на его счет начисляется 0,41% по остатку счета.

Исходя из этой информации, можно также понять, что максимальный процент на остаток клиентского счета в Тинькофф составляет всего 15 000 рублей в год.

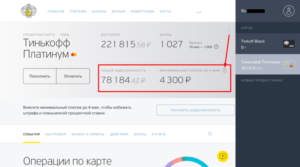

Как рассчитывается ежемесячный платеж

Ежемесячный платеж, или как его еще называют «минимальный платеж», — это та сумма денежных средств, которую клиент должен обязательно внести на счет до даты, определенной банком. Размер ежемесячного платежа рассчитывается для каждого клиента в индивидуальном порядке. Как правило, он составляет не менее 6% и не более 8% от образовавшейся задолженности клиента на кредитной карте банка.

Пользователь может узнать объем ежемесячного платежа из выписки, в личном кабинете, а также позвонив в службу поддержки банка.

Сколько стоит обслуживание

Кредитная карта Тиньков Платинум дает клиентам банка возможность использовать денежные средства для любых целей без выплаты процентов до 55 дней. Однако, перед тем, как начать использовать данный продукт стоит также знать, что карта предоставляется с платным обслуживанием, размер которого составляет 590 российских рублей.

Преимущества и недостатки кредитки Тинькофф Платинум

Как всегда, обзоры завершаются списком плюсов и минусов. Моя задача – постараться все их выявить, чтобы вы смогли принять взвешенное решение о выборе карты. Даже отрицательные моменты могут обойти вас стороной, если о них знать и не совершать необдуманных действий.

Преимущества:

Выявленные недостатки характерны для любой кредитной карты, некоторые составлены на основе отзывов клиентов о кредитной карте:

- Психологически сложно устоять от соблазна бесконтрольно пользоваться легкими деньгами.

- Большая комиссия за снятие наличных.

- Если вы первый раз оформляете кредитку, то процент будет высоким, а лимит – небольшим.

- Нельзя обратиться в банк с просьбой повысить кредитный лимит. Он сам делает это автоматически.

- Платное СМС-оповещение о сделанных операциях (59 руб. в месяц).

- Автоматическое подключение услуг страхования и СМС-информирования. При заключении договора внимательно читайте все условия. В мобильном приложении или интернет-банке еще раз проверьте, подключены или нет у вас эти услуги. Если они вам не нужны, там же отключите.

Не берите в долг у банка?

Первое правило при использовании кредитки – это помнить, что лежащие на счету деньги не являются вашей собственностью. По факту, расплачиваясь картой, вы берете в долг у банка, поэтому необходимо умерить свои аппетиты. Отдавать придется из собственного кармана.

Если же руки тянутся к кредитке, потому что налички не хватает на еду, проезд или одежду, то необходимо пересмотреть свои финансовые решения. Вполне вероятно, возникли реальные денежные трудности, которые легко усугубить кредитной картой. Возможно, вы тратите больше зарплаты, много одалживаете или мало оставляете на бытовые расходы. Лучше сформировать запас на черный день, а не транжирить пластик по мелочам.

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Правила пользования кредиткой, о которых умалчивают банкиры

Банкиры – это люди, которые точно знают, как правильно пользоваться кредитной картой Тинькофф. Но они далеко не всегда готовы поделиться своими секретами. Ведь есть правила, соблюдая которые можно не только выгодно пользоваться кредитной картой, но и получать от нее выгоду.

Правило №1: Не доводить до процентов

Практически все владельцы кредиток уверены в том, что платить проценты – это нормально. Но так ли это на самом деле? Зачем платить больше, чем тратите? Пожалуй, на эти вопросы смогут ответить лишь единицы.

На самом деле можно пользоваться кредитной картой и платить только то, что потратили и ни рублем больше. И сделать это очень легко. В первую очередь, нужно поменять мнение о том, что платить проценты – это в порядке вещей.

Во-вторых, обратить внимание на информацию, которую присылает банк каждый расчетный период, а именно на выписку. Это документ, в котором указан точная сумма задолженности перед банком

Пример выписки.

Найти ее можно в приложении, устанавливаемом на смартфон, на своей электронной почте или же в личном кабинете на портале Тинькофф.

Правило №2: Нет личных денег — лучше не покупай

Нужно запомнить одно правило, чтобы кредитка действительно приносила выгоду: всегда должны быть деньги, чтобы погасить долг перед банком. Если нет денег, чтобы что-то приобрести прямо сейчас, значит не нужно этого делать. Даже, если до получения зарплаты осталось всего пару дней.

Ведь в жизни может случится всякое: увольнение с работы, задержка выплаты и многое другое. В результате невинная покупка стала причиной увеличения задолженности перед банком.

Правило №3: Получите прибыль на остаток по счету

Если в Тинькофф банке оформлена не только кредитная, но и дебетовая карта, то можно начать зарабатывать на этом. Выглядит все это следующим образом: на протяжении всего месяца нужно пользоваться деньгами с кредитки, дебетовую – не трогать, она приносит деньги.

Когда в конце месяца придет зарплата, то ею нужно погасить кредит и снова использовать только кредитную карточку.

Помните! Для того, чтобы дебетовая карта Блэк начала приносить деньги, с нее нужно потратить три тысячи рублей. Только тогда начнется начисление 6% процентов на остаток.

Правило №4: Наличные нельзя снимать с кредитки

Каждый человек, который интересуется как пользоваться кредитной картой Тинькофф, должен знать, что снимать деньги с кредитки очень невыгодно, а поэтому нужно стараться использовать безналичные способы оплаты.

Рекомендуем просмотреть видео ниже, чтобы понять почему снимать деньги с кредитки Тинькофф невыгодно.

Ведь в противном случае потребуется заплатить высокий комиссионный сбор, увеличится годовая процентная ставка.

К примеру, вы снимаете с кредитки 20000 рублей. Вы заплатите комиссию 290 рублей + 2,9% и в итоге комиссия составит 870 рублей.

Ежедневно Тинькофф Банк начисляет вам проценты до 39,9% годовых, что составляет 27 рублей в день. Через месяц вы возвращаете долг в размере 1707 рублей. Это практически 10% от той суммы, что вы сняли и потеряли её просто так.

Правило №5: Не игнорируйте бонусы и мили

Большая часть клиентов Тинькофф с недоверием относится к подобным предложениям. Ведь им кажется, что заработать бонусы сложно и они не дают никакой особой экономии. И это в корне неверное мнение. Ведь для тех, кто разобрался в этой бонусной системе, накопленные баллы помогают сохранить семейный бюджет.

Важно отметить еще и тот факт, что в этом деле главное правильно выбрать кредитку, которая соответствовала вашим интересам, а сделать это не сложно. Ведь Тинькофф предлагает массу кредитных карт, более подробнее о которых можно узнать у менеджера банка

Бонусы по кредитным картам Тинькофф Банка.

Бонусы по кредитным картам Тинькофф Банка.

Правило №6: Кредитка – хороший залог

Давно известно, что снимать наличные с кредитной карточки не выгодно, а вот оставлять ее в залог совсем другое дело.

Давно известно, что снимать наличные с кредитной карточки не выгодно, а вот оставлять ее в залог совсем другое дело.

К примеру:

- Решили взять напрокат авто. Агентство требует залог в размере одной тысячи долларов.

- Вы даете кредитную карту, нужная сумма блокируется.

- После возвращения транспортного средства деньги размораживаются на счету.

Вдобавок ничего не нужно платить банку, никаких комиссий или процентов. Ведь деньги все время были на счету и никуда не списывались.

Дополнительные услуги

Тинькофф предлагает клиентам дополнительные услуги. Например, интернет-банкинг, где легко понять, как пользоваться кредитной картой Тинькофф. Он поможет отслеживать все карточные операции, даты платежей, покупок, получать выписки, узнавать остаток средств. Это помогает клиентам контролировать свои расходы и не допускать просрочки платежей.

За СМС-информирование взимается дополнительная небольшая ежемесячная плата – 59 рублей. Также можно воспользоваться услугой страхования. За это берется меньше одного процента от долга, но зато при потере трудоспособности заем будет оплачивать страховая компания.

Кредитная карта банка Тинькофф удобна, оформляется дистанционно. Для этого достаточно позвонить на горячую линию, и специалисты компании помогут правильно составить заявку, которая рассматривается обычно в течение суток.

Следующая запись Как получить кредит наличными в Тинькофф банке

Условия

Кредитные условия пользования банковским продуктом достаточно выгодные. Обслуживание карты обойдется клиентам в 590 руб. Снимается сумма 1 раз в год. Первые отчисления снимаются сразу после активации кредитки. Поэтому при внесении первого платежа на погашение долга необходимо учесть данную сумму.

Бесплатно предоставляется такие услуги, как доступ к личному кабинету, пользование мобильным приложением, выпуск и обслуживание второй карты, предоставление ежемесячной выписки по кредиту. За СМС-оповещения и push-уведомления придется доплатить 59 руб./месяц.

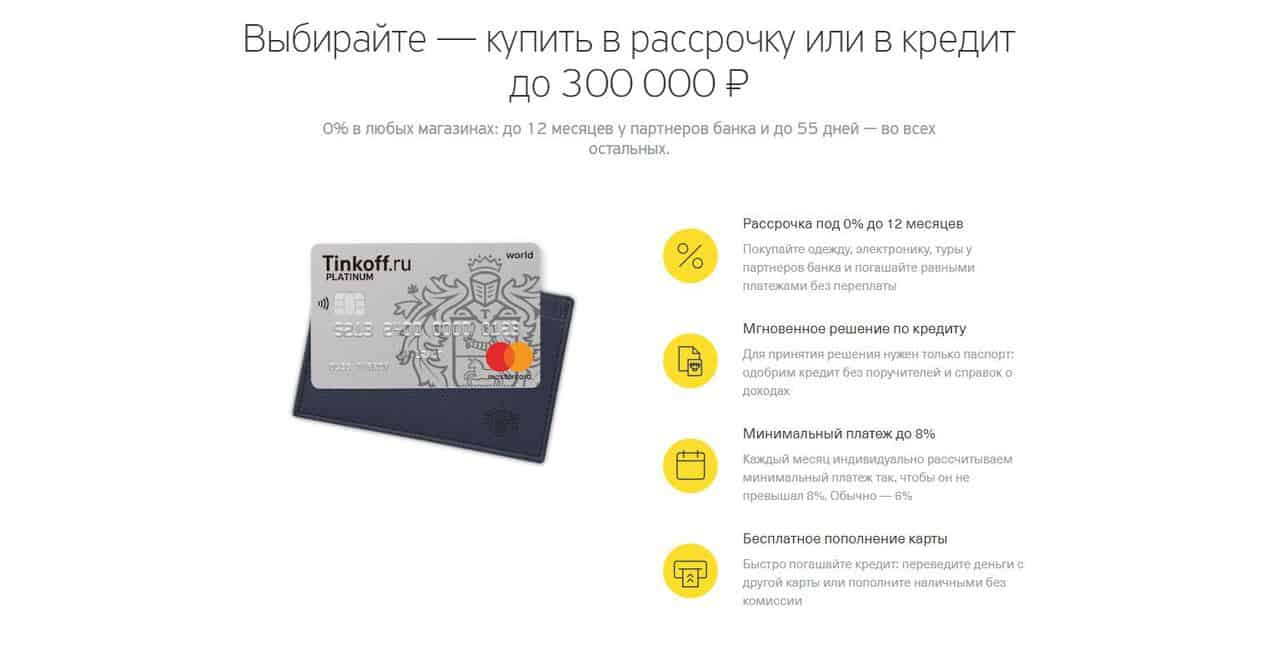

Максимальная сумма составляет 300 тыс. руб. Возможно увеличение первоначально одобренного лимита, если клиент постоянно пользуется банковской картой и своевременно вносит минимальные платежи.

В случае превышения кредитного лимита начисляется штраф в размере 390 руб. Взимается не более 3 раз в течение льготного периода.

Доставляется продукт курьером в течение 1-7 дней.

Процентная ставка

Годовая процентная ставка рассчитывается индивидуально для каждого клиента. Также зависит от способа использования лимита. При совершении покупок в течение льготного периода процент не начисляется. По истечение данного времени остаток по долгу предоставляется под процентную ставку от 12 до 29,9% годовых. Данное условие распространяется на деньги, затраченные на совершение покупок картой.

В случае если было произведено снятие наличных, то ставка составляет 30-49,9%. Аналогичный процент начисляется и на покупки, если клиент не внес своевременно минимальный платеж. Таким образом, чтобы не платить проценты по кредиту, необходимо погашать задолженность в течение льготного периода и своевременно вносить минимальный платеж.

Льготный период

Льготный период кредитной карты Платинум составляет 55 дней. В течение этого времени на потраченную сумму проценты не начисляются. Если правильно пользоваться кредитной картой Тинькофф, то можно избежать переплат по выданному кредиту. При этом необходимо внести минимальный платеж, который рассчитывается ежемесячно.

Минимальный платеж

Минимальный платеж рассчитывается для каждого клиента индивидуально, зависит от потраченной суммы. Сумма указывается в выписке, направляемой клиенту ежемесячно. Дополнительно узнать всю информацию по кредиту можно в личном кабинете.

Минимальный платеж не превышает 8% общей задолженности. Но при этом он не может быть менее 600 руб.

Если не внести в указанный период требуемую сумму, то:

- начисляется штраф в размере 590 руб.;

- неустойка составляет 19% годовых, которая сохраняется на протяжении всего расчетного периода;

- неоплаченная сумма включается в очередной расчетный минимальный платеж;

- годовая процентная ставка по кредиту за совершенные покупки увеличивается с 12-29,9% до 30-49,9%.