Дебетовая карта с кэшбэком от промсвязьбанка

Содержание:

- Как правильно пользоваться картой «Твой кэшбэк»

- Условия бонусной программы

- Самые выгодные карты с кэшбэком

- Условия начисления бонусных баллов клиентам Промсвязьбанка

- Как начисляется кэшбэк по дебетовой карте Твой Кэшбэк от Промсвязьбанка

- Возможности и дополнительные функции карты «Твой кэшбэк»

- Ответы на популярные вопросы

- Чем примечательна новая карта Промсвязьбанка

- Как получить карту

- Минусы

- Преимущества карты «Твой Кэшбэк» от Промсвязьбанка

- Как применять бонусы по карте?

Как правильно пользоваться картой «Твой кэшбэк»

Дебетовая карта не требует каких-то особенных правил обращения. Главный нюанс в ней – получение бесплатного обслуживания. Мы описали, как выполнить критерии бесплатности, при этом не потеряв выгоду.

Условия бесплатности карты

Чтобы заработать бесплатное обслуживание дебетовой карты, необходимо активно ей пользоваться. В противном случае придется каждый месяц отдавать по 149 рублей за обслуживание. Критерия бесплатности всего два, и можно выполнить только один из них:

- Каждый день на карте должно оставаться не менее 20000,01 рубля. То есть обязательно больше 20 тысяч рублей, а не ровно эта сумма.

- Каждый месяц необходимо тратить больше 20 тысяч рублей на покупки по карте. Именно больше, а не ровно 20 тысяч рублей.

Выполнение одного из этих критериев избавит вас от уплаты ежемесячного обслуживания. Если в какой-то момент оба критерия будут нарушены, то месяц придется оплатить.

Обратите внимание, что тратить 20 тысяч рублей выгоднее, чем хранить их на карте, поскольку в таком случае деньги будут просто лежать и не приносить прибыль. С тем же успехом их можно положить на вклад, и там они будут приносить проценты

Кроме того, не всегда получится выдержать среднемесячный остаток 20 тысяч рублей: случайно можно потратить больше денег, и на конец месяца возникнут проблемы с суммой.

Условия бонусной программы

Бонусная программа по карте Двойной кэшбэк от Промсвязьбанка предоставляется на следующих условиях:

300 приветственных бонусов – начисляются за покупки от 1000 руб., совершенные в первые 2 недели с момента активации из средств кредитного лимита;

До 10% – за оплату покупок в одном из пакета привилегий (Авто, Семья, Досуг);

1% – начисляется за любые другие покупки по карте, распространяется как на кредитные средства, так и на собственные;

1% – бонусы по пластику Двойной кэшбэк можно получить даже за погашение задолженности. Для этого достаточно пополнить баланс с других карт в банкоматах и терминалах Промсвязьбанка, а также на официальном сайте или через мобильное приложение (операции «С карты другого банка», «По номеру карты»)

Те деньги, которые вносятся на личные нужды, а не в счет долга, не будут приниматься во внимание.

По условиям программы за 1 месяц можно получить не более 2 000 баллов. Бонусы обмениваются на наличные по курсу 1:1 и тратятся на усмотрение держателя.

Отдельно нужно сказать и про пакет привилегий. Держатель кредитного пластика Двойной кэшбэк от Промсвязьбанка вправе выбирать его самостоятельно, воспользовавшись соответствующей опцией в мобильном приложении или же на сайте банка. За каждое изменение начисляется комиссия в сумме 990 руб. При этом все 3 пакета обладают индивидуальными условиями использования.

| Пакет/Cash back | Досуг | Авто | Семья |

| 10% | Такси/каршеринг | Оплата штрафов ГИБДД на сайте или в мобильном приложении | Общественный транспорт |

| 7% | Кино | ТО и автомойки | Аптеки |

| 5% | Рестораны и кафе | АЗС | Дом и ремонт |

Самые выгодные карты с кэшбэком

Что касается специального предложения от ПСБ, оно представлено тремя картами с кэшбэком, каждая из которых имеет свои особенности. Расскажем подробно о всех 3 картах с кэшбэком от Промсвязьбанка.

«Твой кэшбэк»

Дебетовая карта «Твой кэшбэк» — один из последних банковских продуктов ПСБ. Его особенность заключается в следующем:

- от 2 до 5% возврат денежных средств на 3 категории товаров и услуг, которые клиент выбирает из представленного ему перечня;

- с оплаты других товаров и услуг кэшбэк составляет 1 %;

- в случае, если пользователь не может определиться с 3 категориями, то ему начисляются 5 % годовых на остаток на карте.

Владельцу не придется платить за обслуживание карты, при условии ежемесячной оплаты с помощью нее товаров и услуг на сумму не менее 20 тысяч рублей. В противном случае обслуживание пластика будет стоить 149 р. в месяц. Также для владельцев дебетовой карты «Твой кэшбэк» доступны такие функции, как онлайн-банкинг и возможность бесконтактной оплаты.

«Двойной кэшбэк»

«Двойной кэшбэк» — еще одно специальное предложение от Промсвязьбанка. Но в отличие от предыдущей, карта «Двойной кэшбэк» является кредитной, поэтому не каждый клиент банка сможет стать ее владельцем (узнать все условия получения кредитной карты можно в отделении банка или на официальном сайте кредитной организации). Также в данном случае полностью исключается бесплатное использование карты. Обслуживание продукта банка обойдется в 990 рублей в год.

Но, стоит отметить, что «Двойной кэшбэк» полностью оправдывает свое название и дает возможность участникам программы получить двойную выгоду от использования. Уникальное предложение заключается в следующем:

- 10% кэшбэка в некоторых категориях;

- 1 % на другие покупки;

- 1% cashback при пополнении карты.

Но, заметим, существуют некоторые ограничения: категорий, на которые распространяется программа лояльности, всего 3:

- рестораны/фастфуд,

- кино,

- такси и каршеринг.

Поэтому люди, которые редко питаются в кафе и ресторанах и являются владельцами автомобилей, вряд ли заинтересуются таким предложением.

Лимит на возврат денежных средств составляет всего 2000 рублей в месяц. То есть, сколько бы вы не потратили за текущий месяц, на карточку вернется максимум 2000 р. кэшбэка. Поэтому, прежде чем принять решение об оформлении пластика, вам необходимо хорошо обдумать свое решение и взвесить все «за» и «против». Кроме начисления cashback, при использовании этого продукта действуют следующие условия:

- максимальный кредитный лимит карты составляет 600 тысяч рублей;

- беспроцентный период пользования кредитом — 55 дней;

- процентная ставка – 26 % годовых;

- СМС информирование платное – 69 р. в месяц.

«Все включено»

Зарплатная карточка «Все включено» с функцией кэшбэка пользуется большой популярностью среди клиентов Промсвязьбанка. Возврат денежных средств происходит на следующих условиях:

2 % на оплату абсолютно любых товаров и услуг.

Но такое предложение действует только на первые потраченные 3000 рублей; все последующие траты принесут владельцу карты 1 % кэшбэка.

Несмотря на такие «скромные» условия, клиенты банка получают солидный процент с остатка на карте:

- если на конец месяца остаток на карте «Все включено» составляет от 100 000 до 300 000 рублей, а потратили пользователь за этот период более 10 000, то возврат составит 8%;

- если владелец потратил менее 10 000 р., а баланс карты на конец периода составил более 300 000 р., то возврат составит 3 %.

Владельцы карточки «Все включено» могут обналичивать денежные средства в банкоматах банков-партнеров абсолютно бесплатно. Но существуют некоторые ограничения: сумма не должна быть меньше 3000 и не больше 150 000 рублей. В противном случае будет начислена комиссия.

Условия начисления бонусных баллов клиентам Промсвязьбанка

В условиях действующей бонусной программы банком предусмотрено два варианта начисления бонусов:

Первый подходит для активных пользователей расчетной карты, которые совершают много платежных операций, но не хранят сбережения на карточном счету. Для повышенного начисления бонусов в этом случае необходимо выбрать три категории товаров из перечня, предложенного банком.

Второй считается более выгодным для клиентов, предпочитающих хранить значительную денежную сумму на дебетовой карте. Этот способ позволяет получить дополнительный заработок при минимальных расходах на покупку товаров.

Размер ежемесячного вознаграждения по бонусной программе Промсвязьбанка зависит от выбранных клиентом категорий:

| Размер вознаграждения | Условия начисления | Категория товаров и услуг | Максимальное количество баллов |

| 5% | Баллы начисляются в виде процента от суммы среднемесячного остатка на карточном счету | При отсутствии выбранных категорий | 1 500 |

| 5% | По выбранным категориям товаров и услуг, на которые предусмотрено повышенное начисление балов | Рестораны, кафе, аптеки, фастфуд, детские товары, книги, кинотеатры, подарки, канцтовары косметика, каршеринг, театры, такси, товары для животных | 1 500 |

| 3% | Услуги СТО, АЗС, активный отдых, аксессуары, спорт, обувь, одежда | ||

| 2% | Бытовая техника, стройматериалы, супермаркеты, товары для дома. | ||

| 1% | По расчетным операциям, которые не относятся к категориям повышенного вознаграждения | — | 1 500 |

Выбрать подходящие категории для получения повышенного бонуса можно в системе интернет-банкинг либо в специальном мобильном приложении, установленном на гаджете. При первоначальном выборе размер бонуса по указанным категориям увеличивается со следующего дня после того, как были внесены изменения.

Вознаграждение участнику программы зачисляется в баллах на бонусный счет, открытый к карточке «Твой кэшбэк». В последствии их можно перевести в рубли в соотношении 1:1.

Минималка на использование — 1 балл, так что можно считать, что кэшбек получаешь наличкой.

Промсвязьбанк неприятно округляет в меньшую сторону получение кэшбека до суммы, кратной 100. То есть при оплате 299 рублей вознаграждение вы получите только за 200, до 100 рублей оно вообще не предусмотрено.

Если оплата за покупки производилась в иностранной валюте, для расчета баллов банк производит конвертацию суммы на день совершения платежа.

Воспользоваться полученным вознаграждением можно в течение 1 года, начиная с первого дня зачисления суммы на карту.

Кэшбэк по программе лояльности начисляется владельцу дебетовой карты только в том случае, если суммарный оборот по карточному счету за месяц превышает 5 000 рублей.

Как начисляется кэшбэк по дебетовой карте Твой Кэшбэк от Промсвязьбанка

У держателя карты есть возможность выбора:

- Кэшбэк до 5% за приобретения в выбранных категориях/на остаток по карте

- Возврат средств в 1% от любых покупок, если клиент выбирает 5% на остаток

Что выгоднее, зависит от потребности клиента. Если собираетесь активно использовать карту и расплачиваться за покупки по ней, выбирайте первый вариант. Второй вариант рекомендуется для хранения денег на балансе, так сказать, на «черный день». Причем, карту можно пополнять и лимит по этой операции не предусмотрен.

Карта с кэшбэком от Промсвязьбанка предполагает следующие варианты начисления:

- Держатель финансового инструмента выбирает 3 категории для возврата средств

- Когда по карте совершаются приобретения в этих категориях, на неё возвращается повышенный cash-back, а за прочие покупки будет 1% от израсходованной суммы

- Клиент не имеет права дважды подряд выбирать одинаковые категории

- Зачисление кэшбэка происходит только на следующий месяц, на 4-ый день

- Ежемесячная сумма cash-back имеет лимит в 1500 баллов

- Бонусы будут начислены при достижении ежемесячного оборота в 5 тыс. руб

Начисленные баллы меняются на рубли по курсу 1:1 через интернет банкинг или мобильное приложение.

Возможности и дополнительные функции карты «Твой кэшбэк»

Мы уже говорили, что дебетовая карта «Твой кэшбэк» дает возможность пользователю получать прибыль. Достаточно выбрать один из вариантов: кэшбек до 5%, либо начисление 5 процентов на остаток сбережений. Одновременно использовать оба способа нельзя, так как каждый из них имеет свои особенности, сложности и ограничения.

Кэшбек по карте «Твой кэшбэк»

Начисление кэшбека на карту осуществляется в виде бонусов, которые в дальнейшем меняются на рубли. Курс обмена: 1 балл = 1 рублю. В течение всего периода пользования банковской дебетовкой бонусы «капают» на специальный счет, и зачисляются на него в течение недели, следующей за месяцем пользования картой. Кэшбек имеет свой жизненный срок – год. В течение этого периода необходимо успеть обменять их на деньги, иначе они просто «сгорят».

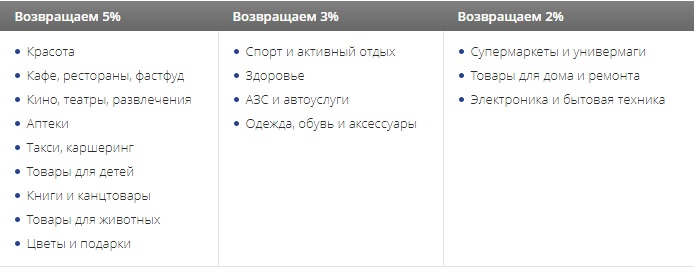

Есть одно условие, которое не стоит игнорировать: начисление бонусных баллов возможно только тогда, когда владелец карты за месяц потратил по банковскому пластику не менее 5 000р. Разберем распределение дохода от кэшбека по категориям расходов:

- 5% — в салонах красоты/парикмахерских, в барах/кафе/ ресторанах, кино/театры/развлечения, такси/услуги каршеринга, в аптеках, за покупку детских товаров, книг, канцелярских принадлежностей, товаров для животных, цветов, подарков.

- 3% — сюда входят товары для отдыха и здоровья, покупка одежды и обуви, спортивные аксессуары, а также автоуслуги, АЗС.

- 2% — покупки в супермаркетах/универсамах/универмагах, строительные и отделочные материалы, электроника, техника для дома.

- 1% — за покупку остальных товаров, не вошедших в перечисленный список.

Разрешается выбирать не больше 3-х категорий из предложенных вариантов. Нет обязательного условия по отбору товаров в разделах, можно при желании выбрать услуги или продукты по 5-ти процентному начислению. Ограничение на «Твой кэшбэк» – не более 1 500 баллов (рублей) за один месяц. Осуществить возврат на больший лимит будет невозможно. Это то, что касается выбранных категорий. Но, не стоит забывать и про 1% на остальные товары и услуги. Возврат за другие расходы будут возмещаться владельцу карты на тот же бонусный счет. Ограничения те же – не больше 1 500 баллов (рублей). В общем за месяц на карту можно вернуть до 3-х тысяч рублей в виде кэшбека при условии активного использования пластика.

Повторять одни и те же категории каждый квартал нельзя. Необходимо искать другие варианты в разделах. Например, если в начале года был выбран супермаркет, то через три месяца его стоит сменить на другой вид. Карту стоит оформлять, когда есть заинтересованность в покупке предложенных вариантов по категориям. Тогда и % твоего кэшбека будет повышенным, и возврат денег – ощутимым.

Единственный минус кэшбека, получаемого от Промсвязьбанка, заключается в округлении баллов не в большую сторону. Начисление возвратных бонусов рассчитывается, кратно ста рублям. Например, купив вещь за 800р. и за 899р., владелец получит одинаковый кэшбек с 800р.

Начисление процентов на остаток суммы на счете

Дебетовая карта дает возможность ее владельцу получать дополнительный доход по сумме остатка на счете за хранение в размере 5% за год. Это не означает, что надо положить деньги и ждать положенных накоплений. Чтобы воспользоваться предлагаемым вариантом прибыли, необходимо соблюдать установленные правила пользования картой. Это значит, что в месяц необходимо тратить по банковскому пластику не меньше пяти тысяч рублей. В противном случае функция получения процентов на остаток не сработает. Стоит помнить о том, что она осуществляется на сумму среднемесячного показателя остатка, поэтому будет выгодно не уменьшать размер остатка по карте.

Проблема программы Промсвязьбанка «Проценты на остаток» в том, что установлено ограничение в размере 1500р. или баллов. Больше установленного лимита получить прибыль не получится, а значит хранить деньги на карточке в размере больше 360 000р. нет смысла. Лучше оставшуюся часть денежных средств вложить в другое, например, оформить вклад, либо перевести на другой пластик с аналогичным проектом получения % на сумму остатка денег на счете.

Ответы на популярные вопросы

Как узнать будет ли начислен кэшбэк за оплату по картеAllInclusive?

Начисление кэшбэка зависит от присвоенного МСС кода. Код можно узнать в магазине или совершить покупку на небольшую сумму, чтобы операция отобразилась в личном кабинете. Затем уточните категорию в колл-центре Промсвязьбанка.

Как оплатить покупку в магазине картой Промсвязьбанка?

Определить по наличию логотипов платежных систем Виза и Мастеркард, принимают ли в магазине карты как способ оплаты. Если терминал поддерживает карты с чипом, вставьте карту и введите ПИН код. При одобрении операции банком, кассир выдаст вам чек об оплате картой. Если терминал поддерживает только карты с магнитной полосой, то кассир авторизует карту к оплате и направит запрос в банк. Иногда необходимо предъявить паспорт. При одобрении операции будет распечатан предчек для подтверждения платежа. Проверьте сумму в предчеке и поставьте подпись. Кассир сверит подпись в предчеке с подписью на карте, выдаст вам чек об оплате и вернет карту.

Как можно сделать покупки в магазине еще безопаснее?

Рекомендуем подключить услугу СМС информирования. В этом случае при совершении любых расходных операций по счету вы будете немедленно уведомлены. Если вы не совершали операций, то сможете своевременно заблокировать карту от мошенников.

Как снимать наличные с карты Промсвязьбанка?

Наличные можно снять в банкомате Промсвязьбанка, партнеров банка или сторонних банков. Для выполнения операции вставьте карту в приемный лоток банкомата. Введите ПИН код и выбирайте нужные пункты в меню на экране. Помните, что у вас только 3 попытки для ввода ПИН кода. Если вы ошибетесь более трех раз при вводе, обратитесь по телефону или в офис Промсвязьбанка для разблокировки карты.

Как следить за операциями по счету?

Детальную информацию о поступлениях и расходах по-вашему счету можно получить в интернет-банке PSB-Retail.

Получить информацию о состоянии счета и размере доступных средств вы можете с помощью СМС информирования, в банкомате или в колл-центре Промсвязьбанка.

Как начисляются проценты на расходы по кредитной карте?

Если вы не погасили задолженность во время льготного периода, то за пользование заемными средствами Промсвязьбанк начисляет проценты. Процентная ставка определяется согласно договору, в рамках которого была выдана карта. Итоговая сумма начисленных процентов зависит от фактического числа дней пользования кредитными средствами. В выписке за отчетный период будут отражены все начисления процентов и комиссий.

Что такое ежемесячный платеж?

Ежемесячный платеж по кредитной карте вы выбираете сами. Его размер должен быть больше минимального платежа, указанного в тарифе к вашей карте, и размера начисленных процентов и комиссии. Платеж должен быть внесен до 25 числа месяца.

До какой суммы покупок начисляется кэшбэк по карте?

Кэшбэк начисляется согласно вашему уровню обслуживания на покупки до 20 000 руб. Бонусы за покупки свыше этой суммы не начисляются. Операции в интернет-банке не влияют на расчет общей суммы покупок.

Почему не повысился уровень участия в PSBonus? Расходы по карте превысили необходимую сумму.

Бонусы учитываются с задержкой в 2 дня. Возможно, прошло недостаточно времени для изменения уровня участия или среди совершенных операций есть неподтвержденные.

Какой бонус начисляется за первую в месяце покупку на сумму 50 000 руб.?

За любую покупку от 20 000 руб начисляется бонус как за покупку в 20 000 руб. По уровню Золото в программе PSBonus будет начислено 1333 балла.

Чем примечательна новая карта Промсвязьбанка

Это премиальная дебетовая карточка в платежной системе MasterCard или МИР. Выпускается она без комиссии, условия для бесплатного обслуживания достаточно простые. Карта, как и другие предложения от ПСБ, участвует в программе скидок от ее партнеров. Есть бонусы за покупки и проценты на остаток.

Однако, все условия новой карты направлены на активное получение и использование. Программа «Твой кэшбэк» предлагает несколько уровней категорий покупок – чем выше уровень, тем больше размер возврата средств. Можно выбрать до трех категорий в разных уровнях, чтобы получать в них больше бонусов. Проценты на остаток начисляются также в виде бонусных баллов. Бонусы можно вернуть на счет в любом размере.

В таблице вы найдете основные условия новой карты:

|

Платежная система |

MasterCard World, МИР Премиальная |

|

Тип карты |

Дебетовая премиальная |

|

Валюта счета |

Рубли |

|

Стоимость выпуска |

Бесплатно |

|

Стоимость обслуживания |

Первый месяц – бесплатно Со второго месяца: при сумме покупок от 20 000 рублей – бесплатно при остатке от 20 000 рублей – бесплатно |

|

SMS-уведомления |

39 рублей в месяц |

|

Пополнение |

В банкоматах и кассах ПСБ Переводом с другой карты Банковским переводом |

|

Снятие наличных |

В банкоматах ПСБ и партнеров – без комиссии В других банкоматах – комиссия 1%, минимум 299 рублей |

|

Бесконтактная оплата |

MasterCard PayPass, МИР Бесконтакт Apple Pay, Samsung Pay, Google Pay — у MasterCard Samsung Pay, Mir Pay — у МИР |

|

Проценты на остаток |

До 5% годовых, начисляются баллами (максимум – 1 500 баллов в месяц) |

|

Бонусная программа «Твой кэшбэк» |

Бонусные баллы в избранных категориях покупок: 5% — в категориях «Товары для детей», «Красота», «Развлечения», «Аптеки», «Книги», «Кафе и рестораны», «Такси», «Товары для животных», «Цветы и подарки» 3% — в категориях «Спорт и отдых», «Здоровье», «АЗС», «Одежда и обувь» 2% — в категориях «Супермаркеты», «Товары для дома», «Электроника и техника» Баллы начисляются при оборотах от 5 000 рублей в месяц Можно выбирать 3 любых категорий повышенного кэшбэка каждый квартал Баллы можно перевести в рубли и вернуть на счет карты: 1 балл = 1 рубль За все остальные покупки – кэшбэк баллами 1% |

Как получить карту

Заказать можно:

- в отделении;

- через сайт банка, для этого откройте страницу с информацией о продукте, перейдите по кнопке заказа и заполните небольшую анкету с личными и контактными данными;

- по телефону 88003330303.

Выберите удобный способ доставки: в офис банка или курьером по указанному вами адресу.

Активация

Карточка активируется с первой операцией, совершенной с вводом PIN-кода. Для его получения вам потребуются логин и пароль от личного кабинета, полученные при оформлении документов в Промсвязьбанке.

После авторизации:

Для активации выполните любую операцию в банкомате или совершите покупку с указанием ПИНа.

Минусы

Куда же без них?!

Без 100 рублей не подходи

Кэшбэк дается только с покупки, кратной 100 рублям. Иными словами, за 99 рублей вы не получите возврат вовсе, а за 199 рублей — только со ста рублей.

Невыгодный обменный курс:

Выбирайте — или процент на остаток, или кэшбэк

ПСБ дает выгодные условия по кэшбэку во многом благодаря тому, что не начисляет проценты на остаток.

При желании вы можете всё переиграть — отказаться от «каши» и получать 5% на остаток. Но это, конечно, невыгодно — представьте, сколько денег придется хранить на карте, чтобы получать проценты, сопоставимые с доходом по кэшбэку за повседневные траты. Да и 5% — очень скромная ставка, бывает и больше.

Нельзя бесплатно пополнять другую карту

Когда мне нужно пополнить Tinkoff Black, я делаю так: открываю приложение «Тинькофф», нажимаю Пополнить, указываю реквизиты той карты, где сейчас лежат деньги (Сбербанк, Talk Bank и т.д.), и пополняю. Обычно это бесплатно, но «Твой кэшбэк» — исключение из правил. Комиссия за «донорство» здесь составляет 1,5%, но не менее 30 рублей. Впрочем, всегда можно сделать перевод на «Тинькофф» с самой карты ПСБ (как уже упоминалось, до 20 000 в месяц бесплатно), так что недостатка, строго говоря, и нет.

Преимущества карты «Твой Кэшбэк» от Промсвязьбанка

![]()

Основное преимущество пластика «Твой Кэшбэк» от ПСБ заключается в широком разнообразии категорий повышенного кэшбэка. Клиент получает cashback абсолютно за все покупки. При этом он может подстроить под себя программу лояльности, выбрав категории с повышенным начислением вознаграждения либо подключив проценты на остаток.

Проблем с использованием накопленных бонусов также не возникнет. Они конвертируются в рубли через онлайн-банк без каких-либо комиссий и ограничений. Это позволяет не копить большую сумму баллов, чтобы получить от банка кэшбэк.

Дополнительно у карточки можно отметить следующие преимущества:

- Возможность не платить за обслуживание. Для этого не нужно поддерживать большой остаток или выполнять другие сложные условия. Достаточно просто оплачивать с помощью пластика покупки хотя бы на 20 тысяч рублей за месяц. Для многих клиентов выполнить это требование не составит особого труда.

- Невысокая стоимость СМС-уведомлений об операциях. Это позволяет без больших затрат держать финансы под контролем даже при отсутствии подключения к интернету. Также СМС-оповещения позволяют повысить безопасность использования платёжного инструмента, так как подозрительную транзакцию клиент сможет обнаружить почти сразу и быстро принять необходимые меры для решения проблемы.

- Возможность бесплатно снимать наличку не только в банкоматах ПСБ, но и в устройствах банков-партнёров. В список партнёров входит Альфа-Банк и Россельхозбанк.

- Выпуск пластика платёжных систем Мастеркард или МИР на выбор. Особенно это актуально для работников бюджетных организаций, планирующих сделать карточку зарплатной.

- Высокая надёжность банка. Промсвязьбанк после санации полностью перешёл в собственность государства и был выбран для обслуживания гособоронзаказа. Это практически исключает вероятность отзыва лицензии или наступления других неприятных ситуаций.

Как применять бонусы по карте?

Баллы по кэшбеку начисляются за приобретение товаров в сети интернет, начиная от 15 рублей и за оплату в интернет-банкинге, начиная от 50 рублей. Причем в банковской системе присутствует всего несколько уровней начисления.

- Уровень «приоритет» подразумевает под собой начисление 1.4 бонуса за каждые потраченные 15 рублей.

- Уровень «платина» подразумевает начисление 1.3 балла, за каждые 15 рублей.

- Уровень «золотой» предоставляет 1 балл за каждые потраченные 15 рублей.

Чтобы перейти с уровня «золотой» на «платину», необходимо в месяц сделать оборот более 25 тысяч рублей, чтобы получить «приоритет» — тогда оборот должен быть от 50 тысяч рублей.

Как потратить накопленные баллы?

Все полученные баллы, пользователь карты имеет возможность подарить любому другому пользователю карты, списать в качестве оплаты за покупки или даже продать другому клиенту Промсвязьбанка. Можно и просто обменять их на деньги.

Чтобы приступить к списанию баллов в счет своих покупок, требуется, чтобы на счету было не менее 7 тысяч баллов, причем списать можно не менее 6 тысяч символов, что в перерасчете равняется 300 рублям. Баллами можно оплатить даже всю 100% стоимость покупки. В интернет-банкинге предоставляются следующие возможности с такими ставками:

- Пополнить мобильный счет на 300 рублей – 6250 баллов.

- Пополнить мобильный счет на 1700 рублей – 20 тысяч баллов.

- Для конвертации баллов в рубли необходимо не менее 50 тысяч баллов на счету, которые будут конвертированы по курсу 1 балл = 0.1 рубль.

Это общие правила, которые могут быть изменены банком, поэтому для получения актуальной информации, необходимо постоянно следить за информацией на сайте или связаться с менеджером по горячему телефону. В общем, этот продукт достаточно удобен и способен конкурировать с аналогичными картами других банков, благодаря высокому кэшбэку.