Кредитная карта втб24

Содержание:

- Условия пользования кредитной картой ВТБ 24

- Преимущества использования кредитной карты ВТБ

- Требования к заявителям

- Как пользоваться кредитным продуктом

- Беспроцентный льготный период

- Что еще важно знать о кредитной карте ВТБ

- Возможности Мультикарты ВТБ

- Как составить заявку на сайте банка

- Условия и требования

- О банке

- Условия обслуживания кредитной карты ВТБ

- Опции Мультикарты

- Выбор кредитки

- Сколько стоит обслуживание?

Условия пользования кредитной картой ВТБ 24

Банк ВТБ 24 предлагает своим клиентам оформить целый ряд кредитных карт, условия пользования которыми следующие:

1.Классические — с лимитом до 450 тысяч рублей, процентная ставка по представленным продуктам составляет от 28%.

2.Золотые — имеющие лимит в 750 000 рублей, стоимость оформления составляет 350 рублей, а обслуживание будет бесплатным, если ежемесячные траты превышают 35 000 рублей, а минимальная процентная ставка составляет 26%:

- «Карта мира» — начисляют 2 мили за каждые 27 рублей, действует специальная страховая программа;

- «Автокарта» — трехпроцентный кэшбэк при оплате топлива и 1% от покупок, имеется услуга «Помощь на дорогах»;

- «Карта впечатлений» — начисляется 1% кэшбека от покупок и 3% при оплате счетов в ресторанах, кафе, покупке билетов в кино;

- «Коллекция» — 1 бонус начисляется за каждые потраченные на покупки 27 рублей.

3.Платиновые — дающие возможность получить до миллиона рублей, оформление стоит 850 рублей, а возможность бесплатного обслуживания возникает при тратах в 65 000 рублей и выше за месяц, кредитная ставка — 22%:

- «Карта мира» — дает возможность приобретать билеты за накопленные мили (4 за 35 потраченных рублей), действует особенная страховка «Защита путешественников»;

- «Автокарта» — начисляется 1% cash back от любых покупок и 5% от оплаты топлива или парковки, включена услуга «Помощь на дорогах»;

- «Карта впечатлений» — 5% кэшбека начисляется за оплату развлечений и 1% за каждую иную покупку;

- «Коллекция» — за каждые 25 рублей начисляется 1 бонус, которыми можно оплачивать банковские услуги или приобретать вещи из представленного каталога.

В рамках партнерской программы выпускаются карты «ВТБ 24-РЖД» — клиент получает за совершенные по карте покупки билеты на поезда, обслуживание продукта стоит от 0 до 850 рублей в год, а лимит может доходить до 1 000 000 рублей.

Какие существуют виды кредитных карт от банка ВТБ 24?

Какие существуют виды кредитных карт от банка ВТБ 24?

Процентная ставка по карте составляет от 22%, а минимальный кредитный лимит — 299 999 рублей. Выпускаются Классические, Золотые и Платиновые карты «ВТБ 24-РЖД».

Кредитная карта Классик ВТБ 24: какой процент за снятие наличных?

Клиент может оформить следующие Классические кредитные карты:

- «Карманная карта» — позволяет получить наличные в любом банкомате без переплаты (процент за снятие наличных всего за 1% от снимаемой суммы, но не меньше пятидесяти рублей), а оформление и обслуживание будет стоит 900 рублей за год;

- «Cash back» — за любую покупку, даже через интернет, начисляется кэшбэк в 1%, оформляется карта за 75 рублей, процент за снятие наличных – 5,5%;

- «Коллекция» — за каждые потраченные 50 рублей начисляется 1 бонус, накопив которые можно потратить на любую вещицу из каталога, стоит такая карта 75 рублей.

Классические карты отличаются от иных повышенной процентной ставкой и минимальной суммой кредита, зато их оформление стоит дешевле, а обслуживание становиться бесплатным при тратах всего в 20 000 рублей.

Как получить кредитную карту онлайн?

Как получить кредитную карту онлайн?

Преимущества использования кредитной карты ВТБ

Кредитная карта банка ВТБ предоставляет возможность пользоваться одной из самых удобных и выгодных по условиям программ. Одно из основных преимуществ — льготный период: воспользовавшись кредиткой, держатель не получает начисления процентов на протяжении длинного льготного периода, который составляет 101 день.

Плюсы держателям кредитной мультикарты предоставляются такие:

- Повышен лимит кредитования — он может быть предложен в размере 1 млн рублей.

- Невысокая процентная ставка.

- При выполнении определенных условий — бесплатное обслуживание.

- Беспроцентный период для покупок по карте и снятия наличности.

- Невысокая комиссия за получение наличных со счета кредитной мультикарты.

- В зависимости от стоимости приобретения проценты могут увеличиться до 10 %.

- Начисление кэшбэка на карту.

Кэшбэком называют возвращение некоторой части потраченных средств обратно на счет. Начисление происходит после того, как держатель совершил операции по карте, но воспользоваться им возможно будет только в следующем месяце после того, в котором совершалась покупка. Проценты, по которым рассчитывается возврат средств, определяются в зависимости от вида товара, который был оплачен при помощи кредитной мультикарты.

В категориях «Рестораны» и «Авто» возврат будет ограничен: он не производится, если сумма превысила 3000 рублей за месяц. Опции с названиями «Путешествия», «Коллекция» перестают работать после того, как кэшбэк достиг за месяц 5000 миль. Для опции «Заемщик» предельная сумма уменьшения платежа — до 5000 в месяц. Во всех других сферах возврат не ограничивается и определяется потраченными суммами.

Кредитный лимит.

Для каждого из клиентов банк будет индивидуально подбирать сумму для предоставления в кредит. Наибольшая сумма — миллион рублей, но если банк сочтет возможным, и этот лимит может быть превышен.

101 день без процентов на покупки и на снятие наличных.

По условиям разработчиков, в течение 101 дня после того, как со счета мультикарты были совершены расходные операции, за использование израсходованной в это время суммы держатель не платит.

Те владельцы карты, кто собирается воспользоваться данной льготой с выгодой для себя, для сохранения условий беспроцентного использования средств должны во время льготного периода заново пополнить счет. Им необходимо будет внести не только сумму, которой они воспользовались для своих целей, но и погасить комиссию, если она имеется.

Когда срок, отведенный для льготного периода, оканчивается, анализируются выплаты, совершенные клиентом. Затем принимается решение по поводу начисления процентов. Даже для льготного периода они могут быть начислены, если клиент совершал просрочки платежей или не вернул долг ко времени завершения беспроцентного срока.

Стоит принимать во внимание, что платежи по кредиту все равно надо вносить — беспроцентный период не означает, что клиенту можно полностью забыть о платежах на это время. Это значит, что сумма долга не будет возрастать

Каждый месяц в соответствии с графиком понадобится оплачивать ежемесячный взнос, который составит самое меньшее три процента от основной суммы, взятой в долг.

Требования к заявителям

Несмотря на предельную простоту оформления и получения карточки, без нескольких важных требованиях к соискателям «пластика» обойтись не удалось. Желающие всегда иметь под рукой небольшую сумму денег обязаны:

- быть старше 21 года;

- оказаться моложе 68 лет;

- иметь постоянное рабочее место.

Дополнительно банк предъявляет требования к получаемой заявителем заработной плате. В 2021 году она обязана превышать 20 тысяч рублей. А жителям столицы необходимо зарабатывать более 30 тысяч. Точную сумму следует уточнять на официальном сайте компании или позвонив по контактному телефону 88001002424.

Как пользоваться кредитным продуктом

После получения пластика его активируют. Заходят в приложение ВТБ Онлайн, звонят по номеру горячей линии 88001002424, отвечают в любое время суток, чтобы получить PIN-код на кредитку. Далее пластик проходит активацию в банкомате ВТБ. Нужно в меню нажать кнопку запроса баланса. Если телефон клиента включает NFC, реквизиты кредитки переносят в кошелек онлайн кошелек для покупок через смартфон.

После скачивания и установки приложения ВТБ Онланй настраивают push-уведомления. Доступно 2 пакета подключения услуги:

- В стандартный пакет входит 6 функций, основная — поступление заработной платы.

- Опции карты+ включают 20 информационных сообщений: оплата покупок по карточке, поступление, списание денег, овердрафт, проценты по вкладам, операции через приложение. Пакет стоит 59 рублей в месяц.

С помощью пуш-уведомлений держатель кредитки сможет:

- контролировать финансы по картам и счетам в одном месте;

- легко найти нужное сообщение в ленте;

- обезопасить средства, так как пуш уведомления приходят прямо в официальное приложение;

- получить подробное описание оказанной услуги и ее сумму.

С услугами СМС-оповещений те же тарифы. В месте, где не ловит интернет, вместо подключенных пуш-уведомлений будут приходить бесплатные СМС. Push-оповещения настраивают следующим образом:

В приложении заказывают при необходимости справки, которые оформляют, ставят печать и подпись. Через приложение оплачивают штрафы ГИБДД, услуги связи и счета от других 12 тысяч организаций.

Беспроцентный льготный период

Беспроцентный или как его еще называют льготный период — это время, в течение которого клиент не платит проценты за использование кредита. Данный период по Мультикарте банка ВТБ составляет 101 день. По условиям пользования картой ВТБ 24, беспроцентный период начинает свой отсчет с даты списания денежных средств с карты после совершения первой операции по ней (оплата покупок, снятие наличных, денежный перевод). Первые 20-ть дней каждого месяца принято считать платежным периодом. Именно на протяжении данного срока клиент вносит минимальный платеж на карту — 3% от размера задолженности. Однако Банк ВТБ предоставил клиентам небольшой бонус — в первый месяц пользования карты погашения кредита не осуществляется. В личном кабинете клиент может отследить все свои операции по карте, а также посмотреть, когда нужно внести минимальный платеж, его размер и окончание льготного периода. Максимальный размер платежа банком не ограничивается, поэтому клиент вправе погасить задолженность по кредиту, не дожидаясь 101 дня.

В случае не внесения никаких платежей на карту, после окончания платежного периода банк начисляет проценты по кредиту (26% годовых), штраф за несвоевременное погашение задолженности (0,1% в день от суммы невыполненных обязательств), а также подает информацию в бюро кредитных историй о недобросовестности клиента. Если клиент оплачивает минимальные платежи, но по окончанию лимитного периода не внесет всю сумму задолженности, то в этом случае будут начислены только проценты за весь период. И самый благоприятный вариант для всех — это когда клиент уплачивает и минимальные платежи, и остаток кредитных средств. В этом случае условия льготного периода клиент выполняет и никаких процентов банку не платит. После погашения задолженности через 101 день для клиента откроется новый кредитный период, новые преимущества и новое бесплатное использование денег банка.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Возможности Мультикарты ВТБ

При оформлении карты клиенту предоставляются дополнительные возможности, которые позволяют сделать ее применение более удобным. Для комфорта использования предусмотрены следующие услуги:

- Одновременное оформление нескольких карт, прикрепленных к одному счету, чтобы у всех членов семьи была возможность доступа к финансовым средствам;

- Предоставление информации обо всех операциях с денежными средствами, которые происходят на счете;

- Возможность ежемесячного изменения пакета услуг для поиска наиболее подходящего варианта;

- Бесплатное обслуживание карты и смс-информирование;

- Несколько бонусных программ, позволяющих вернуть на счет часть потраченных денег.

Кроме того, данной карте свойственен и стандартный пакет услуг, который включает в себя беспроцентное снятие наличных средств и перевод денег онлайн без комиссии, бесплатный выпуск карты, а также предоставление личного онлайн-кабинета для получения информации о счете, поступлении и списании денежных средств, предоставлении бонусов.

101 день без процентов на покупки и на снятие наличных

Держателям карт предоставляется беспроцентный период, который составляет 101 день. На протяжении этого времени клиент не выплачивает проценты банку за использование кредитных средств.

До 1 000 000 рублей кредитный лимит

Размер кредитного лимита рассчитывается банком для каждого клиента в индивидуальном порядке. Предельно возможная сумма, выданная по кредитной Мультикарте банка ВТБ, может достигать 1 миллиона рублей.

Cash back до 10%

Система Cash back до 10% возвращает часть денежных средств на карту клиента при подключении опции «Авто» или «Рестораны». Величина возврата будет зависеть от суммы покупок, совершенных по карте в течение месяца.

Снятие наличных в течение 7 дней без комиссии

После получения Мультикарты в отделении банка ее владелец в течение первых 7 дней может снимать кредитные средства, а также осуществлять денежные переводы без оплаты комиссионных сборов (исключение составляют транзакции в сторонних сервисах, а также P2P). Данная льгота предоставляется клиенту при выполнении условия: сумма выдачи или сумма перевода не должна превышать 100 тысяч рублей. В противном случае при превышении указанного лимита, комиссия составит 5.5% в минимальном размере 300 рублей.

Как составить заявку на сайте банка

Заказать кредитку можно двумя способами: посетив подразделение банка, с комплектом документов или заполнив заявку на сайте ВТБ24 онлайн. При дистанционном отправлении анкеты не стоит ожидать моментального решения, банк принимает его в течение рабочего дня и информирует заявителя СМС-сообщением. Однако отказ система оглашает сразу.

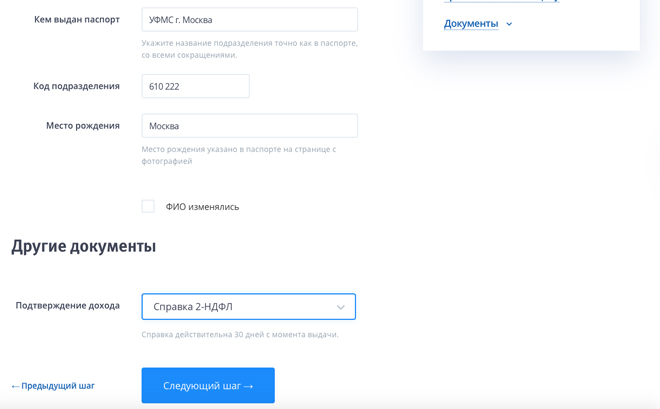

При оформлении заявления через Интернет вы должны предоставить полные сведения о себе и своем финансовом состоянии. Электронный документ состоит из пяти информационных блоков:

- Основное – здесь нужно указать Ф.И.О., контактные данные (телефон, e-mail), дату рождения. На этой же странице потребуется подтвердить свой номер сотового, на него будет выслан секретный код.

- В нижней части первого блока введите основные параметры карты: сумму кредита, имя на латинице, город и отделение банка, придумайте кодовое слово.

- Далее предоставьте информацию о месте трудоустройства. Выберите из списка род деятельности, введите ИНН и наименование организации-работодателя, размер заработной платы.

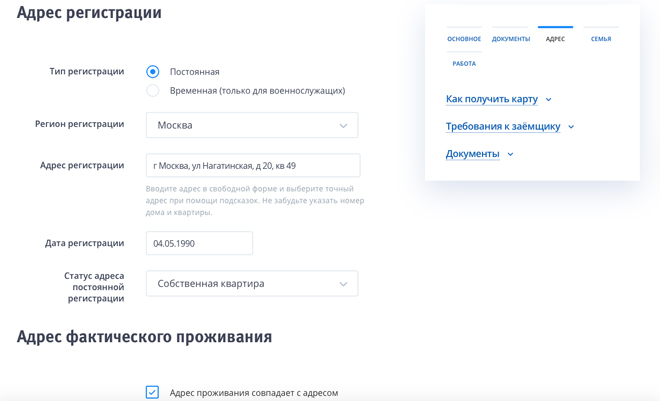

На второй странице нужно указать все паспортные данные и отметить, каким документом вы сможете подтвердить платежеспособность.

Далее, введите адрес прописки и регистрации, а также номер домашнего телефона, но данное поле разрешено оставить пустым.

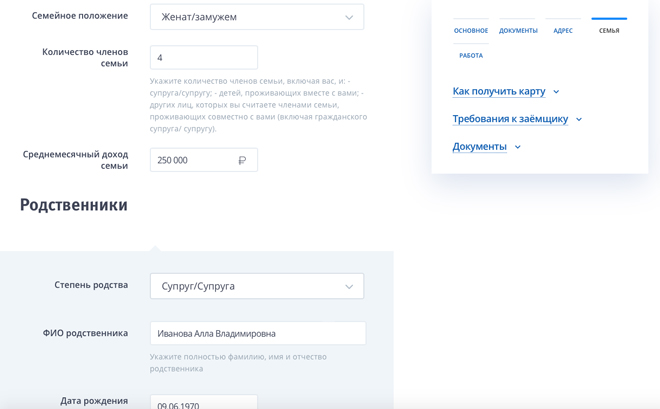

Затем в анкете остается выбрать семейное положение, число членов семьи и указать полные данные о работе – адреса, телефоны, сферу деятельности и свой трудовой стаж.

После заполнения подайте заявку на рассмотрение в банк. Запрос рассматривается в течение одного операционного дня, однако в частном порядке срок может быть увеличен. Если сумма кредита выше 100 тыс. руб., решение будет только предварительным, сотрудники попросят предоставить оригиналы документов.

Условия и требования

«ВТБ 24» постоянно обновляет и совершенствует кредитные продукты. Настоящим хитом является новая Мультикарта, которая объединяет в себя все самое лучшее, что было в кредитках, ставших архивными:

- кэшбек за покупки в размере 10 процентов от расходов;

- бонусы для путешествий и развлечений;

- период беспроцентного пользования до 50 дней;

- обслуживание и платежи онлайн бесплатные;

- снятие собственных средств без оплаты комиссионных.

Стать обладателем кредитки может гражданин РФ, достигший 21 летнего возраста. Верхнее возрастное ограничение увеличено до 70 лет. Обязательное требование — наличие постоянного дохода:

- 30 тысяч рублей для клиентов, местом регистрации которых является Москва и Московская область;

- 15 тысяч рублей для клиентов, зарегистрированных на других территориях.

Чтобы после предварительного одобрения онлайн-заявки подписать договор на получение и банковское обслуживание, необходимо личное присутствие в банке и предъявление двух документов, один из которых российский гражданский паспорт. Другим документом может быть:

Чтобы после предварительного одобрения онлайн-заявки подписать договор на получение и банковское обслуживание, необходимо личное присутствие в банке и предъявление двух документов, один из которых российский гражданский паспорт. Другим документом может быть:

- справка по форме 2-НДФЛ или по форме банка, выданная работодателем;

- выписка о движении денежных средств на личном банковском счете;

- документ, подтверждающий место работы и доход.

Для тех, кто рассчитывает на небольшой карточный лимит, в пределах до 100 тысяч рублей, достаточно предъявить вместе с паспортом:

- заграничный паспорт с отметками о выезде за рубеж в последние шесть месяцев перед подачей заявки;

- свидетельство регистрации автомобиля отечественного или импортного производства.

Клиенту, чья заработная плата, перечисляется на карту «ВТБ 24» нет необходимости собирать документы, в качестве идентификатора потребуется только паспорт.

О банке

ВТБ – один из системообразующих российских банков. Основан в 1990 году под названием «Банк внешней торговли РФ». Позднее он был переименован во Внешторгбанк, а затем – в ВТБ. Банк возглавляет одноименную финансовую группу, в которую входит более 20 организаций в более чем 10 странах мира.

ВТБ занимает второе место по числу активов среди российских банков. Более 60% его акций принадлежат государству. Банк работает на основании генеральной лицензии Центробанка № от 8 июля 2015 года. Штаб-квартира банка расположена в Санкт-Петербурге. Сеть банка насчитывает более 20 филиалов во многих крупных городах России, а также представительства в Италии, Китае и Киргизии.

Изначально банк обслуживал крупный бизнес, финансовые организации и государственные структуры. Он предлагает им все необходимые финансовые услуги – кредитование, депозиты, дистанционное банковское обслуживание, операции на бирже и многие другие. Среди клиентов банка есть такие крупные компании, как ОАО «Газпром», ОАО «НК Роснефть», ОАО «НПК», ОАО «Ростелеком» и многие другие.

В январе 2018 года в его состав вошли ВТБ24 и Банк Москвы. Тогда банк начал обслуживать частных клиентов, малый и средний бизнес. Частным лицам банк предлагает кредиты (в том числе автокредиты и ипотеку), вклады, кредитные и дебетовые карты, сейфовые ячейки, страхование и другие услуги. Предпринимателям доступны разнообразные тарифы РКО, кредиты, депозиты, банковские гарантии, валютный контроль, корпоративные и зарплатные карты. С 2005 года банк участвует в системе страхования вкладов.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Условия обслуживания кредитной карты ВТБ

Формально, кредитная карта ВТБ предполагает платное обслуживание в размере 249 рублей в месяц (2988,00 рублей в год). Однако банк уточняет, что эту сумму нужно будет оплачивать только в том случае, если клиент не выполняет условий банка и не использует карту. Если выполнять требования, то платить за использование карты не потребуется. С другой стороны, если клиент пользуется заемными средствами, возвращать долг и выплачивать проценты все равно будет необходимо. Так, стандартной ставкой по кредиту является 26% годовых. Условно, если взять в кредит 10 тысяч рублей, то вернуть придется порядка 12,6 тысяч рублей. В то же время, процентную ставку можно снизить до 16% годовых, если сумма расходов по карте в месяц составит более 75 тысяч рублей и клиент подключит специальную программу «Заемщик». В последнем случае переплата за год (если рассматривать указанный выше пример) составит всего 1600,00 рублей.

Бесплатное обслуживание карты ВТБ

Для того, чтобы обслуживание карты стало бесплатным, нужно ежемесячно тратить более 5 тысяч рублей. Это достаточно небольшая сумма. Большинство семей тратит больше денег на покупку продуктов питания в течение 1 месяца, так что особых проблем возникнуть не должно. Для пенсионеров действует упрощенная система: если на счет клиента пришла хотя бы 1 копейка пенсии, карта автоматически становится бесплатной на следующий месяц. Нужно учитывать тот факт, что при оформлении платежного средства 249 рублей заплатить все равно придется, но, если условия бесплатного обслуживания выполняются, в конце месяца эта сумма поступит на счет клиента в качестве возврата.

Платные услуги в пакете

У рассматриваемой кредитной карты есть еще и отдельные платные услуги, однако пользоваться ими не обязательно:

- Выпуск 6-й дополнительной карты: 500 рублей. При этом, до 5 дополнительных карт можно оформлять абсолютно бесплатно. Редко когда требуется больше.

- Если карта утеряна или по какой-то причине перестала работать, можно заказать срочный перевыпуск. Это обойдется клиенту в 50 рублей.

- Пакет «СМС-оповещения» — 59 рублей.

- Уточнение баланса при помощи стороннего банкомата: 50 рублей за каждый запрос.

Следует учитывать еще и тот факт, что при снятии наличных средств в банкомате или кассе банка с клиента взимается дополнительная комиссия в размере 5,5% от суммы, но не меньше 300 рублей. Кроме того, если выбран вариант с получением средств в кассе и сумма меньше 100 тысяч рублей, то к 5,5% придется добавить еще и 1 тысячу рублей. Например, снимая в банкомате 10 тысяч рублей, клиент заплатит комиссию в размере 550 рублей. А если он будет снимать средства через кассу банка, то сумма комиссии будет равна уже 1550 рублей.

Опции Мультикарты

Отдельного внимания заслуживают всевозможные опции Мультикарты, благодаря которым она становится лакомым кусочком для продвинутых пользователей пластиковых карт.

Согласно условиям обслуживания ВТБ-24 по Мультикарте можно подключить 1 из 4-х доступных опций и менять их каждый месяц между собой. Например, в один месяц пользоваться одной опцией, в другой — другой и т.д. По каждой опции предусмотрены свои условия, которые зависят от суммы средств, которую ежемесячно тратит владелец карты.

Первая опция — cash back на все покупки

Если подключить эту услугу, клиент в течение месяца будет получать кэшбек на любые покупки, совершенные по карте или с использованием ее реквизитов. Процент кэшбека варьируется от 1% до 2% и зависит от суммы месячных расходов:

- До 15 тыс. руб. — кэшбек 1%

- До 75 тыс. руб. — 1,5%

- От 75 тыс. руб. — 2%

Вторая опция — Авто или рестораны

Это тоже опция кэшбека, но по конкретным категориям: «Авто» или «Рестораны». Процент кэшбека напрямую связан с суммой ежемесячных расходов по пластиковой карточке:

- От 5 до 15 тыс. руб. — 2%

- От 15 до 75 тыс. руб. — 5%

- От 75 тыс. руб. — 10%

Как видно, максимальная сумма кэшбека по операциям оплаты в категории «Авто» составляет 10%, поэтому карточку можно смело называть отличной находкой для автомобилистов.

Третья опция — Коллекция или Путешествия

Если клиент выберет опцию «Путешествия», то за каждые потраченные 100 рублей по карте, он будет получать мили. Впоследствии мили можно обменять на авиабилеты любой компании авиаперевозчика. Начисление миль напрямую зависит от суммы расходов в течение месяца.

- До 15 тыс. — 1 миля за 100 руб.

- До 75 тыс. — 2 мили за 100 руб. в чеке

- От 75 тыс. — 4 мили за каждые 100 руб.

Выбрав опцию «Коллекция», клиент будет получать специальные бонусы по программе привилегий банка за каждые потраченные 30 рублей.

- При расходах в месяц до 15 тыс. — 1 бонус за 30 руб. в чеке

- До 75 тыс. руб. — 2 бонуса

- От 75 тыс. — 4 бонуса

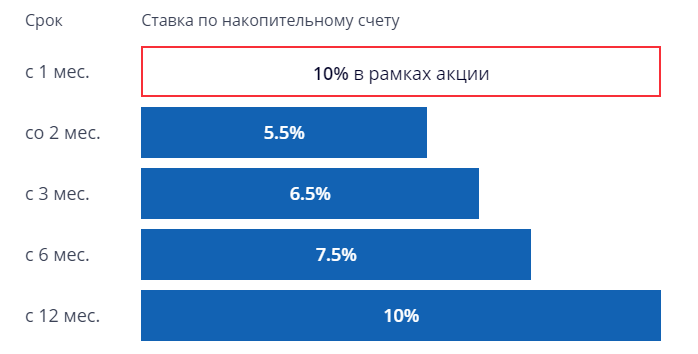

Четвертая опция — начисление процентов на остаток

В рамках этой опции в течение первого месяца использования карты клиенту начисляются повышенные проценты в размере 10% годовых на любой остаток. Именно поэтому в первый месяц владельцу лучше подключить эту опцию, потому что начиная со 2-го месяца проценты резко упадут до 5.5% годовых и будут планомерно подниматься согласно приведенному ниже графику.

Согласно графику следующее увеличение процентной ставки произойдет с 3-го месяца использования карточки и процент составит 6.5% годовых, потом 7.5% в год и 10%, начиная с 12 месяца использования.

Выбор кредитки

Ещё одним важнейшим вопросом, над которым обязан подумать каждый человек, решивший оформить кредитную карту ВТБ онлайн с моментальным решением без справок, является вид желаемой карточки. В текущем году клиентам предлагаются следующие варианты:

- для любителей путешествий (держатели смогут экономить на покупках авиабилетов и копить мили для будущих скидок);

- для автовладельцев (основное преимущество этих карточек заключается в получении скидок на АЗС);

- для любителей активного отдыха (предложение предусматривает cash back при оплате обедов в кафе или ресторанах, покупке билетов на экскурсии и в галереи и иных подобных расходах);

- для любителей пройтись по магазинам (программа «Коллекция» начисляет бонусные баллы в зависимости от понесённых расходов).

Итоговое решение должно приниматься с учётом желаний будущего держателя карты и особенностей запланированных трат. Лишь так использование «пластика» окажется предельно выгодным и позволит получить небольшую прибыль даже из понесённых расходов.

Сколько стоит обслуживание?

За оформление кредитной карты и выпуск пластика комиссионный сбор не взимается. Счёт открывается только в отечественной валюте. «Карта возможностей» с абсолютно бесплатным обслуживанием вне зависимости от суммы покупок.

Остальные услуги по обслуживанию Карты Возможностей расцениваются по следующему тарифу:

- Перевыпуск — ₽0;

- SMS — оповещение — ₽0;

- Запрос баланса в сторонних банкоматах — ₽50;

- Выписки по счёту и справки предоставляются на бесплатной основе.

Снятие наличных

Комиссия за снятие наличных по Карте возможностей начисляется в соответствии с местом выполнения операции. Например:

- В банкоматах Группы ВТБ. Бесплатно до ₽50 000 в месяц. Далее, на сумму превышения лимита, начисляется комиссия, равная 5,5% (не менее ₽300). На снятие собственных средств комиссионный сбор не начисляется.

- В банкоматах сторонних кредитных учреждений. С лимита денежных средств — 5,5% (не менее ₽300) и 1% (не менее ₽300) с собственных средств.

- Через кассу ВТБ. При условии, что обналичиваемая сумма превышает ₽100 000 — 5,5% (не менее ₽300) с кредитного лимита и 0% с собственных денежных средств. В остальных случаях к комиссионному сбору приплюсовывается ₽

В день можно снять не более ₽100 000, а в месяц не более ₽600 000.