Чем отличается дебетовая карта сбербанка от кредитной

Содержание:

- Какую карту лучше брать – дебетовую или кредитную

- Различие по существу

- Почему важно знать тип своей карты

- Как проверить свою карту

- Дополнительные услуги

- Отличительные особенности между депозитным и текущим счетом

- Комиссионные

- В чем отличие дебетовой карты от кредитной

- Внешние отличия

- Способы определения карты

- Какие бывают банковские карты по принадлежности средств

- Подводим итоги: какую карту Тинькофф лучше оформить?

Какую карту лучше брать – дебетовую или кредитную

Чаще всего, когда человек обращается в банк, консультант предлагает ему дебетно-кредитную карту, а не дебетовую. Этот продукт крайне популярен и рентабелен для самих финансовых учреждений, а люди, которые не слишком разбираются в тонкостях, соглашаются. Создается иллюзия выгоды: вы получаете карту, на которой уже есть деньги. А если добавить сверху собственные (внести наличку на баланс) – получается, что средств ощутимо больше.

Именно поэтому важно разобраться, в чем сугубо практическая разница между одним пластиком и другим. Пройдемся по самым наглядным нюансам:

- Дебетовая карта (если она не предлагает услугу овердрафта) позволяет использовать только те средства, которые внес клиент. Кредитная карта позволяет тратить лимитированные банковские средства.

- За использование дебетовой карты не снимаются проценты в банкоматах (если, конечно, клиент не использует банкомат другого банка – тогда, конечно, взимается комиссия за межбанковские транзакции). Использование кредитных средств, как правило, облагается комиссией.

- Если на дебетовой карте закончились деньги, клиент ничего не должен банку. Если же средства закончились на кредитной карте, необходимо пополнить счет, чтобы закрыть лимитную сумму до конца льготного периода (времени, когда за использование заемных средств не снимаются проценты).

- На дебетовую карту клиент может внести произвольную сумму, а вот с кредиткой придется постараться и полностью погасить задолженность. В противном случае проценты при снятии наличных средств в банкоматах будут расти, а вместе с тем капают проценты за само использование заемных денег.

- Иногда банки предоставляют дебетовые карты с процентом: пользователь получает дополнительные деньги за хранение средств. В контексте же кредитных карт клиент получает только те проценты, которые нужно выплатить за использование.

Исходя из всех различий, можно сказать, что дебетовая карта более удобна и «безопасна» для использования – вам не приходится думать, как погасить кредит в срок, вы избавлены от лишних комиссий и дополнительных платежей

С другой стороны, важно понимать, что разные продукты банки предлагают для разных случаев

Прежде чем оформить кредитную карту, нужно не только ознакомиться с правилами использования этого продукта, но и здраво оценить свои силы и бюджет: хватит ли средств, чтобы вовремя закрыть кредит. И готовы ли оказаться в ситуации, когда тратите деньги исключительно в долг, с необходимостью вовремя возмещать их, чтобы не образовалось дополнительных расходов.

Почему банкам выгодно предлагать вам кредитные карты

При ближайшем рассмотрении кредитные карты больше всего похожи на предоставление потребительского кредита. Банк выдает в долг сумму, рассчитанную исходя из платежеспособности клиента, и устанавливает кредитный лимит. За использование денег клиент выплачивает процентную ставку, указанную в договоре.

Но почему выдача карт с кредитным лимитом проще и выгоднее для самих финансовых учреждений? Причин – несколько.

- Выдача любых пластиковых карт позволяет сэкономить на открытии дополнительных офисов. Большинство операций клиент может провести самостоятельно, без дополнительного визита в отделение. То есть карта позволяет оплатить товары и услуги, снять наличные в банкомате без посещения банковского отделения и работы непосредственно с операторами.

- Автоматизация операций с кредитной картой сокращает издержки в сравнении с работой по обычным кредитам.

- Кредиты по картам приносят больше доходов: проценты снимаются не только за использование средств по истечению льготного периода, но также за снятие наличных в банкоматах и обслуживание карты.

- Договор по кредитной карте продлевается автоматически, когда пользователь вносит средства, покрывающие кредитный лимит. Клиенту не нужно приходить в банк и заключать договор заново. Кроме того, возможно удаленное увеличение кредитного лимита (в сервисах интернет банкинга). Снова-таки – автоматизация сокращает издержки.

Разумеется, учитывая все эти нюансы, не удивительно, что выпускать кредитки куда выгоднее, чем выдавать потребительские займы, и тем более – дебетовые карты с бесплатным обслуживанием.

Различие по существу

Основное различие пластиковых карт, которые выпускаются Сбербанком, заключается в сумме овердрафта. Для определенных видов кредиток он может доходить до 600 тысяч рублей, но, как правило, средняя сумма заимствования кредитных средств составляет около 140-150 тысяч рублей. Также кредитки отличаются и наличием срока льготного беспроцентного периода, предоставляемого банком. Он составляет 50 дней, то есть в течение данного срока не начисляются проценты на заемные средства.

Дебетовые карты необходимы для перечисления денежных средств (например, зарплаты), которыми владелец карты может свободно расплачиваться за покупки по безналичному расчету или обналичивать деньги. При этом вы не сможете потратить больше денег, чем у Вас есть на счете. Кредитки же необходимы для безналичного расчета. Потратить с них вы можете как собственные накопления, так и средства банка в дозволенном лимите. Но помните, что затраченную в долг сумму нужно будет возвращать банку.

Если детально разбираться в кредитке, то можно сказать, что у нее есть свои плюсы и минусы. К плюсу можно отнести возможность потратить больше, чем заработали, а к минусу то, что помимо потраченных средств придется возвращать еще и процентные начисления.

Однако если вы полностью погасите затраченную сумму в льготный период, то вы сможете избежать начисления процентов. Преимуществом кредитной карты является и то, что вы свободно можете тратить денежные средства, не предоставляя отчет о расходах и по необходимости по новой открывать кредитную линию без оформления документов.

Конечно, достаточно соблазнительно наличие большей суммы, чем вы заработали. Можно приобрести себе более дорогую  вещь. Но помните, что любой долг нужно возвращать. Способы возврата денег, потраченных с кредитки, такие же как и при получении кредита наличными. То есть, при несвоевременных платежах или невозврате кредитных средств, вы можете столкнуться со следующими неприятными ситуациями:

вещь. Но помните, что любой долг нужно возвращать. Способы возврата денег, потраченных с кредитки, такие же как и при получении кредита наличными. То есть, при несвоевременных платежах или невозврате кредитных средств, вы можете столкнуться со следующими неприятными ситуациями:

- долг передадут в коллекторское агентство;

- владелец карты может получить плохую КИ.

Следовательно, не стоит необдуманно пользоваться кредиткой. Лучше прибегать к ней в ситуациях крайней необходимости, а постоянно пользоваться дебетовой. Так вам не придется платить лишние деньги за возврат долга с процентами. Помимо этого, на дебетовую карту банк начисляет проценты на остаток сбережений по счету. Также Сбербанк выпустил карты с возможностью получения бонусов за авиаперелеты, кэшбэка до 5% от покупки и со специальными предложениями для лиц различного возраста.

Почему важно знать тип своей карты

Как уже указывалось ранее, кредитные и дебетовые – карты с похожим функционалом, но разным предназначением. Например, кредитными картами можно расплачиваться за товары и услуги в местах, где установлен терминал, но при этом не стоит снимать наличность в банкоматах, поскольку за это взимаются дополнительные проценты. А вот чем хороша дебетовая карта – условия использования не предусматривают комиссий при выводе денег наличными.

Впрочем, если собственные деньги исчерпались, а обстоятельства требуют сложных трат – кредитная карта может здорово выручить. Главное использовать заемные средства с умом. Рекомендовано использовать лимит таким образом, чтобы на карте оставалось не израсходовано по меньшей мере 20%. Так легче погашать задолженность и оставить о себе впечатление как об ответственном заемщике.

Еще одна деталь, которую важно помнить: кредитные карты без кредитной истории невозможны. Все, что вы делаете, используя банковские средства, фиксируется и отправляется в БКИ. Так, частые просрочки и превышения льготного периода могут негативно сказаться на КИ

Это приведет к тому, что оформление других кредитов, в том числе ипотечных, будет усложнено, либо договоры заключатся на менее выгодных условиях. О том, на что влияет кредитная история и как ее узнать, мы рассказали в отдельной статье.

Так, частые просрочки и превышения льготного периода могут негативно сказаться на КИ. Это приведет к тому, что оформление других кредитов, в том числе ипотечных, будет усложнено, либо договоры заключатся на менее выгодных условиях. О том, на что влияет кредитная история и как ее узнать, мы рассказали в отдельной статье.

Как проверить свою карту

Самый простой способ, как понять, дебетовая карта или кредитная: перечитать договор с банком. Назначение карты всегда указывается в договоре. Если документ не сохранился, можно запросить информацию разными способами.

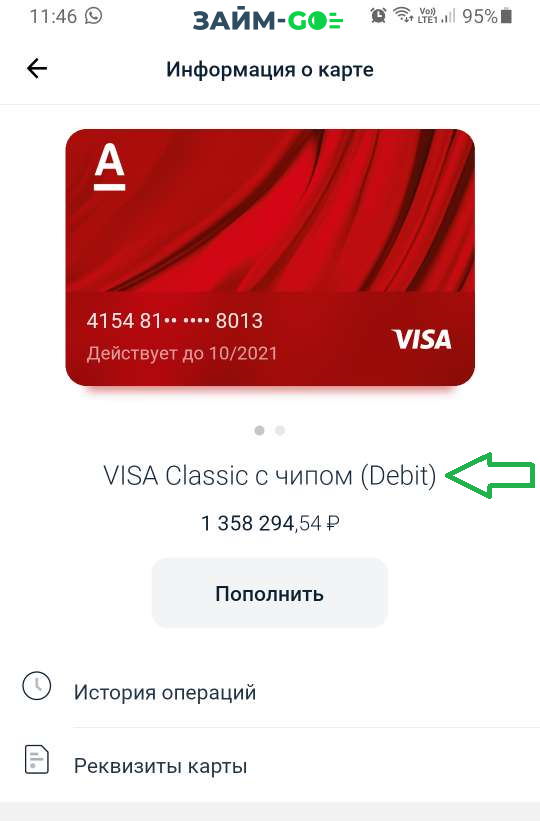

В личном кабинете клиента

Проверить назначение карты можно через интернет-банк. Откройте раздел со списком выданных карточек. Найдите в списке интересующий вас номер и откройте подробную информацию.

Если назначение не указано прямым текстом, на него могут указать надписи:

| Debet | Credit |

| Лимит овердрафта | Размер минимального платежа |

| Задолженность по кредиту |

Проверить эту информацию можно в личном кабинете на сайте или в мобильном приложении.

В банковском отделении

Этот способ подходит для тех, кто не пользуется интернет-банкингом. Назначение открытого счета могут подсказать сотрудники банка, которому принадлежит карточка. Чтобы получить эти данные, не обязательно брать с собой пластиковый носитель. Достаточно будет назвать номер с лицевой стороны. Но перед этим потребуется предъявить паспорт для идентификации личности.

Через call-центр

Получить информацию об открытых счетах можно по горячей линии. Для идентификации может понадобиться назвать кодовое слово, номер телефона из анкеты и другие данные. В офисе банка и по горячей линии можно получить информацию обо всех продуктах и условиях использования.

Заключение

Основная разница между дебетовой и кредитной картами заключается в назначении счета. На дебетовой карточке можно хранить собственные деньги, получать на нее зарплату. На кредитном счету хранятся заемные средства, принадлежащие банку.

Узнать назначение карточки по внешнему виду не всегда возможно. Точно узнать, к какому типу она относится, можно в интернет-банке, в мобильном приложении, в банковском отделении.

Автор статьи:

Дополнительные услуги

Желаете узнать, как определить, дебетовая карта или кредитная находится перед вами? Тогда посмотрите на список бонусных предложений. Например, держатели кредиток могут завести специальную карточку для путешествий, которая будет начислять «мили» за оплату безналичным расчетом. Другой пример: оплата на автозаправках, где за каждую «остановку на АЗС партнера» клиент получит бонусные баллы. В будущем человек получает скидку на следующую заправку авто.

Напоследок, есть кэшбэк, суть которого заключается в возвращении клиенту определенного процента денег с покупки. Главное условие для получения бонуса любого вида – оплата безналичным расчетом. Но кэшбэк есть и у дебетовых карт, только процент меньше.

Движение денежных средств по каждой карте можно увидеть в личном кабинете вашего банка или приложении. Часто банки предлагают дополнительные услуги, с помощью которых можно увеличить кэшбэк или участвовать в бонусных программах компаний-поставщиков услуг, например, Спасибо от Сбербанка и специально разработанные для этого сервиса приложения. Можно копить бонусы и обменивать их на рубли или купоны на скидку в магазине.

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

- периоде действия;

- комплекте документации, предоставляемом банком;

- размере денежной суммы, находящейся в свободном доступе для мгновенного включения в использование.

Комиссионные

Если клиент постоянно снимает деньги через банкомат, то отличия между дебетовой и кредитной картой почувствуются сразу. При снятии кредитных денег клиент заплатит комиссию за получение средств наличными. Аналогичная ситуация с банковскими переводами. В большинстве случаев переводы между дебетовыми картами производятся без дополнительных комиссий. За перевод денег с кредитки требуется заплатить процент от суммы перевода.

Овердрафт – аналог кредита. Это кредитование банком расчётного счёта клиента для оплаты им расчётных документов при недостаточности или отсутствии на расчётном счёте клиента-заемщика денежных средств. В этом случае банк списывает средства со счёта клиента в полном объёме, то есть автоматически предоставляет клиенту кредит на сумму, превышающую остаток средств.

- Овердрафт не предполагает льготного периода. Проценты по такому соглашению больше кредитных процентов. Начисляются сразу.

- Не погашается частями. Для его закрытия требуется внести сумму займа сразу.

- Поступление средств идет на погашение овердрафта без согласия пользователя.

При желании использовать кредитные средства регулярно, лучше воспользоваться соответствующим предложением. Условия овердрафта – не выгодные для клиента в частном порядке. Выгоднее его брать юридическим лицам. Например, когда деньги будут «работать», т.е. превращаются в актив в руках предпринимателя в виде покупки оборудования, которое необходимо для производства товара, а не в пассив в руках частного лица, при приобретении, автомобиля.

В чем отличие дебетовой карты от кредитной

Первое и основное различие между двумя видами банковских карт – наличие кредитного лимита. На платежной карте хранятся собственные средства, в то время как кредитка позволяет использовать деньги банка.

Дебетовая карта – это банковский продукт, который выполняет роль личного счета.

Кредитная карта – это карта, которая оформляется в случаях, когда нужны дополнительные деньги.

Это не единственное отличие двух типов пластика. Есть и другие, касающиеся внешнего вида, требований для оформления, характеристик.

Внешний вид

Мало кто замечает принципиальное отличие карточек при их внешнем осмотре. Оба типа содержат на себе названия банка и платежной системы, а также персональную информацию: номер и срок действия пластика, имя владельца (если карта именная).

Простой способ, как отличить кредитную карту от дебетовой по внешнему виду – найти на ее лицевой стороне надпись credit или debit (соответственно).

Характеристики

В чем разница между карточками можно говорить долго, так как с точки зрения финансового учреждения – это два совершенно разных вида банковских продуктов.

- Перевыпуск карты. При перевыпуске дебетовой карточки данные не меняются. Кредитка не возобновляется и после окончания ее срока действия нужно заказывать новую, с совершенно другими реквизитами.

- Грейс-период. В течение 50-100 дней (в зависимости от условий договора) клиент может вернуть использованную с кредитки сумму и не платить проценты банку. Если воспользоваться овердрафтом, установленным на дебетовой карточке, проценты за пользование начинают начисляться в тот же день.

- Кредитный лимит. На кредитках он может достигать 10 тыс. – 1,5 млн. рублей. Размер овердрафта обычно не превышает двух зарплат.

- Снятие наличных. Обналичить дебетовую карту можно без комиссии в банкоматах финансового учреждения, где она была оформлена, или банках-партнерах. За снятие наличных с кредитки придется заплатить 3-5%.

Иногда из правила бывают исключения. Некоторые банки предусмотрели снятие денег с кредитки без комиссий. Но таких предложений единицы.

- Размер процентов за пользование банковскими средствами. Ставки по кредитке по истечению льготного периода достигают 40% годовых. Условия овердрафта более лояльны и за использование заемных средств нужно заплатить не более 15-20%.

- Проценты на остаток. Клиент может хранить собственные средства и на кредитке, и на платежной карте. В первом случае на дополнительный доход рассчитывать не стоит, во втором предусмотрена депозитная программа и начисление 1-5% на остаток.

Требования к клиенту

Для оформления каждой из карточек требования кардинально отличаются.

Чтобы получить дебетовую карту, необходимо:

- предъявить паспорт;

- быть старше 14 лет. Родители могут оформить карту для своего ребенка, если он достиг 7-летнего возраста.

Быть резидентом РФ необязательно.

Можно ли установить овердрафт банк решает самостоятельно. Обычно он предлагается клиентам, которые активно пользуются карточкой или обслуживаются в рамках зарплатного проекта. Размер овердрафта обычно не превышает 1-2 зарплат, в более редких случаях достигает 4 зарплат.

Для оформления кредитки требования строже и их больше:

- достижение совершеннолетия (в отдельных случаях – 21 года);

- гражданство РФ;

- предоставление паспорта гражданина РФ;

- наличие постоянного места работы и указание в заявке информации о работодателе.

В рекламе банки говорят о возможности оформления кредитки неофициально трудоустроенным, женщинам в декрете и даже студентам. На практике лимит чаще устанавливается клиентам с официальной работой.

Внешние отличия

В вопросе о том, как отличить дебетовую и кредитную карту внешне есть несколько нюансов. Стоит отметить, что карты имеют одинаковую систему идентификации:

- 16-тизначный номер.

- Чип для считывания карты.

- Указан тип платежной системы.

- Информация о конечном сроке эксплуатации.

- CVC2 или CVV2, находящийся на обратной стороне.

- Имя владельца карты латиницей.

Отличить кредитку от дебетовой карты по внешнему виду сложно

Обратите внимание, что приведенные ниже пункты являются общими, поскольку финансовые учреждения используют разную политику

- Банки предлагают выгодные предложения на кредитные карты. Например, скидку в магазине электронной техники или беспроцентная рассрочка. Поэтому дизайн такой карты выполняется в фирменной стилистике, отличающейся от дебетовой карты того же банка. Но это спорный аргумент, сейчас многие карты делают разные дизайны для каждого вида карт.

- На некоторых картах размещаются надпись DEBIT/CREDIT.

Чтобы не пытаться догадками, рекомендуем обратиться в отделение банка или войти в интернет-банк, где клиент увидит подробную информацию об имеющихся в наличии картах. А чем кредитная карта отличается от кредита?

Способы определения карты

Редко клиенты банков вслушиваются в бесконечный поток информации, который изливают на их головы банковские консультанты. Работники учреждения, как правило, «продают» продукт, описывая все выгоды и возможности, а когда речь заходит о недостатках, начинают использовать сложные конструкции и заумные термины. Далеко не все способны «продраться» через информационный поток и выделить суть. В итоге получается: человек выходит из банка, держит в руках карту, и не может понять, что он только что получил и активировал. И уж тем более это понимание исчезает с течением времени.

Так как проверить, что за продукт вы используете, и не появилось ли ненужных проблем с непогашенными задолженностями? Предлагаем несколько способов:

1. Самый надежный вариант – прийти с вопросом в банк, выдавший карту, либо позвонить по горячей линии. Чтобы уточнить, какая карта на вас зарегистрирована, достаточно указать ее номер, имя владельца и код (как правило, его отправляют на номер телефона, указанный при регистрации, или другим способом). Если же вы решите посетить отделение с картой и документами, удостоверяющими личность, работники банка дадут существенно больше информации – не только озвучат тип карты, но и расскажут, на каких условиях вы ею пользуетесь.

2. Изучите договор, который вы подписывали с банком. Если у вас сохранились бумаги, полученные при оформлении карты – в них можно найти всю необходимую информацию. Если же банк работает в том числе в онлайн-версии, то в личном кабинете тоже можно определить тип карты. Если она дебетовая, на странице будет предоставлена информация о количестве средств на счету. А о кредитной карте сведений значительно больше. На экран выводится:

- остаток средств на счете;

- кредитный лимит;

- объем использованных средств;

- иногда – количество дней до завершения льготного периода, размер и дата минимальной выплаты для погашения.

3. На самой карте нередко указывается debit или credit – в зависимости от типа продукта (иногда есть еще приставка World, если карта принадлежит системе Visa или MasterCard и принимается по всему миру). Впрочем, не всегда эмитент указывает тип карты в качестве элемента дизайна. Либо утверждает, что карта дебетовая, в то время как на самом деле она дебетно-кредитная, да еще и с услугой овердрафта.

4. Некоторые сервисы онлайн позволяют распознать тип карты по первым четырем цифрам номера (БИН). Вводя первую часть шестнадцатизначного номера, пользователь получает информацию о банке, который выпустил карту и о ее типе. Однако, многие онлайн-службы некорректно работают с картами МИР или вовсе не распознают их.

По БИНу

На сегодняшний день одним из самых распространенных способов определения дебетовых и кредитных карт является их проверка по банковскому идентификационному номеру (БИНу). Этот уникальный номер присваивается банку для совершения операций по эквайрингу и эмиссии дебетовых и кредитных карточек. Для того чтобы определить тип карты, необходимо посетить один из нижеперечисленных сайтов:

- www.binlist.net;

- www.bindb.com;

- www.psm7.com/bin-card.

Открыв один из этих сайтов, пользователь увидит перед собой форму для ввода БИНа. В эту форму необходимо ввести первые 6 цифр банковской карты. В результате этого на экране появится вся доступная информация по конкретному банковскому продукту. В частности, ввод БИНа позволит определить:

- платежную систему;

- банк-эмитент;

- тип карты;

- страну, в которой выпущен данный банковский продукт.

Какие бывают банковские карты по принадлежности средств

По принадлежности денежных средств пластиковые карты подразделяются на следующие категории:

Дебетовые

Банковские карты бывают дебетовые. По-другому такая карта называется расчетной. С дебетовой карточкой вы сможете проводить операции с той суммой, которая есть на счете. Причем это будут личные деньги держателя карты. На карте может быть установлен уровень неснижаемого остатка. То есть когда баланс станет минимальным, пользоваться ей вы не сможете, пока не пополните. Кроме того, на остаток денежных средств могут начисляться проценты. В целом расчетная карта является аналогом бумажных денег, с ее помощью можно оплачивать покупки в онлайн-магазинах. В нашей стране больше всего выпускается именно дебетовых карточек.

Овердрафтовая карта

Бывают также банковские карты овердрафтовые. Это улучшенная версия дебетовой. Главное отличие заключается в том, что имея карточку с разрешенным овердрафтом, вы можете потратить денежных средств больше, чем есть у вас на счете. Это становится возможным благодаря кредиту, который сразу же откроется на карточке, если для совершения операции вам потребуется большая сумма, чем остаток.

Величина овердрафта зафиксирована и указывается в договоре, когда вы открываете банковскую карту. Овердрафтовая карта обычно привязывается к зарплатному счету. Поэтому кредит, который вам выдается, будет погашен сразу же, как только вам переведут зарплату. Более того, с карточки могут осуществляться автоматические платежи, даже если баланс нулевой. Это тоже считается кредитом.

Проценты за предоставленный кредит будут начисляться с того времени, когда был превышен лимит своих денежных средств и до того момента, как на счет поступит требуемая сумма (учитывая комиссию)

Обратите внимание, что процентная ставка овердрафтовой карты больше, чем по стандартному кредиту

Кредитные

Зная, какие бывают банковские карты, вы обязательно захотите оформить кредитку. Если у вас есть такая карта, то вы можете оплачивать покупки, используя заемные деньги. Фактически такая карта аналогична кредиту. Но есть существенные отличия. Так, кредитку вы используете тогда, когда вам это становится необходимым, а комиссия будет начисляться только на израсходованную сумму.

Кредитка многоразовая: как только вы погасите кредит, то можете продолжать пользоваться карточкой. Кстати, за то время, пока вы не пользуетесь кредитом, а на карте нет задолженности, с вас не будут брать проценты. Бывают исключения, к примеру, оплата таких услуг, как мобильный банк.

Размер выдаваемых кредитных средств устанавливается также, как и при получении простого кредита. Следующее отличие кредитки — наличие положительного остатка не требуется. Например, на карточку были внесены средства больше требуемой суммы. Они могут быть израсходованы только на погашение займа после его использования в последующем. Срок, когда будут списаны эти средства, оговаривается в договоре.

Комиссия по кредитке будет меньше по сравнению с овердрафтовой карточкой, но больше, чем в простом кредите.

Еще один плюс использования кредитки — льготный период, во время этого времени не происходит начисление процентов. Каждый банк сам устанавливает этот льготный период, обычно это 50–60 дней.

Обратите внимание! Выгоднее использовать кредитку для того, чтобы рассчитываться за покупки. Если же вы захотите снять наличные средства в банкомате, бывает комиссия за снятие 3–5 %

Предоплаченные

Какие еще бывают банковские карты? Предоплаченные пластиковые карточки. Когда вы приобретаете такой банковский продукт, на ней уже есть денежные средства. Денежные операции производятся от лица банка-эмитента. Используя предоплаченную карточку, вы можете производить оплату точно так же, как и с помощью дебетовой карты.

Банковская организация, которая предоставила вам предоплаченную карту, имеет право ограничить ее использование, к примеру:

— карта выпускается на небольшой срок, по завершении которого не получится использовать ее или перевыпустить;

— если карта будет потеряна или завершится срок ее использования, вернуть деньги, которые остались на ней, нельзя;

— снимать с карточки средства также не получится;

— пополнение карточки невозможно.

Когда на предоплаченной карточке находится менее 15 тыс. руб., не нужно проходить идентификацию.

Какие бывают виды банковских предоплаченных карт? Прежде всего, это подарочная карточка.

Подводим итоги: какую карту Тинькофф лучше оформить?

Нужна ли вам кредитка, известно только вам. Но в любом случае перед тем, как решиться на оформление одной из карт, необходимо подумать о своих финансовых возможностях и тщательно изучить условия ее использования. Конечно, если правильно пользоваться картой, своевременно погашать задолженности и во время действия льготного периода она безусловно будет выгодной.

Кобрендинговые карты дают возможность копить баллы и тратить их в конкретных сетях

Так вот, к примеру, любителям компьютерных игр следует обратить внимание на проект All Games, любителям пройтись по магазинам идеально подойдет карточка AliExpress.Если вас интересует дебетовые карты Тинькофф банка, виды и стоимость обслуживания нужно внимательно изучить, прежде чем оформлять карточку. Ведь в 2019 году разновидностей придумано много, а карта должна подходить под потребности владельца!

тинькофф блэк это кредитная карта или нет