Какой у россии внешний долг в 2020 году

Содержание:

- Управление долгом: внутренний учет и контроль.

- График выплат по внешнему долгу РФ: проценты (ЦБ РФ)

- Зачем вообще государству брать деньги «в долг»?

- Способы регулирования внешнего долга

- Статистика по странам

- Из чего состоит внешний долг России?

- Составляющие государственного долга

- Прогноз

- А что там с госдолгом России?

- Кто и сколько должен нам

- История выплаты долга СССР

- Санкции против госдолга РФ

- Мировой долг

- Чем грозят санкции против российского госдолга

- Прогнозы МВФ по части долговых обязательств мировых держав

- Внешний долг России в 2021 году

- Последствия

- Динамика внешнего долга

- Показатели, характеризующие внешний долг

- Каким бывает госдолг?

- Другие бюджетные показатели в России

- Госгорпорации должны сами себе

- А что там с госдолгом США?

Управление долгом: внутренний учет и контроль.

Управление долгом независимо от его административного расположения (министерство финансов, центральный банк или автономное агентство, автономный фонд) должно иметь как минимум три функции:

- он должен работать на основе двойной записи, что позволяет регистрировать кредитную и дебетовую стороны транзакций в равных суммах;

- он должен осуществляться по методу начисления, чтобы операции регистрировались по мере их совершения, а не при переходе денежных средств из рук в руки;

- система должна быть спроектирована так, чтобы включать контрольные журналы, чтобы гарантировать соответствие документов, подтверждающих бухгалтерские записи; в дополнение к этому, если системы являются компьютеризированными, должны быть устройства безопасности для предотвращения подделки записей.

Хотя эти особенности могут показаться очевидными, трудности с поддержанием систем на практике способствовали появлению множества неверных сигналов о состоянии государственных финансов, а также о проведении соответствующей политики. Часто данные являются неполными, не согласовываются регулярно и компилируются слишком долго.

График выплат по внешнему долгу РФ: проценты (ЦБ РФ)

| Срок платежа | Госдолг, млн $ | ВСЕГО, включая госдолг, долги ЦБ, банков, прочих секторов, млн $ |

|---|---|---|

| Сентябрь 2018 | 264 | 1 697 |

| Октябрь 2018 | 521 | 2 147 |

| Ноябрь 2018 | 151 | 1 378 |

| Декабрь 2018 | 374 | 1 833 |

| Январь 2019 | 262 | 1 287 |

| Февраль 2019 | 429 | 1 552 |

| Март 2019 | 259 | 1 671 |

| 1 044 | 4 614 | |

| 931 | 3 902 | |

| 993 | 4 430 | |

| 925 | 3 845 |

Что касается держателей внешнего госдолга России, то еще в 2017 году Россия погасила последний долг СССР, выплатив Боснии и Герцеговине 125,2 млн долларов. За годы после развала Союза Россия последовательно гасила внешний долг, перечислив в общей сложности 100 млрд долларов. Сегодня, если смотреть с точки зрения государственных кредитов, Россия должна только Южной Корее около 0,5 млрд долларов. Как обещают чиновники, задолженность будет погашена в плановом режиме до 2025 года.

Зачем вообще государству брать деньги «в долг»?

Тут как в бизнесе — если хотите вывести свое предприятие на новый уровень (увеличить производство продукции, открыть новые магазины, занять новую нишу и тому подобное), вам почти наверняка придется брать кредит или привлекать инвесторов.

Конечно, можно этого не делать, и тогда вы не будете никому должны, но:

- во-первых, вы не увеличите собственные доходы (они останутся на прежнем уровне),

- во-вторых, ваши конкуренты могут рискнуть, взять кредит, масштабировать бизнес и преуспеть.

Пока одни государства «не привлекают финансирование» и тем самым не имеют значительных долговых обязательств, другие — получают денежные средства и инвестируют в собственную экономику. Чем «сильнее» экономика, тем проще государству расплатиться с «долгами». Кстати, инвесторы в основном предпочитают вкладываться в государственные облигации стран с развитой экономикой.

Способы регулирования внешнего долга

Для обслуживания внешнего долга существует система управления и мониторинга. Она отслеживает размер задолженности, устанавливает предельную величину заимствований, занимается рационализацией структуры, работает над изменением условий кредитования, разрабатывает программу погашения и реструктуризации.

Регулирование внешнего долга направлено на решение ряда задач:

- Оптимизация затрат на обслуживание

- Гарантирование исполнения кредитных обязательств в полной мере

- Контроль безопасного уровня долга

Программа сокращения государственного долга основывается на доходной части бюджета, экономических прогнозах и общем состоянии экономики в стране.

Планомерное и ответственное погашение внешнего долга возможно за счет собственных средств и рефинансирования из новых кредитов, из золотовалютных резервов, путем проведения внутреннего займа, продажи ценных бумаг и привлечения инвестиций.

Управление внешним долгом страны имеет свои особенности, ведь в случае чрезмерного увеличения задолженности возникает угроза национальной безопасности и банкротство

Основное внимание уделяется на этапе кредитования, определения целей использования и поиска механизмов погашения

Внешние заимствования имеют три формы размещения:

- Финансовая – самая эффективная. Основано на инвестировании в проекты развития экономики.

- Бюджетная – самое плохое решение, когда полученными средствами покрываются бюджетные расходы, социальные выплаты и обслуживание текущего внешнего долга.

- Комбинированная или бюджетно-финансовая.

К методам управления внешним долгом относятся операции по отсрочке выплат, пролонгации договоров, объединению займов, продлению сроков действия, реструктуризации, когда краткосрочные и дорогие кредиты заменяются долгосрочными и на более выгодных для страны условиях. Возможна и процедура аннулирования государственного долга, когда происходит политическая смена власти либо государство объявляет себя банкротом.

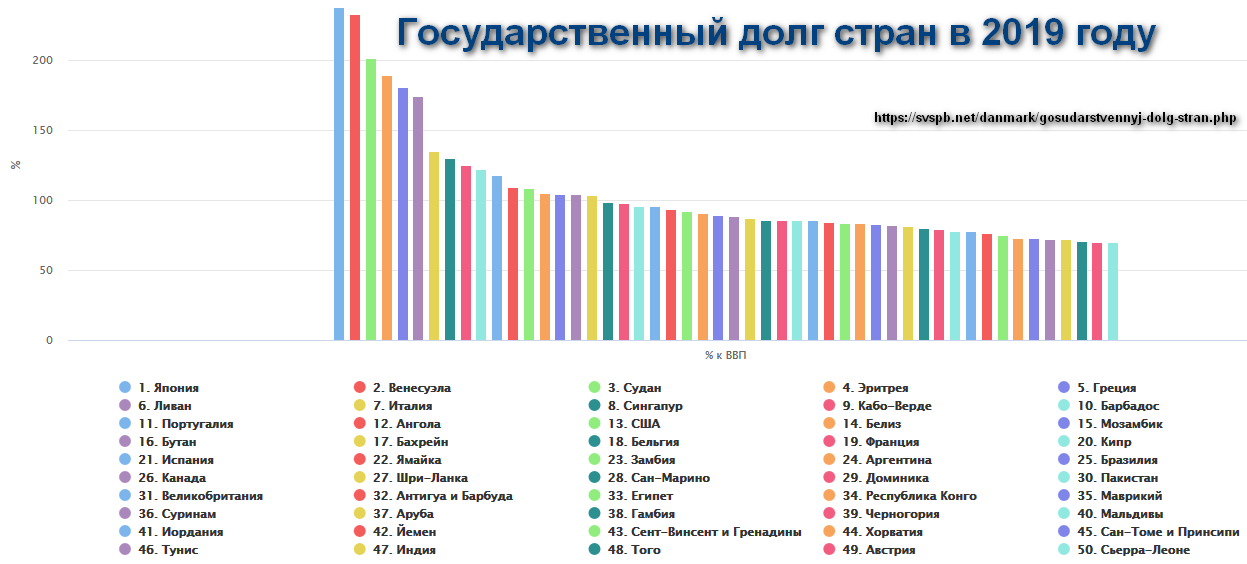

Статистика по странам

Для начала отметим, что отсутствие гос. долга часто является показателем не сильной, а слабой экономики, в которую никто не хочет инвестировать. Однако высокий госдолг тоже является плохим сигналом: ведь чем больше накопленная задолженность, тем выше будут процентные ставки, по которым кредиторы согласятся выдавать займы. Причем если темпы роста госдолга превышают темпы роста ВВП, то будет увеличиваться и налоговое бремя для будущих поколений.

Чтобы правильно оценить объем государственного долга, стоит обращать обращать внимание на три вещи:

Какая страна имеет наибольший госдолг? США, причем задолженность с каждым годом растет: страна потребляет много товаров из Китая, которому тоже нужно их куда-то сбывать, чтобы не охлаждать экономику. Такой дисбаланс грозит глобальными проблемами в будущем.

Текущее значение госдолга США более 25 трлн. долл., у Японии и всех стран Еврозоны он примерно в два раза ниже. Посмотреть актуальные показатели можно здесь: .

Америка с большим отрывом лидирует и по внешнему долгу, который составляет более $21 трлн.:

Наибольший внешний долг также наблюдается у экономически мощных Японии и стран Евросоюза, а наименьшие внешние долги в абсолютном выражении – у слаборазвитых островных государств и стран Африки. Актуальные значения смотрите здесь: .

А вот как выглядит отношение задолженностей стран мира к ВВП:

Еще одним способом оценки является отношение суммы внешнего долга к численности населения. Здесь в разных источниках можно увидеть разные данные, вызванные различными методами подсчета задолженности стран. Тем не менее можно говорить о том, что у Японии, США, Сингапура и ряда европейских стран этот показатель находится на уровне нескольких десятков тысяч долларов на человека.

Таким образом, эта задолженность примерно соответствует размеру кредита, требуемого для покупки недвижимости, хотя в некоторых случаях жилье может выйти весьма дорогим. Зато у отсталых Афганистана и Бурунди на человека приходится лишь несколько десятков долларов.

Текущий внутренний долг РФ составляет порядка 13 трлн. рублей или около 170 млрд. $. Внешняя задолженность около $460 млрд., статью о ней смотрите здесь. При этом внутренний показатель госдолга РФ составляет всего лишь 12,2% от ВВП, т.е. Россия занимает пятое место с конца рейтинга всех стран.

Из чего состоит внешний долг России?

По данным министерства финансов структура долга России на 1 марта следующая:

Внешний долг (включая СССР) – $47,557 млрд,

который состоит из следующих статей:

- Долги двусторонним кредиторам, которые не состоят в Парижском клубе – $490 млн.

- Долги многосторонним кредиторам – $485 млн.

- Долги по внешним облигациям – $35,058 млрд.

- Гарантированные выплаты в валюте других стран – $11 млрд.

- Прочее – $30 млн.

Внешний долг Российской Федерации

Исходя из графика с 2000 года объем внешний займов сокращается и составляет около 10% от общего долга в 2019 году. Но, с сокращением внешних займов, растут внутренние.

Составляющие государственного долга

Разберемся с некоторой путаницей в понятиях. Строго говоря, есть государственный внутренний долг и государственный внешний долг. Первый включает в себя государственные заимствования внутри страны, обеспеченные правительством. А внешний долг страны это ее долговые обязательства перед иностранными кредиторами: не только перед правительствами, но и перед резидентами иностранных государств, а также перед международными фондами (например, МВФ).

Сумма этих двух составляющих = капитальная / общая задолженность государства (госдолг). Обычно сюда же включаются проценты по кредитам. Если правительство занимает много денег у своего населения, то внутренняя задолженность может оказаться больше внешнего долга.

Составляющие государственного долга в разных странах могут заметно отличаются. Например, в России госдолгом считается обязательства:

- федеральных органов власти

- Центробанка

- субъектов РФ

- долги третьих лиц, гарантированные правительством страны (гос. гарантии).

Государственные гарантии возникают, когда правительство дает письменное согласие отвечать за долги частных организаций: это один из методов поддержки стратегических и системообразующих предприятий.

В США понятие госдолга намного ýже: в него входят лишь обязательства федерального правительства. То есть ни долги отдельных штатов, ни долги физических и юридических лиц, гарантированные государством, не входят в сумму госдолга США. Зато в него включаются обязательства перед Федеральной резервной системой (ФРС).

В обоих случаях составляющими государственного долга не являются обязательства правительства по социальным, пенсионным и иным выплатам, в том числе по выплатам и компенсациям другим странам – например, по репарациям.

Прогноз

Учитывая прогнозные данные, стоит отметить, что в ближайшие несколько лет будет увеличиваться внутренний долг и постепенно снижаться внешний. Еще один интересный момент, который необходимо отметить это то, что к лету прошлого (2019 года) активы составили около 1,25% от прогнозного внутреннего валового продукта этого же периода на основе государственной оценки.

На 1 января 2019 года государственный долг с расширенным пониманием превысил государственные активы на 1,5% от ВВП. Тем самым, у России отсутствует на сегодняшний день чистый долг. Тем самым, экономика России является одной из наиболее интересных по мнению некоторых аналитиков. Определенные политические условия вынудили правительство увеличивать запасы и контролировать достаточно жестко долговую дисциплину. Правда, из-за такого жесткого подхода ухудшилась ситуация, связанная с развитием экономической ситуации в стране.

По мнению аналитиков на сегодняшний день Россия может позволить себе увеличить общий долг на 50% не подвергая угрозе свою финансовую стабильность. Это довольно хороший резерв для того, чтобы ускорить медленные темпы роста экономики.

А что там с госдолгом России?

7 октября 2020 года Министерство финансов увеличило госдолг России на 315 млрд рублей. Как? Через облигации федерального займа. Зачем? Для поддержки экономики в трудный период (связанный в том числе с эпидемией коронавируса).

Евгений Марченко, аттестованный финансовый консультант при финансовом университете правительства РФ, директор E.M.FINANCE:

— Отношение госдолга РФ к ВВП последовательно снижалось начиная с 2013 года. Основная статья общего госдолга России — внутренние долги. Сейчас правительство приняло курс на увеличение отношения госдолга к ВВП. При этом не планируется перешагивать черту в 20 %, что также считается вполне умеренным показателем по мировым меркам (госдолг США составляет более 100 %). В условиях исторически самых низких процентных ставок сейчас, вероятно, наиболее правильное время для привлечения дешёвых денег.

В отличие от других стран, в России деньги чаще привлекаются за счет «внутренних» инвесторов. Ну, и как вы уже догадались, тут все неоднозначно. С одной стороны, у России относительно «низкие» долговые обязательства — на уровне примерно 20 % от ВВП. С другой стороны, без обязательств нет и «инвестиций» в развитие экономики.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Кто и сколько должен нам

Итак, по данным Всемирного банка, на конец 2019 года около 30 развивающихся стран были должны России почти $22,9 миллиарда по двусторонним займам: это либо долги государств, либо долги юридических лиц, гарантированные государствами.

В списке крупнейших заёмщиков – суверенных должников России – Белоруссия, Венесуэла, Бангладеш, Вьетнам, Йемен, Сирия.

Россия занимает пятое место в списке крупнейших суверенных кредиторов для развивающихся стран (данные Всемирного банка). К слову, больше всех в мире дал взаймы Китай, прокредитовавший развивающихся заемщиков на $149 миллиардов.

РБК констатирует: «…данные о долговых обязательствах основаны на отчётности, которую министерства финансов развивающихся стран передают во Всемирный банк. Однако, по его словам, около 5 процентов всего объёма двусторонней задолженности развивающихся государств не распределено по странам-кредиторам. Кроме того, в списке заёмщиков России от Всемирного банка нет Ирака и Кубы – их задолженность перед Россией в конце 2018 года могла достигать почти $4 миллиарда»

Крупнейший государственный должник России – Белоруссия с $8,1 миллиарда на конец 2019 года («сумма совпадает с той, которую Минфин Белоруссии раскрывал в проспекте своих еврооблигаций в июне 2020 года» – РБК). В конце 2020 года было подписано межправительственное соглашение о предоставлении Минску ещё $1 миллиарда российского кредита.

Более $1 млрд на конец 2019 года была должна России каждая из стран: Бангладеш, Венесуэла, Индия, Вьетнам и Йемен, следует из данных Всемирного банка. «Бангладеш является бенефициаром экспортных кредитов России на постройку атомной электростанции (АЭС), строящейся с 2017 года. При экспортном кредите «живых» денег страна-бенефициар не видит: они идут на оплату поставок, услуг или работ российских экспортеров» (данные РБК). По информации Всемирного банка, в 2019 году появился двусторонний долг Египта перед Россией на сумму $495,5 миллиона.

Задолженность африканских стран (не считая Египта) перед Россией составила $973 миллиона на конец 2019 года. Это Сомали ($418 миллионов), а также Мозамбик, Эфиопия, Мадагаскар, Замбия, Судан и Танзания. Этим странам их долг, по имеющимся данным, нами пока не списан. В основном они брали кредиты еще у СССР, но есть и новые российские кредиты – у Замбии и Мозамбика, видно из статистики Всемирного банка.

История выплаты долга СССР

Изначальный план в связи с долгами был следующим: РФ берёт на себя советские обязательства, а союзные республики взамен отказываются от зарубежных активов Союза. Расчёт был на то, что объём активов превысит суммарную задолженность. Однако это оказалось не так.

Ряд развивающихся стран задолжали России ок. 150 000 000 000 амер. долл. на момент её вступления в Парижский клуб в 1997 г. Однако был такой нюанс: устав организации требовал от новых участников списания должникам их долгов за поставку вооружения, а суть в том, что 80% от размера активов составляла именно эта статья.

Важно! Российское государство обязали списать долги всем бедным и развивающимся странам. В результате по их долгам можно было взыскать всего лишь 8 000 000 000 амер

долл. – менее 5% задолженности СССР.

Итог: после этих изменений российская экономика не потянула выплату задолженности по графику.

Парижский и Лондонский клубы давали отсрочки по очередным платежам.

В 1992 г. РФ была предложена помощь в виде 24 000 000 000 амер. долл., но реально предоставлены были из этой суммы только 13,6 млрд. Вдобавок кредиторы предусмотрели отсрочки на 7 млрд. На выходе получилось, что четверть суммы по факту ушла на обслуживание актуальных обязательств.

Далее российская сторона договорилась с Парижским Клубом насчёт реструктуризации (срок – 10 лет с пятилетним льготным периодом). Планировалось, что по итогу РФ до 2020 г. выплатит 45% все задолженности. Остальные 55% – до 2115 г.

Лондонский Клуб также пошёл на реструктуризацию. Причём был предоставлен льготный период – 6 лет.

Советские долги отдавались как деньгами, так и товарами (строительными, высокотехнологичными и т.п.), а также др. активами.

По состоянию на 2007 г. Россия почти расплатилась перед Парижским Клубом.

Важно! Россия в 2017 г. полностью погасила долг СССР

Минфин перечислил Боснии и Герцеговине 125 000 000 USD за товары, которые Союзу передавала ещё Югославия. Платёж был совершён 8 августа.

Российское государство потратило 26 лет для полного закрытия кредитного “наследства”.

Санкции против госдолга РФ

Недавно стало известно о новой партии санкций, которая затронула госдолг России. С 26 августа 2019 года санкции США вступят в силу. В частности, они требуют от международных организаций не давать Москве в долг. Это условие относится, например, к Всемирному банку и Международному валютному фонду.

Кроме того, санкции запрещают американским банкам принимать участие в первичном размещении госдолга РФ, если он номинирован не в рублях. Кредиты властям России также запрещены, если они передаются не в рублях.

Надо отметить, что разговоры о возможных санкциях в отношении российского госдолга шли давно. Предполагалось, что ограничения могут пойти по двум направлениям. Первое – это полный запрет на владение российским госдолгом. Эксперты и аналитики называли его наиболее опасным, поскольку участникам рынка пришлось бы спешно продавать все бумаги, которые у них сегодня есть на руках, несмотря на убытки. От такого сценария всем было бы плохо, поэтому считалось, что до такого экстремального сценария дело все же не дойдет. Второй вариант предполагал, что запретят покупку только новых выпусков госдолга России.

На деле получилось, что США применили третий вариант с различными исключениями и лазейками. В теории те же американские банки могут не принимать участие в первичном размещении бумаг российского правительства, но санкции им не запрещают покупать те же самые бумаги уже на вторичном рынке.

Правда, есть риск, что инвесторы не станут искушать судьбу, чтобы не попасть на штраф за обход санкций. К американским санкциям прислушиваются даже иностранные компании, хотя соблюдать ограничения должны только бизнес-структуры США. При этом, как показывает практика, порой к ответственности за нарушение санкционного режима привлекают даже иностранных лиц, если они имеют какие-либо активы на территории США. Именно поэтому часто инвесторы предпочитают перестраховаться в вопросе соблюдения санкций только ради того, чтобы не попадать в поле зрения чиновников.

Мировой долг

По оценкам аналитиков, по итогам 2020 года мировой госдолг составил 281 трлн долларов. Это огромная цифра, которая более чем в 3 раза превышает мировой ВВП.

Специалисты отмечают, что существенный прирост задолженности произошел по итогам последнего года. Мировая экономика оказалась в сложной ситуации из-за пандемии коронавируса и карантинных ограничений. В течение продолжительного периода времени экономическая жизнь была практически парализована, что пагубно отразилось на благосостоянии граждан по всему миру. Люди теряли работу, у них падали реальные доходы.

В такой ситуации многие государства в мире активно наращивали долги, чтобы помочь населению, а также бизнесу.

Чем грозят санкции против российского госдолга

США уже несколько раз грозились ввести санкции против российского госдолга (и иногда-таки вводили). Что это значит на практике? США запрещают своим внутренним инвесторам приобретать и хранить российские государственные бумаги – то есть ОФЗ.

Чем это грозит России?

Владельцами значительной части ОФЗ (в разные времена – от 30% до 44%) является нерезиденты России – иностранные инвесторы. Чтобы купить ОФЗ, они меняют свои франк, иены и доллары на рубли. Если они будут выходить из ОФЗ, это грозит:

- обвалом стоимости ОФЗ (и одновременно ростом их доходности – это мы видели в 2018 году после первого пакета санкций);

- обвалом курса рубля, так как его все будут продавать.

С другой стороны, падение стоимости ОФЗ повлечет повышение их доходности – и внутренние инвесторы будут охотнее скупать российские госбумаги с высоким уровнем надежности. Но вот девальвация рубля – это будет очень неприятно.

Прогнозы МВФ по части долговых обязательств мировых держав

Чтобы сравнивать долги РФ и прочих стран, следует понимать, что экономика каждого государства уникальна. Индивидуальна и методика подсчёта.

Пример: задолженность Японии на 2015 г. достигала 250% годового ВВП. Фактически, это означало, что граждане данной страны могли бы 2,5 года трудиться только ради покрытия своих внешних обязательств. Однако реальность такова, что Япония – один из главных кредиторов Соединённых Штатов Америки.

Если гипотетически предположить, что все государства одновременно потребовали вернуть долги, спрогнозировать, кто оказался бы в наиболее грустном положении, нельзя. По этой причине, говоря о внешнем долге, всегда подразумевают его привязку к ВВП – для пущей наглядности.

Как правило, кроме текущих данных о долге учитываются ещё и прогнозируемые показатели. Они приводятся в процентах к актуальному ВВП.

Таблица 2. Прогнозируемый долг некоторых стран в процентах к ВВП.

| Гос-во | Год | |||

| 2020 | 2021 | 2022 | 2023 | |

| Австралия | 38,74 | 36,12 | 34,18 | 32,24 |

| Беларусь | 49,63 | 47,49 | 46,12 | 43,22 |

| Великобритания | 85,18 | 84,52 | 83,62 | 82,51 |

| Евросоюз | 76,76 | 74,63 | 72,41 | 70,16 |

| Канада | 81,16 | 78,68 | 74,41 | 74,26 |

| Китай | 57,56 | 60,45 | 63,05 | 65,45 |

| Россия | 19,95 | 20,01 | 20,14 | 20,35 |

| США | 111,26 | 113,12 | 115,23 | 116,87 |

| Украина | 71,68 | 66,92 | 63,05 | 59,37 |

| Япония | 232,29 | 231,43 | 230,71 | 229,65 |

Из приведённых выше сведений от МВФ понятно, что Российская Федерация на сегодня находится в одном из лучших положений по части внешнего долга., если сравнивать с др. странами.

Мы привели лишь часть прогноза от 2017 г. по 185 государствам. Ввиду данного факта, можно обнаружить, что текущие обстоятельства несколько отличаются от предсказанных, но общие тенденции сохранены.

Внешний долг России в 2021 году

Россия сократила объем внешнего долга. Как заявил ЦБ России, внешний долг РФ, по состоянию на первое января 2021 года, составляет 470,1 миллиарда долларов, что по сравнению с показателем годовой давности меньше на 21,3 миллиарда долларов.

Отмечается, что снижение долговых обязательств перед нерезидентами было зафиксировано во всех секторах экономики. Наиболее заметным, как отметили представители регулятора, стало сокращение иностранной задолженности прочих секторов, касающейся привлеченных кредитов.

Напомним, что в период с февраля по март 2020 года экономика РФ оказалась одновременно под воздействием пандемии COVID-19, оказавшей пагубное влияние на мировую экономику в целом, а также обвала цен на нефть.

В связи с этим, по отношению к доллару и евро рубль существенно обесценился. С целью поддержания экономики и населения, российские власти последовательно ввели несколько пакетов соответствующих мер.

Так, объем антикризисной поддержки в период пандемии COVID-19 составил 4,5% ВВП, что позволило преодолеть особо тяжелый пери од без серьезных потерь, имеющих необратимый характер. По данным на 15 января, снижение международных резервов РФ составило 1,2%, по сравнению с показателями на восьмое января, зафиксировавшись на отметке 590,4 миллиарда долларов.

В качестве основной причины сокращения резервов эксперты называют отрицательную курсовую переоценку и снижение цен на золото. Напомним, что международные резервы, представляющие собой иностранные активы, отличающиеся высокой ликвидностью и имеющиеся в распоряжении правительства РФ и банка России, состоят из специальных прав заимствования, средств в иностранной валюте, монетарного золота, а также резервной позиции в МВФ.

Последствия

- Перенос бремени долга страны на последующие поколения (если ВВП растет меньшими темпами, чем долг).

- Доходы внутри населения перераспределяются. Те, кто вкладываются в облигации – поучают проценты по выплатам, а те, кто такой возможности не имеют, просто платят налог в бюджет, часть которого идет на погашение долга.

- Государственные ценные бумаги вытесняют с экономики частные инвестиции.

- Устойчивость экономики государства снижается, что приводит к рискам обвала валюты или кризису. Например, у США огромный государственный долг, но их преимущество в том, что процент выплат очень низкий. Но в годы кризиса процент по кредитам возрастает, что увеличит на нагрузку на экономику государства.

- Рост государственного долга снижает рост ВВП страны на душу населения.

- Увеличение заложенности обратно пропорциональна объему внешних инвестиций в государство, что затормаживает его экономическое развитие.

Динамика внешнего долга

Центральный банк РФ даёт следующую статистику по изменению внешнего долга Российской Федерации и её золотовалютным резервам.

| ОГУ | ОДКР | Банки | Проч. | Всего | ЗВР | |

|---|---|---|---|---|---|---|

| 01.01.1994 | 111,8 | 3,9 | 1,3 | 0,8 | 117,9 | 7,6 |

| 01.01.1995 | 118,5 | 4,7 | 2,3 | 1,2 | 126,7 | 6,5 |

| 01.01.1996 | 114,8 | 10,3 | 4,7 | 2,9 | 132,7 | 17,2 |

| 01.01.1997 | 125,8 | 12,9 | 8,7 | 5,5 | 153,0 | 15,3 |

| 01.01.1998 | 136,4 | 13,5 | 18,2 | 14,8 | 182,8 | 17,7 |

| 01.01.1999 | 138,9 | 19,5 | 10,0 | 20,0 | 188,4 | 12,2 |

| 01.01.2000 | 133,2 | 15,7 | 7,7 | 21,5 | 178,2 | 12,4 |

| 01.01.2001 | 116,7 | 11,9 | 9,0 | 22,4 | 160,0 | 27,9 |

| 01.01.2002 | 103,0 | 8,1 | 11,3 | 23,9 | 146,3 | 36,6 |

| 01.01.2003 | 96,8 | 7,5 | 14,2 | 33,8 | 152,3 | 47,7 |

| 01.01.2004 | 98,2 | 7,8 | 24,9 | 55,1 | 186,0 | 76,9 |

| 01.01.2005 | 97,1 | 8,2 | 32,3 | 75,7 | 213,4 | 124,5 |

| 01.04.2005 | 92,7 | 7,8 | 34,4 | 84,4 | 219,4 | 137,3 |

| 01.07.2005 | 90,9 | 9,0 | 37,6 | 90,3 | 227,9 | 151,5 |

| 01.10.2005 | 71,8 | 9,2 | 43,3 | 102,3 | 226,8 | 159,5 |

| 01.01.2006 | 71,1 | 10,9 | 50,1 | 124,9 | 257,1 | 182,2 |

| 01.04.2006 | 69,5 | 16,5 | 57,2 | 129,9 | 273,2 | 205,8 |

| 01.07.2006 | 66,4 | 12,4 | 66,7 | 143,2 | 288,8 | 250,5 |

| 01.10.2006 | 45,3 | 9,0 | 78,4 | 136,4 | 269,3 | 266,1 |

| 01.01.2007 | 44,7 | 3,9 | 101,1 | 163,3 | 313,1 | 303,7 |

| 01.04.2007 | 43,3 | 8,7 | 110,8 | 191,9 | 354,9 | 338,8 |

| 01.07.2007 | 40,7 | 8,1 | 130,9 | 219,2 | 399,1 | 405,8 |

| 01.10.2007 | 39,6 | 12,8 | 147,6 | 237,6 | 437,8 | 425,3 |

| 01.01.2008 | 37,3 | 1,9 | 163,6 | 260,9 | 463,9 | 478,7 |

| 01.04.2008 | 36,8 | 2,5 | 171,4 | 272,1 | 483,0 | 512,5 |

| 01.07.2008 | 34,6 | 3,2 | 192,8 | 303,6 | 534,4 | 568,9 |

| 01.10.2008 | 32,5 | 3,3 | 197,8 | 307,0 | 540,8 | 556,8 |

| 01.01.2009 | 29,4 | 2,7 | 166,2 | 282,0 | 480,5 | 426,2 |

| 01.04.2009 | 27,3 | 2,4 | 146,4 | 270,0 | 446,3 | 383,8 |

| 01.07.2009 | 30,0 | 3,9 | 141,6 | 290,3 | 465,9 | 412,5 |

| 01.10.2009 | 31,1 | 12,2 | 135,8 | 294,6 | 473,9 | 413,3 |

| 01.01.2010 | 31,3 | 14,6 | 127,2 | 294,0 | 467,2 | 439,4 |

| 01.04.2010 | 31,3 | 12,2 | 129,0 | 290,8 | 463,3 | 447,4 |

| 01.07.2010 | 35,4 | 11,9 | 122,1 | 287,9 | 457,4 | 461,2 |

| 01.10.2010 | 34,8 | 12,2 | 140,0 | 289,5 | 476,6 | 490,0 |

| 01.01.2011 | 34,5 | 12,0 | 144,2 | 298,1 | 488,9 | 479,3 |

| 01.04.2011 | 35,3 | 12,4 | 149,1 | 312,6 | 509,6 | 502,4 |

| 01.07.2011 | 35,1 | 12,7 | 159,0 | 331,9 | 538,8 | 524,5 |

| 01.10.2011 | 33,3 | 11,8 | 157,3 | 325,2 | 527,7 | 516,8 |

| 01.01.2012 | 33,2 | 11,2 | 162,8 | 337,8 | 545,1 | 498,6 |

C 2012 года по настоящее время

Изменения внешнего долга России, в миллионах долларов США:

| Государство | Частн. долг | Общий долг | Междн. рез. | Облиг. США | |

|---|---|---|---|---|---|

| 01.01.12 | 221 595 | 317 290 | 538 884 | 498 649 | 145 672 |

| 01.04.12 | 230 956 | 326 565 | 557 521 | 513 491 | 155 436 |

| 01.07.12 | 257 563 | 313 089 | 570 652 | 514 317 | 156 183 |

| 01.10.12 | 277 197 | 321 729 | 598 927 | 529 893 | 171 147 |

| 01.01.13 | 298 930 | 337 490 | 636 421 | 537 618 | 164 379 |

| 01.04.13 | 355 057 | 336 615 | 691 672 | 527 708 | 149 400 |

| 01.07.13 | 366 124 | 341 640 | 707 764 | 513 772 | 131 599 |

| 01.10.13 | 371 567 | 344 693 | 716 260 | 522 580 | 149 897 |

| 01.01.14 | 375 905 | 352 959 | 728 864 | 509 595 | 131 777 |

| 01.04.14 | 375 558 | 340 334 | 715 892 | 486 131 | 116 395 |

| 01.07.14 | 379 595 | 353 184 | 732 779 | 478 250 | 114 547 |

| 01.10.14 | 351 581 | 329 276 | 680 857 | 454 240 | 108 939 |

| 01.01.15 | 304 892 | 295 009 | 599 901 | 385 460 | 82 208 |

| 01.04.15 | 278 944 | 278 351 | 557 295 | 356 365 | 66 530 |

| 01.07.15 | 276 958 | 279 382 | 556 340 | 361 571 | 82 126 |

| 01.10.15 | 277 537 | 259 352 | 536 890 | 371 267 | 82 014 |

| 01.01.16 | 268 137 | 250 351 | 518 489 | 368 399 | 96 896 |

| 01.04.16 | 267 703 | 252 418 | 520 121 | 387 008 | 82 500 |

| 01.07.16 | 264 392 | 258 623 | 523 015 | 392 757 | 88 219 |

| 01.10.16 | 262 815 | 255 515 | 518 330 | 397 743 | 74 584 |

| 01.01.17 | 252 102 | 259 650 | 511 752 | 377 741 | 86 160 |

| 01.04.17 | 255 103 | 266 492 | 521 595 | 397 907 | 104 896 |

| 01.07.17 | 254 907 | 272 120 | 527 027 | 412 239 | 103 146 |

| 01.10.17 | 259 289 | 270 225 | 529 514 | 424 766 | 104 978 |

| 01.01.18 | 253 655 | 264 559 | 518 213 | 432 742 | 96 898 |

| 01.04.18 | 255 528 | 264 733 | 520 262 | 457 995 | 48 724 |

| 01.07.18 | 231 140 | 259 660 | 490 801 | 456 749 | 14 907 |

| 01.10.18 | 215 609 | 254 916 | 470 525 | 459 163 | 14 629 |

| 01.01.19 | 207 482 | 247 198 | 454 680 | 468 495 | 13 180 |

| 01.04.19 | 222 132 | 246 531 | 468 663 | 487 803 | 12 134 |

| 01.07.19 | 225 455 | 254 392 | 479 847 | 518 363 | 8500 |

| 01.10.19 | 220 256 | 254 657 | 474 913 | 530 923 | 10 695 |

| 01.01.20 | 225 404 | 266 014 | 491 418 | 554 359 | 10 510 |

| 01.04.20 | 205 644 | 252 287 | 457 932 | 563 473 | 6853 |

| 01.07.20 | 216 068 | 266 728 | 482 795 | 568 872 | 5879 |

| 01.10.20 | 210 690 | 252 976 | 463 666 | 583 426 | 6155 |

| 01.01.21 | 595 774 |

Показатели, характеризующие внешний долг

Для оценки долгового бремени в долгосрочной перспективе используются показатели внешнего долга. Они демонстрируют макроэкономическую стабильность экономики и ее зависимость от иностранных инвестиций. Используются в дальнейшем при построении стратегии экономического развития страны.

Показатели делятся на две группы: отражающие потоки и остатки. К основным коэффициентам платежеспособности относится:

- баланс процентных платежей и поступлений от экспорта;

- соотношение внешнего долга и ВВП;

- показатель устойчивости, указывающий на потенциал погашения;

- показатель платежеспособности и ликвидности.

Состояние экономики государства оценивается по уровню налоговых поступлений и внешнего долга, а также по объему иностранной валюты в структуре долга, что повышает уязвимость от колебаний валютного курса.

Важным индикатором является отношение общей суммы внешнего долга к экспортной выручке.

Критическим признан уровень в 200%. Если отметка выше 275%, то может рассматриваться вопрос о полном или частичном списании внешних долгов государства. Показатель указывает на безопасный порог, после которого возникают сложности с выполнением долговых обязательств. На реальную картину кредитной нагрузки влияют и условия получения займов, процентные ставки: высокие или льготные.

Каким бывает госдолг?

- Капитальный долг — это когда государство должно и привлеченные деньги, и проценты по ним (как в примере с банком — депозит и проценты);

- Текущий долг — только сумма процентов (доходов), если наступил срок их погашения;

- Внешний госдолг — долги перед «международными инвесторами» (например, перед другими странами);

- Внутренний госдолг — обязательства перед «внутренними инвесторами» (организации, граждане);

- Валовый госдолг — это «внешний» + «внутренний» госдолг, да еще и в «капитальной» форме (он-то чаще всего и выражается в процентах от ВВП).

Конечно, есть и другие виды госдолга, но тут как всегда в любой науке — сколько ученых, столько и мнений (в нашем случае экономистов).

Другие бюджетные показатели в России

| Индикатор | Период | Факт. значение | Пред. значение |

|

Бюджетные расходы |

авг. 2020 |

322.025 млрд. USD |

284.275 |

|

Государственный бюджет от ВВП |

2019 |

1.8 % |

2.9 |

|

Военные расходы |

2018 |

64.193 млрд. USD |

66.527 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2019 |

70.4 % |

74 |

|

Ирландия |

2019 |

58.8 % |

63.6 |

|

Люксембург |

2019 |

22.1 % |

21 |

|

Испания |

2019 |

95.5 % |

97.6 |

|

Исландия |

2019 |

37 % |

37.4 |

|

Норвегия |

2019 |

40.6 % |

39.4 |

|

Беларусь |

1 кв./20 |

26.5 % |

27.1 |

|

Бельгия |

2019 |

98.6 % |

99.8 |

|

Болгария |

авг. 2020 |

20.7 % |

20.7 |

|

Хорватия |

2019 |

73.2 % |

74.7 |

|

Кипр |

2019 |

95.5 % |

101 |

|

Чехия |

2019 |

30.8 % |

32.6 |

|

Дания |

2019 |

33.2 % |

33.9 |

|

Эстония |

2019 |

8.4 % |

8.4 |

|

Еврозона |

2019 |

84.1 % |

85.8 |

|

Европейский Союз |

2019 |

79.3 % |

80.4 |

|

Финляндия |

2019 |

59.4 % |

59.6 |

|

Франция |

2019 |

98.1 % |

98.1 |

|

Германия |

2019 |

59.8 % |

61.9 |

|

Греция |

2019 |

177 % |

181 |

|

Венгрия |

2019 |

66.3 % |

70.2 |

|

Италия |

2019 |

135 % |

135 |

|

Латвия |

2019 |

36.9 % |

37.2 |

|

Литва |

2019 |

36.3 % |

33.8 |

|

Македония |

2018 |

40.7 % |

39.5 |

|

Мальта |

2019 |

43.1 % |

45.6 |

|

Молдова |

2018 |

27.4 % |

28.9 |

|

Черногория |

2018 |

62.27 % |

62.5 |

|

Нидерланды |

2019 |

48.6 % |

52.4 |

|

Польша |

2019 |

46 % |

48.8 |

|

Португалия |

2019 |

117 % |

122 |

|

Румыния |

2019 |

35.2 % |

34.7 |

|

Россия |

2018 |

12.2 % |

13.5 |

|

Сербия |

2019 |

52 % |

53.7 |

|

Словакия |

2019 |

48 % |

49.4 |

|

Словения |

2019 |

66.1 % |

70.4 |

|

Швеция |

2019 |

35.1 % |

38.8 |

|

Швейцария |

2019 |

41 % |

41 |

|

Турция |

2019 |

33.1 % |

30.4 |

|

Украина |

2019 |

50.3 % |

60.9 |

|

Великобритания |

2019 |

80.7 % |

82.4 |

|

Албания |

2019 |

65.9 % |

67.9 |

|

Босния и Герцеговина |

2018 |

24.8 % |

26 |

|

Республика Косово |

2018 |

17.12 % |

16.22 |

Госгорпорации должны сами себе

Почему корпорации продолжают платить по внешнему долгу, тогда как у них не остается денег на собственные крупные проекты, во многом государственного значения, такие как освоение Арктического шельфа для «Роснефти» или модернизация БАМа для РЖД?

Вопрос тем более интересный, если учесть, что информация о контрагентах за рубежом, которым должны российские компании, не раскрывается полностью, а ситуация с выводом средств в офшоры в России настолько тяжелая, что обсуждается несколько лет на президентском уровне. Так может кредиторы, которым должны наши компании, — это их же собственные офшорные «дочки», через которые наш крупный бизнес годами, если не десятилетиями, прокручивал свои средства и за счет них же кредитовал свои проекты в России?

«Само собой, потому что российские корпорации, которые частные, все находятся в иностранной юрисдикции. А государственным, например корпорации «Росатом», принадлежат компании за рубежом, которым принадлежат месторождения в России. То есть, там везде завязана иностранная схема правления. И естественно, через нее циркулируют деньги», — рассказал в беседе с Pravda.Ru депутат Государственной думы Евгений Федоров.

«Это может присутствовать, потому что в значительной степени российские инвестиции — это в реальности просто возврат вывезенного ранее из России капитала под маркой иностранного капитала. Так что, здесь офшорные деньги, офшорные банки, банки Кипра тоже являются кредиторами российских компаний. Формально кредиторами.

Но все-таки задолженность присутствует, и эта проблема существует реально, нельзя ее сводить только к тому, что российские компании занимали, если не сами у себя, то, по крайней мере, у российских компаний, которые оформлены как иностранные компании или связаны с какими-то крупными, офшорными банками. Платить будут, и никто отменять это не собирается, похоже», — сказал в беседе с Pravda.Ru руководитель Центра экономических исследований Института глобализации и социальных движений Василий Колташев.

А что там с госдолгом США?

Хотя в России по телевизору и в интернете можно услышать негативные прогнозы в отношении будущего американской экономики из-за госдолга страны, в действительности у американцев не все так плохо.

- Во-первых, если сравнивать с ВВП, сейчас величина задолженности составляет примерно 106 % (согласитесь, в сравнении с Японией 106 % уже не так впечатляют).

- Во-вторых, как мы с вами уже выяснили, расплачиваться с долгами «одномоментно» от США никто не требует, а привлеченные государственными ценными бумагами деньги уже работают на экономику. Так, американские облигации по-прежнему остаются одними из самых востребованных в мире.

- В-третьих, госдолг — штука непостоянная. За всю историю США были периоды, когда государство вело политику его снижения относительно уровня ВВП.

Наконец, будем честны — никто не захочет, чтобы США сразу взяли и погасили всю «задолженность». Почему?

Американская Федеральная резервная система теоретически может напечатать 26 трлн долларов и раздать их всем, кому должна. Но представьте, как сильно обесценится доллар после такой эмиссии. Те, кому отдадут деньги, сами же будут недовольны. И американцы тоже будут недовольны. И вся мировая экономика пострадает — короче, в итоге все будут недовольны.