Внешний долг россии: кому и сколько должна страна

Содержание:

- История выплаты долга СССР

- Преимущества МВФ

- 1994 – 1997 года. Улучшение экономического состояния и ужесточение требований МВФ

- Внешний долг на сегодняшний день

- Каким бывает госдолг?

- Составляющие государственного долга

- Как относятся сами американцы к этой проблеме?

- Госдолг и составление сметы бюджета.

- Прогнозы МВФ по части долговых обязательств мировых держав

- Другие бюджетные показатели в России

- 2017: Задолженность стран перед РФ $27 млрд

- О внешнем долге в $244 трлн. простыми словами

- Что это такое

- Для чего нужно смотреть на размер госдолга

- Почему растет госдолг США?

- Почему растет госдолг?

История выплаты долга СССР

Изначальный план в связи с долгами был следующим: РФ берёт на себя советские обязательства, а союзные республики взамен отказываются от зарубежных активов Союза. Расчёт был на то, что объём активов превысит суммарную задолженность. Однако это оказалось не так.

Ряд развивающихся стран задолжали России ок. 150 000 000 000 амер. долл. на момент её вступления в Парижский клуб в 1997 г. Однако был такой нюанс: устав организации требовал от новых участников списания должникам их долгов за поставку вооружения, а суть в том, что 80% от размера активов составляла именно эта статья.

Важно! Российское государство обязали списать долги всем бедным и развивающимся странам. В результате по их долгам можно было взыскать всего лишь 8 000 000 000 амер

долл. – менее 5% задолженности СССР.

Итог: после этих изменений российская экономика не потянула выплату задолженности по графику.

Парижский и Лондонский клубы давали отсрочки по очередным платежам.

В 1992 г. РФ была предложена помощь в виде 24 000 000 000 амер. долл., но реально предоставлены были из этой суммы только 13,6 млрд. Вдобавок кредиторы предусмотрели отсрочки на 7 млрд. На выходе получилось, что четверть суммы по факту ушла на обслуживание актуальных обязательств.

Далее российская сторона договорилась с Парижским Клубом насчёт реструктуризации (срок – 10 лет с пятилетним льготным периодом). Планировалось, что по итогу РФ до 2020 г. выплатит 45% все задолженности. Остальные 55% – до 2115 г.

Лондонский Клуб также пошёл на реструктуризацию. Причём был предоставлен льготный период – 6 лет.

Советские долги отдавались как деньгами, так и товарами (строительными, высокотехнологичными и т.п.), а также др. активами.

По состоянию на 2007 г. Россия почти расплатилась перед Парижским Клубом.

Важно! Россия в 2017 г. полностью погасила долг СССР

Минфин перечислил Боснии и Герцеговине 125 000 000 USD за товары, которые Союзу передавала ещё Югославия. Платёж был совершён 8 августа.

Российское государство потратило 26 лет для полного закрытия кредитного “наследства”.

Преимущества МВФ

МВФ предлагает свою помощь в виде наблюдения, которое он проводит на ежегодной основе для отдельных стран, регионов и мировой экономики в целом. Однако страна может обратиться за финансовой помощью, если она окажется в экономическом кризисе, вызванном внезапным потрясением в ее экономике или плохим макроэкономическим планированием. Финансовый кризис приведет к серьезной девальвации валюты страны или крупного истощению валютных резервов страны. В обмен на помощь МВФ от страны обычно требуется приступить к осуществлению контролируемой МВФ программы экономических реформ, также известной как программы структурной перестройки (ПСП).

Есть еще три широко используемых механизма, с помощью которых МВФ может ссужать свои деньги.Резервное соглашение (SBA) предлагает финансирование краткосрочного платежного баланса, обычно от 12 до 24 месяцев, но не более 36 месяцев.

Программа расширенного финансирования (EFF) – это среднесрочная схема, по которой страны могут занимать определенную сумму денег, как правило, на срок от четырех до 10 лет.EFF направлен на решение структурных проблем в макроэкономике, которые вызывают хроническоенеравенство платежного баланса .Структурные проблемы решаются посредством реформы финансового и налогового секторов и приватизации государственных предприятий.

Третий основной механизм, предлагаемый МВФ, известен как Фонд сокращения бедности и роста (PRGF).Как следует из названия, он направлен на сокращение бедности в беднейших странах-членах ЕС и одновременно закладывает основы для экономического развития.Ссуды выдаются с особо низкими процентными ставками .

МВФ предлагает техническую помощь странам с переходной экономикой в переходе от централизованно планируемой экономики к рыночной.МВФ также предлагает чрезвычайные фонды для рухнувших экономик, как это было сделано для Южной Кореи во время финансового кризиса 1997 года в Азии, что позволило ему избежать суверенного дефолта. Чрезвычайные фонды также могут быть предоставлены в кредит странам, которые столкнулись с экономическим кризисом в результате стихийного бедствия.

Все возможности МВФ направлены на обеспечение устойчивого развития в стране и пытаются разработать политику, которая будет принята местным населением. Однако МВФ не является агентством по оказанию помощи, поэтому все ссуды предоставляются при условии, что страна внедрит СПД и сделает приоритетной выплату того, что она заимствовала. Страны, которые участвуют в программах МВФ, обычно являются развивающимися странами, странами с переходной экономикой и странами с формирующимся рынком (странами, которые столкнулись с финансовым кризисом).

1994 – 1997 года. Улучшение экономического состояния и ужесточение требований МВФ

Новый экономический курс оказался эффективным, в результате чего России в апреле 1995 года был предоставлен кредит согласно объемам квоты страны (4.3 млрд СДР — $6,8 млрд). Однако за предоставлением нового кредита последовало и ужесточение условий его использования – сокращение госдолга до 6% ВВП и среднемесячной инфляции до 1%, устранение внешнеторговых льгот и др. Постоянный контроль экономической политики со стороны МВФ позволил в марте 1996 года получить еще один кредит, объемом 6.9 млрд СДР ($10,1 млрд). Однако данный кредит превышал квоту России и составлял примерно 160%. При этом предполагалось неравномерное предоставление кредитных средств на протяжение трех лет.

Внешний долг на сегодняшний день

По официальным данным Минфина, внешний долг России на 2020 год составляет $481 473,0 млн. С одной стороны, это много. Но если смотреть структуру задолженности, ситуация совершенно иная. Правительство РФ по выпущенным в оборот облигациям и прямым займам должно $69 460,0 млн. В том числе:

- по кредитам международным банкам (МБРР, МБР, НБР БРИКС и др.) и фондам (МВФ) – $22 270,0 млн.;

- владельцам ценных бумаг – $46 139,0 млн.

Внешний долг ЦБ РФ составил $12 890 млн.

Задолженность банков значительно сократилась и составляет всего 76 560,0 млн. долларов США. Это напрямую связано с санкциями против банковской системы, в результате чего доступ к краткосрочным кредитам (коротким деньгам) полностью перекрыт. С одной стороны плюс, с другой – минус. Ведь на краткосрочных кредитных деньгах банки, как это не покажется странным, но зарабатывали и платили налоги в бюджет.

Корпоративный внешний долг вырос и составляет $322 563,0 млн. Его объем самый значительный. Но это тот случай, когда можно не волноваться: в сумму задолженности входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. Таким образом, текущая задолженность может сильно колебаться в отдельные месяцы одного года.

Структура внешнего долга

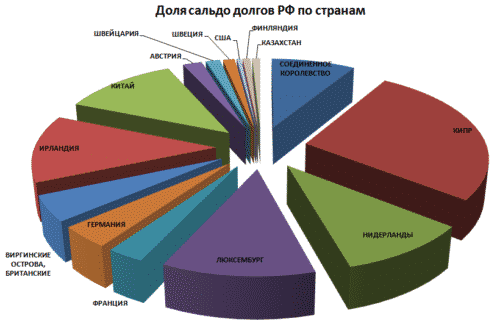

Структуру внешнего долга можно рассматривать по нескольким параметрам. Наибольший интерес вызывают источники возникновения и перечень стран с удельным весом госдолга, перед которыми возникла задолженность.

По источникам госдолг подразделяется:

- на обязательства перед держателями ценных бумаг, которые выпустило правительство;

- кредиты у международных структур: банков и фондов;

- гарантийные обязательства при оформлении займа корпоративным сектором у субъектов международного права. Выдаются в основном крупным государственным корпорациям (Газпром, Роснефть и т.д.);

- долги по внешнеторговому обороту – товар в страну ввезен, но валюта на счет продавца еще не ушла.

В разрезе стран, которым должна Россия, на ведущих позициях офшоры, через которые и идут в основном торговые потоки: Кипр, Исландия, Люксембург, а так же Великобритания и Голландия. Китай предоставил кредит на строительство нефте- и газопроводов. С другими странами стандартная задолженность по внешнеторговым операциям.

Каким бывает госдолг?

- Капитальный долг — это когда государство должно и привлеченные деньги, и проценты по ним (как в примере с банком — депозит и проценты);

- Текущий долг — только сумма процентов (доходов), если наступил срок их погашения;

- Внешний госдолг — долги перед «международными инвесторами» (например, перед другими странами);

- Внутренний госдолг — обязательства перед «внутренними инвесторами» (организации, граждане);

- Валовый госдолг — это «внешний» + «внутренний» госдолг, да еще и в «капитальной» форме (он-то чаще всего и выражается в процентах от ВВП).

Конечно, есть и другие виды госдолга, но тут как всегда в любой науке — сколько ученых, столько и мнений (в нашем случае экономистов).

Составляющие государственного долга

Разберемся с некоторой путаницей в понятиях. Строго говоря, есть государственный внутренний долг и государственный внешний долг. Первый включает в себя государственные заимствования внутри страны, обеспеченные правительством. А внешний долг страны это ее долговые обязательства перед иностранными кредиторами: не только перед правительствами, но и перед резидентами иностранных государств, а также перед международными фондами (например, МВФ).

Сумма этих двух составляющих = капитальная / общая задолженность государства (госдолг). Обычно сюда же включаются проценты по кредитам. Если правительство занимает много денег у своего населения, то внутренняя задолженность может оказаться больше внешнего долга.

Составляющие государственного долга в разных странах могут заметно отличаются. Например, в России госдолгом считается обязательства:

- федеральных органов власти

- Центробанка

- субъектов РФ

- долги третьих лиц, гарантированные правительством страны (гос. гарантии).

Государственные гарантии возникают, когда правительство дает письменное согласие отвечать за долги частных организаций: это один из методов поддержки стратегических и системообразующих предприятий.

В США понятие госдолга намного ýже: в него входят лишь обязательства федерального правительства. То есть ни долги отдельных штатов, ни долги физических и юридических лиц, гарантированные государством, не входят в сумму госдолга США. Зато в него включаются обязательства перед Федеральной резервной системой (ФРС).

В обоих случаях составляющими государственного долга не являются обязательства правительства по социальным, пенсионным и иным выплатам, в том числе по выплатам и компенсациям другим странам – например, по репарациям.

Как относятся сами американцы к этой проблеме?

По многочисленным социальных опросам граждане Соединенных Штатов Америки очень недовольны положением таких дел (счетчик госдолга США увеличивается с огромной скоростью), так как каждый из них является должником по обязательствам, которые взяло на себя их правительство. Многие из них имеют кредиты на учебу, машину, дом и их не радует тот факт, что на них в экстренной ситуации этот долг тоже могут переложить в одним прекрасный момент путем увеличения налогов, пошлин, повышением тарифов, сокращением заработной платы и так далее. Кроме этого, необходимость государства отдавать этот займ уже приводит к уменьшению выделения средств на разного рода социальные гарантии (сокращение финансирования образования, медицины и других социально значимых сфер жизни граждан).

Некоторые американцы считают, что отдавать долги не придется, так как их государство является гегемоном на планете Земля с самой большой армией и самым передовым вооружением. Если какие-то страны (особенно стратегические партнеры, страны-вассалитеты) попробую пригрозить немедленно вернуть средства, то может быть спровоцировано военное противостояние.

Госдолг и составление сметы бюджета.

Формулирование бюджетных оценок расходов по государственному долгу традиционно производится по методу начисления в системах бюджета и бухгалтерского учета. Такие оценки учитывают совокупный долг на начало финансового года. Кроме того, оцениваются новые долги, которые будут привлечены в течение года

При формулировании этих оценок должное внимание уделяется уровню ожидаемого дефицита, а также объемам внешнего и внутреннего долга, которые будут привлечены как для финансирования дефицита государственного бюджета, так и для удовлетворения требований в отношении ссудных средств. При оценке расходов по внешнему долгу страны с относительно стабильными обменными курсами основывают свои бюджетные оценки на уровне обменных курсов и процентных ставок на конец года

В странах, предусматривающих изменение этих ставок, учитываются средние ожидаемые ставки на следующий финансовый год. Однако ожидаемые ставки являются внутренними расчетами, и, как правило, эти расчеты явно не указываются в пояснительных примечаниях к бюджетной смете. Кроме того, любая огласка этих расчетов может оказать негативное влияние на рынки.

В последние годы, в связи с увеличением бюджетного дефицита и увеличением внешнего и внутреннего долга, в составление бюджета государственного долга были внесены два улучшения. Однако эти улучшения не являются единообразными или универсальными, и практика по-прежнему варьируется от страны к стране.

- Первое улучшение связано с тем, что, признавая связь между долгом, налогово-бюджетной политикой и платежным балансом, несколько стран начали готовить различные сценарии для анализа последствий внешнего долга. В качестве неотъемлемой части этого процесса изучаются сценарии заимствований как на текущий, так и на будущие годы, а также анализируются их последствия для таких факторов, как государственные расходы, отношение долга к ВВП и экспорт. Хотя анализ внутреннего долга менее сложен, чем анализ внешнего долга, он также рассматривается как часть сценариев, касающихся финансирования планов развития.

- Второе улучшение связано с введением маржи при формулировании бюджетных оценок расходов по государственному долгу. Учитывая неопределенность в движении обменных курсов и процентных ставок, оценки обеспечивают дополнительную маржу, так что дополнительные требования могут быть удовлетворены, не прибегая к дополнительным бюджетам. Эта практика была особенно заметна в странах Латинской Америки с высокой инфляцией. Такая маржа может оказаться недостаточной, когда колебания ставок превышают предполагаемые. Напротив, в Соединенном Королевстве и Соединенных Штатах, где существует практика предоставления «резервов» и «надбавок» для удовлетворения дополнительных требований, возникающих в результате непредвиденных ситуаций и более высоких темпов инфляции, сборы по государственному долгу не включаются в эти оценки, возможно потому, что выплаты по государственному долгу могут производиться без какого-либо четкого законодательства в обеих странах.

Прогнозы МВФ по части долговых обязательств мировых держав

Чтобы сравнивать долги РФ и прочих стран, следует понимать, что экономика каждого государства уникальна. Индивидуальна и методика подсчёта.

Пример: задолженность Японии на 2015 г. достигала 250% годового ВВП. Фактически, это означало, что граждане данной страны могли бы 2,5 года трудиться только ради покрытия своих внешних обязательств. Однако реальность такова, что Япония – один из главных кредиторов Соединённых Штатов Америки.

Если гипотетически предположить, что все государства одновременно потребовали вернуть долги, спрогнозировать, кто оказался бы в наиболее грустном положении, нельзя. По этой причине, говоря о внешнем долге, всегда подразумевают его привязку к ВВП – для пущей наглядности.

Как правило, кроме текущих данных о долге учитываются ещё и прогнозируемые показатели. Они приводятся в процентах к актуальному ВВП.

Таблица 2. Прогнозируемый долг некоторых стран в процентах к ВВП.

| Гос-во | Год | |||

| 2020 | 2021 | 2022 | 2023 | |

| Австралия | 38,74 | 36,12 | 34,18 | 32,24 |

| Беларусь | 49,63 | 47,49 | 46,12 | 43,22 |

| Великобритания | 85,18 | 84,52 | 83,62 | 82,51 |

| Евросоюз | 76,76 | 74,63 | 72,41 | 70,16 |

| Канада | 81,16 | 78,68 | 74,41 | 74,26 |

| Китай | 57,56 | 60,45 | 63,05 | 65,45 |

| Россия | 19,95 | 20,01 | 20,14 | 20,35 |

| США | 111,26 | 113,12 | 115,23 | 116,87 |

| Украина | 71,68 | 66,92 | 63,05 | 59,37 |

| Япония | 232,29 | 231,43 | 230,71 | 229,65 |

Из приведённых выше сведений от МВФ понятно, что Российская Федерация на сегодня находится в одном из лучших положений по части внешнего долга., если сравнивать с др. странами.

Мы привели лишь часть прогноза от 2017 г. по 185 государствам. Ввиду данного факта, можно обнаружить, что текущие обстоятельства несколько отличаются от предсказанных, но общие тенденции сохранены.

Другие бюджетные показатели в России

| Индикатор | Период | Факт. значение | Пред. значение |

|

Бюджетные расходы |

авг. 2020 |

322.025 млрд. USD |

284.275 |

|

Государственный бюджет от ВВП |

2019 |

1.8 % |

2.9 |

|

Военные расходы |

2018 |

64.193 млрд. USD |

66.527 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2019 |

70.4 % |

74 |

|

Ирландия |

2019 |

58.8 % |

63.6 |

|

Люксембург |

2019 |

22.1 % |

21 |

|

Испания |

2019 |

95.5 % |

97.6 |

|

Исландия |

2019 |

37 % |

37.4 |

|

Норвегия |

2019 |

40.6 % |

39.4 |

|

Беларусь |

1 кв./20 |

26.5 % |

27.1 |

|

Бельгия |

2019 |

98.6 % |

99.8 |

|

Болгария |

авг. 2020 |

20.7 % |

20.7 |

|

Хорватия |

2019 |

73.2 % |

74.7 |

|

Кипр |

2019 |

95.5 % |

101 |

|

Чехия |

2019 |

30.8 % |

32.6 |

|

Дания |

2019 |

33.2 % |

33.9 |

|

Эстония |

2019 |

8.4 % |

8.4 |

|

Еврозона |

2019 |

84.1 % |

85.8 |

|

Европейский Союз |

2019 |

79.3 % |

80.4 |

|

Финляндия |

2019 |

59.4 % |

59.6 |

|

Франция |

2019 |

98.1 % |

98.1 |

|

Германия |

2019 |

59.8 % |

61.9 |

|

Греция |

2019 |

177 % |

181 |

|

Венгрия |

2019 |

66.3 % |

70.2 |

|

Италия |

2019 |

135 % |

135 |

|

Латвия |

2019 |

36.9 % |

37.2 |

|

Литва |

2019 |

36.3 % |

33.8 |

|

Македония |

2018 |

40.7 % |

39.5 |

|

Мальта |

2019 |

43.1 % |

45.6 |

|

Молдова |

2018 |

27.4 % |

28.9 |

|

Черногория |

2018 |

62.27 % |

62.5 |

|

Нидерланды |

2019 |

48.6 % |

52.4 |

|

Польша |

2019 |

46 % |

48.8 |

|

Португалия |

2019 |

117 % |

122 |

|

Румыния |

2019 |

35.2 % |

34.7 |

|

Россия |

2018 |

12.2 % |

13.5 |

|

Сербия |

2019 |

52 % |

53.7 |

|

Словакия |

2019 |

48 % |

49.4 |

|

Словения |

2019 |

66.1 % |

70.4 |

|

Швеция |

2019 |

35.1 % |

38.8 |

|

Швейцария |

2019 |

41 % |

41 |

|

Турция |

2019 |

33.1 % |

30.4 |

|

Украина |

2019 |

50.3 % |

60.9 |

|

Великобритания |

2019 |

80.7 % |

82.4 |

|

Албания |

2019 |

65.9 % |

67.9 |

|

Босния и Герцеговина |

2018 |

24.8 % |

26 |

|

Республика Косово |

2018 |

17.12 % |

16.22 |

2017: Задолженность стран перед РФ $27 млрд

Всего на сентябрь 2019 года 17 стран мира являются должниками России с общей суммой долга в почти 27 млрд долларов.

Крупнейшие должники России на сентябрь 2019 г

Крупнейшие должники России на сентябрь 2019 г

На первом месте Белоруссия с 7.6 млрд долларов, Украина и Венесуэла с 3.7 и 3.5 млрд, Куба 3.2 а так же Бангладеш 2 млрд.

Согласно данным Федерального казначейства по исполнению бюджета, заемщики выплатили в 2019 году 250 миллиардов рублей, в то время как Москва дала в долг 215 миллиардов рублей. В последний раз положительная разница отмечалась в 2010 году, когда России вернули 53 миллиарда рублей, а она предоставила в долг 14 миллиардов рублей. Кроме того, в 2019 году сумма погашенных долгов стала рекордной за десятилетие. Предыдущий рекорд отмечался в 2018 году, тогда в бюджет было возвращено 133 миллиарда рублей.

Всего с 2010 года Россия выдала займы другим странам на 1,3 триллиона рублей, из которых вернула 800 миллиардов рублей.

| Как пояснил в начале 2020 года заместитель министра финансов Сергей Сторчак, рост погашений обусловлен наступлением сроков оплаты для пяти–шести государств. Всего другие страны должны России около 35 миллиардов долларов. При этом крупнейшим должником является Белоруссия. Эксперты считают, что причиной возвращения долгов стало ужесточение требований к заемщикам, а также обострение геополитической обстановки. |

О внешнем долге в $244 трлн. простыми словами

Внешний долг простыми словами – это общая сумма задолженности, которую государство и отечественные компании должны внешним кредиторам с учетом не выплаченных процентов.

Внешний долг не имеют всего несколько стран, все остальные накопили гигантскую задолженнось свыше $244 трлн.! Это официальные данные Института международных финансов (IIF) за 2019г.

Разделите эту астрономическую сумму на население всей Земли, которое составляет 7.6 млрд. человек. Сколько получится в среднем? Правильно, по $32.1 тыс. должен каждый житель планеты, включая

- первобытные племена в пойме Амазонки и в Папуа Новой Гвинеи, которые даже не знают таких терминов, как «валюта» или «кредит» (кредиты брали не они, а их государство);

- американцев и японцев, россиян и итальянцев, греков, египтян, израильтян и… жителей остальных 190 стран мира

Кому мы все должны и как образовалась задолженность?

Что это такое

Чтобы четко себе представлять ситуацию с внешним долгом России в реальном времени и в предыдущие годы, необходимо детально понимать, что это такое и на какие моменты он влияет.

Внешний долг любой страны, в том числе и Российской Федерации – это вся совокупная сумма денег и других финансовых обязательств, которые необходимо вернуть кредиторам (заемщикам) в определенный временной промежуток. Таким образом – это общая задолженность страны на определенный момент времени по внешним займам, с учетом как взятой в долг суммы, так и процентам по ней. Берут заемные средства государства для того, чтобы:

- Оплатить определенные расходы.

- Восполнить дефицитный бюджет.

Чаще всего финансовые средства берут у следующих:

- МВФ – Международного валютного фонда.

- У других государств.

- У различных мировых организаций.

По своей структуре он может состоять из:

- Краткосрочных займов, срок которых не превышает 1 год.

- Среднесрочных – в этом случае заемные средства берутся на срок от 1 года до 5 лет.

- Долгосрочных – срок в этом случае превышает 5 летний период.

Важно отметить, все эксперты признают, что внешний долг государства не должен превышать отметки в 77%. Именно на этом показателе считается, что у государства имеются определенные проблемы и кредиторы начинают настороженно относиться к этой ситуации

Поэтому в преобладающем большинстве случаев правительство вынуждено увеличивать проценты. Такая ситуация действует несколько успокаивающе на кредиторов. Для самого государства это означает, что ему приходится одалживать еще большие суммы.

Для чего нужно смотреть на размер госдолга

Само по себе значение госдолга мало о чем говорит – это всего лишь показатель. Гораздо интереснее (и полезнее) сравнивать госдолг с другими макроэкономическими показателями, например, резервами и ВВП.

В сравнении с резервами госдолг показывает платежеспособность страны. Его у страны нет возможности заплатить по долгам, то ее облигации начнут падать в цене. При прекращении выплат появляется вероятность дефолта. А это вообще неприятная вещь, уж поверьте.

В сравнении с ВВП госдолг показывает долговую нагрузку компании. Это некий аналог мультипликатора NetDebt / EBITDA для предприятия, который позволяет оценить «запас прочности» государства.

У России на протяжении последних 10 лет соотношение госдолга и ВВП было меньше 17%. А вот у США он составляет 107%. Рекордсмен здесь Япония – соотношение госдолга и ВВП у нее 237%.

Власти обычно стремятся установить ограничение на размер госдолга, но помогает это мало. В тех же США потолок госдолга регулярно поднимают.

В целом для таких развитых экономик, как Япония, США или Италия, высокий уровень госдолга по отношению к ВВП не является проблемой, если он (госдолг) обслуживается. Но в той же Японии такая нагрузка – проблема. Уже больше трех десятилетий в стране пытаются разогнать инфляцию и простимулировать производство. Получается плохо.

Для развивающихся стран высокий показатель госдолг / ВВП критичен. Страна просто не сможет брать в долг по хорошим процентам и развиваться.

Почему растет госдолг США?

Здесь все довольно просто — в США с начала 1980-х существует постоянный бюджетный дефицит. Начиная с этого времени лишь на коротком отрезке 1998-2001 годов стране удавалось избежать негативного баланса. Именно эти годы появляются не случайно — это пиковые года пузыря доткомов, когда американский рынок акций и особенно индекс NASDAQ росли невиданными темпами, давая огромный доход и привлекая миллиардные инвестиции.

Однако вслед за взлетом последовали три года отрицательной доходности рынка, а через несколько лет случился мировой кризис 2008 года. Так что уменьшение дефицита видится реальным лишь с помощью поднятия налогов или при сокращении расходов, что вызовет недовольство населения. Учитывая рекордно низкую популярность нынешнего президента, сложно предположить такой шаг с его стороны.

Вместе с тем для кредитора важна его репутация. К примеру, ряд небольших стран с нестабильной и зависимой от сырья экономикой имеет очень маленький внешний долг не в силу разумных действий правительства, а в силу того, что им из-за высоких рисков просто крайне нелегко получить кредит. США же всегда могут найти вариант займа у какого-то государства, чтобы покрыть свой долг перед другим.

В качестве аналогии можно привести внутренние Займы Свободы в 1917-19 годах — первые выпуски раскупались неохотно и правительство США (помимо мощной рекламной компании) увеличило ставки по последующим займам, повысив их привлекательность. Т.е. пообещай немного больше — и получишь новый займ, отложив проблему «на потом». Со своими гражданами по Займу Свободы США тем не менее рассчитались, хотя девальвация доллара к золоту 1933 года привела к заметным потерям в реальной стоимости по одному из выпусков.

Может быть некоторые помнят, что летом 2011 года Барак Обама обсуждал возможность технического дефолта страны, поскольку госдолг США подошел к установленному в то время лимиту. Страна оказалась перед выбором — либо объявить себя банкротом в отношении внешних долгов, либо повысить планку госдолга.

Нетрудно понять, какой вариант был выбран — лимит был повышен на 2.1 трлн. $. К тому же имея возможность неограниченной эмиссии долларов США оставляют для себя дополнительный путь к отступлению — впрочем, чреватый повышенной инфляцией, так что бездумно использовать его не будет даже Трамп.

Почему растет госдолг?

Как и во всех остальных странах, государственный долг России начал расти на фоне кризиса, вызванного пандемией коронавируса. На систему здравоохранения, поддержку населения и бизнеса государство потратило большие деньги, а доходы бюджета резко сократились из-за того, что бизнес ушел на вынужденный простой. Соответственно, в бюджете быстро образовался дефицит. К тому же на бюджете сильно отразилась дешевая нефть и низкий спрос на газ в прошлом году.

Вообще же госдолг, как говорит доцент Финансового университета Оксана Васильева – это сумма бюджетных дефицитов прошлых лет за вычетом профицитов. При этом профицит по итогам года за последние 15 лет образовывался 6 раз, а дефицит – 9 раз. Так, бюджет «в плюс» сводили в 2006-2008 годы, затем в 2011-м, а потом в 2018-2019 годы. Так, только за 2018-2019 годы профицит в сумме составил 4,7 триллиона рублей, а на следующие годы снова планировался профицит (который постепенно сводили бы в ноль). Но этого не произошло – мало того, что в 2020-м были использованы излишки прошлых лет, так еще и сформировался новый дефицит в 4,1 триллиона рублей.

Минфин специально сводил бюджет на 2021 год так, чтобы в итоге получился минус – иначе было нельзя. Ведь сокращать меры поддержки населения и бизнеса государство не может, а повышать налоги в период кризиса – не лучшая идея.

А еще есть другая проблем – даже если бюджет получит запланированную сумму налогов, это произойдет в конце месяца, квартала или года, но платить зарплаты и пенсии нужно каждый месяц, причем в начале. Соответственно, в бюджете возникает кассовый разрыв – бюджет получит деньги через месяц, но выплатить их нужно уже сейчас. Чтобы можно было профинансировать все расходы, государство занимает деньги.

В результате было решено, что государство займет в 2021 году займет внутри страны 3,7 триллиона рублей, а с учетом возврата долгов прошлых лет выйдет на триллион меньше. Более того, занимать деньги государство продолжит и дальше:

- в 2021 году госдолг вырастет до 20,4% ВВП;

- в 2022-м – до 20,8% от ВВП;

- в 2023-м – до 21,4% от ВВП.

Минфин периодически устраивает аукционы по размещению ОФЗ – чем выше спрос на них, тем более низкую доходность предлагает эмитент. Например, 10 февраля 2021 года Минфин разместил на аукционе 10-летние облигации на сумму 28,9 миллиардов рублей. Учитывая, что спрос был почти вдвое больше, Минфин продал бумаги почти по полной цене (96,53% от номинала), а инвесторы получат по этим бумагам постоянный доход в размере 6,47% годовых.

Покупают ОФЗ преимущественно банки, но через брокеров это может делать кто угодно – даже иностранцы (на них приходится треть купленных ОФЗ). Пока спрос на ОФЗ держится высокий, и у Минфина нет поводов для беспокойства – практически на каждом аукционе спрос оказывается выше предложения. В результате у государства оказывается достаточно денег, чтобы профинансировать все расходы из бюджета. Но даже если спрос снизится, продать облигации все равно будет возможно – пусть и с более высокой скидкой к номиналу бумаг.