Как выглядит выписка из банка по расчетному счету

Содержание:

- Данные по расчетному счету из системы Сбербанк Бизнес

- Способы получения выписки по счету в Альфа-Банке

- Несмотря на запросы, банк не предоставляет выписку по расчетному счету. Подскажите, обязан ли банк предоставить выписку по счету?

- Как выглядит выписка из лицевого счета Сбербанка

- Когда лучше формировать выписку по кредитной карте?

- Общая информация

- Как получить справку из банка

- ВЫПИСКА ИЗ ЛИЦЕВОГО СЧЕТА

- Как получить выписку при помощи онлайн-платформы

- Выписка из банка лицевого счета

- Что такое банковская выписка?

- Периодичность оформления выписок

- Справки для физических лиц

Данные по расчетному счету из системы Сбербанк Бизнес

Предпринимателей интересует, как можно запросить в системе Сбербанк Бизнес выписку по счету. Это бывает необходимо не только для отчетности и ответов на запросы, но и для анализа эффективности своего предприятия.

Как просмотреть суточные операции

Для просмотра операций, произведенных в течение ближайшего рабочего дня, необходимо:

- войти в Сбербанк Бизнес по паролю или с помощью токена;

- перейти в меню Услуги;

- оттуда перейти в Операции, выбрать Запрос на получение выписки;

- кликнуть Создать новый документ;

- в выпадающем окне выбрать счет, дату получения (максимальный срок одной выписки – 15 дней), нажать Сохранить;

- запрос на оформление в Сбербанк Бизнес онлайн выписки по счету перейдет в статус «Создан»;

- выделить заявку и отправить ее в банк для формирования;

- подождать некоторое время, пока заявка не получит статус Принят АБС.

Держите под контролем ваши расчетные счета — это один из важных аспектов успешного ведения бизнеса

Держите под контролем ваши расчетные счета — это один из важных аспектов успешного ведения бизнеса

Просмотреть полученный документ можно в рубрике Выписки по рублевым счетам, расположенной в главном меню.

Инструкция по экспорту документа

Чтобы распечатать в системе Бизнес Сбербанк онлайн выписку по счету карты, нужно следовать такому алгоритму:

- перейти в меню Услуги – РКО – Информация о движении средств;

- кликнуть на изображении календаря;

- в выпадающем меню указать требуемый счет и дату, а также форму выписки – краткая или расширенная;

- нажать Печать и следовать указаниям вашей печатной программы.

Просматривать выписку можно в бухгалтерской программе. Для этого нужно:

- выбрать меню Дополнительно;

- далее следовать по пути: Обмен с 1С – Экспорт выписки;

- указать в окне даты начала и окончания формирования файла, номер рублевого счета;

- нажать Экспорт и дождаться окончания операции;

- как только появится табличка «Экспорт документов завершен», нажать на ссылку прямо под ней – файл сохранится на компьютере в папке Мои документы или Загрузки.

Если выписка нужная для использования в других программах (например, 1С Бухгалтерия), то ее можно легко экспортировать

Если выписка нужная для использования в других программах (например, 1С Бухгалтерия), то ее можно легко экспортировать

Способы получения выписки по счету в Альфа-Банке

Выписка (она же – справка по счету) выдается владельцу счета разными способами:

- Через личный онлайн-кабинет собственника карты/счета.

- В банкомате/терминале Альфа-Банка.

- В отделении банка.

Мини-выписка

Справки по счету такого формата содержат минимум информации и используются, преимущественно, для того, чтобы отследить основные расходы и доходы. Реально запрашиваются крайне редко. Получить их можно через банкомат или терминал. Для этого, необходимо:

- Найти ближайший терминал/банкомат. Проще всего это сделать при помощи специального сервиса на сайте банка.

- Подойти к подходящему устройству.

- Вставить карту, выписку по счету которой нужно получить.

- Ввести ПИН-код.

- Выбрать пункт «Выписки» (в некоторых прошивках может называться по-другому).

- Нажать на него и получить требуемую справку. Аналогичным образом можно использовать терминалы.

Полная выписка

Полная выписка по счету в Альфа-Банке, предложенный образец которой можно посмотреть ниже, выдается только в отделениях или через онлайн-кабинет пользователя. Выглядит эта бумага примерно так:

Про то, как оформить и сохранить ее через онлайн-сервис будет рассказано ниже. В отделении же получить такой документ очень просто, но для этого нужен будет, как минимум, паспорт собственника счета. Общий принцип получения:

- Найти ближайшее отделение банка. По возможности, рекомендуется обращаться в то структурное подразделение Альфа-Банка, в котором клиент открывал счет. Если это по какой-то причине невозможно, подойдет любое другое. Найти отделения на карте можно там же, где и банкоматы:

Зайти в отделение.

Дождаться своей очереди к специалисту.

Предоставить паспорт и попросить распечатать справку/выписку по счету.

Если у клиента несколько счетов, то запрашивать нужно один или несколько из них (для этого рекомендуется помимо паспорта при себе иметь договор на обслуживание).

Сотрудник банка распечатает выписку и, при необходимости, поставит на ней подпись и печать (этим такой вариант получения выгодно отличается от любого другого).

Следует учитывать, что в отличие от банкомата, в отделении Альфа- Банка могут выдать справку/выписку не только по карточному, но и по текущему, депозитному или кредитному счету.

Несмотря на запросы, банк не предоставляет выписку по расчетному счету. Подскажите, обязан ли банк предоставить выписку по счету?

Что такое выписка по расчетному (банковскому) счету?

Выписка по расчетному счету это документ, в котором содержится информация обо всех операциях по счету. Это может быть получение и возврат кредита, списание денежных средств в счет комиссий и иных платежей, в общем — все движения средств по счету. В выписке должен быть указан номер счета клиента, даты финансовых операций, и две колонки — дебет (списание средств со счета) и кредит (зачисление денежных средств на счет).

Из выписки можно понять, когда и на какие цели банком тратились деньги, поэтому мы достаточно часто просим наших клиентов заказывать в банках выписки по счету. Также выписка необходима для подсчета средств, которые были незаконно выплачены клиентом банку, для оформления или . Однако бывает, что банк не предоставляет выписку, законно ли это?

Правовое регулирование выписки по банковскому счету.

Правила выдачи выписок по банковскому счету регулируются Положением Банка России от 16 июля 2012 г. № 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации». Вот, что в них сказано о выписке по счету:

«Выдача клиентам выписок из лицевых счетов и приложений к ним осуществляется в порядке и сроки, которые предусмотрены соответствующим договором, на бумажном носителе либо в электронном виде (по каналам связи или с применением различных носителей информации). В случае, если выписки из лицевых счетов и приложения к ним передаются клиенту в электронном виде, то указанные документы подписываются аналогами собственноручной подписи уполномоченного лица кредитной организации. Выписки из лицевых счетов по банковским счетам клиентов за последний рабочий день года (по состоянию на 1 января года, следующего за отчетным), а также в других случаях, если это предусмотрено законодательством Российской Федерации, подлежат выдаче клиентам на бумажном носителе».

Как получить выписку по счету в дополнительных офисах кредитных организаций?

Иногда сотрудники допофисов говорят, что они не имеют права или возможности передавать клиенту выписку по счету. Однако указанное выше Положение гласит, что «к началу операционного дня кредитная организация (филиал) по каналам связи передает в дополнительные офисы данные по операциям, проведенным по счетам клиентов за истекший день, дополнительные офисы самостоятельно распечатывают выписки по счетам».

Предоставление выписки по счету

На основании ч. 1 ст. 10 Закона РФ от 07.02.1992 г. N 2300-1 «О защите прав потребителей», исполнитель обязан своевременно предоставлять потребителю необходимую и достоверную информацию об услугах, обеспечивающую возможность их правильного выбора.

Подпунктом «д» пункта 3 Постановления Пленума Верховного Суда Российской Федерации от 28 июня 2012 г. N 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» определено, что при отнесении споров к сфере регулирования Закона о защите прав потребителей следует учитывать, что, под финансовой услугой следует понимать услугу, оказываемую физическому лицу в связи с предоставлением, привлечением и (или) размещением денежных средств и их эквивалентов, выступающих в качестве самостоятельных объектов гражданских прав (предоставление кредитов (займов), открытие и ведение текущих и иных банковских счетов, привлечение банковских вкладов (депозитов), обслуживание банковских карт, ломбардные операции и т.п.).

При оказании банком физическому лицу финансовой услуги в виде предоставления кредита, потребитель имеет право на получение информации о предоставляемой ему услуге, в том числе о полной стоимости кредита, размере задолженности, порядке зачисления денежных средств в счет погашения долга, и иных необходимых потребителю сведений о состоянии лицевого счета по кредиту. При этом реализация данного права не может быть обусловлена уплатой какого-либо вознаграждения за предоставление такого рода информации.

Указанная информация, в соответствии с п. 3 ст. 10 Закона РФ «О защите прав потребителей», доводится до сведения потребителя, в том числе, посредством предоставления ему выписки по лицевому счету.

Любые организации или предприятия обязаны формировать документацию со всеми денежными документами. Одним из основных является банковская выписка по расчётному счёту. В том случае, если у налоговой службы возникают вопросы по поводу финансовых операций, одной из сторон которых была организация, сотрудники ведомства потребуют предоставить данный документ.

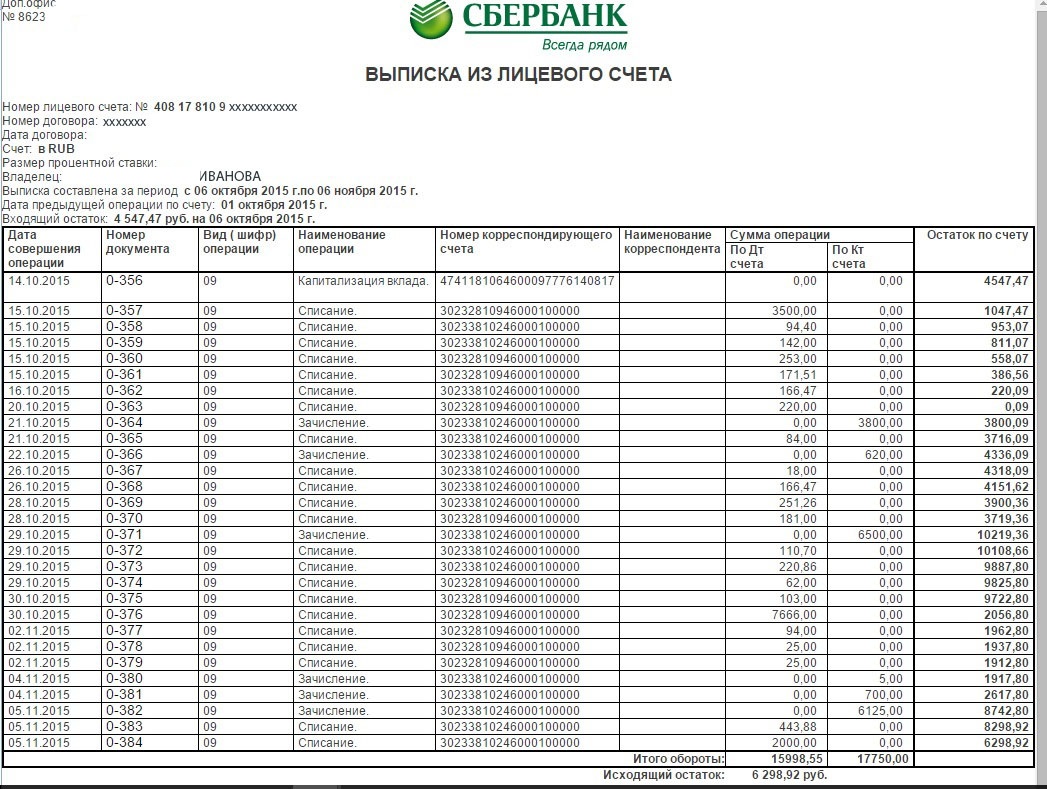

Как выглядит выписка из лицевого счета Сбербанка

Рассматриваемая выписка представляет собой специализированный информационный документ, в котором отображаются данные о списании средств со счета, а также поступлении на него финансов за интересующий вас интервал времени. Предоставление такой выписки от вас могут попросить при рассмотрении вашего заявления на предоставление займа.

Потребность предоставления подобных отчетов вызвана тем, что с их помощью работники банковской структуры могут оценить реальную платежеспособность потенциального заемщика. Вам полезно будет узнать про то, что рассматриваемая ведомость может выглядеть по-разному в зависимости от правил банковской структуры, в которой вы открывали счет. Мы разберем все нюансы оформления подобного документа на примере Сбербанка, так как он занимает лидирующее положение на отечественном рынке и по праву считается крупнейшей отечественной банковской структурой.

Ведомость по счету, которая выдается по требованию клиента описываемой банковской структуры, содержит в себе следующие данные:

- Номер лицевого счета клиента. Вам полезно будет узнать, что номер счета отличается от номера, привязанного к нему платежного инструмента. Для осуществления транзакций банковская структура задействует номер счета клиента, так как именно на счете хранятся деньги, а также осуществляется их движение. Номер платежного инструмента обычно используется лишь при выполнении оплаты различных услуг, а также при переводе денег другим клиентам описываемой банковской структуры. К тому же, фиксация совершенных транзакций, в том числе и тех, для оформления которых был задействован номер платежного инструмента, происходит на принадлежащем клиенту счете.

- Сальдо на начало интересующего клиента отрезка времени. Стоит упомянуть, что сальдо, по сути, является балансом лицевого счета клиента после совершения операции по внесению и снятию финансов. Сальдо играет роль контрольного числа, на которое ориентируются в процессе формирования ведомости.

- Перечень всех операций, совершенных на лицевом счете клиента (внесение и вывод финансов). В подобное ведомости фиксируются все произошедшие в конкретном временном отрезке операции с вашим счетом. Также в выписке отображается точная дата, когда именно произошла конкретная транзакция. Кроме того, выписка содержит информацию о том, откуда поступили деньги и, куда они были перечислены.

- Баланс лицевого счета на конец интересующего клиента отрезка времени. Под балансом принято понимать актуальный остаток денег на счете после выполнения всех операций со счетом платежного инструмента. По сути, баланс является отображение объема денежных средств, которые доступны клиенту в момент запроса отчета.

Когда лучше формировать выписку по кредитной карте?

Банк обычно устанавливает дату регулярного формирования выписки на основании внутренней политики или в связи с условиями конкретного договора. Обычно промежуточные итоги использования карты подводятся в период с 20 по 30 число каждого месяца. Изменить график можно на этапе заключения договора. Вопрос следует обсудить заранее, а затем обозначить комфортную дату в момент открытия кредитной карты.

Формирование выписки влияет на расчет процентов по кредиту и предоставление льготного периода. Стороны обычно выбирают дату, которая максимально приближена к сроку списания средств по кредиту. Таким образом, пользователь карты получает самую свежую информацию о состоянии счета.

При закрытии карты банки рекомендуют запросить так называемую «нулевую» выписку. В случае возникновения разногласий, с ее помощью удастся подтвердить выполнение финансовых обязательств.

Выписка по счету кредитной карты — документ, позволяющий следить за доходными и расходными операциями. Клиент вправе запросить отчет на бумажном носителе или в электронном виде. Обычно выписка носит информационный характер, но ее можно использовать в качестве одного из ключевых доказательств платежеспособности, надежности и финансовой грамотности владельца кредитки.

Кредитный лимитдо 300 тыс.руб.

Беспроцентный периоддо 180 дней

Стоимость в годбесплатно

Скидкипо всему миру

Кредитный лимитдо 700 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1188 руб.

Быстрая заявка на госуслугах

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1200 руб.

Снятие наличных без комиссии

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год

Кэшбэк на покупки до 10%

Вам может быть интересно:

Вас также может заинтересовать:

Кредитные карты с наиболее выгодной системой кэшбэка

Банковские пластиковые карты позволяют своему владельцу не беспокоиться о том, сколько наличных денег носить в своем кошельке. Однако, владельца банковского пластика ждет еще один приятный сюрприз: программы лояльности, ведущее место среди который занимает кэшбэк.

Как правильно пользоваться кредитной картой

Статья рассказывает о том, как правильно оформить кредитную карту, а также каким образом впоследствии осуществлять её повседневное использование, чтобы оно было не только удобным и экономически выгодным, но и максимально безопасным во всех отношениях.

Характеристики, классы обслуживания и разновидности банковских карт

Информационный материал, рассказывающий о популярном платежном инструменте — банковских пластиковых картах. Из чего состоит современная пластиковая карта, её характеристики. Типы банковских карт, классы обслуживания, и другая полезная информация.

5 рекомендаций по выбору кредитной карты

Советы для получателей банковских карт. факторы, влияющие на стоимость кредита. Юридическое сопровождение сделки и методики выгодного использования карт.

Рекомендации для держателей карт, позволяющие защитить средства от злоумышленников.

Общая информация

Отношения между сторонами договора банковского счета регулируются положениями главы 45 ГК РФ. Законодатель относит этот вид сотрудничества к услугам. Соответствующая формулировка содержится в ст. 851 Кодекса. Исполнители обязаны безвозмездно передавать клиентам первичные документы по сделке. Таким способом раскрывается размер комиссий, подтверждается своевременность выполнения поручений, демонстрируется очередность списаний. Порядок получения банковской выписки по расчетному счету прописывается договором с юридическим лицом. Это облегчает взаимодействие сторон.

Отчеты необходимы компании для ведения бухгалтерского и налогового учета. На их основании в регистры вносят записи, систематизируют безналичные расходы и доходы. Кроме того, сведения запрашивают для участия в государственных, муниципальных и корпоративных закупках. Информация может потребоваться инвесторам, учредителям, кредиторам. Налоговые и правоохранительные органы получают справки и выписки самостоятельно (ст. 86 НК РФ, ст. 26 закона 395-1).

В 2019 году кредитные организации выдают данные в двух форматах:

- Электронный вариант. Полная сводка о транзакциях за конкретный период формируется в личном кабинете системы дистанционного обслуживания. Сведения выводятся в виде отдельного файла, удостоверенного квалифицированной цифровой подписью. Онлайн-документ можно распечатать. Он будет иметь юридическую силу.

- На бумажном носителе. Отечественные банки давно перешли на электронный документооборот, поэтому выдача традиционных выписок ограничена. Исключения составляют документы за последний календарный год, а также случаи, когда законодательством прямо предусмотрена обязанность кредитной организации представить сведения на бумаге (). Примеры нормативным актом не приводятся.

Большинство отечественных организаций пользуются первым способом. Так, онлайн-система Сбербанка РФ формирует документ за несколько секунд. Услуга автоматической выдачи данных есть у «Тинькофф», «ВТБ24», «УРАЛСИБ» и других лидеров рынка.

Единой классификации банковских выписок не сложилось. Однако некоторые критерии выделить можно. Одним из них является объем сведений. Кредитные организации выдают отчеты в сокращенном или развернутом виде. Усеченная форма содержит только даты, суммы и характер операций (расход/приход). Детализированная выписка включает наименование контрагента, назначение платежа, реквизиты. Если документ запрашивается в электронном виде, к нему прилагают платежные поручения с отметками об исполнении.

Деление производится также по срокам. Уполномоченные представители ООО, а также государственные структуры вправе запросить у банка информацию за 5 лет. Максимальный период установлен ст. 40.1 закона 395-1 и п. 4.1 Положения 579-П. Клиентам предоставлена возможность самостоятельно задавать временные рамки в онлайн-кабинетах. Выписку можно запросить за несколько дней, недель, месяцев и лет.

Содержание сводного отчета зависит и от вида расчетного инструмента. Так, если к счету прикреплены корпоративные карты, компания сможет получить подробный отчет по каждой из них. Автоматизированные системы позволяют запрашивать сведения о поступлениях и комиссиях по эквайрингу, кредитам, вкладам. Более того, большинство банков оказывают услугу выборки. Клиентам предложено затребовать сведения только о расходных, приходных операциях, получить перечень транзакций с участием конкретного контрагента. Функционал зависит от банка.

Как получить справку из банка

Получение справки возможно несколькими способами:

- Самым очевидным является поход в банк с паспортом. Выписка будет готова в течение от 1–2 часов. На ней будет стоять синяя печать кредитной организации с подписью уполномоченного сотрудника. Во многих банковских организация справка предоставляется платно.

- Через онлайн-банкинг. Этот способ является наиболее простым и не потребует визита в банк. Зарегистрированные пользователи кредитной организации в своем личном кабинете формируют отчет и распечатывают его.

- В терминале. Чтобы не стоять в очереди в офисе банка, сформировать отчет можно в банковском терминале, введя необходимый период.

Предварительно следует уточнить, достаточно ли компьютерной распечатки или она обязательно должна быть заверена банком.

Пример онлайн заказа справки из интернет-банка Альфа Клик

Заходим в интернет банк, далее идём в раздел «Счета и выписки»:

Затем выбираем требуемый пункт, в нашем случае «О доступном остатке на счёте на английском»:

Выбираем нужный счёт:

Жмём «Заказать справку»:

Скачиваем справку:

ВЫПИСКА ИЗ ЛИЦЕВОГО СЧЕТА

Работники банка, которые подписали какой-либо расчетно-денежный документ, не имея на то права, отвечают за этот проступок в дисциплинарном порядке, а при наличии в их действиях состава преступления привлекаются к уголовной ответственности. В таком же порядке несут ответственность работники банка, имеющие право подписи, в случае превышения ими своих полномочий.

Применение бланков не установленной формы или замена бланка одной формы другой формы может привести к неправильному отражению операций. Так, во время арбитражного разбирательства было выяснено, что банк вопреки установленному порядку использовал бланк формы платежного поручения 0401002 вместо бланка аккредитива формы 0401005. В нарушение пункта 5.8 Положения о безналичных расчетах в Российской Федерации платежное поручение не содержит всех необходимых реквизитов аккредитива. В частности, в нем отсутствуют точное наименование документов, на основании которых производится выплата по аккредитиву, вид аккредитива, способ его исполнения. Банк получателя зачислил средства на счет получателя. При этих условиях неправомерно возлагать на исполняющий коммерческий банк имущественную ответственность за неисполнение получателем средств договорных обязательств.

Как получить выписку при помощи онлайн-платформы

Как упоминалось ранее, обладатели личных кабинетов в онлайн-платформе описываемой банковской структуры могут получать описываемые выписки с ее помощью. Также доступна возможность получения подобных отчетов при помощи мобильной версии онлайн-платформы.

Достоинством описываемого способа является то, что формирование отчета осуществляется практически мгновенно. Выписки выдаются совершенно бесплатно, а количество запросов на получение отчетов не ограничено.

Если вы приняли решение использовать этом способ для получения описываемой выписки, то предварительно вам придется завести личный кабинет, если вы не сделали это раньше. При наличии личного кабинета, для того чтобы получить описываемую выписку, вам предстоит совершить следующие шаги:

В первую очередь требуется получить доступ к личному кабинету и посетить раздел, в котором содержится полный перечень доступных вам платежных инструментов. Далее необходимо выбрать из списка тот платежный инструмент, информация о котором вас интересует. После выделения интересующего вам платежного инструмента, требуется нажать на надпись: «Показать операции». После совершения этого действия, на экране отобразится информация о десяти последних операциях, выполненных со счетом вашего платежного инструмента. Если вам необходима информация об операциях со счетом вашего платежного инструмента за более продолжительный период, то вам необходимо прибегнуть к опции формирования отчетов

Важно упомянуть, что система формирует для вас выписку за считанные секунды, после чего она будет отправлена на вашу электронную почту

Вам полезно будет узнать про то, что онлайн-платформа позволяет распечатывать сформированные выписки. Основным отличием подобных выписок является то, что на них отсутствует печать, из-за чего ее могут отказаться принимать в большинстве организаций

Важно понимать, что у каждого из нас может возникнуть потребность в получении описываемой выписки. Именно по этой причине вам просто необходимо знать, какими именно способами можно получить необходимый вам отчет

Согласно доступным статистическим данным, выписка с лицевого счета может потребоваться нашим согражданам в целом ряде случаев, среди которых:

- Предоставление этой выписки может потребоваться при оплате последнего взноса по полученной ранее ссуде. Описываемый документ будет выполнять роль подтверждения того, что у вас больше нет долгов перед банковской структурой. Ситуация может сложиться таким образом, что в результате технической ошибки от вас могут потребовать дополнительные взносы в счет погашения ссуды. В этом случае вам потребуется лишь предоставить выписку, чтобы сотрудники банковской структуры удостоверились в том, что все взносы были вами оплачены.

- Также эта справка может понадобиться в том случае, если банковская структура начнет судебное разбирательство из-за просрочки платежей по ссуде. Этот документ поможет доказать, что задолженность возвращалась всегда вовремя.

- При рассмотрении вопроса о получении визы в некоторые государства от вас могут потребовать предоставление выписки с лицевого счета.

Выписка из банка лицевого счета

- номер расчетного счета клиента;

- дата предыдущей выписки и ее исходящий остаток (он же явля-ется входящим остатком для последующей выписки);

- номера документов, на основании которых зачислены или списаны денежные средства;

- корреспондирующий счет-шифр бухгалтерии банка, которым закодированы финансовые операции предприятия;

- суммы по дебету и кредиту;

- остаток наличия средств на дату выписки;

- выписка с приложением оправдательных документов передается предприятию ежедневно или в другие установленные сроки.

Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом ”погашено”. Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 63 ” Расчеты по претензиям”, а банку немедленно сообщается о таких суммах для внесения исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском учете предприятия задолженность списывается.

Что такое банковская выписка?

По своему роду, это тоже финансовая документация справочного характера, отражающая все движения по счету за выбранный период. Выписка является копией записей со счета клиента. Она нужна для контроля за финансовым движением. Ни в одном законодательном акте нет описания конкретной формы банковской выписки. У каждого банка выписка имеет свою форму и обозначения.

Банковская выписка формируется из программного обеспечения, на котором работает банк. Без предварительной просьбы клиента банк самостоятельно не формирует выписки. Если клиент поставил требование получать выписку по своему в определенное время, написав на это заявление, то банк готов предоставлять выписки по выбранному каналу.

Сейчас чаще всего регулярные выписки по счетам клиенты получают в режиме онлайн в своем личном кабинете или на электронную почту. Кроме этого сейчас появилась возможность самостоятельно формировать выписки в своем личном кабинете или даже в банкомате. Что касается банкоматов, то здесь можно сделать выписку только по карточному счету. Если речь идет о вкладе или счете, то выписка формируется банковским сотрудником или в личном кабинете.

Таким образом, банковская выписка является справочным документом, отражающим денежное движение по счетам. В зависимости от типа счета, клиенты могут выбрать способы и периодичность ее получения.

Периодичность оформления выписок

Формирование данного документа в каждом банке ведётся определённым образом. Как правило, финансовые организации автоматически отправляют выписку своим клиентам в конце отчётного периода или сразу после осуществления конкретной транзакции. При этом бизнесмен вправе самостоятельно запросить её изготовление в любой момент.

К примеру, в ОТП Банке выписка формируется на следующий рабочий день после осуществления транзакции.

Стоит отметить, что каждая финансовая организация имеет собственную форму выписки по счёту.

Получить отчётный документ возможно следующими способами:

- в банковском отделении по работе с бизнес-клиентами;

- по электронной почте;

- через личный кабинет в мобильном или интернет-банке;

- отправлением в печатном варианте с помощью услуг Почты России;

- через банкоматы;

- путём получения соответствующего SMS-сообщения.

В зависимости от банка и выбранного клиентом тарифа РКО услуга по формированию выписки может сопровождаться удержанием определённого комиссионного сбора. Многие финансовые организации предлагают её отправление в электронном виде бесплатно.

Выписка может изготовляться также по запросу государственных и правоохранительных инстанций (например, по решению суда).

Справки для физических лиц

Выписка из расчетного счета для организации – это важный финансовый документ, который необходим для бухгалтерии предприятия. Но что такое выписка для физических лиц? Нужна ли она им?

Физические лица могут различным образом взаимодействовать с банковской организацией. Иметь кредитную или дебетовую карту, вклад или кредит, оплачивать ипотеку, автокредитование. Выписки банка для физических лиц в первую очередь носят информационный характер о движении денежных средств.

Клиент может самостоятельно контролировать поступление и списание денег, проверять информацию о комиссиях и процентах по договору. Кроме того, такой документ на бумажном носителе имеет юридическую силу. Справка будет подтверждать наличие просроченной задолженности, выполнение обязательств по договору и подходит для предоставления в суд или другие банковские организации.

Для кредитов

Выписка по кредиту отображает в себе сумму зачисления и списания денег. В графе «Поступления» находятся суммы, которые вносит клиент. В разделе «Списание» размещены данные о том, как распределяются денежные средства по счету.

Указывается информация о том, какая сумма была списана с основного долга, а какая пошла на погашение процентов за фактическое пользование кредитными средствами. Даты фактического поступления денег и списания, а также количество средств, находящихся на счете на текущий момент.

Так же, как и для юридических лиц, единого стандарта нет, но образцы справок имеют общие принципы и создаются на специальном банковском бланке. Примером может служить следующая выписка по расчетному счету:

|

Наименование банка: АО «АКБ РосЕвроБанк» БИК 044525836 Генеральная лицензия на осуществление банковских операций № 3137 от 26.08.2015 ВЫПИСКА ПО ТЕКУЩЕМУ СЧЕТА с 1.07.2017 по 18.08.2017 Клиент: Иванов Иван Иванович Номер счета: 40805910706000004461 Дата формирования: 18.08.2017 Дата последней операции: 17.08.2017 |

|||||

|

Дата |

Содержание операции |

Поступление |

Списание |

Остаток на счете |

Сумма |

| Оставшаяся сумма основного долга | |||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 17.08.2017 | Зачисление денежных средств |

16 450 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение основного долга |

14 699,52 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение процентов за текущий месяц |

2 754,47 |

60,26 |

134 005,26 |

|

| 12.07.2017 | Зачисление денежных средств |

16 450 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Погашение основного долга |

12 596,40 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Зачисление денежных средств |

2 983,59 |

52,25 |

148 704,78 |

|

|

Сумма основного долга на 18.08.2017: 134 005,26 |

Если по ходу договора была допущена просроченная задолженность и начислены штрафы или пени, то эта информация также будет отображаться в выписке из лицевого счета. Клиент может самостоятельно рассчитать, исходя из этой справки, общую сумму, потраченную на оплату штрафов и процентов.

Для кредитных карт

Владельцы кредиток по итогам каждого расчетного периода получают счета-выписки, в которых указана сумма транзакций за прошедший месяц, информация о зачислении денег, общая сумма задолженности и обязательный платеж.

Стандартные данные о состоянии счета содержат минимальную информацию. Банки могут оповещать клиентов посредством СМС-информирования, отправкой письма на почту или электронный адрес. Более подробный документ банка по расчетному счету формируется при непосредственном запросе клиента.

Для вкладов

Выписка с банковского счета по вкладу включает в себя информацию о сумме на текущий момент, а также о начисленных процентах. Это актуально для вкладов с ежемесячной капитализацией процентов, так как клиент может самостоятельно отслеживать прибыль, которую приносит его депозит.

В банковской выписке можно будет отслеживать и движение денежных средств, если по условиям депозита предусмотрено частичное снятие денег или перевод процентов на дебетовую карту.