Вклады, депозиты и инвестиции для физических лиц в альфа-банке

Содержание:

- Где оформить ипотеку на вторичку

- «Альфа Банк» — Виды Кредитных Программ: Требования и Условия

- Способы открытия вклада в Альфа-Банке

- Накопительный счёт АэроПлан

- Общие требования

- «Альфа Банк» — Страхование Заемщиков и Держателей Кредитных Карт

- Способы Погашения Кредита в «Альфа-Банке» — Условия и Проценты

- Кредитование для ИП

- Необходимо знать

- Оформить кредитную карту 100 дней без процентов

- Кредитная карта без процентов в Альфа-Банке

- ТОП-5 вопросов

- Виды кредитных программ: условия и процентные ставки

- Накопительный счет Альфа-Счет (до 4,50 %)

- Как узнать процент по кредитной карте?

- Формула расчёта процентов по кредитной карте

Где оформить ипотеку на вторичку

Есть широкий выбор программ ипотечного кредитования вторичного жилья. Рассмотрим предложения по некоторым из них.

ВТБ

Банковская компания ВТБ предлагает клиентам воспользоваться специальной программой кредитования – ипотека на вторичное жилье. На приобретение жилого помещения можно получить от 600 тысяч до 6 миллионов рублей. Максимальный срок действия долгового соглашения составляет 30 лет. Годовая процентная ставка назначается в индивидуальном порядке. При этом стартовая ставка равна 8,4%.

Для молодых семей, у которых в 2020 году родился ребенок, готовых произвести первый обязательный платеж в размере 50% от стоимости приобретаемой недвижимости, начальная ставка снижена до 7,4%.

Сбербанк

Данная финансовая организация для покупки в ипотеку жилья на вторичном рынке предлагает воспользоваться программой под названием «Ипотека на готовое жилье». Минимальный размер займа составляет 300 тысяч рублей. Предел кредитования установлен такими критериями:

- В размере 90% от стоимости приобретаемой недвижимости для держателей заработных платежных инструментов от Сбербанка. Для остальных клиентов – до 85%;

- При предоставлении в качестве залога собственной недвижимости – 90% от ее рыночной стоимости для зарплатных клиентов финансовой организации и 85% для остальных клиентов.

Заёмщик может оформить долговое соглашение на срок до 30 лет. При этом обязательно внесение первоначального взноса. Его минимальный размер составляет 10% для зарплатных клиентов банковской компании и 15% от стоимости приобретаемой недвижимости для остальных клиентов. При использовании функции кредитования без подтверждения трудовой занятости и платежеспособности понадобится внести, как минимум, 30%.

Годовая базовая процентная ставка назначается в размере 7,7%, а для молодых семей 7,3%. Увеличение ее размера зависит от разных факторов. Например, в случае отказа от страхования имущества, ставка увеличится на 1%.

Россельхозбанк

Данная финансовая организация предоставляет займ на покупку вторичного жилья по программе ипотечного жилищного кредитования. Заемные средства предоставляются при условии внесения первоначального взноса. Он составляет 15% от стоимости приобретаемой недвижимости на вторичном рынке.

Долговое соглашение оформляется сроком до 30 лет. Максимальный размер кредитования ограничен 60 миллионами рублей. При этом стартовая величина годовой процентной ставки равняется 7,5%. Зарплатные и благонадежные клиенты финансовой организации получают улучшенные условия по ипотеке.

Альфа-Банк

Представленная банковская компания предлагает клиентам программу «Ипотека на вторичное жилье». Период действия долгового соглашения может быть рассчитан на срок до 30 лет. Минимальный период составляет 3 года. Размер ипотечного займа может составлять до 20 миллионов рублей. Заёмщику понадобится осуществить обязательный первый платеж в размере 20% от стоимости приобретаемой недвижимости.

Размер годовой процентной ставки стартует с величины 5,99%. Подача заявочной анкеты и загрузка документации выполняется в дистанционном режиме. На ее рассмотрение потребуется от 1 до 3 дней.

«Альфа Банк» — Виды Кредитных Программ: Требования и Условия

Занимая лидирующие позиции в сфере розничного кредитования, банк регулярно пересматривает продукты, предлагая наиболее востребованные направления кредитования с учетом текущей ситуации в банковской сфере.

Кредитные программы «Альфа банка» включают следующие варианты:

- кредитные карты;

- товарные кредиты (на технику);

- автокредиты;

- нецелевые займы.

Последнее направление подразумевает возможность получения наличных средств без дополнительных комиссий и переплаты.

«Кредит наличными»

Если нужны наличные, в «Альфа банке» можно получить до 5 миллионов рублей с погашением в течение последующих 60 месяцев.

Процентная ставка определяется строго в соответствии с запрашиваемой суммой и категорией заемщика:

- При запросе суммы до 250 тысяч рублей банк определяет ставку в пределах 14,99-22,99%. Для клиентов зарплатного проекта ставка снижена до 12,99-21,99%.

- При выдаче лимита до 700 тысяч рублей стандартная ставка назначается в диапазоне 10,99-18,99%.

- Если запрошена крупная сумма до 3 миллионов рублей, назначают ставку 10,99-17,99%. Для зарплатников лимит увеличен до 5 миллионов рублей под 9,9-17,99% годовых.

«Рефинансирование»

Если в настоящее время тяготят кредитные обязательствам с высокой процентной переплатой, заемщику рекомендуют изучить параметры программы, позволяющей рефинансировать долг на следующих условиях:

- Снижение ставки до 9,9%.

- Кредитный лимит до 3 миллионов рублей.

- Погашение в течение 7 лет.

Чтобы узнать конкретные условия рефинансирования, подают заявку со страницы с описанием программы. «Альфа банк» предлагает консолидировать долги по нескольким кредитам (до 5 договоров), экономя на переплате другим кредиторам.

Помимо снижения процентной ставки удается пересмотреть сроки погашения, делая платеж наиболее комфортным, исходя из текущего уровня платежеспособности.

Помимо снижения процентной ставки удается пересмотреть сроки погашения, делая платеж наиболее комфортным, исходя из текущего уровня платежеспособности.

Можно получить дополнительную сумму наличными, увеличив кредитную линию по программе рефинансирования.

«Кредит под залог жилья»

Если у клиента есть собственность и он готов предоставить ее в качестве залогового обеспечения, банк готов кредитовать на следующих условиях:

- Кредитный лимит – ограничен оценочной стоимостью предложенного объекта, но не менее 600 тысяч рублей.

- Погашение – до 30 лет.

- Ставка зависит от типа клиента: 13,19% для зарплатного проекта, 13,49% для остальных.

- Являться гражданином РФ, республики Беларусь, Украины.

- Быть старше 21 года, но не больше 70-ти лет на момент возврата средств.

- Отработать в общей сложности более 12 месяцев, из которых 4 месяца у текущего работодателя.

- Прописка – в любом регионе, без привязки к месту присутствия банка.

- наличие подключенных инженерных коммуникаций (электричество, отопление, система канализации);

- наличие водопровода, с организацией горячего водоснабжения (включая с использованием газового оборудования);

- полная исправность оборудования в недвижимости и основных элементов конструкции (если квартира на последнем этаже – проверяют состояние крыши).

- отсутствие объекта в фонде ветхого, аварийного жилья, подлежащего сносу или капитальному ремонту.

Дополнительно банк обращает внимание на фундамент (из кирпича, камня, железобетона) и типа жилой недвижимости (не принимают в залог объекты частного жилого строительства с участком)

Способы открытия вклада в Альфа-Банке

Открытие вклада под проценты в Альфа-Банке возможно несколькими удобными способами.

- С помощью Альфа-Клик. Этот способ очень удобный, не нужно выходить за пределы квартиры и ехать в офис по пробкам города. Нужно иметь доступ к данной опции, а именно быть клиентом банка.

- С помощью звонка на горячую линию банка. Независимо от места нахождения клиента звонок бесплатный.

- С помощью визита в клиентский офис Альфа-Банка.

Всю информацию по выгодным вкладам Альфа-Банка можно лицезреть на банковской веб-странице в интернете. Кроме того, предоставление Альфа-Банком калькулятора для подсчета будущей прибыли от вложений, является очень удобной опцией. Он расположен так же на сайте банка.

Накопительный счёт АэроПлан

Начиная с 1 февраля 2019 года открытие счёта доступно только для владельцев пакетов услуг “Премиум”, “Максимум+” и “А-Клуб”. Специальный счёт создан для начисления миль “Аэрофлот-Бонус” за размещение средств на вкладе. Программа работает следующим образом:

- Вы оформляете дебетовую или кредитную карту “Аэрофлот” в Альфа Банке;

- Далее, открываете накопительный счёт “АэроПлан”;

- Оплачиваете покупки картой “Аэрофлот” каждый месяц и храните на счёте “АэроПлан” не менее 50 000 рублей или 2 000 долларов / евро, и копите мили.

Одна миля начисляется за каждые потраченные по карте 200 рублей 30 долларов или евро. Снятие и пополнение можно проводить в любое время без ограничений. Управление счётом доступно онлайн или по телефону. Мили начисляются ежемесячно на минимальный остаток, который хранится на счёте в течении всего календарного месяца. Чтобы мили стабильно начислялись, нужно всегда поддерживать минимальный остаток на счёте (50 000 рублей или 2 000 долларов / евро). Впоследствии, обменять накопленные мили можно на билеты компании “Аэрофлот” и партнёров альянса “SkyTeam”.

Общие требования

Существует несколько важных критериев, на которые необходимо обратить внимание при обращении в банк для оформления заявки на кредит:

- Российское гражданство;

- Возраст — старше 21 года;

- Заемщик должен работать не менее трех месяцев на текущем месте;

- Ежемесячный официальный доход (желательно свыше 10 тысяч рублей);

- У клиента должен быть активный мобильный номер телефона, а также стационарный номер телефона с работы;

- Обязательное условие проживание и рабочее место должны быть в том населенном пункте, где оформляется заявка на кредит.

При оформлении заявки на кредит клиент должен знать на какие цели необходимы денежные средства, какая сумма и за какой срок ориентировочно планируется погасить задолженность. Либо можно произвести расчет исходя из суммы, которую клиент сможет оплачивать за потребительский кредит.

В разных банках существуют свои условия по пакету документов, которые нужно предоставить клиенту. В Альфа Банке к физическим лицам выдвигаются следующие требования по предоставляемым документам:

- Российский паспорт;

- Документы, подтверждающие получение дохода (справка по форме 2-НДФЛ за последние 3 мес. либо на установленном банком бланке). Срок годности справки — 1 месяц с даты выдачи;

- Дополнительный документ (предоставляется один из предложенного списка: СНИЛС, водительское удостоверение, ИНН, загранпаспорт, кредитная либо дебетовая карта);

- Второй документ (это может быть: выписка по счету; трудовая книжка (копия), ПТС, КАСКО; копия загранпаспорта с отметкой о выезде в течении последних двенадцати месяцев).

«Альфа Банк» — Страхование Заемщиков и Держателей Кредитных Карт

Какой бы уровень безопасности ни обеспечивал эмитент, риск мошенничества в отношении кредитов и кредитных карт всегда остается. В разделе «Безопасность» (внизу страницы сайта) находится общая информация о правилах безопасной работы с карточками.

Чтобы исключить риск невозврата долга в связи с негативными событиями в жизни заемщика, кредитная организация предлагает воспользоваться специальной программой финансовой защиты заемщика и владельца пластика «Альфа банка».

Банк настоятельно рекомендует оформить программу страхования от наступления недееспособности или преждевременной смерти клиента, гарантируя страховую выплату и ликвидацию долга при условии соответствия заемщика следующим параметрам:

- возраст младше 60-ти лет;

- наличие рублевой кредитки, эмитированной «Альфа банком».

Право на возмещение по страховке возникает при наступлении одной из 3 ситуаций:

- Несчастный случай, который привел к временной нетрудоспособности продолжительностью более 21 дня.

- Присвоение 1-й группы инвалидности независимо от причины.

- Смерть клиента, пришедшаяся на период действия страховой защиты.

Установлено ограничение по сумме погашения кредитных обязательств по страховому договору – до 0,5 миллиона рублей. Если вопрос касается компенсации по кредиту на основании временной нетрудоспособности, страховщик выплачивает по 0,3% за каждый день больничного, начиная с 21-го дня и в пределах 2 месяцев.

Для оформления страхового продукта обращаются непосредственно в отделение банка с просьбой в подключении к программе «Страхование владельца кредитки». Стоимость страховки – 0,84% за каждый месяц от суммы текущей задолженности перед банком.

Оплата списывается с кредитного счета по просьбе страхователя. Как только кредитный долг погашается, страховые взносы перестают списывать.

Способы Погашения Кредита в «Альфа-Банке» — Условия и Проценты

После выдачи денежных средств у клиента образуется задолженность перед банком. Сотрудники финансового учреждения заранее подготавливают график погашения кредита, который предоставляется клиенту (можно найти в договоре, который был подписан в офисе). Вносить средства необходимо каждый месяц до даты, указанной в документе.

Произвести платеж можно разными способами. Чтобы сделать это без комиссии, рекомендуется использовать:

- мобильное приложение банка под названием «Альфа-Мобайл»;

- любой офис финансового учреждения, в котором есть касса (принимаются как наличные, так и пластиковые карты);

- интернет-банкинг «Альфа-Клик»;

- финансовые учреждения, являющиеся партнерами «Альфа-Банка»;

- банкоматы финансовой организации.

Если клиент пользуется способами, описанными выше, не придется платить дополнительные средства за перечисление денег. Доступ к мобильному приложению и интернет-банкингу бесплатен для всех заемщиков финансового учреждения.

Также с этой целью можно воспользоваться:

- интернет-банкингом другого финансового учреждения;

- платежными системами (к примеру, «Золотая Корона»);

- электронными платежными системами («Яндекс.Деньги»);

- терминалы других банков и компаний, занимающихся переводами денежных средств;

- онлайн сервисами для осуществления переводов между картами.

«Альфа-Банк» предоставляет реквизиты, по которым необходимо перечислять средства. Поэтому можно воспользоваться любым сервисом, допускающим такие операции

Однако в данном случае нужно обращать внимание на стоимость услуги – за подобное взыскиваются комиссии

Допускается досрочное погашение (как полное, так и частичное). Опция позволяет сократить задолженность либо полностью ее закрыть, что положительно повлияет на общую стоимость займа. Чтобы воспользоваться ею, необходимо позвонить по номеру – 8-800-200-00-00. Сделать это также можно в интернет-банкинге и мобильном приложении «Альфа-Банка».

«Альфа-Банк» — Вопросы и Ответы по Кредиту Наличными

Несмотря на доступное описание продуктов, у пользователей все равно могут остаться вопросы. Работники «Альфа-Банка» предусмотрели такое развитие событий и заблаговременно подготовили ответы на наиболее типичные и популярные запросы клиентов.

Ознакомиться с ними может любой клиент банка (и даже граждане, не пользующиеся его услугами). Необходимо сделать следующее:

- Открыть

- Выбрать подходящий запрос.

- Щелкнуть левой клавишей мыши по его описанию.

- Ознакомиться с ответом, который появится под вопросом.

«Альфа-Банк» — Список Документов и Договор по Кредиту

Перед оформлением кредита настоятельно рекомендуется ознакомиться с документацией банка. Она содержит полные условия предоставления банковских продуктов, а также разнообразные инструкции и рекомендации.

Чтобы получить доступ к документам, необходимо сделать следующее:

- Перейти на

- Пролистать открывшуюся страницу вниз.

- Найти пункт «Тарифы и документы».

- Нажать на него левой клавишей мыши.

Перед пользователем откроется страница с категориями бумаг. Чтобы облегчить поиск, рекомендуется выбрать раздел «Кредитные продукты». В таком случае будет отображена документация только из этой сферы. Полезные документы можно также найти в категории «Правила и инструкции».

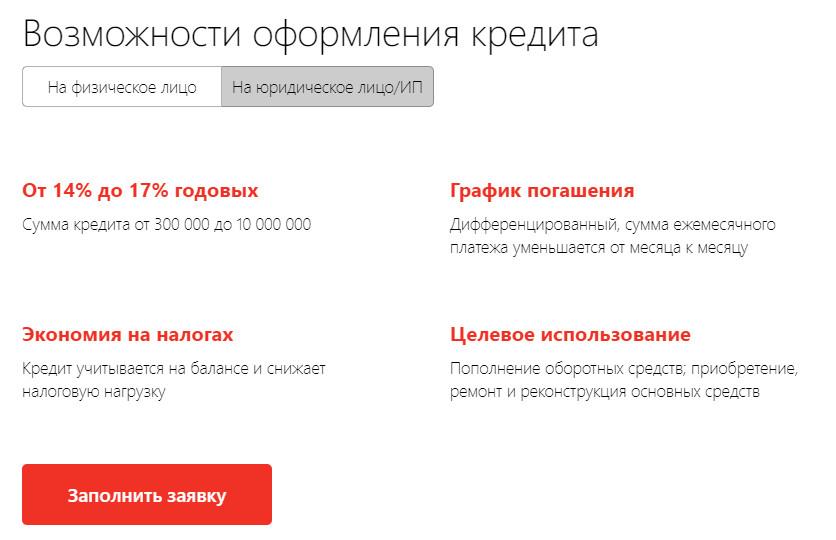

Кредитование для ИП

Рассмотрим, какие кредитные программы, и какие условия для предпринимателей предлагает банк. Для представителей малого бизнеса и индивидуальных предпринимателей доступны следующие предложения:

- Кредит «Партнер» для предпринимателей;

- Овердрафт – «запасной кошелек» для бизнеса;

- Программа покупки легкового и коммерческого транспорта на условиях лизинга для физических и юридических лиц.

Кредитная программа для бизнеса

Условия, на которых можно получить кредит «Партнер» на открытие малого бизнеса с нуля: сумма кредитования – от 300 тысяч до 10 млн. рублей; процентная ставка по кредиту, в зависимости от срока предоставления заемных средств, составляет от 14 до 17% годовых.

Кредит на развитие бизнеса предоставляется без залога. Стоит подчеркнуть, что в случае поступления кредитных средств на счет в банке, открытый физическим лицом, кредит считается нецелевым. При получении кредитного транша на счет юридического лица или ИП, цели кредитования могут быть следующие:

- увеличение оборотных средств действующего бизнеса;

- приобретение бизнесом оборотных средств;

- обновление или восстановление основных средств.

Требования к заемщикам

Физические лица, граждане России, от 22 до 65 лет:

- Заемщик должен иметь долю не менее 25% в уставном капитале компании либо она должна быть максимальной среди остальных учредителей. При этом период вхождения в состав учредителей компании не может быть менее полугода на дату подачи заявки на кредитование.

- Заемщик – индивидуальный предприниматель должен иметь рабочий бизнес, возраст которого не менее 12 месяцев.

Для юридического лица, кроме этого, выдвигается требование по возрасту компании. Она должна работать не менее 12 месяцев на дату подачи заявки в банк.

Порядок погашения задолженности

Полученный кредит погашается каждый месяц, в соответствии с датами, указанными в графике погашения. В эти дни банк автоматически будет списывать необходимую сумму с текущего счета. В ситуации, когда на этот момент на счету не окажется достаточной суммы средств, со стороны банка могут быть применены штрафные санкции.

Банк предоставляет возможность досрочного, как полного, так и частичного погашения. Для этого нужно не позднее двух дней до даты планового ежемесячного платежа связаться с персональным клиентским менеджером, через которого и подается соответствующая заявка в установленной форме.

Юридические лица имеют возможность сделать это, отправив письмо через интернет-банк, выбрав соответствующую категорию и указав срок и сумму взноса. Окончательное погашение кредита будет осуществлено в ближайшую дату планового платежа.

Порядок получения кредита

Первым делом необходимо заполнить и подписать следующие документы:

- заявка на предоставление кредита;

- анкета физического лица;

- анкета предприятия;

- заявление о присоединении к комплексному банковскому обслуживанию в АО «Альфа-Банк»;

- согласие на обработку персональных данных;

- справка об имеющихся счетах (заполняется форма, предоставленная банком).

При подаче заявки нужно предоставить копии всех страниц паспортов каждого физического лица, участвующего в сделке. Кроме этого, подаются такие документы:

- При наличии действующих кредитных договоров – их копии или справки из банка, подтверждающие сумму задолженности и размеры ежемесячных платежей, сроки выплат.

- Для компаний формы собственности ОАО или ЗАО также подается выписка из реестра владельцев ценных бумаг.

Кредитная программа «Овердрафт»

Сумма возможного кредита от 0,5 до 6 миллионов рублей. Процентная ставка от 13,5 до 16,5% (устанавливается для каждого клиента в индивидуальном порядке). Комиссионный сбор при открытии лимита «Овердрафт» составляет 1% от предоставляемой суммы.

Договор оформляется на год, однако непрерывная задолженность по предоставленному кредитному лимиту не может превышать 60 суток. Для оформления кредита требуется поручитель – физическое лицо. Залог не нужен.

Требования к заемщику и поручителю

Заемщиком по этому типу кредитного продукта может выступать ИП, гражданин России, от 22 до 65 лет или юридическое лицо. При этом бизнес должен быть зарегистрирован не менее года до даты подачи заявки на оформление кредитного пакета.

В качестве поручителей для заемщика – юридического лица должны выступать учредители компании. При этом их суммарная доля в уставном капитале должна быть не менее 50%. Для заемщика-ИП, при наличии супруги/супруга, именно они должны выступать в роли поручителя. Обязательное условие – гражданство Российской Федерации.

Погашение задолженности происходит автоматически, после поступления средств на счета заемщика. Порядок оформления и перечень необходимых документов аналогичен оформлению кредита «Партнер».

Необходимо знать

ТарифыОписаниеГорода доставкиНеобходимые документыТребования к заемщикуЧасто задаваемые вопросы

Грейс период

100 дней

Выпуск карты

Бесплатно

Стоимость обслуживания

От 590 ₽ в год

Снятие наличных в 1-й год

Бесплатно

Снятие наличных со 2-го года

Бесплатно до 50 000 ₽ в месяц. Более 50 000 ₽ (взимается с суммы разницы) — 5,9%, минимум 500 ₽

Максимальный кредитный лимит

500 000 ₽

Минимальная процентная ставка

От 11,99% годовых

Оформить кредитную карту 100 дней без процентов

В Альфа-Банке вы можете оформить кредитную карту с беспроцентным периодом 100 дней. Оплачивайте услуги, делайте покупки в магазинах и не платите проценты банку. В течение льготного периода вы возвращаете только потраченную сумму, без переплаты.

Кредитная карта без процентов в Альфа-Банке

Беспроцентный период распространяется на покупки, переводы и снятие наличных.

Всё это время вам нужно лишь вносить минимальные платежи в размере 3–10% от суммы задолженности.

Оформите кредитную карту на выгодных условиях:

—

минимальная процентная ставка — 11,99% годовых

—

максимальный кредитный лимит — 1 млн рублей

—

100 дней без процентов

—

бесплатное снятие наличных в 1-й год

—

пополнение с карт других банков без комиссии

Есть невыгодный кредит в другом банке? Просто закройте его моментальным переводом с карты.

Пополняйте кредитку через банкомат, мобильное приложение или интернет-банк. Все карты Альфа-Банка можно легко подключить к системе бесконтактных платежей и платить с помощью смартфона.

Условия кредитования

Мы выдаём кредитные карты Visa и Mastercard трёх разных форматов: классические, золотые и платиновые. Карты отличаются кредитным лимитом и условиями обслуживания.

Предлагаем возобновляемый период без процентов сроком на сто дней, которые начинаются со дня первой операции или выдачи наличных.

Если вы зарплатный клиент Альфа-Банка, у вас будут индивидуальные условия кредитования. Итоговые условия зависят от вашего дохода, кредитного рейтинга и других факторов.

Мы кредитуем граждан России старше 18 лет с российской регистрацией и постоянным доходом. Требования к ежемесячным доходам:

—

для жителей Москвы — от 9000 рублей

—

для региональных заёмщиков — от 5000 рублей

Для подачи заявки на кредитную карту с лимитом до 100 000 рублей нужен только паспорт. Чтобы увеличить лимит, предоставьте второй документ: подойдут СНИЛС, ИНН, полис ОМС, права, загранпаспорт или просто карта другого банка. Чтобы увеличить шансы на одобрение или снизить ставку, приложите справку 2-НДФЛ, выписку со счёта или свидетельство о регистрации автомобиля.

Заполните заявку онлайн и дождитесь одобрения. Решение мы сообщим по электронной почте или по телефону. Заберите карту в офисе или закажите доставку. Сотрудник банка привезёт кредитку в выбранное вами время.

Подробнее об условиях

|

Максимальный кредитный лимит |

1 000 000 руб |

|

Беспроцентный период |

100 дней |

|

Минимальная процентная ставка |

11,99% |

|

Выпуск карты |

бесплатно |

Другие предложения по кредитным картам

•

Москва

•

Санкт-Петербург

А

•Астрахань

Б

•Барнаул

•Брянск

В

•Владивосток

•Волгоград

•Воронеж

Е

•Екатеринбург

И

•Иваново

•Ижевск

•Иркутск

К

•Казань

•Калининград

•Кемерово

•Краснодар

•Красноярск

Н

•Набережные Челны

•Нижнекамск

•Нижний Новгород

•Новокузнецк

•Новосибирск

О

•Омск

•Орел

•Оренбург

П

•Пенза

•Пермь

•Пятигорск

Р

•Ростов-на-Дону

С

•Самара

•Саратов

•Сочи

•Ставрополь

•Сургут

Т

•Тольятти

•Томск

•Тюмень

У

•Ульяновск

•Уфа

Х

•Хабаровск

Ч

•Чебоксары

•Челябинск

Я

•Ярославль

Документы для получения кредитной карты:

Стандартные условия

Владельцам зарплатных карт

Сотрудникам компаний партнеров

Вы можете получить кредит, если:

—

Вы гражданин или гражданка РФ от 18 лет и старше

—

У вас постоянный доход от 5 000 ₽ после вычета налогов

—

У вас есть контактный телефон (мобильный или домашний по месту фактического проживания)

—

У вас есть стационарный рабочий телефон или вы знаете номер телефона бухгалтерии/отдела кадров

—

У вас постоянная регистрация, фактическое проживание и место работы в городе, где есть отделение Альфа-Банка или населенных пунктах, расположенных в непосредственной близости к городу, где есть Альфа-Банк

ТОП-5 вопросов

Мне нужны наличные деньги. Как я могу воспользоваться кредитом?

Где я могу получить кредитную карту?

Что такое беспроцентный период кредитования?

Как узнать доступную сумму кредита?

Что такое минимальный платёж?

Узнать больше

Виды кредитных программ: условия и процентные ставки

Банк выдает займы под залог недвижимости, на покупку автомобиля, нецелевые ссуды. Для объединения кредитов, полученных в других банках, можно пользоваться программами рефинансирования.

Кредит под залог жилья

При предоставлении клиентом имущества в качестве обеспечения по кредиту банк предлагает такие условия:

- сумму займа, равную оценочной стоимости недвижимости (не менее 600 тыс., не более 5 млн руб.);

- период погашения долга – до 30 лет;

- процентную ставку 13,2% годовых для зарплатных клиентов, 13,55% – для прочих заемщиков.

.jpg) Банк выдает займы на любые цели под залог жилья.

Банк выдает займы на любые цели под залог жилья.

Передаваемая в залог недвижимость должна:

- иметь показатель износа не более 60%;

- не подлежать сносу или реконструкции;

- быть оборудованной системами электро- и водоснабжения, канализации, отопления;

- иметь исправные сантехнические приборы, окна и двери;

- не быть признанной ветхим жильем;

- иметь кирпичный, каменный или железобетонный фундамент;

- не являться частным домом.

Заем наличными

По этой программе банк выдает до 5 млн руб., которые можно выплачивать в течение 5 лет.

Процентная ставка зависит от кредитного лимита и статуса клиента:

- При оформлении займа в размере 250 тыс. руб. устанавливается переплата в 15-23% годовых. Для держателей зарплатных карт предусмотрены ставки от 12,9 до 21,9%.

- При получении до 700 тыс. руб. минимальная ставка равна 10,9%. Стандартное значение – 14,9%.

- Переплата в 11-19% годовых устанавливается при оформлении кредита на сумму до 5 млн руб. Минимальная ставка для зарплатных клиентов равна 9,9%, максимальная – 17,9%.

Кредит наличными на автомобиль

Заем выдается на покупку новой или подержанной машины.

Кредит наличными предоставляется на покупку автомобиля.

Кредит наличными предоставляется на покупку автомобиля.

Программа имеет такие параметры:

- кредитный лимит – до 3 млн в российской валюте;

- первоначальный взнос – от 15%;

- процентные ставки – от 13,9 до 24,9%;

- страхование – обязательно каско, ОСАГО;

- обеспечение кредита – передача покупаемого автомобиля в залог.

Рефинансирование

Программа подойдет клиентам, ранее оформлявшим займы с большой переплатой.

Рефинансировать задолженность можно на таких условиях:

- ставка снижается до 9,9%;

- кредит выплачивается в течение 7 лет;

- лимит составляет 3 млн (в рублях);

- объединяется до 5 займов, выданных любыми финансовыми учреждениями.

Точные параметры нового кредита рассчитываются с учетом статуса клиента, целей оформления прежних ссуд, согласия на получение страховых услуг.

.jpg) Рефинансирование подойдет клиентам, у которых уже есть кредит.

Рефинансирование подойдет клиентам, у которых уже есть кредит.

Рефинансирование помогает:

- снизить процентную ставку;

- уменьшить размер ежемесячного платежа;

- сделать график погашения долга более удобным;

- получить свободные средства, увеличив кредитный лимит.

Накопительный счет Альфа-Счет (до 4,50 %)

Преимущества вклада

- Высокая доходность. Ставка 4,50 % годовых уже с первого года использования без дополнительных условий;

- Деньги защищены. Ваш депозит будет автоматически застрахован в Агентстве страхования вкладов;

- Пополнение и снятие. Вы можете пополнять вклад или снимать с него любую часть денег без потери начисленных процентов;

- Любая сумма и срок. Выплата процентов будет проводится каждый месяц.

Легко открыть или пополнить

- В интернет-банке Альфа-клик и мобильном приложении Альфа-Мобайл;

- При помощи услуги “Копилка для зарплаты”;

- В офисах Альфа Банка и банкоматах (только пополнение);

- При создании цели в приложении Альфа-Мобайл;

- В Телефонном центре Альфа-Консультант”;

- Переводом из другого банка;

- Вкладчику разрешается открыть до пяти Альфа-Счетов в каждой валюте.

Как открыть Альфа-Счет в приложении

- Наведите камеру смартфона на QR-код;

- Скачайте приложение “Альфа-Банк”;

- Выберете “Витрина” – “Открыть счет” – “Альфа-Счет”;

- Пополните счет удобным способом и получайте доход;

- Вы можете в любое время получить круглосуточную поддержку в чате.

- Валюта вклада – рубли РФ;

- Срок вклада – любой;

- Минимальная сумма открытия – 1 рубль;

- Пополнение вклада – можно вносить (минимальная сумма – 5 000 рублей);

- Частичное снятие без потери начисленных процентов – разрешено без ограничений;

- Льготные условия досрочного расторжения;

- Выплата процентов – ежемесячно (проценты начисляются ежемесячно на минимальный остаток на Счете).

| минимальный остаток | 1 – 2 мес. | 3 – 5 мес. | 6 – 11 мес. | от 12 мес. |

| от 1 до 1 500 000 руб | 4,50 | 4,00 | 4,00 | 4,00 |

| более 1 500 000 руб | 3,00 | 4,00 | 4,00 | 4,00 |

Как узнать процент по кредитной карте?

В кредитных предложениях банков редко указана фиксированная ставка по карте. Обычно обозначается диапазон (от 11,99% до 31,13%) или нижний порог (от 11,99%). Точный размер ставки определяется индивидуально.

Чтобы узнать, какой процент вам могут предложить, нужно подать заявку на кредитную карту. Сделать это можно:

-

•

заполнив анкету на сайте Альфа-Банка. Сотрудник привезёт все документы и карту в удобное время.

-

•

подав заявление в отделении (в некоторых офисах пластик напечатают сразу, в других это займёт от 1 до 4 дней).

Для этого нужно собрать комплект документов. Если нужна сумма до 50 000 рублей, достаточно паспорта с отметкой о прописке. Предоставлять справку о доходах необязательно, но хорошо, если она есть: это может повлиять на формирование условий пользования картой. Для сумм крупнее потребуется второй документ:

-

•

СНИЛС;

-

•

ОМС;

-

•

ИНН;

-

•

Водительское удостоверение;

-

•

Заграничный паспорт;

-

•

Карта другого банка.

После одобрения заявки на выпуск кредитной карты вы заключаете с банком договор кредитования. В нём прописаны все условия выдачи кредита, в том числе:

-

•

процентная ставка;

-

•

длительность льготного периода;

-

•

стоимость годового обслуживания пластиковой карты;

-

•

размер минимального платежа;

-

•

возможные штрафные санкции.

Формула расчёта процентов по кредитной карте

Если льготный период кончился, а задолженность на кредитной карте осталась, держатель начинает выплачивать банку проценты за весь срок пользования его деньгами, с первого дня образования долга.

Это означает, что размер ежемесячной оплаты будет увеличен. Теперь он состоит не только из основного долга по карте, но и из суммы начисленных за отрезок времени процентов.

Банковская система рассчитывает всё автоматически. В кредитной карте, в отличие от кредита, размер долга — переменная величина, и невозможно предсказать его заранее. Поэтому сумма ежемесячного платежа становится известна только в расчётный день, который наступает каждый месяц в день заключения договора с банком о предоставлении кредитной линии. Далее у вас есть 20 дней на то, чтобы зачислить средства на счёт.

Начисление платы зависит от суммы долга, процентной ставки и количества дней, в которые имелся долг перед банком. Сейчас разберёмся, как это происходит.

Есть два ошибочных убеждения:

-

Что расчёт производится от общей суммы предоставленной кредитной линии. Проценты начисляются исключительно на те средства, которые вы потратили. Чем больше минус счёта, тем больше в итоге окажется размер переплаты.

-

Что проценты начисляются только за дни после завершения льготного срока. На самом деле, если грейс-период завершён, можно считать, что его не было вообще. Если беспроцентный срок по банковской карте 100 дней, и вы внесли долг на 101-й, выплата будет начислена за 101 день.

Чтобы самостоятельно посчитать размер начисленных процентов, нужно: