Расчетный счет в втб

Содержание:

- Процедура

- Заявление для открытия счета

- Дополнительные возможности

- Открытие валютного счёта в ВТБ: условия обслуживания

- Дополнительные услуги

- Срок открытия

- Какие документы могут понадобиться

- Тарифы на обслуживание расчетного счета ИП в банке ВТБ

- Как открыть расчетный счет

- Действующие тарифы на открытие расчетного счета в банке ВТБ

- Необходимые документы для открытия расчетного счета в ВТБ

- РКО в Банке ВТБ: тарифы для юридических лиц

- Основные тарифы для ИП в ВТБ24

- Особенности тарификации по открытию расчетных счетов

- Документы для открытия расчетного счета в ВТБ

- Плюсы и минусы наличия расчетного счета в ВТБ 24

- Тарифные планы на РКО

- Кому выгодно открыть расчётный счёт в ВТБ 24

- Список документов

Процедура

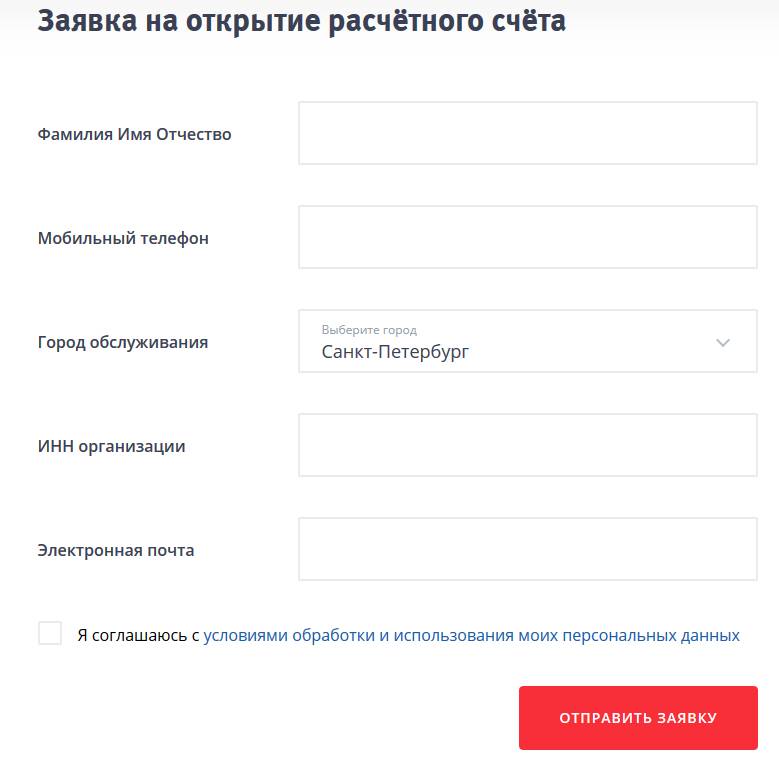

Шаг 1. Сначала нужно заполнить завку на сайте, в которой указать минимум данных.

Шаг 2. Необходимо подготовить пакет документов для открытия

Чтобы не упустить что-то важное, можно позвонить по бесплатному телефону справочной службы — узнать об особенностях заполнения и заверения документации (заверяются ли копии и заполняются ли бланки специалистом банка, представителем при личном взаимодействии или допускается их предварительное заверение, заполнение). В большинстве отделений ВТБ не возражают против использования каждого из этих вариантов

Краткий список смотрите ниже. А подробные комментарии о подготовке документации от ВТБ — в приложении к статье, их можно скачать внизу.

Также важный вопрос: как заполняется карточка подписей ответственных сотрудников и печати организации? Некоторые отделения требуют предоставления нотариально заверенного образца или полного заполнения в присутствии работника кредитной организации. В данном кредитом учреждении порядок достаточно прост: ВТБ открытие счета для юридических лиц делает максимально быстрым, однако процедура может иметь различия в нюансах в зависимости от региона.

Кстати, если у вас еще ООО не зарегистрировано, ВТБ предлагает бесплатные услуги в этой области, причем все бланки и формы можно подать онлайн. Таким образом, в ВТБ открыть счет для юридического лица будет еще проще, ведь все необходимые документы будут в свободном доступе работников кредитной организации.

Шаг 3. Нужно выбрать удобное отделение банка и прийти туда с документами.

Заявление для открытия счета

Для того, чтобы открыть счет в «ВТБ 24» юридическому лицу, заявление необходимо написать в первую очередь.

Заявление для открытия расчетного счета должен подписать генеральный директор или главный бухгалтер, чтобы бухучет велся в письменном виде. Если должностные списки не имеются в наличии у главного бухгалтера, то заявление подписывает только генеральный директор ООО. В том числе необходима печать фирмы, на которую открывают расчетный счет. Еще будет нужна доверенность для открытия р/с в банке в оригинале вместе в заверенной нотариусом копией, а также паспорт или другой удостоверяющий личность документ того человека, который представляет интересы компании в случае, если расчетный счет открывает не генеральный директор. Всем юридическим лицам следует предоставить устав организации, за исключением товариществ на вере и полных товариществ или нотариально заверенную копию.

Дополнительные возможности

- На сайте ВТБ вы сможете составить зарплатный проект, который устроит вас и ваших сотрудников. Сотрудникам понравится 10% кэшбэка, а вам, как руководителю, премиальная карта с приоритетным допуском.

- Узнать про дополнительные бонусы от партнеров и другие дополнительные возможности в банке ВТБ 24 вы сможете при оформление счета.

Преимущества ВЭД и валютного контроля в банке ВТБ

| Надежно |

|

| Удобно |

|

| Выгодно |

|

| Индивидуально |

|

| Дистанционно |

|

Открытие валютного счёта в ВТБ: условия обслуживания

В ВТБ валютный счёт для юридических лиц разрешено открыть по отдельному тарифному плану либо в рамках стандартных пакетов услуг «Всё включено» и «Большие обороты».

Стоимость открытия и тарифы для отдельного валютного счёта

Открытие дополнительного валютного счёта в ВТБ стоит 3 000 рублей. Условия обслуживания зависят от валюты, в которой открыт счёт:

|

Услуга |

Тариф |

||

|

В долларах США |

В ЕВРО |

в других валютах |

|

|

Комиссия (при подключении ДБО) |

600 руб./ мес. |

0,08 % от суммы среднемесячного остатка на счёте, но не меньше 600 рублей |

0,15 % от суммы среднемесячного остатка на счёте, но не меньше 600 рублей |

|

Внутрибанковский перевод |

0 рублей |

||

|

Межбанковский перевод (в пределах РФ) |

0,3 % от суммы перевода (мин. 50 долл. США, макс. 200 долл. США) |

||

|

Перевод за границу |

0,35 % от суммы переводы (мин. 50 долл. США, макс. 200 долл. США) |

||

|

Зачисление наличных денег на счёт в иностранной валюте |

0,4 % от суммы |

||

|

Выдача наличных с текущих счетов в иностранной валюте |

1,5 % от суммы |

Открытие счёта и тарифы для пакетов услуг «Всё включено» и «Большие обороты»

Валютный счёт для юридических лиц в указанных тарифах можно открыть бесплатно. Плата за опцию ВЭД фиксированная: 6000 руб./мес.

При этом разрешено совершать переводы в иностранной валюте в другие банки РФ и за границу без комиссий, если сумма не превышает 4 млн руб./мес (или в эквиваленте). Комиссия за более крупные суммы — 0,35% (мин. 10 долл. США, макс. 2 000 долл. США).

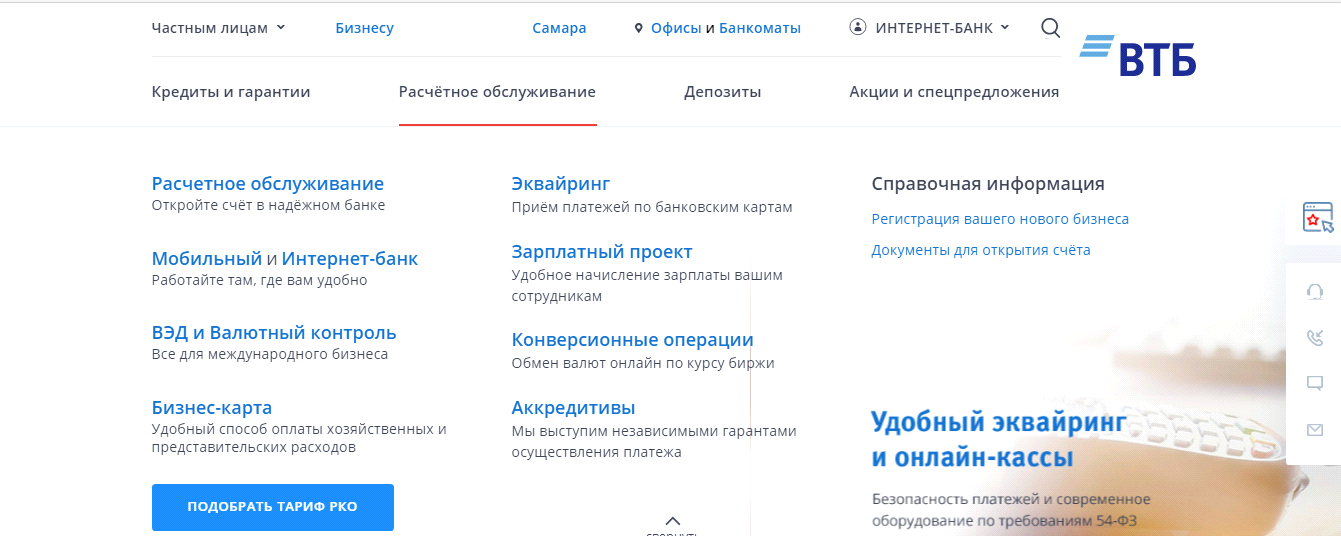

Дополнительные услуги

Кроме того, что банк предоставляет возможность открыть расчетный счет, здесь можно воспользоваться дополнительными услугами для бизнеса.

Торговый эквайринг

Банк ВТБ предлагает торгово-сервисным предприятиям услугу торгового эквайринга, которая позволяет принимать в оплату товаров и услуг карты платежных систем Visa International, MasterCard Worldwide, China UnionPay, American Express, JCB, МИР.

Преимущества услуги:

Комиссия за торговый эквайринг зависит от оборота, платежной системы, тарифа и участия в партнерской программе.

В первый месяц и при отсутствии платежей применяется максимальная комиссия. Плата за установку терминала оплачивается через три месяца с момента заключения договора, после того, как банк проведет анализ ежемесячного оборота.

Банк предоставляет следующие виды терминалов:

- стационарные — их устанавливают на рабочее место кассира, подключают через интернет кабель или сотовую связь;

- мобильные — подойдут для кафе, ресторанов и др. Подключаются через wi-fi или сотовую сеть;

- пин-пад — терминал с выносной клавиатурой для ввода данных об оплате.

В ВТБ можно приобрести и POS-комплекты. В них входят: системный блок с программным обеспечением, сканер, монитор, терминал и другие периферийные устройства.

Деньги от покупателей поступают на счет компании на следующий рабочий день за вычетом комиссии.

Интернет-эквайринг

Интернет-эквайринг от ВТБ дает финансовую гарантию и быстрое зачисление денежных средств на расчетный счет, покупатели избавляются от необходимости посещать офис банка для оформления перевода средств и могут оперативно оплатить понравившиеся товары или услуги с помощью банковской карты. К оплате принимаются карты платежных систем Visa International, MasterCard Worldwide и МИР.

Преимущества услуги:

На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передается по специальным защищенным каналам, соответствующим всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счет продавца, чек высылается на электронную почту покупателя.

Деньги, полученные от покупки, перечисляются в течение одного рабочего дня за вычетом комиссии. Стоимость услуги рассчитывается индивидуально для каждого клиента.

Мобильный эквайринг

Подойдет для малого бизнеса. Самый современный способ приема банковских карт, стремительно набирающий популярность. Его ключевой компонент – мобильный терминал, подключаемый к смартфону.

Эта разновидность эквайринга имеет ряд преимуществ для бизнеса:

- простота и компактность – устройство удобно возить с собой, это простое и удобное решение для курьерской службы или такси;

- мобильность – терминал подключается к смартфону без проводов, занимает минимум места и имеет небольшой вес;

- прозрачность платежей – все данные о проведенных операциях фиксируются, электронный чек служит полноценным подтверждением покупки;

- возможность продаж с помощью каталога, подключения периферийных устройств.

Преимущества мобильного эквайринга от ВТБ:

Онлайн-кассы

ВТБ предоставляет компактное устройство «ВТБ касса» в аренду бесплатно.

Вместе с ней клиент получает:

- Фискальный накопитель.

- Квалифицированная электронная подпись для регистрации кассы в ФНС.Р

- Регистрация оборудования в налоговой.

- Договор с ОФД.

Идентификация оборудования с ФН и договором ОФД стоит:

- 24 500 рублей — 15 месяцев;

- 30 500 рублей — 36 месяцев.

Банк дает возможность подключить услугу «Зарплатного проекта».

Преимущества зарплатного проекта от «ВТБ»:

- простое подключение за 3 шага;

- премиальная карта с персональным сервисом 24/7 и Priority Pass;

- сниженные ставки по кредиту и специальные условия по ипотеке;

- бесплатное премиальное страхование для всей семьи.

Действуют три тарифа: индивидуальный зарплатный проект для каждого сотрудника, «Базовый» и «Премиум».

«Базовый»:

- комиссия за зачисление от фонда оплаты труда 1%;

- интернет-банк 24/7;

- выделенная горячая линия 8 800 200-77-99.

«Премиум»:

- комиссия за зачисление от фонда оплаты труда 0%;

- бесплатные снятия средств в любых банкоматах и онлайн-платежи;

- EMV-ридер в Банк-клиенте – бесплатно;

- персональный менеджер.

Подключить зарплатный проект можно не имея расчетного счета в банке «ВТБ», но мы рекомендуем это сделать, чтобы воспользоваться всеми преимуществами проекта.

Корпоративные карты

Банк выпускает корпоративные карты платежных систем Visa и MasterCard категории Standard и Gold. Пополнение корпоративной карты происходит автоматически с расчетного счета.

Срок открытия

Стандартное время открытия счёта составляет 2-3 дня.

Но, если банковские служащие нуждаются в дополнительной проверке документов заявителя, итоговое время способно оказаться чуть большим.

В ситуациях, когда предприниматель не может ждать и хочет срочно открыть рублёвый или валютный счёт, следует задуматься над специальным предложением VTB. Желающие имеют возможность воспользоваться экспресс-открытием, занимающим около 4 часов. Но данная опция потребует доплаты 2000 рублей.

Словом, каждый руководитель обязан выбрать между экономией и скоростью. При этом следует учитывать, что в ситуациях, когда у бизнесмена нет причин для спешки, стоит воспользоваться традиционным вариантом и спокойно подождать пару дней.

Какие документы могут понадобиться

Перечень бумаг, которые подаются Обществами с ограниченной ответственностью и индивидуальными предпринимателями, разнится.

Документация, необходимая для ИП

Чтобы открыть расчетный счет, предпринимателям необходимо собрать и предоставить следующий перечень бумаг:

- соответствующее заявление с указанием необходимых данных;

- бланки анкет, которые были заполнены, сведения должны содержаться в полном объеме;

- договор банковского счета, представленный в двух экземплярах;

- данные о номере ИНН;

- свидетельства о внесении в ЕГРИП;

- карточка, содержащая образцы подписей и печатей;

- паспорт.

Можно предоставлять копии всей этой документации, но стоит помнить о том, что банк наделен полномочиями требования их оригиналов. Так, выбрав в ВТБ тарифы для ИП, можно приступать к сбору необходимой документации, а затем ожидать процесса открытия счета, который длится непродолжительное время.

Тарифы на обслуживание расчетного счета ИП в банке ВТБ

Индивидуальные предприниматели являются частью сегмента малого бизнеса. Если вы решили открыть расчетный счет, то ВТБ предлагает следующие условия обслуживания:

Важно

Расчетный счет используется для проведения расчетных и кассовых операций.

Ключевыми преимуществами сотрудничества ИП (малого бизнеса) и ВТБ являются:

- платежи могут быть проведены не только во время операционного дня, но и позже;

- после открытия счета банк дарит 7 000 рублей на рекламные акции в Интернете;

- интернет-Банк и мобильный Банк подключаются бесплатно;

- уведомления посредством коротких сообщений (СМС) о состоянии расчетного счета — бесплатно.

Полезная информация

Тарифы на обслуживание счета ИП, открытого в банке ВТБ, различаются в зависимости от города проживания предпринимателя:

- Москва, Санкт-Петербург + области.

- Другие регионы Российской Федерации.

ВТБ предлагает подключить тарифный план «Бизнес-Старт» для начинающих свою деятельность предпринимателей сектора малого бизнеса в Москве и Санкт-Петербурге по следующим условиям:

- открытие рублевого счета — 1 500 рублей (прочие регионы России — 1 000 рублей);

- абонентская плата за ежемесячное обслуживание — 1 200 рублей (прочие регионы России — 1 000 рублей);

- стоимость перевода — 100 рублей за одну финансовую операцию, начиная с 6-ой по счету в месяц;

- внесение наличных денег на счет — 50 000 рублей/месяц без комиссии (свыше — 0,39% от вносимой суммы);

- подключение Интернет-Банка — 250 рублей;

- использование Интернет-Банка и мобильного банка — без оплаты;

- максимальная сумма снятия денег без комиссии — 50 000 рублей в месяц.

Документы, требуемые для открытия расчетного счета ИП

ИП потребуются следующая документация для ВТБ:

- паспорт;

- план доходов и расходов на ближайший финансовый год или ксерокопия годовой бухгалтерской отчетности (по форме 1, 2);

- копия налоговой декларации за год в зависимости от системы налогообложения (в случае существования ИП более года);

- лицензия на осуществление деятельности (при наличии).

Как открыть расчетный счет

Чтобы открыть счет, индивидуальному предпринимателю или руководителю необходимо обратиться в филиал ВТБ с соответствующим заявлением и пакетом необходимых документов. Рассмотрение заявки и вынесение решения по ней происходит в предусмотренные законом сроки и в соответствии с внутренними правилами банка.

Необходимые документы

Для открытия счета юридического лица в банке ВТБ предпринимателю нужно предоставить пакет документов, в который входят:

- Заявление на открытие счета — обязательно с подписью руководителя предприятия с указанием должности или подпись доверенного лица.

- Договор на открытие банковского счета — заполняется в банке при оформлении документов, в двух экземплярах. При открытии спецсчета для юридических лиц в ВТБ путем присоединения клиента к ОПУТ в рамках рассчетно-кассового обслуживания двусторонний договор не подписывается.

- Анкета юридического лица — заполняется клиентом или операционистом при обращении за услугой, состоит из двух частей (клиентская и служебная).

- Анкета физического лица — заполняется отдельно на каждого представителя бизнеса.

- Свидетельство о государственной регистрации — это правило действует для юридических лиц, зарегистрировавших свою деятельность после 1 июля 2002 года.

- Свидетельство о внесении записи в ЕГРЮЛ — для предприятий, зарегистрированных после 1 июля 2002 года.

- Свидетельство о постановке на учет в Федеральной налоговой службе.

- Учредительные документы — Устав и учредительный договор (если есть).

- Выписка из ЕГРЮЛ – предоставляется в случае, когда банк не может получить корректные сведения на сайте ФНС.

- Карточка с образцами подписей — заверяется сотрудником ВТБ или нотариально.

- Заявление об определении сочетания подписей.

- Документ, подтверждающий полномочия руководителя организации — протокол решения органа управления, который может назначать руководителей, или трудовой договор/контракт. Должность этого лица в документе должна совпадать с должностью, указанной в Уставе клиента.

- Приказы и распоряжения, наделяющие правом подписи банковских документов третье лицо (при их наличии).

- Лицензии, дающие право компании на осуществление деятельности на территории РФ.

- Уведомление об учете в Статрегистре Росстата.

- Документ, удостоверяющий личность представителя клиента (паспорт).

В банк предоставляются оригиналы документов или их нотариально заверенные копии.

Подача заявки и сроки рассмотрения

Заявку на открытие счета для юридических лиц в ВТБ 24 может подать лично руководитель бизнеса или его представитель. Во втором случае необходимо оформить и заверить у нотариуса доверенность на все действия, связанные с данной процедурой.

Сроки рассмотрения обращения в банк зависят от конкретной ситуации:

- Обращения, не требующие дополнительного расследования — до 10 рабочих дней.

- Обращения, по которым нужна дополнительная проверка — до 20 рабочих дней.

Действующие тарифы на открытие расчетного счета в банке ВТБ

С помощью тарифных планов можно сэкономить, выбрав наиболее выгодный пакет услуг.

| Тариф | Старт | Развитие | Премиум |

| Ежемесячная абонентская плата | 1 200 рублей | 2 200 рублей | 3 200 рублей |

|

Пакет бесплатных платежей юридическим лицам и ИП |

первые 5 | первые 25 | первые 100 |

| Комиссия за перевод юридическим лицам и ИП сверх пакета | 100 рублей | 50 рублей | 50 рублей |

| Лимит перевода на карту/счет физического лица без комиссии для ИП | до 150 000 рублей | до 150 000 рублей | до 150 000 рублей |

| Лимит перевода на карту/счет физического лица без комиссии для ООО | до 150 000 рублей | до 150 000 рублей | до 150 000 рублей |

| Комиссия за перевод на счет/карту физического лица сверх лимита | от 150 000 до 300 000 рублей — 1%;

от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

от 150 000 до 300 000 рублей — 1%;

от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

от 150 000 до 300 000 рублей — 1%; от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

| Комиссия за снятие наличных | до 600 000 рублей — 1%;

от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

до 600 000 рублей — 1%;

от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

до 600 000 рублей — 1%; от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

| Комиссия за внесение наличных | от 50 000 — 0,39% | от 250 000 — 0,39% | 0,3% |

Необходимые документы для открытия расчетного счета в ВТБ

Для открытия счета понадобится стандартный список документов, установленный банком. При проверке организации, банк имеет право расширить перечень и запросить дополнительную информацию.

Список документов для ИП

Для открытия счета индивидуальному предпринимателю понадобятся:

- заявление на открытие счета;

- договор банковского счета;

- анкета;

- свидетельство о внесении в Единый государственный реестр индивидуальных предпринимателей;

- свидетельство о постановке на учет в налоговом органе;

- карточка с образцами подписей и оттиска печати;

- документ, удостоверяющий личность;

- лицензии на осуществление деятельности, подлежащей лицензированию.

Список документов для ООО

Юридическим лицам необходимо предоставить:

- заявление на открытие счета;

- договор банковского счета;

- анкету юридического лица;

- анкету физического лица (заполняется на каждого представителя, включенного в банковскую карточку);

- FATCA-опросник;

- свидетельство о государственной регистрации юридического лица;

- свидетельства о внесении записи в Единый государственный реестр юридических лиц;

- свидетельство о постановке на учет юридического лица в налоговом органе;

- устав и учредительный договор;

- выписку из Единого государственного реестра юридических лиц;

- карточка с образцами подписей и оттиска печати;

- заявление об определении сочетания подписей;

- документ об избрании единоличного исполнительного органа (руководителя организации);

- контракт, трудовой договор с руководителем;

- распорядительные документы (приказы, распоряжения) о наделении лиц правом подписи на банковских документах;

- уведомление об учете в Статрегистре Росстата;

- лицензии (при наличии);

- доверенность на право заключения договора банковского счета и предоставления документов для открытия счета;

- документы, удостоверяющие личности представителей организации.

РКО в Банке ВТБ: тарифы для юридических лиц

Есть шесть весомых преимуществ, благодаря которым вы уверенно выберете для сотрудничества банк для предпринимателей ВТБ:

- В банке ВТБ можно открыть выгодно р/с компании, участвующей в госзакупках.

- По факту проведения любой операции вам на телефон направят уведомление.

- Мобильный и интернет-банк позволят контролировать движение средств на счету из любого места на Земле.

- ВТБ оправдывает изначальное название «Внешторгбанка» и предлагает выгодные условия для работы в рублевой или инвалютной зоне.

- Получите бизнес-карту, пользуйтесь наличными, когда нужно.

- Заключайте договора на эквайринг, валютный контроль и другие услуги, полезные вашему бизнесу.

Услуги по сопровождению валютных сделок

В банке сформировано позитивное пространство для деятельности ИП, ООО, работающих на внешнем экономическом рынке. У клиентов есть доступ к операциям по открытию валютного счета, обмену валюты, совершению платежей в пользу контрагентов. Банк работает со всеми ходовыми видами валют, включая евро, доллар, юань и т.д. В тарифной сетке есть специальное предложение для предприятий, у которых валютные сделки составляют большую часть расчетно-кассового обслуживания.

Зарплатный проект

Вы как руководитель компании заключаете договор с ВТБ о перечислении заработной платы сотрудникам. Банк выпускает именные карты, выдает их работникам бесплатно и ежемесячно переводит на счет заработанные деньги.

Два пакета услуг для з/п клиентов:

- Базовый – для небольших фирм с зарплатой работников около 10 000 рублей. Комиссия за обслуживание составляет 1%;

- Премиум: для средних и крупных компаний. Комиссия не предусмотрена.

Обслуживание карты обойдется бесплатно, если траты в месяц составляют не менее 5 000 рублей. Не оплачивается также снятие наличных и пополнение счета через банкоматы других банков. Выдача кредитов и овердрафта производится на льготных условиях.

Эквайринг в ВТБ

Сервис разработал для компаний, планирующих принимать оплату за товары и услуги банковскими картами. В зависимости от специфики бизнеса можете выбрать вид обслуживания:

Основные тарифы для ИП в ВТБ24

В рамках тарифов ВТБ24 индивидуальным предпринимателям предлагается несколько основных вариантов:

- «Бизнес-старт». Ориентирован на новичков в сфере бизнеса. Основной акцент делается на разовые услуги, в которых, как правило, и нуждается начинающий предприниматель. Открыть расчетный счет по данному тарифу можно бесплатно. Ежемесячное обслуживание – 3500 рублей.

- Тариф «Персональный». Чтобы открыть расчетный счет необходимо 4200 рублей, зато его обслуживание обойдется дешевле – всего в 1225 рублей.

- «Бизнес-онлайн». Оптимален для большого числа платежей. Подключение к этому тарифу стоит 1000 рублей, ведение обойдется в 3200 руб. в месяц.

- «Бизнес-касса». Тариф подойдет для торгово-сервисных организаций. Чтобы подключиться к нему, необходимо оплатить 1000 рублей, но ежемесячное обслуживание уже дешевле – 2200 руб.

- «ВЭД». Оптимальный вариант для взаимодействия с иностранными партнерами и клиентами. По данному тарифу ежемесячный платеж составляет 8100 руб.

- «Все включено». Для крупных организаций с высокой финансовой активностью. Оплачивается по тарифу 10300 руб. в месяц.

Для открытия каждого из этих счетов необходимо собрать и подать в банк определенный пакет документов.

Любой из вариантов предполагает:

- возможность работы через мобильное приложение и интернет-банк – подключение к последнему обойдется в 250 руб.;

- дистанционное получение банковских выписок;

- бесплатное проведение платежей в госбюджет;

- снятие наличных с комиссией от 1% (кроме тарифа «Все включено»);

- валютный контроль;

- обслуживание в российских рублях;

- выгодное размещение рекламы в интернете;

- переводы через интернет-банкинг до 19:00.

Использование интернет-банка дает дополнительные возможности. Среди них:

- система проверки надежности контрагентов;

- анализ динамики движения финансовых потоков на счете;

- полная история платежей;

- продажа и покупка иностранной валюты;

- ведение документооборота с «Мое дело» и 1С Бухгалтерия.

Для открытия расчетного счета ИП в ВТБ24 потребуются такие документы:

- паспорт;

- заявление предпринимателя на открытие расчетного счета;

- договор с банком ВТБ24 в двух экземплярах;

- заполненная анкета;

- выписка из Единого государственного реестра индивидуальных предпринимателей;

- свидетельство о государственной регистрации индивидуального предпринимателя;

- информационная справка из Росстата;

- лицензия на ведение профессиональной деятельности;

- свидетельство о постановке на учет в налоговой службе;

- карточка, которая содержит образы подписей должностных лиц, а также оттиск печати; ряд других документов при необходимости.

Расчетный счет в ВТБ24 можно открыть самостоятельно либо прибегнуть к помощи сотрудников банка

Расчетный счет в ВТБ24 можно открыть самостоятельно либо прибегнуть к помощи сотрудников банка

Чтобы заполнить заявление на открытие счета необходимо получить в филиале банка специальную форму или скачать ее с сайта коммерческой организации. После того, как предприниматель собрал весь пакет документов, он должен отправить его специалисту из отдела РКО (расчетно-кассового обслуживания). Там по данному делу назначат сотрудника, который проверит правильность заполнения документов, а также поможет индивидуальному предпринимателю оформить банковскую карточку.

Спустя пару дней будет готов акт об открытии расчетного счета. После этого индивидуальный предприниматель сможет использовать его для исполнения различных финансовых операций.

Особенности тарификации по открытию расчетных счетов

Интернет-банкинг ВТБ24 с подробным описанием тарифных планов

Интернет-банкинг ВТБ24 с подробным описанием тарифных планов

Оптимальный вариант «Бизнес-старт»

Данный план предполагает месячную стоимость, составляющую 1200 рублей за обслуживание. В электронном виде можно осуществлять 5 переводов в месяц. Если последует шестой перевод, за него нужно платить 60 рублей, как и за последующие транзакции. Что касается приема наличных сумм, то здесь установлен лимит, составляющий до 50 000 рублей в месячный период. Выдача наличных денег с клиентских счетов при данном тарифе не осуществляется.

План тарифа «Бизнес-касса»

Стоимость обслуживания этого тарифа в месяц составляет 2600 рублей. В электронном виде пользователь может рассчитывать на 25 переводов в месяц. Начиная с 26-го, стоимость одной операции будет составлять 60 рублей. Что касается наличных средств, то по приему стоит планка до 250 000 рублей в месяц.

Тарифная схема «Бизнес ОНЛАЙН»

Обслуживание данного тарифа обходится пользователям в 3200 рублей. Что касается электронных переводов денег, то их количество составляет 100 единиц в месяц. Впоследствии за каждую следующую операцию придется платить по 39 рублей. Прием наличных осуществляется в рамках тех же условий, что и для предыдущего тарифного плана.

Возможности тарифа «Персональный»

В месяц стоимость такого тарифа будет обходиться в 4 300 рублей, в электронном виде денежные переводы допустимы в количестве 30 штук. Что касается приема наличных средств, то допустимо до 300 тыс. в месяц. Рассматривая выдачу наличных денег со счета клиента, стоит лимит на 150 т. р. в месяц.

Тарифный план «Все включено»

Этот тариф предусматривает расширенные возможности для всех категорий клиентов, поэтому его месячная стоимость составляет 12 200 рублей. Количество электронных переводов – 200 шт. в месяц, прием наличных денег – до 1 000 000 в месяц. Выдача наличных средств – до 500 тыс. Таким образом, ВТБ тарифы для ИП и юридических лиц предоставляет достаточно выгодные и уникальные.

Документы для открытия расчетного счета в ВТБ

В зависимости от рода деятельности и вида организации, список документов, которые потребуются для открытия расчетного счета, может несколько отличаться.

Так, для лиц, которые являются частными предпринимателями или просто ведут частную практику потребуется собрать следующие документы:

- Заполненное заявление по установленной форме;

- Две личных анкеты: одна заполняется от лица организации, вторая – от ее руководителя;

- Документ о том, что организация стоит на учете и исправно платит налоги;

- Документ, удостоверяющий личность (в оригинале);

- Документация на работу организации (лицензия на осуществление деятельности и имеющиеся патенты);

- Документы, которые будут подтверждать официальность работы нотариуса и адвоката организации.

Если расчетный счет открывается для ООО, то дополнительно потребуются следующие документы:

- Свидетельство о регистрации юридического лица и его внесении в соответствующий реестр;

- ИНН;

- Устав и учредительный договор, которые действуют в организации;

- Справка из ЕГРЮЛ;

- Протокол, на основании которого был выбран и учрежден орган исполнительной власти в организации;

- Контактные данные руководителя и отдела бухгалтерии;

- Приказы, на основании которых определенные лица были допущены к подписанию и ведению банковской документации;

- Лицензия на права осуществления деятельности (если она требуется для нее).

Плюсы и минусы наличия расчетного счета в ВТБ 24

Преимуществом РКО в кредитной организации под брендом ВТБ 24 является:

- наличие доступа к банковской сети, расположенной в городах РФ;

- удобная форма расчетов за обслуживание — один раз в месяц;

- предоставление услуги, подразумевающей отсрочку платежа на 20 дней или, при желании клиента, авансовым платежом за год обслуживания;

- предоставление пакетных предложений с возможностью изменения под индивидуальные потребности;

- линейка тарифов с широким выбором услуг;

- понятный финансовый ресурс в Интернете;

- лояльная политика по отношению к клиентам;

- разработанная бонусная программа.

Не к недостаткам, а к недочетам, можно отнести особенности тарифной политики не отличающейся гибкостью.

Тарифные планы на РКО

В настоящее время банк ВТБ представляет пару тарифов РКО для обслуживания ИП. Условия по каждому из них сформированы в зависимости от того, какое направление деятельности имеет индивидуальный предприниматель. А именно, является его бизнес торгово-сервисным предприятием либо его фирма вносит большое количество различных платежей.

Итак, рассмотрим, какие предлагает ВТБ банк тарифы для расчетно-кассового обслуживания ИП:

- «Бизнес-развитие» или «Бизнес-касса». Счет открывается и обслуживается бесплатно. Онлайн-банкинг также можно использовать без взимания какого-либо платежа. Внесение наличных денег на расчетный счет в сумме до 250 тысяч рублей не облагается комиссией. 25 рублевых платежей в месяц можно провести бесплатно.

- «Стабильный бизнес» или «Премиум». Тарифный план оптимально подходит для ИП, ежемесячно совершающих оплату большого количества платежек. При подключении этого тарифного плана можно совершать без комиссии 100 платежей в месяц. Открытие счета, обслуживание и интернет-банкинг также бесплатны. Чтобы положить деньги на счет, потребуется внести 0.3% от суммы взноса, но не менее 150 рублей.

Кому выгодно открыть расчётный счёт в ВТБ 24

ВТБ 24 считается банком, особенно благожелательным к новичкам, делающим первые шаги в бизнесе и пока не могущим похвастать большими оборотами.

Банк ВТБ 24 считается лояльным к новичкам в бизне

Всего банк предлагает клиентам пять пакетов расчётно-кассового обслуживания стоимостью от 1200 до 12 200 рублей в месяц. Вкратце перечислим их основные особенности:

- «Бизнес-старт», ориентированный на новичков и небольшой бизнес: 1200 рублей в месяц, до 50 платежей в месяц бесплатно, внесение наличных до 50 тысяч рублей в месяц бесплатно, от 1% суммы за снятие наличных.

- «Бизнес-касса», рассчитанный на торгово-сервисные предприятия: 2600 рублей в месяц, до 25 платежей в месяц бесплатно, внесение наличных до 250 тысяч рублей в месяц бесплатно, от 1% за снятие наличных.

- «Бизнес-онлайн» для ИП и компаний с большим объёмом платежей: 3200 рублей в месяц, до 100 платежей в месяц бесплатно, 0,3% от суммы вносимых наличных, но не меньше 100 рублей, от 1% за снятие наличных.

- «ВЭД» для клиентов, работающих с зарубежными партнёрами: 8700 рублей в месяц, до 30 платежей в месяц бесплатно, 0,3% суммы вносимых наличных, но не меньше 100 рублей, от 1% за снятие наличных.

- «Всё включено» для крупных клиентов с большими оборотами и высокой активностью: 12200 рублей в месяц, до 100 платежей в месяц бесплатно, внесение до 1 млн и снятие до 0,5 млн в месяц без комиссии.

На всех тарифах не взимается комиссия за платежи в бюджет и перечисление налогов, подключение к интернет-банку, использование онлайн-банкинга и мобильного банка, открытие расчётного счёта в рублях и подключение к зарплатному проекту.

Предпринимателей обычно привлекают первые два пакета. Целесообразность подключения к более дорогим определяется спецификой их бизнеса и его оборотами.

Список документов

Открытие производится только при предоставлении документов. Пакет документации отличается в зависимости от статуса клиента. Для индивидуальных предпринимателей предусмотрен один пакет документов, а для ООО немного другой. Рассмотрим более детально, что необходимо для оформления р/с.

Для ИП

Индивидуальный предприниматель должен предоставить следующие документы:

- Паспорт гражданина РФ

- Если документы передает представитель предпринимателя, то потребуется предоставить доверенность

- Если деятельность организации подлежит лицензированию, необходима лицензия на осуществление деятельности

- Заявление установленного образца

- Свидетельство о государственной регистрации индивидуального предпринимателя

- ИНН

- Свидетельство о внесении сведений в ЕРГРИП

- Карточка с оттисками печати и подписью руководителя

- Бухгалтерская и налоговая отчетность

Для ООО

Для открытия р/с компании со статусом ООО необходимы следующие документы:

- Заявление установленного образца

- Паспорта всех учредителей

- Карточка с оттисками печати и карточками всех учредителей

- Устав предприятия

- Учредительные документы

- Выписка из ЕГРЮЛ

- Свидетельство о внесении компании в реестр юридических лиц

- Свидетельство о постановке на учет в налоговые органы