13 выгодных карт с процентом на остаток

Содержание:

- Вклад или дебетовая карта с процентами на остаток – что выгодней?

- Предложение «Карта №1» от Восточного Банка

- В чем особенности хранения денег на банковской карте

- Дебетовые карты с процентами

- 10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

- Дебетовый вариант Tinkoff Black от Тинькофф банка

- Тинькофф Блэк

- «Максимальный доход» и «Простой доход» от Локо-Банка

- Ренессанс Кредит

- «Дебетовая» от Эксперт банка

- ВТБ: «Мультикарта»

- Доходная карта: начисление процентов на остаток

- Дебетовая карта ВостОк Восточного банка

- Проценты на остаток почему стоит подключить карта кукуруза

Вклад или дебетовая карта с процентами на остаток – что выгодней?

Если у вас есть существенная сумма сбережений, то вы наверняка задумываетесь о том, куда их вложить, чтобы сохранить и при этом получать доход. Большинство людей открывают в банках срочные депозиты, однако в последние годы появилась хорошая альтернатива традиционным вкладам – начисление процентов по дебетовым картам. Специалисты при выборе между этими вариантами рекомендуют останавливаться именно на «пластике», указывая на весомые преимущества:

Удобство получения денег. Чтобы снять часть вклада (в том случае, если такая возможность предусмотрена договором), клиенту придется приехать в отделение банка и написать заявление. В результате вы тратите много времени и ограничены графиком работы отделения. Для обналичивания дебетовой карточки достаточно найти подходящий банкомат, а провести операцию можно круглосуточно в любой день недели

Если для вас важно сохранить свои деньги и получать доход, но при этом иметь к средствам беспрепятственный доступ, дебетовая карта с начислением процентов оказывается оптимальным решением.

Процентная ставка. Как правило, проценты по вкладам с возможностью частичного снятия средств намного ниже, чем по классическим срочным вкладам

По дебетовым картам с начислением процентов банки предлагают весьма привлекательные проценты, которые могут быть наравне или даже выше ставок по депозитам.

Неснижаемый остаток по вкладам и дебетовым картам имеет разный характер. В случае с вкладом вы не имеете права снять сумму неснижаемого остатка, она как бы «заморожена» до конца действия договора. Используя дебетовую карту, вы можете снимать деньги и в пределах остатка – однако в этом случае банк в соответствии с тарифами и условиями договора может снизить проценты по карте, не начислять их, увеличить стоимость обслуживания «пластика». Эти ограничения будут действовать до того момента, пока вы не пополните карту до необходимого уровня.

Досрочное снятие всей суммы вклада автоматически переводит его на ставку «до востребования» (около 1-2% годовых в разных банках). Это значит, что, сняв деньги до истечения срока вклада, вы теряете все начисленные проценты. Дебетовую карту вы можете обнулить, сохранив уже начисленный за прошлые месяцы доход – однако до момента восстановления минимального остатка проценты начисляться не будут.

Таким образом, во многих случаях дебетовая карта может оказаться предпочтительней стандартного депозита. Однако при принятии окончательного решения нужно взвешивать все минусы и плюсы, учитывая ваши индивидуальные потребности.

Далее мы рассмотрим самые выгодные на сегодняшний день предложения по «доходным» дебетовым картам. Заметим, что если вас интересуют дебетовые карты Сбербанка с начислением процентов на остаток либо «пластик» других крупных банков (ВТБ 24, Альфа Банк и т.п.), то ждать по этим предложениям высоких процентов не стоит. Кредитные учреждения из ТОПа, не нуждаясь в массовом привлечении средств вкладчиков, в области депозитов и карт обычно проводят консервативную политику.

Предложение «Карта №1» от Восточного Банка

Восточный банк начисляет 7%, если остаточные средства не превышают 500 тысяч.

Для пенсионеров, которые получают на «Карту №1» свою пенсию, банкиры увеличили годовые на 0,5%. То есть для клиентов преклонного возраста в зависимости от состояния баланса ставка будет 7,5% (до 500 тыс. руб.) или 2,5% (от 500 тыс. и выше).

Преимуществами дебетовой карточки Восточного банка являются:

- бесплатный доступ к онлайновому/мобильному сервису;

- можно получить дополнительную карточку;

- кешбэк – до 1,5%;

- смс-информирование.

Детский экземпляр к основному варианту выпускается безвозмездно, за обслуживание тоже платить не надо. Возраст держателя детской Карты №1 – от 6 до 14 лет.

В чем особенности хранения денег на банковской карте

Как это ни странно, но размещение свободных денег на банковском пластике имеет даже некоторые преимущества по сравнению с привычными вкладами. Например, пополнять и снимать деньги с карточки можно в любое время, не теряя при этом начисленные проценты. Средства, хранящиеся на карточных счетах, точно так же застрахованы на случай банкротства банка, как и деньги, лежащие на вкладах. Если банк окажется финансово несостоятельным, то Агентство по страхованию вкладов вернет его клиенту вложенные деньги (но не более чем 1,4 миллиона рублей).

Однако следует учесть, что хранение средств на банковской карточке имеет и некоторые неудобства. Так, большинство финансовых организаций начисляет владельцам пластиковых карт вознаграждение только при выполнении ими определенных условий. Чаще всего для этого требуется совершать покупки на определенную сумму или держать на пластике неснижаемый остаток.

Также банк может в любой момент по своему усмотрению изменить ставку вознаграждения на остаток по пластику. Для этого достаточно опубликовать новые тарифы обслуживания карточки на официальном сайте. Напомним, что ставка по депозиту будет оставаться неизменной на протяжении всего срока действия договора.

В этой статье мы собрали для вас самые выгодные доходные карты по состоянию на февраль 2021 года (предупреждаем, что со временем условия могут измениться). Вот что у нас получилось:

Дебетовые карты с процентами

Финансовые учреждения, которые готовы начислять процент на остаток держателям своих дебетовых карт, часто выдвигают при этом дополнительные условия. Процент будет приходить только в случае, если такие условия выполняются.

Обычно такими условиями становятся либо необходимость держать на балансе карты некоторый неснижаемый остаток (ниже которого баланс не должен опускаться), либо необходимость расходовать с карты некоторую минимальную сумму в течение месяца.

Даже если ограничения по неснижаемому остатку нет, очевидно, что заработать на процентах можно тем больше, чем больше денег находится на балансе дебетовой карты. С остатка в 100 рублей или, скажем, в 1 000 рублей придут такие копейки, о которых не стоит и говорить.

Второй вариант — с необходимостью расходования какой-то сравнительно небольшой суммы в течение месяца — в 2021 году встречается чаще. Обычно это действительно вполне приемлемое по сумме ограничение — 3 000 или 5 000 рублей в месяц. Достаточно пользоваться картой более или менее активно, чтобы проценты приходили. Если же ей не пользоваться совсем, то проще и безопаснее хранить свои деньги на обычном вкладе, зарабатывая капитализацию.

Вас заинтересует: Лучшие дебетовые карты с бесплатным годовым обслуживанием в 2021 году

Кстати, стоит знать — начисление процентов на оставшиеся на карте средства производится ежедневно. Точнее, банк каждый день смотрит на баланс на карте и именно исходя из него рассчитывает суточный процент. Затем, в день отчета, получившаяся в течение месяца сумма приходит на баланс. Поэтому более или менее крупная сумма должна быть на карте всегда, а не раз в месяц.

10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

Рекомендовано для вас

Рейтинг бесплатных дебетовых карт

Застрахованы ли деньги на дебетовой карте?

Ограничено ли снятие наличных у дебетовой карты?

В процессе выбора дебетовой карты для хранения денег учитывайте следующие параметры:

| Название, банк, платежная система | Размер процентов на остаток | Условия начисления процентов | Стоимость обслуживания |

| Пора (УБРиР) — Visa | до 6% годовых | наличие трат на сумму от 60 000 рублей и остатка до 500 000 рублей | бесплатно при ежемесячных тратах от 12 000 рублей, иначе — 99 рублей в месяц |

| Aurum (Ак Барс) — MasterCard | до 5% годовых, переводятся в золото по курсу ЦБ | остаток от 30 000 рублей | бесплатно при остатке от 30 000 рублей, покупаках от 20 000 рублей или пополнении от 10 000 рублей, иначе — 79 рублей в месяц |

| Купил-Накопил (Таврический) — Visa, MasterCard | до 6,4% годовых | сумма трат от 8 000 рублей в месяц, остаток от 8 000 рублей | бесплатно |

| Прибыль (Уралсиб) — Visa | до 5,25% годовых | сумма трат от 10 000 рублей в месяц, остаток до 2 000 000 рублей | бесплатно при месячном остатке от 5 000 рублей или сумме покупок от 1 000 рублей, иначе — 49 рублей в месяц |

| Альфа-Карта с преимуществами (Альфа-Банк) — Visa, MasterCard | 5% годовых | сумма трат от 100 000 рублей, при тратах от 10 000 рублей- 4% годовых | бесплатно |

| Польза (Хоум Кредит) — Visa | до 5% годовых | сумма трат от 30 000 рублей, при тратах от 7 000 рублей — 3% годовых | бесплатно |

| Тинькофф Блэк — Visa, MasterCard, МИР | до 3,5% годовых | наличие трат на сумму от 3 000 рублей, при подключении подкиски Тинькофф Про — 5% годовых | бесплатно при остатке от 30 000 рублей, поступлении пенсии или наличии подписки Тинькофф Про, иначе — 99 рублей в месяц |

| Сберегательный счет (Почта Банк) — МИР | до 5% годовых | в зависимости от типа клиента: стандартным — 4% годовых, зарплатным и пенсионерам — 5% годовых; на остаток от 50 000 рублей при тратах от 10 000 рублей в месяц | бесплатно при остатке от 3 000 рублей, иначе — 100 рублей в месяц, подключение бонусной программы — 500 рублей |

| ЛокоЯрко (Локо-Банк) — Visa, MasterCard | до 4,5% годовых | наличие трат от 3 000 рублей в месяц (кроме операций в интернет-банке) | бесплатно при ежедневном остатке от 30 000 рублей или сумме покупок в месяц от 3 000 рублей, иначе — 99 рублей в месяц |

| Максимум+ (ОТП Банк) — MasterCard, МИР | до 4% годовых | остаток от 50 000 до 2 000 000 рублей | бесплатно при тратах от 30 000 рублей в месяй или неснижаемом остатке от 50 000 рублей в месяц, иначе — 299 рублей в месяц |

При выборе дебетовой карты с процентами на остаток важно обратить внимание не только на размер процентной ставки, но и на стоимость обслуживания и условия начисления процентов. Часто для получения дохода на карту необходимо регулярно оплачивать ей покупки. А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания

А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания.

Среди карт с максимальными процентами на остаток наиболее привлекательно выглядит Пора от УБРиР. При достаточно частых тратах можно получать до 6% годовых. Это же условие необходимо выполнять для бесплатного обслуживания.

Экспертное мнение

Дебетовая карта может быть более выгодной, если на ее остаток начисляются проценты. Например, если у вас на счету непрерывно хранится 300 000 рублей, а процент на остаток равен 5% годовых, то в конце месяца банк начислит на нее 1250 рублей (или 15 000 рублей в год). При этом, в отличие от вклада, вы можете в любой момент пополнять карту или снимать деньги с нее.

При выборе карты учтите следующие нюансы:

- Не всегда чем больше сумма на карте, тем выше проценты по ней

- Часто для начисления процентов нужно поддерживать остаток или тратить определенную сумму

- Условия бесплатного обслуживания должны совпадать с условиями начисления процентов

- Для внесения или вывода крупных сумм может потребоваться обратиться в отделение банка

- Если долго не пользоваться картой, то банк может автоматически закрыть ее

Анастасия Чанцева

Известия, Вечерняя Москва

Дебетовый вариант Tinkoff Black от Тинькофф банка

Вариант Tinkoff Black славится среди потребителей не только размером кешбэка. Это дебетовая карта с хорошим процентом на остаток. Банкиры начисляют ежемесячно:

- 6% — если на счету до 300 тысяч и за отчетный месяц владелец карточки совершил хоть одно приобретение на сумму более 3 тысяч;

- 0% — в прочих случаях.

Остаток по карте фиксируется ежедневно. Для расчета процентной ставки банк берет среднемесячное значение. С этой целью суммируются все остатки и делятся на количество дней.

Основные моменты пользования Tinkoff Black:

- кешбэк до 5%;

- бесплатное снятие наличных в любом банкомате, если сумма превышает 3 тысячи;

- ежемесячное обслуживание — 99 рублей;

- смс-оповещение — 0 рублей;

- минимальная комиссия за перевод – 90 рублей.

Тинькофф Блэк

Основные параметры:

- Cash Back:

- 1% — на все покупки

- 3-15% — на выбранные категории

- 30% — по спецпредложениям

- Процент на остаток – от 3,5 до 5% годовых

- Перевод на карты других банков – бесплатно по СБП

- Снятие наличных в сторонних банкоматах – бесплатно от 3000 руб

- СМС-оповещение об операциях – 59 руб/мес

- Обслуживание – бесплатно* или 99 руб/мес

*За обслуживание карты нужно ежемесячно платить 99 руб. Избежать расходов можно в трех случаях:

Использование тарифа 6.2;

Оформление кредита;

Поддержание на всех счетах, вкладах, инвестициях суммы от 50 тыс. руб.

В конце расчетного периода владелец карты получает кэшбэк рублями. Минимальный размер возврата 1%. Он имеет силу на любые безналичные операции. Максимальный кэшбэк в 30% можно получить по партнерским спецпредложениям. Раз в месяц разрешается менять 3 категории, за покупки в которых размер возврата варьируется в пределах 3-15%. Лимит кэшбэка – 3 тыс.

При приобретениях за месяц от 3 тыс. руб., на остаток начисляется 3,5%. Однако сумма на карте не должна превышать 300 тыс. Если у вас более крупная сумма, рекомендую вычесть из нее 300 тыс. и хранить на накопительном счете либо на дополнительном вкладе.

Банк поднимет проценты на остаток до 5% и ежемесячный лимит кэшбэка до 5 тыс., если оформить подписку Тинькофф PRO стоимостью в 199 руб./мес.

Минимальная сумма для обналичивания – 3 тыс. Комиссия при совершении операции в чужих банкоматах не взимается. До 20 тыс. в месяц разрешаются бесплатные переводы на карты иных финансовых учреждений. Нужно использовать сервисы Тинькофф. При превышении лимита сбор составляет 1.5%.

Среди плюсов предложения от Тинькофф отмечу:

Бесплатное открытие доп. карт;

Превращение платежного инструмента в мультивалютную;

Удобное в использовании приложение;

Бесплатное обслуживание тарифа 6.2.

«Максимальный доход» и «Простой доход» от Локо-Банка

Абсолютным лидером по размеру процентной ставки среди всех предложений банков сейчас является карта «Максимальный доход», которую предлагает «Локо-Банк». Ее условия:

- Тип карты: VISA/MasterCard Platinum;

- Стоимость обслуживания: при выполнении условий по остатку и оборотам – 0, при невыполнении – 350 рублей в месяц;

- Минимальный остаток: 40 тысяч рублей;

- Условие по оборотам: ежемесячные траты по карте должны составлять не менее 40 тысяч рублей;

- Проценты на остаток: 10%.

Очевидно, что условия по этой карте весьма привлекательны, однако не у каждого владельца «пластика» есть возможность поддерживать ежемесячную сумму покупок и неснижаемый остаток. Для вкладчиков с более скромными оборотами по карте «Локо-Банк» предлагает другой продукт – карту «Простой доход» VISA/MasterCard Gold. Здесь проценты на остаток немного меньше – 8% годовых, однако и прочие условия снижены – 20 тысяч неснижаемый остаток и 20 тысяч – сумма ежемесячных покупок. Стоимость годового обслуживания рассчитывается так же, как и у карты «Максимальный доход».

Ренессанс Кредит

Предлагает дебетовую карту и доход до 7,25 % годовых. Максимальный процент вы получите, если минимальная сумма за расчетный месяц была до 499 999 руб. В противном случае банк начислит 6 % годовых.

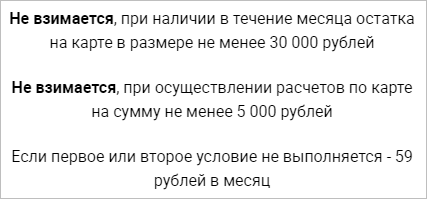

За оформление придется заплатить 99 руб. Но ежемесячной платы может не быть в следующих случаях.

Поэтому, если вы используете карту именно для накопления и хранения денег, то соблюсти условия по минимальному их количеству не составит труда.

Обратите внимание, что максимальный процент больше, чем по большинству существующих депозитов в банках. Недостатками можно считать лишь ограничение суммы для получения 7,25 % и возможность снижения % при изменении рыночных условий в любой момент

По депозитам такое исключено, вы подписываете договор на конкретный срок, в течение которого ставка не изменится.

К карточке подключена бонусная программа “Простые радости”:

- кэшбэк 1 % с любой покупки;

- кэшбэк 10 % с товаров и услуг по акциям банка (список акций есть на сайте);

- при накоплении 100 и более бонусов при оплате товаров в специальной категории банк вернет стоимость покупки в пределах накопленных бонусов;

- бонусы переводятся по курсу 1 к 1 и зачисляются на счет именно в рублях;

- каждый месяц банк публикует категории, в которых можно списывать бонусы за приобретенные товары и услуги;

- бонусами можно оплачивать услуги ЖКХ и мобильную связь.

«Дебетовая» от Эксперт банка

«Эксперт Банк» предлагает целую линейку из 5 дебетовых карт разного уровня престижности, объединенных довольно высокой ставкой на остаток по вкладу. Общи условия по продукту:

- Тип карты: MasterCard разного уровня (от Maestro Instant до Platinum);

- Стоимость обслуживания: в зависимости от типа карты от 0 до 4500 рублей в год;

- Минимальный остаток, необходимый для начисления процентов: 20 000 рублей;

- Условие по оборотам: не устанавливается;

- Проценты на остаток: 8% на любую сумму остатка.

Дебетовые карты от «Эксперт Банка» — очень интересное предложение. Такой «пластик» не устанавливает ограничений по объему операций – проценты начисляются вне зависимости от интенсивности платежей. При этом для держателей «престижных» карт есть дополнительные льготы по комиссиям на снятие средств в банкоматах других банков.

Проценты по карте рассчитываются каждый день с учетом фактического остатка средств, а выплачиваются ежемесячно. Но стоит учитывать – если в какой-то день сумма на карте оказывается меньше 20 тысяч рублей, то проценты в этот день не начисляются.

ВТБ: «Мультикарта»

Обслуживание бесплатное.

Программ кешбэка сразу несколько, их можно менять раз в месяц:

- Кешбэк. 1 % со всех покупок возвращается бонусными рублями, если тратить до 30 000 в месяц. Если тратить до 75 000 рублей в месяц, то кешбэк увеличивается до 1,5 %.

- Путешествия. 1 % милями при покупках до 30 000 рублей в месяц, 1,5 % милями при покупках до 75 000 рублей в месяц. Мили можно обменять, в частности, на мили бонусной программы «Аэрофлота» либо потратить на билеты или бронирование гостиниц.

- Инвестиции. 1,5 % суммы со всех покупок начисляется на брокерский счет.

- Сбережения. Если покупаешь по карте на сумму от 10 000 рублей в месяц, то получаешь плюс 1 % годовых к ставке по счету или депозиту до 1,5 млн рублей. Либо (на выбор) плюс 3 % годовых по текущему счету до 100 000 рублей.

- Заемщик. Если тратишь по карте от 10 000 рублей в месяц, то получаешь минус 0,3 % годовых к процентной ставке по ипотеке либо минус 1 % годовых к процентной ставке по кредиту наличными.

Снятие наличных бесплатно в банкоматах ВТБ и банков-партнеров (Почта Банк, Банк Москвы). Во всех остальных банкоматах придется заплатить комиссию в 1 % от суммы, минимум 300 рублей.

Доходная карта: начисление процентов на остаток

В настоящее время многие банки предлагают платежные карты с разными дополнительными услугами, и доходная карта – одна из них.

Пользуясь такой картой, держатель получает бонус в виде начисления процентов на остаток на карте. Проценты могут начисляться ежемесячно или ежедневно.

Доходная карта

В некоторых банках клиент может выбрать доходную карту, которая отличается по статусу (классическая, платиновая или золотая). Счет на карте можно открыть как в российских рублях, так и в евро или долларах.

К тому же, во многих банках помимо процентов на остаток имеется кэшбэк, поэтому потратив деньги безналичным расчетом, можно получить определенный процент обратно.

В случае банковского вклада, чтобы воспользоваться денежными средствами, нужно идти в банк и писать заявление, поэтому карточкой с процентом на остаток пользоваться гораздо удобнее.

Есть также еще один вариант начисления процентов.

В некоторых банках имеется возможность оформить карту, по которой можно завести второй счет, сберегательный или накопительный. В этом случае проценты на остаток средств начисляются именно по второму счету — копилке.

Тинькофф Банк

Наиболее популярная и известная карта с начислением процентов на остаток — это карта Tinkoff Black от Тинькофф Банка.

Предупреждение!

7% годовых начисляется на сумму до 300 тыс. руб., свыше этой суммы — 3%. Данный процент начисляется только если в течение месяца были оплаты покупок картой на менее, чем на 3 тыс. руб.

Если оплата картой была на меньшую сумму, то на остаток начисляется только 3%. Если же картой ничего не оплачивалось, то и доход на остаток не начисляется.

Открытие

Сразу несколько вариантов карт с начислением процентов на остаток предлагает банк Открытие.

Максимальный доход банк предлагает по Смарт Карте — 8% годовых. Но такая ставка будет действовать только до 30 тыс. руб., если остаток будет выше, то 6%. В случае остатка более 500 тыс руб. — 4% годовых.

А вот для пенсионных карт Открытие начисляет — до 4% на остаток.

Рокетбанк

Рокетбанк является мобильно-виртуальным проектом банка Открытие. Он предлагает карты Уютный Космос с доходом 7,5% на остаток. Проценты начисляются ежедневно, выплачиваются ежемесячно.

Хоум Кредит Банк

Хоум Кредит Банк предлагает карту со схожим названием и такой же ставкой на остаток.

Карта Космос от Хоум Кредит Банка дает 7,5% годовых если остаток на карте от 10 тысяч до 500 тысяч. При остатке от 500 тысяч начисляется 3% годовых.

Карта VisaPlatinum является премиальной, бесконтактной, со стильным дизайном и кэшбэком.

Мегафон

Банковская карта от сотового оператора Мегафон начисляет своим держателям 8% на остаток, но при условии, что картой была оплачена хотя бы 1 покупка в месяц. Еще одно условие — не снижаемый остаток на карте должен быть не ниже 500 руб.

Проценты по банковской карте Мегафон начисляются ежедневно, засчитываются ежемесячно в начале следующего месяца.

Билайн

Карта от Билайна тоже начисляет доход на остаток, процент варьируется в зависимости от суммы остатка: от 500 до 14999 руб. — 3,5%, от 14 999 до 249 999 руб. — 4,5%, от 250 000 — 7,5% годовых.

Неснижаемый остаток на карте должен быть 500 рублей.

Сбербанк

Сбербанк предлагает остаток по счету только для пенсионных карт Мир — 3,5% годовых.

Внимание!

В том случае, когда на карте планируется держать крупную сумму денег, рекомендуется отдать предпочтение премиальной карте.

Большинство банков предлагает бесплатное обслуживание, если на счету имеется крупная сумма, а также держатели таких карт участвуют в различных бонусных, клубных и дисконтных программах.

Таким образом, доходная карта – это возможность приумножить свои средства, не открывая при этом счет в банке. Карту можно использовать для любых привычных операций, а проценты чаще всего начисляются ежемесячно.

Выбирая доходную карту, обращайте внимание на стоимость обслуживания и другие условия. Высокий процент на остаток не является основным критерием выгодной дебетовой карты

Дебетовая карта ВостОк Восточного банка

Восточный банк начисляет вознаграждение на остаток по счету дебетовой карты ВостОк в размере 5,5%. Для того, чтобы получать подобный доход, владельцу карты необходимо:

- держать на пластике сумму от 10 000 до 2 000 000 рублей;

- тратить по карточке не менее 3 000 рублей в месяц (квази-кэш операции при этом не учитываются).

Проценты зачисляются на карточный счет ежемесячно. Если условия не соблюдаются, то вознаграждение не начисляется.

Получение процентов на остаток — это не единственное преимущество пластика ВостОк. Дополнительные выгоды от пользования этой карточкой:

- ее выпуск осуществляется бесплатно;

- при наличии на счете неснижаемого остатка не менее 10 000 рублей ежемесячная комиссия за обслуживание не взимается;

- за траты по карте начисляется повышенный кэшбэк — до 7% в категориях «За рулем», «Онлайн-покупки», «Отдых» либо 2% за все траты.

- возможно бесплатное снятие наличных в любых банкоматах в пределах 150 000 рублей в сутки (при превышении лимита — комиссия 2%).

Заказать очень выгодный пластик ВостОк банка «Восточный» можно на этой странице.

Проценты на остаток почему стоит подключить карта кукуруза

- Ежемесячно может начисляться до 6,5% годовых

- Переводы с карты в сумме до 100 000 рублей в календарный месяц, на другие банковские карты осуществляются без комиссии

- Деньги на счете в банке-партнере (в размере до 1 400 000 рублей) застрахованы Агентством по страхованию вкладов.

- В банкоматах с логотипом MasterCard можно получать наличные без комиссии: от 5 000 рублей за одну операцию и не более 50 000 рублей за календарный месяц

Для снятия суммы, превышающей 50 000 рублей, БЕЗ КОМИССИИ необходимо сделать денежный перевод на свое имя и получить деньги в банке.

Для этого вам нужно:

- Войти в Интернет-банке или мобильное приложение карты и выбрать вкладку «Перевести»;

- Отправить на свое имя денежный перевод и получить деньги в любом пункте выдачи «Золотая Корона» (более 60 000 пунктов обслуживания).

- При отправке перевода Вы получите контрольный номер перевода. Он будет доступен в приложении «Кукуруза» и придет в sms-сообщении (если сумма перевода превышает 2 500 рублей).

Чтобы получить перевод нужно:

- Прийти в любой удобный пункт обслуживания в выбранном городе;

- Предъявить паспорт;

- Назвать контрольный номер перевода.

- Пункты выдачи можно посмотреть на сайте .

За одну операцию можно сделать перевод до 500 000 рублей и не более 600 000 рублей в течение 90 календарных дней подряд.

Какие условия

На Ваше имя открывается счет в банке-партнере. При пополнении карты «Кукуруза» средства автоматически переводятся на данный счет, но доступны для совершения покупок и снятия наличных. Проценты на остаток начисляет банк-партнер.

Банк-партнер-КБ «Ренессанс Кредит» (ООО)

лицензия Банка России № 3354 от 26.04.2013

Расчет % — на сумму минимального остатка средств на счете в банке в течение календарного месяца

Процент начисления — процент годовых – при остатке на счете: 6,5% — от 0 ₽ до 500 000 ₽; 5% — от 500 000 ₽ и более

Срок — бессрочно, до востребования

https://youtube.com/watch?v=b4nMtIwcg7M

Условие для подключения услуги — наличие 259 рублей на счете. Эта сумма зарезервируется на Вашем счете, но через несколько дней снова станет доступна для трат по карте.

Расчет процентов — ежемесячно

Дата выплаты процентов — в последний рабочий день месяца

Ежемесячная комиссия — 70 рублей.

Комиссия не взимается при выполнении хотя бы одного из условий:

- общая сумма пополнений и/или покупок от 5 000 рублей за календарный месяц;

- ежедневный остаток на вашей карте «Кукуруза» от 5 000 рублей в течение календарного месяца;

- после подключения услуги прошло меньше двух месяцев.

Кому подойдет: Тем, кто планирует пополнить карту на большую сумму и сохранять эту сумму на счете в течение месяца (при этом тратить только то, что будет сверх этой суммы).

Как пополнить

- В салонах связи Евросеть или Связной наличными

- Переводом с других карт (возможна комиссия)

- В любом Банке по платежному поручению

Получайте до 6,5% годовых. Карта начнет приносить доход при наличии средств на счете. Ежемесячно вы будете получать уведомление о начисленных процентах в мобильное приложение и Интернет-банке карты «Кукуруза».

Пополнение карты в отделениях банков-партнёров

Карту «Кукуруза» можно пополнить без комиссии в отделениях банков-партнёров. Деньги поступят на карту почти мгновенно (но не позднее дня, следующего за Операционным днём, в котором был совершен перевод).

Для пополнения карты «Кукуруза» обратитесь с паспортом и картой «Кукуруза» в удобное для Вас отделение банка.