Лучшие кредитные карты

Содержание:

- Как получить кредитку с большим грейс-периодом

- Карта рассрочки «Халва» «Совкомбанка»

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Карта «Почта банка» «Элемент 120»

- Самые выгодные карты для снятия наличных

- Карта «110 дней» от «Райффайзенбанка»

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- Какие банки открывают кредитные карты с большим льготным периодом

- Как оформить онлайн кредитную карту с льготным беспроцентным периодом

- Кредитные карты с льготным периодом 90-120 дней

- Кредитки с самым долгим льготным периодом

- Что такое льготный период

Как получить кредитку с большим грейс-периодом

Чтобы получить одобрение финансового учреждения на получение кредитной карты, следует избегать часто встречающихся ошибок. Подавая документы на получение кредитки, нужно указывать только правдивую информацию о работе, поскольку сотрудникам банка легко это проверить.

Если помимо основной работы есть еще какие-то источники дохода, то о них желательно сообщить. Не рекомендуется преувеличивать собственные доходы. Если банк одобрит карту со льготным периодом, а лимит окажется для клиента слишком высоким, то он рискует не оплатить задолженность в положенный срок.

Не стоит заниматься оформлением пластика, если имеется более трех открытых кредитов. Также не имеет смысла скрывать правду о кредитной истории, поскольку информация о финансовом рейтинге заемщика всегда проверяется через БКИ. Когда у клиента хорошая кредитная история, а все платежи по предыдущим и нынешним кредитам сделаны в срок, у него есть все шансы получить выбранную кредитку в течение дня.

Требования к заемщику

У всех банковских учреждений существует ряд требований к заемщику, выполнение которых гарантирует получение пластиковой карточки. Если будущий клиент хочет получить кредитку, имеющую самый большой грейс-период, то он должен быть гражданином России и иметь официальное трудоустройство. Возрастные рамки — от 21 года до 60 лет.

На льготные условия по кредитной карте влияют данные о кредитной истории заемщика, а также наличие или отсутствие других кредитов. Затраты на погашение всех имеющихся у клиента кредитов не должны превышать 30% от его официального дохода. У каждого банка требования к минимальному пакету документов могут немного отличаться, но в целом получить пластиковую карточку сможет каждый желающий — трудоспособный человек, имеющий официальное трудоустройство.

Необходимые документы

Чтобы стать обладателем пластиковой карточки с льготным периодом 145 дней и более банковскому учреждению нужно предоставить небольшой пакет документации. Обычно в него входит паспорт РФ, водительские права и справка о доходах с места работы заемщика. Будущему клиенту рекомендуется внимательно изучить условия погашения задолженностей по кредитке. Если клиент доволен льготным периодом, его устраивает кэшбек по кредитке, получение карточки займет несколько минут.

Алгоритм оформления

Лучшие кредитные карты оформляются довольно просто, и в этом клиентам помогают современные технологии. Больше нет необходимости отвлекаться от работы, идти в отделение выбранного банка, стоять там в очередях. Все, что нужно сделать заемщикам — выбрать подходящие кредитные карты со льготным лимитом, даже до 1 млн. руб. и составить заявку на получение кредитки. Для этого достаточно воспользоваться компьютером, телефоном или планшетом, имеющим доступ в интернет.

Сайт банка предлагает будущему клиенту форму для заполнения заявки на получение кредитки. В заявке указываются номер телефона, паспортные данные и место жительства. Некоторые банки запрашивают сумму дохода заемщика. После этого сотрудники банка обрабатывают заявку, и в большинстве случаев клиент получает одобрение. Банковские работники связываются с клиентом и обговаривают способ доставки карточки. Обычно заемщик самостоятельно приходит в банковское отделение и забирает кредитку, но сейчас многие банки предлагают услугу курьерской доставки.

Среди огромного количества кредитных карточек, предлагаемых различными финансовыми учреждениями, обычному человеку бывает сложно сделать правильный выбор. Но кредитки с большим льготным периодом наиболее привлекательны для заемщиков. Ведь чем длиннее льготные условия пользования кредитом, тем дольше клиент пользуется банковскими средствами бесплатно, без оплаты процентов.

Рекомендуем выбрать не одну, а сразу несколько кредиток с похожими условиями кредитования в разных банках и отправить заявки на получение. Это значительно увеличит шансы заемщика получить понравившуюся карту. Даже если клиенту где-то откажут в получении, то в другом банковском учреждении он получит положительный ответ.

Карта рассрочки «Халва» «Совкомбанка»

Карточка от «Совкомбанка» называется «Халва». Лимит – до 350 000 рублей. Выдают ее, если клиенту исполнилось 20 лет, но еще нет 75 лет.

Рассрочка, предлагаемая по договору, оформляется на таких условиях:

- срок – 1-12 месяцев;

- ставка – 0%;

- если потраченная сумма превышает 3 000 рублей, а магазин установил ограничение по сроку оплаты не более чем до 3 месяцев, то «Совкомбанк» даст возможность отсрочить дату окончательного расчета еще на 1 месяц;

- товар должен быть приобретен у одного из партнеров эмитента.

Достоинства:

- согласно тарифам обслуживание и эмиссия карточки бесплатны;

- те, у кого есть накопления в «Совкомбанке», получат прибавку в 1%к действующей ставке по вкладу;

- кэшбэк – до 6%;

- по опции «Любимая покупка» рассрочка на одну выбранную покупку продлевается до 3 лет либо кэшбэк за траты, оплаченные личными средствами (также на выбранную клиентов операцию), составит 35%;

- на остаток собственных денег, числящихся на счету «Халвы», начислят до 7,5% годовых.

Обратите внимание: получение наличности из кредита стоит 2,9%+290 рублей, но действует 2-месячная рассрочка. Необходима постоянная регистрация по адресу в местности присутствия «Совкомбанка» минимум 4 месяца

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Карта «Почта банка» «Элемент 120»

«Элемент 120» от «Почта банка» — это лимит кредитования до 1 500 000 рублей, ставка процента 22,9% и грейс-период до 120 суток. Этот эмитент готов сотрудничать с теми, кто достиг возраста 18 лет.

Достоинства:

- ежемесячный платеж – 5% и соответствующие проценты;

- бонусы и скидки, предоставляемые платежной системой держателю карточки уровня Visa Platinum;

- карточку можно заказать в рамках зарплатного проекта;

- предусмотрен выпуск допкарты;

- есть возможность самостоятельно определить дату платежа, но она должна приходиться на 4-28 число.

Обратите внимание, что:

- ежегодно владение обойдется в 900 рублей для основной карточки и 450 рублей для дополнительной;

- внеочередной перевыпуск стоит 600 рублей;

- при выдаче наличности применяется ставка 31,9% годовых и удерживается комиссионный сбор в 5,9% (от 300 рублей).

Самые выгодные карты для снятия наличных

«Просто кредитная карта» Ситибанк

Рейтинг: 5.0

Лидером становится финансовый продукт, который позволяет снимать наличные бесплатно без любых ограничений. Он не предполагает оплаты за годовое обслуживание, выпуск и штрафов за просрочку. Надежный банк, являющийся подразделением крупнейшего финансового концерна, гарантирует сохранность собственных средств, так как карта может быть оформлена и как основная, и как кредитная.

После дистанционного одобрения заявки, готовый пластиковый носитель можно получить одним из 3 способов: в офисе компании, на почте или через курьера. Лимит суммы составляет 300000 рублей. Процентная ставка утверждается согласно категории, в которую попадает заемщик, и начинается от 13,9%.

Покупка в торговых организациях-партнерах Ситибанка даст возможность сэкономить до 20% от суммы товара. Москвичам, пользующимся общественным транспортом, предоставляются возможность оплаты проезда «Просто кредитной картой». Мобильное приложение будет стоить 65 рублей в месяц. Смс-сообщения обойдутся держателю в 89 рублей за 30 дней. Несомненным плюсом кроме всех перечисленных является предоставление льготного периода, длительность которого составляет 120 дней. Чтобы пользоваться картой, необходимо подтвердить доход.

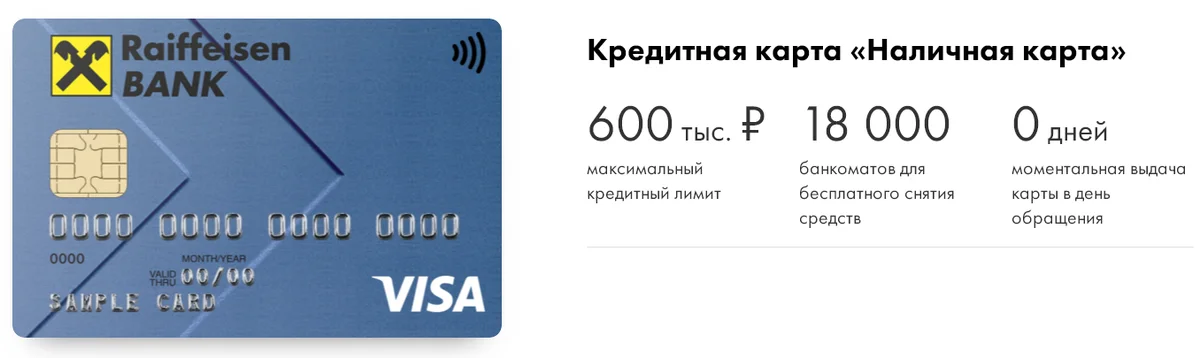

«Наличная карта» Райффайзенбанк

Рейтинг: 4.9

На втором месте – карта с выгодным предложением для тех, кто предпочитает везде рассчитываться наличными средствами. За снятие в собственных банкоматах и организаций-партнеров платить не придется. Если банк не входит в этот список, то со счета спишется 0,5% от суммы. Это еще не все преимущества этой карты. Ей можно расплачиваться в любой точке мира, а о решении на ее получение можно узнать моментально после подачи заявки.

Лимит предоставляется в размере до 600000 рублей. Льготный беспроцентный период длится 50 дней. За годовое обслуживание основной карты снимается 890 рублей, дополнительной – 500. Пополнение счета суммой свыше 10000 руб. не тарифицируется, меньшей – 100 р. Получение готовой карты возможно в офисе или через менеджера, который подъедет по указанному адресу в оговоренный срок.

Условия банка были оценены всеми держателями, которые пользуются и наличными, и безналичными средствами. Удобное мобильное приложение и интернет-управление финансами помогает всегда контролировать расходы. Бонусная программа позволяет возвращать кэшбэк и получать скидочные предложения до 30% от магазинов-партнеров Райффайзенбанка. Смс-оповещение подключается по желанию заемщика, и его стоимость составляет 60 рублей в месяц.

«МТС Деньги Zero» МТС Банк

Рейтинг: 4.8

Максимально доступная кредитная сумма – 150000 руб. Кроме пользования наличными можно оплачивать покупки без процентов. Бесплатное обслуживание длится 60 месяцев. При нарушении договорных сроков со счета ежедневно списывается 30 рублей. Процентная ставка одна из самых низких на рынке – 10%. Существенный плюс: если заемные деньги не тратятся, то никаких комиссионных не взимается.

Кредитная программа предусматривает пользование мобильным приложением и онлайн-банком бесплатно. Карта рассчитана и на бесконтактную оплату товаров и услуг. Среди всех преимуществ был выделен недостаток: отсутствие бонусов за покупки. Но по отношению ко всем плюсам этот минус не существенен.

«Карманная карта» ВТБ 24

Рейтинг: 4.7

На четвертой строчке – классическая кредитная карта, с которой можно снимать до 100000 руб. наличными в день в любых банкоматах. Тариф за операцию составляет 1%. Доступный лимит при положительной кредитной истории – от 10000 до 299999 рублей. Получить карту можно, отправив заявку онлайн, в близлежащем отделении. Заемщик должен соответствовать следующим критериям: возраст 21-68 лет, гражданство РФ, постоянная занятость на одном месте не менее полугода.

При подписании договора необходимо предоставить справку 2-НДФЛ. Интернет-банкинг – бесплатный. Смс-информирование стоит 59 р. за месяц, годовое обслуживание – 900 р. При покупках в торговых точках компаний-партнеров скидки достигают 30%. Минимальная сумма обналичивания – 50 руб. Процентная ставка варьируется от 22 до 28%. При переводах кредитных средств комиссия составляет 0,055%. За собственные финансы она не взимается.

«Карманная карта» от ВТБ 24 выгодна зарплатным клиентам, которые могут не подтверждать доход. Преимуществ у продукта много. Минусом посчитали отсутствие льготного периода, но в остальном все условия выгодны, особенно тем, кто уже кредитовался в этом банке и является добросовестным заемщиком.

Карта «110 дней» от «Райффайзенбанка»

«110 дней» от Raiffeisenbanka — это кредитный лимит до 600 000 рублей и стоимость кредитования от 27%. Грейс-период – 110 дней. Заявки можно подавать при условии достижения возраста 23 лет, максимальный возраст — 67 лет.

Достоинства:

- комиссионное вознаграждение за получение наличности – рублей;

- годовое обслуживание бесплатное;

- чтобы получить более выгодный процент можно подтвердить доход. Доказательством, помимо справок, станут наличие автомобиля и загранпаспорт с визой или штампом о пересечении границы, датированные в пределах последних 12 месяцев;

- эмитируется допкароточка.

Для заказа кредитки «Райффайзенбанка» нужен один лишь паспорт.

Минусы:

- если за 1 месяц оборот по счету превысил 8 000 рублей, то обслуживание стоит рублей. Если нет, то комиссия составит 150 рублей;

- при обналичивании платят 3%+300 рублей при работе с банкоматами «Райффайзенбанка» и 3,9%+390 рублей при пользовании аппаратными средствами иных компаний;

- комиссия при операциях, осуществленных за рубежом, – 1,65%;

- стоимость владения допкартой – 500 рублей за год;

- при внесении наличных в сумме менее 10 000 рублей через кассира берут плату в 100 рублей. Если сумма больше, то операция бесплатна.

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

Какие банки открывают кредитные карты с большим льготным периодом

Большой льготный период – это конкурентное преимущество Восточного, УБРиР, ВТБ, Альфа-Банка, Райффайзенбанка, Росбанка, ВТБ, Почта Банка, Промсвязьбанка и ряда других кредитно-финансовых учреждений. Обычно срок бесплатного пользования кредитным лимитом достигает 50-62 дней. Но упомянутые кредиторы выпускают кредитные карты с льготным периодом, достигающим 100 дней, 4, 8 и даже 60 мес.

Например, по карте «Просто» Восточный установил беспроцентный период 5 лет. Но она принадлежит к особому виду кредитных карт. У нее нестандартная схема начисления процентов. А точнее их вообще нет, зато держатель ежедневно платит фиксированную комиссию 30-50 руб. и то, если образовалась задолженность. Как только кредитные средства снова появляются на карте, взимание комиссионного сбора приостанавливается.

Большой льготный период свойственен и продуктам УБРиР. У него можно заказать кредитку с грейс-периодом, равным 60, 120 или 240 дней, причем с хорошим лимитом до 300 тыс. руб., бесплатной доставкой и обслуживанием при выполнении определенных условий. Проценты не начисляются, если человек совершает:

- покупки товаров в интернете и обычных магазинах;

- переводы;

- платежи.

Как правило, большой или средний по продолжительности ЛП ни у УБРиР, ни у других банков, не распространяется на снятие наличных. Да и так повелось, что сама процедура по обналичиванию на любой кредитной карте не выгодна заемщику, т.к. выходит очень дорого. Поэтому карточки, тем более с льготным периодом, оформляют преимущественно для оплаты покупок и услуг. Важный нюанс – его наличие не снимает с держателя обязанности по внесению каждый месяц минимального платежа.

Еще большой льготный период свойственен картам рассрочки. Это тоже особый вид карточек, позволяющий совершать покупки без процентов, первоначальных взносов у партнеров эмитента. Рассрочка может длиться несколько месяцев, все зависит от магазинов. У «Совести» Киви Банка, к примеру, он достигает 12 мес., у «Свободы» Хоум Кредит Банка – 12 мес., у «Халвы» Совкомбанка – до 18 мес.

Оформление и пользование кредитной картой с большим льготным периодом

Оформление карт с большим льготным периодом ничем не отличается от оформления других кредиток. Оно производится как в отделении, так и посредством онлайн-заявки. Разумеется, второй способ предпочтительнее из-за оперативности и удобства, ведь вам не придется по нескольку раз ходить в отделение. Определитесь с банковскими предложениями, которые представлены в витрине кредитных карт. Выберите для себя лучшую, опираясь на условия, требования. Жмите «Оформить».

После открытия новой страницы изучите информацию о кредите, и переходите на сайт банка, где появится специальная форма для заполнения. Укажите персональные данные, и отправляйте онлайн-заявку. Кредитор примет решение и оповестит вас об этом, позвонив по телефону либо отправив SMS. Решение может быть предварительным или окончательным.

Обязательно попросите сотрудника банка объяснить, как работает льготный период, когда он начинает исчисляться, чтобы потом не запутаться и не погрязнуть в долговой яме.

Как оформить онлайн кредитную карту с льготным беспроцентным периодом

Если вы решили, что хотите стать владельцем одной из кредитных карт, которые мы описали выше, то вам нужно определиться с тем, в каком банке вы хотите обслуживаться. Мы рекомендуем выбирать 1-2, не больше, чтобы не делать массовых рассылок.

Поясняем: каждая отосланная вами заявка на получение кредита фиксируется в вашей кредитной истории. И если их одновременно поступает слишком много, то это портит вашу репутацию, и вам могут отказать в получении кредитки без всяких видимых на то причин.

Кредитные карты онлайн через интернет →

Вернемся к процессу оформления, он выглядит следующим образом:

А дальше уже все зависит от внутренней политики банка, а также от того, какой именно продукт вы заказали. Например, вам могут прислать решение по смс, а могут дополнительно перезвонить с уточняющими вопросами.

Важно, что лимит и ставка определяются индивидуально для каждого заемщика, и вы узнаете их только после одобрения банка. Если вы согласитесь с ними, то тогда можно приступать к дальнейшему оформлению кредитки – готовить нужные документы, идти в отделение и подписывать договор

Как правило, кредитные карты изготавливаются за 3-10 дней, после чего пересылаются в ближайшее к вам отделение, откуда их можно забрать. Есть кредитки, которые доставляют на дом, такая опция есть в Тинькофф банке, Альфа-банке, Совкомбанке и т.д.

Кредитные карты с льготным периодом 90-120 дней

Этот промежуток уже является более интересным, т.к. он значительно больше классического, но тяготеет к длительному сроку. Здесь вам будут давать 3-4 месяца беспроцентного использования кредитных средств, этого вполне достаточно для того, чтобы вернуть даже крупную сумму долга.

Когда это выгодно? Например, если вы въезжаете в новую квартиру, вам нужно сделать ремонт и приобрести новую мебель, технику и т.д. Вы можете совершать выгодные покупки, возвращать их несколько месяцев без переплаты, и не думать о том, что вам начислят высокие проценты.

Кредитные карты до 120 дней без процентов →

В этом сегменте хорошо проявили себя две кредитных карты – от Ситибанка и УБРиР, о них и пойдет речь в сравнении ниже:

| Параметры |

Просто кредитная карта Просто кредитная карта

|

Хочу больше Хочу больше

|

| Процентная ставка, в год | От 10,9% до 32,9% | От 17% до 29% |

| Сумма, руб. | До 300.000 | До 700.000 |

| Плата за обслуживание | От 0 до 3000 | |

| Грейс период | До 180 | До 120 |

| На что распространяется | На безналичные операции оплаты услуг и товаров, а также обналичивание карты | На операции по оплате товаров и услуг, и на операции снятия наличности |

| Бонусная программа | Можно переводить покупки в рассрочку | cash back до 3% |

Оба этих карточных продукта подходят как для небольших повседневных трат, так и для крупных покупок, беспроцентный срок будет распространяться и на снятие наличных, но при этом они также имеют свои особенности. Первый вариант подойдет для тех, кто хочет экономить – плата за обслуживание всегда будет нулевая, ставка небольшая, а второй вариант больше заинтересует тех, кто хочет иметь под рукой крупный лимит и возможность вернуть часть потраченных средств.

Кредитки с самым долгим льготным периодом

Кредитные карты со льготным периодом дольше 100 дней мы выбирали среди предложенийтоп-30 российских банков. Премиальные карты не учитывались, считался грейс-период на покупки вне партнёрской сети банков. В таблице мы ранжировали карты по длине льготного периода, а если он был одинаковый — по размеру активов банка.

|

Банк — карта |

Льготный период |

Стоимость обслуживания |

Бонусы |

|

До 180 дней |

199 ₽/месяц, бесплатно при тратах от 5 тысяч ₽ |

Нет |

|

|

До 180 дней |

Бесплатно |

1. Льготный период и отсутствие комиссии на снятие наличных 2. Скидки и бонусы за покупки у партнёров |

|

|

До 123 дней |

499 ₽/год, бесплатно при тратах от 120 тысяч ₽/год |

Кэшбэк 1% на всё, 5% — в категориях на выбор |

|

|

До 120 дней |

1200 ₽/год, бесплатно при тратах от 5 тысяч ₽/месяц |

Нет |

|

|

До 120 дней |

99 ₽, бесплатно при тратах от 15 тысяч ₽/месяц |

Нет |

|

|

До 120 дней |

1200 ₽/год |

1–2% бонусов на всё, 3–6% — в магазинах одежды, обуви, в ресторанах и кафе, до 20% — у партнёров |

|

|

До 120 дней |

99 ₽/месяц |

Кэшбэк 1% на всё, 2–3% — на отдельные категории |

|

|

До 115 дней |

990 ₽/год |

Нет |

|

|

До 115 дней |

Бесплатно |

Нет |

|

|

До 110 дней |

Бесплатно |

1. Льготный период и отсутствие комиссии на снятие наличных (до 50 тысяч ₽/месяц) 2. Кэшбэк 1,5% на все покупки (платная опция: 590 ₽/год) |

|

|

До 110 дней |

Бесплатно (если открыть карту до 30 июня 2021 г.) |

Льготный период и отсутствие комиссии на снятие наличных (до 50 тысяч ₽/месяц) |

|

|

До 100 дней |

От 540 ₽ до 1490 ₽/год (зависит от наличия пакета услуг или активной дебетовой карты) |

Льготный период и отсутствие комиссии на снятие наличных (до 50 тысяч ₽/месяц) |

|

|

До 100 дней |

99 ₽/месяц, бесплатно при тратах от 10 тысяч ₽/месяц (первый год — бесплатно) |

Нет |

Что такое льготный период

Льготный период, или грейс-период — это время, в течение которого банк не начисляет проценты по кредиту. Если выплатить весь долг до конца льготного периода, то получится воспользоваться кредитом без переплаты банку.

Важно: просто так взять деньги у банка и не отдавать их несколько месяцев не выйдет. Вне зависимости от длины грейс-периода каждый месяц потребуется вносить минимальный платёж, который будет составлять процент от размера долга — в каждом банке он разный

Если пропустить платёж, то банк сразу начислит процент на кредит и, возможно, штраф. Обязательно прочитайте все условия перед тем, как пользоваться кредитом.