Лучшие кредитные карты без годового обслуживания в 2021 году

Содержание:

- Как выбрать кредитную карту без годового обслуживания

- Где получить?

- «110 дней без процентов» (Райффайзенбанк)

- Как сократить расходы при использовании кредитки с бесплатным обслуживанием

- Условно-бесплатные кредитные карты

- Требования к клиенту

- Alfa Travel Альфа-Банка

- Что выгоднее потребительский кредит или кредитная карта?

- Особенности пользования

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Как выбрать кредитную карту

- Что из себя представляет карта рассрочки Хоум Кредит Банка

- Кредитные карты без обслуживания с кешбэком

- Кредитная карта Cash-back, предоставляемая Восточным, и ее характеристика

- Стоимость обслуживания дебетовой карты

- Карта рассрочки «Совесть» Киви Банка

- Правила оформления

Как выбрать кредитную карту без годового обслуживания

Современные банки предлагают оформить карту без годового обслуживания на различных условиях. Однако самостоятельные поиски могут занимать много времени. Чтобы сделать правильный выбор, рекомендуется воспользоваться сервисом Unicom24.ru, где собраны только актуальные и самые привлекательные кредитные программы.

Чтобы сделать правильный выбор, целесообразно обращать внимание на следующие аспекты:

- Наличие стоимости обслуживания.

- При каких условиях банк не взимает дополнительную плату за обслуживание.

- Тип карты (Классическая, Золотая, Премиальная и т.д.).

- Какие услуги входят в обслуживание.

Важно отметить, что перед тем, как оформить кредитку, рекомендуется учитывать индивидуальные потребности. Так, например, существуют целые линейки карт для шоппинга или отдельно для путешественников.

Где получить?

Бесплатные кредитные карты можно получить несколькими способами:

- при самостоятельном посещении банковского отделения. Как правило, требуется 2-3 дня на изготовление именного пластика. Как только карта будет готова, придет смс оповещение;

- курьером на дом. Данный сервис постепенно набирает популярность, но присутствует не в каждом банке. На домашний или рабочий адрес приезжает представитель банка, вручает карту и подписывает договор на обслуживание;

- в почтовом отделении. Банк отправляет карту по почте. Сроки получения зависят от скорости работы Почты России, но в среднем не занимает дольше 14 дней.

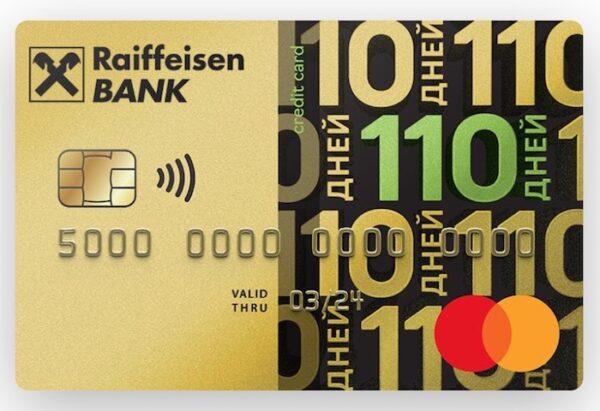

«110 дней без процентов» (Райффайзенбанк)

В чем выгода?

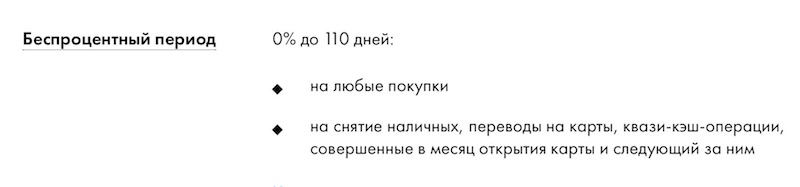

Приветственный бонус: первые 2 месяца «Райф» разрешает бесплатно снимать наличные и делать переводы:

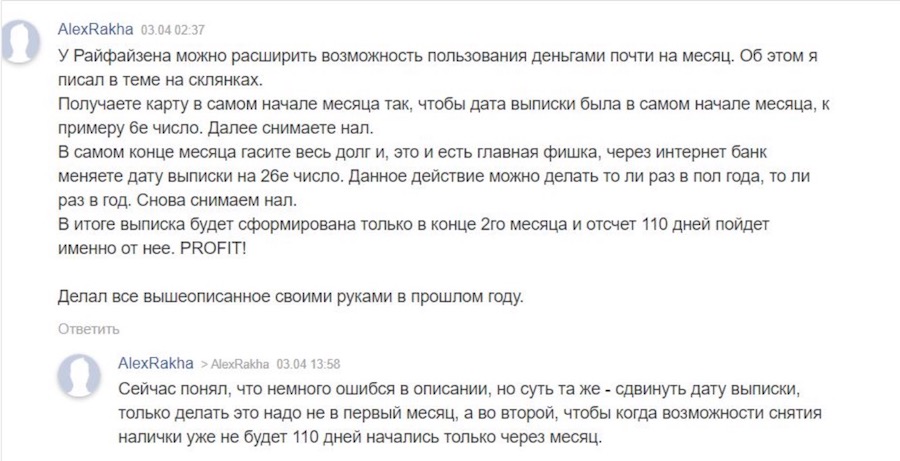

Строго говоря — если немного «заморочиться», льготный период можно продлить аж на целый месяц — со 110 до 140 дней:

Снимать можно хоть весь кредитный лимит. Правда, процесс растянется на два дня — в первые 24 часа для обналички будут доступны только 60% денежных средств на счете.

Снимать деньги можно и в банкоматах банков-партнеров — «Россельхоза», Газпромбанка», МДМ, ЮниКредит, Московского Кредитного, Уралсиба.

Льготный период — до 110 дней без процентов. Начинается в определенную дату — 1, 6, 11, 21 или 26 число. Какую назначат вам — зависит от даты оформления договора (выбирается ближайшая). Один раз в год её можно поменять на более удобную.

Банк выдает карты индивидуальным предпринимателям (ИП) — в отличие от многих других кредитных организаций.

Бесплатное или недорогое обслуживание — до 31 марта 2021 г. было бесплатно без условий, дальше… тоже будет бесплатно, если делать по карте небольшой оборот в 8 000 руб./мес. В противном случае будет комиссия за обслуживания — 150 рублей в месяц.

Внимание, акция! Сейчас «Райф» предлагает по карте «110 дней» кэшбэк 10%. Всё просто -тратите 1 000 руб., получаете назад 100. Макс

возврат — 4 000 руб. Акция заканчивается 31 июля:

Резюме: что значит — Европа :). («Райффайзенбанк -» компания из Австрии). И льготный период длинный, и хорошая приветственная акция на снятие наличных и переводы есть, и ИП-шников не считают за «людей второго сорта», и обслуживание — считай что бесплатное.

Как сократить расходы при использовании кредитки с бесплатным обслуживанием

Чтобы сэкономить на расходах по кредитке, рекомендуется выполнить несколько рекомендаций:

- Полностью возвращать сумму потраченных средств до завершения льготного срока.

- Не обналичивать заемные средства.

- Если возникает острая необходимость получить наличные, пользоваться только «родными» банкоматами.

- Приобретать товары у партнеров компании, чтобы получать кэшбек с покупок.

- Копить бонусы, которые потом можно использовать для покупок или оплаты счетов.

Также целесообразно открыть в личном кабинете накопительный счет, чтобы регулярно зачислять хотя бы небольшую сумму.

Условно-бесплатные кредитные карты

Достойным альтернативным продуктом являются условно-бесплатные карты, когда невозможно подобрать продукт в бесплатным годовым обслуживанием. Отличительной особенность продукта является фиксированная цена за обслуживание, которая может быть отменена при выполнении определенных действий:

- наличие обязательных ежемесячных трат. Размер устанавливается в индивидуальном порядке в зависимости от одобренного лимита. Как правило, сумма варьируется в диапазоне 3000 – 15 000 рублей;

- присутствует неснижаемый остаток собственных денежных средств. Так, например, если клиент хранит на кредитке личные средства, он может рассчитывать на бесплатное обслуживание, а также дополнительно прибыль. В среднем 5-8% от сохраняемой суммы денег.

В зависимости от банка обращения могут присутствовать и другие условия.

Требования к клиенту

Оформить кредитную карту может практически любой платежеспособный гражданин РФ. Во многих случаях при формировании заявки достаточно указать свой уровень дохода. При создании запроса на получение карты с кредитным лимитом до 100 000 – 200 000 рублей большинство банков, как правило, не требуют документального подтверждения доходов. Тем не менее, наличие трудовой деятельности приветствуется. Также шансы на составление договора о предоставлении кредитной карты более высоки у тех лиц, чья кредитная история не имеет негативных моментов.

На основании вышесказанного можно выделить основные моменты, на которые обращают внимание банки для дальнейшего сотрудничества:

- Возраст заемщика. Обычно карты выдаются людям 18-70 лет.

- В большинстве случаев договоры заключаются с гражданами РФ.

- Основной документ для получения кредитки – паспорт РФ. При запросе на повышенный кредитный лимит банки просят предоставить справки о доходах и подтверждение трудовой занятости.

Alfa Travel Альфа-Банка

Предлагает широкие возможности для любителей путешествий. Повышенный размер милей до 11% начисляется при оплате товаров на сайте travel.alfabank.ru, на прочие приобретения размер бонусных баллов составляет 3%. Следует учесть, что накопленные мили не имеют ограниченного срока действия. За счет полученных бонусных накоплений допускается расплачиваться за ж/д и авиабилеты, а также за целый ряд туристических услуг, включая бронирование отелей. Кроме того, владельцам карты предоставляются такие услуги, как бесплатная упаковка багажа, скидки в ресторанах аэропорта Шереметьево, доступ в бизнес-залы Priority Pass по всему миру.

Картой Alfa Travel предусмотрено бесплатное годовое обслуживание, если покупки по карте превысили 10 000 рублей за прошлый месяц. При иных условиях размер абонентской платы составляет 100 рублей ежемесячно. Льготный период кредитки достигает 60 дней, кредитный лимит – до 500 000 рублей для Alfa Travel, и до 1 000 000 рублей для Alfa Travel Premium. Стоимость использованных кредитных средств – от 23,99% годовых.

Кредитная карта AlfaTravel Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

Что выгоднее потребительский кредит или кредитная карта?

Чтобы ответить на этот вопрос, нужно понимать, для каких целей вы берете кредит. Если это разовая крупная покупка, например, нужны деньги на покупку авто, то есть смысл оформить потребительский кредит в банке. Если же вам регулярно нужны небольшие суммы на ежемесячные расходы, и вы в состоянии их вовремя возвращать — оформите кредитку.

Преимущество кредитки перед обычным займом в том, что картой можно пользоваться постоянно — после погашения долга лимит возобновляется. То есть не нужно заключать новый договор, заново собирать документы, ждать решения банка — просто вовремя пополняйте карту.

На что еще стоит обратить внимание, выбирая между потребительским кредитом и кредитной картой:

#1 Ставка по кредиту

Здесь преимущество на стороне потребительского кредита — обычно ставка по нему значительно ниже. С другой стороны, у обычных кредитов не предусмотрен льготный грейс период, а это значит, что проценты придется выплачивать в любом случае.

Рассмотрим на примере и в том же банке.

| Мультикарта | Обычный кредит | |

|---|---|---|

| ставка | 16-26% | от 11% |

| льготный период | 101 день | отсутствует |

#2 Срок возврата

Снова 1:0 в пользу потребительского кредита — обычно его выдают на несколько лет, а вот долг по кредитке нужно вернуть за несколько месяцев. Пример — кредит наличными и карта рассрочки от «Хоум-Кредит»:

- срок возврата обычного кредита — до 5 лет

- срок возврата по карте — до 12 месяцев

#3 Требования к клиенту

Здесь выгода на стороне кредитных карт — обычно для их оформления достаточно паспорта РФ и справки о доходах. В редких случаях могут понадобиться дополнительные документы, например, СНИЛС или водительское удостоверение.

Например, для оформления кредитки «Тинькофф-Платинум» нужен только паспорт РФ, а вот чтобы оформить понадобится целый перечень документов:

- Паспорт РФ

- СНИЛС

- Справка 2-НДФЛ или справка по форме банка о доходах

- Копия трудовой книжки или трудового договора, заверенного отделом кадров по месту работы в случае оформления кредита от 500 тысяч рублей

#4 Размер кредита

Кредитный лимит по картам редко превышает несколько сотен тысяч рублей, в среднем — это 300-500 тысяч, хотя бывают исключения, например, карта от Альфа-Банка, банка ВТБ-24 и карта #МожноВСЁ от Росбанка имеют лимит до 1 млн рублей. Как мы видим, такой лимит могут позволить себе крупные банки, у которых кредитки не являются основным продуктом.

#5 График платежей

По потребительскому кредиту обычно заранее оговаривается размер ежемесячного платежа и сроки погашения. В случае с кредитными картами этим управляет клиент. Такой вариант удобен только тем, у кого все в порядке с дисциплиной и финансовым положением. Не стоит забывать, что у каждой карты есть минимальный ежемесячный платеж, который нельзя пропускать.

#6 Расходы на обслуживание займа

В случае с потребительским кредитом все расходы уже включены в стоимость пакета. В случае с кредиткой на клиента ложатся дополнительные расходы — оплата за выпуск и обслуживание карты, дополнительные комиссии за снятие и переводы. Советуем заранее ознакомиться с условиями по кредитной карте.

#7 Безопасность

В плане безопасности потребительский кредит выигрывает, так как здесь существует только один риск — быть ограбленным по пути из банка или при погашении долга.

Кредитки менее безопасны — данные с карты могут быть украдены мошенниками, пластик можно потерять или испортить, банк может заблокировать карту.

Особенности пользования

Условия пользования кредитных карт с льготным периодом стандартные. Если до окончания срока действия грейса на счету есть минус, банк начисляет проценты за весь период применения платежного средства. Чтобы не запутаться в датах, обязательно подключите интернет-банк или платную услугу СМС-информирования (стоит около 30-60 рублей ежемесячно, клиент получает СМС обо всех движениях средств).

Плата снимается автоматически, даже если карта не действует, на ней нет отрицательного баланса. Поэтому, если вы решили не пользоваться пластиком, он вам не нужен — обратитесь в банк напишите заявление на закрытие кредитки.

Некоторые банки выпускают кредитки с бесплатным обслуживанием, но часто такое послабление дается не всем, а только активным пользователям. Например, при условии, если заемщик потратил с карточки безналично какую-то сумму за месяц.

Кредитные карты банков с льготным периодом обслуживаются международными системами. Ими можно расплачиваться в любых странах, ими удобно пользоваться в отпуске и деловых поездках. Что касается обналичивания, то эту операцию можно выполнять в любом банкомате, размер комиссионных в каждом банке свой.

Подытожим: кредитные карты с длительным льготным периодом – это отличный вариант для бережливых людей, которые хотят с выгодой для себя приобретать товары и услуги, и при этом не переплачивать лишнее. На портале BankSpravka.RU собрано много полезных обзоров и сравнений, которые помогут вам подобрать кредитку с бесплатным обслуживанием, низкой ставкой, и с оформлением без справок, воспользуйтесь этой полезной информацией, чтобы сделать правильный выбор.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Как выбрать кредитную карту

Мы рекомендуем вам смотреть не только на грейс-период, но также и оценивать остальные, не менее важные параметры банковского продукта. Ведь может оказаться так, что этот срок без % действительно длинный, но вам нужно ежедневно платить комиссию за обслуживание, и тогда выгодность такой карточки будет сомнительная.

Или вы хотите иногда иметь возможность снимать наличные, а выбранный вами банк за эту услугу берёт высокую комиссию. Либо одобряют совсем незначительную сумму, которой вам будет недостаточно для расходов.

Соответственно, рассматривать кредитные предложения нужно со всех сторон, принимая во внимание следующее:

- Какой могут одобрить лимит;

- Какой действует процент по окончании беспроцентного срока;

- Какая берется плата за обслуживание;

- Есть ли бонусы или программа лояльности.

Что из себя представляет карта рассрочки Хоум Кредит Банка

Платежная карта с возможной суммой 10000—300000 руб. предлагается Хоум Кредит Банком всем клиентам, которые любят оплачивать товары/услуги безналичным способом. Поэтому банковский продукт позволяет делать покупки без переплат, однако снимать наличные не разрешается. Период действия рассрочки у партнеров охватывает 12 мес., в других магазинах – 3 мес. Ее погашение происходит равными частями.

Если оплата пропущена либо осуществляется несвоевременно, на заемщика налагается ставка 17,9%. Карта выпускается бесплатно. Не нужно платить и за смс-оповещение, и за обслуживание. Карточка действительна в интернете. Магазинов-партнеров у Хоум Кредит Банка меньше, чем у конкурентов, — 40 тыс. Также картой бесплатного обслуживания расплачиваются в кафе и ресторанах, за покупку билетов и прочего. Даже есть 51 дн. грейс-периода.

Если вы желаете быть ее держателем, нужно, чтобы исполнилось 18 лет (не старше 70-х), было российское гражданство, источник дохода. Радуют не только минимальные требования, но и возобновляемость кредитного лимита.

Почему банкам выгодно открывать кредитные карты с бесплатным обслуживанием

Кредитные карты без платы за обслуживание — это своеобразный маркетинговый ход банков

Таком образом, они пытаются привлечь дополнительное внимание к своим продуктам. И, как показывает практика, это у них получается, так как люди любят все бесплатное

Некоторые кредиторы поступают хитрее. Они за первый год пользования комиссию не взимают. Но потом приходится платить.

Что касается выгоды банков, она очевидна: потери, связанные с бесплатным обслуживанием, компенсируются за счет различных комиссий, процентной ставки по кредиту и прочего.

Кредитные карты без обслуживания с кешбэком

Некоторые банки предлагают доходные карты, с помощью которых можно компенсировать часть своих затрат. Речь идет о кредитках с кешбэком и бонусными программами. Вы можете приобрести кредитки без платы за обслуживание и с возвратом части потраченных денег в ВТБ, Восточном Экспресс Банке, Авангарде.

В ВТБ можно оформить Мультикарту с кешбэком

- ставка – 26% в год;

- доступный лимит – до 1 млн рублей;

- льготный период – 50 дней.

Главное преимущество – кешбэк до 10% от чека в ресторане или на АЗС и до 2% от других покупок. Держатель пластика может стать участником бонусной программы и получить вознаграждение на выбор:

- кешбэк;

- бонусы программы Коллекция;

- накопление миль;

- повышенные проценты по депозиту (10% годовых).

Чтобы кредитная карта с кэшбэком была доступна для пользования без уплаты годового обслуживания, необходимо выполнение любого из следующих условий:

- совершите покупки на сумму от 15 тысяч рублей в месяц;

- храните на накопительном счете не менее 15 тысяч рублей;

- переводите на нее пенсию или зарплату.

В противном случае придется заплатить за карточку 249 рублей в месяц.

В банке Авангард можно оформить карту Пакет родителя

Основной плюс этого пластика – к нему бесплатно выпускается карта Школьное питание. Ей можно расплатиться только в буфете или столовой в школе, снять с нее наличность или перевести деньги нельзя. Счет привязан к кредитке родителя.

По Пакету родителя предусмотрен кешбэк 1% со всех покупок (максимум – 2400 рублей в год).

В Восточном Экспресс Банке можно оформить кредитную карту

- Автокарта – по ней можно получить кешбэк до 5% при оплате бензина, запчастей для авто и прочих услуг, связанных с обслуживание транспорта;

- Адмирал – повышенный возврат осуществляется при покупке спорттоваров;

- Cash-back – стандартный размер кешбэка составляет 1%, но до 5% можно получить в выбранных банком категориях.

По карте предусмотрен кредитный лимит до 300 тысяч рублей, ставка – 29,9%. Грейс-период – 56 дней, устанавливается для каждой покупки индивидуально. Есть начисление процентов на остаток собственных средств в виде 4% годовых.

Кредитная карта Cash-back, предоставляемая Восточным, и ее характеристика

В достаточной мере полезным кредитным продуктом считается Cash-back. Это карточка, которую выпускает Восточный Экспресс Банк. Она может стать хорошим инструментом для совершения покупок, тогда на протяжении ЛП (56 дней), не нужно будет кредитору платить процентную ставку. Когда он закончится, за упомянутые операции начисляется от 24% годовых.

Безналичный расчет помогает держателю получать до 40% кэшбэка. Ранее за обслуживание клиенты платили 1 тыс. руб. Сегодня оно бесплатное. Также не предусмотрена плата за выпуск. Сумма кредита колеблется в пределах 55000—500000 руб. Если на счету ежемесячно будут оставаться собственные деньги, зачислится в качестве дохода до 4% годовых. Заемщику понадобятся: гражданство РФ, телефон, паспорт, стабильный заработок, 3 месяца стажа, постоянная регистрация. Лица до 25 лет дополнительно предоставляют справку о трудоустройстве или доходе.

Стоимость обслуживания дебетовой карты

Количество выпускаемых Сбербанком дебетовых карт еще выше. На начало 2020 года оно составляет 18 пластиков. Кроме того, продолжают обслуживаться некоторые виды карточек, эмитированных ранее. Стоимость обслуживания наиболее популярных дебетовых карточных продуктов от Сбербанка приводится в таблице.

|

Вид дебетового пластика |

Годовое обслуживание |

|

|

В первый год |

В последующие годы |

|

|

С большими бонусами |

4 900 руб. |

4 900 руб. |

|

Сберкарта Тревел |

2 400 руб. |

2 400 руб. |

|

Мир Классическая |

750 руб. (дополнительная – 450 руб.) |

450 руб. (дополнительная – 300 руб.) |

|

Золотая |

3 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Классическая и Классическая с дизайном на выбор |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Молодежная и Молодежная с дизайном на выбор |

150 руб. |

150 руб. |

|

Карта болельщика БК ЦСКА |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Пенсионная |

бесплатно |

бесплатно |

|

Аэрофлот Классическая |

900 руб. (доп. – 600 руб.) |

600 руб. (доп. – 450 руб.) |

|

Аэрофлот Золотая |

3 500 руб. (доп. – 3 000 руб.) |

3 500 руб. (доп. – 3 000 руб.) |

|

Аэрофлот Signature |

12 000 руб. (доп. – 2 500 руб.) |

12 000 руб. (доп. – 2 500 руб.) |

|

Visa Цифровая |

бесплатно |

Бесплатно |

|

Подари жизнь Классическая |

1 000 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Подари жизнь Золотая |

4 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Подари жизнь Платиновая |

15 000 руб. (доп. – 2 500 руб.) |

10 000 руб. (доп. – 2 500 руб.) |

|

Моментальная |

бесплатно |

бесплатно |

Карта рассрочки «Совесть» Киви Банка

Для покупок товаров в рассрочку без дополнительных комиссий выгодно использовать карту рассрочки Совесть от Киви банка. Продукт представляет собой банковскую карту с возобновляемым лимитом рассрочки 5 000 – 300 000 рублей. Стоимость заемных средств составляет 0% при условии возврата долга до окончания предоставленного партнерами периода, 10% – после завершения действия рассрочки. Задолженность погашается ежемесячно с учетом потраченных сумм. Несвоевременное внесение платежа приводит к штрафу 699 рублей. За операции по снятию наличных сумм взимается плата в размере 590 рублей. Период рассрочки за снятие денег с карты – 2 месяца.

Выпуск осуществляется бесплатно. Стоимость годового обслуживания – 0 рублей. Срок действия – 5 лет, далее осуществляется бесплатный перевыпуск. Всю информацию о покупках, задолженности, способах погашения можно получить в личном кабинете на сайте Киви банка или при использовании бесплатного мобильного приложения.

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Правила оформления

Чтобы оформить пластик, вы можете воспользоваться 3 самыми популярными способами:

- Онлайн без регистрации личного кабинета.

- Онлайн с входом в личный кабинет.

- Личным посещением отделения банка.

Для этого достаточно выполнить действия:

- Перейдите на главную страницу сайта Сбербанка.

- В главном меню выберите вкладку «Карты».

- Далее нажмите «Дебетовые».

- Выберите подходящий вид пластика.

- Нажмите на кнопку «Заказать онлайн».

- Выберите платежную систему, если такая возможность есть.

- Выберите в какой валюте вы хотите открыть счет, если такая возможность есть.

- Укажите личные данные – ФИО, имя на пластике, дату рождения, электронную почту и номер телефона.

- Впишите данные паспорта – серию, номер, дату выдачи.

- Нажмите на кнопку «Далее».

- Подтвердите оформление посредством ввода кода и нажмите на кнопку «Подтвердить».

При оформлении онлайн с входом в личный кабинет

Для этого выполните следующие действия:

- Авторизуйтесь в личном кабинете.

- В меню выберите раздел дебетовых карт.

- Выберите нужную.

- Заполните форму.

- Подтвердите отправку посредством ввода кода.

Через несколько дней вам позвонит сотрудник и пригласит в банк для получения пластика.

Для этого выполните следующие действия:

- Возьмите с собой паспорт и придите в ближайшее отделение Сбербанка.

- Заполните заявление на получения пластика и отдайте его сотруднику.

После этого вам сразу же выдадут карту, оформленную на ваш счет и имя, если такая возможность предоставляется.

Посещение отделения банка