Лучшие дебетовые карты

Содержание:

- Какую дебетовую карту лучше выбрать?

- Основные отличия дебетовой карты от зарплатной

- Как получить карту?

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- ФК Открытие

- ВТБ

- Газпромбанк / Умная карта

- ВТБ / Мультикарта

- Правильно выбираем дебетовую карту банка

- Оформление выгодной дебетовой карты для оплаты

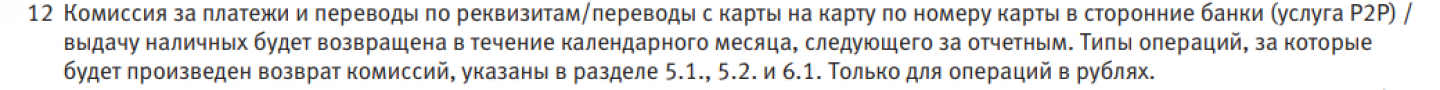

- Как выбрать дебетовую карту через интернет?

- Выгодные дебетовые карты с начислением процентов

- Классы дебетовых карт

- Плюсы и минусы

- Тинькофф

- Как проверить — кредитная или дебетовая карта?

- Райффайзенбанк

- Хоум Кредит

- Особенности

- Вывод — как лучше пользоваться виртуальной картой

Какую дебетовую карту лучше выбрать?

Решение вопроса о том, какую дебетовую банковскую карту лучше выбрать для повседневного применения, зависит от конкретных задач клиента. В качестве простой замены кошелька с наличными на более безопасный вариант применяется пластик базового уровня с привлекательными характеристиками:

- моментальным выпуском;

- бесплатным обслуживанием;

- быстрым проведением безналичных расчетов;

- минимальными комиссиями банкоматов.

Именные карточки Visa классик или MasterCard стандарт обладают полным комплексом необходимых функций и достойными параметрами:

- беспрепятственным получением банковских услуг;

- достаточным лимитом ежедневных расходов;

- высокими процентными ставками;

- приятными бонусами.

Классические платежные инструменты применяются для мгновенной отправки и зачисления переводов через онлайн системы, проведения прочих денежных операций в России и иностранных государствах.

Элитные средства платежей и сбережений (золотые, платиновые) подходят для размещения крупных сумм и обеспечивают преимущества владельцам:

- моментальное выполнение переводов по всему миру;

- наличие персонального менеджера;

- свободное посещение вип-залов аэропортов, известных ресторанов и казино;

- бесплатное оформление страховых полисов при выезде за пределы страны;

- круглосуточный консьерж-сервис;

- выгодные курсы конвертации валюты.

Стоит обратить внимание на наличие требований по минимальному ежедневному остатку средств и величине ежемесячного оборота, достаточных для освобождения клиента от внесения платы за обслуживание. Анализ тарифных планов, опубликованных на официальных сайтах банков, помогает выявить продукты с оптимальным соотношением цены и доступных опций, обеспечивающих максимальную выгоду пользователю

Анализ тарифных планов, опубликованных на официальных сайтах банков, помогает выявить продукты с оптимальным соотношением цены и доступных опций, обеспечивающих максимальную выгоду пользователю.

Основные отличия дебетовой карты от зарплатной

Деление карт на дебетовые и зарплатные в некоторой степени условно. Дело в том, что существует много разновидностей пластиков, которые в той или иной виде сочетают свойства и характеристики, присущие указанным видам банковского продукта. В качестве типичных примеров можно привести корпоративные, студенческие, овердрафтные и другие типы подобных карточек. Тем не менее, некоторые особенности дебетового и зарплатного пластика все-таки нужно выделить.

Условия выдачи дебетовой карты

Дебетовая карта выдается любому физическому лицу, если оно удовлетворяет требованиям, предъявляемым банком своим клиентам. Главной особенностью подобного продукта выступает отсутствие кредитного лимита и необходимость пополнения баланса пластика перед его использованием.

По сути, владельцем дебетовой карты может стать любой житель России, начиная с 14 лет. Более того, даже для детей в возрасте от 6 до 14 лет также может быть изготовлена подобная карточка, хотя и выступающая в качестве дополнительной к пластику одного из родителей.

/chem-otlichaetsya-debetovaya-karta-ot-zarplatnoj-2.jpg)

Фото №1. Дебетовая карта Альфа-Банка

При этом владелец дебетовой карты получает доступ к самым различным банковским сервисам. К числу наиболее популярных относятся такие: кэшбэк, овердрафт, разнообразные бонусные программы и т.д.

Условия выдачи зарплатной карты

Зарплатная карта является разновидностью дебетовой, так как также предусматривает необходимость предварительного пополнения перед использованием. Однако, она выдается исключительно участникам зарплатного проекта, который ведется банком-эмитентом и компанией, в которой трудится потенциальный владелец пластика.

Это в равной степени относится к овердрафту, кэшбэку, бонусным программам и акциям. В результате, зарплатная карта предоставляет владельцу несколько ограниченный набор функциональных возможностей.

/chem-otlichaetsya-debetovaya-karta-ot-zarplatnoj-3.jpg)

Фото №2. Зарплатные карты различных банков

Как получить карту?

В зависимости от того, какой банк вы хотели бы выбрать, в качестве обслуживающего, меняются условия на получение карты и открытие текущего счета. Одним банкам достаточно вашей онлайн-заявки, другие же предусматривают только личное присутствие для заполнения бумаг. Давайте рассмотрим некоторые варианты.

В Сбербанке, к примеру, для открытия социальной, пенсионной, личной и моментальной карты, независимо от цены на годовое обслуживание, необходимо лично посетить ближайшее отделение банка и заполнить анкету-заявку. При себе должен быть паспорт, после чего вам сразу выдадут неименную карточку (Моментум) либо, оформят персонифицированную, ее придется подождать сроком до 1 месяца. А вот в случае с картами «Молодежными» было предусмотрено исключение, заказать такую карту можно на официальном сайте Сбербанка, где можно даже выбрать уникальный дизайн карты.

В банке Тинькофф единственным способом оформления карты является онлайн-подача заявки. Для этого заполняется простая анкета, куда вводятся ваши персональные данные, указывается тип желаемой карты и вписывается будущее тайное слово. После этого с вами свяжется консультант, спросит ваше точное местонахождения, куда следует доставить карту, и если ваш город находится в радиусе покрытия, тогда курьер привезет ее прямо к вам домой.

В банке ВТБ предусмотрена возможность онлайн-подачи заявки для любой выпускаемой карты. На официальном сайте вы выбираете нужный вам продукт и заполняете заявку. Если вы проживаете в Москве и области, тогда можете заказать курьерскую доставку карты на дом. Если же нет, тогда карта будет доставлена в ближайшее к вам отделение банка. ВТБ предусматривает открытие карты и для нерезидентов, им онлайн-заявка недоступна. Для оформления карты необходимо обратиться в удобное отделение банка.

В банке МТС можно выбрать одну из 4 дебетовых карт, направленных на решение разных задач клиента. Так, для открытия карточки Викенд, достаточно подать заявку на сайте и получить карту в ближайшем отделении банка. А вот если вам нужна карточка платинум, детская или МИР, тогда заявку придется подавать непосредственно в банке. Карту обещают выдать в этот же день.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Дельные советы

Чтобы выделиться и не путать свою карту с другими, закажите пластик с индивидуальным дизайном. По некоторым продуктам Сбербанка это бесплатно, но для большинства карт услуга платная.

-

Личные финансы

Нужно ли говорить партнеру о размере своей зарплаты? Нормально ли не знать, сколько зарабатывает муж? Что такое семейный бюджет и как его вести? О том, как правильно выстроить диалог о деньгах в семье, читайте далее.

-

Ликбез

В России ещё на 5 лет продлили действие дачной амнистии. Рассмотрим, какова процедура регистрации дачной недвижимости на участке и что делать, если есть проблемы с документами.

-

Для юридических лиц

Какой бы гениальной ни была бизнес-идея, ей будет сложно воплотиться в жизнь без финансирования. Разберёмся, каковы этапы финансирования стартапа и как привлечь инвестиции для развития проекта.

-

Для юридических лиц

Магазины, салоны и прочие компании теперь могут принимать оплату по QR-коду. Сколько это стоит, как работает, какому бизнесу подойдёт, а какому – нет, расскажем в статье.

-

Дельные советы

Летом 2020 года Центробанк выпустил новое приложение для клиентов, которые пользуются финансовыми и страховыми услугами. О возможностях для пользователей, читайте в статье.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Благотворительность

В Российской Федерации появился еще один карточный продукт с «благотворительным» кешбэком. Карта Teddy Food от Ак Барс Банка позволяет тратить деньги, помогая животным. 5%-й кешбэк за покупки перечисляется на содержание бездомных кошек и собак.Обладатели «пластика» могут отслеживать поступления кешбэка и самостоятельно перечислять

07 июля 2021

-

Актуально

Банк «Открытие» информирует о том, что с 1 июня текущего года комиссия за снятие наличных денежных средств с расчётных карт финансовой структуры в банкоматах сторонних организаций, а также в торгово-сервисной сети составит 1% от получаемой суммы.Изменения не актуальны для зарплатных и пенсионных клиентов кредитного учреждения,

21 мая 2021

-

Новый продукт

В линейке карточных продуктов ВУЗ-банка пополнение. Финансовая структура начала эмиссию расчётных карт «Классика».Доходность карточного счёта составляет 3,75% годовых.За покупки в аптечных сетях и супермаркетах начисляется 3%-ный кэшбэк.Снимать наличные с картсчёта можно в банкоматах любых банков (до 20 тыс. руб. в месяц).Карта обслуживается

15 янв 2021

-

Новый продукт

УБРиР начал выпуск дебетовых карт «Комфорт». Новый карточный продукт помогает зарабатывать на повседневных тратах, получая два вида кэшбэка.Кэшбэк в сфере оплаты услуг предприятий ЖКХ составляет 1,5% или 5% от суммы транзакции в зависимости от ежемесячного оборота по карточному счёту:от 5000 до 14999 рублей – 1,5%,свыше 15000 рублей – 5%.Предельный

03 авг 2020

-

Новый продукт

БКС Банк пересмотрел тарифы по дебетовым картам и запустил сразу 4 пакета услуг для розничных клиентов.Бесплатный тариф «Лайт» подойдёт для клиентов, только начинающих знакомство с сервисами БКС. В рамках тарифа начисляется 3%-ный кэшбэк бонусами при совершении покупок по «пластику» на сумму не менее 10 тысяч рублей в месяц.Тариф

20 апр 2020

-

Финансовые результаты

Год назад ОТП Банк представил фирменные дебетовые карточные продукты «Можно всё» и «Твой выбор». За прошедшее время финансовая структура выдала около 40 тысяч пластиковых карт. На карточных счетах клиенты банка разместили более 1,5 млрд рублей.Доходность дебетового «пластика» ОТП Банка достигает 7% годовых.По картам предоставляет

08 нояб 2019

-

Актуально

КБ «Ренессанс Кредит» обновил условия пользования дебетовыми пластиковыми картами. В настоящее время кэшбэк по «пластику» определён в 1% от суммы покупок (максимум 7 тысяч рублей в месяц). Ежемесячная комиссия за ведение карточного счёта составляет 99 рублей. «Пластик» становится бесплатным при совершении платежей по картам на

08 фев 2019

-

Новый продукт

Новая дебетовая карта от банка «Русский Стандарт»

В России выпущена первая дебетовая пластиковая карта системы платежей American Express. Эмитентом платёжного средства выступил банк «Русский Стандарт». Обладатели дебетовых карт American Express могут без ограничений пользоваться стандартными сервисами, предоставляемыми платёжной системой, в том числе консьерж-службой.Держателям новых

14 марта 2017

- Читать все новости

ФК Открытие

Opencard по праву вошла в топ дебетовых карт. Держателям доступно бесплатное снятие наличных в любых банкоматах. Обслуживание также бесплатно. За выпуск карты взимается комиссия 500 руб., которая возвращается на бонусный счёт в виде бонусных рублей при достижении общей суммы покупок по карте 10 тыс. руб.

В рамках программы лояльности держатель карты может выбрать один из вариантов начисления бонусных рублей – до 3% за все покупки или до 11% в категориях. Категорию можно менять бесплатно раз в месяц. Максимальное вознаграждение – 15 тыс. бонусных рублей в месяц (суммарно по всем картам тарифа Opencard) из них не более 3000 за покупки в выбранных категориях.

Плюсы:

- бесплатное обслуживание;

- бесплатное снятие наличных в банкоматах любых банков;

- высокий процент начисления бонусов.

Минусы:

максимальное вознаграждение доступно при выполнении трёх условий одновременно.

ВТБ

Мультикарта ВТБ даёт право на бесплатное снятие кэша во всех банкоматах. Правда, есть подвох. В условиях обслуживания сказано, что комиссия за снятие наличных в банкоматах других банков возвращается на мастер-счёт в виде cash back в течение следующего месяца.

Выдержка из тарифов по Мультикарте ВТБ

Бонусная программа также предполагает выбор подключаемой опции:

- Cash Back,

- «Путешествия»,

- «Коллекция»,

- «Заёмщик».

Размер вознаграждения зависит от суммы покупок, совершённых по карте за месяц.

Доход до 9% на среднемесячный остаток до 300 тыс. руб. Точный размер процента на остаток зависит от суммы покупок в месяц:

- 5–15 тыс. руб. – 2%;

- 15–75 тыс. руб. – 4%;

- более 75 тыс. руб. – 9%.

За один день нельзя снимать больше 400 тыс. руб., а за месяц – 3 млн руб. Этот лимит актуален совокупно для всех дебетовых карт ВТБ.

Бесплатное обслуживание предоставляется при сумме покупок по карте от 5 тыс. руб. в месяц. Если условие не выполняется, комиссия составит 249 руб.

Плюсы:

- возможность выбора бонусной опции;

- месяц оформления Мультикарты по любой из опций начисляется максимальное вознаграждение независимо от суммы покупок.

Минусы:

максимальные бонусы начисляются только при тратах от 75 тыс. руб. в месяц.

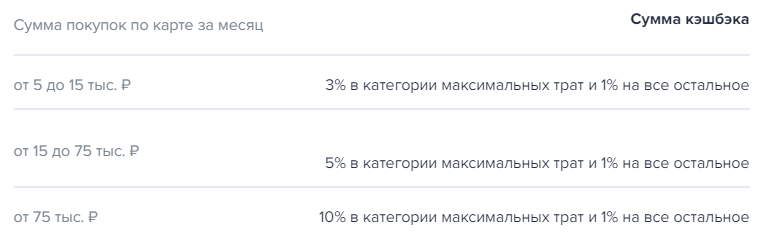

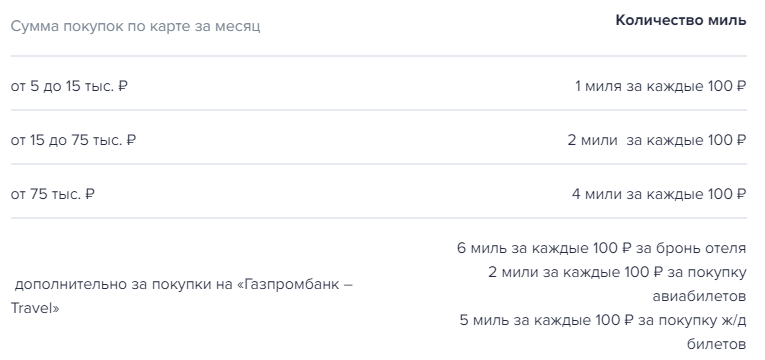

Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

Коллекция. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.

Правильно выбираем дебетовую карту банка

Успешные клиенты банков правильно выбирают удобную дебетовую карту для выгодных покупок, внушительной прибыли от размещения личных сбережений и дополнительных льгот. Отдельного рассмотрения заслуживают предпочтительные направления расходования начисленных баллов, рублей или милей. Бонусы тратятся на приобретение:

- авиа и железнодорожных билетов, оплаты услуг гостиниц и ресторанов;

- ГСМ и прочих товаров на АЗС;

- игровых баллов в популярных онлайн играх;

- билетов на спортивные соревнования и абонементов бассейнов, тренажерных залов и фитнес-клубов.

Заявителю полезно заранее оценить удобство управления счетом и совершения денежных операций посредством мобильного приложения и интернет-банка.

Оформление выгодной дебетовой карты для оплаты

Моментальное оформление в день обращения к эмитенту выгодной дебетовой карты для безналичной оплаты товаров, услуг и выставленных счетов обеспечивает владельцу существенные преимущества:

- безопасность и надежность хранения сбережений;

- регулярную прибыль от размещения средств;

- незначительные расходы на обслуживание;

- щедрые бонусы и акции;

- бесплатное снятие наличных в банкоматах эмитента и партнеров;

- элегантный и стильный дизайн пластика.

По заявлению клиента эмитент выпускает дополнительные платежные инструменты для членов семьи, включая детей с шестилетнего возраста.

Как выбрать дебетовую карту через интернет?

Дистанционный финансовый сервис помогает соискателю срочно выбрать и не выходя из дома оформить через интернет дебетовую карту с лучшими характеристиками:

- широким функционалом;

- незначительными комиссиями;

- внушительными процентами;

- комфортным мобильным приложением;

- удобным способом получения.

Посетителям представлены актуальные предложения надежных и проверенных эмитентов. После сравнения банковских программ и выявления наиболее интересного варианта заявителю останется подать запрос по паспорту на сайте понравившегося учреждения и получить желанный пластик в офисе, от курьера или по почте.

Выгодные дебетовые карты с начислением процентов

Сравнение тарифных планов разных учреждений позволяет успешно подобрать выгодную дебетовую карту MasterCard или Visa с начислением внушительных процентов на остаток. Банки определяют собственные критерии минимального размера средств на счете для установления повышенной процентной ставки.

Размещение крупных сумм поощряется достойной прибылью клиента. Быстро получить желанную карточку вправе любой совершеннолетний гражданин при наличии паспорта.

Обязательным условием открытия счета по заявлению несовершеннолетнего соискателя, достигшего возраста 14 лет, является наличие письменного согласия законного представителя.

Классы дебетовых карт

Вторым важным признаком, позволяющим классифицировать применяемые сегодня дебетовые карты на категории выступает уровень обслуживания и количество предлагаемых банковских услуг. По этому параметру можно выделить самые различные группы пластиков. В качестве наиболее популярных необходимо отметить следующие из них.

Электронные

Самая простая разновидность дебетовых карт, владельцам которых предлагается обслуживание начального уровня. Обычно они называются Maestro или Electron и выпускаются как в VISA, так и в MasterCard.

Обладатели подобных пластиков могут применять их для безналичной оплаты различных услуг и товаров. Кроме того, электронные карты используются в банкоматах и терминалах. Стоимость обслуживания подобных банковских продуктов находится на самом низком уровне, а некоторые из них обслуживаются бесплатно.

Классические

Наиболее многочисленная по числу изготовленных карт категория пластиков. К ней относятся банковские карточки серий Classic и Standard. Именно подобные платежные средства и инструменты используются большинством клиентов кредитных организаций.

Основным достоинством классических банковских дебетовых карт является сочетание широкого набора функциональных возможностей с относительно невысокой стоимостью оформления и последующего обслуживания. Стандартный годовой тариф для подобного пластика находится в пределах между 0,5-2 тыс. руб.

/vidy-debetovyx-kart-4.jpg)

Фото №3. Классическая дебетовая карта

При этом карточка может использоваться как для расчета в реальных и виртуальных магазинах, так и для использования в банкоматах и терминалах. Естественно, классический дебетовый пластик предоставляет возможность переводить средства самыми различными способами, начиная с устройств самостоятельного обслуживания и заканчивая любыми платежными онлайн-сервисами.

Золотые

Первым видом карт повышенной престижности выступают так называемые золотые. Это связано с тем, что в наименовании подобных пластиков практически всегда присутствует Gold, например, MasterCard Gold или VISA Gold. Менее популярная платежная система American Express также выпускает карту из этой серии.

Главным отличием золотых пластиков от классических выступает расширенный спектр возможностей, предлагаемый их владельцам. Он заключается в большем лимите средств на снятие, наличии дополнительных программ страхования и других подобных привилегиях.

/vidy-debetovyx-kart-5.jpg)

Фото №4. Золотая карта

Не удивительно, что предоставление подобных льгот сопровождается увеличением стоимости обслуживания таких дебетовых карточек. Стандартной величиной годовой платы является 3-4 тыс. руб. очевидно, что количество владельцев золотых карт относительно невелико.

Платиновые

Для владельцев платиновых дебетовых карт предлагается еще более высокий уровень обслуживания. Основными отличиями от менее престижных вариантов выступают:

- высокие лимиты или отсутствие ограничений на обналичивание средств с карты;

- многочисленные страховые, бонусные и дисконтные программы, позволяющие получить заметную прибыль или скидки;

- закрепление за клиентом личного менеджера, специального канала для связи и возможность обслуживание в режиме 24/7.

Годовой тариф платиновой карты может достигать 5-10 тыс. рублей. Логичным следствием этого становится небольшое число подобных банковских продуктов, присутствующих на отечественном финансовом рынке.

/vidy-debetovyx-kart-6.jpg)

Фото №5. Платиновая карта

Черные

Наиболее престижная категория дебетовых карт. Черные пластики выпускают далеко не все банки. Многие подобные продукты являются кобрендинговыми, то есть эмитируются банком совместно с кем-то из партнеров финансовой организации.

Несколько наиболее важных характеристик дебетовых карт из серии Black выглядят так:

- возможность овердрафта, что приближает подобные пластики к кредиткам;

- большое количество различных акций и программ, принимать участие в которых имеет право владелец черной карты. Важную их часть составляют мероприятия, проводимые партнером банка, участвующим в изготовлении и выдаче карты;

- минимум ограничений и лимитов, касающихся величины денежных переводов и сумм обналичивания;

- круглосуточное обслуживание клиента персональным менеджером.

/vidy-debetovyx-kart-7.jpg)

Фото №6. Черная дебетовая карта премиум-сегмента

Это объясняется тем, что каждый банк самостоятельно устанавливает как стоимость обслуживания того или иного пластика, так и перечень предоставляемых его владельцу услуг. Поэтому для того, чтобы выбрать подходящую для конкретного клиента дебетовую карту, следует внимательно разобраться в предлагаемых финансовой организацией условиях.

Плюсы и минусы

Оформляя платежную карту, мы планируем извлечь от ее использования какую-либо пользу. Так как дебетовые карточки отличаются по своим функциям от остальных карт, то стоит изучить ее достоинства и недостатки.

Достоинствами карты будут:

- бесплатное, или не слишком затратное обслуживание;

- возможность обналичивать карту без комиссионных;

- при остатке установленной суммы на счету, как правило, насчитываться неплохой процент;

- оформить карту может каждый обратившийся человек.

- на карту устанавливается бонусная программа.

К недостаткам же отнесем:

- отсутствие возможности взять в долг;

- значительная комиссия при обналичивании карты через чужие банкоматы;

- практически все банки устанавливают дневной лимит на снятие денег.

В целом карта получается довольно выгодной, особенно для осуществления безналичных расчетов.

Тинькофф

По карте Tinkoff Black доступно беспроцентное снятие наличных в любых банкоматах до 150 тыс. руб. за расчётный период при сумме операции 3 тыс. руб. и выше. Если лимит в 150 тыс. превышен, каждая выдача обойдётся в 2%, но не меньше 90 руб. Если сумма менее 3 тыс. руб., взимается 90 руб. комиссии.

Деньги за обслуживание не берут с клиентов, у которых в банке есть вклады, кредиты или остаток на счёте от 30 тыс. руб. В общем случае оно стоит 99 руб. в месяц.

С обычных покупок кэшбэк 1%, с выбранных категорий – 5%. На тратах у партнёров можно сэкономить до 30%. 5% годовых начисляют на остаток до 300 тыс. руб.

Плюсы:

- можно сделать мультивалютной и хранить деньги сразу в 30 валютах;

- кэшбэк выплачивается деньгами, а не бонусами.

Минусы:

бесплатное снятие наличных в любых банкоматах действует только для сумм от 3 тыс. руб.

Как проверить — кредитная или дебетовая карта?

Допустим, у вас тики имеется в запасе 2-3 банковские карты, и вы уже давно забыли какую и для чего открывали. Тогда, чтобы разобраться какая карта является дебетовой, а какая кредитной, вам можно воспользоваться основными способами проверки принадлежности карточки.

Изучение дизайна карты

Первым делом возьмите карточки и посмотрите, если на них надписи дебет или кредит. Конечно, далеко не все банки печатают это слово, ведь так упрощается процедура идентификации карты и для мошенников. Но все же, если вы увидели одну из надписей, тогда вы сразу сможете определить кредитная или дебетовая карта перед вами.

Изучение условий договора

Если по визуальным признакам определить не получилось, тогда одним из главных способов является изучение договора на обслуживание. В договоре будет обязательно указано для каких целей выдавалась карта. Если она кредитная, тогда в договоре будет также указан размер кредита, оформленного на карту. В большинстве случаев, клиенты, при заключении договора читают его не слишком внимательно, а зря. Ведь вы всегда можете упустить из виду принципиально важные моменты использования карты.

Посещение отделения банка

Этот способ подойдет больше для тех, у кого всего одна карта осталась не идентифицированной. Вы можете обратиться к любому консультанту, предоставив имеющуюся у вас карту, и попросить ее проверить на принадлежность к тому или другому типу. Но в этом случае вам также придется предъявить паспорт.

Другой вариант — позвонить на горячую линию. Вам нужно будет пройти идентификацию и назвать номер карты. Консультант проверит информацию и расскажет о том какая карта у вас сейчас.

Использование услуги интернет-банкинг

Для тех клиентов, которые пользуются банкингом вполне достаточно будет зайти в личный кабинет и посетить раздел посвященный открытым картам. Кликнув на карту, вы сможете просмотреть основную информацию по ней, в том числе и о ее типе. Если вдруг вы не нашли нужные сведенья, тогда ознакомьтесь с движениями по карте.

Если вам будет доступны данные только о сумме денег, хранящихся на счете и операциях, осуществленных за выбранные период, и лимит овердрафта — значит перед вами дебетовая карта.

/chem-otlichaetsya-debetovaya-karta-ot-kreditnoj-4.jpg)

Рис.3 Где указан тип карты

Если вы увидите «задолженность по кредиту» или «размер минимального платежа до окончания льготного периода» — не сомневайтесь, перед вами кредитка.

Поиск имени и фамилии владельца на карте

Последний, не очень надежный способ — проверить наличие фамилии и имени владельца карточки. В большинстве случаев кредитные карты оформляются персонифицированными. То есть, на ней будет указано имя владельца (хотя уже можно встретить и мгновенные кредитные карты). Если же перед вами карта неименная, то большая вероятность что вы оформили моментальную дебетовую карту. Но не все банки предлагают возможность мгновенной выдачи карты.

Райффайзенбанк

В число лучших банковских карт вошла «Всё сразу» Райффайзенбанка. Кэшбэк начисляется баллами, которые обмениваются на рубли или электронные сертификаты партнёров. Максимальное вознаграждение – 1000 баллов в месяц. Держатель получает 1 балл за каждые потраченные 100 руб. (новые клиенты – 1 балл за 50 руб. в первый год использования карты).

Приятный бонус: карта обслуживается бесплатно при оформлении с 1 марта по 30 ноября 2020 года. Обычная стоимость – 1490 руб. в год (или 1990 руб. в случае выбора своего дизайна).

Получить деньги без комиссии можно в банкоматах-партнёрах. Во всех других придётся отдать 1% от суммы операции, минимум 100 руб.

Плюсы:

бесплатное обслуживание в течение всего срока при оформлении с 1 марта по 30 ноября 2020 года.

Минусы:

максимальное вознаграждение – 1000 баллов в месяц.

Хоум Кредит

Выгодными условиями отличается карта «Польза». Держателям доступно получение денег в любом банкомате 5 раз в месяц без комиссии. Лимит не действует при сумме поступлений от юрлиц от 20 тыс. руб. в месяц. В других случаях банк берёт процент – 100 руб. с каждой операции.

За первый месяц обслуживания платить не нужно. Дальше оно стоит 99 руб. ежемесячно. Бесплатно пластик обслуживают, если каждый день на карте остаётся не менее 10 тыс. руб. или при сумме покупок более 5 тыс. руб. в месяц.

На ежемесячную сумму остатка начисляются проценты – до 6% годовых.

Что касается бонусов, то это 10% при покупках у партнёров, 3% в выбранных банком категориях, 1% – за прочие траты.

Плюсы:

- начисление процентов на остаток;

- высокая ставка начисления бонусов.

Минусы:

снятие наличных без комиссии в любом банке действует только 5 раз в месяц.

Особенности

Владельцам пластиковых карточек обеспечен беспрепятственный доступ к услугам финансовых организаций. Представленные карточные продукты разнообразны и привлекательны, но как выбрать дебетовую карту с оптимальными параметрами, соответствующими индивидуальным предпочтениям конкретного пользователя?

Предварительно следует определиться с приоритетными целями применения пластика, размером размещаемых средств и планируемой величиной ежемесячного оборота, чтобы успешно подобрать программу на официальном сайте банка с выгодным тарифным планом и дополнительными привилегиями.

Вывод — как лучше пользоваться виртуальной картой

Если изначально виртуальные карты служили лишь дополнением к пластиковым, то постепенно они становятся полноценными расчетными инструментыми. Банки вводят для них различные специальные условия и бонусы, предусматривают способы использования в офлайне, упрощают процедуру оформления. Изготовление и обслуживание виртуальных карт обходится для банков дешевле, чем пластиковых, поэтому в будущем их доля на рынке продолжит расти.

Однако такую карту все еще можно использовать как дополнительный платежный инструмент. В этом случае не храните на ней крупные суммы денег, оформляйте ее только для одной или нескольких покупок. В остальных ситуациях пользуйтесь вашей основной дебетовой или кредитной картой, либо, если необходимо, наличными.

При использовании виртуальной карточки соблюдайте все правила и меры безопасности. Проверяйте сайт перед оплатой, не оставляйте реквизиты в подозрительных местах, никому не сообщайте код безопасности и пароли для подтверждения операций. После того, как вы совершите все необходимые покупки и выведете остаток денег, не забудьте закрыть карточку. Если вы будете соблюдать все правила, онлайн-карта станет самым удобным способом оплаты покупок в сети.

Как видно из рейтинга, большинство предложений почти не отличаются какими-либо особыми условиями. Лучшими виртуальными банковскими картами можно назвать предложения от МегаФон Банка, МТС Банка и ЮMoney. Особенности этих карточек позволяют удобно использовать их для оплаты покупок как онлайн, так и офлайн.

При выборе виртуальной карточки прежде всего учитывайте следующие условия:

| Название, банк, платежная система | Тип карты | Способы пополнения | Стоимость открытия | Стоимость обслуживания |

| Виртуальная карта (МегаФон Банк) — MasterCard | Дебетовая — привязанная к балансу номера телефона | В любых банкоматах и платежных терминалах, в салонах МегаФон и Связной, платежом с любой карты, электронным кошельком QIWI или Яндекс.Деньги | Бесплатно | Бесплатно при оборотах от 3 000-30 000 рублей в месяц, иначе — от 49 рублей в месяц (в зависимости от тарифа) |

| МТС Кэшбэк Виртуальная (МТС Банк) – MasterCard | дебетовая — привязанная к балансу номера телефона или с отдельным счетом | В салонах МТС, Связной, в терминалах QIWI и Элекснет, переводом с другой карты, переводом с баланса телефона МТС | Бесплатно | Бесплатно |

| Карта ЮMoney (Яндекс.Деньги) — MasterCard | Дебетовая — привязанная к счету кошелька | В отделениях Сбербанка, в салонах Связной, переводом с другого кошелька или карты | Бесплатно | Бесплатно |

| Квику (ЭйрЛоанс) — Visa | Кредитная | Переводом с другой карты, кошельком QIWI или Яндекс.Деньги, в салонах Связной, в терминалах Киви | Бесплатно | Бесплатно |

| Цифровая карта (Сбербанк) — Visa | Дебетовая | В банкоматах и кассах Сбербанка, переводом с другой карты | Бесплатно | Бесплатно |

| Карта QIWI — Visa | Дебетовая — привязанная к счету кошелька | В терминалах QIWI, в банкоматах, в салонах Евросеть, Связной, МТС и Мегафон, переводом с другого кошелька или карты | 199 рублей, при повышенном статусе — бесплатно | Бесплатно |

| Цифровая карта (Росбанк) — Visa, MasterCard | Дебетовая | В банкоматах и кассах Росбанка, переводом с другой карты | Бесплатно | Бесплатно |

| Онлайн-карта (Почта Банк) — Visa | Предоплаченная с лимитом до 40 000 рублей | в банкоматах и отделениях Почта Банка, в салонах Связной, в терминалах QIWI и Элекснет, переводом с другой карты | Бесплатно | Бесплатно |

| Банк в кармане Цифровой (Русский Стандарт) — MasterCard | Дебетовая | В банкоматах и отделениях Русского Стандарта, переводом с другой карты | Бесплатно | Бесплатно |

| Виртуальная карта (Россия) – МИР | Предоплаченная с лимитом до 120 000 рублей | В банкоматах и кассах Банка Россия, переводом с другой карты | Бесплатно | Бесплатно |

Виртуальная карта — это удобный инструмент для онлайн-покупок, который можно использовать временно или постоянно. Такая карточка, как правило, бесплатно обслуживается и моментально открывается и закрывается. Банки вводят для таких карт, как и для обычных, различные бонусы и кэшбэк. Чтобы понять, какая карта лучше, необходимо учитывать все эти параметры.

Наиболее интересное предложение по виртуальным картам есть у МегаФон Банка. Его карточка привязана к балансу мобильного телефона, ее легко открыть и пополнить. Она предлагает бесплатное обслуживание и начисляет мегабайты мобильного интернета за все покупки. А благодаря поддержке Apple Pay и Google Pay ее можно использовать и в офлайн-магазинах.