Стоит ли инвестировать в пифы облигаций: список всех паевых фондов с динамикой стоимости + отзывы

Содержание:

- Преимущества инвестирования через Сбербанк

- Условия инвестирования

- Мобильные приложения

- Стоит ли вкладывать деньги в ПИФы 2021: мнение экспертов

- Стоит ли открывать вклад в Сбербанке 2021 года

- Как зарабатывать на ПИФах

- Плюсы и минусы

- Виды ПИФов в Сбере

- Плюсы и минусы ПИФОВ Сбербанка

- Плюсы и минусы

- Какие бывают ПИФы?

- Кратко об эмитенте

- Сбербанк инвестор как пользоваться?

- Как правильно выбрать ПИФ

- В чем преимущество ПИФов и стоит ли инвестировать в ПИФы в 2020 году?

- Плюсы и минусы индивидуального инвестиционного счета

Преимущества инвестирования через Сбербанк

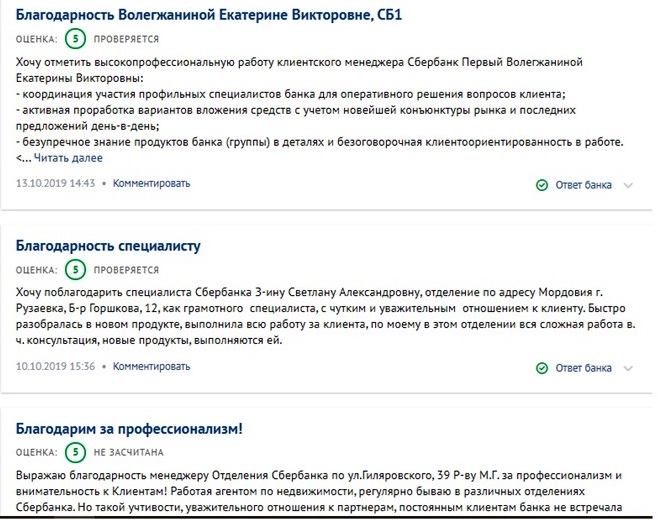

Большинство положительных отзывов относится к работе конкретных менеджеров компании и не имеют отношения к качеству инвестиционных продуктов.

Примечательно, что нигде в отзывах не упоминается о тарифах брокера, которые в последнее время стали очень конкурентоспособными.

Самый достойный – «Самостоятельный», с комиссией 0,06% на фондовом рынке, на валютном – 0,2%. Отсутствие платы за депозитарное обслуживание делает Сбербанк привлекательным для инвесторов.

Конечно, у компании есть ряд других преимуществ:

- репутация и надежность. Никто не будет спорить, что Сбербанк это практически единственная финансовая компания, вероятность банкротства которой исключена;

- быстрое пополнение и вывод средств на карту Сбербанка бесплатно, с одной оговоркой – в рабочие дни;

- возможность получения дивидендов и купонов сразу на расчетный счет клиента. Нигде в отзывах это не указано. Однако надо сказать, что такой порядок реализован не у всех брокеров. Это достаточно серьезное преимущество;

- дистанционное открытие счета, при условии, что вы действующий клиент Сбербанка;

- бесплатный демо-режим в приложении позволяет ознакомиться с ним еще до начала реального инвестирования. Это так же достаточно весомый плюс. Поскольку заранее ознакомиться с работой мобильного интерфейса дают очень не многие брокеры.

Условия инвестирования

Предложения Сбербанка для инвестиций в ПИФы разнообразны. Рекомендуется изучить текущую статистику, оценивая степень риска того или иного направления за последние годы с учетом отзывов текущих или бывших вкладчиков. Принимать решения, выгодны ли будут инвестиции в выбранный фонд, необходимо взвешенно. Покупка пая в ПИФе рискованных облигаций может принести доход, однако он не может быть гарантирован.

Минимальная стоимость покупки для вступления в ряды пайщиков различается в зависимости от способа оформления:

- в отделении – от 15 тысяч рублей;

- через интернет – от тысячи рублей.

В дальнейшем минимальная величина вложения – не менее тысячи рублей.

Правилами работы допускается инвестирование в финансовые активы в отечественной или иностранной валюте. Каждый из фондов Сбербанка находится под управлением портфельного управляющего, имеющего богатый опыт успешной работы в сфере купли-продажи акций и остальных ценных бумаг.

Собираясь извлекать прибыль от владения паем, необходимо учитывать, что проекты отличаются долгосрочностью. Рекомендованный срок в каждом из направлений отличается, однако для получения заметных результатов период оптимального инвестирования – от 1 года.

Мобильные приложения

Сегодня практически каждый банк создал не только свой собственный сайт с возможностью регистрации персонального аккаунта для каждого клиента, но и мобильное приложение, которым можно было бы пользоваться из любой точки мира.

В рамках программы «Инвестиции» Сбербанк создал два мобильных приложения

- «Сбербанк Инвестор».

- «Управление активами».

С их помощью можно контролировать состояние своих счетов и узнавать другую информацию (курс валют, стоимость металлов, сумму процентов по вкладу и т.д.), а также покупать или продавать акции, сидя на диване.

Кроме того, используя мобильное приложение, зарабатывать на инвестировании еще проще и удобнее.

Мобильное приложение «Сбербанк Инвестор»

На странице мобильного приложения «Сбербанк Инвестор» приведена схема того, как начать пользоваться приложением. Оно имеет интуитивно понятный интерфейс и несколько полезных функций, которые помогут удачно вложить свои средства.

Например, ответив на несколько вопросов, можно оценить уровень своей «рискованности», то есть способность заключать рискованные сделки.

Это важно, поскольку, чем более «рисковый» инвестор, тем охотнее с ним сотрудничают предприниматели. Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок

Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов

Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок. Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов.

Страница сайта, посвященная приложению «Сбербанк Инвестор»

Мобильное приложение «Управление активами»

«Управление активами» – более специализированное приложение.

- Частным инвесторам.

- Институционным инвесторам.

В разделе для частных лиц есть 4 категории.

Они дублируются и с разделами самого раздела «Инвестиции» на официальном сайте:

- паевые инвестиционные фонды;

- биржевые инвестиционные фонды;

- индивидуальный инвестиционный счет;

- доверительное управление.

Страница мобильного приложения «Управление активами»

На главной странице сайта приложения кратко описаны его возможности, а перейдя к разделам, можно ознакомиться с тем, как правильно управлять своими инвестиционными счетами.

В некоторых разделах подробно изложены разные возможности инвестирования, в частности в разделе «Паевые фонды» представлено большое количество фондов, в которые можно вложить деньги.

Аналогично построен и раздел «Доверительное управление» – здесь можно выбирать из нескольких вариантов валютных и рублевых стратегий.

Управление своими инвестициями через приложение «Управление активами»

Стоит ли вкладывать деньги в ПИФы 2021: мнение экспертов

Ведущие аналитики в области инвестирования советуют вкладывать деньги в ПИФы с осторожностью, придерживаться правил, которые смогут обеспечить прибыльность и избежать потерь. Эти рекомендации учитывают экономические последствия коронавируса и мирового кризиса:

- Параметры доходности и уровень риска должны быть увязаны между собой. Организации, предлагающие высокий процент на сегодня, скорее всего, являются пирамидами. Это высокий риск потерять вложения.

- До выбора фонда следует провести анализ экономических показателей. Они постоянно меняются, сложно выявить закономерности, нужно обладать знаниями.

- Изучить рейтинги фондов, которые можно найти в свободном доступе, а также условия входа и выхода из состава пайщиков.

Самые выгодные ПИФы в 2021 году, по мнению экспертов, – фонд «Райффайзен Капитал», «ВТБ Капитал», «СБЕР Управление активами».

Сбербанк

В Сбербанке существует несколько программ паевого инвестирования, которые отличаются между собой уровнем дохода и риска. Предлагается три фонда:

- Илья Муромец. Отличается низкой доходностью и низким уровнем риска, рассчитан на тех, кто стремится сохранить сбережения и приумножить их по ставке, большей, чем у банковского депозита. Ориентировочный процент прибыли – 27% за три года.

- Сбалансированный. Средний риск и доходность. Для тех, кто не боится рискнуть и грамотно распределить средства между акциями и облигациями. Примерная прибыль – 45% за три года.

- Добрыня Никитич. Основой служат акции российских предприятий. Движение рынка ценных бумаг рассчитывается на основе фундаментального анализа и оценки текущей стоимости в долгосрочной перспективе. Высокий риск и доходность – до 60% за три года.

Выбор можно сделать на основе собственной оценки условий и готовности рисковать.

ВТБ

Банк ВТБ дает несколько готовых предложений для инвестирования. К ним относятся ПИФы:

- Казначейский. Содержит государственные и корпоративные облигации, сочетая низкий уровень риска и среднюю доходность. Прогнозируемая ставка составит 38% за три года.

- Акции. Высокий риск, обусловленный покупкой акций российских ликвидных предприятий. Ориентировочная доходность – 67% за 3 года инвестирования.

- Еврооблигации развивающихся рынков. Высокая степень рискованности, доходность 23%.

- Технологии будущего. Покупка акций технологического сектора экономики с высоким риском при планируемой доходности 3% в год.

Райффайзенбанка

ПИФы этого банка отличаются большим разнообразием с доходностью за 3 года:

- Информационные технологии. Инвестирование в американские технологические компании с доходом до 120%.

- Корпоративные облигации. Покупка акций российских предприятий с уровнем дохода до 23%.

- Облигации. Вложение в государственные и корпоративные облигации России с уровнем до 19%.

- Золото. Инвестирование в драгоценный металл с доходом до 56%.

- Фонд активного управления. Покупка акций крупнейших мировых предприятий из разных секторов промышленности с доходом до 49%.

При желании разобраться и выгодно вложить свои средства нужно будет детально изучить всю информацию о каждом из фондов, просчитать выгоды и риски. Возможно, для этого понадобится консультация специалиста, но такой подход будет единственно верным при выборе ПИФа.

Стоит ли открывать вклад в Сбербанке 2021 года

На данный момент существует несколько лидирующих банков в стране, которые могут похвастаться отличными условиями и качественной работой:

- 3 место в этом списке имеет Газпромбанк, и не без причин. У него стабильные основные показатели.

- Вторым идет банк ВТБ. Его основные и балансовые показатели неуклонно идут вверх, а итоги деятельности всегда в плюсе.

- Лидерство занимает Сбербанк. Здесь бесспорно все показатели только в плюс и никаких убытков.

Конечно, не всегда все так красиво на деле, как на бумаге — подводные камни существуют везде. Чтобы понять, стоит ли открывать вклад в Сбербанке под проценты, нужно изучить, какие варианты предлагаются заинтересованным клиентам:

- «Сохраняй онлайн 2020». Процентная ставка этого вклада зависит от срока, валюты и самой суммы вложения. Данный вклад предусматривает ежемесячное начисление процентов. Возможен перевод их на карту, снятие. При закрытии есть право запросить инвестиции обратно, и банк их предоставит. Для пенсионеров есть дополнительное условие — максимальный процент вне зависимости от суммы вклада.

- «Пополняй онлайн 2020». Выделяющиеся предложения этого депозита – возможность пополнить счет в любое удобное время и капитализация.

- «Пенсионный плюс под 3,6%». Вклад только для граждан пенсионного возраста, получающих пенсию от ПФР и негосударственных пенсионных фондов. В этом депозите нормированная ставка 3,67%, присутствует капитализация. Проценты начисляются каждые 3 месяца.

- «Управляй» (4,3%). Проценты в этом вкладе зависят от суммы вложения, сроков и валюты.

Прелесть этого вклада в повышенной процентной ставке. Оформить его необходимо в срок до 30 ноября. Это своего рода замена предыдущему сезонному предложению «Встречай осень». И по окончанию этой акции, уже в декабре-январе банк предложит свои новогодние «финансовые сюрпризы» по депозитам. Эти предложения помогают людям оформить базовые вклады под более выгодный процент.

Как зарабатывать на ПИФах

Доход пайщика формируется разницей стоимости паев на момент покупки и продажи. Заработок во многом зависит от деятельности Управляющей компании и состояния рынка.

Перед покупкой ПИФов необходимо:

- Ознакомиться с литературой по инвестированию.

- Изучить текущую экономическую ситуацию.

- Обратиться за помощью к профессионалам (получить консультацию можно на компании “Сбербанк Управление активами”).

Доходность ПИФов Сбербанка

Для планирования финансов разработан калькулятор доходности ПИФов, находится он в Личном кабинете пользователя.

Выгодно покупать паи разных фондов – это минимизирует риск потерь и повысит вероятность получения хорошего дохода. Подобрать инвестиционный портфель можно с помощью специального на сайте Сбербанка.

Рейтинг ПИФов по доходности

В таблице представлена десятка ПИФов в соответствии с рейтингом прибыльности:

| ПИФ | Доходность с начала года (01.01.2018) | Стоимость пая в рублях |

| “Глобальный интернет” | 19,23% | 3 444.63 |

| “Биотехнологии” | 15,13% | 1 018.94 |

| “Природные ресурсы” | 14,64% | 1 356.41 |

| “Америка” | 13,44% | 1 662.77 |

| “Еврооблигации” | 8,62% | 2 343.43 |

| “Золото” | 5,58% | 1 016.17 |

| “Добрыня Никитич” | 5,03% | 9 775.24 |

| “Европа” | 4,37% | 847.49 |

| “Электроэнергетика” | 3,76% | 1 032.31 |

| “Арендный бизнес” | 3,69% | 285 223.14 |

Плюсы и минусы

К положительным сторонам фонда облигаций Илья Муромец отнесу:

- стабильность. Рост на протяжении трех лет дает надежду на дальнейшее увеличение стоимости пая;

- высокую доходность. 30 % за 3 года превышает депозитную и перекрывает инфляцию;

- вложения через мобильное приложение. Это делает инвестиции простыми: стать пайщиком Ильи Муромца можно в несколько кликов.

Недостатки ПИФа:

- комиссия до 5,8 %. Для долгосрочных инвестиций советую выбирать инструмент с меньшей комиссией, так как 25 % прибыли забирает УК;

- непредсказуемость. Прошлая доходность не гарантирует инвестору стабильный доход в будущем.

Виды ПИФов в Сбере

Клиенту нужно, перед тем как вкладывать деньги в ПИФ от Сбербанка, провести сравнение доходности разных фондов. В Сбере представлены Паевые Инвестиционные Фонды следующих типов:

- Облигации. Это консервативные фонды. Они вкладывают средства пайщиков в государственные и коммерческие облигации. Такой способ вложения денег позволяет достаточно хорошо спрогнозировать доходность. Уровень риска по таким ПИФам низкий. В Сбере к этой категории относятся следующие фонды: «Денежный», «Илья Муромец», «Перспективные облигации». Средняя доходность за 3 года — около 16–21%.

- Валютные облигации. Фактически это те же фонды облигаций, но вкладывающие деньги в валюте. К этой категории в Сбербанке относятся, например, ПИФы «Глобальный долговой рынок» и «Еврооблигации». Доходность за 3 года по ним находиться на уровне около 48%.

- Акции. Средства этих фондов вкладываются в ценные бумаги крупнейших компаний. В банке представлены Паевые Инвестиционные Фонды, инвестирующие в бумаги финансового, потребительского секторов рынка, интернет-компании, электроэнергетику и добывающую промышленность. Уровень риска здесь выше, чем в облигациях, но и доходность может достигать 99% за 3 года.

- Смешанные. Предусматривают вложение средств как в акции, так и в облигации. В Банке Сбербанк есть только 1 фонд этого типа — «Сбалансированный».

Помимо открытых ПИФов, представлены еще и закрытые паевые инвестиционные фонды (ЗПИФы). Но вкладывать в них деньги могут только инвесторы, получившие статус «квалифицированный» и порог вхождения может оказаться высоким.

Плюсы и минусы ПИФОВ Сбербанка

Чтобы понять, стоит ли вкладывать в ПИФЫ Сбербанка, важно изучить преимущества и недостатки таких вложений. Среди плюсов можно выделить следующие:

Среди плюсов можно выделить следующие:

- Отсутствует необходимость приобретения специальных знаний. Достаточно выбрать паевой инвестиционный фонд, а дальше управлять деньгами будут профессионалы.

- Экономия личного времени. Тем, кто решил инвестировать в ПИФЫ Сбербанка, нет необходимости тратить его на анализ рынка. Не придется постоянно следить за курсами. Всем этим занимаются управляющие фондом.

- Калькулятор доходности позволяет оценить перспективность вложений в режиме онлайн.

- Простота оформления. Достаточно обратиться в офис Сбербанка с паспортом и написать заявление на покупку пая. Впоследствии продажа пая и вывод средств осуществляются аналогично.

- Жесткий контроль со стороны государства позволяет гарантировать надежность. Благодаря четкому регламентированию всех действий фондов, а также обязательному лицензированию деятельности управляющей компании существенно снижается риск полной потери средств.

- Минимальная сумма вложений находится на очень низком уровне. Купить пай под силу каждому. Достаточно иметь несколько свободных тысяч рублей.

- Налог пайщики выплачивают только в случае получения прибыли. В отличие от других активов (например, недвижимости) капитал, инвестированный в паи, налогом не облагается.

- Высокий уровень ликвидности открытых ПИФов. Получить инвестированные в них средства можно в любой рабочий день.

- Диверсификация риска. Достаточно приобрести паи нескольких фондов, чтобы минимизировать уровень риска. В результате инвестиционный портфель будет устойчив для большинства изменений рыночной ситуации.

- Основной недостаток заключается в наличии комиссий. Традиционно паи продаются с наценкой, а покупаются фондом со скидкой.

- Закрытые фонды не позволяют получить назад денежные средства, когда они понадобятся.

- Получить существенный доход удается только на достаточно длительном периоде времени. Инвестировать стоит минимум на год.

- Наличие надбавки к цене при покупке пая инвестором и скидки при его продаже.

Плюсы и минусы

Положительными сторонами являются возможность получения дохода, собственное страхование и полная защищенность вложенных денег.

К недостаткам относится несколько пунктов, которые нужно объективно оценивать и учитывать:

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Для объективной оценки эффективности инвестирования нужно понимать, что такое инвестиционный вклад в Сбербанке России. Это не депозит, а иной, более мобильный и непредсказуемый, способ вложения средств. Этим объясняются некоторые отзывы разочарованных клиентов, которые не получили ожидаемого дохода.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Какие бывают ПИФы?

Отзывы о доходности ПИФов «Сбербанк Управление Активами» различаются в зависимости от типа выбранного клиентом фонда. Управляющая компания предлагает несколько паевых инвестиционных фондов с разными принципами инвестирования, разным уровнем доходности и риском. Все перечисленное зависит от того, в какие активы фонд инвестирует средства клиентов. Как выбрать подходящий именно для конкретного клиента ПИФ? Итак, перечислим основные типы ПИФов:

- ПИФы облигаций. Средства пайщиков вкладываются в долговые ценные бумаги с гарантированной доходностью при погашении. Риск инвестирования почти сведен к нулю. Для частных инвесторов, только начинающих свою деятельность, это идеальные фонды для вложения средств.

- ПИФ акций. Средства инвестируются в акции компаний из нескольких разных секторов экономики. Риск инвестирования самый высокий. Доходность ПИФов может быть как высокой, так и минусовой.

- Смешанные ПИФы. Деньги вкладываются и в облигации, и в акции. Эти ПИФы являются золотой серединой между ПИФами акций и ПИФами облигаций.

- Закрытые ПИФы недвижимости. Средства пайщиков инвестируются в недвижимость. ПИФы, как правило, закрытые, так как средства собираются определенное время, затем инвестируются в покупку недвижимости, которая спустя какое-то время продается. Стоимость продажи обеспечивает доходность ПИФа в целом. Пайщики могут получить доход как от роста стоимости недвижимости, так и от сдачи недвижимости в аренду.

- Индексные ПИФы. Средства вкладываются в ценные бумаги биржевых инвестиционных фондов. Особенностью этих ПИФов является невозможность ошибки управляющего фондом при выборе стратегии инвестирования.

Кратко об эмитенте

АО«Райффайзенбанк» был основан в 1996 году как дочерняя структура «Райффайзен Банк Интернациональ АГ». До 2007 года имел 100 % австрийский капитал и носил имя «Райффайзенбанк Австрия». С начала 2006 года по ноябрь 2007 года произошел процесс слияния с российским банком ОАО «ИмпэксБанк». После этого события АО «Райффайзенбанк» не выходит из ТОП-10 по объему вложений физических лиц и их кредитования, ТОП-15 российских банков по объему имеющихся активов. Финучреждение оказывает полный спектр услуг физическим и юридическим клиентам как в рублях, так и в иностранной валюте, обслуживание резидентов и нерезидентов РФ.

Сбербанк инвестор как пользоваться?

Для начала нужно скачать и установить приложение на ваше устройство. Далее нужно открыть брокерский счет, заявку отправить можно через приложение или на сайте сбербанка (онлайн без посещения офиса). Затем нужно пополнить брокерский счет в кабинете Сбербанк онлайн. Как только деньги поступят можно покупать активы.

Однако стоит учитывать то что в Сбербанке нельзя с 1 счета купить валюту и акции, все это разделено по разным, так скажем, рынкам и нет «единого счета» например как в Финам. Для того, чтобы купить валюту, нужно непосредственно деньги выводить на валютный счет.

Это можно сделать в личном кабинете Сбербанка (там есть раздел: пополнить брокерский счет, и вы можете выбрать на какой именно рынок выводить сумму, которую вы планируете потратить).

Я сам с этим столкнулся, не сразу узнал о том, что если вы заводите деньги именно на фондовый рынок, то выкупить доллары и евро не можете. Вам пишут, что нет средств. В данной ситуации вам необходимо эти деньги вывести и ввести на валютный рынок, и при введении денег нужно понимать, что вы хотите совершить: операцию на срочном рынке, на биржевом и внебиржевом рынке или на валютном рынке.

Сбербанк инвестор тарифы

Сбербанк с 1 апреля 2019 года вновь вводит платные тарифы на брокерское обслуживание. То есть акция, которая длилась три месяца и которая была призвана к привлечению новых клиентов с отменой всех комиссий закончилась и единственная позитивная новость в том, что сбербанк решил все-таки понизить тарифные ставки по банковскому обслуживанию.

У брокера есть 2 тарифа:

Еще хочется напомнить о том, что помимо комиссии брокера, и комиссии депозитария в 149 рублей в месяц, на обоих тарифах есть комиссия биржи. Она в этих тарифах не прописана, то есть это небольшой такой подводный камень, но она небольшая и составляет 0,01%. И таким образом получаем уже, что при объеме сделок до миллиона рублей включительно по тарифу самостоятельный, мы платим не 0.06%, a 0.07% Сбербанку.

Давайте более подробно с ними ознакомиться. Дело в том, что тариф самостоятельный предполагает все-таки наличие каких-то знаний инвестора. Почему? Потому что Сбербанк на этом тарифе не предоставляет никакой дополнительной информации.

Необходимо самому искать информацию о выплатах дивидендов, разбираться в рынке, искать аналитику по тем или иным компаниям. В Сбербанке вы либо доплачиваете за получение этой информации, либо если вы хотите более низкой комиссии по тарифу — самостоятельно выбираете, но никакой аналитической поддержки, никакой информации по акциям дополнительно вы видеть не будете.

А вот что касается позитива, это то, что комиссия при совершении сделок на валютном рынке московской биржи снизилась. Было 0.3 % на обоих тарифах за покупку долларов и евро, сейчас стало 0.2 % за покупку доллара и евро.Но спешу напомнить, что в сбербанке на любом из тарифов вы сможете купить доллары только лотами. То есть не меньше 1000$.

Вывод:

Подводя итог я могу сказать что данный сервис мне не понравился, и есть более удобный в применении сервис Тинькофф инвестиции. А так же сервис от Финам который дает возможность торговать на американских биржах, Сбербанк инвестор же, такого функционала предоставить не может.

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

В чем преимущество ПИФов и стоит ли инвестировать в ПИФы в 2020 году?

Если рассуждать максимально кратко и по сути, то паи ПИФов – это прямой аналог акций ETF, фондов, которые представляют собой портфели ценных бумаг, собранных по какому-либо признаку:

- в том же соотношении и те же бумаги, что и входят в расчет известных биржевых индексов (индексные ETF);

- по отраслевому признаку (ETF на металлы; сырьевые ETF);

- фонды, объединяющие бумаги определенной направленности (облигационные ETF; дивидендные ETF и пр.).

То есть, собираем в портфель ценные бумаги по соответствующему признаку и на основании данного портфеля выпускаем самостоятельные акции, которые уже продаем на рынке – это «механика» работы фондов ETF. У паевых фондов все очень похоже за исключением буквально двух характерных отличий:

- С точки зрения активов ПИФы также представляют собой портфели ценных бумаг, объединенных по тому или иному признаку, куда входят не только акции тех или иных компаний, но также и акции профильных ETF. То есть, если акции ETF можно назвать квази бумагами (то есть, ценными бумагами, выпущенными на базе других бумаг), то паи ПИФов – это квази бумаги «в квадрате». Впрочем, такая финансовая технология также имеет свою рыночную логику, а значит право на существование.

- ETF хоть и называется фондом, но по сути – это просто портфель, «сборная солянка» различных ценных бумаг. Данный фонд не имеет никаких исполнительных органов (ни директора, ни бухгалтера, ни даже условной секретарши) – он вообще не имеет никакого персонала. Единственное, что с данной точки зрения присутствует у ETF, это управляющая компания, которая является его учредителем (все-таки, портфель не маленький и кто-то должен его собрать). При этом акции ETF вращаются на открытом рынке и никто (кроме, разве что маркет-мейкеров) не берет на себя ответственность за поддержание их ликвидности. А вот учредитель паевых фондов (в рамках российского законодательства), напротив, берет на себя обязанность во «внебиржевом порядке», то есть, на неорганизованном рынке осуществлять как продажу, так и выкуп паев по ценам в соответствии с фактическим спросом и предложением. Как правило, просто с ориентировкой на биржевую их стоимость. В качестве таких учредителей выступают крупные банки (категории А) и финансовые компании, имеющие банковскую лицензию. Фактически они отвечают за обращение ценных бумаг ПИФов в стране и поддерживают 100%-ную их ликвидность.

С точки зрения надежности самыми малорискованными паями объективно являются бумаги ПИФов «Сбербанка» (а точнее, выпущенными управляющей компанией «Сбербанк Управление Активами», которая до 06 ноября 2012 года именовалась ЗАО УК «Тройка Диалог»). И это логично – крупнейший банк страны, чьи обязательства по сути авалированы государственной казной (если не формально, то реально, по результатам трех последних кризисов банковской ликвидности). Представляется разумным составить рейтинг ПИФов «Сбербанка» по доходности на 2020 год. Итак, ТОП выгодных ПИФов 2020 года.

Плюсы и минусы индивидуального инвестиционного счета

![]()

Как и любой банковский продукт, индивидуальный инвестиционный счет в Сбербанке имеет свои сильные и слабые стороны.

К плюсам ИИС Сбербанка относится:

- Высокая доходность по сравнению с аналогичными продуктами банка.

- Доступность для всех категорий населения.

- Ведение счета не требует специального образования и навыков работы на фондовой бирже.

- Льготное налогообложение.

- Отсутствие требований к минимальной сумме – позволяет начать инвестировать даже при небольшом стартовом капитале.

Несмотря на явные преимущества можно найти несколько минусов:

- Обязательный минимальный срок договора – 3 года.

- Ограничения по пополнению – максимум 1 млн. руб. в календарный год.

- Отсутствие государственного страхования, то есть Агентство по страхованию вкладов не гарантирует возврат средств.

Для минимизации рисков рекомендуется выбирать только те управляющие компании, которые связаны с крупными банками. Одной из таких организаций является АО «Сбербанк Управление Активами», учрежденное на базе одной из первых российских инвестиционных компаний «Тройка Диалог». 100% акций принадлежит ПАО «Сбербанк России». Большое количество клиентов (доля рынка 60%) и весомые объемы инвестированных средств на фондовом рынке говорят о стабильности этой компании на протяжении последних 10 лет.