Как инвестировать деньги в микрозаймы и стоит ли сейчас это делать

Содержание:

- Сайты по поиску инвесторов

- Работа с МФО в плане инвестирования в займы

- Как выбрать надежную МФО для инвестирования

- Мошенники и микрофинансовые организации

- Что такое инвестиции в МФК?

- Плюсы и минусы инвестиций в МФК

- Риски и доходность инвестиций в микрофинансовые организации

- Если вам предложили стать акционером компании

- Основные способы инвестирования в МФО в 2021

- Кредитование от инвестиционной компании

- Плюсы и минусы инвестиций в МФО

- Микрокредитование

- Как правильно написать бизнес-план для инвестора: ключевые пункты проекта

- Вложения в МФО

- Краткий ликбез

- Что такое инвестиционное кредитование простыми словами

- Стоит ли инвестировать в микрофинансовые организации?

- Рейтинг надежных ТОП МФО для инвестиций в 2021

- Заключение

Сайты по поиску инвесторов

Если не получается найти инвестора самостоятельно, то можно обратиться за помощью к профессионалам или найти самостоятельно на специализированных сайтах. Специализированные посредники между бизнесменами и инвесторами помогают им найти друг друга. Самые популярные из них на сегодняшний день:

Start2Up https://start2up.ru/

Это сайт объявлений для предпринимателей и инвесторов. Здесь размещаются предложения по инвестированию, по продаже стартапов или имущества готовых компаний, по поиску партнеров для бизнеса и прочее. Все объявления сортируются по направлениям деятельности и по регионам. Сайтом пользуются не только в России, но и в Европе, поэтому шансы найти инвестора гораздо выше.

EASTWESTGROUP

Данный сервис очень удобен и функционирует уже более 10 лет. Достаточно зарегистрироваться на сайте и подать заявку на поиск инвестора. Специалисты рассмотрят запрос, проведут оценку проекта, выделят его сильные стороны и проконсультируют по всем вопросам. Эта услуга бесплатная.

Далее бизнесмен может заключить контракт с компанией на поиск инвестора. Услуга включает в себя поиск кандидатов, проверка их финансового состояния, переговоры и заключение договора на инвестирование. Стоимость рассчитывается индивидуально, а оплата производится только после получения инвестиций бизнесменом. Если инвестора найти не удалось, то никакие платежи не предусмотрены.

NAPARTNER https://www.napartner.ru/

Работа с МФО в плане инвестирования в займы

Деятельность компаний микрокредитной сферы заключается в следующем:

- формируется капитал (собственный, привлеченный с минимальными потерями);

- организуется банк данных потребителей;

- предлагается финансирование на любые нужды;

- выставляются обязательные условия возврата.

При этом средства привлекаются из банков, от граждан, из других источников, желающих разместить инвестиции. Со стороны первоначального кредитора, являющегося источником финансов, нелишним будет провести ряд подготовительных мероприятий относительно будущих вложений:

- проверка МФО в государственном реестре;

- изучение правил работы и предоставления средств;

- наличие правильно оформленных финансовых документов;

- отзывы реальных клиентов.

Все это составит достаточно ясную картину будущих отношений. Нелишним будет проведение мероприятий, относительно проверки устойчивости компании. Такие инструменты как норматив достаточности средств собственного характера и ликвидности должны показывать характеристики цели будущих инвестиций в займы. Риски вложений при этом снижаются до минимальных, при том, что многие крупные микрокредитные компании на постоянной основе размещают подобные сведения у себя на официальных сайтах и в других ресурсах общедоступного назначения.

Как выбрать надежную МФО для инвестирования

На что важно обращать внимание при выборе микрофинансовой организации:

- Не стоит вкладывать деньги в МФО, у которой всего один офис. Большое количество филиалов по городу или по стране говорит о том, что компания крупная и развивается.

- Перед тем как оформлять бумаги, стоит подробнее узнать о страховой компании, с которой сотрудничает МФО. Сомнительные отзывы – не лучшее условие для заключения договора. Кроме того, не рекомендуется экономить на страховке: пусть это будут лишние 2 %, взятые из Вашего кармана, но без нее Вы можете потерять гораздо больше.

- Чем дольше работает организация на рынке микрофинансирования, тем лучше.

- Стоит задуматься, если МФО предлагает процентную ставку более 25-30 %. Чем выше доходность, тем выше риски.

- Надежная организация должна входить в официальный реестр Центробанка, иметь имя, что называется «на слуху», историю и рейтинг – А и выше.

- Реквизиты компании и ее полное наименование должны совпадать с данными ЕГРЮЛ.

- Более надежны те организации, которые выдают микрозаймы под залог (машины, квартиры), с привлечением поручителей, либо дополнительных документов. МФО, требующие от клиентов только паспорт, очень рискуют.

- Перед тем как вложиться в микрозаймы, поинтересуйтесь новостями рынка, деятельностью выбранной компании, новыми нормативными актами в сфере микрофинансирования. Центробанк уже взялся за банки, и если дело дойдет до МФО, не исключено, что многие компании закроются.

Мошенники и микрофинансовые организации

За 9 месяцев 2016 года Центробанк получил более 500 жалоб от клиентов МФО, которые не входят в соответствующий реестр ЦБ. Воспользовавшись тем, что банки ужесточили требования по выдаче кредита, мошенники стали массово создавать МФО, привлекая клиентов небольшими взносами (от 1000 рублей) и ставками 25-32% годовых. Причем названия этих компаний могут быть максимально схожими с реально существующими МФО. По оценке ЦБ относительно безопасной можно считать ставку до 20% годовых до вычета НДФЛ, все, что выше — высока вероятность невозврата депозита.

Поскольку депозиты в МФО государственному страхованию не подлежат, но рынок должен быть под контролем, ЦБ еще в 2014 году начал масштабную реорганизацию рынка:

- первый этап закончился в 2016-м году. По итогу чистки МФО только за последний год из госреестра МФО были исключены более 1,7 тыс. компаний, в 2015 году — 1681 МФО, за 2014 — 1329. По состоянию на конец ноября количество легальных микрофинансовых организаций составляло 2914 компании;

- с 29 марта 2017 года микрофинансовый рынок будет окончательно разделен на две части в соответствии с уровнем капитализации. Микрофинансовые компании (МФК) продолжат и дальше привлекать деньги физ.лиц от 1,5 млн рублей, микрокредитные компании (МКК) это право потеряют. По предположениям ЦБ, статус МФК смогут получить максимум 90-100 МФО.

Как минимизировать риски инвестиций в МФО:

- проверить наличие МФО в госреестре ЦБ (на сайте cbr.ru). Это своего рода подтверждение того, что МФО работает легально;

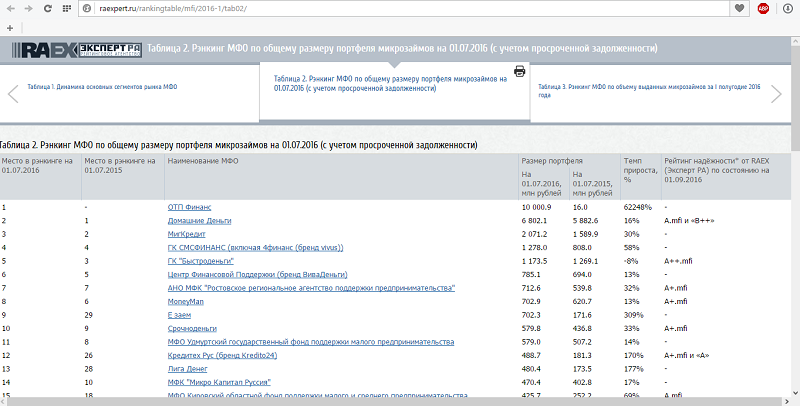

- оценить рейтинг выбранной компании как минимум из 2-3 источников. В качестве примера приведу рейтинговое агентство RAEX (raexpert.ru):

максимально собрать информацию об МФО: как давно на рынке, кто собственник, какая у компании финансовая отчетность (обратите внимание на процент просрочки! Если она больше статистической, лучше не рисковать). Сравнить обещанную доходность со средней по рынку

Относительно надежными можно назвать МФО, которые относятся к единой финансовой группе, то есть не являются для собственника единственным видом заработка;

найти отзывы о компании.

Многое говорит о компании, если она имеет собственные облигаций на бирже. Если бумаги включены в котировальный список Московской Биржи, значит отчетность компании проходила аудит. Всю информацию о выпусках облигаций можно найти в открытых источниках, что говорит об открытости МФО и в некоторой степени её надежности.

Признаки возможного мошенничества:

- высокие процентные ставки (более 20-30%);

- сумма инвестиций менее 1,5 млн рублей;

- предложение инвестировать онлайн (удаленно) без заключения договора;

- гарантия выплаты процентов в срок менее месяца после начала инвестиций (у легальных компаний выплата ежемесячная).

С другой стороны, МФО, существующие уже более 5-10 лет, отлично перенесли кризис и продолжают убеждать инвесторов своей устойчивостью. Риск инвестиций в лидеров сегмента напрямую зависит от платежеспособности населения. И так как дно экономики уже пройдено, инвестиции в некоторые МФО можно рискнуть назвать относительно надежными.

P.S.

Инвестиции в микрофинансовые организации больше подходят инвесторам, которые умеют анализировать отчетность (пример анализа есть в статье про кредитно-потребительские кооперативы). В свете грядущих законодательных перемен существует некая неопределенность по перспективам данного направления. В завершение дам несколько рекомендаций. Если решите инвестировать в МФО, то:

- выбирайте самые большие компании по размеру капитала и самые известные;

- не гонитесь за процентами;

- инвестируйте на срок 1-2 месяца (до начала апреля 2017г). Есть вероятность, что после законодательных изменений количество микрофинансовых организаций в РФ может сильно уменьшится.

Всем профита!

31.01.2017

Что такое инвестиции в МФК?

Все работающие на российском рынке МФО делятся на две категории. Первая – наиболее многочисленная – объединяет микрокредитные компании или МКК. Это сравнительно новые и небольшие по оборотам участники рынка, не имеющие право привлекать средства физических лиц, не являющихся учредителями.

Такого ограничения лишены микрофинансовые компании или МФК. Поэтому при разговоре об инвестициях в МФО со стороны физлиц речь идет исключительно о них. Организации имеют право вкладывать средства как в МФК, так и в МФО.

Количество активных МФК по состоянию на 10 апреля 2020 года весьма невелико – всего 35 организаций. Найти их исчерпывающий список можно на сайте Центробанка РФ. Информация доступна в виде файла в формате Excel.

Под инвестициями в МФК понимается вложение средств под проценты по договору займа с микрофинансовой компанией. Обязательными условиями соглашения выступает несколько реквизитов:

- сумма, инвестируемая клиентом;

- срок вложения денег;

- процентная ставка, по которой начисляется доход;

- способы получения процентов на вложенные средства.

Альтернативный вариант инвестирования в бизнес МФО – покупка облигаций, эмитированных микрофинансовой организацией. Этот вид привлечения заемных средств также доступен только для МФК,

Плюсы и минусы инвестиций в МФК

К преимуществам данного инвестиционного инструмента следует отнести:

- Привлекательный уровень доходности. Ставки по инвестициям в МФО существенно выигрывают в сравнении с условиями банковских вкладов. Если по депозиту в среднем можно получить не более 6-8% годовых, то на вложениях в микрофинансовые компании можно приумножить свой капитал более чем на 20% в год.

- Быстрое оформление. Заявка на инвестирование подаётся дистанционно в течение 2 минут. Во многих МФК есть возможность электронной подписи договора или услуга курьерской доставки документов в день обращения.

- Регулирование деятельности МФК Центральным Банком. Принимать средства от физических лиц могут только те компании, которые имеют достаточный уровень уставного капитала и состоят в саморегулируемых организациях.

Основным недостатком инвестирования в микрофинансовые компании является отсутствие обязательного государственного страхования. В случае банкротства МФО физические лица, заключившие договор инвестиционного займа, могут вернуть свои вложения только на основании закона «О банкротстве», то есть в порядке очереди.

Сначала удовлетворяются требования инвесторов в пределах суммы в 3 000 000 рублей, далее выплачиваются остатки и только после этого на возмещение могут претендовать индивидуальные предприниматели и юридические лица. В любом случае в условиях нехватки собственных средств МФО для любого инвестора существует высокий риск невозврата вложений.

Также в числе минусов подобных инвестиций можно назвать высокий порог вхождения и необходимость уплаты подоходного налога.

Риски и доходность инвестиций в микрофинансовые организации

Инвестирование в микрозаймы средств потенциально может принести значительно более высокий доход по сравнению с вкладами и многими другими инструментами. Доходность в среднем по рынку составляет 14-15%, а иногда компании предлагают и 20% годовых. Для сравнения классические депозиты позволяют получить в лучшем случае 7-7.5% годовых.

Но высокая доходность легко объясняется повышенными рисками. В отношении рисков надо знать несколько важных моментов:

- Государство не осуществляет страхование средств, вложенных населением в МФО. Некоторые компании предлагают страховку от частных компаний, но толку от нее обычно нет. Вернуть средства инвестору при банкротстве МФО практически невозможно. У компании к этому моменту обычно уже отсутствует ликвидное имущество, а страховки фактически нет.

- За последние несколько лет государство сильно ужесточило условия для микрофинансовых организаций. Были введены ограничения по максимальной сумме процентов, ставке по займу и другие ограничений. Не все компании легко справляются с жесткими нормами. Это нередко приводит к финансовым проблемам у МФО, банкротству и потере инвесторами своих средств.

- Исключит МФО из реестра могут за различные нарушения. Необязательно они напрямую связаны с финансовым положением организации. Но инвесторы обычно в этой ситуации все равно несут существенные потери, хотя физические лица – инвесторы и выступают кредиторами первой очереди в этой ситуации.

Если вам предложили стать акционером компании

Если вам предложили подобную сделку, то стоит задуматься. Если вы им становитесь, то можете вкладывать в компанию любые суммы. Такое возможно, ведь это рассматривается как вложение в собственный бизнес.

Если вам предложили подобную сделку, то стоит задуматься. Если вы им становитесь, то можете вкладывать в компанию любые суммы. Такое возможно, ведь это рассматривается как вложение в собственный бизнес.

Но также вы несете ответственность за деятельность этой организации. В случае, если она станет банкротом, вы лишитесь ваших денег, ведь они пойдут на выплаты долгов кредиторам.

По своей сути, такое инвестирование является безосновательным риском, ведь единственным преимуществом является отсутствие ограничения по размеру вклада. В остальном это достаточно рискованное дело. Прежде чем сделать это, необходимо хорошо обдумать и принять решение.

Основные способы инвестирования в МФО в 2021

![]()

Инвестиции в микрозаймы можно делать 2 основными способами: через заключения договора займа и путем приобретения облигаций. Каждый из вариантов имеет определенные нюансы, которые надо знать и учитывать. Для большинства инвесторов удобней купить облигации. Но ситуации бывают разные.

По договору займа с МФО

Классическая схема предусматривает, что инвестор предоставляет займ МФО на определенную сумму, срок и с заранее оговоренными процентами. Все условия сделки фиксируют в договоре. Согласовать все нюансы можно дистанционно по телефону, через интернет. Документы можно подписать в офисе или при их доставке курьером, представителем компании.

При вложении средств в МФО через договор займа надо учитывать ряд моментов:

- Минимальная сумма сделки для ИП и обычных физ. лиц – 1.5 млн рублей. Соблюдать это ограничение не требуется учредителям и юридическим лицам.

- При досрочном отзыве средств вернуть удастся обычно тело займа и незначительную часть процентов. Но условия могут быть и иными, если они указаны в договоре.

- Все документы надо читать внимательно до их подписания и фактического перевода средств. Иногда в договоре предусмотрены платные страховые и другие услуги, которые снижают доходность.

Покупка облигаций МФО на московской бирже

Лучшие МФО для вложений средств инвесторам предлагают использовать не только классическую схему с договором займа, но и с помощью облигаций. Эти бумаги выпускают некоторые крупные и довольно надежные компании: Онлайн микрофинанс (бренд Мани Мэн), МигКредит, Кармани, Быстроденьги, Займер и другие.

Приобрести облигации МФО можно в соответствующей секции на Московской бирже. Доходность по облигациям микрофинансовых компаний сейчас находится на уровне около 15%, что практически соответствует процентам по договорам займов с инвесторами.

Причины, почему инвестирование в МФО лучше осуществлять через покупку облигаций:

- Выше надежность. На биржу попадают только проверенные крупные компании с достаточно прозрачными данными по отчетности. Мелкие фирмы с непонятной структурой обычно выйти на биржу не могут.

- Удобней. При вложении в микрофинансовые компании через облигации не применяют ограничение по минимальной сумме в 1.4 млн рублей. За счет этого можно также диверсифицировать портфель и снизить риски.

- Есть возможность увеличить доходность. Облигации можно приобрести на ИИС и получить вычет по НДФЛ или сэкономить на уплате налога с дохода.

- Проще выйти из инвестиции. Облигации можно продать на бирже в любой момент без каких-либо согласований с компанией.

Для вложения средств в облигации российских микрофинансовых организаций надо открыть обычный брокерский счет или индивидуальный инвестиционный счет (ИИС) у любого брокера, предоставляющего доступ на Мосбиржу. Подробнее про Тинькофф Инвестиции.

Открыть бесплатно счет в Тинькофф Инвестиции и купить облигации МФО

Кредитование от инвестиционной компании

Финансовые сложности решаются двумя путями. Изыскиваются собственные резервы, которыми могут выступить постоянный доход или заранее отложенная часть полученной прибыли, либо соискатель обращается за сторонним финансированием. Получить денежные средства можно различными способами, все зависит от нескольких факторов:

- сумма необходимых средств;

- срок, на который берется займ;

- сопроводительная документация;

- требования кредитора.

Что касается последнего пункта, здесь разнятся методы. Банки тщательно отбирают потенциальных клиентов, потому получение кредита таким методом сопровождается значительными затруднениями.

Если человек (или предприниматель) достаточно пекся о своих финансовых делах, все время проводил сделки без задержек, выплачивал положенные проценты – банк с удовольствием станет сотрудничать с ним. Однако множество граждан РФ не может с уверенностью сказать, что их кредитная история достаточно хороша для обращения в банк. Что еще может поджидать человека при таком способе финансирования?

Плюсы и минусы инвестиций в МФО

Перечислю основные плюсы и минусы инвестиций в МФО.

| + | — |

| Доходность | Высокая начальная сумма инвестиций |

| Сохраняются налоговые льготы | Риск выше, чем у банковских вкладов и облигаций |

| Инвестиции не застрахованы государством | |

| Страховые компании также не страхуют вложения |

Риски и как их минимизировать

Основные риски инвестиций МФО:

- банкротство;

- мошеннические схемы;

- риск давления со стороны ЦБ (регулятор).

Чтобы оценить надежность инвестиций и снизить риски, рекомендую ознакомиться с отчетностью, обращая внимание на контрольные показатели:

- размер собственного капитала – не менее 70 млн руб.;

- НМФК1 (норматив достаточности собственных средств) – 6 %;

- НМФК2 (ликвидность) – 100 %;

- НМФК3 (размер риска на одного заемщика, макс.) – 25 %;

- НМФК4 (риск на связанное с компанией лицо) – 20 %.

Микрокредитование

Единственным минусом отношений такого характера является процентная ставка. Выдавая малые суммы, компании страхуются за счет высоких процентов от невозврата. Правда и требования к соискателю здесь минимальны.

Есть еще много неоспоримых преимуществ:

- возраст обратившегося гражданина в пределах от восемнадцати до семидесяти;

- круглосуточное обращение;

- возможность работы удаленно, без посещения представительства;

- получение средств на карту любого банка, либо электронный кошелек;

- оформление происходит быстрыми темпами;

- не требуется подтверждение трудоустройства и дохода;

- нет необходимости в привлечении поручителей.

Перечислять можно достаточно долго. Однако есть еще один значительный момент, который можно отнести к отрицательным. Суммы, которыми манипулируют МФО, зачастую не превышают нескольких десятков тысяч. Существуют компании, выдающие крупные суммы, но при этом им приходится пользоваться залогами.

В остальном, получение денежной помощи от МФО выглядит перспективным, особенно в срезе отношения к кредитной истории. Часто граждане прибегают к следующему: берут и возвращают малые кредиты, чтобы создать себе в кредитной истории положительные записи. Рассмотрим еще один путь получения денежного займа, который обладает параметрами обеих вышеописанных способов, причем берет в основном лучшие черты.

Как правильно написать бизнес-план для инвестора: ключевые пункты проекта

Как составить проект для инвестора? Краткое изложение бизнес-проекта должно содержать следующие пункты:

- описание сути бизнес-идеи;

- анализ рынка;

- портрет целевой аудитории;

- как и с помощью каких инструментов будет происходить монетизация идеи;

- анализ конкурентов (их сильные и слабые стороны);

- команда, задействованная в реализации проекта;

- преимущества проекта;

- показатели эффективности инвестиционного проекта (срок окупаемости (DPP), MIRR, IRR (внутренняя норма доходности), ARR (коэффициент рентабельности инвестиций));

- сколько денег уже вложено в проект на старте;

- план использования инвестиций;

- что получит в итоге инвестор и в какие сроки.

Оцените, пожалуйста, статью, я старалась

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Вложения в МФО

Надо ли вкладывать деньги в микрофинансовые организации? Сумма входа в эти инвестиции велика, здесь надо провести предварительную работу, проверить:

- учредительные документы (наличие в реестре МФО, принадлежность к СРО)

- репутацию фирмы (новости в СМИ, отзывы);

- рейтинги;

- возраст компании и ее историю;

- финансовую отчетность;

- страховую компанию, в которой МФК застраховала свою ответственность (чем крупнее и авторитетнее страховая, тем лучше);

- участие в системе финансового омбудсмена;

- процентную ставку (вызывающе высокая ставка по сравнению с другими компаниями должна насторожить).

Обязательно изучите договор займа и договор страхования.

Инвестиции в МФО требуют профессионального подхода, потому что сумма и риск велики. Для начинающего инвестора лучше ограничиться банковским вкладом.

Нина Полонская

Краткий ликбез

Микрофинансовые организации выдают физическим лицам займы на небольшие суммы:

– от 1-5 тысяч до 30-100 тысяч рублей;

– на короткие сроки (до 1-2 месяцев);

– под высокий процент.

При открытии МФО начинают выдавать займы с личных средств, а когда поток клиентов становится больше, собственник может брать деньги у сторонних инвесторов под определенный процент, как правило, в разы превышающий банковскую ставку.

Инвестирование в МФО можно сравнить с банковским депозитом, но тут значительно более высокая доходность и повышенные риски.

У Вас может возникнуть вполне логичный вопрос: почему бы МФО просто не взять кредит в банке под меньший процент? Ответ банален – просто не дают.

Банковские учреждения предлагают продукты кредитования малому бизнесу на более жестких условиях и по более высоким процентным ставкам, нежели физлицам.

Кроме того, в микрофинансовых организациях деньги берут, как правило, рисковые заемщики, которым уже отказали банки: поэтому МФО по умолчанию становятся аналогично рисковыми должниками.

Что такое инвестиционное кредитование простыми словами

Итак, инвестиционное кредитование — это одалживание денег бизнесу (начинающему или действующему) для его развития. По структуре источников финансирования оно делится на несколько видов:

- Банковское: деньги выделяются в виде целевого кредита, либо возобновляемой или не возобновляемой кредитной линии;

- Государственное, когда средства перечисляются из федерального или муниципального бюджета. Это доступно только для отдельных отраслей, развитие которых будет экономически выгодно для страны;

- Деньги от иностранных организаций. В российское предприятие вкладываются инвестиции, а инвестор получает прибыль от дохода. Также кредиторами могут быть иностранные банки.

Наибольшей популярностью пользуются инвестиционные банковские кредиты, выдающиеся на следующие цели:

| Проектное финансирование | Финансирование для расширения действующего бизнеса | Инвестиции в строительство |

| Инвестиции вкладываются в новый проект или предприятие | Деньги вкладываются в покупку нового оборудования, строительство дополнительных производственных цехов, и пр. | Привлекаются на строительство любого типа площадей обычно после получения предприятием всех разрешений и лицензий |

| Сумма кредита рассчитывается из потенциально возможной прибыли | Учитывается доходность организации за разные периоды времени, от этого рассчитывается размер кредита | Для расчета кредита учитывается объем вложенных заемщиком собственных денег, потенциально возможная прибыль от использования финансируемых объектов недвижимости |

| Потребуется бизнес-план с детальными расчетами | Для рассмотрения заявки в банк предоставляются бухгалтерские отчеты и налоговые декларации | В банк направляются отчеты о фактических и планируемых затратах |

Обратите внимание! Существует и валютное инвестиционное кредитование, при котором предприятию выдаются деньги в иностранной валюте. Например, такое предложение есть в банке «Уралсиб»: срок кредита – до 6 лет, минимальная сумма – эквивалентна 50 000 000 долларов США, форма – единовременный заем или кредитная линия (возобновляемая или не возобновляемая)

В залог передается имущество.

Стоит ли инвестировать в микрофинансовые организации?

Решение вкладывать средства в МФО следует принимать с четким осознанием главного правила инвестора: чем выше доходность, тем выше риски. Другими словами, сотрудничать с микрофинансовыми компаниями очень выгодно, но и одновременно опасно.

Стандартные рекомендации профессионалов по выбору варианта вложения средств состоят в следующем:

- диверсификация инвестиций. Означает целесообразность одновременного использования нескольких способов приумножения накоплений;

- тщательное изучение истории и текущего состояния микрофинансовой компании. Значительная часть сведений о МФО доступна на сайте ЦБ РФ;

- анализ предлагаемых условий инвестирования.

Рейтинг надежных ТОП МФО для инвестиций в 2021

Учитывая отсутствие страховки от государства, многих потенциальных инвесторов волнует вопрос не только уровня доходности, но и в какой МФО безопаснее вкладывать свои деньги. Компаний на рынке довольно много. Изучение отчетности, истории развития, продуктовой линейки и других параметров по каждой компании требует времени, а также желательно знаний.

Рейтинг компания для инвесторов поможет выбрать подходящий вариант. В него включены самые надежные и безопасные МФО и МКК для инвестирования с лучшими условиями для инвесторов.

МаниМэн (Онлайн Микрофинанс)

![]()

Компания «Онлайн Микрофинанс» больше известна по бренду Мани Мэн. Она была создана в 2013 году для финансирования деятельности ООО «МФК Мани Мэн», работающего на рынке с 2011 года и ставшего первой МФО России, работающей полностью онлайн. Обе организации входит в группу «Ай Ди Эф Холдинг Лимитед».

Ключевые факты об Онлайн Микрофинанс:

- Помимо России, компании холдинга работают еще в 6 странах мира (Казахстан, Испания, Мексика, Грузия, Польша, Бразилии). Группа активно развивает бизнес в других государствах.

- Агентство Эксперт РА присвоило компании Мани Мен на уровне ruBB+. Он указывает на высокий уровень кредитоспособности организации.

- По договорам займа предлагается ставка до 14% годовых. В долларах ставка достигает 9% годовых.

Узнать подробнее об условиях МКК МаниМэн

Мигкредит

![]()

МигКредит – самая крупная МФО в России по размеру портфеля по состоянию на конец первого полугодия 2019 года. Компания создана в 2011 году и изначально развивает как краткосрочные займы, так и микрокредиты с длительными сроками.

Особенности МигКредит:

- Выдача займов осуществляется онлайн и через сеть собственных офисов. Сеть продаж включает 79 подразделений в 43 регионах РФ.

- Высокие показатели кредитоспособности. Агентство АКРА присвоило организации рейтинг ruBB-.

- Ставка привлечения займов в рублях – до 13% годовых. В долларах и другой валюте компания инвестиции не принимает.

Кармани

![]()

Кармани – компания, специализирующая на займах под залог автомобиля (ПТС). Она работает на рынке с 2011 года и продолжает развиваться, увеличивая объем выдачи новых ссуд.

Преимущества Кармани для инвесторов:

- Крупная микрофинансовая организация с развитой агентской сетью. Представители МФО работают в 60 регионах РФ.

- Высокие ставки. Они достигают 20% годовых при вложении средств в рублях (в долларах, евро компания инвестиции не привлекает).

- Высокий темп роста портфеля. По данным Эксперт РА на I полугодие 2019 года, за 12 месяцев он вырос на 30%.

Займер

![]()

Займер компания из группы Финтерра, запущенный в 2013 году. Сама головная структура была зарегистрирована в 2010 году. МФО изначально специализировалось на выдаче онлайн-займов из категории «до зарплаты», но в последнее время активно развивает направление долгосрочных микрокредитов (в РФ через сервис Робокредит).

Плюсы компании Займер для тех, кто хочет вложить средства:

- Ставка – до 18.5% годовых.

- Организация представлена в России, Евросоюзе и еще 5 странах.

- МФО использует собственную модель скоринга и активно развивает ее.

- Совокупный объем активов группы превышает 832 млн рублей.

Быстроденьги

![]()

Быстроденьги – компания, работающая на рынке с 2008 года. Она входит в группу Eqvanta, вместе с МФК «Турбозайм», специализирующейся на онлайн-займах. Изначально МФО специализировалась на краткосрочных займах до зарплаты, но сейчас стала активно развивать продуктовую линейку. В ней появились микрокредиты на срок до 6-36 месяцев, в т. ч. под залог ПТС.

Главные плюсы МФО «Быстроденьги» для потенциальных инвесторов:

- Довольно высокий уровень кредитоспособности. Эксперт РА присвоила организации рейтинг ruBB.

- Широкая сеть собственных подразделений. Она включает более 300 офисов в разных городах РФ.

- Ставка до 15.5% в рублях. В долларах и других валютах инвестиции по договорам займа не микрофинансовая организация не привлекает.

Инвестиции в МФО в России – хорошая альтернатива вкладам. Для большинства удобней и выгоднее будет осуществлять их не напрямую через договор займа, а с помощью покупки облигаций на бирже. Но инвестор должен тщательно выбирать компании для вложения средств

Ему важно понимать, что вложения в МФО не страхуются государством и все риски ложатся полностью на него

Заключение

Инвестирование в МФО является довольно прибыльным делом, но и в тот же момент достаточно рискованным. Если делать все правильно и быть аккуратным с вложениями, то это может принести инвестору очень большие деньги.

Прежде чем оформить вложение в какую-либо компанию, вам необходимо ознакомиться со всей доступной информацией об организации, изучить все возможные риски и принять правильное решение.

Доходность у такого инвестирования гораздо больше, ибо вы вкладываете деньги под довольно большой процент. Банковские вклады приносят куда меньше дохода, однако, являются более безопасными. Стоит упомянуть еще и то, что инвестирование в МФО не страхуется государством, но имеется возможность оформить страховку через специальные страховые компании.

Если вы заинтересовались подобным видом инвестирования, то стоит тщательно подобрать компанию. Примеры надежных и проверенных временем компаний представлены в таблице.