Отрицательная ставка по ипотечному кредиту

Содержание:

- Смысл отрицательной процентной ставки по ипотеке

- Как рассчитать полную стоимость кредита

- Проблемы с БКИ и несколько вариантов решения.

- Вопросы и ответы

- Процентная ставка как «сила тяжести» экономики

- Каковы последствия отрицательных ставок?

- Кредитная история

- Риски отрицательной процентной ставки

- История вопроса

- Последствия отрицательных ставок

- Пример эффективной годовой процентной ставки

- Как это работает

- Как низко можно пасть

- Лучшие кредиты наличными в Альфа банке

- Глобальные последствия

- Заключение

Смысл отрицательной процентной ставки по ипотеке

Конечно, получить от банка деньги на квартиру и вернуть меньше – это очень привлекательное предложение. Однако общая сумма затрат вряд ли будет меньше той, которую выдал банк. Помимо тела кредита, ипотека подразумевает страховые платежи, затраты на сопровождение сделки. К тому же, Jyske Bank предлагает отрицательную ставку по кредитам до 10 лет. Учитывая цены на недвижимость в Дании – а для Копенгагена это в среднем €6082 за м2 – позволить себе 10-летнюю ипотеку могут только семьи с высокими доходами.

Еще один риск связан с динамикой цен. Пока она положительна, ипотека с отрицательной ставкой очень привлекательна. Но когда рынок разворачивается, уменьшение платежей по кредиту не успевает догнать падающие цены на жилье – заемщик в убытке. В то время как инвестиции в другие инструменты могли бы приносить доход.

Как рассчитать полную стоимость кредита

Хотя в законе указана расшифровка всех показателей, применяемых при расчете ПСК, обычному заемщику понять их достаточно сложно. Например, такие понятия как «базовый период, денежный поток» сложно воспринять человеку, далекому от банковской и финансовой сферы. Поэтому можно использовать упрощенные формулы с понятными показателями или обратиться за помощью к юристам, другим специалистам.

Что включается в полную стоимость

Только в редких ситуациях ПСК будет рассчитана строго по основному долгу и ставке кредита. Кроме этих показателей банк обязан учитывать при расчете:

- платежи, от которых зависит выдача денег и которые предусмотрены договором (например, комиссия за обслуживание кредита);

- оплата за оформление электронных средств, непосредственно связанных с кредитом (типичным примером является плата за выпуск кредитной карты);

- платежи третьим лицам, если от этого зависит решение о выдаче кредита (например, оплата нотариальных услуг);

- платежи по страховке, где выгодоприобретателем не является сам заемщик или его родные (например, при имущественной страховке по ипотеке);

- платежи по страховке, если от этого зависят условия кредитования (например, если банк дает сниженную ставку при страховании жизни заемщика).

Для расчета ПСК все перечисленные платежи суммируются. В графике к договору банк отдельно распишет все платежи, в том числе по страховке. Там же будет указана процентная ставка непосредственно по основной сумме долга. Например, она может составлять 12%, тогда как после расчета ПСК ее показатель уже будет 17%.

Прав ли банк, когда включает в ПСК плату за дополнительные услуги? Закажите звонок юриста

Что не входит в ПСК

В законе указан и перечень платежей, которые банк не имеет права включать в расчет полной стоимости кредита. К ним относятся платежи:

- комиссии и сборы, не предусмотренные договором;

- штрафные санкции, начисленные за ненадлежащее погашение кредита, нарушение условий кредитования;

- выплаты за обслуживание кредита, если их сумма и срок оплаты зависят от действий заемщика;

- взносы по страховке залога;

- платежи и комиссии за услуги, которые не влияют на оформление кредита и на его общую стоимость.

Полная стоимость кредита — это обязательный показатель, который прописывается в договоре

ПСК выражается в виде процента и денежной суммы. Указать полную стоимость банк обязан в верхней части первого листа договора.

Приведем пример по последнему пункту. Банки нередко предлагают дополнительные услуги по оформлению договора купли-продажи и сопровождению регистрации ипотеки. Такие услуги никак не связаны с решением о выдаче кредита, поэтому заемщик оплачивает их отдельно. Поэтому полная стоимость ипотечного кредита рассчитывается без учета расходов на юридические и консультационные услуги.

Формула расчета полной стоимости кредита по закону

В 353-ФЗ есть разные формулы расчета ПСК для денежного и процентного выражения. Для расчета процентной ставки применяется формула:

ПСК = i х ЧБП х 100, где:

- ПСК (в процентах)

- I — ставка процентов по базовому периоду (месяц, день и т.д.)

- ЧБП — количество базовых периодов в году (соответственно, для кредита на несколько лет ЧБП будет определяться по их количеству).

Процентная ставка для каждого периода рассчитывается по более сложной формуле. Она включает такие показатели как суммы денежных потоков (платежей), срок с момента завершения месяца по графику до даты поступления платежа, общего количества платежей. Ввиду сложности формулы для подсчета процентов каждого базового периода, ее лучше запросит у специалиста банка. Отказать в такой просьбе банк не имеет права.

Для большинства заемщиков процентная ставка в расчете ПСК не столь наглядна, как денежная сумма переплаты. Ее можно рассчитать по упрощенной формуле: ПСК = (S/So — 1) / n х 100, где:

ПСК — полная стоимость кредита

- S — общая сумма всех платежей по кредитному графику;

- So — сумма кредита, выданного банком;

- N — количество лет погашения кредита.

Данные в эту формулу можно подставить самостоятельно по графику платежей. Лучше использовать таблицы excel, если вы умеете ими пользоваться. В них можно упростить процесс расчета, выбрав соответствующие формулы.

Отметим, что банк всегда точно рассчитает ПСК и укажет ее в договоре. Возможны технические ошибки, но это будет исключительный случай. Если банк нарушит правила расчета, его привлекут к ответственности. При систематическом нарушении интересов заемщика банк вообще может лишиться лицензии, хотя отзывов лицензий у банков за такие провинности в истории нет.

Почему реальная ПСК всегда больше, чем указанная в рекламе? Закажите звонок юриста

Проблемы с БКИ и несколько вариантов решения.

Первая проблема, которая может помешать получить человеку выгодные процентные ставки по кредитам, — полное отсутствие кредитной истории. Такое чаще всего случается с молодыми людьми. Финансовая организация несёт большие риски, поэтому получить выгодные кредиты даже при высокой заработной плате вряд ли получится. Выход – оформление пары небольших либо товарных и погашение без просрочек займов. Другой вариант – оформить кредитную карту, платежи по которой также учитываются в Бюро кредитных историй (БКИ).

Плохая кредитная история — вторая проблема. Кредит под низкий процент наличными не получить. Причём испорчена она может быть как по вине заёмщика, так и по вине банка. Решений проблемы – несколько:

- Банковские ставки по кредитам, если оформляется пластиковая карта, выше, но это выход. За счёт так называемого льготного периода, можно, к примеру, снять с карты несколько десятков тысяч рублей, и за 2-3 дня до окончания этого срока положить их обратно.

- Прежде, чем искать банки, которые выдают потребительские кредиты с низкой процентной ставкой, почитайте договора, если вы уже оформляли займы. Там должно быть указано Бюро кредитных историй, где будут фиксироваться ваши платежи. Желательно заранее обратиться туда, запросить отчёт, который придёт в формате .pdf. Тем более, 2 раза за 1 год его можно запрашивать бесплатно.

Бывает так, что по вине банка Бюро пополняется не верной информацией. И здесь уже возникает проблема не в каком банке лучше взять кредит, а как исправить историю, тем более, если вы уверены, что таких просрочек не было. Отлично, если сохранились чеки, но они понадобятся только в случае проблем с банком. Шаги не сложные: на сайте БКИ подаётся заявление с указание личных данных (ФИО, паспорт), и описанием ситуации с финансовой организацией (когда был взят заём, номер договора, были ли просрочки (если да – количество, длительность), какие ошибки были допущены). Через 30 дней Бюро должно разобраться со сложившейся ситуацией, прислать ответ.

Стоит подчеркнуть два основных положения. Во-первых, поинтересуйтесь своей историей. Во-вторых, не поддавайтесь на уговоры мошенников, что за определённую сумму они смогут исправить её. Это не так. Исправить историю может бюро, только если заёмщик напишет заявление. И только в случае действительно допущенных фактических ошибок. Но диалог уже будет вестись исключительно между Бюро и организацией, выдаваемой заём и отправившей не точные данные заёмщика.

При плохой КИ обратитесь в МФО. Если вам одобрили в нескольких микрофинансовых организациях – выберите с лучшими условиями. Банки, когда видят много займов в разных МФО, расценивают это, как наличие финансовых проблем.

В каком банке лучше взять в кредит наличные при плохой истории? Обратите внимание, к примеру, на «Совкомбанк» и его программу «Кредитный доктор». Она позволяет взять сумму на небольшой срок лишь ради того, чтобы в Бюро поступила положительная история

Такие программы есть и у других финансовых организаций.

Вопросы и ответы

1. В чем суть отрицательных кредитных ставок?

Центральный Банк страны финансирует государственные банковские структуры. При этом заемщики обязаны возвращать в оговоренный срок меньше. ЦБ восполняет разницу за счет поступлений из казны. Банки финансируют средства в бизнес-проекты, которые пополняют государственный бюджет и формируют внутриэкономический баланс.

2. Можно ли считать политику отрицательных ставок оптимальной схемой финансирования для России?

Финансовая система РФ еще не готова к полному внедрению ПОПС. Но применить сниженные кредитные и ипотечные ставки возможно уже на сегодняшний день.

3. Чем грозит переход к отрицательным ставкам в Российской Федерации?

Вероятно возникновение гиперинфляции и массовый вывод капиталов за рубеж.

Процентная ставка как «сила тяжести» экономики

Отрицательная реальная ставка по кредитам, депозитам и прочим вложениям подходит не всем странам. Если одни государства имеет возможность и поддержку правительственного органа извлечь выгоду из ПОПС, то для других банковских систем это грозит настоящей финансовой катастрофой.

Например, идеальная картина механизма политики отрицательных ставок – это, когда банк отдает ЦБ меньше денег, чем брал год назад. Ключевой момент подобного финансового принципа – эти отрицательные ставки служат для возмещения разницы за счет развивающегося бизнеса и его отчислений в бюджет. Если схема не работает, то использовать ПОПС не рационально.

Заемщики в лице представителей бизнеса получают преимущество в виде отсутствия переплат или даже доплаты банка за кредит. Предприниматели получают зеленый свет, свои деньги без затрат, а государство – отчисления в казну. Ипотечные договоры с минимальной ставкой радуют в свою очередь простое население, но идеальный сценарий возможен только при условии устойчивого финансового положения страны и баланса во внутренней экономике.

Почему банк выдает кредит с минусовой ставкой?

По статистике основное количество кредитующих банковских структур с отрицательной кредитной ставкой нацелены исключительно на сотрудничество с бизнесменами. Представители среднего и малого бизнеса являются надежными заемщиками для банкиров, так как:

- Понятна цель кредита – расширение бизнеса, покупка нового оборудования, обновление технических единиц;

- Деловые люди знают, что такое договор и обязательства;

- Есть финансирование, а значит – минимален риск просрочек платежей.

Банки получают оптимальную статистику с отсутствием проблемных кредитов и коллекторских взысканий со злостных неплательщиков. Представители бизнеса довольствуются ставками, что ниже чем в других фин. структурах и работают над расширением своих предприятий.

Выгодно ли банку выдавать кредиты под отрицательные проценты?

Банковские структуры смотрят вперед на перспективы – предприниматели, соглашаясь на кредит с отрицательной ставкой, становятся частью одного большого финансового механизма страны и восстанавливают баланс в экономике государства.

Займы по стандарту ПОПС выдаются банками в целях гарантированного положительного результата сотрудничества с предпринимателем среднего или мелкого звена. Банковская структура получает плюс к своей репутации, а значит – подспорье к расширению финансовой структуры.

Пример реального случая, когда банк платил своему заемщику?

Такой случай действительно был зафиксирован в Дании. Ханс-Петер Кристенсен доказал в суде, что банк ему должен около 38 долларов (249 датских крон). Так произошло по причине того, что датчанин 11 лет тому назад заключил ипотечное соглашение с одним из банков на несколько млн. крон.

В конце 2016 года Дания внедрила механизм ПОПС и ставка по ипотеке Кристенсена стала около 0,05 % годовых со знаком минус. По факту пересчета, оказалось, что сам банк должен Хансу денег – по окончанию судебного разбирательства, разница датскому заемщику была возмещена.

В каких еще странах может встретиться отрицательная ставка по кредитам

Как говорилось ранее, политика отрицательных ставок практикуется в европейских странах (Дания, Швеция, Италия и др.), а также в Японии и Соединенных Штатах Америки. Население привыкает к новым правилам кредитования. Депозиты с отрицательной ставкой также присутствуют в схеме ПОПС этих стран.

Исходя из действующей политики, потребители могут оформить кредит или другой формы заём, предоставив банку необходимые документы. Согласно решению финансовой структуры, выдаются деньги под сниженный, нулевой или минусовой процент на улучшение жилищных условий или на другие цели заемщика.

Каковы последствия отрицательных ставок?

Эксперты говорят, что отрицательные процентные ставки не всегда приводят к результатам, которые предлагает экономическая теория, вызывая обеспокоенность по поводу массового изъятия банков и прибыльности, если они когда-либо будут реализованы.

Кредиторы хотят получить компенсацию за предоставление ссуды потенциально опасному заемщику. Это означает, что, если доходность станет отрицательной, маловероятно, что вам будут платить за получение чего-то вроде ипотеки или автокредита, и даже банки могут отказаться выдавать такие кредиты.

Кредиторы зарабатывают деньги на процентных ставках. Такая политика может снизить их прибыль, в конечном итоге удерживая их от кредитования еще больше, что может еще больше замедлить экономику. Так было в нынешних странах, где установились отрицательные ставки.

Существует также явная обеспокоенность тем, что потребительские товары с отрицательной доходностью могут вызвать массовый уход наличности из банков. Люди могут предпочесть держать деньги под матрасом, где процентная ставка составляет не менее 0 процентов. Это привело к тому, что банки еще более неохотно переходили на отрицательные ставки.

Другая проблема заключается в том, что слишком низкая отрицательная ставка по федеральным облигациям может отпугнуть банки от хранения депозитов в Центробанках. Вместо этого они могли бы конвертировать свои резервы в валюту, что могло бы перегрузить финансовую систему.

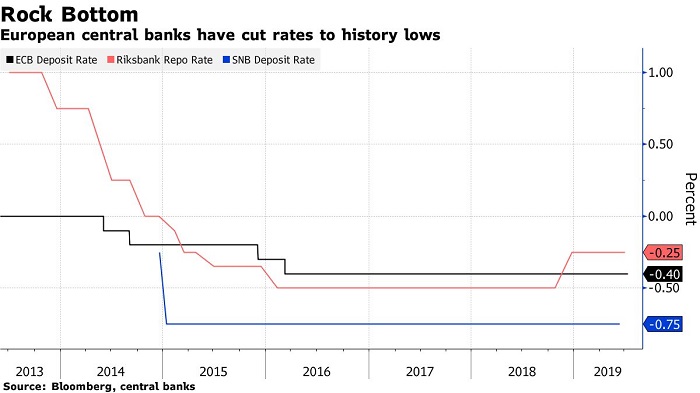

И так же, как ФРС было сложно повысить ставки в 2018 году во время устойчивого экономического роста, так трудно избавиться от цикла отрицательных процентных ставок, когда он начнется. ЕЦБ, Банк Японии и Банк Швейцарии все еще находятся в отрицательной зоне, несмотря на то что рецессия закончилась более десяти лет назад. Эксперты говорят, что их экономика сейчас не в лучшем состоянии, чем до реализации этой политики.

Другие бывшие и нынешние руководители центральных банков также предупреждали о потенциальных экономических проблемах, в основном на том основании, что недостаточно исследований, чтобы предположить, могут ли помочь отрицательные ставки.

Кредитная история

Ещё один критерий — наличие кредитной истории и, главное, её качество. Кредитная история — это документ, который характеризует платёжную дисциплину человека за последние 10 лет и отражает то, какие кредиты он брал и выплатил (или не выплатил) и насколько своевременно. Кредитные истории формируют бюро кредитных историй (БКИ) на основании информации о заёмщике, которую туда направляют банки.

Получив эту информацию, заёмщик может запросить свою кредитную историю во всех БКИ, где она есть, в любой момент бесплатно — до двух раз в год. Банки же, оценивая кредитные качества заёмщика, запрашивают кредитную историю самостоятельно.

Банки оценивают кредитную историю заёмщика, используя специальную шкалу — кредитный рейтинг. Чем выше количество баллов рейтинга, тем надёжнее считается заёмщик. Рейтинг зависит от разных параметров: наличие уже выплаченных или действующих кредитов, просрочек, долговой нагрузки (чем больше денег остаётся у заёмщика после выплаты минимальных платежей по действующим кредитам, тем лучше) и других.

Узнать свой скоринговый балл можно в сервисе Кредитный рейтинг. Это бесплатно: потребуется только заполнить анкету и указать свои паспортные данные, чтобы сервис мог «заглянуть» в вашу кредитную историю и оценить её.

Чтобы посмотреть, как улучшить ваш кредитный рейтинг, можно купить отчёт Идеальный заёмщик с пошаговой инструкцией и расшифровкой всех факторов, влияющих на ваш рейтинг. Отчёт стоит 390 ₽.

Модель принятия решений по кредиту, конечно, учитывает множество факторов: доходы, кредитную историю и долговую нагрузку клиента, рассказывает руководитель управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский. В частности, банк может предложить повышенную ставку или отказать из-за просрочек в других кредитных организациях или высокой кредитной нагрузки.

Наличие хорошей кредитной истории — всегда большой плюс для потенциального заёмщика, подтверждает Анна Цветкова из Ситибанка. На основании истории по текущим и уже выплаченным кредитам банк может предположить, насколько аккуратно он будет выплачивать новое кредитное обязательство.

Кроме того, с 1 октября 2019 по кредитной истории рассчитывается показатель долговой нагрузки (ПДН) для физических лиц. Онпоказывает, какую часть своих доходов заёмщик отдает на выплаты по кредитам. Чем выше нагрузка, тем больше банки будут начислять по таким кредитам надбавку по коэффициенту риска при расчёте достаточности капитала. А если этот показатель у потенциального заёмщика слишком высок, то банк может отказать в выдаче нового займа.

Риски отрицательной процентной ставки

Теоретически отрицательные процентные ставки должны помочь стимулировать экономическую активность и предотвратить инфляцию, но политики остаются осторожными, потому что есть несколько способов, которыми такая политика может иметь неприятные последствия. Поскольку у банков есть определенные активы, такие как ипотечные кредиты, которые по контракту привязаны к преобладающей процентной ставке, такие отрицательные ставки могут снизить маржу прибыли до такой степени, что банки фактически будут предоставлять меньше ссуд.

Также нет ничего, что мешало бы вкладчикам снимать свои деньги и складывать наличные в матрасы. Первоначальной угрозой может стать набег на банки, но утечка наличности из банковской системы может привести к повышению процентных ставок, что является полной противоположностью того, чего должны достичь отрицательные процентные ставки.

История вопроса

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

С момента отмены золотого стандарта в 1971 году инфляция была естественным спутником любой финансовой системы. В некоторых случаях экономического перекоса случается гиперинфляция, что хорошо известно и россиянам. Есть и противоположные примеры. Япония в середине 1990-х, после десятилетий бурного роста, первой вступила в период стагнации и замедления инфляционных процессов.

После глобального финансового кризиса 2008 года с похожими проблемами столкнулись практически все развитые экономики мира. Основное содержание финансовой политики развитых стран (США, Канада, Австралия, Япония, Евросоюз) после 2008–2009 годов – борьба с рецессией (снижением экономической активности) и дефляцией (понижением цен). Рост потребления – основной двигатель всех без исключения рынков – где-то замедлился на несколько лет, где-то и вовсе замер.

Перечислим применяемые развитыми государствами инструменты борьбы с дефляцией:

- Снижение ставки рефинансирования – деньги делаются дешевле и доступнее;

- Количественное смягчение – Центробанки становятся крупнейшими покупателями гособлигаций, производя для этого дополнительную эмиссию безналичных денег;

- Введение отрицательных процентных ставок – государство «вынуждает» банки раздавать дешевые кредиты, которые призваны простимулировать производство и потребление.

Еще несколько лет назад отрицательные процентные ставки имели место только в центральных банках государств, которые кредитовали на этих условиях коммерческие банки. В 2016-м Япония и Швейцария выпустили долгосрочные (10 и более лет) государственные облигации с отрицательной доходностью. Краткосрочные и среднесрочные гособлигации большинства стран Евросоюза уже давно «в минусе». По оценкам аналитических агентств, до 30% мирового суверенного долга размещено с отрицательной процентной ставкой.

Последствия отрицательных ставок

Среда отрицательной процентной ставки возникает , когда номинальная процентная ставка падает ниже нуля процентов для конкретной экономической зоны. Фактически это означает, что банки и другие финансовые компании должны платить за хранение своих избыточных резервов в центральном банке, а не получать положительный процентный доход.

Политика отрицательных процентных ставок ( NIRP ) – необычный инструмент денежно-кредитной политики. Номинальные целевые процентные ставки устанавливаются с отрицательным значением, которое ниже теоретической нижней границы нуля процентов.

В периоды дефляции люди и предприятия склонны копить деньги вместо того, чтобы тратить деньги и инвестировать. Результатом является коллапс совокупного спроса , который приводит к еще большему падению цен, замедлению или остановке реального производства и выпуска и увеличению безработицы .

Для борьбы с такой экономической стагнацией обычно используется свободная или экспансионистская денежно-кредитная политика . Однако, если дефляционные силы достаточно сильны, простого снижения процентной ставки центрального банка до нуля может быть недостаточно для стимулирования заимствования и кредитования .

Пример эффективной годовой процентной ставки

Например, рассмотрим эти два предложения: Инвестиция A платит 10% годовых, начисляемых ежемесячно. Инвестиции B выплачиваются 10,1% каждые полгода . Какое предложение лучше?

В обоих случаях рекламируемая процентная ставка является номинальной процентной ставкой . Эффективная годовая процентная ставка рассчитывается путем корректировки номинальной процентной ставки в зависимости от количества периодов начисления сложных процентов, которые будет испытываться финансовым продуктом за период времени. В данном случае этот период составляет один год. Формула и расчеты следующие:

- Эффективная годовая процентная ставка = (1 + (номинальная ставка / количество периодов начисления сложных процентов)) ^ (количество периодов начисления сложных процентов ) – 1

- Для инвестиции A это будет: 10,47% = (1 + (10% / 12)) ^ 12 – 1

- А для инвестиции B это будет: 10,36% = (1 + (10,1% / 2)) ^ 2 – 1

Инвестиция B имеет более высокую заявленную номинальную процентную ставку, но эффективная годовая процентная ставка ниже, чем эффективная ставка для инвестиции A. Это связано с тем, что инвестиция B составляет меньше раз в течение года.

Если инвестор вложит, скажем, 5 000 000 долларов в одну из этих инвестиций, неправильное решение будет стоить более 5 800 долларов в год.

Более частое начисление сложных процентов дает более высокую прибыль

По мере увеличения количества периодов начисления сложных процентов увеличивается и эффективная годовая процентная ставка. Квартальное начисление сложных процентов дает более высокую доходность, чем полугодовое начисление сложных процентов, ежемесячное начисление сложных процентов больше, чем ежеквартальное, а ежедневное начисление сложных процентов превышает ежемесячное. Ниже приводится разбивка результатов этих различных составных периодов с номинальной процентной ставкой 10%:

- Полугодовые = 10,250%

- Ежеквартально = 10,381%

- Ежемесячно = 10,471%

- Ежедневно = 10,516%

Пределы компаундирования

Есть потолок для феномена компаундирования. Даже если начисление начислений происходит бесконечное количество раз – не только каждую секунду или микросекунду, но непрерывно – предел начисления процентов достигается.

При 10% эффективная годовая процентная ставка с непрерывным начислением составляет 10,517%. Непрерывная ставка рассчитывается путем возведения числа «е» (примерно равное 2,71828) в степень процентной ставки и вычитания единицы. В этом примере это будет 2,171828 ^ (0,1) – 1.

#Э

Как это работает

Казалось бы, в этой ситуации банки в любом случае получают убытки, зачем им покупать активы с отрицательной доходностью? Однако это не совсем так. Дело в том, что сам регулятор скупает те же активы — отсюда рост цены, что является другой стороной работы с облигациями. То есть, покупая облигацию с доходностью –0,5% и продавая её при доходности –0,6%, банк зарабатывает на разнице цен. Это лучше, чем гарантированно терять, размещая средства на счетах ЕЦБ.

Ряд центральных банков едва ли не напрямую говорили о своих целях снизить стоимость национальной валюты за счёт введения отрицательных ставок, что действительно поддерживает конкурентоспособность их экспортёров, которые в этом случае получают больше выручки в национальной валюте. Это ЦБ Дании, Швейцарии. Впрочем, и Банк Японии, конечно, ориентируется на движение йены из-за сильной зависимости экономики от экспорта. Однако в современных реалиях против столь напористых мер выступили США во главе с Дональдом Трампом, обвинявшим всех и вся в несправедливой девальвации против доллара.

Как низко можно пасть

У банков, казалось бы, была альтернатива ещё в 2014 — хранить резервы в виде наличности, а не на счетах ЕЦБ. Но фактически это ещё более затратно, так как требует издержек на перевозку, хранилище, охрану.

При этом очевидно, что для достижения баланса в условиях, когда они вынуждены, по сути, платить ЕЦБ за размещение своих средств, коммерческие банки начали активно снижать свои ставки по депозитам. Но они ограничены в этих действиях.

Зачем населению платить банкам, если нет прямого запрета на наличные? Отсюда все разговоры об их возможном запрете. ЕЦБ уже прекратил выпускать в оборот крупнейшую купюру номиналом в 500 €. Ничто не остановит держателей вкладов от изъятия своих средств и хранения наличных под матрасом. Это чревато набегом на банки (массовым изъятием вкладов), что может привести не только к росту процентных ставок, но и к банкротствам.

По сути, это полная противоположность того, чего предполагалось достичь с помощью введения отрицательных процентных ставок.

Нельзя сказать, что ситуация неразрешима. Эксперты Международного валютного фонда делали предположения о возможности введения электронных и наличных денег отдельно, то есть не полного запрета наличных, но обложения их своеобразным налогом. Однако те, кто в этом сегодня в большей степени могут нуждаться, а именно страны Еврозоны, могут испытывать с этим более значительные трудности, чем регуляторы отдельно взятой страны.

Это потребует важных изменений в финансовой и правовой системе. В частности, необходимо будет рассмотреть фундаментальные вопросы, касающиеся денежно-кредитного законодательства, и обеспечить соответствие с правовой базой МВФ. Кроме того, это потребует огромных коммуникационных усилий.

Лучшие кредиты наличными в Альфа банке

АО «Альфа-Банк» — крупнейший универсальный российский банк, принадлежащий консорциуму «Альфа-Групп». С 1990 года осуществляет все основные виды банковских операций, представленных на рынке финансовых услуг.

Взять кредит наличными от Альфа Банка выгодно потому что:

- Сумма — до 5 000 000 рублей на срок до 5 лет, ставка от 7,7% — годовых при оформлении финансовой защиты.

- Заполнение заявки онлайн — 5 минут, решение — 2 минуты.

- Выдача кредита в любом офисе банка, удобное погашение.

Кредит оформляется для граждан РФ от 21 года с постоянным доходом от 10 000 рублей после вычета налогов и трудовым стажем от 3 месяцев.

Популярностью пользуется кредитная карта «100 дней без процентов» от Альфа Банка. Понадобятся 2 документа – общегражданский паспорт и, например, водительское удостоверение.

Также “Альфа банк” предлагает дебетовые карты, ипотеку, депозиты, бесплатные сервисы для накоплений, программы рефинансирования и займы под залог имущества. “Альфа-Банк” — значимая кредитная организация с одним из лучших предложений по кредиту наличными.

Кратко: «Альфа-банк» — крупнейший российский частный банк, входит в топ-10 самых значимых кредитных организаций, дорожащий свой репутацией.

Глобальные последствия

Если говорить о глобальных последствиях, можно предположить, что банки начнут терять клиентов. И это связано, в первую очередь, с отрицательными ставками по депозитам. Зачем терять деньги, когда можно просто держать их под подушкой? Вклад с отрицательной ставкой не защищает от инфляции, поэтому целесообразность депозита вообще отсутствует.

Впрочем, здесь европейские центробанки тоже ведут работу. Разговоры о полном запрете наличных расчетов уже ходят – если все деньги будут у банков, то людям не останется ничего другого, кроме как принять их условия игры. Отрицательные ставки по кредитам могут привести и к таким печальным последствиям.

Заключение

Банки не всегда согласны выдавать деньги по пониженным тарифам. Всегда советуют знакомиться с их услугами лично, читать договора, обязательно разделы мелким шрифтом на сайте. Там зачастую находится вся необходимая информация для получения кредита. Лучше пользоваться услугами своего банка, с которым вы сотрудничаете уже очень давно, знаете больше нюансов, где кредитование более прозрачно.

Взять займ под наименьший процент возможно, если следовать всем инструкциям. Преимущество у льготников, людей с официальным доходом и дорогостоящим имуществом. Если желание низкой ставки первостепенно, можно заручиться помощью поручителя.