Корреспондентский счет — это что такое? корреспондентский счет сбербанка

Содержание:

- Правила использования

- Что такое расчетный счет банка ПАО Сбербанк

- В чём разница между корреспондентским счётом и расчётным?

- Порядок открытия в Центробанке

- Реквизиты — это самое важное при любой банковской операции!

- Где получить информацию о корреспондентском счёте

- В чем заключается разница между расчетным и корреспондентским счетом?

- Что такое банковские реквизиты

- Типы корреспондентских счетов

- Для чего нужен

- Какие документы нужны для открытия корреспондентского банковского счета?

- Корреспондентский счет Сбербанка – основные способы его узнать

- Списание с корреспондентского счета: специфика

- Что такое БИК в реквизитах

- Что такое корреспондентский счет и его особенности

- КПП банка – определяем понятия

- Где найти БИК карты и кор счет Сбербанка

- Структура корсчета

- Правила использования

Правила использования

Система межбанковских связей позволяет оперативно проводить самые разные операции. Все внешние расходные и приходные операции осуществляются через корреспондентскую учетную запись. По сути, это расчетный счет кредитного учреждения. С его помощью производятся:

- покупка и продажа ценных бумаг, иностранной валюты;

- размещение временно свободных средств;

- зачисление и списание денег клиентов;

- получение займов по программам рефинансирования;

- выдача консорциальных международных кредитов и пр.

Заключение договора производится в соответствии с положениями главы 4 Инструкции № 153-И от 30.05.14. Послаблений для кредитных учреждений не делается. Российские банки предъявляют полный перечень документов, включая лицензии и решения собственников.

Несколько клиентов одного подразделения банка будут иметь схожие платежные реквизиты. Например, корсчет московского филиала ВТБ № 7701 выглядит следующим образом 30101810345250000745. У Сбербанка договор заключен с ЦБ РФ. Реквизиты опубликованы на официальном сайте – 30101810400000000225.

Правила присвоения номера едины для всех российских организаций. Сколько цифр должен содержать к/сч, решает ЦБ РФ (положение № 579-П от 27.02.17). В 2019 году в нем должно присутствовать не более 20 знаков.

Пример: Банк «Ромашка» имеет кор. счет ХХСТРДЩЕКВЫМДЕСЧКУЫД. Расшифровка будет выглядеть следующим образом:

| Порядок группы цифр | Что означает комбинация |

|---|---|

| ХХС | Это общий набор цифр для всех кредитных учреждений на территории России |

| ТР | Уникальный код идентификации банка |

| ДЩЕ | Числовое обозначение валюты (признак рубля – 810, доллара – 840, евро — 978) |

| К | Контрольная цифра, рассчитываемая по алгоритму |

| ВЫМДЕСЧК | Промежуточный код, выражаемый в большинстве случаев «0» |

| УЫД | Условный номер участника расчетов, соответствующий коду банковской идентификации |

Таким образом, корреспондентский счет – это платежный реквизит обслуживающего кредитного учреждения. С помощью этого инструмента банк осуществляет расчеты с участниками финансовой системы.

«>

Что такое расчетный счет банка ПАО Сбербанк

Расчетный счет банка — для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами.

Для совершения денежных операций следует вносить точные реквизиты банка. Помимо р/с, дополнительно указывают другие реквизиты.

Что означают реквизиты Сбербанка

У каждого филиала Сбербанка свои уникальные реквизиты для перечисления. Информацию по интересующему отделению можно получить на официальном сайте учреждения. Если необходимо осуществить перевод на карту, открытую в г. Москва, нужно использовать реквизиты Московского банка.

В реквизитах указывают следующие сведения:

- Наименование банковского учреждения

- ИНН

- БИК банка

- КПП

- Корреспондентский счет (к/с)

- Номер отделения

БИК банка – Банковский Идентификационный Код – индивидуальный код, который присваивают каждому кредитному учреждению. Индивидуален для каждого банковского отделения. Он состоит из 9 цифр, и содержит информацию: о стране, в которой находится учреждение; о субъекте федерации отделения; о порядковом номере регистрации в реестре ЦБРФ.

ИНН – Индивидуальный номер налогоплатильщика – это код организации, присвоенный в налоговом органе при постановке на учет. Он состоит из 10 цифр и содержит информацию по региону, номеру налогового органа, номеру записи в налоговом учреждении. Последняя десятая цифра — контрольный номер, рассчитанный по алгоритму Госналогслужбы России.

КПП – код причины постановки на налоговый учет. У каждого отделения Сбербанка свой КПП. Состоит из 9 цифр, и содержит информацию: код налогового органа, причина постановки на порядковый номер постановки и количество учетов по данной причине.

Корреспондентский счет – это счёт банка, на который производят перечисление денежных средств. К/с применяют для выполнения обязательств одного банка перед другим. Для переводов внутри одного банка к/с не используют. Корсчет Сбербанка – 30101810400000000225.

Как узнать реквизиты Сбербанка

Реквизиты финансового учреждения необходимы для совершения платежей и денежных переводов между счетами разных банков.

Через Сбербанк-Онлайн на сайте или в мобильном приложении

Для получения нужной информации по осуществлению денежных переводов необходимо зайти в сервис Сбербанк Онлайн и пройти процедуру авторизации. Затем выбрать необходимый платежный инструмент и нажать кнопку Подробная информация. В полученных реквизитах указаны все данные банка.

На сайте банка

На официальном сайте присутствует вся информация по реквизитам. Для этого зайдите на сайт кредитного учреждения и выберите вкладку О банке. На открывшейся странице в пункте Реквизиты указана необходимая информация. Номер расчетного счета Сбербанка: 303 018 100 000 600 001.

Через колл-центр

Позвонив по бесплатному телефону службы поддержки клиентов 8 800 555 55 50, можно узнать р/с банка. Сотрудник центра поддержки продиктует реквизиты либо вышлет на адрес электронной почты.

В отделении

Узнать реквизиты можно, обратившись в отделение банка с паспортом. Специалист продиктует информацию или распечатает реквизиты на бумажном носителе.

В документах

Узнать информацию по р/с Сбербанка можно, если сохранился договор или пин-конверт, полученный при выдаче карты. В этих документах указаны полные реквизиты банка для денежных перечислений.

Через банкомат

Информацию с реквизитами можно распечатать в банкомате или терминале самообслуживания. Для этого необходимо вставить карточку и ввести ПИН-код. Далее, выбирается вкладка меню Мои платежи, а затем Реквизиты. Информация будет указана на экране банкомата, также их можно распечатать на бумажном носителе.

В чём разница между корреспондентским счётом и расчётным?

Все пользователи банковских услуг периодически сталкиваются с термином “расчётный счёт”. РС закрепляется за всеми физическими и юридическими лицами, являющимися клиентами кредитно-финансовых организаций.

Какую информацию содержит реквизит? Это сведения о поступающих, также снимаемых либо перечисляемых денежных средствах.

Банки тоже имеют свой аналог – учётные записи в РКЦ Центробанка или других кредитных организациях коммерческого происхождения. Это корреспондентский счёт.

Коррсчёт – это, фактически, номер, присваиваемый банку для обеспечения его возможности взаимодействовать с другими банковскими учреждениями и эксплуатировать РКО ЦБ РФ (расчётно-кассовое обслуживание).

Зачем нужны обозначения к/с и р/с? Для организации финансового оборота как внутри банков, так и между ними.

Как это работает? Первым делом деньги поступают на к/c, затем они распределяются соответственно своему назначению – между клиентами. Указание учётных сведений помогает в данном случае быстрее переводить суммы адресатам.

Иными словами, коррсчёт является посредником между двумя (и более) кредитно-финансовыми организациями.

Порядок открытия в Центробанке

Когда открывается счёт?

Создание к/c является, фактически, первым шагом в жизни нового банка. После реализации данного этапа организация попадает в государственный реестр Центробанка. Это залог получения лицензии на осуществление профильной деятельности.

Чтобы использовать единую расчётную систему, банк обязан заключить корреспондентский договор с ЦБ: тут нужно заявление – документ заверяется руководителем и главным бухгалтером (подписями и печатью компании).

Стандартный набор документации:

- копия лицензии;

- копии учредительных бумаг;

- свидетельство ОГРН.

Всё это заверяется в нотариальной конторе.

Факт того, что руководитель и главбух действительно занимают свои должности, подтверждается с помощью письма ЦБ.

На карточке с печатью банка подаются образцы подписей лиц, уполномоченных осуществлять операции с деньгами. Сюда же прилагаются копии приказов о назначении сотрудников на те должности, что позволяют утверждать платёжную документацию, а также нотариально заверенные копии их паспортов.

Помимо прочего, предъявляются:

- письмо из Росреестра с кодами статистики;

- выписка со временно действующего накопительного счёта, который используется для денежных перечислений.

Примечание 6. Как мы уже говорили, банк может открыть к/с не только в ЦБ РФ, но и в другой кредитно-финансовой организации. Для ООО требуется список учредителей, для АО – список акционеров. Если речь о филиале, понадобятся нотариальные копии учредительного положения и письмо ЦБ, в котором указывается присвоенный порядковый номер. Филиал всегда действует, руководствуясь доверенностью, выдаваемой головным офисом.

Реквизиты — это самое важное при любой банковской операции!

Что же это такое? Само собой разумеется, обращение отправится о реквизитах банковских, а не о театральном реквизите. Не смотря на то, что общее у этих слов не только написание, но и частично значение.

Так как в разных словарях значение слова реквизиты — это совокупность чего-либо, что-то нужное, необходимое.

Банковские реквизиты. Для чего они?

Каждому по работе либо в каких-либо жизненных обстановках приходилось сталкиваться с этим понятием. Реквизиты — это эти банковского счета, каковые нужны чтобы совершить платеж. Кроме того не ведя какую-либо предпринимательскую деятельность и не совершая безналичных платежей и банковских переводов, любой человек показывает их, к примеру, оплачивая услуги ЖКХ либо какую-либо госпошлину.

Само собой разумеется, не всегда это приходится делать вручную, значительно чаще в банке либо в какой-либо организации вам выдают бланки с уже введенными в них данными. Часто случаются обстановке, в то время, когда вас смогут попросить указать собственные реквизиты для перечисления вам, к примеру, социального пособия.

Для юрлиц

Среди данных любой организации либо личного предпринимателя банковские реквизиты — один из необходимых пунктов. Так как юрлицо обязано иметь банковский счет, что обязательно регистрируется в налоговой администрации, а реквизиты этого счета, а если он несколько — то главного из имеющихся квитанций, в обязательном порядке указываются во многих документах.

К примеру, они в обязательном порядке фигурируют в произвольных соглашениях, и квитанциях, выставляемых организацией, накладных, квитанциях-прочих документах и фактурах. Без их наличия эти организации считаются неполными, и документ возможно лишен юридической силы.

Состав банковских реквизитов

Следующие эти необходимы, как раз ими заполняются поля в платежном поручении либо в квитанции, составляемых при осуществлении платежей:

Необходимо подчеркнуть, что при осуществлении платежа в госбюджет среди реквизитов будет отсутствовать номер корреспондентского счета. Вместо него в наименовании банка показывают номер отделения Столичного ГТУ Банка России — именно там распределяются налоговые и другие подобные платежи. Будьте внимательней с наименованием получателя платежа!

Часто в том месте, среди других реквизитов, указан нужный для верного направления средств номер лицевого счета.

Как определить банковские реквизиты

Последние три из перечисленных пунктов (наименование, корреспондентский счет, БИК) — это реквизиты банка. Они однообразны для всех получателей в пределах одного учреждения. Помимо этого, существуют особые электронные базы, которыми пользуются сотрудники бухгалтерий фирм, и прочие учреждения и банки, неизменно обновляющиеся и которые содержат нужные реквизиты для оплаты через все узнаваемые банки.

Их возможно определить, обратившись к сотрудникам банка, и посетив сайт нужного учреждения. Остальные реквизиты — это личные сведения для каждого получателя. Чтобы определить собственные банковские реквизиты, в частности номер расчетного счета, нужно обратиться к документации, оформляемой при заключении контракта открытия счета в банке, и к сотрудникам банка, каковые, удостоверившись в вашей личности, скажут вам нужную информацию.

Где получить информацию о корреспондентском счёте

Говоря о платёжных операциях, которые проводятся в рамках одного банка, корреспондентский счёт знать необязательно. Но, если речь идёт о межбанковских переводах, он потребуется как для получателя, так и для плательщика. Данные реквизиты можно узнать следующим образом:

- изучив договор на обслуживание. Счёт будет указан в нижней части документа с остальными реквизитами;

- в мобильном приложении или в личном кабинете на официальном сайте банка;

- в отделении финансовой организации;

- связавшись с оператором по телефону;

- в чате на официальном сайте (если он есть).

Кроме этого, корреспондентский счёт можно узнать из документов, переданных со стороны получателя средств. У одного банка может быть открыто большое количество КС, поэтому лучше запросить конкретный номер у компании, на баланс которой будут переводиться деньги. Если платёжное поручение будет оформляться через мобильное приложение или личный кабинет на сайте, в процессе заполнения других реквизитов корреспондентский счёт будет предоставлен автоматически.

Заключение

Корреспондентский счёт – это счёт, закреплённый за конкретным банковским учреждением или другой финансовой организацией. Он используется для осуществления денежных переводов между Центральным банком и другими учреждениями. Открытием КС занимается также ЦБ РФ, кроме этого, он гарантирует защиту средств, находящихся на счетах.

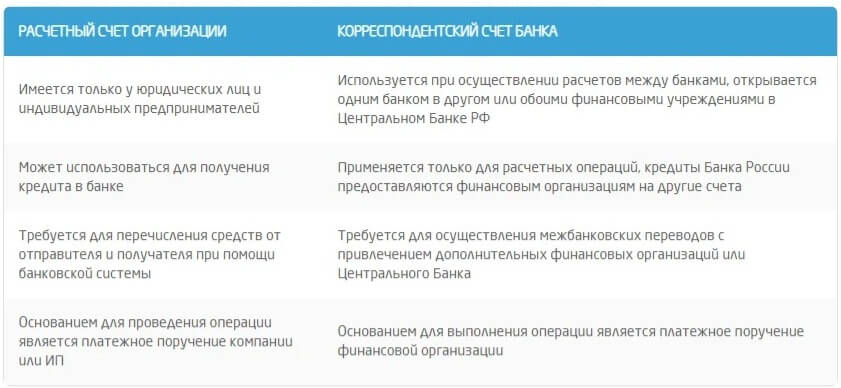

В чем заключается разница между расчетным и корреспондентским счетом?

- Корреспондентский счет открывается банком в других организациях, а расчетный открывается иными небанковскими структурами;

- Корсчет не может быть открыт в банке, где уже имеется открытый расчетный счет;

- Кредит на корреспондентский счет не выдается;

- Расчетный счет — это аккаунт для работы клиента с банком, а корреспондентский — для работы банка с клиентами.

В номере корреспондентского счета последние три знака совпадают с БИК банка, в то время как в расчетном — последние три знака являются номером банка.

Для того, чтобы разобраться в чем заключается отличие между расчетным и корреспондентским счетом нужно их сравнить. Лучше всего это разъяснит таблица, приведенная ниже:

| Отличия по фцнкциям | Расчетный счет | Корреспондентский счет |

|---|---|---|

| Кто управляет | Управляет исключительно лицо, открывшее данный счет | Управляют банк-корреспондент, клиринговый центр и Центробанк |

| Кто распоряжается средствами | Самостоятельно распоряжается лицо, открывшее счет | Распоряжается лицо, открывшее счет, но с согласия финучреждение, которое его открывало |

| Возможность получения кредита | Предоставляется кредит | Кредит не предоставляется |

| Номер счета | Номером счета является номер счета в определенном банке | Номер счета всегда начинается с 301 |

Исходя из информации выше представленной таблицы, можно сделать вывод, что основными отличиями являются возможность управления имеющимися средствами и счетом в целом, а также возможность предоставления кредита.

Что такое банковские реквизиты

Под банковскими реквизитами подразумевается набор данных, позволяющий проводить операции. Чтобы совершать платежи, получать деньги на карточный счет, клиент банка должен знать реквизиты банка и получателя /плательщика средств.

В состав реквизитов банка входят следующие данные (с примером реквизитов ПАО Сбербанк):

- Наименование банка – ПАО «Сбербанк России».

- БИК – банковский идентификационный код, включающий в себя код страны, региона, номер подразделения банка, порядковый номер отделения банка – 044525225.

- Корсчет – корреспондентский счет, открываемый банком-респондентом в самой банковской организации ¬или у другого корреспондента – 30101810400000000225 в ГУ Банка России по ЦФО г. Москва.

- ИНН – идентификатора налогоплательщика – 7707083893.

- КПП – код причины постановки на учет – 773601001.

Реквизиты получателя/плательщика средств:

- Получатель – Иванов Иван Иванович

- Счет № – 40817810ХХХХХХХХХХХХ.

Дополнительно может потребоваться код подразделения банка по месту ведения счета карты, адрес подразделения банка.

В состав реквизитов банковской карты входит ее номер, имеющийся на пластике, месяц и год окончания ее действия, cvc2 или cvv2 код (для платежей в сети).

Пользователю необходимо знать, что ПИН-код не входит в реквизиты карты, и его никто не имеет право запрашивать, это личная информация владельца карты, открывающая доступ к счету.

При совершении валютных операций могут потребоваться дополнительные реквизиты карты:

- Account получателя;

- код SWIFT – международной системы межбанковского перевода;

- название банка в международной транслитерации.

Реквизиты банковской карты

Под реквизитами банковской карты подразумеваются сведения, позволяющие провести операцию со счета банковской карты. При этом, в номере счета ставится номер карточного счета. Не следует его путать с номером карты, который указан на самом пластике.

Типы корреспондентских счетов

- Ностро (от итал. Nostro conto — Наш счёт). Счёт, отражающий операции в балансе банка-респондента (наш банк) по корреспондентскому счёту (наш счёт), открытому в банке-корреспонденте (их банк). 30110

- Лоро (от итал. Loro conto — Их счёт). Счёт (их счёт), открываемый в банке-респонденте (наш банк) банку-корреспонденту (их банку). 30109

- Востро — Ностро счёт в иностранном банке. Востро счета в российской практике разделяют редко и записывают как ностро счёт.

Во избежание путаницы в русском языке применяется следующее мнемоническое правило: Ностро — наш счёт в их банке. Лоро, соответственно, наоборот — их счёт в нашем банке. Востро — наш счёт в иностранном банке.

Пример: Некий банк B имеет Ностро счёт в долларах США в банке A. Это значит, что банк A — вышестоящий в расчётах для банка B, то есть заведует корр. счётом банка B. Аналогично, если в банке B держат Лоро счета в британских фунтах стерлингов некие банки C и D, то их счетами на приём и отправку средств во внешний мир ведает банк B (у которого также может быть вышестоящий посредник, но его знать не обязательно). При этом для переводов SWIFT достаточно указать реквизиты конкретного банка-получателя. Банки-корреспонденты будут незримо обрабатывать платежи в этой цепочке и брать свои комиссионные, размер которых заранее оговорен между банками (за перевод, за размер платежа, за ведение счёта, за объём и т. п.). Конечный пользователь получит сумму за вычетом этих комиссионных (точный её размер отправителю и получателю заранее может быть неизвестен), но при этом сам перевод обойдется отправителю дешевле. Это в случае отправления SWIFT-перевода с пометкой BEN (то есть комиссии вычитаются с суммы перевода и тем самым их оплачивает бенефициар (получатель)). Пометки комиссий OUR, SHA, BEN показывают, за чей счет будут взиматься банковские комиссии. Пометка OUR (наша комиссия) означает, что расходы по оплате всех комиссий будет нести отправитель платежа (то есть по мере прохождения платежа они будут списываться со счета отправителя сверх отправляемой суммы). При этом гарантируется получение конечным пользователем всей отправляемой суммы в полном объеме. Как правило, этот вариант самый дорогой, поскольку предполагает обратную связь с банком и счетом отправителя при обработке платежа. Вариант SHA (shared, общая комиссия) предполагает совместную оплату комиссий: отправитель оплачивает расходы своего банка дополнительно со своего счета, а комиссии задействованных в цепочке банков-корреспондентов и, часто, банка-получателя — вычитаются из суммы платежа. Пометка BEN (комиссия бенефициара) указывает, что комиссии всех банков оплачиваются бенефициаром (все комиссии удерживаются из суммы самого платежа). Как правило, это самый дешевый вариант SWIFT-перевода и самый распространенный, но невозможный для переводов в евро.

Это интересно: Виртуальная карта Киви — расписываем все нюансы

Для чего нужен

Вот что такое корреспондентский счет банка — это реквизит, который банковские организации открывают в Центральном банке РФ и который является основой взаиморасчетов на рынке банковских услуг. Он выполняет аналогичную функцию для самих банковских учреждений. Банк открывает корсчет в Центробанке или у иного коммерческого кредитора. Он присваивается финансовой организации в момент ее открытия для выполнения дальнейших взаиморасчетов с Центробанком РФ и иными банковскими учреждениями.

Для чего требуется такая комбинация цифр? Чтобы наглядно увидеть, что такое кор счет в реквизитах, откройте сейчас любое платежное поручение и найдите в блоке информации о банке (он указывается и для плательщика, и для получателя) уникальный 20-значный идентификатор.

Деньги должны поступать на корсчет банка, после чего специалисты перераспределяют их по нужным «расчетникам». Через него проводятся такие виды финансовых операций:

- расчетно-кассовые между контрагентами;

- приобретение, продажа ценных бумаг;

- депозитные;

- межбанковские кредиты;

- бюджетные платежи;

- взаиморасчеты с внебюджетными фондами;

- иные взаиморасчеты посредством взаимодействия с Центробанком РФ.

Для списания денежных средств требуется согласие предприятия, неважно, идет ли речь о трех рублях или 3000 рублей. Закрытие инициируется банком-владельцем корреспондентского счета, если кредитное учреждение ликвидируется или его функционирование завершается по причине грубых нарушений действующего российского законодательства

Это интересно: Что такое подарочный код для Яндекс Деньги: объясняем по пунктам

Какие документы нужны для открытия корреспондентского банковского счета?

- копия файла регистрации банка (или финансовой компании), нотариально заверенная и апостилированная, включая (свидетельство о регистрации, меморандум и устав, реестр директоров, реестр акционеров)

- копия банковской лицензии (или лицензии на финансовые услуги), нотариально заверенная и апостилированная

- копия паспорта директора / акционера, нотариально заверенная

- документ, подтверждающий адрес проживания

- биографические данные директора / акционера

Данный перечень документов, неокончательный. Банк вправе запросить дополнительные документы для более детального изучения профиля потенциального клиента.

Корреспондентский счет Сбербанка – основные способы его узнать

Безналичные денежные переводы – именно то, без чего невозможно представить современную жизнь. Они выполняют разнообразные полезные функции, открывают перед держателем карты или счета огромное количество новых возможностей.

Для того чтобы совершить перечисление в пользу того или иного лица, нужно знать его реквизиты. Для одних операций достаточно просто указать номер карты или расчетного счета, другие же требуют полной информации, включая БИК, индивидуальный корреспондентский счет и т. д. Что такое корсчет Сбербанка? Какие функции он выполняет? Когда может потребоваться? Ответы на эти и многие другие вопросы вы найдете ниже.

Списание с корреспондентского счета: специфика

Списание с корреспондентского счета по аккредитиву банки осуществляют на основании соглашения между ними. Виды аккредитива:

- Отзывной: банк-эмитент может аккредитив изменить, отменить, основываясь на письменном распоряжении плательщика, не согласовывая действие с получателем денег.

- Безотзывной – отмена аккредитива с подтверждением отмены получателем средств. Согласованный безотзывный аккредитив нельзя изменять, отменять банку-эмитенту без подтверждения операции исполняющим банком.

Списание с КС банк-эмитент выполнит от своего имени, но только по вашему поручению.

Что такое БИК в реквизитах

Другой интересной аббревиатурой, с которой приходится сталкиваться в процессе расшифровки реквизитов Сбербанка, представляется БИК. Разбираясь, что такое КПП и БИК, необходимо различать эти два важных набора цифр в платежных реквизитах.

Если второй реквизит относится к налоговым параметрам организации, то БИК является банковским индивидуальным кодом, с помощью которого можно узнать, где расположено то или иное отделение финансового учреждения.

БИК считается другим идентификатором, состоящим из 9 цифр:

первые две отражают, к какой стране относится то или иное учреждение, а другие две — регион расположения.

- следующие цифры кода позволяют определить отделение, о котором идет речь;

- три последних знака являются примерным отражением финансовой организации, открывающей счета своим клиентам. При этом, данное значение в обязательном порядке должно быть одинаково с корреспондентским счетом.

Реквизиты БИК и КПП можно узнать на сайте Сбербанка

Как узнать БИК?

Способ узнать, бик или ИНН сбербанка аналогичен методам, позволяющим выяснить его КПП. Для этой цели вполне подойдет личное посещение отделения, звонок на горячую линию или посещение официального веб-сайта. Последний вариант особенно популярен, так как позволяет узнать нужные данные не покидая дома.

Он предполагает простой алгоритм действий:

- Зайти на официальный банковский портал.

- Подобрать регион расположения и интересующее пользователя отделение.

- Нажать кнопку «Подробнее», что позволит узнать все основные сведения, включая БИК.

Для чего нужен БИК?

Банковский индивидуальный код необходим, как правило, для осуществления безналичных платежей, предполагающих перевод средств между различными финансовыми организациями. Для выполнения подобных операций недостаточно лишь номера счета и наименования банка. Ввиду этого, целесообразно перед выполнением платежа запросить у корреспондента номер БИК. Также подобные данные могут потребоваться при переводе денежных средств в иностранные финансовые структуры, а также при онлайн-шопинге. Последнее актуально лишь в том случае, если при покупке совершается полноценный перевод на расчетный счет организации, а не на карту/электронный кошелек.

Что такое корреспондентский счет и его особенности

Использование корреспондентского счета.

Использование корреспондентского счета.

Они выполняют следующие функции:

- используются для переводов между РС компаний или физлиц, если они являются клиентами разных финансовых организаций;

- позволяют клиентам банковской организации снимать деньги в банкоматах других банков;

- обеспечивают сохранность денежных средств.

КС может быть открыт как в коммерческой организации, так и в Центральном банке. Последний вариант позволяет сохранить деньги вкладчиков при нестабильной ситуации на рынке.

В зависимости от специфики оформления существуют 3 формы КС:

- ностро — одна кредитно-финансовая организация открывает корреспондентский счет в другой;

- лоро — банковская организация открывает КС для другого банка;

- востро — аналогично лоро, но для иностранной кредитно-финансовой организации.

Например, если отечественная организация открыла КС в иностранном банке для проведения операций клиентов за границей, то он относится к типу ностро. Если получателем становится иностранная организация, то КС относится к типу лоро или востро. Валюта корреспондентских счетов в иностранных финансовых организациях зависит от типа карты (Visa, MasterCard).

Корсчет может быть приходным или расходным. На приходный КС могут поступать денежные средства, но их пересылка осуществляется только на расчетный счет получателя. Расходный КС действует по обратному принципу: поступление денег на него возможно только с РС респондента, а выдача возможна на КС держателя или иных финансовых субъектов.

В корреспондентском договоре могут участвовать две или более сторон.

Номер КС составляется по такому же принципу, что и расчетный счет. Обязательным различием являются первые 3 цифры: код балансового аккаунта первого уровня для организаций-респондентов составляет 301.

На 18-20 позициях в КС стоят конечные цифры банковского идентификационного кода (БИК). Например, цифры 0000225 на месте регистра означают, что респондентом по данному корсчету является Сбербанк («225»), а корреспондентом — Центральный банк РФ.

КПП банка – определяем понятия

Полный ответ на вопрос что такое КПП таится в расшифровке аббревиатуры: «Код Причины Постановки». Это специальный код, который присваивается юридическому лицу (банку, организации, фирме и т. д.) во время постановки на учет в ФНС РФ (Федеральную Налоговую службу РФ).

Код представляет собой единственное (уникальное) сочетание цифр, присвоение кода налогоплательщика происходит одновременно с получением ИНН (Идентификационный номер налогоплательщика). Код подтверждает, что юридическое лицо состоит на учете в налоговой службе.

В реквизитах кредитно-финансовой организации наличие КПП банка считается обязательным, поскольку все банковские структуры являются юридическими лицами и отчисляют налоги на свою деятельность. По коду можно определить точное местонахождение филиала или отделения банка, как налогоплательщика.

КПП в реквизитах часто требуется указывать в следующих случаях:

- При заполнении квитанций на оплате пошлины.

- Перечислении безналичной оплаты за товары или услуги на счет конкретной компании (организации).

- Оплате штрафов ГИБДД.

Где найти БИК карты и кор счет Сбербанка

Что такое БИК карты Сбербанка (банковский идентификационный код) и кор счет (корреспондентский счет) — это реквизиты банка , которые общедоступны для каждого человека желающего их узнать, необходимые в денежных переводах в другие банки, а также филиалы одного банка.

Многие собственники банковских карт сталкиваются с надобностью поиска указанного реквизита, но при этом не полностью осознают его назначение.

Эти данные присваиваются каждому отделению Сбербанка, поэтому номера будут отличаться в зависимости от того в каком филиале Вы пользуетесь банковскими услугами. Номер бик состоит из 9 цифр, а кор счет из 20 цифр, при этом последние три цифры у них одинаковые. Не путайте корсчет с расчетным счетом и с номером карты.

Структура корсчета

Ни для кого не секрет, что для каждой организации должен проводится учет расходов и доходов. За контролем в банковской сфере отвечает Центральный Банк России.

Поскольку корсчет по своей сути напоминает некую учетную запись, в которой записаны все проведенные ранее операции, то для открытия кредитно-финансовой организации потребуется заключить корреспондентский договор с ЦБ.

Для того, чтобы банки могли сотрудничать между собой, им понадобится заключить корреспондентский договор. В нем должны быть прописаны такие важные моменты как:

- указание всех юридических лиц, которые обладают правами на управление денежными средствами;

- перечислены все виды проводимых банковских операций;

- методы контроля расходов и доходов по счету;

- условия проведения сделок;

- порядок обмена информацией между сторонами.

После этого клиент отдаёт деньги в кассу банка-отправителя и сообщает реквизиты получателя. Затем банк-получатель пополняет расчетный счет своего клиента, а сам получает денежный перевод по указанным реквизитам корсчета.

Проведение данной операции должно регламентироваться корреспондентским договора между сторонами.

Правила использования

Система межбанковских связей позволяет оперативно проводить самые разные операции. Все внешние расходные и приходные операции осуществляются через корреспондентскую учетную запись. По сути, это расчетный счет кредитного учреждения. С его помощью производятся:

- покупка и продажа ценных бумаг, иностранной валюты;

- размещение временно свободных средств;

- зачисление и списание денег клиентов;

- получение займов по программам рефинансирования;

- выдача консорциальных международных кредитов и пр.

Заключение договора производится в соответствии с положениями главы 4 Инструкции № 153-И от 30.05.14. Послаблений для кредитных учреждений не делается. Российские банки предъявляют полный перечень документов, включая лицензии и решения собственников.

Несколько клиентов одного подразделения банка будут иметь схожие платежные реквизиты. Например, корсчет московского филиала ВТБ № 7701 выглядит следующим образом 30101810345250000745. У Сбербанка договор заключен с ЦБ РФ. Реквизиты опубликованы на официальном сайте – 30101810400000000225.

Правила присвоения номера едины для всех российских организаций. Сколько цифр должен содержать к/сч, решает ЦБ РФ (положение № 579-П от 27.02.17). В 2019 году в нем должно присутствовать не более 20 знаков.

Пример: Банк «Ромашка» имеет кор. счет ХХСТРДЩЕКВЫМДЕСЧКУЫД. Расшифровка будет выглядеть следующим образом:

| Порядок группы цифр | Что означает комбинация |

|---|---|

| ХХС | Это общий набор цифр для всех кредитных учреждений на территории России |

| ТР | Уникальный код идентификации банка |

| ДЩЕ | Числовое обозначение валюты (признак рубля – 810, доллара – 840, евро — 978) |

| К | Контрольная цифра, рассчитываемая по алгоритму |

| ВЫМДЕСЧК | Промежуточный код, выражаемый в большинстве случаев «0» |

| УЫД | Условный номер участника расчетов, соответствующий коду банковской идентификации |

Таким образом, корреспондентский счет – это платежный реквизит обслуживающего кредитного учреждения. С помощью этого инструмента банк осуществляет расчеты с участниками финансовой системы.