Что такое депозитный счет

Содержание:

- Расчётные счета

- Виды учета по счетам в «1С: Бухгалтерии 8» (ред. 3.0)

- Банковский счёт. Понятие и виды

- Обязательно ли ИП заводить счет в банке?

- Функции текущего расчетного счета

- Расчетные

- Ведение синтетического и аналитического учета: контроль за правильностью

- Списание с расчетного счета

- Правила нумерации и расшифровка

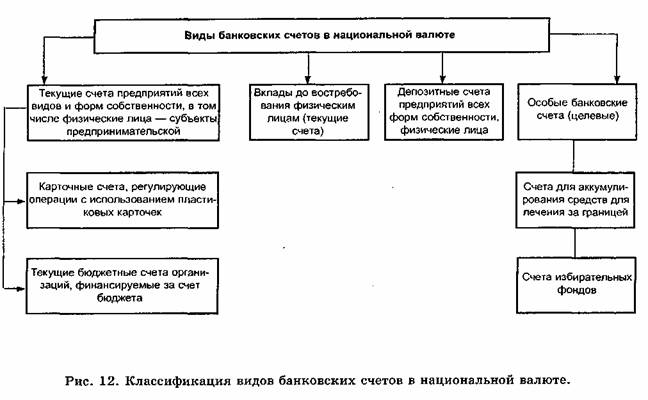

- Классификация банковских счетов

- Кредитный счёт

- Открытие текущего счета

- Межбанковские счета

- Депозитный и текущий счет — в чем разница?

- Разновидности счетов в Сбербанке

Расчётные счета

Расчётный счёт необходимо зарегистрировать каждому предприятию

Причём неважно, какую организационно-правовую форму выбрал предприниматель: отдельный двадцатизначный номер нужно получать не только в случае создания ООО или ЗАО, но и при регистрации ИП

Однако для того чтобы соблюсти все условия создания фирмы, нужно не только собрать бумаги, подтверждающие ваше намерение официально заниматься бизнесом, но и уплатить пошлину. Стоимость открытия расчётного счёта вряд ли ударит по карману человеку, который собирается получать значительные прибыли. Однако правила регистрации в разных банках могут отличаться, поэтому перед оформлением бумаг лучше зайти в отделение выбранной организации или на её страницу в интернете и узнать все подробности.

Чаще всего в России предприниматели, регистрируя фирмы, пользуются услугами следующих банков:

- Сбербанк;

- Альфа-Банк;

- УРАЛСИБ;

- ВТБ24;

- Тинькофф Банк;

- Приватбанк.

При оформлении расчётного счёта необходимо учесть, что порядок снятия наличных отличается от того, к какому привыкли обладатели карт, привязанных к лицевым счетам. И, наконец, если вы собираетесь ликвидировать фирму, про счёт нельзя просто забыть. Закрытие счёта или оформление его в другом банке — повод для визита в налоговую инспекцию.

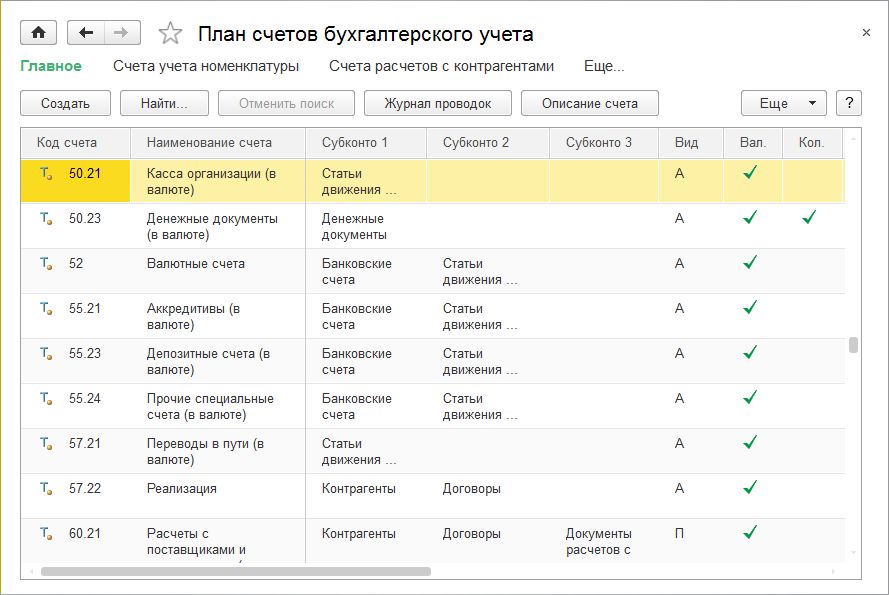

Виды учета по счетам в «1С: Бухгалтерии 8» (ред. 3.0)

Счета всех порядков, включенные в план счетов «1С:Бухгалтерии 8» (ред. 3.0), могут дополнительно поддерживать следующие виды учета:

- валютный учет;

- количественный учет;

- учет по подразделениям;

- налоговый учет (по налогу на прибыль).

Признак валютного учета (в том числе и учет в условных единицах) установлен в колонке Вал. (рис.8).

Рис. 8. Счета с признаком валютного учета

Запись по дебету или кредиту счета с установленным признаком валютного учета наряду с суммой в рублях будет содержать также и валютную сумму. Соответственно, с помощью любого стандартного отчета программы (оборотно-сальдовая ведомость по счету, анализ счета), который задействует счета с признаком валютного учета, можно проанализировать данные бухгалтерского учета, как в рублевом, так и в валютном эквиваленте.

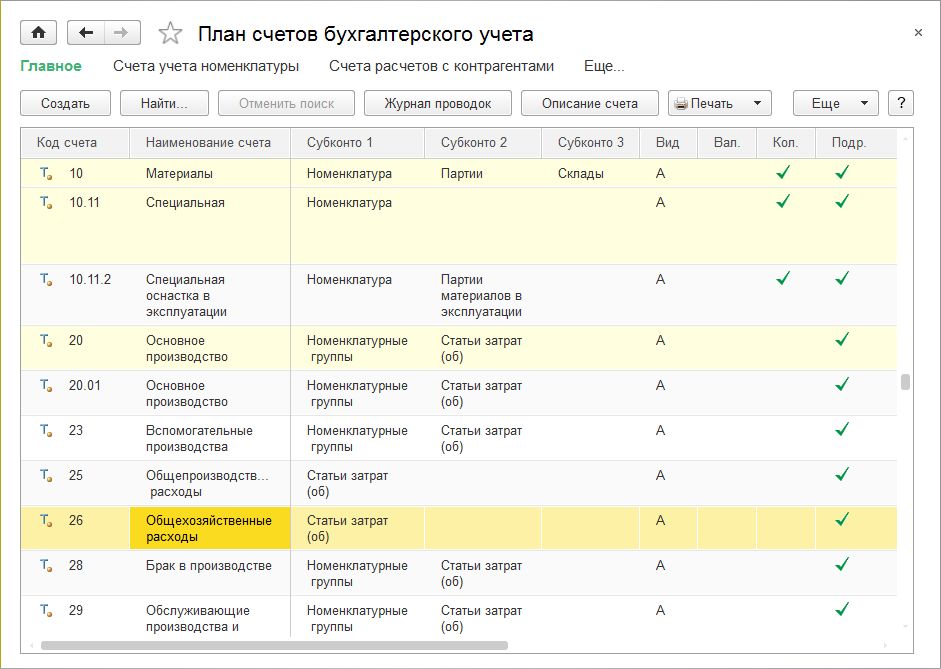

Одним из вариантов аналитического учета является количественный учет. Это учет в натуральных показателях (штуках, килограммах и т. д.) и его применяют, как правило, для обеспечения сохранности имущества, в том числе денежных документов и ценных бумаг.

Признак количественного учета установлен в колонке Кол. Примеры счетов и субсчетов, где поддерживается количественный учет:

- 07 «Оборудование к установке»;

- 08.04 «Приобретение объектов основных средств»;

- 10 «Материалы»;

- 20.05 «Производство продукции из давальческого сырья»;

- 21 «Полуфабрикаты собственного производства»;

- 41 «Товары»;

- 43 «Готовая продукция»;

- 45 «Товары отгруженные»;

- 58.01.2 «Акции»;

- 80 «Уставный капитал»;

- 81 «Собственные акции»;

- 002 «Товарно-материальные ценности, принятые на ответственное хранение» и т.д.

Как правило, количественный учет применяется одновременно с суммовым, хотя бывают и исключения, например забалансовый счет ГТД «Учет импортных товаров по номерам ГТД» поддерживает количественный учет в отсутствии суммового.

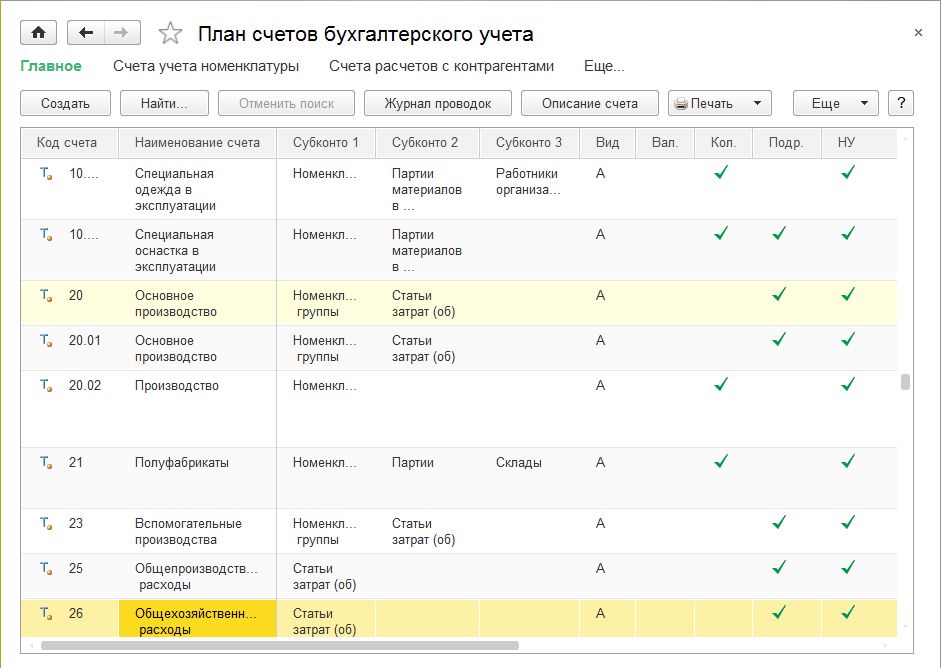

Еще одной стандартной настройкой плана счетов бухгалтерского учета, встроенного в «1С:Бухгалтерию 8», является возможность ведения учета затрат по подразделениям. Такая настройка позволяет детализировать затраты по подразделениям, участвующим в процессе производства продукции или оказания услуг. Этот процесс может быть как простым, однопередельным, так и сложным, имеющим несколько этапов, которые, в зависимости от вида деятельности, сложности продукции и требуемых ресурсов, могут проходить в одном или нескольких подразделениях. Счета бухгалтерского учета, в которых поддерживается учет по подразделениям, отмечены флагом в колонке Подр. (рис. 9).

Рис. 9. Счета с признаком учета по подразделениям

Начиная с версии 3.0.35 в программе «1С:Бухгалтерия 8» появилась возможность отключать учет затрат по подразделениям для тех малых и средних предприятий, у которых не ведется такой аналитический учет. Для этого необходимо лишь снять флаг на закладке Производство в форме настроек Параметров учета, после чего сохранить настройку. Отключение учета затрат по подразделениям отразится на колонке Подр. – она будет пуста для всех счетов любого порядка.

Налоговый учет по налогу на прибыль ведется в программе одновременно с бухгалтерским учетом на счетах бухгалтерского учета. Счета учета, на которых регистрируются данные налогового учета, определяются признаком в колонке НУ (рис. 10).

Банковский счёт. Понятие и виды

Для осуществления любых безналичных операций любая организация или человек должны иметь в банковском учреждении специальный «кошелёк», на который они смогут вносить, переводить или снимать с него денежные средства.

Счёт в банке – это виртуальная ячейка, которую может открыть физическое или юридическое лицо для хранения денег либо же с целью осуществления с ними любых наличных и безналичных операций. Для каждого клиента банк открывает свой отдельный счёт и ведёт на нём учёт всех операций, которые совершает клиент.

В зависимости от принципов использования и типа совершаемых операций, существуют следующие основные виды банковских счетов:

1. Текущий.

2. Карточный.

3. Депозитный (накопительный).

4. Кредитный.

5. Корреспондирующий.

6. Специальный.

Стоит отметить, что иногда эти виды счетов переплетаются в разговорной речи. К примеру, часто, говоря про расчётный счёт в банке, имеют в виду текущий либо карточный, который может быть использован для осуществления расчётов и платежей.

Обязательно ли ИП заводить счет в банке?

Открытие р/с для ИП по закону необязательно. Предприниматели могут вести и наличный расчет, но существует ряд ограничений. Например, сумма оплаты наличными по одному договору не может превышать 100 тыс. р. К примеру, если по договору аренды за год вы должны оплатить 110 000 р., то необходимо перевести средства через расчетный счет, в противном случае такая сделка будет считаться незаконной.

Оплачивать налоги и другие платежи в бюджет также удобнее при наличии счета. Для перевода достаточно зайти в интернет-банк и сделать пару кликов. Квитанции сохраняются в электронном виде. А при наличной оплате придется ждать очередь в банке, составлять платежное поручение, вносить деньги через кассу, на что уходит много времени.

Функции текущего расчетного счета

Текущими счетами пользуются организации, не имеющие статуса юридических лиц: формирования из разряда общественных, учреждения, филиалы, представительства, отделения и так далее.

Этот вид счета используют для следующих расчетов:

- Оплаты расходов, связанных с содержанием управленческого аппарата.

- Снятия сумм для выдачи зарплаты.

- Покрытия расходов (платежей), относящихся к функционированию отделения, занимающего иностранным страхованием.

Наличие текущего счета для расчетов позволяет его владельцу:

- Поручить банковским служащим осуществление регулярных выплат. Фактически обязанности по выполнению отдельных платежей перекладываются на банк.

- Направить третьему лицу необходимую сумму. Таким образом оплачиваются товары (услуги).

- Произвести конвертацию средств, находящихся на счете. При этом снимать их не нужно. Достаточно завить о намерении обмена рублей на евро или другую валюту, а затем получить ее.

- Оформить карту банка, привязанную к счету. Это позволяет обналичивать средства без посещения банковского учреждения, а также оплачивать покупки.

Открытие текущего счета доступно для любого человека, если его операции по расчетам не касаются бизнес-деятельности (предпринимательской либо частной).

Расчетные

Для организации расчетный тип счета в банке — это основной финансовый инструмент. Причем одно юрлицо вправе открывать сразу несколько РСЧ, их количество не ограничивается на законодательном уровне.

Ключевые функции РСЧ:

- поступление выручки и иных доходов от ведения предпринимательской деятельности;

- оплата налогов, сборов, взносов и иных бюджетных платежей;

- расчеты по заработной плате с персоналом, подоходному налогу и страховым взносам;

- расчеты с контрагентами, заказчиками, поставщиками и покупателями;

- поступление кредитов, займов и инвестиционных капиталов, в том числе и целевого финансирования;

- перечисление оплаты по полученным кредитам и займам, в том числе уплата процентов;

- платежи по решениям судов, судебных приставов и иных госорганов;

- иные расчеты и денежные операции.

Отдельные РСЧ открывают для обособленных структурных подразделений и филиалов компаний. Например, для обособленного подразделения, выделенного на отдельный баланс. В таком случае учет операций по БСЧ ведется отдельно по каждому субъекту. Но иногда структурные подразделения не выделяют самостоятельный баланс. Для удобства и детализации учета в банке открывается субрасчетный СЧ. Операции отражаются в рамках одного счета, но позволяют детализировать информацию по структурным подразделениям.

Ведение синтетического и аналитического учета: контроль за правильностью

В бухгалтерии главным документом контроля верного отображения записей служит оборотная сальдовая ведомость. Это учетный регистр, в котором сгруппирована информация по счетам бухучета вместе с субсчетами, при этом указывается их наименование, обороты за период (по пассиву и активу), сумма остатков в начале периода и итоговая сумма на определенную дату.

При составлении оборотной сальдовой ведомости можно учитывать любой промежуток времени: год (неполный или полный) либо квартал, месяц или даже день. Для того чтобы сформировать бухгалтерский баланс за определенный период, следует взять данные оборотной ведомости.

Нужно помнить, что дебет и кредит должны сойтись, тогда оборотная сальдовая ведомость сможет учитывать главный принцип — равенства, который очень важен для бухгалтерской отчетности. За имущество субъекта отвечает дебет счетов, а по кредиту можно определить источники формирования имущества. Если равенство итоговых сальдо по этим параметрам не соблюдается, это говорит о нарушении и неверном отображении фактов в бухучете.

Списание с расчетного счета

При недостатке средств на счете могут появиться проблемы с оплатой счетов, при избытке средств неизбежно возникнут вопросы о том, в какой последовательности нужно оплачивать поступающие платежи. Поэтому на расчетном счете необходимо поддерживать определенный остаток средств, списывая «излишки».

Основной счет, который отражает списание денежных средств, — счет 51 «Расчетные счета» из бухгалтерского плана. Списания проводятся на основании требуемых первичных документов и выписки, предоставленной из банка.

Проведение безналичных расчетов может осуществляться в форме платежного поручения, требования, инкассового поручения. В любом случае платежные документы заполняются в соответствии с требованиями законодательства РФ.

Правила нумерации и расшифровка

По общим правилам, номер БСЧ представляет собой 20-значный код, который состоит из определенных групп символов. Каждая группа символов позволяет расшифровать категорию и назначение СЧ. Например, кодовая классификация счетов по назначению и структуре определяется следующим образом:

ХХХ.ХХ.ХХХ.Х.ХХХХ.ХХХХХХХ, из них:

|

Первые 3 цифры номера БСЧ 000.ХХ.ХХХ.Х.ХХХХ.ХХХХХХХ |

Определяют категорию БСЧ. Например, 423 обозначает, что сберегательный вклад открыт физическим лицом, код 408 — это зарплатная карта гражданина. А вот код 407 — это расчетный СЧ организации. |

|

Четвертая и пятая цифры ХХХ.00.ХХХ.Х.ХХХХ.ХХХХХХХ |

Символы являются дополнением к первой части кода и трактуются в тесной увязке с ним. Например, классификация счетов по экономическому содержанию такова:

|

|

Шестой, седьмой и восьмой символы ХХХ.ХХ.000.Х.ХХХХ.ХХХХХХХ |

Обозначают валюту, в которой открывается банковский счет. Например, российские рубли — код 810. Для долларов — шифр 840, для евро — 978. |

|

Девятая цифра ХХХ.ХХ.ХХХ.0.ХХХХ.ХХХХХХХ |

Проверочная цифра, устанавливается банковской компанией. Используется как закрытый шифровальный ключ. |

|

С 10 по 13 символы ХХХ.ХХ.ХХХ.Х.0000.ХХХХХХХ |

Номер отделения банка, в котором открыт банковский счет. |

|

Последние 7 цифр ХХХ.ХХ.ХХХ.Х.ХХХХ.0000000 |

Индивидуальный порядковый номер СЧ в учетном регистре банковской организации. Присваивается в индивидуальном порядке, но с учетом рекомендаций Центробанка России. |

Правила составления нумерации отражены в Положении Банка России от 27.02.2017 № 579-П (ред. от 28.02.2019).

Классификация банковских счетов

Определенной проблемой является сложившаяся обстановка, когда действующее законодательство, хоть и определяет вид счета в банке, но не содержит полной и четкой классификации. При такой ситуации оптимальным выходом будет прибегать к специальной юридической литературе, где вопрос разновидности банковских учетных записей исследован очень подробно.

По субъектному составу

Предусмотренное законодательством подразделение на виды банковских счетов по субъектному составу имеет две категории:

- Клиентские – открываются банком для физических или юридических лиц, и могут быть расчетные, текущие, депозитные и др.

- Межбанковские – открываются для другого банка на основе корреспондентских отношений, когда расчет происходит средствами и по поручению другой кредитной организации, входящей в федеральную платежную систему.

По назначению

В соответствии с этим разделением, различают следующие основные типы счетов, предназначение которых понятно уже из названия:

- расчетные – для использования в качестве основного баланса у юридического лица;

- текущие – для физлиц или организаций, не являющихся юридическими лицами;

- бюджетные – для предприятий и организаций, финансируемых из федерального бюджета;

- депозитные – для хранения средств и получения прибыли с помощью процентных начислений;

- ссудные – для обслуживания кредитных карт и операций по исполнению денежного обязательства.

По видам валюты

Действующее законодательство разделяет банковские расчеты следующим образом:

- Рублевые – осуществляемые в российских денежных единицах (рублях).

- Валютные – которые открываются в денежных единицах других стран. Такие учетные записи могут потребовать наличие валютной лицензии банка России.

- Инвалютные – валютные вклады резидентов российской федерации за пределами страны.

- Мультивалютные – в этом случае, заключением одного договора с банком, делается оформление нескольких разных валютных вкладов (с возможностью конвертаций средств между ними).

По сроку действия

Для операций с иностранной валютой, по российскому законодательству полагается иметь два вида банковских счетов:

- Постоянные – для выполнения всех текущих валютных платежей.

- Транзитные – сюда поступают средства от экспортных операций с нерезидентами и другая выручка в иностранной валюте. Этими средствами можно воспользоваться только после ряда обязательных процедур (идентификации поступившей суммы и др.).

По возможности пополнения или снятия денежных средств

В соответствии с этой возможностью, существует три вида банковских счетов:

- Без пополнения. Деньги сюда зачисляют один раз и дополнительные взносы отсутствуют.

- С возможностью пополнения. Допускается вносить новые суммы в течение срока вклада.

- С возможностью частичного снятия средств. Можно воспользоваться деньгами со вклада, но при этом есть лимит, который обязательно должен оставаться.

По цели использования

В зависимости от целевой принадлежности денежных средств, законом предусмотрено несколько видов банковских счетов:

- Текущие – подразумевающие свободу распоряжения владельца относительно расходования средств, находящихся на хранении в финучреждении (в том числе с помощью платежных поручений и других расчетных документов).

- Целевые – их предназначение определено договором или прямо указано законодательно. Например, это могут быть инвестиционные средства из федерального бюджета, предназначенные для финансирования конкретных проектов.

По объему расчетных операций

Существует три вида банковских счетов в зависимости от того, какое количество расчетных операций является для них допустимым:

- Без ограничений в операциях – когда по данной учетной записи могут выполняться все операции.

- С ограниченным кругом операций – например, на учетную запись с доверительным управлением, нельзя начислять собственные денежные средства.

- Временные или накопительные – для которых вообще исключены расчетные операции. Это может быть, например, депозитный вклад суда, открытый клиенту банком для зачисления денежных средств, но не преследующий цели извлечения коммерческой выгоды.

Кредитный счёт

Кредитный счёт является средством для выдачи клиенту кредитных денежных средств, а также местом сбора ежемесячных платежей. То есть изначально его открывают, чтобы на него начислить тело кредита. После выдачи денег заёмщику банк начинает принимать кредитные платежи на этот же счёт для удобства ведения учёта выполненных обязательств.

После того как клиент выплатит и тело, и проценты, банк просто закрывает данный счёт вместе с кредитным договором.

В последнее время всё большее количество банков изменили такую схему кредитования и чаще используют более универсальный вариант, применяя для таких нужд карточные счета.

Открытие текущего счета

Открыть текущий счет в банке довольно просто, и этот процесс схож во всех кредитных организациях. В целом, банковское обслуживание предоставляется всем гражданам, достигшим 14 лет. Но даже в случае, если потенциальный клиент еще не достиг этого возраста, оформление документов и создание учетной записи возможны. Для этого требуется присутствие родителя или опекуна, который даст согласие.

Процедура проста и не занимает много времени. Гражданину необходимо прийти в офис кредитной организации, подойти к менеджеру и заявить о своем желании открыть текущий счет. Ознакомившись с условиями обслуживания и подписав договор, клиент получает все реквизиты и может начать пользование им. Также после оформления договора ему будет предложено:

- Оформление дебетовой карты, так как при ее наличии использование счета упрощается. Услуга может быть как платной, так и бесплатной.

- Подключение интернет-банка для самостоятельного комфортного управления счетом. Опция бесплатна.

- Подключение услуги СМС-информирования. Благодаря этой опции клиент будет получать СМС-сообщения обо всех операциях, переводах и платежах.

Для открытия счета физическому лицу необходимо принести с собой следующую документацию (п. 3.1 инструкции № 153-И):

- паспорт или другой документ, удостоверяющий личность гражданина;

- идентификационный номер налогоплательщика (ИНН);

- карточка с образцами подписей; обычно этот документ можно оформить на месте, в самом банке, но при наличии можно предоставить карточку, заверенную нотариусом (п. 7.9 инструкции № 153-И);

- документ, подтверждающий полномочия на распоряжение средствами на текущих банковских счетах, указанных в карточке гражданина.

Для иностранных граждан или лиц без гражданства необходимо дополнительно приложить следующие документы:

- миграционная карта;

- документ, который подтверждает, что это лицо имеет право находиться на территории страны.

Также для получения реквизитов физическое лицо заполняет анкету, банку предоставляется право на получение, обработку и хранение персональных данных клиента (п. 1 ст. 6 закона «О персональных данных» от 27.07.2006 № 152-ФЗ).

Каждое физическое лицо может открыть не один, а сразу несколько текущих счетов.

Процедура оформления договора для юридического лица намного сложнее. Ему необходимо собрать пакет документов на свою деятельность, так как подключение к банковскому обслуживанию будет отличаться. После проверки документов банк заведет реквизиты и передаст сведения об открытии и функционировании счета в ФНС. Документация, необходимая юридическим лицам:

- заявление;

- заверенные у нотариуса копии свидетельства о регистрации предприятия, его устава и учредительного договора;

- копия свидетельства о постановке юридического лица на налоговый учет;

- документ, подтверждающий, что данное лицо уполномочено проводить подобные операции от имени предприятия;

- копии паспортов или других документов, удостоверяющих личности должностных лиц предприятия.

Перед тем, как отправиться в кредитную организацию для оформления договора, следует уточнить конкретную информацию о необходимых документах и условиях на сайте банка.

Межбанковские счета

Порядок расчетов между банками регулируется специальными правовыми постановлениями и базовыми юридическими документами (например, статьей 860 Гражданского кодекса РФ), определяя для этого особые виды банковских счетов – валютные или рублевые корреспондентские. Общая организация такого взаимодействия может быть централизованной или децентрализованной, в зависимости от того, кто занимается обслуживанием корреспондентских отношений.

Корреспондентские в банке России

По действующему законодательству, корсчет в Центробанке России должен иметь каждый банк, деятельность которого осуществляется на территории нашей страны. При централизованном межбанковском взаимодействии этот корсчет будет использоваться для проведения безналичных расчетов между двумя кредитными организациями. Участие Банка России (в договоре от его имени выступает Расчетно-кассовый центр), является дополнительной гарантией для участников сделки.

Лоро-ностро

Если корсчет относится не к Центробанку, то он имеет тип «лоро-ностро». Конкретное название зависти от ракурса рассмотрения:

- Для банка, который открывает учетную запись в другой кредитной организации, для регулирования финансовых вопросов, это будет лоро-счет.

- Для банка, в котором эта запись открыта, такой корсчет носит название «ностро».

Депозитный и текущий счет — в чем разница?

В независимости от банка, где открываются данные виды дебетов, они будут друг от друга сильно отличаться.

Наименование «текущий» у данного вида дебета взялось потому, что его основной целью является мгновенное обеспечение клиента доступом к деньгам. В основном текущий счет открывается для регулярного получения зарплаты, алиментов, арендной платы и тому подобного.

За функцию мгновенного предоставления денег банк не берет деньги, но и не начисляет проценты — даже если банк решил привлечь новых клиентов «процентами за остаток на текущем счете», годовая ставка в таком случае, как правило, очень небольшая.

Депозитный счет предназначен, как это ясно из названия, для открытия депозита — временного вклада, используемого банком для вложения в активы. Соответственно, главной функцией депозитного дебета является в первую очередь инвестирование. Часто пользователям банковских вкладов и вовсе не позволяется снимать, даже частично, деньги со вклада до окончания срока действия договора. За это банк платит клиенту проценты.

Разновидности счетов в Сбербанке

Банковский счет – это инструмент, который позволяет фиксировать движение денежных операций, когда ведется бухгалтерский учет и отчетность. Банковские и кредитные карты привязываются к личному балансу. Новая кредитка имеет отдельный баланс 20-значного цифрового значения. При потере пластика или окончании срока его службы, средства все еще остаются на балансе, то есть деньги не исчезают. Если требуется продлить срок пользования, физическим лицам выдается новая карта. Если потребитель прекращает сотрудничество, тогда подписывается договор об отказе продолжения сотрудничества с банком. Вид счета карты Сбербанка зависит от их предназначения. Для того чтобы тщательно ознакомиться с каждым типом, следует определить их основные характеристики.

Депозитный – пользуется большим спросом среди клиентов, которые хранят средства на банковском балансе. Сбербанк начисляет определенный процент круглый год. Для получения депозитного счета следует обратиться по адресу ближайшего филиала и подписать заявление.

Текущий тип служит для получения денежных средств на счет физического лица. Денежная транзакция осуществляется тогда, если клиент работает в организации. Главной особенность является моментально зачисление средств в любое время. Однако процент на остаток суммы не зачисляется. Обладателями текущего счета могут стать как российские, так и иностранные граждане, проживающие на территории России. Тип карточного связан с выдачей кредитной или дебетовой карты. Данный баланс привязывают к определенной территории, где проживает клиент банка Сбербанк. Существует лишь один недостаток – нужно оплачивать за обслуживание банковской услуги.

Карточный тип – это аналог текущего баланса. Клиент может осуществлять денежные операции без надобности обслуживания банковского сотрудника. Это вид счета дебетовый карты Сбербанка. Клиент может приобретать товар в различных магазинах, совершать денежные переводы, перечислять средства третьему лицу при помощи пластиковой карты.

Основной задачей кредитного счета является его привязка к кредитной карте. В основном данной услугой пользуются постоянные/проверенные клиенты. При наличии действующего баланса в банковском учреждении Сбербанка, сотрудники предлагают оформить кредитный счет. Новые клиенты должны предъявить бумагу с копией трудовой книжки.