Рейтинг лучших кредитных карт на 2021 год

Содержание:

- Основы правильного выбора кредитки

- Восьмое место карта 100 дней от Альфа-банка

- Что требуется для оформления?

- Второе место — Мой Бонус банк «Союз»

- Рейтинг кредитных карт с льготным периодом — с 1 по 10 место

- Какую кредитную карту лучше оформить — 5 основных критериев

- На что обратить внимание при оформлении карты

- Tinkoff Platinum

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Шестое место — карта 120 дней от банка Открытие

- Седьмое место карта Рассрочка на все от банка Восточный

- Какую кредитную карту лучше оформить?

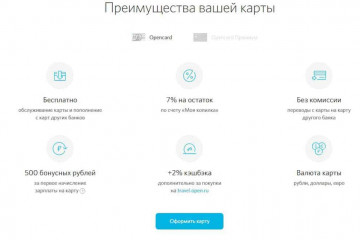

- Банк «Открытие» Opencard

- Четвертое местое — Мультикарта ВТБ

- «Карта рассрочки Свобода» Хоум Кредит Банка

- Карта «100 дней без процентов» Альфа-банка

Основы правильного выбора кредитки

Многие хотят знать, как правильно выбрать кредитную карту. Для этого рекомендуется следовать некоторым советам, которые позволят сделать действительно выгодный выбор. К ним относятся следующие моменты:

Не следует ориентироваться только на бонусы или иные положительные предложения от банка, поскольку нередко, предлагая один плюс, в контракте указываются некоторые минусы. В результате данное предложение становится невыгодным и неактуальным

Поэтому перед подписанием документа важно тщательно изучить все условия, чтобы выбор был правильным и обоснованным. Например, может предлагаться существенный беспроцентный период, но при снятии наличных средств взимается значительная по размеру комиссия.

Если планируется, что карточка будет использоваться в других странах, то следует останавливать выбор на тех предложениях банка, которые специально предназначены для использования за рубежом

Некоторые банки не требуют оповещения о том, что средства будут использоваться в иностранных государствах, а для других данное уведомление является непременным условием для траты средств за рубежом.

При определении, какую кредитную карту лучше оформить, следует не принимать те предложения, при которых в договоре не указывается точная процентная ставка. Дело в том, что обычно это связано с установлением существенного по размеру процента, поэтому велика вероятность в будущем столкнуться со сложностью погашения займа в случае, если деньги не вернуться на счет до окончания грейс-периода. Ставка непременно должна указываться в договоре, а ежели она отсутствует, то это является нарушением законодательства, поэтому рекомендуется написать соответствующую жалобу в ЦБ РФ.

Наиболее часто самая выгодная кредитная карта выдается в том банке, в котором гражданин является зарплатным клиентом или постоянным заемщиком, эффективно и быстро закрывающим кредиты. Это обусловлено тем, что банковская организация изначально будет уверена в платежеспособности и добросовестности клиента, поэтому обычно предлагает ему выгодные условия, к которым относится сниженная процентная ставка, существенный лимит заемных средств или длительный беспроцентный период.

Если нужно срочное оформление кредитной карты, а у человека на руках имеется минимум документов, то рассчитывать на выгодное предложение не стоит. Банки имеют возможность выдать кредитку, однако условия предоставления заемных средств по ней могут быть неактуальными и невыгодными. По этой причине лучше всего к выбору данного инструмента подходить ответственно, поскольку если хорошо подготовиться, взять нужные документы и лично пообщаться с менеджером, то можно ожидать более выгодных условий.

Если требуется пользоваться средствами по кредитке ограниченное количество времени, например, только два месяца, то перед тем, как выбрать кредитную карту, следует уточнить, можно ли возвратить средства на счет до окончания беспроцентного периода. Некоторые банки устанавливают комиссию за совершение данного действия, что считается неприемлемым для многих держателей карт.

Нередко банки предлагают оформить кредитку с помощью официального сайта. Для этого требуется ограниченное количество документов, а также к заемщикам предъявляются незначительные требования. Для многих потенциальных держателей подобное предложение считается достаточно интересным, поскольку они не желают лично приходить в отделение банка или готовить множество документов. Кроме этого, заемщики могут иметь плохую кредитную историю. Однако обычно такое предложение сопровождается установлением высокой процентной ставки, начислением значительных штрафов за день просрочки, а также коротким беспроцентным периодом и невозможностью досрочного внесения средств на счет

Подобного рода условия являются невыгодными, поэтому оформлять карту нет смысла, если человек ищет оптимальное предложение.

Важно обращать внимание на определенные бонусы, к которым может относиться возврат средств в некотором точном проценте от потраченной суммы, а также за покупку билетов на разные виды транспорта. Это нередко является очень выгодным для людей, которые постоянно расплачиваются в магазинах кредитками.

Таким образом, какая кредитная карта лучше — сказать сложно, поскольку предварительно следует оценить все условия составления договора.

Восьмое место карта 100 дней от Альфа-банка

Кредитная карта 100 дней от Альфа-банка

Кредитная карта 100 дней от Альфа-банка

Безусловно, на 8е место я ставлю кредитку от Альфа-банка. Просто потому что удобно. В ней ничего такого, но они одни из первых кто позволил клиентам спокойно снимать и пользоваться их картой. Кстати, в моем обзоре я подробно рассказываю, как взять в кредит 90 штук и не отдавать их уже вот полтора года, причем все законно.

Вот краткие условия. А тут мой обзор на карту 100 дней.

- Ставка от 11,99% годовых

- Кредитный лимит до 500 000 ₽

- Льготный период до 100 дней

- Годовое обслуживание от 590 до 1 490 ₽

Есть еще кредитные карты от Росбанка на 120 дней льготного периода, от РАФа, от банка ОТП. Но это все не то. Они не так хороши. Для многих, кажется, что они все одинаковые, но все очень разные. И совершенно не попадают в список тех, по ряду причин.

Что требуется для оформления?

Какую кредитную карту и в каком банке лучше выбрать, клиент решает самостоятельно. Одним будет выгодно бесплатное обслуживание, а другим получение скидок у партнеров. Ведь каждая карточка имеет свои преимущества.

Для оформления банковского продукта необходимо пройти следующие этапы:

- подать заявку;

- предъявить паспорт;

- предоставить дополнительный документ, например, СНИЛС.

Оформление с помощью Интернета имеет особенности:

- консультация представляется онлайн и по телефону;

- удобное оформление заявки;

- рассмотрение занимает до 30 минут, после чего перезванивает оператор;

- пластик передается по почте или курьером, но можно и лично посетить банк.

Карты бывают именными и неименными. Первый вид считается самым лучшим, поскольку такой пластик защищен.

Второе место — Мой Бонус банк «Союз»

Кредитная карта Мой Бонус от банка Союз

Кредитная карта Мой Бонус от банка Союз

Как я уже сказал первое место делит действительно годный продукт от банка «Союз». Банк достаточно известный, но продукты, особенно кредитные, не так широко распространены. На то есть причины, скорее всего банк не так много зарабатывает, чтобы пускать ролики по всем тв каналам, как например, это делает Тинькофф или Альфа. А это значит только одно — если они меньше зарабатывают.

Плюсы и минусы кредитной карты Мой бонус банка «Союз»

Если мы начинаем говорить о минусах, то сразу хочу обратить ваше внимание на стоимость обслуживания. Пожалуй, это одна из самых дорогих карт, которая есть в топе, но на то есть свои причины

Но опять же, надо понимать, что если тратить от 10 000 рублей или иметь вклад от 100 000 рублей в банке, то обслуживание будет бесплатным.

А вот плюсов, на мой взгляд, здесь явно больше. Во-первых, главное — наличные можно снимать, правда с комиссией, но зато льготный период на эту операцию распространяется. Льготный период больше 100 дней

И, внимание! При положительном остатке, вам начисляется процент. То есть это одна из немногих карт, которая дает вам реальный способ быть в плюсе

На такую карту можно легко получать зарплату и не париться, что может не хватить денег на продукты. Вы понимаете о чем я? Это же идеально! Мне очень нравится подход банка. Да, у них не крутой сайт, скорее всего и интернет-банкинг с приветом из 2009 года, но это же никого не волнует.

Характеристики карты Мой Бонус

- Ставка 23% годовых

- Кредитный лимит до 750 000 (до 50 000 нужен только паспорт)

- Льготный период до 115 дней(на снятие и покупки)

- Годовое обслуживание от 0 до 1 800 ₽

- Бонусная программа до 8%

- Начисление процентов на остаток до 4.5%

Стоит, конечно, сказать и бонусной программе, но тут не обзор в чистом виде, а топ кредиток в 2021 году. И у меня есть подозрение, что в топе за 2021 год будет не сильно много изменений.

И еще. Универсальность

Вот что я ценю, вот что мне важно. Эта самая главная причина

Ведь если у вас кредитка на руках и вы оказались в трудной ситуации, проценты и комиссии, льготный период это последнее о чем вы должны думать, если у вас правильная кредитка.

Рейтинг кредитных карт с льготным периодом — с 1 по 10 место

Льготный период — 180 дней без процентовПромокод Яндекс.Еды на 500 для новых клиентовЭксперты рекомендуют

Льготный период — до 180 днейКэшбэк до 20%Эксперты рекомендуют

Льготный период — 50 днейДо 8% бонусами за покупки в Детском миреЭксперты рекомендуют

Льготный период — 50 днейКредитный лимит — до 3 000 000 рублейЭксперты рекомендуют

Льготный период — до 50 днейКэшбэк 5%Эксперты рекомендуют

Льготный период — 100 днейКредитный лимит — до 500 000 рублейВозобновляемый беспроцентный период

Кредитная карта «Перекрёсток» от Альфа-банка

Льготный период — 60 днейКредитный лимит — до 700 000 рублейДо 3 баллов за каждые 10 — баллы можно потратить в магазинах «Перекрёсток»

Льготный период — 60 днейКредитный лимит — до 500 000 рублейДо 8% милями за покупки на travel.alfabank.ru

Льготный период — 56 днейКредитный лимит — до 300 000 рублейБесплатное обслуживание и быстрое оформление онлайн

Кредитная карта «Хочу больше» от Уральского банка реконструкции и развития

Льготный период — 120 днейКредитный лимит — до 700 000 рублейКэшбэк рублями до 3% Есть возможность выбрать один из трёх видов карт (опций)

Какую кредитную карту лучше оформить — 5 основных критериев

Внимательное изучение этих условий поможет найти самую выгодную кредитную карту.

#1 Ставка по кредиту

Это первый и самый важный критерий выбора — от него зависит, сколько в итоге придется заплатить по кредиту.

Если ставка высокая, а расходы низкие — экономия будет незначительной, поэтому стоит заранее продумать, сколько вы готовы платить ежемесячно, и какая процентная ставка вас устроит.

#2 Льготный период

Льготный период позволяет не платить проценты по кредиту в течение определенного срока, прописанного в условиях кредитки. Это выгодно, так как возвращая деньги вовремя, вы не переплачиваете, а отдаете банку ровно столько сколько взяли. У разных карт отличается размер и условия льготного периода, это может быть 1 месяц, а может быть и год.

При соблюдении всех условий льготного периода размер процентной ставки по кредитке не так важен.

#3 Плата за обслуживание

У большинства кредиток стоимость обслуживания — несколько сотен рублей в год. В редких случаях — если это кредитка крупного известного банка, стоимость может быть от тысячи рублей и выше. Пример — кредитная карта , за нее придется платить от 1190-5490 рублей в год в зависимости от тарифа.

Сейчас есть много кредиток с бесплатным обслуживанием. Но нужно внимательно смотреть условия — некоторые банки предоставляют бесплатное обслуживание при соблюдении определенных условий.

#4 Размер кэшбэка

Кэшбек — это возврат покупателю части денег от покупки. Зачем банкам такая «благотворительность»? Клиенты любят бонусы и подарки, а кэшбэк стимулирует покупательский спрос, подталкивая их тратить больше. Банки получают выгоду от повышения количества транзакций, а клиенты экономят на покупках.

Что важно знать при выборе карт с кэшбеком:

- Его не всегда возвращают в виде реальных денег — иногда это могут быть баллы или бонусы

- Нужно внимательно читать условия карты — по каким операциям кэшбек начисляется, а по каким нет

- У некоторых карт есть ограничение на ежемесячный размер кэшбека

- Как правило, в случае задолженности по кредиту, кэшбек не возвращается

- Часто кэшбек начисляется не сразу после покупки, а через какое-то время, например, в конце месяца

#5 Сбор за снятие наличных

Не у всех карт по умолчанию есть возможность снятия наличных, иногда эту опцию нужно подключать отдельно.

Что важно знать:

- С некоторых кредиток можно снимать только собственные средства, а кредитными расплачиваться за покупки по безналу

- Если с карты можно снимать и собственные, и кредитные средства, то, как правило, у этих операций разная комиссия. Например, у карты рассрочки Халва снятие собственных средств возможно без комиссии, а снятие кредитных — с комиссией 2,9% + 290 рублей

- У карты может быть лимит на снятие наличных

- Если банк предлагает снятие наличных без комиссии, то нужно уточнить — при каких именно условиях. Например, по карте «Элемент 120» от Почта Банка, комиссия отсутствует, если снимать деньги в банкоматах и отделениях Почты России, а также банков группы ВТБ, в остальных случаях комиссия — 5,9%

#6 Дополнительные бонусы и опции

Банки любят привлекать клиентов различными программами лояльности. Например, у карты #МожноВСЁ от Росбанка есть тревел-баллы, которыми можно расплачиваться за билеты и отели, а банк ВТБ дарит бонусы за покупки по — их можно обменять на товары и услуги в каталоге bonus.vtb.ru.

#7 Проценты на остаток средств

Есть кредитные карты с начислением процентов на остаток средств. Это альтернатива традиционным депозитам и возможность дополнительно заработать.

Чем процент на остаток средств лучше депозита? Вам не нужно открывать отдельный счет и заключать дополнительный договор + можно забрать деньги в любой момент без потери процентов.

Проценты, как и кэшбек могут начисляться в виде реальных денег или бонусов.

Пример карты с процентами — кредитка #МожноВСЁ от Росбанка, кроме 8% на остаток средств по счету у нее есть 10% кэшбек и тревел-бонусы.

На что обратить внимание при оформлении карты

Перед подписанием договора проверьте, какие условия кредитования предлагает банк

Обратите внимание на следующие моменты:

- Наличие или отсутствие беспроцентного периода.

- Когда начинается беспроцентный период: с момента выдачи кредитки или первой траты.

- Годовую процентную ставку по займу. Стандартная ставка: 11-27%.

- Размер минимального ежемесячного платежа. Стандартный размер: 5-8% от суммы долга.

- Количество доступных способов для погашения долга.

- Наличие банкоматов рядом с вашим домом и работой.

- Условия начисления пени и штрафов.

- Возможность управлять кредитом через мобильный телефон.

Проверяйте информацию о банках, которые дают кредитные карты всем без отказа. Некоторые из подобных организаций не объясняют заемщикам все правила выплаты долга, чтобы получить прибыль нечестным путем. Многие клиенты из-за этого допускают просрочки, которые приводят к начислению штрафов.

Tinkoff Platinum

Основные параметры:

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12.9% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации. Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными

Обналичить деньги без комиссии не получится

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Шестое место — карта 120 дней от банка Открытие

Кредитная карта банка Открытие 120 дней

Кредитная карта банка Открытие 120 дней

Честно говоря, когда я делал обзор на карту, меня посещали разные мысли. С одной стороны вроде интересно, а с другой карта была пустовата. Она не накидана всякими бонусами и кэшбэками, в ней нет ничего. Я бы так ее охарактеризовал. Но это не меняет того факта, что кредитка от банка Открытие имеет место быть в топе. И вот несколько на то причин:

- Есть хороший Грейс период

- Небольшая стоимость обслуживания

- Хороший лимит

Условия кредитной карты 120 дней банка Открытие

- Ставка от 13,9% до 29,9% годовых

- Кредитный лимит до 500 000 ₽

- Льготный период до 120 дней на покупки товаров и услуг

- Годовое обслуживание от 0 до 1 200 ₽

- Снятие наличных 0%

- Минимальный платеж 3% + начисленные проценты(минимум 300 рублей)

Но достойна ли 6го места? Не знаю, достаточно сложный вопрос.

Седьмое место карта Рассрочка на все от банка Восточный

Кредитная карта Рассрочка на все от банка Восточный

Кредитная карта Рассрочка на все от банка Восточный

Кредитная карта Рассрочка на всё Восточного Банка

Также стоит отметить, что например кредитка от Восточного интересна своей политикой. То есть она предлагает условия практически такие же, как и у Альфа банка, но… У нее кэшбэк, обслуживание сильно дешевле. И самое главное есть льготный период на снятие наличных. И тут нет лимита по 50к на карту, дневной лимит на снятие наличных 150 000 рублей. Как вам такое? Обнуляйте карты сколько угодно.

Вот краткие условия карты

- Ставка 28% годовых

- Кредитный лимит до 300 000 ₽

- Льготный период до 90 дней

- Годовое обслуживание 0 ₽

- Cash back

Какую кредитную карту лучше оформить?

В рейтинг мы включили только карточки с льготным периодом. Наличие льготного срока позволяет не переплачивать проценты, если вы берете деньги взаймы на небольшой срок.

- Людям со стабильными доходами подходят тарифы с беспроцентным интервалом до 60 банковских дней.

- Если размер вашего дохода изменяется каждый месяц, лучше выбрать тариф со льготным интервалом до 120 банковских дней. Тогда вы с большей вероятностью сможете вносить платежи вовремя и не портить свою кредитную историю.

Выгодные карты дают возможность компенсировать часть расходов за счет бонусной программы. Баллы зачисляется на бонусный счет после оплаты со счета кредитки. Они могут зачисляться за все транзакции или только за сделки с магазинами-партнерами.

Прежде чем оформить кредитку, проверьте размер максимального кредитного лимита. Почти все банки выдают новым клиентам кредитки с минимальным лимитом. Возвращая заемные деньги точно в срок, вы можете постепенно увеличить размер лимита. Обычно банки сами уведомляют об увеличении лимита благонадежных заемщиков.

На выгодных тарифах не всегда бесплатное обслуживание. Иногда выгоднее каждый месяц оплачивать обслуживание, чем регулярно делать крупные покупки.

Банк «Открытие» Opencard

В 2020 г. Бинбанк, кредитные карты которого входили в рейтинги кредиток, объединился с банком «Открытие», и вместе они предложили новые продукты с привлекательными условиями. Так, кредитка Opencard предлагает пользоваться средствами до 500 000 руб. бесплатно сроком до 55 дней. Подтвердить своей доход можно загранпаспортом, ПТС или СТС (свидетельство о регистрации транспортного средства). Процентная ставка от 19,9 %, пополнение возможно с любых карт без комиссии, обслуживание карты также бесплатное. Привлекает кешбэк — до 6 % на все покупки или до 11% на определенные категории.

Альфа-Банк «100 дней без %»

Как можно понять из названия, у вас есть отсрочка в размере 100 дней. Кредитный лимит здесь зависит от типа карты: у кредитки Premium, например, максимальный лимит 1 000 000 руб. Пополнение — бесплатное. Вам не нужно ждать одобрения получения карты днями — вы получите результат в течение 2 минут. Кредитная ставка — от 11,99 %. Стоимость обслуживания — от 1 190 до 5490 руб./год.

С помощью карты Альфа-Банка вы сможете погасить задолженность в другом банке, условия схожи с установленными в Тинькофф-Банке.

Вы можете снимать наличные без комиссии в пределах 50 000 рублей в календарный месяц. Если вы решили снять больше денег, то тогда вам нужно будет платить комиссию от 3,9% до 5,9% за сумму превышающую лимит.

Райффайзенбанк «110 дней без процентов»

Кредитный лимит впечатляет — 600 000 рублей. Райффайзен предоставляет вам 110 дней отсрочки платежа. Процентная ставка — от 26,5% в год. Обслуживание карты бесплатное, для получения нужен только паспорт, решение о выдаче получите в течение 2 минут.

За получение наличных снимут комиссию 3,9% + 390 руб. Операции за рубежом в валюте отличной от валюты счета потребуют с вас комиссии в размере 1,65% от суммы операции. За смс-информирование вам также придется платить 60 руб./мес.

Комиссия за внесение наличных на кассе банка составляет 100 руб. при внесении суммы до 10 000 рублей. Дальше — бесплатно.

ВТБ Банк Кредитная Мультикарта

Кредитный лимит в ВТБ составляет 1 000 000 рублей. Отсрочка — 101 день. Кредитная ставка составляет от 26% годовых. Здесь также доступен кэшбэк:

- до 16% за покупки в рамках программы «коллекция»

- до 10% за покупки в категориях авто и рестораны

- до 5% начисляются милями в рамках программы «путешествия»

- до 2,5% кэшбэк за любые покупки.

Кроме этого, здесь даже есть сберегательная программа, по которой вы будете получать до 8,5% годовых.

В рамках программы «Коллекция» банк начисляет бонусы за покупки, которые потом можно обменять на товары у партнёров или оплатить услуги банка.

Если вы будете заказывать карту на сайте ВТБ, то вы получаете её бесплатно. Во всех иных случаях готовитесь заплатить 249 руб. Плата за месяц также составляет 249 рублей, но она может обойтись вам бесплатно, если вы будете совершать покупки на сумму более 5000 руб. ежемесячно.

- Среднемесячный остаток от 15 000 руб.

- Сумма всех покупок от 5 000 руб.

Снятие денег с Мультикарты ВТБ

Снятие наличных в банкоматах ВТБ 5,5% и 0% за счет своих средств

За снятие до 100 000 руб. в кассе вам придется заплатить:

- 1000 руб. + 5,5% (мин 300 руб.) — за счёт кредитных средств;

- 1000 руб. за счет собственных средств.

При снятии более 100 000 рублей и кассах группы ВТБ:

- 5,5% (мин. 300 руб.) — за счет кредитных средств;

- 0% за счет собственных средств.

Максимально вы можете снять 350 000 руб./день или 2 000 000 руб./мес

Одна из самых популярных карт для любителей поездов. Кредитный лимит — 300 тысяч рублей, доступна отсрочка на 60 дней. Годовое обслуживание стоит от 790 р. Процентная ставка по кредиту — от 23,99% годовых. В месяц можно снять максимум 60 тысяч рублей. Совершая покупки через РЖД-карту вы получаете баллы, которые можно обменять на премиум-места в поездах дальнего следования или в Сапсане. Тратя от 20 000 рублей в месяц, уже через 5-6 месяцев вы накопите на билет. Кроме этого, все владельцы РЖД-карты получают страховку «Альфа-Лайт» и «Альфа-Спорт» при выезде за рубеж.

Четвертое местое — Мультикарта ВТБ

Дебетовая карта «Мультикарта» от банка ВТБ

Дебетовая карта «Мультикарта» от банка ВТБ

Вы сейчас удивитесь, но на 4е место попадает карта из большой тройки банков. Это Мультикарта. На самом деле, карта стала действительно годной с момента моей последней редакции обзора, который вот тут. И есть достаточно большие положительные моменты. Например, снижение процентной ставки по кредиту или ипотеки и это весьма привлекательно, за исключением того момента, что кредитов у меня в ВТБ нет. Но это еще ничего не означает, ведь я могу выбрать совершенно другую опцию.

Условия кредитной карты Мультикарта

А вот тут банк немного лукавит, ибо чистых процентов на остаток нет. Но, что радует, есть льготный период на снятие наличных, хоть и с достаточно большой комиссией. Но факт остается фактом. Нет денег и негде взять? Пошел да снял. У тебя есть 101 день, будь добр вернуть. По мне так нормально.

- Ставка от 16% годовых

- Кредитный лимит до 1 000 000 ₽

- Льготный период до 101 дня

- Годовое обслуживание от 0 до 2 998 ₽

- Cash back до 4%

- Бонусная программа

- Начисление процентов на остаток

На самом деле достаточно хорошая карта, которая дает возможность вам экономить. Я считаю в такой ситуации это прекрасный способ использовать кредитные средства с пользой. Но опять же повторюсь, кредитов у меня в ВТБ банке нет, поэтому идем дальше.

А вот тут мой обзор на карту.

«Карта рассрочки Свобода» Хоум Кредит Банка

- бесплатное обслуживание;

- грейс-период на покупки в сети партнеров — до года, на покупки в других магазинах — 51 день.

- кредитный лимит — до 290 000 рублей;

- неустойка за просрочку начисляется на остаток долга: 20 % годовых (примерно 0,05 % в день);

- даже в беспроцентный период вам нужно ежемесячно вносить минимальный платеж — 7 % от суммы долга.

- высокая процентная ставка на покупки (начинает начисляться, если вы не уложитесь в грейс-период): от 17,9 % до 34,8 %;

- нет программы кешбэка;

- нельзя снять наличные, перевести деньги на другую карту или счет;

- смс-оповещение платное с третьего месяца: 99 рублей в месяц.

Карта «100 дней без процентов» Альфа-банка

- низкая процентная ставка на покупки — от 11,99 %;

- есть грейс-период 100 дней на все операции: покупки, снятие наличных, переводы в другие банки и погашение кредита в другом банке;

- нет комиссии за снятие наличных объемом до 50 000 рублей в месяц;

- первый год обслуживания — бесплатно;

- кредитный лимит до 1 000 000 рублей.

- при снятии наличных начисляется 23,99 % за пользование заемными средствами (после окончания грейс-периода);

- даже в беспроцентный период вам нужно ежемесячно вносить минимальный платеж — 3-10 % от суммы долга, но не менее 300 рублей;

- есть комиссия за переводы на карту или счет: 5,9 % от суммы + 100 рублей;

- неустойка за просрочку начисляется на остаток долга: 20 % годовых (примерно 0,05 % в день);

- смс-оповещения платные со второго месяца: 99 рублей в месяц.

- ежегодный платеж за обслуживание со второго года — 590-1 490 рублей;

- комиссия за снятие более 50 000 рублей в месяц в банкомате — 5,9 % от суммы, но не менее 500 рублей;

- у карты нет программы кешбэка.