Топ-8 кредитных карт в 2021 году

Содержание:

- Интересные предложения

- Как это работает

- Росбанк

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Как правильно выбрать кредитную карту

- Выбор подходящей кредитной карты

- Как понять что карта выгодная — основные критерии выбора кредитных карт?

- Киви Банк / Совесть

- Как оставить отзыв на Яндекс Картах с телефона

- Самые выгодные карты для снятия наличных

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- Заключение

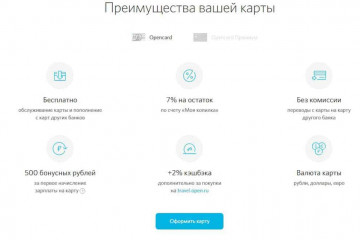

Интересные предложения

Для того чтобы вы смогли решить, кредитную карту какого банка выбрать, предлагаем ознакомиться с наиболее выгодными предложениями.

«Просто» Ситибанк

Кредитка без комиссии за снятие наличных и абонентской платы за обслуживание. Идеальный вариант для ежедневного использования.

Условия:

- ставка за пользование лимитом – от 18% до 32.9%;

- сумма кредита – 300 000 рублей;

- льготный период – 50 дней при условии совершения безналичных платежей;

- обслуживание и SMS-информирование – бесплатно / 1 068 рублей в год;

- комиссия за вывод – 0%.

«Кредитная» Ренессанс-Кредит

Еще одно выгодное предложение для заемщиков без платы за годовое обслуживание. Из минусов можно отметить небольшой лимит кредитования и комиссию за вывод средств.

Условия:

- проценты – от 24.9% до 45%;

- размер кредитной линии – 200 000 рублей;

- период льготного предоставления кредита– 55 дней на оплату покупок;

- обслуживание и SMS-инфо – бесплатно / 600 рублей в год;

- обналичивание средств – 2.9% + 290 рублей.

«100 дней» Альфа-Банк

Универсальная карточка, которая подойдет как для оплаты покупок, так и для снятия наличных. По тарифу предусмотрен грейс-период, действующий на все виды операций. Возможно оформление категории Стандарт, Голд и Платинум.

Условия:

- минимальная ставка за пользование кредитом – 23.9%;

- максимальная сумма кредитного лимита – 300 000 рублей;

- grace-период – 100 суток на все виды транзакций;

- обслуживание и SMS-инфо – 1 190 рублей в год / 708 рублей в год;

- размер дополнительной комиссии за вывод – 5.9%, не меньше 500 рублей при выводе более 50 тысяч рублей в месяц.

«Элемент 120» Почта Банк

Кредитка с длительным периодом беспроцентного кредитования, которая подойдет для совершения покупок.

Условия:

- установленный процент – 27.9%;

- возобновляемый лимит – 500 000 рублей;

- период кредита под 0% – 120 суток при оплате товаров;

- обслуживание и SMS-инфо – 900 рублей в год / 588 рублей в год;

- вывод кредитных средств – комиссия 5.9%, минимум 300 рублей.

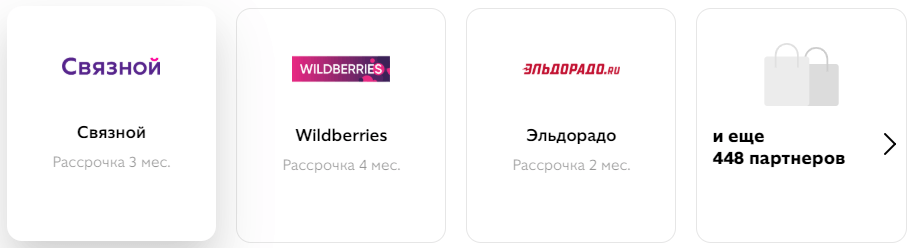

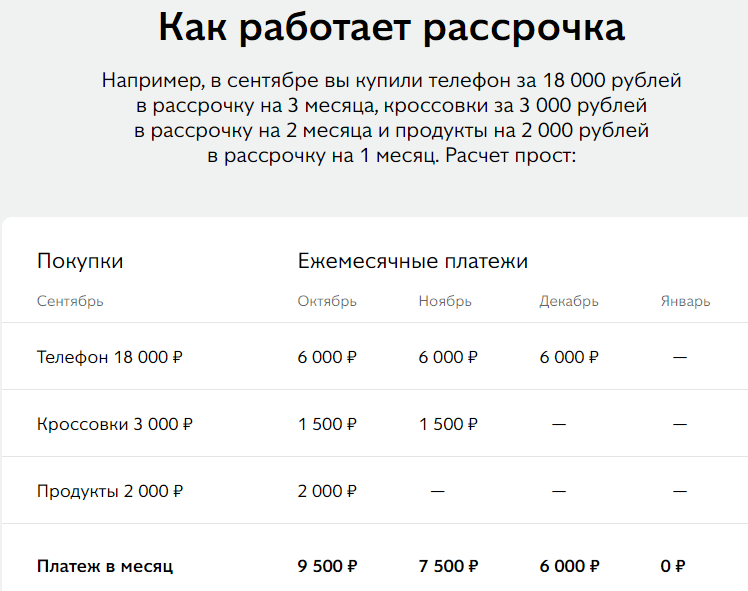

Как это работает

Коротко, как это работает:

- Цена товара или услуги делится на количество месяцев рассрочки (конкретный период зависит от условий магазина).

- Заемщик должен возместить всю сумму долга за этот период равными платежами. Например, купил бытовую технику за 6 000 руб. с оплатой в течение 4 месяцев. Следовательно, ежемесячно надо переводить в счет погашения долга по 1 500 руб.

- Если владелец кредитки соблюдает условия погашения, то не платит проценты банку.

Механизм поэтапной оплаты выгоден всем:

- клиент получает возможность сразу купить дорогостоящую вещь, на которую ему пришлось бы копить, без первоначального взноса и переплаты;

- банк зарабатывает на процентах от клиентов, которые не укладываются в сроки, неустойках по просрочкам и вознаграждениях от магазинов-партнеров;

- магазин привлекает больше клиентов и увеличивает товарооборот, а следовательно, и свою прибыль.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Некоторые карты беспроцентной рассрочки являются дебетово-кредитными, т. е. позволяют хранить собственные деньги клиента и распоряжаться ими по своему усмотрению. А в случае необходимости можно воспользоваться заемными средствами.

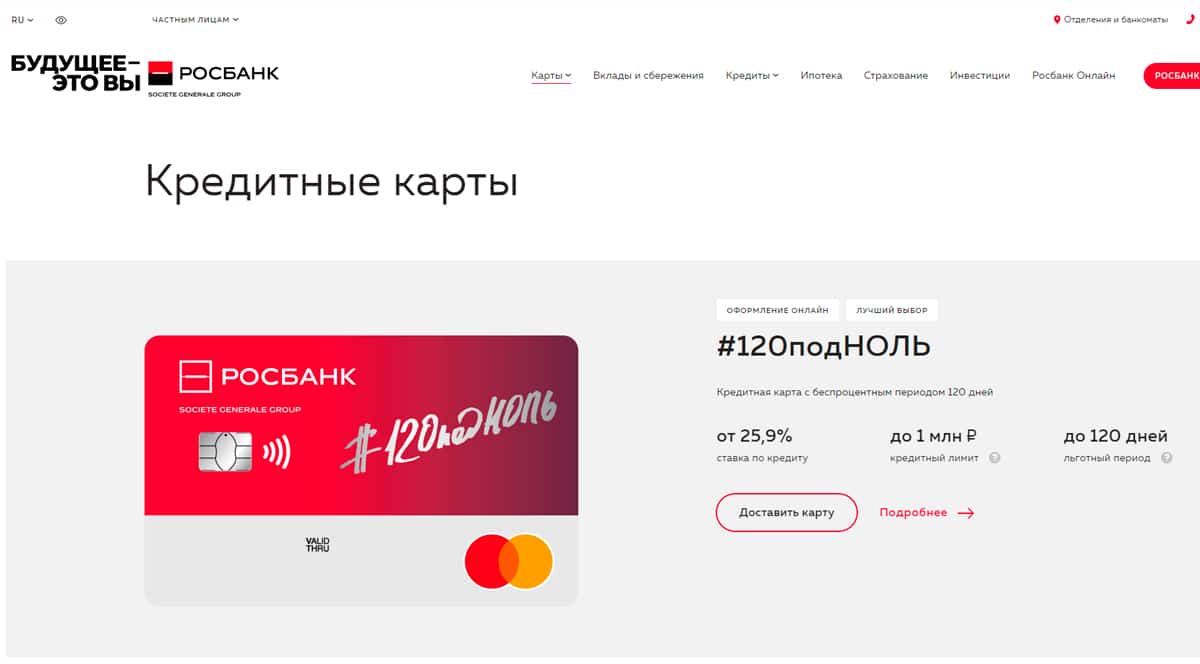

Росбанк

В Росбанке можно получить кредитную карту с льготным периодом, которая позволит совершить долгожданную покупку без накоплений и процентов по кредиту. Карту можно оформить на сайте компании без справок и залога. Для подачи заявки достаточно ввести данные паспорта и дождаться решения банка. После рассмотрения и одобрения менеджер компании свяжется для уточнения данные по доставке карты, пакета документов и исправления кредитной истории.

В линейке банка представлено несколько карт с кредитным лимитом от 1 до 2 млн рублей и выгодной ставкой по кредиту. Премиальная карта дает возможность накопления Travel-бонусов для путешественников, снятия наличных во всех банкоматах и бесплатное годовое обслуживание. Все карты Росбанка оснащены электронным чипом для бесконтактной оплаты, а платежи надежно защищены по системе 3D-secure.

Для оплаты кредита и пополнения счета можно пользоваться банкоматом, кассой в отделении банка или переводом с карты сторонней организации без комиссии. Клиентам нравится сотрудничать с Росбанком благодаря быстрому одобрению заявок, большому кредитному лимиту и премиальному обслуживанию для организаций.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Как правильно выбрать кредитную карту

При оформлении кредитной карты следует самым внимательным образом смотреть на условия пользования конкретным видом кредитки в конкретном банке. Понятно, что для банкиров главное – это заработать

Причем они выдерживают конкуренцию за ваше внимание, а значит, кабальные условия использования кредитки им не выгодны, в противном случае вы не возьмете карту у них, а уйдете к конкурентам

Внешне интересные условия пользования кредитной картой не обязательно будут значить то, что банк будет честным с вами. Встречаются предложения с минимальным процентом по кредиту и большим (чуть ли не до 5 лет и больше) льготным периодом. Но по факту получается, что в этих предложениях кроется небольшой нюанс – даже если вы должны банку минимальное количество денег, с вашей кредитки каждый день станет подлежать списанию некая сумма, скажем, 30 рублей. Вроде бы, и не много, но за год набежит больше 10 тысяч. А также достаточно невысокие, и тем не менее проценты непосредственно за кредит. И получается, что такая кредитка будет гораздо менее выгодной, нежели предложения конкурентов, честно закладывающих собственный заработок в ставку и не использующих каких-либо скрытых платежей.

- Процентная ставка по кредитке: какое количество годовых процентов банком берется за пользование кредитом. На сегодня ставка может равняться в среднем от 19 до 35% годовых, бывает, что она достигает около 50%. Естественно, чем ниже ставка, тем дешевле будет кредитование по карте.

- Кредитный лимит: предельная сумма кредита по карте. Вроде бы, чрезмерно маленький лимит не даст вам особо разгуляться. В то же время, достаточно небольшая сумма лимита не даст возможности тратить сверх меры, если вы планируете пользоваться кредиткой исключительно для текущих расходов.

- Стоимость выпуска/обслуживания: как правило, выпуск карты бесплатный, однако ряд банков берут деньги даже на данном этапе. Годовое обслуживание бывает бесплатным в первый год и платным в последующие. Бывает, что плату удерживают с первого же года. Стоимость обслуживания – от нескольких сотен до нескольких тысяч рублей ежегодно, в соответствии с иными условиями пользования кредиткой.

- Льготный период: количество дней, в течение которых за кредит не удерживают проценты, с тем условием, что вы возвращаете потраченные средства. Как правило, составляет 50-60 дней. Скажем, если вы потратили средства с новой кредитки 1 августа, а возвратили 1 сентября, и льготный период – больше 30 дней, то банк не удержит с вас процентов.

- Условия/способы погашения долга: возвращать деньги на кредитку вы должны будете довольно часто, не меньше 1 раза в месяц. Что означает то, что делать это должно быть удобно. В этом плане очень удобно оформлять кредитку того же банка, где у вас уже есть счет/дебетовая карта (как вариант, зарплатная). Получая заработную плату на счет/карту этого банка, вы спокойно сможете переводить деньги на кредитную карту в любой момент.

- Дополнительные бонусы/привилегии: множество банков пытаются привлечь потенциальных клиентов кэшбэком за определенные покупки либо, скажем, начислением процентов на средства клиента. Если, к примеру, вы открыли кредитную линию, однако кладете на нее свои деньги, а кредитный лимит для вас является подушкой безопасности на черный день, то на остаток ваших денег могут начислять проценты – как по банковскому вкладу.

Фото: pixabay.com

Фото: pixabay.com

Выбор подходящей кредитной карты

Совкомбанк

К примеру, кредитная карта халва получила отзывы в основном положительного характера. Эта кредитка представлена СовкомбанкомКредитные карты Совкомбанка: виды и оформление. Клиенты хвалят простоту оформления, скорость доставки, развернутую информацию о тарифах, бесплатное обслуживание. К минусам этой кредитки пользователи относят снятие суммы в 99 руб., если мобильное приложение не используется 3 раза в месяц.

Альфа банк

Альфа банкЛегкая кредитка от Альфа-Банка: 100 дней без процентов выпускает различные кредитные карты, отзывы по ним разнятся. Большинство владельцев пластика говорят о преимуществах льготного периода в 100 дней. Путешественникам удобно пользоваться кредиткой за границей. Во многих торговых сетях владельцам пластика этого банка предлагают скидки.

Мобильно приложение Альфа банка зарекомендовало себя с положительной стороны

Удобное мобильное приложение работает без перебоев. Не довольны пользователи в основном навязыванием страховки кредита. А также у многих желающих получить пластик в этом банке возникли проблемы с оформлением.

Предлагается к прочтению: Закредитованные граждане могут рассчитывать на поддержку по кредитам от минэкономразвития

Сбербанк

Сбербанк эмитирует кредитные картыКредитная карта visa от Сбербанка и дебетовые пластики, отзывы по кредиткам говорят, что клиенты отмечают быстрое оформление. В плюс пластику Сбербанка наличие большого количества банкоматов. Некоторые владельцы кредиток довольны тем, что отлично работает контактный центр.

Банки предоставляют большой выбор кредитных карт

Бонусы “Спасибо” тоже преимущество пластика этого банка. Однако часть пользователей разочарована проблемами с безопасностью. Некоторые сетуют на то, что, несмотря на чистую кредитную историю, банк не повышает лимит кредитки.

Тинькофф

Клиенты, получившие кредитки в ТинькоффКредитная карта за 5 минут – Тинькофф Банк банке довольны быстрой доставкой пластика

Для многих важно, что банк может одобрить заявку, несмотря на плохую кредитную историю. Впечатляет множество разных специальных предложений и бонусов

Рассматривая предлагаемые кредитные карты, и, решая какую выбрать – читать отзывы отрицательного характера тоже полезно. Например, владельцы кредиток этого финансового учреждения жалуются на высокий процент комиссии, которая взимается при переводе средств с одной карты на другую. Даже если другая кредитка принадлежит банку-партнеру. Также пользователей не устраивают размеры сборов при снятии наличности в банкоматах.

ВТБ

По словам пользователей кредитной карты банка ВТБКредитная карта ВТБ 24: условия и процентная ставка, при просрочке платежа он идет на уступки. Время выплаты могут продлить. Решение по заявке будущего владельца кредитки принимается быстро. Однако клиенты отмечают длительную обработку перечислений в нерабочее время. Также беспокоит, не всегда работающее приложение по выводу кэшбека. Не одобряют потребители и навязывание страховки кредита без их согласия.

Решение по заявке будущего владельца кредитки принимается быстро

Узнав о том, что такое кредитные карты, прочитав отзывы, пора решить, какую же выбрать. Трудно сказать, что та, или иная карта самая лучшая. Такая оценка не будет объективной. Кому-то выгодна низкая ставка. Кто-то рассчитывает на длительный беспроцентный период. Часть клиентов желает снимать наличные в банкомате, и комиссия в этом случае должна быть минимальной.

В любом случае нужно оценить на каком уровне находится обслуживание в банке. Получить сведения о процентных ставках, льготном периоде, бонусах, размере комиссий, лимите. Далее определить какое из преимуществ кредитки будет использоваться

Важно отметить, что при оформлении кредитки необходимо внимательно читать договор. И лучше потратить немного больше времени на изучение возможностей, предоставляемых банком, чем впоследствии разочароваться от неожиданных неприятных сюрпризов

Нашли опечатку? Выделите и нажмите CTRL+Enter

Как понять что карта выгодная — основные критерии выбора кредитных карт?

Что такое кредитная карта мы определились. А вот для того чтобы понять какую лучше выбрать кредитную карту, из многообразия представленного на рынке, нужно провести сравнительный анализ. Этот анализ можно осуществить на основании 7 основных критериев:

- Кредитный лимит — сама первая и самая важная категория оценки кредитной карты. Для большинства клиентов кредитная карта — это способ взять кредит без оформления кредитного договора. К примеру, вы решили сделать ремонт, а брать целевой кредит нет желания, да и бумажная волокита вгоняет в панику. А тут интересное предложение — получить карту с лимитом в 300 тысяч, да еще и под выгодный процент. Да и деньги можно тратить постепенно, по мере необходимости, и проценты платить не за всю сумму сразу, а только за израсходованную.

- Процентная ставка — каждый банк самостоятельно устанавливает приемлемую для себя ставку процента, которую клиенту нужно будет оплачивать за использование потраченных денег. Не стоит паниковать если ставка на 1-2 пункта выше чем у конкурентов, ведь в сумме с другими комиссионными сборами процент другого банка может быть гораздо больше.

- Стоимость обслуживания карточного счета за год — это второй наиболее важный показатель. Многие бы хотели вообще ничего не платить за использование карты, но такие случаи скорее исключение из правил. Если банк предлагает дополнительные бонусные программы, как например, кэшбэк, тогда стоимость годового обслуживания может с легкостью компенсироваться за счет возврата средств в качестве бонусов.

- Cash Back — функция без которой сложно представить банковскую карту. Однако, каждый банк сам определяет какие бонусы подключать к той или иной карте. У кого-то это карта с кэшбэком в денежном эквиваленте, то есть на карту выводятся деньги, которые можно как потратить на любые покупки, так и обналичить. Другие банки предусматривают бонусы, которые можно потратить на покупки в магазинах-партнерах. Третьи предлагают накапливать бонусные мили, потратить которые можно на поездки или отдых.

- Грейс-период — это срок отсрочки, во время которого можно пользоваться заемными деньгами не уплачивая при этом комиссионные. Практически все кредитные карты последнего поколения выпускаются со льготным периодом. Однако, сколько дать клиенту времени пользоваться деньгами на безвозмездной основе решает сам банк. Кто-то относится более лояльно и гарантирует 60 дней беспроцентного кредита, а кто-то и вовсе его не предусматривает.

- Комиссия за обналичивание денег — самая проблемная категория при выборе идеальной карты. В большинстве случаев, для снятия наличных необходимо не только наличие собственного банкомата банка эмитировавшего карту, но и оплатить от 3 до 6% комиссионных от снимаемой суммы, да еще и обязательный платеж в размере 300-500 рублей. Как показывают отзывы, найти карту которая дает возможность снять деньги без комиссии очень сложно.

- Оплата за дополнительные услуги — еще одна категория, которая не во всех банках так уж и доступна. К примеру, перевод денег на карту другого банка, или получение перевода с чужой карты, выпущенной банком-конкурентом может сопровождаться комиссией с собственного счета. А также сюрпризом может стать немалая комиссия за подключение смс-информирования.

Обратите внимание! Кэшбэк может начисляться как за осуществление любых покупок, так и только на определенные категории: магазины, рестораны, аптеки, заправки. Как правило, по категориям проценты немного выше, чем за общие покупки

Конечно, это далеко не все на что обращают внимание потребители банковских продуктов. Изучив отзывы людей уже имеющих карты, сюда еще можно смело отнести:

- наличие широкой банковской сети, что позволяет легко работать с картой;

- простота открытия счета: отсутствие необходимости предоставлять множество справок о доходах и имуществе.

Киви Банк / Совесть

Карта “Совесть” от банка Киви предлагает условия намного привлекательнее, чем по большинству обычных кредитных карт. У нее бесплатное годовое обслуживание, беспроцентный льготный период распространяется на год (максимальный срок зависит от партнера) и множество дополнительных опций для улучшения условий обслуживания.

Отдельно хочу отметить очень клиентоориентированный сайт: все четко, понятно, легко найти любую информацию, крупный шрифт. Мне часто приходится иметь дело с официальными сайтами банков, и страничка кредитки “Совесть” выгодно отличается от большинства из них.

Тарифы

Основные параметры кредитки:

- Бесплатное годовое обслуживание.

- Кредитный лимит – до 300 000 руб. (устанавливается индивидуально).

- Льготный период – от 1 до 12 месяцев (зависит от магазина-партнера). Процентная ставка на время льготного периода – 0 %.

- Процентная ставка после окончания льготного периода – 10 %.

- Штраф за пропуск ежемесячного платежа – 699 руб. Неустойка за неплатежи – 10 %.

- Бесплатное СМС-информирование.

Перечисленные тарифы являются базовыми. Дополнительно клиент может подключать опции, которые улучшают условия обслуживания:

| Опция | Дополнительные преимущества | Комиссия за подключение |

| Десятка | 10 месяцев для поэтапной оплаты у всех партнеров.

Действует 10 месяцев |

Ежемесячно 399 ₽ |

| Десятка лайт | 10 месяцев для поэтапной оплаты у всех партнеров.

Действует 1 месяц |

Ежемесячно 799 ₽ |

| Шестерка | 6 месяцев для поэтапной оплаты у всех партнеров.

Действует 10 месяцев |

Ежемесячно 299 ₽ |

| Банкомат | 3 месяца для поэтапной оплаты.

Снятие наличных в банкомате, не более 7 500 ₽ за один раз. |

599 ₽ за одно снятие |

| Везде 3 | Покупка в любом магазине России и мира.

3 месяца для поэтапной оплаты. Действует 300 дней |

399 ₽ на 30 дней |

| Везде 6 | Покупка в любом магазине России и мира.

6 месяцев для поэтапной оплаты. Действует 180 дней |

599 ₽ на 30 дней |

| Везде лайт | Покупка в любом магазине России и мира.

3 месяца для поэтапной оплаты. Действует 30 дней |

699 ₽ на 30 дней |

Условия использования

Оформить заявку можно онлайн, заполнив анкету на сайте. Курьер бесплатно доставит пластиковую карточку по нужному адресу. Для начала работы ее необходимо активировать:

- После оформления на номер телефона, указанный при заключении договора, придет СМС с инструкцией.

- На бесплатный номер 5125 надо отправить номер кредитки.

- В ответном СМС придет ПИН-код – теперь все готово к расходным операциям.

Рассрочка действует на оплату в магазинах-партнерах банка, которых более 50 000. На самом деле это количество торговых точек, при этом один партнер может владеть несколькими десятками или сотнями магазинов. Точное число партнеров – 451.

Можно подключить опцию “Везде” и расплачиваться с отсрочкой платежа абсолютно в любой торговой точке не только в России, но и за рубежом. Но услуга эта платная.

Механизм оплаты по частям работает так:

Как оставить отзыв на Яндекс Картах с телефона

С телефона оставить отзыв на Яндекс Картах можно двумя способами — используя мобильное приложение Яндекс Карты или через браузер. Рассмотрим оба варианта.

Через приложение

Обратите внимание

Если у приложения работают Push-уведомления, то время от времени оно само будет предлагать оценить места, где вы ранее бывали.

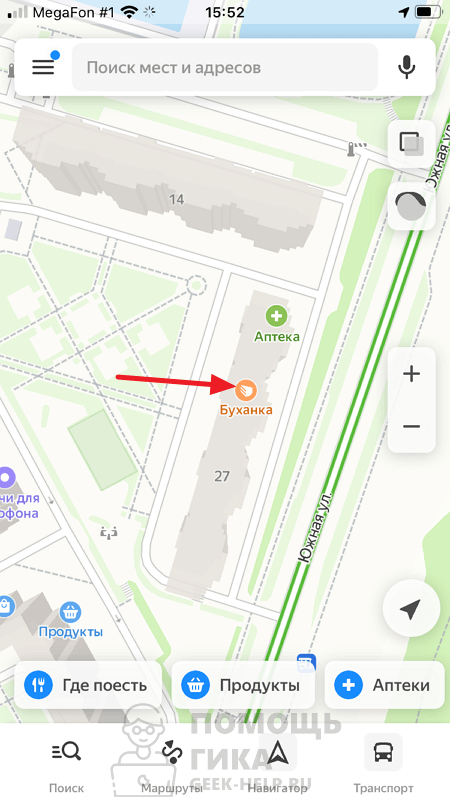

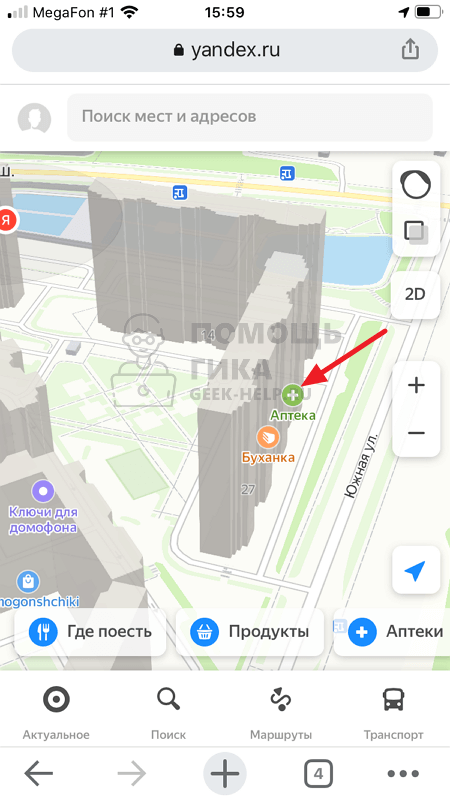

Чтобы оставить отзыв в Яндекс Картах с телефона через мобильное приложение Яндекс Карты, нужно его запустить. Далее найдите на карте (или при помощи поиска) место, которое вы хотите оценить. Нажмите на него.

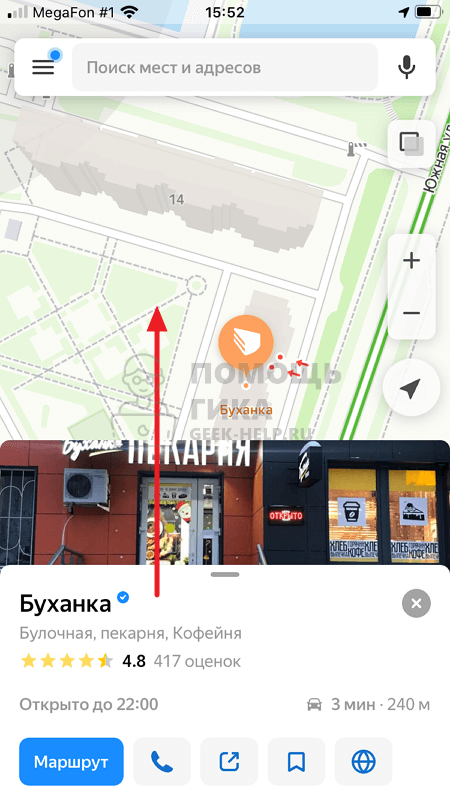

Появится профиль организации, сделайте свайп наверх, чтобы открыть о нем подробную информацию.

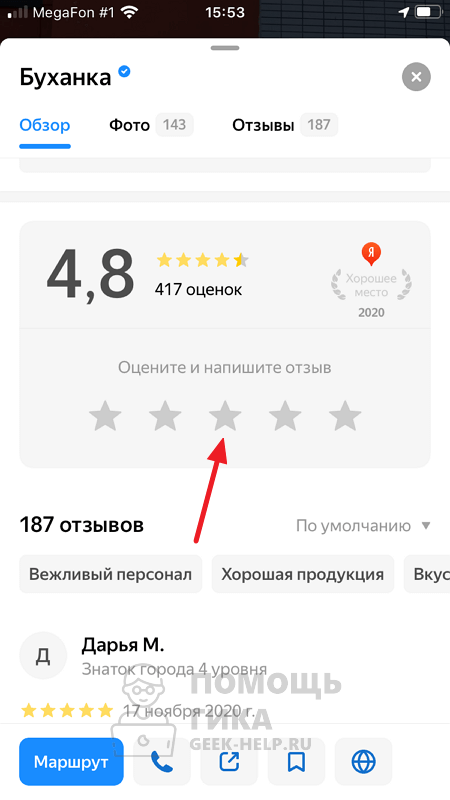

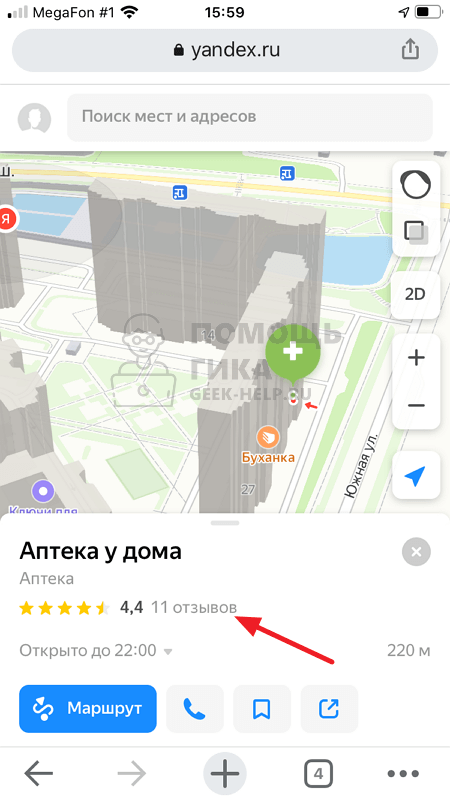

Пролистайте список доступной информации вниз до оценки организации. Укажите рейтинг, который вы хотите ей выставить.

Обратите внимание

На этом этапе может потребоваться авторизоваться в аккаунте Яндекс, если ранее вы этого не сделали при работе с приложением Яндекс Карты. Оставлять отзывы об организациях, магазинах и других точках на картах могут только пользователи, которые имеют аккаунт в Яндекс.. Появится окно для написания отзыва

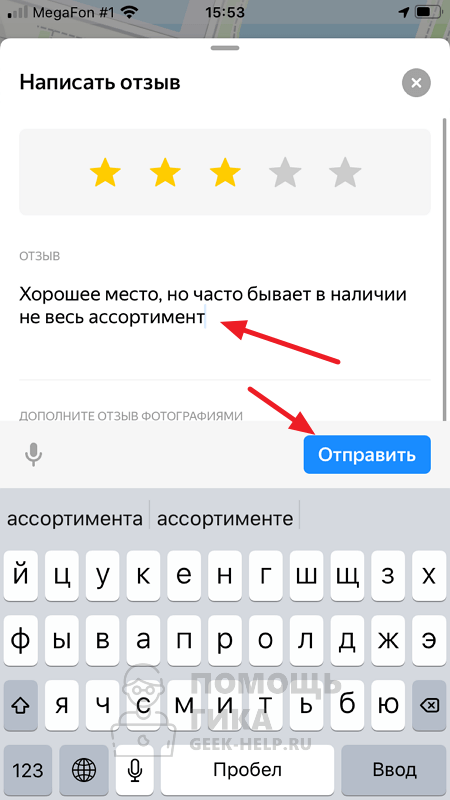

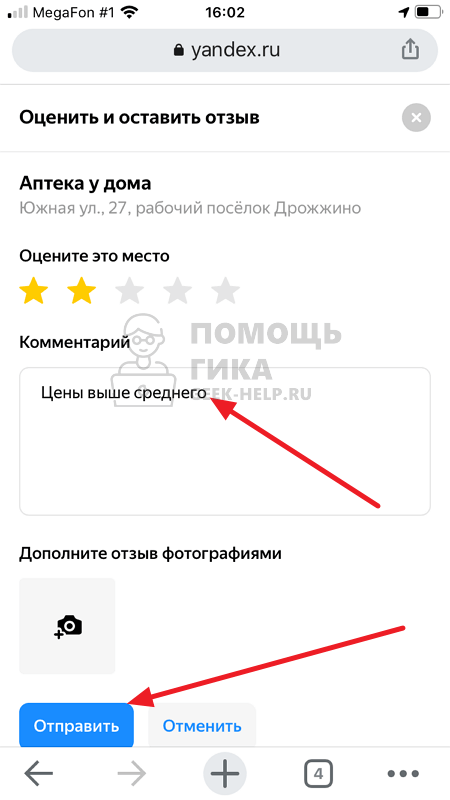

Напишите, что вы хотите сообщить об этой организации. При необходимости, можно добавить фотографии. Когда отзыв будет оформлен, нажмите “Отправить”

Появится окно для написания отзыва. Напишите, что вы хотите сообщить об этой организации. При необходимости, можно добавить фотографии. Когда отзыв будет оформлен, нажмите “Отправить”.

Важно

Опубликованный на Яндекс Картах отзыв публикуется не сразу, а только после прохождения модерации.

Через сайт

Найдите организацию о которой вы хотите оставить отзыв. И выберите ее.

Раскройте полную информацию об организации, например, нажав на информацию об отзывах.

Перейдите в раздел отзывов и установите оценку организации.

Важно

Вы должны быть авторизованы в Яндекс, иначе оставить отзыв об организации нельзя.

Введите отзыв и приложите фото, если это необходимо, после чего нажмите “Отправить”.

Обратите внимание

Не все владельцы организаций следят за профилями на Яндекс Картах. Если вы хотите высказать жалобу конкретной организации, магазину или компании, лучше обратиться к ним напрямую по контактам, которые указаны у них на сайте.

Самые выгодные карты для снятия наличных

«Просто кредитная карта» Ситибанк

Рейтинг: 5.0

Лидером становится финансовый продукт, который позволяет снимать наличные бесплатно без любых ограничений. Он не предполагает оплаты за годовое обслуживание, выпуск и штрафов за просрочку. Надежный банк, являющийся подразделением крупнейшего финансового концерна, гарантирует сохранность собственных средств, так как карта может быть оформлена и как основная, и как кредитная.

После дистанционного одобрения заявки, готовый пластиковый носитель можно получить одним из 3 способов: в офисе компании, на почте или через курьера. Лимит суммы составляет 300000 рублей. Процентная ставка утверждается согласно категории, в которую попадает заемщик, и начинается от 13,9%.

Покупка в торговых организациях-партнерах Ситибанка даст возможность сэкономить до 20% от суммы товара. Москвичам, пользующимся общественным транспортом, предоставляются возможность оплаты проезда «Просто кредитной картой». Мобильное приложение будет стоить 65 рублей в месяц. Смс-сообщения обойдутся держателю в 89 рублей за 30 дней. Несомненным плюсом кроме всех перечисленных является предоставление льготного периода, длительность которого составляет 120 дней. Чтобы пользоваться картой, необходимо подтвердить доход.

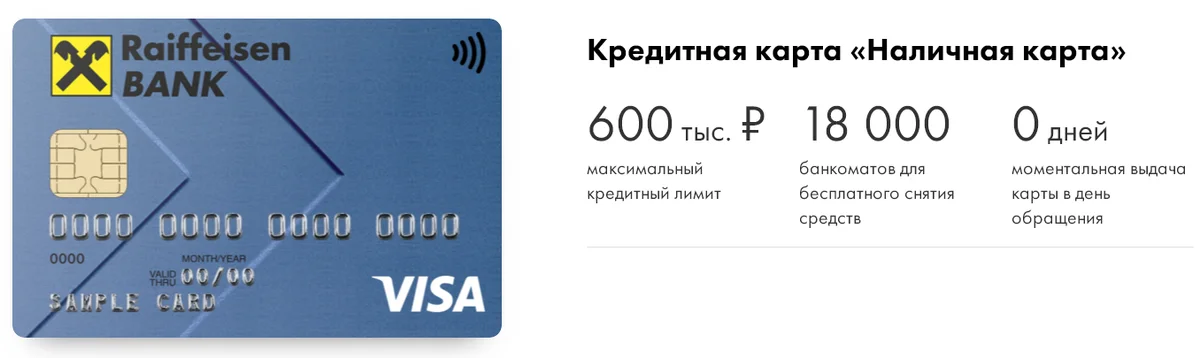

«Наличная карта» Райффайзенбанк

Рейтинг: 4.9

На втором месте – карта с выгодным предложением для тех, кто предпочитает везде рассчитываться наличными средствами. За снятие в собственных банкоматах и организаций-партнеров платить не придется. Если банк не входит в этот список, то со счета спишется 0,5% от суммы. Это еще не все преимущества этой карты. Ей можно расплачиваться в любой точке мира, а о решении на ее получение можно узнать моментально после подачи заявки.

Лимит предоставляется в размере до 600000 рублей. Льготный беспроцентный период длится 50 дней. За годовое обслуживание основной карты снимается 890 рублей, дополнительной – 500. Пополнение счета суммой свыше 10000 руб. не тарифицируется, меньшей – 100 р. Получение готовой карты возможно в офисе или через менеджера, который подъедет по указанному адресу в оговоренный срок.

Условия банка были оценены всеми держателями, которые пользуются и наличными, и безналичными средствами. Удобное мобильное приложение и интернет-управление финансами помогает всегда контролировать расходы. Бонусная программа позволяет возвращать кэшбэк и получать скидочные предложения до 30% от магазинов-партнеров Райффайзенбанка. Смс-оповещение подключается по желанию заемщика, и его стоимость составляет 60 рублей в месяц.

«МТС Деньги Zero» МТС Банк

Рейтинг: 4.8

Максимально доступная кредитная сумма – 150000 руб. Кроме пользования наличными можно оплачивать покупки без процентов. Бесплатное обслуживание длится 60 месяцев. При нарушении договорных сроков со счета ежедневно списывается 30 рублей. Процентная ставка одна из самых низких на рынке – 10%. Существенный плюс: если заемные деньги не тратятся, то никаких комиссионных не взимается.

Кредитная программа предусматривает пользование мобильным приложением и онлайн-банком бесплатно. Карта рассчитана и на бесконтактную оплату товаров и услуг. Среди всех преимуществ был выделен недостаток: отсутствие бонусов за покупки. Но по отношению ко всем плюсам этот минус не существенен.

«Карманная карта» ВТБ 24

Рейтинг: 4.7

На четвертой строчке – классическая кредитная карта, с которой можно снимать до 100000 руб. наличными в день в любых банкоматах. Тариф за операцию составляет 1%. Доступный лимит при положительной кредитной истории – от 10000 до 299999 рублей. Получить карту можно, отправив заявку онлайн, в близлежащем отделении. Заемщик должен соответствовать следующим критериям: возраст 21-68 лет, гражданство РФ, постоянная занятость на одном месте не менее полугода.

При подписании договора необходимо предоставить справку 2-НДФЛ. Интернет-банкинг – бесплатный. Смс-информирование стоит 59 р. за месяц, годовое обслуживание – 900 р. При покупках в торговых точках компаний-партнеров скидки достигают 30%. Минимальная сумма обналичивания – 50 руб. Процентная ставка варьируется от 22 до 28%. При переводах кредитных средств комиссия составляет 0,055%. За собственные финансы она не взимается.

«Карманная карта» от ВТБ 24 выгодна зарплатным клиентам, которые могут не подтверждать доход. Преимуществ у продукта много. Минусом посчитали отсутствие льготного периода, но в остальном все условия выгодны, особенно тем, кто уже кредитовался в этом банке и является добросовестным заемщиком.

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

Заключение

В сравнении с обычными кредитками, карты рассрочки – удобный вариант для тех, кто привык пользоваться заемными средствами. Особенно если в одной совмещены функции дебетовой и кредитной карт. Но несмотря на простоту расчетов ежемесячного платежа, надо соблюдать установленные правила банка, чтобы не платить проценты, штрафы и лишние комиссии.

Самой выгодной кредиткой будет та, что позволяет оплачивать товары в течение длительного срока и в самых популярных магазинах. Список последних у каждого заемщика может быть свой. Желаю вам удачных и беспроцентных покупок. От себя лично добавлю, что желательно на свои деньги, а не чужие.