Как расторгнуть договор страхования в сбербанке

Содержание:

- Зачем нужна страховка при кредитовании в Сбербанке

- Отказ от страхования жизни и здоровья при оформлении кредита

- «Сбербанк» — Возврат страховки при досрочном погашении кредита

- Сколько стоит страховка?

- Аргументы для защиты своих прав

- Как подать заявление

- Каковы особенности страховки

- На какие случаи распространяется возврат финансов по страховке

- Как оформить возврат страховки в течение двух недель?

- Какую сумму выплатят

- Есть ли возможность вернуть страховку после оформления займа

- Возврат страховки при досрочном погашении кредита

- Возвращают ли деньги за страховку по кредиту в Сбербанке?

- Страхование кредитоспособности потребителя

- Для чего нужна страховка по кредиту?

- Страховка Сбербанк

- Досрочное погашение и возврат страховки

- Возврат страховки по кредиту

Зачем нужна страховка при кредитовании в Сбербанке

Несмотря на существующее и довольно негативное отношение заемщикам к дополнительным затратам, страховка обладает пользой и довольно существенной. Ведь страховой полис гарантирует полный возврат займа в случае, когда клиент по неким нюансам не может продолжать дальше его оплачивать. Это особенно актуально при долгосрочных ссудах.

Сбербанком реализуется несколько направлений по страхованию. В частности:

- жизнь заемщика;

- имущество, находящееся в обременении;

- наступление инвалидности (I и II группа);

- утеря трудоспособности из-за заболеваний;

- снижение уровня благосостояния и доходности по независящим от клиента причинам.

Отказ от страхования жизни и здоровья при оформлении кредита

Самый простой способ отказа от финансовой защиты – сделать это еще на этапе подачи заявки. Если заполнение анкеты происходит через Сбербанк Онлайн, следуйте инструкции:

- Перейдите в раздел «Кредиты» и нажмите «Взять кредит».

- Задайте желаемые условия – сумму и срок выплат.

- Убедитесь, что флажок участия в страховой программе переведен в неактивное положение (выкл.).

- Снимите галочки с пунктов «Защита жизни и здоровья», «Защита от потери работы».

- Завершите подачу анкеты и ожидайте принятия решения.

При заполнении документов на кредит в отделении банка достаточно сообщить менеджеру о нежелании оформлять полис – внимательно следите, какие документы подписываете, чтобы услуга не была навязана.

«Сбербанк» — Возврат страховки при досрочном погашении кредита

Если задолженность по кредиту была возвращена до завершения срока действия кредитного договора, то получить обратно уплаченную сумму по соглашению о страховании также возможно. Направить пакет бумаг на рассмотрение в такой ситуации следует как можно раньше, так как страхование действует до закрытия кредитного договора или до выполнения обязательств, прописанных в соглашении о страховании.

В ст. 958 ГК РФ прописано, что компания вправе не возвращать уплаченные страховые взносы, если в тексте соглашения не прописаны другие условия. Тем не менее, страхователь может попытаться вернуть часть страховки.

Какие нюансы здесь важно учитывать:

- Договор может быть составлен в «обход» ст. 958 ГК РФ, что затрудняет возврат даже в судебном порядке.

- Если условия договора позволяют вернуть премию, это можно сделать через страховщика – «Сбербанк Страхование».

- Если страховщик отказывается возвращать деньги, следует подать жалобу на имя руководителя СК. При отсутствии должной реакции жалоба направляется в Центробанк РФ. Отправка жалобы в ЦБ РФ возможна по электронной или обычной почте.

Чтобы это сделать, нужно обратиться в страховую компанию сразу после закрытия кредита. К заявлению прилагаются:

- общегражданский паспорт;

- копия соглашения;

- справка из банка о досрочном погашении.

Если страховка входит в обязательный пакет предоставленных услуг, то обращаться можно непосредственно в Сбербанк.

Важно! С выплаты страхового полиса, не зависимо от ситуации страхования, взимается НДФЛ 13%.

Можно ли вернуть страховку в Сбербанке, если кредит закрыт в срок?

Договор страхования оформляется на период действия кредита и заканчивается в момент погашения. Если за это время наступает страховой случай, застрахованному лицу перечисляются компенсации.

Также СК несет финансовые обязательства перед кредитором по отдельным программам: например, страхование от безработицы или защита здоровья.

По окончании срока действия страховки и погашении кредита вовремя возврат невозможен, даже если за этот период страховой случай не произошел. То же самое касается и займов, где досрочное погашение не предусмотрено договором.

Сколько стоит страховка?

Этот вопрос задается всегда в первую очередь. Вот только единой стоимости услуги не предусмотрено. Все зависит от организации, выбранной страховщиком. Стоит отметить один важный момент – срок полиса будет таким же, как и срок займа. Получается, если вы оформляете его на пару лет, то и страховые взносы нужно будет оплачивать эти годы.

Если берете кредит в Сбере, то можно оформлять полис в Сбербанк Страховании или привлечь банковскую партнерскую фирму, у Сбера их более тридцати. Разрешается выбрать и какую-то свою компанию, но она обязательно должна работать по стандартам, установленным кредитно-финансовым учреждением.

Рассмотрим средние расценки и цену страховки на год:

- 0,3-1% от кредита – полис от возможных несчастных случаев (не учитывая доп. услуги к начальному пакету);

- 0,3-4% – страхование жизни;

- 0,7% — на имущество, взятое в ипотеку;

- 0,1 до 1,7% — при возникновении онкоболезней.

Аргументы для защиты своих прав

Пожалуй, самый актуальный вопрос для большинства заемщиков: «Какие аргументы следует приводить, чтобы иметь возможность вернуть свои деньги».

Самыми весомыми будут:

- Навязанность услуги — если клиент сможет доказать, что его не уведомили о возможности отказаться от оформляемой страховки, или насильно заставили ее оформить для одобрения необходимого займа;

- Если банк включил услугу подключения к программе страхования в общую сумму кредитования, тем самым умышленно увеличил сумму комиссионного вознаграждения. Это является нарушением прав потребителей и подлежит судебному опротестованию;

- Если заемщик выплатил кредит, он вправе отказаться от других предоставляемых слуг (в нашем случае страхование), если их срок еще не закончился на момент полного погашения задолженности.

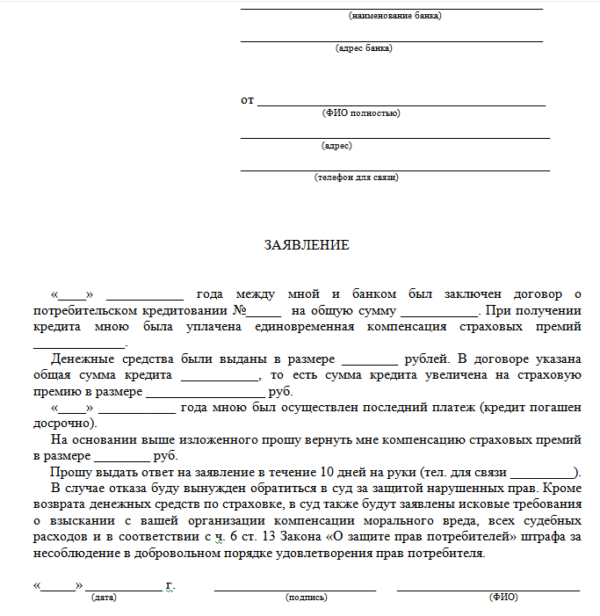

Как подать заявление

Для того, чтобы расторгнуть договор страхования и вернуть свои деньги, нужно написать соответствующее заявление. Рассмотрим ситуацию с ним подробнее.

Что указывается в документе

В заявлении такого типа указывается следующая информация:

-

Данные договора страхования.

-

Информация о клиенте.

-

Если заявитель и застрахованное лицо – разные люди, то нужна отдельная информация о заявителе, а также документы, подтверждающие основание обращения от лица застрахованного лица.

-

Причина, по которой клиент хочет расторгнуть договор.

-

Данные о статусе налогового резидента (если актуально).

-

Реквизиты счета, на который нужно вернуть страховой платеж.

-

Дата и подпись.

Выглядит заявление на расторжение договора страхования так:

Скачать образец можно по этой ссылке.

Как передать в банк

Заявление на расторжение договора нельзя отправить онлайн, только на бумажном носителе. Сделать это можно двумя способами: лично в отделении Сбербанка или по почте.

Через Почту России

Такой вариант сложнее просто за счет того, что заявление сначала придется отправлять по почте, а потом еще ждать намного дольше, пока оно будет обработано:

-

Подготовить заявление.

-

Направить заявление по почте на адрес 121170, ул.Поклонная, д.3, кв.1 (адрес рекомендуется уточнить по телефону горячей линии 8-800-55-55-595).

Каковы особенности страховки

Сбербанк предлагает заинтересованным в заемных средствах клиентам несколько видов программ страхования. Речь идет о жизни заемщика, залоговом движимом и недвижимом имуществе, получении инвалидности первых двух групп, утрате доходов или трудоспособности из-за болезни. Клиенту необходимо помнить, что после полного или досрочного погашения кредита, он не обязан продлевать страховку.

Сбербанк предлагает заинтересованным в заемных средствах клиентам несколько видов программ страхования. Речь идет о жизни заемщика, залоговом движимом и недвижимом имуществе, получении инвалидности первых двух групп, утрате доходов или трудоспособности из-за болезни. Клиенту необходимо помнить, что после полного или досрочного погашения кредита, он не обязан продлевать страховку.

Еще один важный момент касается заемщиков, которые отказались страховаться, а банк не выдал им кредит. В этом случае можно подать иск в суд. Если удастся доказать то, что основанием отказа в заемных средствах явилось отсутствие страховки, то Сбербанк будет обязан оформить кредит без нее. Однако практика показывает, что кредитор обычно выходит «сухим из воды», так как по закону только он имеет право принимать решение о выдаче или отказе физическим и юридическим лицам.

На какие случаи распространяется возврат финансов по страховке

Заемщик может рассчитывать на возврат большей части финансов при таких обстоятельствах:

- В день обращения прошло менее 30-ти дней со времени заключения кредитного, а также страхового договора;

- Досрочное погашение кредита в Сбербанке, при отсутствии специальных пометок об отказе выплат.

Возврат страховки по кредиту невозможен, если кредитная сумма была полностью уплачена (в соответствии с системой регулярных платежей). В этом случае период действия договора заключенного со страховой компанией окончился в момент проведения последнего перечисления, поскольку оговоренные риски уже не актуальны. Кроме того договор, подписанный клиентом, может содержать информацию о невозможности досрочного расторжения договора.

Во избежание такого поворота событий, необходимо вдумчиво перечитывать все пункты документа перед подписанием (особенно прописанные мелким шрифтом). Возможно, потребуется обратиться за консультацией к опытному юристу.

Как оформить возврат страховки в течение двух недель?

Для клиентов, которые не хотят получить отказ в кредите из-за несогласия на покупку страховки, пригодится следующая информация. Речь идет о законном способе возврата полиса, после его приобретения. Соглашаясь на дополнительные траты, заемщики должны знать, как вернуть страховку по кредиту в Сбербанке в течение 14 дней. Такое право есть у каждого клиента банка. Его реализация возможна в следующих случаях:

- оформление соответствующего заявления на возврат денежных средств за полис, не позднее месяца, следующего за датой заключения договора страхования;

- спустя этот срок также можно составить заявление, но сумму возврата устанавливать будет страховщик, руководствуясь множеством параметров.

Стоит отметить, что в большинстве договоров, заключаемых со Сбербанком, есть пункт, в соответствии с которым отказ от страховки является поводом для увеличения процентов по займам. В среднем этот показатель составляет 1%. На пониженный процент вправе рассчитывать клиенты, которые имеют на руках действующий страховой полис.

Некоторые клиенты сталкиваются с ситуацией, когда специалист Сбербанка отказывает в приеме заявления. Притом документ оформлен и предоставлен в течение двух недель с даты заключения договора, покупки страхового полиса. Как действовать в этом случае? Не стоит пускать ситуацию на самотек и уходить из отделения кредитного учреждения! Клиент должен настоять на вызове начальника отделения, составить разговор с ним. Также можно попросить книгу жалоб и предложений, отправить претензию в ЦБ РФ, обратиться напрямую в Роспотребнадзор. Одно из этих ведомств обязательно поможет разобраться в ситуации.

Какую сумму выплатят

Возврат страховки по кредиту напрямую зависит от того, когда именно расторгается договор. Есть всего два варианта:

|

Срок с момента заключения договора |

Сумма возврата |

|

До 14 дней |

Вся сумма платежа в полном объеме |

|

После 14 дней |

Ничего не возвращается |

Ошибочно считается, что сумма меняется в зависимости от прошедшего срока. Так, например, некоторые клиенты считают, что если они расторгают договор спустя полгода, то им положено возмещение в размере половины платежа. Это не так. Также нет никакой разницы, прошло 5 дней или 13, главное, чтобы их было меньше 14 (это требование законодательства).

Есть ли возможность вернуть страховку после оформления займа

Страховые продукты предоставляются аффилированным страховщиком – «Сбербанк страхование жизни». На 2021 год защита заемщика по кредиту Сбербанка осуществляется от следующих рисков:

- Смерть в результате несчастного случая или болезни;

- Инвалидность 1 и 2 группы, которые произошла с заемщиком в результате несчастного случая или болезни;

- Наступление временной нетрудоспособности;

- Госпитализация.

Если данные услуги вам не нужны и страховка была вам навязана вопреки вашей воли, то вы имеете права её вернуть, но есть ряд нюансов.

Заемщику требуется знать, что возврат страховки по потребительскому денежному займу может быть произведен:

- в течение первых 14 календарных суток после даты заключения страхового контракта;

- при преждевременном гашении кредита;

- а также если займ выплачен в установленные займовым контрактом сроки, то есть согласно изначальному графику платежей.

Нюансы:

- в любом случае выплата страховки (полностью или частично) осуществляется, если заемщик расторгает страховой контракт в течение 14-ти суток после его заключения (п. 1 Указания Центробанка № 3854-У от 20-го ноября 2015-го);

- по общему правилу, регламентированному стат. 958 ГК, при досрочном погашении кредита в возврате страховки вполне может быть отказано и вовсе, так как это не является причиной для пропорционального возвращения премии (кроме случаев, определенных нормами договора сторон);

- при гашении займа согласно изначальному графику платежей, возврат страховки, по условиям Сбербанка, может и не производиться в случае, если и займовый, и страховой контракт имеют одинаковые сроки действия.

Возврат страховки при досрочном погашении кредита

Большая часть обращений на возврат страхового взноса по займу приходится именно на случай досрочного погашения задолженности. Ведь если договор был оформлен на 3 года, а выплатить кредит удалось за 2 года, то зачем тогда переплачивать за ненужную услугу. Тогда нужно подать письменное заявление в банк или в страховую, с просьбой возврата ранее уплаченной суммы страховки и прекратить действие страхового договора по причине досрочного погашения кредита.

Если в страховой вам откажут в возмещении уплаченных страховых взносов, и это противоречит условиям договора подписанного вами, вы можете в судебном порядке требовать возврата уплаченных средств.

Возвращают ли деньги за страховку по кредиту в Сбербанке?

Ответ: возвращают, если с момента оформления кредита прошло не более 30 дней, если прошло более 30 дней, но срок действия полиса не закончился, то можно вернуть только 50% стоимости, а так же вернуть деньги за страховку можно в случае полного или частично досрочного погашения кредита (что не влияет на положения о возврате стоимости страховки).

А теперь о том, как вернуть страховку по кредиту Сбербанка.

Как вернуть страховку:

- Берем два листа бумаги и пишем заявление в двух экземплярах на имя страховой компании, в которой оформлена страховка. В нашем случае это ООО «Сбербанк Страхование».

- Собираем все необходимые документы (список необходимых документов указан ниже)

- Подаем заявление лично в офис страховой компании, в нашем случае идем в отделение Сбербанка

- Сотрудник принимает ваше заявление и ставит отметку о приеме заявления

- Ждем движения по нашему вопросу. Обычно это пару дней.

Если заявление отказываются принимать, ссылаясь на всякую чушь, то смело начинаем жаловаться в различные инстанции. Начинаем с начальника отделения Сбербанка и заканчиваем Прокуратурой, Роспотребнадзором и ЦБ РФ.

Страхование кредитоспособности потребителя

При заключении сделки с банком мы указываем источники доходов. Случаются непредвиденные ситуации – болезни, увольнения, природные катаклизмы, смерти. Для кредитной организации это большой риск невыплаты ссуды. Чтобы обезопасить себя и материальные вложения, кредитор просит подписать клиента договор со страховым агентством. В случае невыплат по объективной причине представитель заинтересованной стороны потребует компенсацию у фирмы по страхованию.

Альтернативой этой мере является обеспечение кредитоспособности с помощью предоставления залога или поручительства родственников, знакомых. В обоих случаях банк получает гарантированные выплаты и процент.

Для потенциального заемщика вариант со страховыми взносами наиболее убыточный. Он должен платить сверх суммы, что получил, банку, и еще попутно делать отчисления третьей стороне. Поэтому, требуется возврат страховки по кредиту Сбербанка, получить потраченные впустую деньги.

Этот договор не отличается от ОСАГО или иных предложений агентств. Смысл заключения сделки: вы нам ежемесячные взносы в качестве пополнения фонда, а мы вам – денежную сумму, если будут соблюдены все условия страхового случая.

Для чего нужна страховка по кредиту?

Страховой полис, так рекламируемый менеджерами банка, действительно, может быть полезен при возникновении форс-мажора. Страховщик возьмет на себя обязательство погасить долг в Сбербанке, если заемщик:

- лишится жизни;

- будет временно нетрудоспособен из-за болезни;

- потеряет работу;

- по иным независящим от него причинам не сможет выплачивать долг.

Перечень страхуемых рисков указан в договоре – выплата компенсации положена только в том случае, если наступившее негативное событие содержится в перечне условий. Также предусмотрен и список исключений, когда страховая защита не будет действовать, сюда относится увольнение по собственному желанию или за дисциплинарный проступок, а также сведение счетов с жизнью.

Страховка Сбербанк

Банковские структуры, кроме законных процентов по погашению кредита, во все времена пытались найти и другие способы обогащения. До недавних пор наиболее распространенными из них были банковские комиссии, то есть надбавки за оказание тех или иных услуг. Однако и после того, как взимание банковских комиссий было признано незаконным, кредитные организации продолжают обогащаться за счет своих клиентов. Теперь это выражается в форме автоматического подключения к собственной программе страхования или страхование при помощи партнерских страховых компаний. И если о взимании некоей суммы или процента по собственной программе банк может поставить в известность клиента, то дополнительные услуги часто не афишируются. Такая практика во многих случаях может быть признана незаконной и в стране существует уже сеть организаций, основным направлением деятельности которых является возврат страховки по кредиту.

Страхование потеряло часть популярности с советских времен. А зря. Людям свойственно выражение: «Нужно подстраховаться». Так почему же не подстраховаться, если речь идет о глобальных вещах?

Смотри в будущее с уверенностью

Досрочное погашение и возврат страховки

Часто заемщики отдают свои займы до наступления крайнего срока, но вовремя не оформляют отказ. Тогда надо написать заявление на возврат страховки после выплаты кредита. Дополнительно рекомендуется предъявить банку копии:

- паспорт физлица;

- договор на заем;

- банковский документ о выплате физлицом займа досрочно;

- заявление, подтверждающее участие в страховании.

Все эти документы физлицо должен предъявить в офисе Сбербанка, где выписывался заем

Если заявление не удовлетворяется, то важно подготовить претензию и направлять ее в финучреждение почтовой схемой с уведомлением, описью вложения

Образец заявления на возврат страховки при досрочном погашении кредита.

Процедура возвращения страховки зависит от времени оформления соглашения на уже выплаченный кредит:

- Если дата подписания предшествовала апрелю 2015 г., то следует помнить, что по п. 4 Условий, действовавших на тот период, допускается возможность отказа при досрочной полной выплате ссуды. Компенсация будет произведена не менее чем 57,5% от величины оплаченной суммы за подключение пропорционально времени до истечения времени действия страховки. В этом случае решение будет в пользу физлица и страховка после выплаты кредита в Сбербанке возвращается.

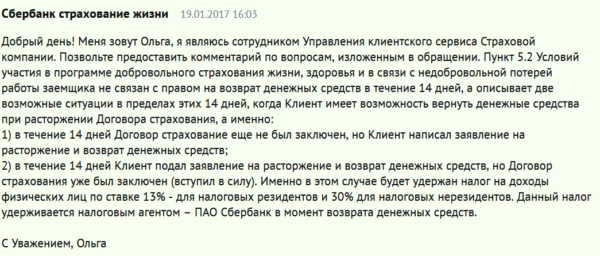

- Если соглашение оформлялось в 2015 – 2016 гг., то апеллировать надо к п. 4.2 или 5.2 Условий того периода. В них задается возврат денег с учетом обложения налогами без привязки к сроку отказа (14 дней). А по ст. 958 ГК РФ существует основание на досрочный отказ, если нет ограничений в самом договоре. Однако сотрудники Сбербанка дают иную трактовку Условий. Поэтому возможно потребуется оформление жалоб в ЦБ и Роспотребнадзор.

- Для договоров 2017 г., рассчитывать на возвращение сложнее, хотя и можно обращаться к п. 4.4 или 5.4 Условий. Также следует ориентироваться на ст. 16 и 32 ФЗ «О защите прав потребителей», ст. 1102 ГК РФ.

Оценка возможности возврата страховки специалистами Сбербанка.

Наряду с оформлением заявлений, претензий, писем в контролирующие органы, определенный эффект дают жалобы на известных сайтах, где размещаются комментарии самого финучреждения, например, banki.ru. Здесь вы сможете получить сведения о практике рассмотрения аналогичных ситуаций, оценить перспективы, получить консультации.

Таким образом, на страховку лучше не соглашаться или отказываться от нее сразу после подписания. Размер комиссии влечет потери, особенно дли крупных кредитов. Поэтому, если у вас нет в ней необходимости, то легче избавиться от нагрузки заранее, чем потом пытаться получить возврат.

Возврат страховки по кредиту

Как вернуть страховку по кредиту в Сбербанке? Прежде всего, следует четко понимать значение и наименование ссуд, виды и формы страховок. Чтобы в дальнейшем не путаться в терминологии, присвоим им цифровые и буквенные индексы.

Основными видами страхования при получении займа являются:

- личное страхование (А);

- страхование имущества (В);

Личное страхование заемщика предусматривает возврат полной суммы кредита или его непогашенной части страховой компанией в результате:

- потери работоспособности (получение инвалидности I или II группы);

- болезни (туберкулеза, онкологического заболевания и др.);

- потери работы;

- смерти.

При страховании имущества страховщик возмещает банку непогашенный заем в случае порчи или безвозвратной потери залогового имущества:

- угон, для транспортных средств;

- гибель в результате транспортного происшествия, пожара, наводнения, урагана и т.д., для всех видов имущества, движимого и недвижимого.

При выдаче автокредита кредиторы могут потребовать один или два вида страховки из трех возможных:

- личную (А);

- страхование имущества (В);

- КАСКО (Е).

Формы страхования:

- добровольное (С);

- обязательное (D).

Добровольное страхование построено на принципе обоюдного согласия страхователя и страховщика заключить договор о страховании жизни, здоровья или имущества без принуждения со стороны третьих лиц или закона.

Обязательное страхование возникает в силу права. В случае с кредитами, страховой полис оформляется на залоговое движимое или недвижимое имущество.

Кредит в Сбербанке имеет следующие разновидности:

- потребительский (I);

- автокредит (II);

- ипотека (III).

Потребительская ссуда – выдача банком физическому лицу на возвратной основе денежных средств, для покупки товаров и имущества в личных целях (личного потребления). Это могут быть мебель, бытовая техника, квартира, автомобиль и т.д.

Автокредит – покупка физическим лицом транспортного средства (автомобиля, мотоцикла, катера и др.) на деньги финансовой организации, выделенные в виде ссуды. Основными признаками этого вида займа являются:

- покупка только оговоренного договором транспортного средства;

- внесение дебитором части собственных средств на приобретение движимого имущества;

- предоставление транспорта в залог.

Ипотека предполагает обеспечение ссуды залогом приобретаемой недвижимости, когда заложенное под заем имущество остается во владении и пользовании собственника до полного погашения кредита.

Поэтому взятые в банке средства, направленные на покупку квартиры, дачи, гаража и т.д., обеспеченные поручительством частных или юридических лиц, а также собственностью заемщика (другая квартира) не является ипотечными.

Кредит на потребительские нужды

Возврат страховки по потребительскому кредиту в Сбербанке производится:

- в период охлаждения (14 дней);

- при выплате кредита досрочно, если упущено оговоренное законодательством время.

По инструкции банка возвращение страховых сумм типа ICA и ICB в течение 14 дней с момента подачи заявление на страхование производится в полном объеме. При превышении срока банк отказывается от разговора на эту тему. Законность такого поведения рассмотрим чуть ниже.

Возврат страховки в случае досрочного погашения кредита возможен, но только если это произошло в первой половине срока кредитования. На данный момент нет ни одного судебного решения на возврат страховки после выплаты кредита при его досрочном погашении во второй половине срока.

Страховщики доказывают в суде, что полученные суммы потрачены в полном объеме в соответствии с законом, хотя на бытовом уровне непонятно, из каких средств они возмещали бы остаток ссуды при наступлении страхового случая во второй половине кредитования.

Автокредит

Можно ли вернуть страховку по автокредиту? Страховку IICA в полном объеме Сбербанк возвращает в период охлаждения. При пропуске срока в 14 дней (см. ниже). Выплаченный досрочно кредит позволяет вернуть оставшуюся часть страховки вида IIDB.

КАСКО (Е) можно аннулировать в любой момент. Законодательство позволяет это. Но здесь одна коллизия. Банк не выдает кредит без страхового полиса на автомобиль, а застраховать его по КАСКО (Е) можно только после его регистрации и получения государственных номеров.

Ипотека

Как вернуть страховку по ипотечному кредиту? Здесь все аналогично автокредиту. Полис типа IIICA — сразу после оформления ипотеки, а IIIDB — после досрочного ее погашения.