Программа «рефинансирование ипотечных кредитов других банков по двум документам»

Содержание:

- Нюансы

- Банки с программами рефинансирования

- Плюсы и минусы рефинансирования ипотеки

- Нюансы

- Отделения и филиалы банков, предоставляющих услугу в Подольске

- В каких случаях выгодно рефинансировать ипотеку?

- Сколько времени и денег на все это уйдет?

- Рефинансирование ипотеки на примере Сбербанка

- Вынужденные расходы

- Топовая пятерка банков для перекредитования физлиц

- Рефинансирование ипотеки

- Рефинансированием ипотеки по 2 документам Топ 5 банков

- Что такое рефинансирование и почему оно выгодно

- Необходимые документы для рефинансирования ипотеки

- Программа Альфа-Банка

- ВТБ — от 5% годовых по госпрограммам

- Рефинансированием кредита по 2 документам Топ 5

Нюансы

Процедура рефинансирования ипотеки имеет несколько особенностей

Чтобы процедура прошла без сложностей, нужно обратить на них внимание

В договоре может быть указано, что рефинансирование невозможно или предусматривается существенная комиссия за процедуру. Нужно внимательно изучить документ перед подачей обращения.

Банк, в котором уже имеется кредит, может отказать в переоформлении объекта залога. Такие действия считаются неправомерными. Их можно оспорить в суде, получив письменный отказ.

Сумма займа, которую предоставляет новый банк, может быть меньше предполагаемой. Это обусловлено тем, что кредитные организации по-своему оценивают заявителей

Гражданину стоит обратиться в другое учреждение.

Стоит обратить внимание на процентную ставку, которая предоставляется новым банком. Она может отличаться от той, которая заявлена в программе.

Банки с программами рефинансирования

Российские финансовые организации активно рекламируют свои программы по рефинансированию. Подобные займы сейчас пользуются не меньшим спросом, чем ипотечные кредиты.

Процентные ставки варьируются в пределах 8-9%.

Полезно уточнить, предлагает ли ваш банк программу рефинансирования. Это удобная и выгодная схема для заемщика. В этом случае происходит реструктуризация долга – то есть снижение процентной ставки по уже выданному кредиту. Как правило, организации не взимают дополнительных платежей за переоформление кредита на новых условиях.

Если же такой вариант невозможен, то следует подготовиться не только к обычной проверке, но и к дополнительным расходам.

Новый банк запросит документы, и на их сбор придется потратить дополнительные деньги. Сумма включает в себя повторную оценку объекта недвижимости и уплату государственной пошлины за регистрацию ипотечного займа. Возможно, нужно будет заплатить старому банку за выдачу справок о сумме задолженности и схеме ее выплаты. Некоторые организации предоставляют такие сведения бесплатно. Расходы на нотариальное оформление документов также войдут в общую сумму.

Плюсы и минусы рефинансирования ипотеки

Преимущества и недостатки процедуры стоит заранее изучить заемщикам. Целесообразность процедуры моно будет оценить, посчитав все плюсы и минусы. Среди преимуществ основными являются такие моменты, как:

- Уменьшение годовых процентов актуально для тех, кто давно оформил кредит. Если уменьшить ставку даже на 1%, то при большой задолженности сэкономленная сумма будет ощутимой;

- Снижение размера ежемесячных выплат. Процедура также не требует сохранения сроков, а заемщики просят их увеличить, чтобы выплачивать банку меньше денег;

- Возможность переоформить валюту выдачи ипотеки. Актуально, если заемщик оформил кредит в евро или в долларах и хочет перевести средства в рубли.

- Возможность сменить кредитное учреждение на более удобное для клиента.

Среди минусов процедуры чаще всего выделают такие:

- отсутствие экономической выгоды в том случае, если половина выплат по ипотеке уже была произведена;

- наличие дополнительных расходов, которые подразумевают повторную оценку банком жилья, а также повторное страхование, иногда требуется плата за досрочное гашение кредита;

сбор большого количества бумаг. Необходимо предоставить новому кредитному учреждению справки из банка, где была взята ипотека. А также потребуется документация о месте работы, уровне доходов, размере текущей задолженности о полноте выполнения обязательств перед банком.

Перед выбором банковского учреждения для рефинансирования ипотеки, необходимо просчитать будет ли операция экономически выгодной. Иногда переплата за оформление документов превысит возможный выигрыш в процентах по ставкам. Рефинансирование ипотеки – процедура, которая оформляется довольно быстро и не требует затрат времени на сбор документации.

Нюансы

При оформлении рефинансирования у клиента есть выгодная возможность объединить несколько кредитов – например, ипотечный и потребительский. Правда, такую услугу предлагают далеко не все банки. Клиент может вносить платеж один раз в месяц в один банк, и платеж по нему может быть меньше, чем клиент вносил суммарно в несколько кредитных организаций.

Иногда кредитные организации предлагают получить часть суммы наличными. Тогда ежемесячный платеж останется прежним, но разницу в процентах от перекредитования человек получит на руки. Такой кредит имеет смысл брать только тогда, когда вы, к примеру, и без того собирались брать деньги в банке на ремонт. Однако стоит ли делать это, если клиент собирается не снизить нагрузку на бюджет, а просто потратить эти средства, к примеру, на отдых? Кредит, взятый таким образом, никак не поможет оптимизировать расходы.

Отделения и филиалы банков, предоставляющих услугу в Подольске

-

- Доп.офис №9040/01821

- Подольск, улица Свердлова, 9

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 19:30Вт.:с 09:00 до 19:30Ср.:с 09:00 до 19:30Чт.:с 09:00 до 19:30Пт.:с 09:00 до 19:30Сб.:с 09:00 до 17:00

-

- ДО «Подольский»

- Московская область, Подольск, Комсомольская улица, 1

- Время работы:

- Пн—Пт: 10.00-18.00;

-

- Отделение «Подольское»

- Подольск, Революционный проспект, 2/14

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

-

- Дополнительный офис «Подольский» Филиала «Центральный» Банка ВТБ (ПАО)

- Подольск, Революционный проспект, 54

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—18:00Сб.: 10.00-17.00

-

- Отделение «Подольское»

- Подольск, Революционный проспект, 62

- +7 495 777-17-17

- Время работы:

- Пн—Пт: 10:00-18:00Сб: 10:00-17:00

В каких случаях выгодно рефинансировать ипотеку?

Рефинансировать ипотеку выгодно в том случае, если она была оформлена относительно недавно, и заемщик не успел выплатить более половины суммы. В обратном случае рефинансирование принесет убытки по причине высокой стоимости переоформления документов, а также по причине продления срока выплат. Также рефинансировать ипотеку выгодно, если банк предлагает уменьшенную процентную ставку на 2 – 3% или больше. В таком случае можно отказаться от дополнительной страховки жилья и плательщика новым банком

Важно обращать внимание на сумму рефинансирования, если она повышенная, то остаток денег после погашения первого кредита можно потратить на собственные нужды или закинуть на погашение нового кредита

Рассчитать новые суммы выплат по ипотеке можно с помощью ипотечного калькулятора. Обычно они представлены на сайтах банков, предоставляющих ипотечные кредиты. Просчитать ежемесячную сумму выплат можно и самостоятельно, главное учитывать как основные, так и дополнительные взносы по процентной ставке, возможно по страхованию. Максимально точно совершить подсчет помогут консультанты новой кредитной компании.

Сколько времени и денег на все это уйдет?

На итоговую денежную сумму, в которую выльется рефинансирование, прежде всего будут влиять стоимость самой квартиры и остаток задолженности перед прежним банком.

Готовиться нужно примерно к таким расходам:

- Страховка (жизни, трудоспособности, титула) – 50 000 руб.

- Оценка квартиры – 10 000 руб.

- Нотариальные услуги – 5 000 руб.

- Госпошлины за регистрацию в Росреестре и получение выписок – 3 500 руб.

- Справки из банков – 2 000 руб.

Не забудьте также, что пока залог переоформляется в Росреестре, будет действовать повышенная ставка по кредиту. В среднем это дополнительные 2% годовых.

Именно из-за дополнительных расходов денег, времени и сил сама процедура рефинансирования подходит не всем. Однозначно имеет смысл заниматься этим, если прежняя ипотека оформлена под высокие проценты, а остаток задолженности еще довольно большой. Тогда расходы на рефинансирование будут компенсированы экономией на процентах.

Ипотечные калькуляторы на сайтах самих банков помогают более или менее точно сориентироваться в том, сколько будет стоить для вас новая ипотека и какой ежемесячный платеж нужно будет вносить.

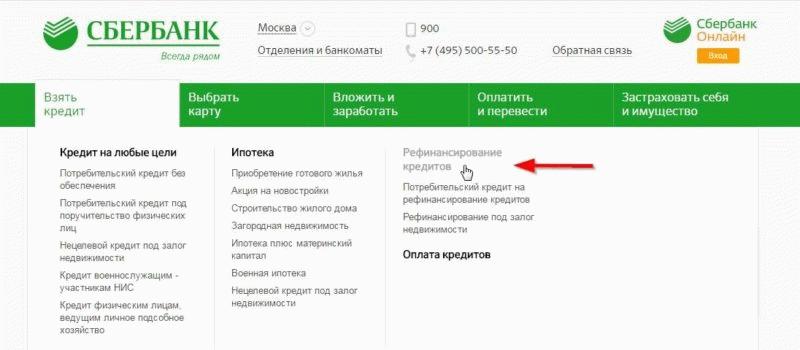

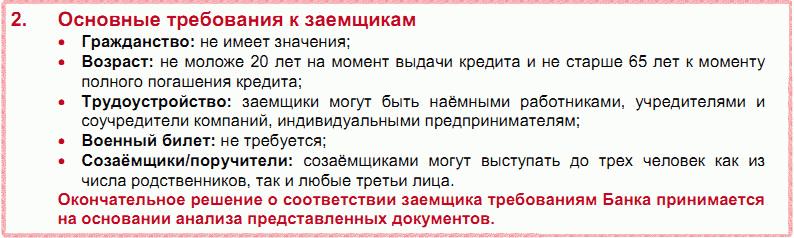

Рефинансирование ипотеки на примере Сбербанка

Разные кредитные организации проводят процедуру рефинансирования ипотеки по своему разработанному плану. В Сбербанке перекредитование проводится на следующих условиях

Внимание! Данные условия действительны на момент написания статьи, для уточнения актуальных условий, рекомендуется проконсультироваться со специалистом банка

Заявитель должен обратиться в банк и предоставить личные документы, а также бумаги по имеющемуся кредиту.

Важно, чтобы общая сумма займа была не менее 1 и не более 7 миллионов рублей. Максимально ипотека оформляется на 30 лет.

Кредитор оценивает возможность проведения рефинансирования

Он озвучивает условия кредитования. Если проводится перекредитование только ипотеки, ставка начинается от 10,9 % годовых. В случае присоединения других займов минимальная ставка составит 11%.

Если стороны удовлетворены условиями, составляется кредитный договор.

После оповещения предыдущего банка осуществляется перевод средств на его счет.

Далее осуществляется снятие обременения с заемщика. Недвижимость передается в собственность банка.

После рефинансирования ипотеки в СберБанке Клиент начинает выплату кредита в соответствии с новым договором.

Вынужденные расходы

- Страховка. Даже если ваша страховая компания входит в список рекомендованных банком, переоформлять страховку всё равно придётся, т.к. в ней указан другой выгодоприобретатель. Надеяться на полный возврат ранее уплаченной суммы не стоит – в лучшем случае вы получите минимальную выплату. Узнайте заранее размер страховки по ипотеке – она может быть выше той, которую вы имеете на данный момент. Также банк может предоставлять более выгодный процент по кредиту только при условии оформления дополнительной личной страховки. Все эти нюансы обязательно уточняйте до оформления документов.

- Отчёт об оценке квартиры. Вам придётся провести эту процедуру, выбрав оценщика из списка, одобренного банком. Это будет стоить от 5 до 10 тысяч рублей. Сумма кредита зависит от залогового объекта. Иногда банки считают, что стоимость квартиры меньше заявленной и могут изменить ставку.

- Выписка из ЕГРН. Выписку можно заказать онлайн без посещения МФЦ, если это устроит банк. Стоимость от 200 до 400 рублей в электронном виде. Оригинал обойдётся в 750 рублей.

- Заказ технических документов. Банкам нужны сведения за последний год, поэтому вам придётся заказывать весь пакет заново. Стоимость будет зависеть от площади квартиры и от города проживания. Средняя цена: от 5 000 до 10 000 рублей. Вы должны иметь в виду, что факт незаконной перепланировки, если она есть, будет отражён в документе и может создать проблемы.

- Повышенная ставка по ипотеке на время переоформления залога. Процесс может растянуться на два — три месяца. Этот период будет рассчитан совсем по другим тарифам.

- Госпошлина. За новую регистрацию залога придётся оплатить 2 тыс. рублей.

- Посредники. Если вы не планируете собирать весь пакет документов самостоятельно, то приготовьте ещё от 5 до 10 тысяч рублей.

Совет. Многие банки, не имея права запретить досрочное погашение кредита, вводят штрафы за нарушение графика выплат. Выясните в своей кредитной организации размер штрафа до начала сбора бумаг.

Топовая пятерка банков для перекредитования физлиц

Анализ большого количества предложений по кредитным продуктам можно свести к перечню самых лучших предложений рефинансирования ипотеки.

Альфа-Банк

Наиболее популярным кредитором по предоставлению рефинансирования среди населения в 2018 году является Альфа-Банк. Это организация набирает темпы и развивается очень быстро, стремясь к привлечению большего количества клиентов. Поэтому условия здесь очень выгодные. Процедура оформления кредита очень быстрая, а процент по займам низкий относительно прочих учреждений.

Ниже представлены стандартные условия по перекредитованию в Альфа-Банке:

- ставка процента от 9,29%, но для каждого конкретного клиента рассчитывается индивидуально;

- срок кредитования от 5 до 25 лет;

- максимальная сумма ипотечного кредита составляет 60 млн.руб.;

- не требуется залог и поручительство третьих лиц;

- не кредитуются частные предприниматели;

- форма заявки унифицирована для всех видов кредитных продуктов;

- если оформлена онлайн-заявка, то решение может быть получено уже через 15 мин.

Райффайзенбанк

Если сравнить рефинансирование ипотеки в Альфа-Банке и Райффайзенбанке, вторая организация несколько уступает. Последнее учреждение предлагает перекредитование на следующих условиях:

- процентная ставка 9,5%;

- период кредитования может составлять до 30 лет;

- максимальная сумма равна 24 млн.руб.;

- предприниматели не кредитуются;

- возраст клиента может составлять от 23 до 67 л.

Сбербанк России

Услуги Центробанка пользуются наибольшей популярностью среди населения. Программу рефинансирования этой организации также выбирают многие заемщики. Это связано с хорошей репутацией организации, граждане считают его одним их самых надежных.

Условия Сбербанка по рефинансированию ипотеки таковы:

- срок кредитования до 30 лет;

- сумма займа варьируется от 500 тыс. до 5 млн.руб.;

- возраст заемщика от 21 до 65 лет;

- процентная ставка от 9,5%;

- если клиент добросовестно вносит ежемесячные платежи в течение 3-х месяцев, то действует такая услуга как «Кредитные каникулы».

Росбанк

Данное учреждение также предлагает неплохие условия рефинансирования ипотечных займов физлиц, которые были выданы другими кредитными организациями. Они представлены далее:

- возраст заемщика от 20 до 64 лет;

- срок кредитования от 3 до 25 л.;

- ставка процента от 10%;

- сумма займа от 300 тыс. до 3 млн.руб.;

- заявка рассматривается в течение трех дней.

Уральский банк реконструкции и развития

УБРиР является банком, рефинансирующим ипотеку других банков, и представляет свою программу перекредитования физических лиц. Написав заявление, заемщик получает возможность снизить сумму ежемесячных платежей, уменьшить ставку процента и при необходимости получить допсредства на свои нужды.

Условия, предлагаемые УБРиР следующие:

- ставка от 13% годовых;

- срок до 7 лет;

- сумма займа не более 1 млн.руб.;

- возраст заемщика от 21 до 75 лет.

Рассмотрение заявки выполняется за 1 день.

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья КомароваАвтор Выберу.ру, sofyakomarova@vbr.ru

Специализация: Пластиковые карты, кредиты, ипотека

Жилищный займ в Зеленограде берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск потерять приобретаемую недвижимость. Выходом в такой ситуации может стать рефинансирование ипотеки в Зеленограде в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, сохранить хорошую кредитную историю, не лишиться жилья . Также заемщик может получить субсидию от государства, воспользоваться льготной программой другого банка, если имеет на это право.

Процедура оформления новой ссуды может осуществляться следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества в Зеленограде);

- объединение ряда кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие программы банков по рефинансированию жилищных займов в Зеленограде. Чтобы найти подходящий вариант, можете использовать систему фильтров. Задайте нужные параметры рефинансирования: размер первоначального взноса, стоимость объекта недвижимости, срок выплаты нового жилищного займа. Затем кликните курсором кнопку «Подобрать ипотеку». На сайте появятся те банковские программы в Зеленограде за 2021 год, которые соответствуют вашему запросу.

Совет. Процедура имеет смысл только тогда, когда процентная ставка нового кредита будет ниже, чем у текущего.

Новый ипотечный займ предоставляется при соблюдении следующих условий:

- отсутствие просрочки по действующему долгу;

- внесено более 20% стоимости квартиры;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Какие потребуются документы

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые банки предоставляют перекредитование иностранным гражданам);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или другой справки о трудоустройстве;

- ИНН, СНИЛС;

- договор действующего кредита;

- выписка об отсутствии просрочек.

Эти бумаги потребуются на первом этапе. В случае одобрения ипотеки нужно будет предоставить следующий пакет:

- разрешение на передачу залога жилья другому банку;

- бумаги на квартиру/дом (правка об отсутствии долга по оплате коммунальных услуг, кадастровый паспорт, выписка из ЕГРН, выписка из домовой книги).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Рефинансированием ипотеки по 2 документам Топ 5 банков

-

Россельхозбанк – процентная ставка составляет 9 %. Для оформления перекредитования требуется предоставить паспорт и копию трудовой книжки. Доходы подтверждать не требуется.

-

«ДельтаКредит» — оформить заявку можно онлайн, требуется только паспорт и справка о размере доходов за последние полгода.

-

ВТБ24 предлагает перекредитование ипотеки по двум документам в рамках программы «Победа над формальностями». При этом налагаются ограничения на максимальную сумму кредита.

-

«Газпромбанк» также может оформить рефинансирование по 2-ум документам – паспорту и СНИЛСУ.

-

Райффайзенбанк — рефинансировав по двум документам здесь потребительский кредит или кредитную карту, можно рассчитывать на лояльные условия перекредитования ипотеки.

Стоит понимать, что любой банк вправе отказать в перекредитовании на основании предоставления всего двух документов. При этом он же может передумать или предоставить более выгодные условия, если пакет документов будет более полным.

Так же можете в комментарии или задать вопрос

Что такое рефинансирование и почему оно выгодно

Рефинансирование (англ. refinance) — возможность заменить существующее долговое обязательство на новое, более выгодное с точки зрения условий. Фактически речь идет о новом кредите на квартиру, которая уже куплена в ипотеку. Этим кредитом гасится предыдущий. Преимущество рефинансирования — меньший процент, а при желании — более долгий срок относительно прежней ипотеки.

Увеличение срока кредита может даже увеличить общую переплату по ипотеке при снижении процента. Но некоторые согласны на это, так как ощутимо снижается ежемесячный платеж.

Разумеется, и ваш банк может согласиться на рефинансирование ипотеки. Для того, чтобы удержать вас как клиента и не позволить уйти к конкурентам.

Собираясь обратиться за рефинансированием ипотеки в один из подходящих банков, нужно помнить еще о нескольких нюансах:

Не стоит ждать, что получить новый ипотечный кредит на погашение старого будет легко. Затраты сил, времени и денег будут сравнимы с получением ипотеки в первый раз. Придется собирать примерно такое же количество справок и документов. Всегда нужно рассчитывать выгоду от рефинансирования с точностью до рубля. Возможно, она будет совсем небольшой, а из-за затрат на оформление процедура становится практически бессмысленной. Срок кредита может стать больше. Указанный на сайте того или иного банка процент практически наверняка в реальности окажется выше. Как это, скорее всего, было при оформлении ипотеки впервые

Банки прибегают к этому нехитрому маркетинговому ходу, чтобы привлечь к себе внимание

Необходимые документы для рефинансирования ипотеки

По своей сути, рефинансирование — это оформление нового ипотечного кредита. Поэтому и список документов идентичен тому, который заемщик собирал при заключении первого договора. Перечень справок можно условно разделить на два вида:

-

для рассмотрения заявления на рефинансирование;

-

по недвижимости, используемой в качестве залога.

Итак, начальный этап включает в себя заполнение заемщиком заявления и одобрение его банком. В перечень документов для рефинансирования ипотеки входят:

-

заполненное заявление;

-

копии всех страниц паспорта;

-

ранее оформленный кредитный договор с графиком платежей;

-

справка 2-НДФЛ или по форме банка;

-

копия трудовой книжки, заверенная работодателем;

-

справка из банка-залогодержателя об отсутствии просроченной задолженности по действующему кредиту

-

справка из банка-залогодержателя об остатке ссудной задолженности по действующему кредиту

Также при оформлении рефинансирования ипотеки потребуются документы по недвижимости, передаваемой в залог. В список входят:

-

выписка из ЕГРН;

-

договор купли-продажи;

-

отчет об оценке недвижимости;

-

технические/кадастровые документы на объект;

-

копии паспортов продавцов квартиры или дома;

Список необходимых документов у каждой кредитной организации может различаться. Например, дополнительные справки могут потребоваться при оформлении договора для рефинансирования ипотеки для многодетной семьи или других категорий граждан, для которых действуют льготные условия. Чтобы правильно оформить весь комплект, необходимо заранее осведомиться у специалистов банка о том, какие документы нужны именно в Вашем случае. Только при грамотном подходе к рефинансированию можно сделать условия ипотеки более комфортными и выгодными.

Программа Альфа-Банка

Этом банке в 2018 году можно рефинансировать по 2 документам ипотеку на таких условиях:

Этом банке в 2018 году можно рефинансировать по 2 документам ипотеку на таких условиях:

- процентная ставка равна 10,39% годовых;

- на погашение задолженности дается до 20 лет;

- максимальный лимит – 50 млн рублей, но не больше 80% от стоимости залога;

- ставка повышается на 1% при отказе от личного и титульного страхования.

Воспользоваться предложением Альфа-Банка могут наемные сотрудники, возраст которых 21-70 лет. Общий трудовой стаж заявителя должен быть не меньше одного года, а на последнем месте работы – 4 месяца.

Из документов запрашивается паспорт и СНИЛС. На принятие решение потребуется до трех дней.

Преимущества программы Альфа-Банка: не требуется справка о доходах; низкая процентная ставка; возможно получение иностранными гражданами, заполнить заявку можно в режиме онлайн.

ВТБ — от 5% годовых по госпрограммам

Условия:

- Ставка – от 5% годовых по госпрограммам, от 8% годовых — без госпрограмм.

- Сумма — до 30 000 000 руб., но не более 90% стоимости квартиры на рынке.

- Срок – до 30 лет, без подтверждения дохода – до 20 лет.

Страхование самой недвижимости в ВТБ, как и везде, обязательно. Что касается страхования жизни и трудоспособности, такой полис можно приобрести по желанию. Однако без него ставка будет повышена на 1%.

Базовые значения ставок на рефинансирование ипотеки без учета дополнительных надбавок за отсутствие страховки и т.п. в ВТБ выглядят так:

- 5,0% — для семей, в которых родился еще один ребенок в 2018–2022 гг или есть несовершеннолетний ребёнок с инвалидностью.

- 7,4% — для семей с еще одним ребенком, рожденным в 2020 г.

- 8,0% — для зарплатных клиентов банка ВТБ.

- 8,2% — базовая ставка для всех остальных.

Сама ипотека должна быть получена в другом банке полгода назад или раньше, просрочек по кредиту быть не должно.

Рефинансированием кредита по 2 документам Топ 5

-

Сбербанк – предлагает перекредитовать займы при предоставлении паспорта и справки об уровне доходов за последние полгода. Процентная ставка составляет 14,9 %.

-

Росбанк рефинансирует кредиты других банков по паспорту, если сумма берется в размере менее 500 000 рублей и не предполагается предоставление дополнительной суммы сверх перекредитуемой.

-

«Российский капитал» — сумму до 300 000 рублей на перекредитование выдает по паспорту и справке об уровне доходов.

-

ВТБ24 при сумме кредита до 500 000 рублей выдает займ по паспорту и документу, подтверждающему доход.

-

Альфа-Банк: требуется предоставить паспорт и второй документ на выбор. Это может быть загранпаспорт, СНИЛС, ИНН, полис ОМС и др.