§ 71. работа с выписками банка

Содержание:

- Электронные выписки

- Разнесение выписки банка

- Как выглядит выписка из лицевого счета Сбербанка

- Как заказать и получить банковский документ о состоянии расчетного счета?

- Выписка из банка: образец

- Когда нужна выписка по счёту в СКБ-банке?

- Что такое банковская выписка?

- Разновидности банковских выписок

- Как заказать официальную выписку через отделение Сбербанка

- Как получить выписку с расчетного счета

- Справки для физических лиц

- Что такое выписка по расчетному счету

- Законодательное регулирование

- Как получить справку физическому лицу?

- Пример. Что содержится в банковской выписке

Электронные выписки

Открытым по сей день остается вопрос — нужно ли распечатывать выписки, если банк предоставляет их в электронном виде?

Никакой закон напрямую не запрещает организациям хранить только электронные версии выписок.

Закон о бухучете разрешает составление первичных документов на компьютере.

Налоговый Кодекс не требует хранить все сведения, подтверждающие предпринимательскую деятельность, исключительно на бумаге.

В пользу электронных выписок говорят многие тенденции:

- растущая популярность дистанционных банков, которые предоставляют документы исключительно в электронном виде;

- крупные предприятия с несколькими расчетными счетами и ежедневными безналичными операциями будут вынуждены тратить огромные кипы бумаги на распечатку выписок и прилагаемых к ним документов, хранить такие объемные архивы тоже сможет не каждая компания.

Организация всего бизнеса постепенно движется в пользу полной компьютеризации. Но даже при этом стоит учитывать, что хранящиеся в интернете документы могут пропасть (например, при реорганизации клиент-банка или из-за проблем на сервере), поэтому их рекомендуется как минимум периодически сохранять на другие электронные носители.

Разнесение выписки банка

Вопросы по разнесению выписки банка касаются юридических лиц и индивидуальных предпринимателей, находящихся на общей или упрощенной системе налогообложения.

Сегодня учет хозяйственных операций предприятий и организаций осуществляется путем применения автоматизированных учетных программ, которые сами формируют проводки.

Порядок разнесения выписок:

- Сформировать документ.

- Сделать проводку. Для этого необходимо выбрать операцию, заполнить реквизиты документов.

- Проводки формируются автоматически.

- Для контроля ознакомиться с результатом проведения, если обнаружены ошибки, отредактировать вручную.

- Завершить операцию.

Бухгалтерские проводки формируются методом двойной записи, т. е. каждая операция отражается в Дебет одного и в Кредит другого счета.

Отражение поступлений на расчетный счет (дебет сч. 51), в Кд. счетов:

- 50 – внесение на расчетный счет выручки из кассы;

- 90 – выручка от реализации товаров, работ и услуг;

- 68 – возврат переплаты в бюджет;

- 91.1 – прочие доходы;

- 76 – расчеты с дебиторами/кредиторами (оплата штрафов, пеней);

- 86 – целевое финансирование;

- 98 – доходы будущих периодов;

- 91.1 – получение безвозмездно перечисленных денежных средств.

Отражение расходных операций по расчетному счету (кредит сч. 51) в Дт. счетов:

- 50 – получение наличных в кассу;

- 52 – покупка иностранной валюты;

- 58.3 – выдача займа;

- 60 – расчеты за товары и услуги;

- 62 – возврат аванса по договору поставки;

- 66,67 – погашение кредитов;

- 71 –выдача средств под отчет;

- 68 – операции по уплате налогов.

Если при формировании проводок обнаружены ошибки, они должны быть отражены по сч. 76 «Расчета с разными дебиторами и кредиторами», в дебет или кредит счета соответственно.

При наличии у предприятия нескольких расчетных счетов, разносить выписку банка необходимо по каждому из них отдельно. Проводить операцию следует ежедневно, при наличии транзакций по расчетному счету.

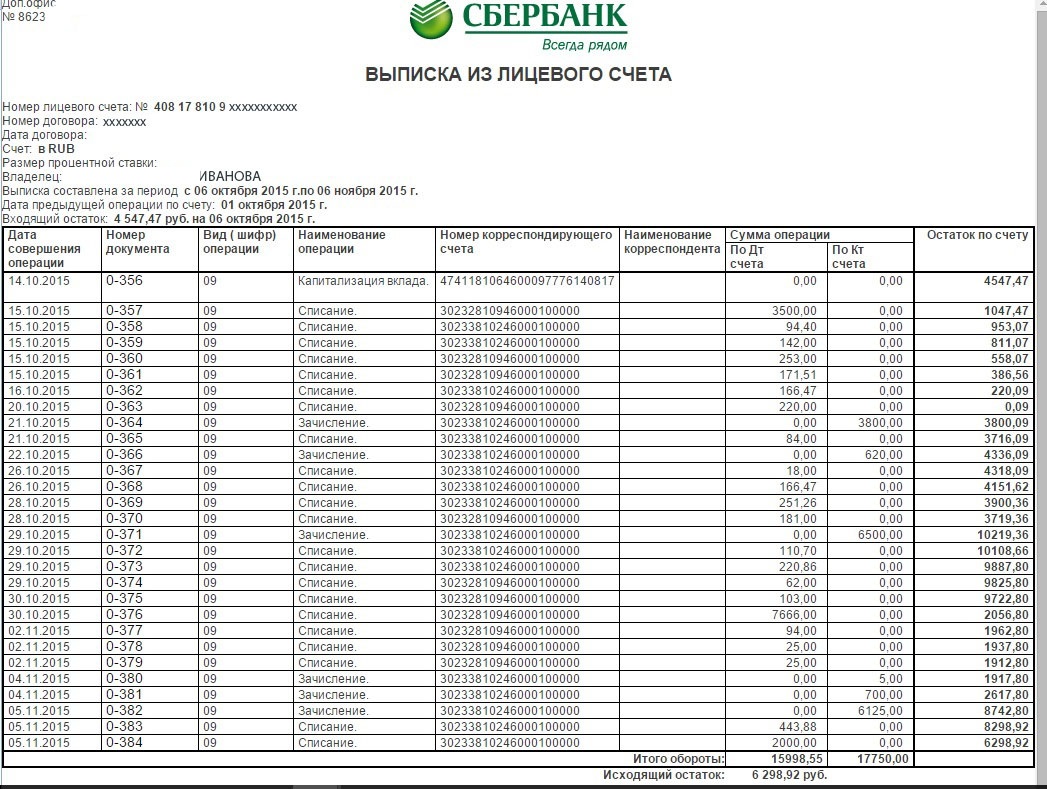

Как выглядит выписка из лицевого счета Сбербанка

Рассматриваемая выписка представляет собой специализированный информационный документ, в котором отображаются данные о списании средств со счета, а также поступлении на него финансов за интересующий вас интервал времени. Предоставление такой выписки от вас могут попросить при рассмотрении вашего заявления на предоставление займа.

Потребность предоставления подобных отчетов вызвана тем, что с их помощью работники банковской структуры могут оценить реальную платежеспособность потенциального заемщика. Вам полезно будет узнать про то, что рассматриваемая ведомость может выглядеть по-разному в зависимости от правил банковской структуры, в которой вы открывали счет. Мы разберем все нюансы оформления подобного документа на примере Сбербанка, так как он занимает лидирующее положение на отечественном рынке и по праву считается крупнейшей отечественной банковской структурой.

Ведомость по счету, которая выдается по требованию клиента описываемой банковской структуры, содержит в себе следующие данные:

- Номер лицевого счета клиента. Вам полезно будет узнать, что номер счета отличается от номера, привязанного к нему платежного инструмента. Для осуществления транзакций банковская структура задействует номер счета клиента, так как именно на счете хранятся деньги, а также осуществляется их движение. Номер платежного инструмента обычно используется лишь при выполнении оплаты различных услуг, а также при переводе денег другим клиентам описываемой банковской структуры. К тому же, фиксация совершенных транзакций, в том числе и тех, для оформления которых был задействован номер платежного инструмента, происходит на принадлежащем клиенту счете.

- Сальдо на начало интересующего клиента отрезка времени. Стоит упомянуть, что сальдо, по сути, является балансом лицевого счета клиента после совершения операции по внесению и снятию финансов. Сальдо играет роль контрольного числа, на которое ориентируются в процессе формирования ведомости.

- Перечень всех операций, совершенных на лицевом счете клиента (внесение и вывод финансов). В подобное ведомости фиксируются все произошедшие в конкретном временном отрезке операции с вашим счетом. Также в выписке отображается точная дата, когда именно произошла конкретная транзакция. Кроме того, выписка содержит информацию о том, откуда поступили деньги и, куда они были перечислены.

- Баланс лицевого счета на конец интересующего клиента отрезка времени. Под балансом принято понимать актуальный остаток денег на счете после выполнения всех операций со счетом платежного инструмента. По сути, баланс является отображение объема денежных средств, которые доступны клиенту в момент запроса отчета.

Как заказать и получить банковский документ о состоянии расчетного счета?

Существует несколько вариантов получения выписки из банка:

- лично, при обращении в отделение банка с документом, удостоверяющим личность, доверенностью, договором на обслуживание счета (пластиковой картой, сберкнижкой);

- по СМС-сообщению на номер сервисного центра, формируется мини-выписка (несколько последних операций по счету);

- через банкомат (7-10 операций);

- электронно, через систему банк-клиент;

- по почте, заказывается регулярное получение выписки.

Для получения наиболее подробных данных (наименование покупок, начисленных процентах, адресах оплаты) формируется расширенная выписка.

Электронный способ получения выписки является наиболее распространенным на сегодняшний момент. Формирование ее происходит в личном кабинете владельца счета.

Также форму можно получать на электронный адрес, после предоставления в банк всех подтверждающих документов. Она ничем не отличается от бланка, выданного специалистами кредитного учреждения. Для ее заверения необходимо обратиться в отделение банка.

Образец доверенности на получение

Зачастую крупные предприятия передают полномочия по получению банковской документации специалисту отдела бухгалтерии.

Правами наделяется специалист при составлении соответствующей доверенности. Она оформляется и заверяется нотариусом, главой организации, частным предпринимателем.

Обычно крупные кредитные учреждения предлагают заполнить собственный бланк доверенности.

Если документ составлен без участия нотариуса, то в нем обязательно должна присутствовать подпись руководителя компании, которая представлена в качестве образца в период подписания договора на банковское обслуживание.

Доверенный работник также обязан предоставить образец своей подписи для карточки кредитного учреждения.

Доверенность может быть выписана лишь для одной операции (разовый характер), но в ней также должны присутствовать данные о руководителе предприятия и доверенном лице.

Составление подобного документа регламентируется нормами Гражданского Кодекса РФ (статьи 185—189). Срок действия доверенности определяется директором, он может быть равен как одному месяцу, так и одному году.

Выписка из банка: образец

Сведения об операциях, совершенных по счету, отражаются в выписке. Иначе говоря, выписка банка по счету организации дает возможность бухгалтеру предприятия знать действительную информацию о состоянии расчетного счета и видеть все движения по нему. Сотрудник предприятия подшивает выписку из банка к первичным документам (платежное поручение), по которым происходило движение средств по счету.

Выписка отражает движение собственных финансов предприятия (приход, расход).

https://www.youtube.com/watch?v=ytpressru

Выдается документ официальному сотруднику предприятия обслуживающим персоналом банка на руки, высылается по почте или в электронном виде ежедневно, если другие сроки не были заранее обговорены сторонами.

Обработка финансовых документов и проверка банковской выписки происходит в день их получения бухгалтером предприятия.

В должностные обязанности бухгалтерия компании или предприятия входит:

- проверить и прикрепить все оправдательные документы по выписке о зачислении и списании средств;

- сверить все записи в выписке с первичными документами. При обнаружении несоответствий и расхождений в документах бухгалтер обязан срочно связаться с сотрудником банковского учреждения;

- по правому полю выписки бухгалтер проставляет коды счетов. Ставятся они напротив соответствующих сумм;

Бухгалтеров, работающих на предприятиях, которые внедрили систему электронного документооборота («Бухучет 1С», «Клиент-банк») посещают сомнения по поводу электронных выписок, как их правильно необходимо хранить и должны ли они распечатываться.

Отсутствуют нормативные документы, которые прямо бы разрешали или запрещали хранение электронных выписок в формате PDF, поэтому ситуация несколько усложняется. При этом действует правило ст.9 ФЗ №129, по которому предприятие обязано по требования органов проверки или другого уполномоченного лица изготовить за свой счет и представить первичные документы в электронном виде.

Электронную выписку можно получить через сайт налоговой или сервис СБИС.

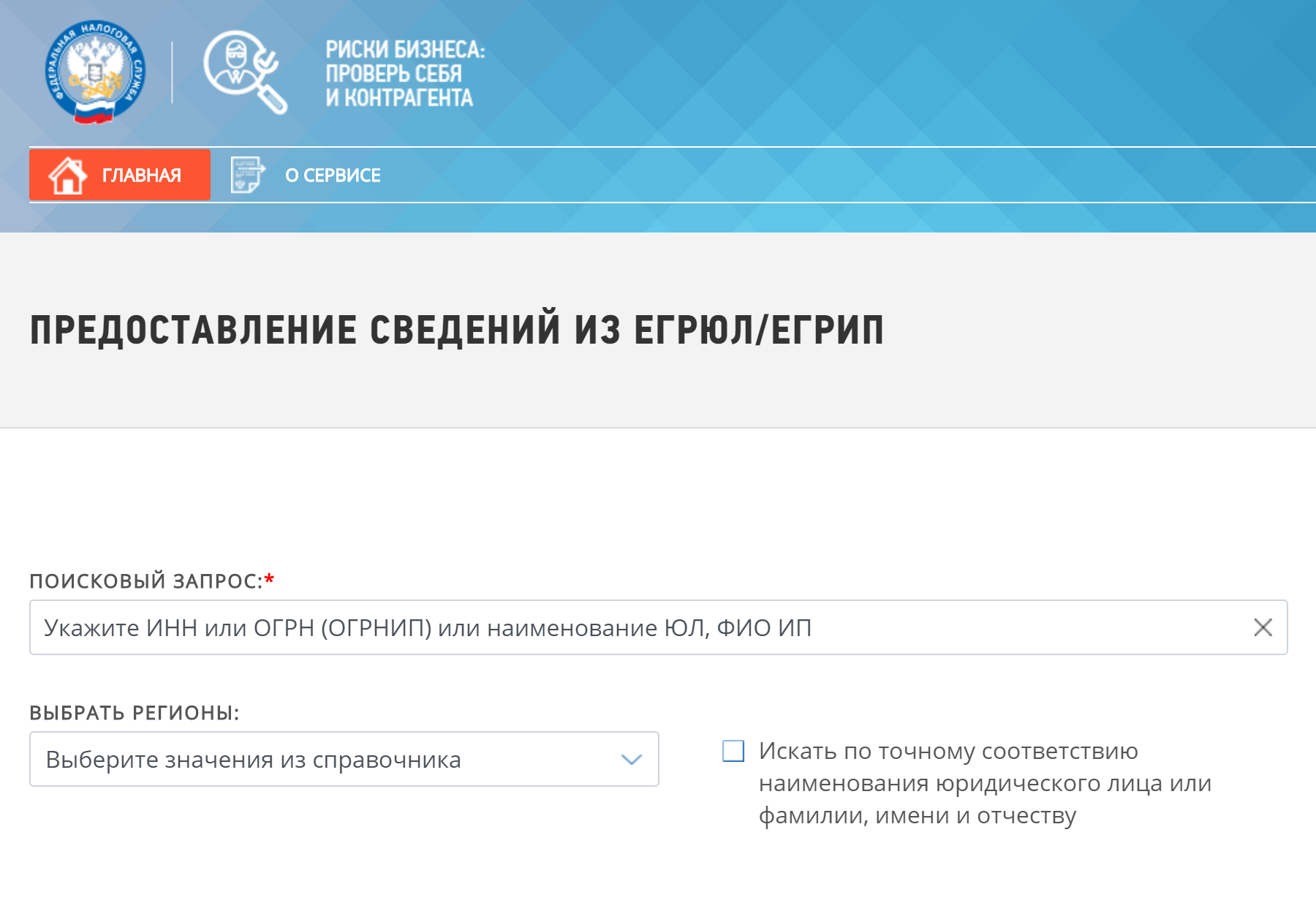

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

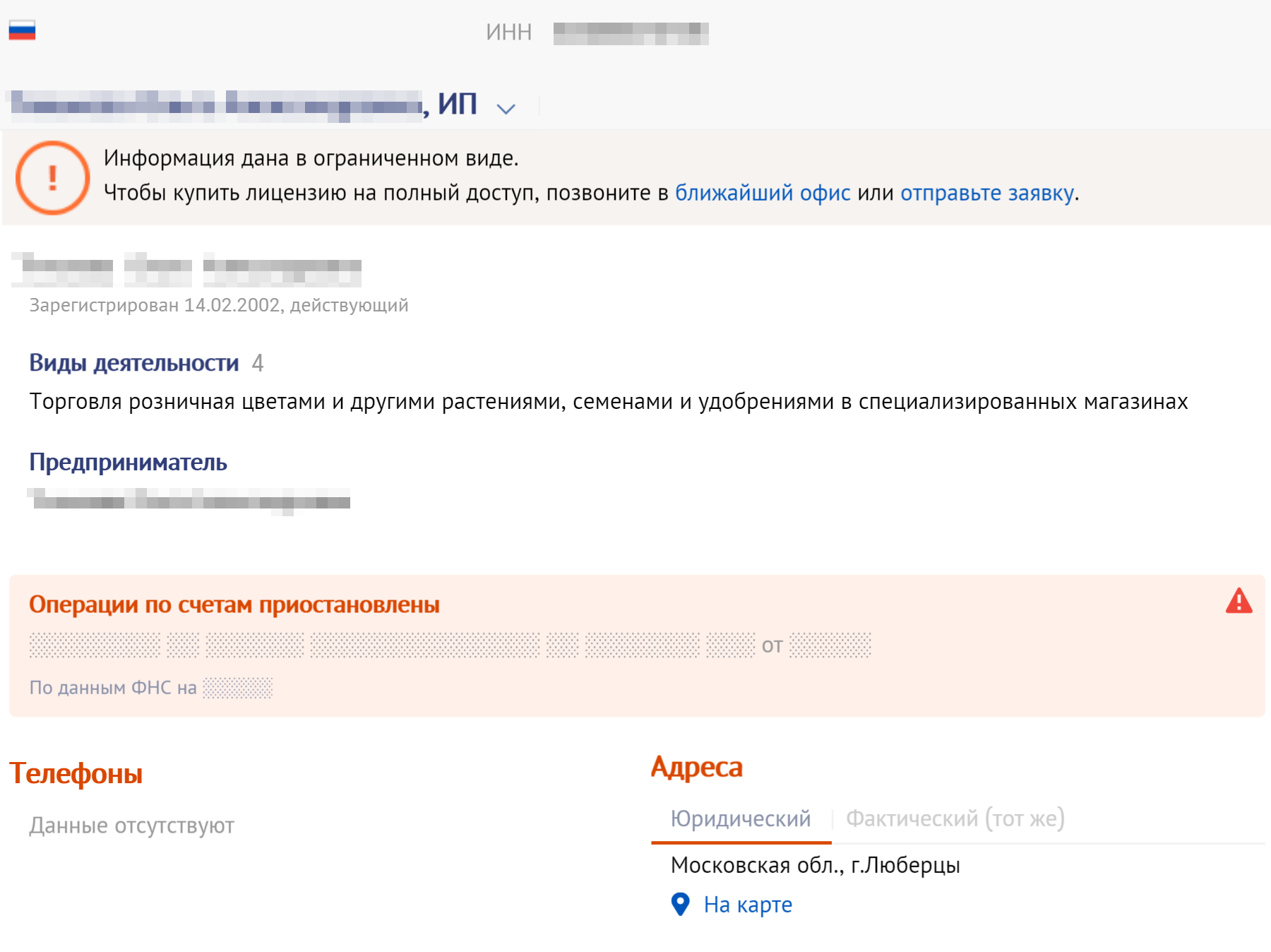

Через СБИС. Любая организация с лицензией «Все о компаниях и владельцах» может посмотреть и сохранить данные ЕГРИП по своей компании или контрагенту.

Для этого в разделе «Компании» найдите индивидуального предпринимателя, сведения о котором хотите посмотреть. Нажмите «ЕГРИП». Это будет информационная выписка, не имеющая юридической силы.

Чтобы запросить данные с электронной подписью, в карточке организации нажмите «Отчеты» и выберите «Выписка с подписью». Для этого нужно иметь лицензию «Все о компаниях и владельцах», тариф «Расширенные сведения» или лицензию «Поиск и анализ закупок».

Форма запроса сведений ЕГРИП в СБИС

Форма запроса сведений ЕГРИП в СБИС

Чтобы получить бумажную выписку из ЕГРИП, нужно составить запрос в произвольной форме и направить его в налоговую инспекцию по почте или отнести лично.

Получить расширенную выписку из ЕГРИП можно только на самого себя. Запрос на получение аналогичен подаче заявки на получение обычной выписки, только нужно указать, что требуются расширенные сведения.

Когда нужна выписка по счёту в СКБ-банке?

Отчёт об изменениях в состоянии счёта (кредитного, карточного, депозитного и иного) может потребоваться в следующих случаях:

- при подаче документов на оформление визы для поездки за границу;

- для личного использования (осуществления контроля за расходами, проверки расходных операций для исключения ошибочных списаний со стороны банка);

- для дополнения заявления на оспаривание транзакции (например, если пункт проката скутеров не вернул вам сумму депозита);

- для предоставления в государственные структуры;

- при подтверждении сделки (к примеру, сделки купли-продажи);

- при оформлении кредита либо кредитки с целью подтверждения платёжеспособности.

Что такое банковская выписка?

По своему роду, это тоже финансовая документация справочного характера, отражающая все движения по счету за выбранный период. Выписка является копией записей со счета клиента. Она нужна для контроля за финансовым движением. Ни в одном законодательном акте нет описания конкретной формы банковской выписки. У каждого банка выписка имеет свою форму и обозначения.

Банковская выписка формируется из программного обеспечения, на котором работает банк. Без предварительной просьбы клиента банк самостоятельно не формирует выписки. Если клиент поставил требование получать выписку по своему в определенное время, написав на это заявление, то банк готов предоставлять выписки по выбранному каналу.

Сейчас чаще всего регулярные выписки по счетам клиенты получают в режиме онлайн в своем личном кабинете или на электронную почту. Кроме этого сейчас появилась возможность самостоятельно формировать выписки в своем личном кабинете или даже в банкомате. Что касается банкоматов, то здесь можно сделать выписку только по карточному счету. Если речь идет о вкладе или счете, то выписка формируется банковским сотрудником или в личном кабинете.

Таким образом, банковская выписка является справочным документом, отражающим денежное движение по счетам. В зависимости от типа счета, клиенты могут выбрать способы и периодичность ее получения.

Разновидности банковских выписок

В зависимости от разновидности банковского счёта и статуса клиента (владельца) оформляется несколько видов банковских выписок.

- Выписка по расчётному счёту. Документ составляется для юридических лиц (организаций) или ИП (счетов индивидуальных предпринимателей) на ежедневной основе. Выписка используется бухгалтером или финансовым специалистом для занесения операций в систему электронного документооборота (например, 1С).

- Выписка по счёту вклада. Документ формируется по запросу клиента, содержит краткий перечень приходных операций, сумму начисленных процентов, а также итоговую величину денежных средств на счёте. Такая выписка помогает клиентам отслеживать ход накопления средств, оценивать выгоду вклада.

- Выписка по кредитному (ссудному) счёту. Документ обычно формируется в электронном виде на регулярной основе и передаётся клиенту, выплачивающему банковский кредит. Выписка содержит размер выплаченных средств, оставшуюся сумму долга, а также сумму обязательного (очередного) платежа.

Универсальный документ для физических лиц (частных клиентов) — электронная выписка, формируемая в приложении на смартфоне или с помощью сайта банковской организации. Электронную выписку можно заказать за любой период, самостоятельно распечатать и заверить в отделении банка.

Как заказать официальную выписку через отделение Сбербанка

Заполучить в свое распоряжение выписку может только сам клиент Сбербанка, так как находящаяся в ней информация относится к разряду конфиденциальной. Есть несколько вариантов (в том числе онлайн), как это осуществить. Предлагаем вашему вниманию вариант, который требует личного посещения одного из банковских отделений.

Процедура получения информации

Итак, самый очевидный способ, как сделать документ по счету в Сбербанке – явиться в отделение банка. Получателю документа понадобятся:

- паспорт;

- номер карты, расчетного или депозитного счета.

Чтобы сделать отчет по карте — не нужно заполнять никаких документов – достаточно подтвердить свою личность и назвать номер счета. Даже можно не предъявлять карту – все нужные сведения уже находятся в системе. Если сотрудник отказывается выдавать выписку, необходимо обращаться к руководителю подразделения – как правило, такие вопросы разрешаются достаточно быстро.

Помимо выписки, можно заказать в банке расшифровку отдельных операций – с указанием данных отправителя или получателя средств, суммы, назначения транзакции и т.д. Иногда такие сведения нужны для налоговой службы.

Если вы хотите сделать выписку за другого человека в Сбербанке — это будет законный повод для отказа в данном случае

Если вы хотите сделать выписку за другого человека в Сбербанке — это будет законный повод для отказа в данном случае

Большой плюс личного обращения в отделение – выдача документа производится вместе с печатью банка и подписью уполномоченного работника, что не может быть сделано в режиме онлайн. Такая бумага считается правильно оформленным документом и принимается для обработки официальным органами власти.

Как сделать выписку со счета для визы

При получении визы или при предоставлении отчета в налоговую службу обязательно понадобится подлинная выписка по лицевому счету Сбербанка со всеми реквизитами банка. Какие требования должны быть соблюдены в этом случае? Прежде всего, документ должен отвечать принципу предоставления полной и достоверной финансовой информации.

В документе должны быть указаны:

- название отделения банка, где сформирован документ;

- номера р/с и банковского договора с клиентом;

- Ф.И.О. получателя;

- период отображения транзакций;

- дата формирования бумаги;

- валюта счета и процентная ставка (если речь идет о депозите);

- обороты по дебету (приходу) и кредиту (списанию средств), при этом каждый оборот должен сопровождаться датой и кодом операции (по коду можно определить характер транзакции – покупка в магазине, снятие наличных, перечисление зарплаты, получение средств от стороннего клиента и т.д.);

- сальдо – т.е. размер оборотных средств за отчетный период;

- количество денег на счете.

В банке существует единый образец выписки по счету Сбербанк. В конце каждого документа ставится круглая печать с реквизитами банка и подпись ответственного лица – руководителя подразделения или исполняющего его обязанности.

Без печати с реквизитами банка документ будет считаться недействительным — делайте его правильно

Без печати с реквизитами банка документ будет считаться недействительным — делайте его правильно

При запросе отчета по счетам для получения визы не лишним будет уточнить, в какую страну вы собираетесь вылететь. Дело в том, что некоторые государства требуют специфического оформления документа, и работник Сбербанка обязательно учтет это при печати.

Как получить выписку с расчетного счета

Банк сам устанавливает, в какие сроки и в каком виде предоставлять клиенту выписки.

Получить выписку можно:

- на руки в отделении банка;

- по почте;

- по электронной почте;

- в режиме онлайн.

Периодичность выдачи выписок может быть прописана в договоре с банком, а можно получить ее по требованию:

- в офисе банка;

- в онлайн-кабинете;

- по телефону;

- через SMS;

- через банкомат.

В зависимости от банка и тарифа некоторые способы запроса выписки могут облагаться комиссией.

1

Ф.И.О. и адрес прописки для ИП и физлиц, наименование организации — для юридических;

2

период, за который требуется выписка;

Оформить заверенную выписку можно в отделении. Если вам не нужен вариант с печатью, то получить документ можно без посещения офиса в режиме онлайн. Для этого:

- Зайдите на сайт банка (или в мобильное приложение) и авторизуйтесь в личном кабинете.

- Выберите раздел «счета», в нем найдите желаемый счет.

- В разделе операций выберите «выписка по счету».

- Укажите, с какого по какой периоды нужны данные и нажмите «получить».

Справки для физических лиц

Выписка из расчетного счета для организации – это важный финансовый документ, который необходим для бухгалтерии предприятия. Но что такое выписка для физических лиц? Нужна ли она им?

Физические лица могут различным образом взаимодействовать с банковской организацией. Иметь кредитную или дебетовую карту, вклад или кредит, оплачивать ипотеку, автокредитование. Выписки банка для физических лиц в первую очередь носят информационный характер о движении денежных средств.

Клиент может самостоятельно контролировать поступление и списание денег, проверять информацию о комиссиях и процентах по договору. Кроме того, такой документ на бумажном носителе имеет юридическую силу. Справка будет подтверждать наличие просроченной задолженности, выполнение обязательств по договору и подходит для предоставления в суд или другие банковские организации.

Для кредитов

Выписка по кредиту отображает в себе сумму зачисления и списания денег. В графе «Поступления» находятся суммы, которые вносит клиент. В разделе «Списание» размещены данные о том, как распределяются денежные средства по счету.

Указывается информация о том, какая сумма была списана с основного долга, а какая пошла на погашение процентов за фактическое пользование кредитными средствами. Даты фактического поступления денег и списания, а также количество средств, находящихся на счете на текущий момент.

Так же, как и для юридических лиц, единого стандарта нет, но образцы справок имеют общие принципы и создаются на специальном банковском бланке. Примером может служить следующая выписка по расчетному счету:

|

Наименование банка: АО «АКБ РосЕвроБанк» БИК 044525836 Генеральная лицензия на осуществление банковских операций № 3137 от 26.08.2015 ВЫПИСКА ПО ТЕКУЩЕМУ СЧЕТА с 1.07.2017 по 18.08.2017 Клиент: Иванов Иван Иванович Номер счета: 40805910706000004461 Дата формирования: 18.08.2017 Дата последней операции: 17.08.2017 |

|||||

|

Дата |

Содержание операции |

Поступление |

Списание |

Остаток на счете |

Сумма |

| Оставшаяся сумма основного долга | |||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 17.08.2017 | Зачисление денежных средств |

16 450 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение основного долга |

14 699,52 |

60,26 |

134 005,26 |

|

| 17.08.2017 | Погашение процентов за текущий месяц |

2 754,47 |

60,26 |

134 005,26 |

|

| 12.07.2017 | Зачисление денежных средств |

16 450 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Погашение основного долга |

12 596,40 |

52,25 |

148 704,78 |

|

| 12.07.2017 | Зачисление денежных средств |

2 983,59 |

52,25 |

148 704,78 |

|

|

Сумма основного долга на 18.08.2017: 134 005,26 |

Если по ходу договора была допущена просроченная задолженность и начислены штрафы или пени, то эта информация также будет отображаться в выписке из лицевого счета. Клиент может самостоятельно рассчитать, исходя из этой справки, общую сумму, потраченную на оплату штрафов и процентов.

Для кредитных карт

Владельцы кредиток по итогам каждого расчетного периода получают счета-выписки, в которых указана сумма транзакций за прошедший месяц, информация о зачислении денег, общая сумма задолженности и обязательный платеж.

Стандартные данные о состоянии счета содержат минимальную информацию. Банки могут оповещать клиентов посредством СМС-информирования, отправкой письма на почту или электронный адрес. Более подробный документ банка по расчетному счету формируется при непосредственном запросе клиента.

Для вкладов

Выписка с банковского счета по вкладу включает в себя информацию о сумме на текущий момент, а также о начисленных процентах. Это актуально для вкладов с ежемесячной капитализацией процентов, так как клиент может самостоятельно отслеживать прибыль, которую приносит его депозит.

В банковской выписке можно будет отслеживать и движение денежных средств, если по условиям депозита предусмотрено частичное снятие денег или перевод процентов на дебетовую карту.

Что такое выписка по расчетному счету

Это бланк, который запрашивается клиентом и выдается по утвержденной банком форме. В этой справке содержатся сведения о самом банке, его полное наименование и корреспондентский счет, информация о клиенте. Выписка банка по расчетному счету конкретизирует:

- состояние средств на р/с;

- сумму комиссионных, которые взимаются за обслуживание;

- количество денег на начало и конец обозначенного в запросе временного отрезка;

- суммы прихода и расхода финансов в пределах указанного клиентом банка периода с наименованием источников и адресатов поступлений, т.е. контрагентов.

Получить документ можно следующими способами:

- Обратившись в отделение или филиал банка, в котором открыт р/с, лично или через доверенного представителя.

- Через Почту России.

- Через личный кабинет на сайте банка в интернете, онлайн посредством дистанционных сервисов кредитного учреждения, на свой адрес электронной почты.

Нормативное регулирование

Действующая редакция Гражданского кодекса РФ в статье 857 гарантирует соблюдение банковской тайны в отношении клиента. Данные по р/с могут получить только клиенты кредитной организации или их уполномоченные представители, у которых есть соответствующие доверенности. Другим физическим и юридическим лицам банковская выписка выдается только в ситуациях, которые предусматривает законодательство РФ.

Если владелец счета умер или пропал без вести, выписку выдадут только по запросу лица, которое было обозначено владельцем в завещательном распоряжении, или нотариусам, или консульствам.

Порядок выдачи справок может обозначаться в договоре и других документах, заключаемых между банком и клиентом.

Закон не ограничивает в праве получать сведения о своем р/с. Банк тоже не может установить такие ограничения. Кредитная организация регулирует порядок представления выписки по соглашению с клиентом, например, на бумаге или в виде электронного документа, обозначает стоимость этой услуги и другие условия, кроме периодичности предоставления справок о состоянии счета.

Документировать все банковские операции финансовая организация обязана, это обозначено в законе.

Законодательное регулирование

Согласно ФЗ №129 РФ «О бухгалтерском учете», требуется документально подтверждать операции расчетного счета.

Согласно ФЗ №395-1 «О деятельности банков», банки должны хранить данные обо всех операциях на счете. Они обязаны предоставлять клиенту выписку банка по первому требованию. Все расчетные счета должны вестись согласно нормам, установленным Центробанком РФ.

Если требуется расширенная выписка по расчетному счету, то необходимо обратиться в банк. При себе нужно иметь паспорт РФ.

Физлицам расширенная выписка требуется в случаях:

- Оформления визы за рубеж для подтверждения платежеспособности и надежности;

- Оформления кредита для подтверждения возможности платить вовремя ежемесячные платежи. Также для подтверждения «работы» счета (на него поступают платежи);

- Требования иных подтверждений платежеспособности.

Как получить справку физическому лицу?

Документ автоматически формируется ежедневно в личном кабинете клиента. Контролировать свои договоры можно через компьютер или мобильное приложение. Для этого нет необходимости составлять дополнительные запросы или заявления, справка формируется в режиме онлайн.

Но интернет-выписка содержит только справочную информацию. Официальный документ должен иметь печать банка и подпись сотрудника. Запросить справку можно при обращении в банк и написании письменного заявления.

Документ для физических лиц изготавливается, как правило, мгновенно, но обрабатывать запрос некоторые банковские компании могут до 3 рабочих дней. Для составления заявления при себе необходимо будет иметь паспорт, также может потребоваться номер договора, оформленного в банке.

В стране появляются новые предприятия, индивидуальные предприниматели малого и среднего бизнеса.

Ни одно юридическое и физическое лицо не может начать свою предпринимательскую деятельность без регистрации организации и открытия счета в банке.

Для открытия счета ООО банки требуют предоставлять больше документов, чем для открытия компании ИП. Требуются предъявление документов и по компании.

При наличии счета в банке, клиенту должна предоставляться выписка расчетного счета по его запросу.

Пример. Что содержится в банковской выписке

Унифицированной формы выписки нет. Каждый банк формирует ее по-разному. Это зависит от используемого программного обеспечения. Но в каждой выписке указаны реквизиты счета, наименование банка и таблица с операциями.

В усечённой таблице даны номер счёта, дата и суммы расходных (кредитовых) и доходных (дебетовых) операций операции.

Вот образец бесплатной банковской выписки по расчётному счёту.

В таблице есть графы «Дебет» и «Кредит». По «Дебету» указаны списания, а по «Кредиту» — поступления на расчётный счёт.

В расширенной выписке дополнительно содержится:

-

остаток по счёту на начало и конец выбранного периода;

-

вид операции;

-

БИК и корреспондирующий счет — используется во внутрибанковской аналитике;

-

реквизиты плательщиков и получателей платежей;

-

реквизиты документов, послуживших основанием для операции;

-

назначение платежей.

Арбитражный управляющий может запросить в банке выписку настолько подробную, что там будут указаны паспортные данные и адреса регистрации всех получателей-физлиц.

Расшифровка графы «Вид операции» в банковской выписке

В графе «Вид операции» стоит код.Он зависит от документа, на основании которого совершена операция. Всего есть 3 вида документов и 3 кода:

-

код «01» — платежное поручение — распоряжение банку перевести со счета компании деньги контрагенту за товары или услуги;

-

код «02» — платежное требование — распоряжение банку списать со счета должника определенную сумму в вашу пользу. Должник сам решает, разрешать ли банку списание;

-

код «06» — инкассовое поручение — применяется, когда стороны договорились о списании средств со счёта без согласия второй стороны, или в силу закона. Например, по исполнительному производству.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк