Топ-10 лучших ипотечных программ

Содержание:

- Что еще почитать, чтобы правильно выбрать ипотеку

- Совкомбанк

- Актуальность ипотечного кредитования в России

- Как проходит оформление ипотеки

- Как правильно подобрать ипотечную программу

- Ситуация на вторичном рынке жилья

- Ключевые моменты при выборе банка

- Выбор банка: нюансы при выборе ипотечной программы

- Где брать ипотеку

- Как правильно выбрать банк?

- Необходимо знать

- Как рассчитать ставку по ипотеке

- Итоговой вывод о том, брать или не брать ипотечный кредит?

Что еще почитать, чтобы правильно выбрать ипотеку

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по ипотеке

-

Ликбез

Как легально обналичить материнский капитал в 2020 году? Расскажем о 5 работающих способах использования сертификатов маткапитала.

-

Подводные камни

Завелись лишние деньги, которые имеет смысл положить на вклад. Или наоборот, появилось желание купить что-то в кредит. Тогда наверняка придётся подумать, в какой банк обратиться – государственный или частный. В этой статье расскажем, в чём отличие между ними и чем руководствоваться при выборе.

-

Ликбез

Ещё несколько лет назад российский рынок финансовых VIP-услуг был бледным подобием европейского. Но сейчас наши банки перешли от простого обслуживания в отдельном помещении с дорогой мебелью к действительно интересным предложениям. Прежде всего, это гарантия анонимности, защита активов и персональные условия для клиента.

-

Злободневное

Вывески российских банков можно увидеть в разных частях света. Они работают в Китае, Индии, европейских странах. В статье расскажем, чем отличается работа наших банков за границей.

-

Дельные советы

В 2020 году вышел ряд документальных фильмов и интервью на тему бизнеса. Рассмотрим 5 самых успешных, на наш взгляд, проектов, которые мотивируют начать путь к успеху.

-

Для юридических лиц

В апреле начали выдавать беспроцентные кредиты для бизнеса. Деньги можно взять под 0% на выдачу зарплаты работникам. Подробнее о программе и условиях получения займа – в статье.

- Читать все статьи

-

Условия предоставления и оформление

-

Условия предоставления и оформление

-

Условия предоставления и оформление

-

Обслуживание

-

Условия предоставления и оформление

-

Обслуживание

- Читать все вопросыи ответы

-

Новый продукт

Линейка кредитных пакетов Совкомбанка пополнилась новым финансовым сервисом. Семьи с детьми теперь могут оформить в банке ипотечную ссуду с государственной поддержкой или получить кредит в целях рефинансирования аналогичного займа, ранее полученного в стороннем банке.Кредитной программой могут воспользоваться семьи, в которых

18 авг 2021

-

Актуально

Нецелевой кредит под залог имеющейся недвижимости в «СберБанке» в настоящее время можно оформить по ставке от 9,2% годовых. Ставка актуальна для зарплатных клиентов финансовой структуры. Для прочих категорий заемщиков ставка выше на 0,5 процентных пункта.Сумма займа в рамках программы — не более 20 млн руб. или 60% от оценочной стоимости

13 авг 2021

-

Лица и персоналии

Об этом написал генеральный директор АО «Дом.рф» в своём инстраграм-канале. По его данным, с момента старта этой программы банки выдали порядка 350 тысяч, или 70%, кредитов на покупку жилья в новостройках на общую сумму в 1 трлн рублей.Он подвёл итоги выдачи ипотечных займов и по другим программам. Так, за 11 месяцев семьи с двумя и более

18 янв 2021

-

Аналитика

В июне прошлого года россияне брали в кредит на покупку жилья в среднем 2,47 млн рублей, в этом году – 2,49 млн. НБКИ фиксирует рост размеров жилищных займов второй месяц подряд после апрельского падения.Как сообщает Бюро, в апреле средний размер ипотечного кредита упал на 8,5% по сравнению с мартовскими показателями (с 2,61 до 2,39 млн рублей),

22 июля 2020

-

Кто лучше

По данным агентства «Русипотека», банк «Возрождение» по итогам января-августа 2019 года вошёл в первую 10-ку рейтинга банков РФ по объёму выдачи ипотеки на объекты первичного рынка недвижимости. За 8 месяцев кредитно-финансовая структура предоставила клиентам на покупку «первички» более 11 млрд рублей – это 70% от общего объёма выдач

09 окт 2019

-

Изменение ставок

Подешевели ипотечные кредиты и программы МИнБанка по рефинансированию ипотечных займов сторонних кредитных учреждений. Прошлое снижение ипотечных ставок в МИнБанке происходило 2 месяца назад.Теперь получить ссуду на покупку жилья в МИнБанке можно под 9,5% годовых (ипотечный сервис «Новостройка»), ставки на покупку апартаментов

06 нояб 2017

-

Большая выплата

Компания «Абсолют Страхование» урегулировала страховое событие, наступившее в рамках соглашения о страховой защите частного домостроения. В жилом доме, расположенном в Московской области, возник пожар. В результате строение, застрахованное по ипотечной программе, получило серьёзные повреждения. Специалисты страховщика провели

23 окт 2017

-

Новый продукт

Банк «Возрождение» запускает новую программу «Умная ипотека»

Банк «Возрождение» объявил о внедрении новой программы кредитования «Умная ипотека», разработанной в партнёрстве с московским застройщиком «МИЭЛЬ-Загородная недвижимость».Уникальная концепция открывает доступ сразу к двум банковским продуктам на льготных условиях: ипотечному займу на покупку квартиры по ставке 10,9% годовых

28 марта 2017

- Читать все новости

Совкомбанк

Когда не хватает финансов на покупку квартиры в Москве, Казани, Ростове, Санкт-Петербурге или Самаре, на помощь приходит Совкомбанк. Не нужно долго копить деньги на первый взнос, банк выдает ипотеку на новостройки, вторичку, для жителей Дальнего Востока и семей с господдержкой на выходных условиях. Подайте заявку на сайте и получите решение уже через несколько минут.

Чтобы взять ипотеку на приобретение недвижимости или строительство дома нужен минимальный стаж работы сроком 1 год. Заемщиком может стать гражданин РФ от 20 лет, а также индивидуальные предприниматели (ИП) и собственники бизнеса. Банк не ставит ограничения на досрочное погашение кредита.

Совкомбанк позволяет заемщикам снизить ставки по кредиту на жилье на 0.75%. Нужно внести сумму денежных средств равной определенному проценту от займа. Для держателей карты рассрочки «Халва» действует дополнительная бонусная программа. Благодаря честному подходу к работе и хорошим отзывам от потребителей, Совкомбанк попал в рейтинг лучших ипотечных продуктов.

Актуальность ипотечного кредитования в России

Россияне давно перестали бояться брать деньги в кредит. Для многих этот вариант и вовсе является единственной возможностью обеспечить себя всем необходимым. Если учесть, что стоимость собственного жилья в десятки, а то и сотни раз выше ежемесячной зарплаты, можно смело сказать, что копить человеку на свое жилье придется очень долго. Можно поступить и иначе – оформить ипотеку, получить свое жилье и выплачивать банку заемные средства с процентами.

Как раз для россиян ипотека очень актуальна, тогда как на западе, в особенности в Европе, люди отказываются не только от таких форм кредитования, но и от идеи обзавестись собственным жильем в принципе. Объясняется это очень высокими ценами на недвижимость, тогда как жить в съемной квартире куда выгодней.

Как проходит оформление ипотеки

В первую очередь клиенту необходимо определиться с банком и подать заявку на получение ипотечного кредита. Оформление заявки возможно как при личном посещении банковского офиса, так и в онлайн-режиме. Для этого клиенту понадобится паспорт, документы, подтверждающие доход и трудоустройство. Если заявка оформляется через сайт, то после получения предварительного одобрения указанные документы необходимо передать в кредитующее подразделение банка.

Дальнейший порядок действий заемщика выглядит следующим образом:

Подбор объекта недвижимости и его оценка. На эту процедуру отводится от 60 до 90 дней после одобрения первичной заявки. Обычно банк-кредитор предоставляет список и координаты оценочных компаний, с которыми он работает. Услуги оценщика оплачиваются клиентом отдельно.

Передача имущества в залог банку и оформление страхового полиса

Обратите внимание, что обязательно страхуется предмет залога, то есть квартира или дом. Остальные виды страхования (личное, титульное) являются добровольными и оформляются по желанию клиента

Согласие на страхование жизни и здоровья позволяет снизить ставку по ипотеке на 0,5-1,5 процентных пункта.

Подписание кредитной документации, оформление сделки купли-продажи и перевод денег собственнику жилья.

Государственная регистрация права собственности.

Так как приобретаемое имущество передается в залог, то на него накладывается обременение. После того как ипотека полностью выплачивается, обременение снимается и клиент становится полноправным владельцем собственного жилья.

Как правильно подобрать ипотечную программу

Сначала рекомендуем вам определиться, на какой объект планируете оформить кредит: на новостройку или вторичное жильё. Затем проанализируйте ипотечные программы во всех крупных банках вашего города/региона. Именно солидные кредитные организации, обладая большими ресурсами, могут предложить вам наилучшие условия со ставкой от 6 процентов годовых.

В первую очередь обращайте внимание на программы с господдержкой. Например, семьям, имеющим 2-х детей (и второй малыш родился не ранее января 2018 г.), будет выгодна “Семейная ипотека”

Вы официально трудоустроены, у вас приличный доход, который можете подтвердить справкой 2-НДФЛ? В этом случае вам открыты двери большинства банков. Если же подтвердить свой доход официально нет возможности, то ищите кредитные организации, которые в этом вопросе проявляют лояльность. Но будьте готовы, что процентная ставка может увеличиться.

При выборе обратите внимание на вид ежемесячного платежа. Он бывает аннуитетный и дифференцированный

При первом варианте общая переплата будет больше.

Банки в основном работают по аннуитетной схеме, им так выгоднее. Уточняйте заранее этот вопрос. Будьте внимательны и серьёзно подходите к выбору ипотечной программы. Ищите то, что выгодно вам!

Отметим, что к аннуитетным платежам стоит присмотреться, если для вас важно, чтобы сумма ежемесячного платежа была меньше, несмотря на большую переплату. Это актуально, например, когда вы планируете в ближайшее время продать дачу/гараж и погасить ипотеку, но пока у вас не хватает доходов платить дифференцированный платёж

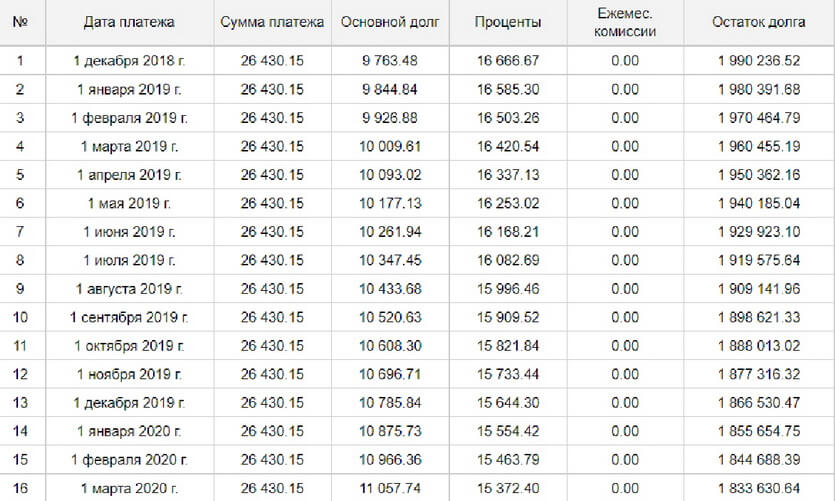

Возьмём исходные данные из примера выше и рассчитаем ежемесячный платёж для сравнения по обеим схемам.

График аннуитетных платежей:

И график дифференцированных платежей:

Разница по сумме составила (33333,33-26430,15)=6903,18 руб. в месяц.

Ситуация на вторичном рынке жилья

Цены на вторичное жильё в 2020 году стабильно росли. И в 2021-м эта тенденция сохранилась. За первый квартал прирост стоимости «вторички» составил 9%, а за год, к апрелю 2021 г. — на 16%, до 63,5 тысячи рублей за квадратный метр. Наибольшим спросом по-прежнему пользуются квартиры в пятиэтажках и современных панельных домах.

К осени несколько упали в цене только квартиры элитного сегмента, стоимость на которые продолжала расти даже в период карантина, когда не было спроса. Сейчас их цена достигла потолка и пока остановилась.

Средняя ипотечная ставка для вторичного рынка составляет 8,02%, при этом кредит можно взять и дешевле: минимальная ставка стартует с 7,4%.

При активной поддержке государством рынка первичной недвижимости его участие никак не коснулось «вторички». Переток спроса в пользу новостроек может сделать приобретение вторичного жилья очень выгодной сделкой.

Материал по теме

Как безопасно арендовать жильё через сайты объявлений: восемь ценных советов

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Выбор банка: нюансы при выборе ипотечной программы

Основные пункты, влияющие на выбор ипотечной программы.

Основные пункты, влияющие на выбор ипотечной программы.

Стало быть, вы все же решились оформить ипотеку на жилье. Если Вы хотите получить самый выгодный кредит, следует руководствоваться следующими советами при выборе банка:

Кредит следует брать на более длительный срок, так вы избежите сильного удара по семейному бюджету при выплате очередного платежа.

Выбирайте кредит с платежами, которые в месяц не будут превышать 30% вашего семейного дохода.

Выбирая программу кредитования в банке, обращайте внимание на возможность досрочного закрытия кредита без различных неустоек и штрафов.

При оформлении кредита будьте готовы к оплате первоначального взноса (от 10 до 50 процентов от общей стоимости). Не стоит на это смотреть скептически – данное условие банков позволяет получить от них некоторые льготы.

При знакомстве с условиями банков обязательно прочтите (а еще лучше проконсультируйтесь по каждому пункту с юристом) их договор ипотечного кредитования.

Не гонитесь за низкой процентной ставкой – в основном банки, рекламирующие ее, имеют в своем арсенале дополнительные условия, которые могут сказаться на вашей платежеспособности в будущем.

Не забудьте уточнить у банка про наличие дополнительных расходов по ипотеке – комиссий и страховок.. Полезное видео:

Полезное видео:

Где брать ипотеку

К сожалению, жителям России сложно взять дешевую ипотеку. Как известно, чем выше доход заемщика и чем большую сумму первоначального взноса он сможет оплатить за недвижимость, тем несколько меньше могут быть процентные ставки. А вот теперь, давайте обратимся к анализу аналитиков. Как утверждают аналитики, купить квартиру в столице России, пусть даже эконом класса, используя ипотечное кредитование, в частности процентную ставку 12,5 %, возможно лишь при соблюдении таких условий: первоначальный взнос должен быть не менее 20 % от стоимости жилья и тогда при сроке кредитования в 20 лет, заработок заемщика должен быть в пределах 92 тысяч рублей и более, чтобы иметь возможность более половины своего заработка отправлять на погашение кредита. Ведь столичные квартиры среднего уровня, которые пользуются наибольшим спросом, находятся в ценовой категории — 5 млн. рублей. Обычно большинство банков кредитуют такую квартиру на условиях 20 — процентного первого взноса и сроком на 20 лет. Естественно, что заемщика интересует, где можно взять ипотеку по наименьшим процентным ставкам.

В числе таких банков можно назвать Мираф-банк. Его процентная ставка колеблется в диапазоне от 7,9 % до 11 %, но только после завершения регистрации права о собственности. До таковой регистрации клиент оплачивает из расчета 17 %.

В поисках, где выгоднее брать ипотеку, можно остановиться на Юникорбанке. Он предлагает 10,3 % под строительство жилья. Однако дополнительным и существенным условием предоставления кредита является обязательное личное страхование клиента (заемщика). Без такого страхования банк оформляет кредиты под совсем другими процентными ставками.

Приятные процентные ставки, в размере от 8,9 % до 11,6 %, предлагает Глобэкс Банк. Он кредитует покупку жилья на вторичном рынке. Конкретные ставки зависят от первоначального взноса, от того на какой срок оформляется кредит и также наличия договора персонального страхования.

Размышляя о том, где брать ипотеку, можно обратить внимание на условия кредитования в ВТБ 24. В этом банке предлагается в числе прочих вариантов, программа «Ипотека с господдержкой»

Здесь процентная ставка 11 %, однако она ни от чего не зависит, то есть стабильна. Похожая программа работает в Сбербанке. Но в Сбербанке ставки могут меняться в зависимости от суммы первоначального взноса, а также после регистрации ипотеки ставка снижается.

Такие вот нюансы позволяют сэкономить или наоборот, потратить больше при оплате долговременного кредита. Чтобы определиться с тем, где самая выгодная ипотека, необходимо просчитывать каждый из вариантов и взвешивать каждый из нюансов

Здесь важно оптимальное соотношение ежемесячных платежей по кредитам и общей суммы переплаты в целом за весь период кредитования

Как правильно выбрать банк?

Выбор банка и ипотечной программы определяется вашими приоритетами. Если определяющим является критерий надёжности, то правильным будет обратиться в крупное учреждение с государственным участием (Сбербанк, ВТБ24, Газпромбанк и др.), поскольку оно обладает повышенной устойчивостью ко всевозможным экономическим потрясениям и исключает использование сомнительных схем работы.

Найти банк и, соответственно, ипотечную программу со ставкой ниже 8%, отсутствием требований к первоначальному взносу и другими аналогичными по привлекательности показателями невозможно.

Низкие процентные ставки, как правило, сочетаются с высоким размером первоначального взноса и другими специальными условиями, например, требованием приобретения ипотечного жилья у определённого круга застройщиков или из конкретного списка проектов.

Необходимо знать

При оформлении ипотеки следует учитывать следующее:

- Объектом кредита лучше выбирать жилье, которое уже готово к вводу в эксплуатацию либо находится на стадии завершения. Наилучшим вариантом является недвижимость, которая в экстренном случае может легко реализоваться.

- Для валюты кредита идеально подходит национальная, так как из-за резких скачков на валютных рынках сумма ипотеки может вырасти в разы.

- При принятии решения об ипотеке следует просчитывать возможные варианты развития событий – поэтому обязательно все условия обсудите с семьей и созаемщиками.

- Стоит учитывать взимание комиссии за обслуживание кредита, которая в разных банках установлена по-разному (от 1 до 4%).

Рекомендуем видео к просмотру:

Как рассчитать ставку по ипотеке

В своих ипотечных предложениях банки чаще всего указывают самую низкую ставку, например, от 9,5%. Чтобы узнать на какую ставку можете претендовать именно вы, следует воспользоваться онлайн-калькулятором на официальном сайте банка, в котором планируете кредитоваться.

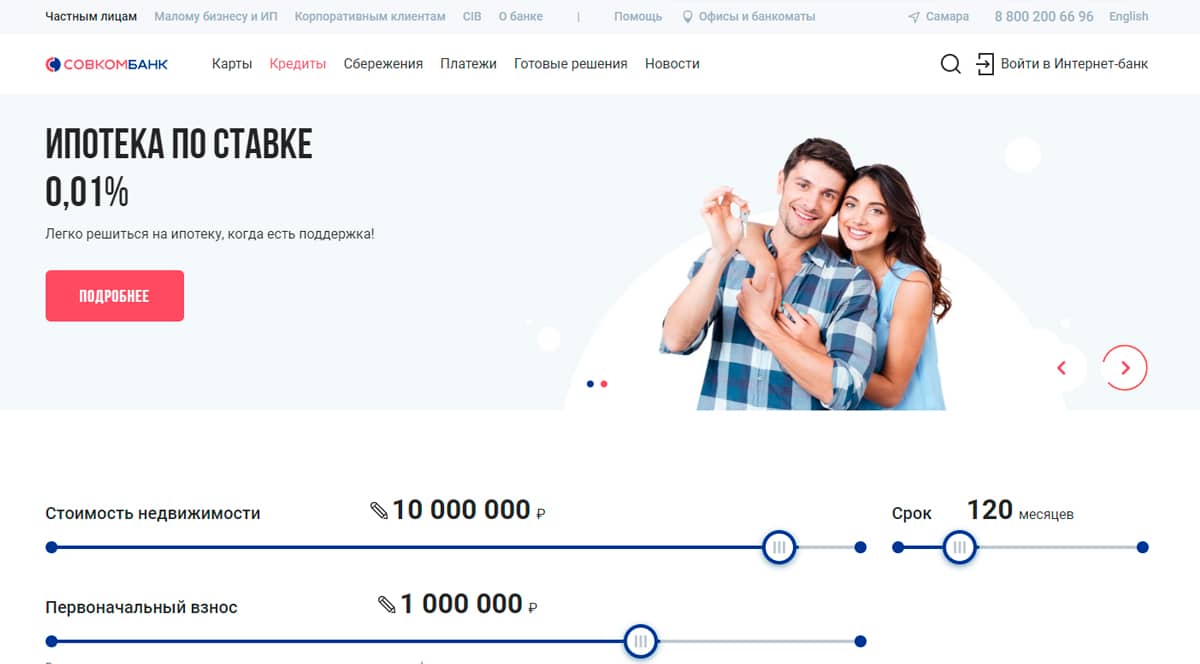

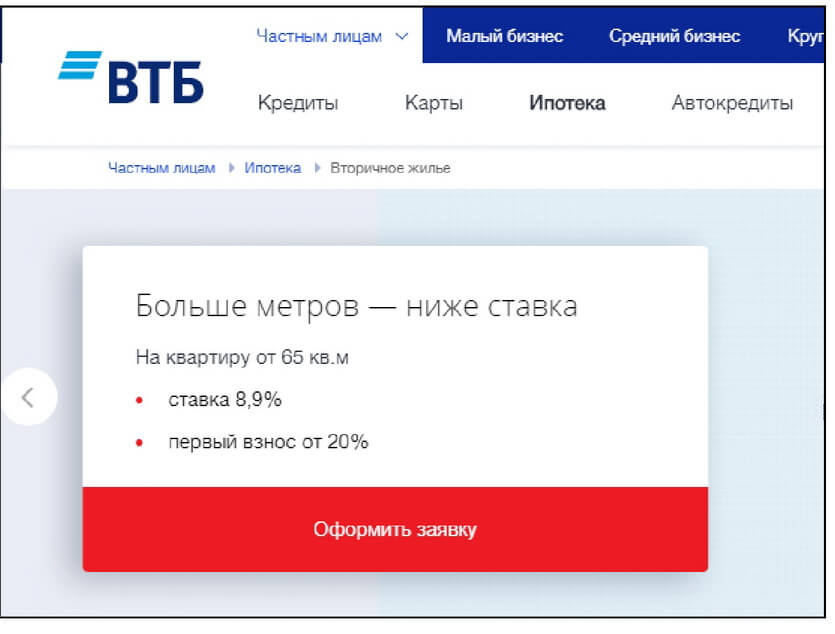

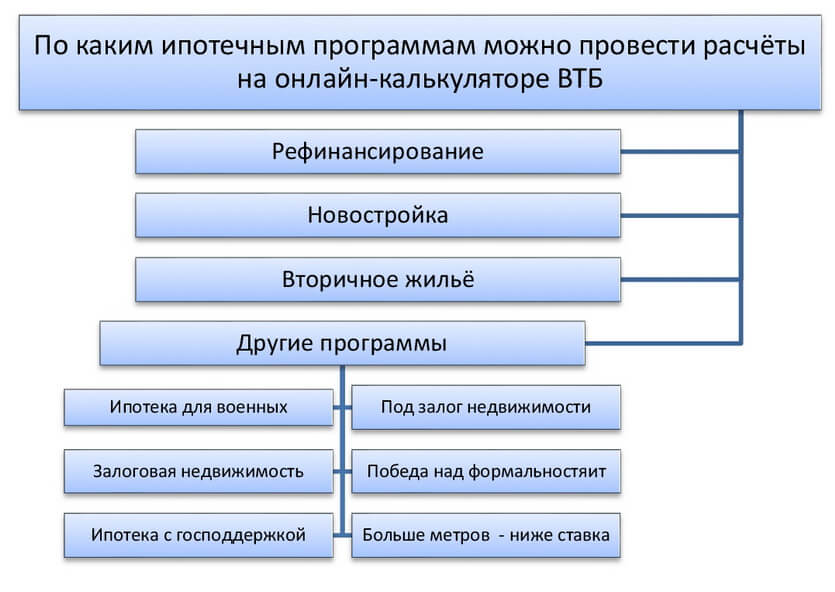

Рассмотрим порядок расчёта на калькуляторе ВТБ. Для этого перейдём на его сайт и выберем вкладку “Ипотека”:

Из выпадающего меню выбираем нужную программу. Например, “Вторичное жильё”:

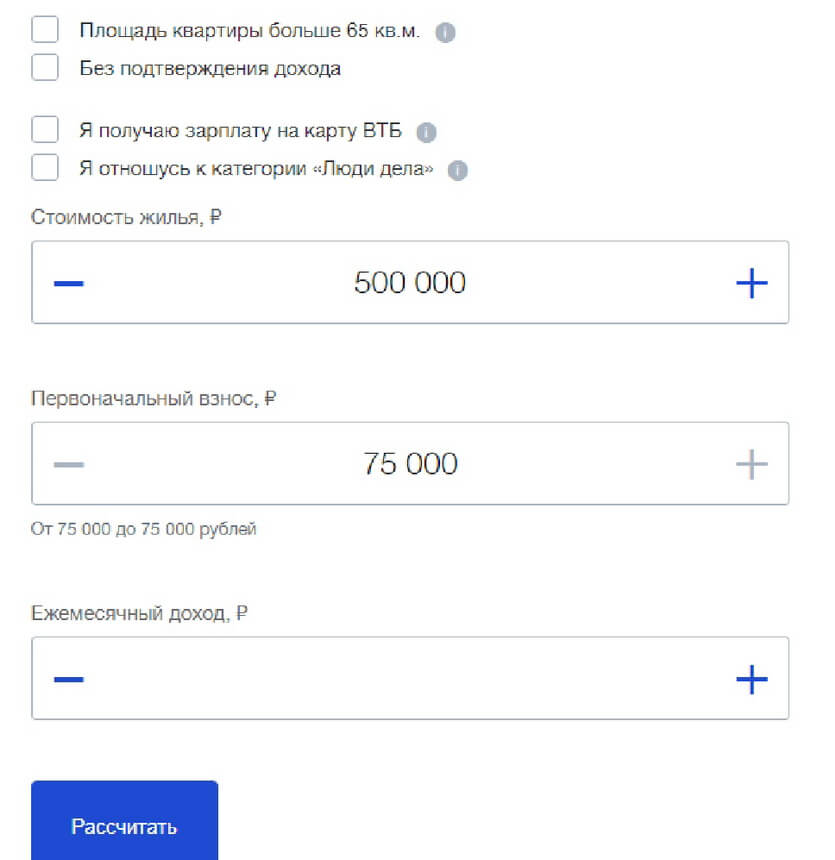

Нажав на наименование программы, попадаем на страничку с калькулятором:

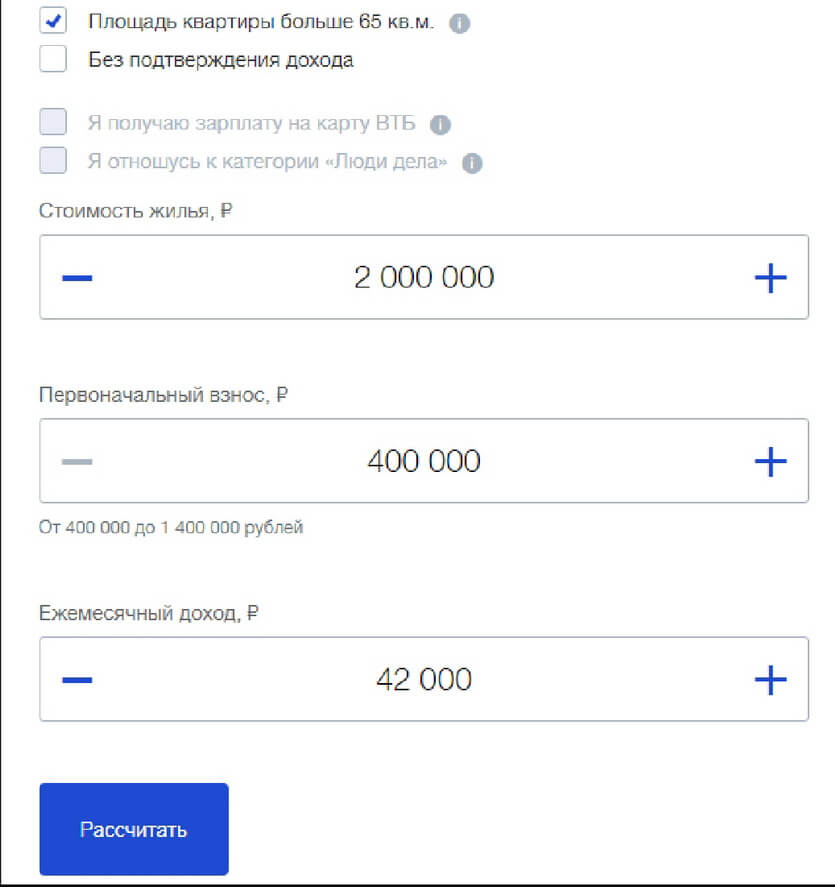

Заполните все его поля своими данными. Допустим, площадь квартиры – более 65 кв. м., стоимость – 2 млн руб., первоначальный взнос – 400 тыс. руб., ежемесячный доход – 42 тыс. руб.:

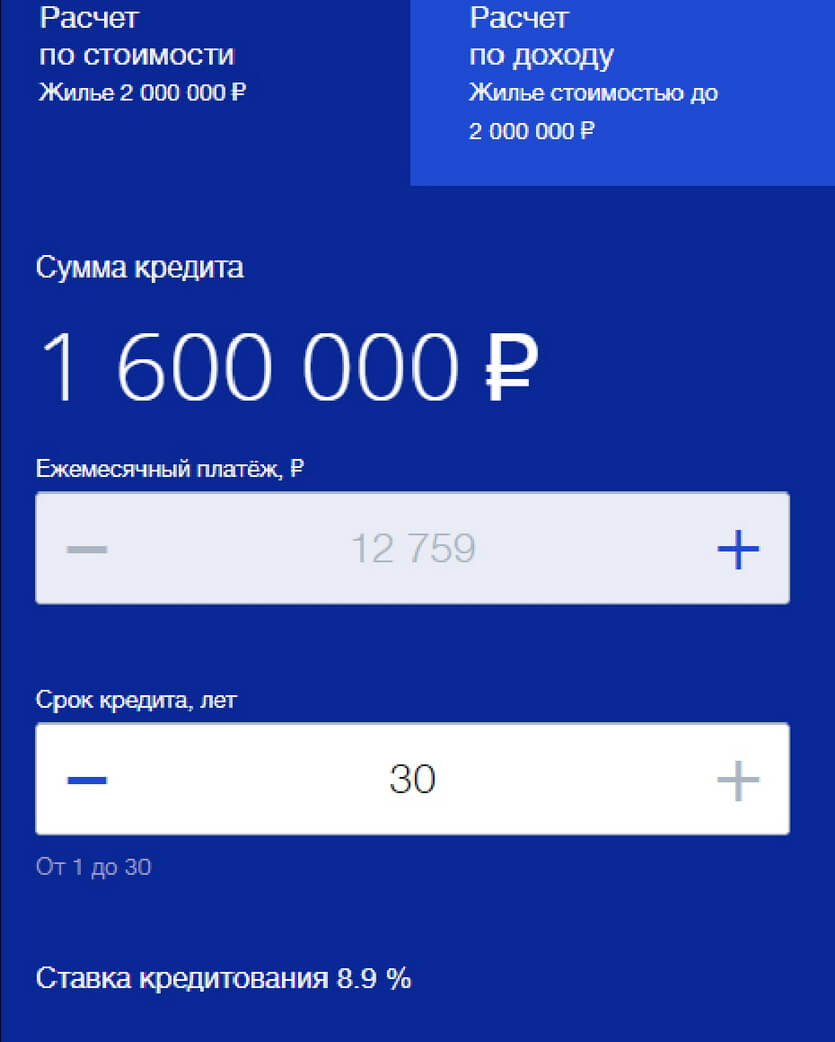

Нажимаете кнопку “Рассчитать” внизу калькулятора. В результате получаете нужные сведения:

Ставка исходя из ваших данных будет 8,9%. Поменяйте начальную информацию, например, площадь квартиры – мене 65 кв. м., и ставка изменится на 9,6%.

С помощью калькулятора вы без труда сделаете предварительный расчёт по всем ипотечным продуктам ВТБ.

Итоговой вывод о том, брать или не брать ипотечный кредит?

Прежде чем оформлять ипотеку, внимательно оцените как макро-экономическую ситуацию в стране, так и лично свои имеющиеся доходы и их перспективу.

Если чувствуете, что текущих доходов недостаточно, чтобы можно было бесперебойно расплачиваться по ипотечному займу, то сначала создайте эти доходы, и уже после этого берите ипотеку.

Конечно, доходы у всех людей разные, поэтому с их оценкой нужно заниматься самостоятельно и вы сами в состоянии рассчитать их вплоть до самых мелочей, что, собственно, поможет вам принять правильное решение.

А если отталкиваться с точки зрения макро-экономики, о которой мы говорили в самом начале статьи, то оформлять ипотеку в России в 2016 — 2019 годах это не лучший вариант, на чем, кстати, сходятся во мнение и многие известные эксперты из области экономики.

Поэтому, в этом плане, чтобы правильно принять решение, необходимо внимательно следить за различными макроэкономическими данными — ключевой ставкой ЦБ РФ, уровнем инфляции, покупательской способностью населения, уровнем реальных доходов населения и их динамикой и так далее. И уже на основании их, когда они находятся на благоприятных уровнях, можно начинать присматриваться к тому, чтобы взять ипотечный кредит по выгодной ставке и при наиболее благоприятных экономических условиях в стране. Но и то, только в тех случаях, когда у Вас есть накопления и постоянные доходы, которых хватает на покрытие всех Ваших других финансовых обязательств и потребностей.

И если говорить о каких-то прогнозах, то в связи с экономическим кризисом, благоприятные условия могут начать о себе заявлять только со второй половины 2019 года или вовсе с начала 2020 года.

Но необходимо четко понимать, что это далеко не факт, что будут такие скорые улучшения в экономике. Причем так заявляют различные известные в России эксперты. А это значит, что до этого момента брать ипотечные займы не рекомендуется.

Экономические ожидания в России от экспертов:

Стоит отметить, что появления благоприятных макро-экономических условий в России в 2018-2020 годах, не ждут даже опытные эксперты по экономике. Когда будут реальные улучшения — никто не знает и не загадывает, так как не видно перспектив и, что называется, нет к этому никаких, даже минимальных предпосылок. Поэтому, ипотеку в 2018-2020 годах рекомендуется обходить стороной.

Более того, вся макроэкономическая ситуация в стране сводит всю будущую ситуацию на рынке ипотеки к тому, что ставки могут снизиться к 10% в 2017 году, а к 2019-2020 году опуститься даже к 6-7%, что говорит о том, что каждая семья, которая будет брать ипотеку чуть позже, сможет сэкономить весьма неплохие деньги при покупке квартиры, за счет пониженной ипотечной ставки, не говоря уже о том, что всегда есть шанс снизить общую стоимость ипотечного кредита и другими способами, например, за счет первого более «приличного» взноса при оформлении ипотеки.

Исходя из этого, оптимальный выход в 2019-2020 годах, если все же хочется взять ипотеку — это не брать ее прямо сейчас и сиюминутно, только лишь из-за того, что ставки понизились, а наоборот, действовать на опережение — ждать еще более низких ипотечных ставок, и в это же время прилагать усилия для фрмирования накоплений на ипотечные взнос, на создание финансовой подушки на будущее и текущих пассивных доходов.

Что делать, когда ипотечные ставки снижаются?

Брать ипотеку сиюминутно не рекомендуется! Нужно дождаться еще более низких ипотечных ставок, а именно, момента, когда они «устаканятся» на одном уровне и прекратят свое снижение. А время, когда ипотечные ставки снижаются следует направить на получение более высоких доходов, формирование капитала под начальный взнос на ипотеку, финансовой подушки (не путать с первоначальным взносов) и создание постоянных пассивных доходов.