Постановление правления пф рф от 09.10.2000 n 118

Содержание:

- Управление ПФР Москвы

- Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

- Пенсионный фонд РФ: история

- Пенсионный фонд — личный кабинет

- Показатели деятельности

- Функции Пенсионного фонда РФ

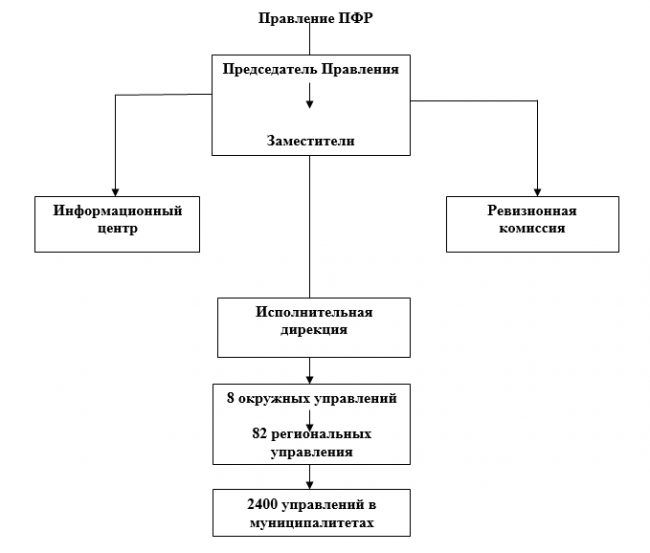

- Схема структуры ПФР

- Как стать клиентом НПФ

- Структура пенсий в РФ

- Роль пенсионной реформы

- Взносы — доходы Пенсионного фонда

- Направления совершенствования пенсионной системы в РФ

- Взносы — доходы Пенсионного фонда

- Методы оценки эффективности пенсионной системы

Управление ПФР Москвы

В каждом субъекте РФ есть территориальный ПФР. По любым вопросам гражданам надо обращаться в организацию по месту жительства. Управление ПФР в Москве не одно, каждое из учреждений помогает жителям столицы и области решить все возникающие вопросы.

Главное отделение находится на Тверском бульваре, дом 18. График работы установлен следующий:

- 9:00 – 17:45 ежедневно, кроме пятницы;

- перерыв: 12.30 – 13.00.

Кроме главного учреждения, есть и другие московские отделения ПФР, открытые для приема граждан. Как видно, структура ПФР не такая сложная. Важным в работе организации является то, насколько честно граждане выплачивают взносы. Если будет белая зарплата, то средства перечисляются в бюджет страны регулярно. Необходимо помнить, что фонд работает для защиты интересов граждан РФ.

Кроме государственных сейчас есть и негосударственные фонды. В каждом из них предлагаются свои программы. Прежде чем присоединиться к какой-либо, необходимо ознакомиться с условиями. Работают фонды на основе заключения договоров.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Пенсионный фонд РФ: история

Пенсионный фонд был основан 22 декабря 1990 года Постановлением Верховного Совета РСФСР №442-1 «Об организации Пенсионного фонда РСФСР». Его основной задачей являлось управление финансами пенсионного обеспечения России. Благодаря созданию фонда правительству удалось решить несколько проблем:

- стабильное финансирование пенсий;

- своевременную выплату пенсий и пособий.

В 1991 году Положением о Пенсионном фонде закрепили целевой характер денежных средств. Также был утвержден запрет на изъятие денег из бюджета ПФ на различные цели.

Основной задачей Пенсионного фонда являлось финансирование выплат пенсий по старости/инвалидности и при потере кормильца. Несмотря на это, в 1992 году в ряде регионов стали проводить эксперимент, в рамках которого были созданы ЕПС – единые пенсионные службы. Они назначали и выплачивали пенсии.

В 1997 году в законодательстве снова произошли изменения. Вступил в силу закон №27-ФЗ «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования». На основании этого закона был создан Информационный центр персонифицированного учета для обеспечения взаимодействия с территориальными отделениями Пенсионного фонда.

Уже в 2000 году был издан Указ №1709 «О мерах по совершенствованию управления государственным пенсионным обеспечением в Российской Федерации». Региональным властям было рекомендовано заключить с Пенсионным фондом договор о передаче полномочий по назначению и выплате пенсий, которые находились у органов социальной защиты регионов.

Основные изменения в деятельности Пенсионного фонда произошли в 2001 году. Был принят Федеральный закон №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». В нем ПФР определен как государственное учреждение и страховщик.

С 2001 года Пенсионный фонд финансирует дополнительные программы. Например, с 2008 г. по 2014 г. граждане могли стать участниками программы по увеличению размера будущей пенсии. Они должны быть вносить в ПФР дополнительные взносы, а Пенсионный фонд их обязан удваивать.

В 2005 году на ПФР были возложены обязанности по начислению ежемесячных выплат гражданам и реализации их прав на получение государственной социальной помощи. В 2007 году – выдача сертификатов на получение материнского (семейного) капитала.

В 2009 году был принят свод законов и актов, которые расширили полномочия и функции Пенсионного фонда и изменили пенсионную систему.

С 2017 года полномочия по администрированию страховых взносов на обязательное пенсионное страхование были переданы Федеральной налоговой службе Российской Федерации. То есть, оплату взносов на ОПС администрирует налоговая служба. В компетенции ПФР остался контроль за полнотой и своевременностью уплаты страховых взносов до 01.01.2017 года, администрирование страховых взносов по добровольному пенсионному страхованию.

В 2020 году ПФР исполнилось 30 лет.

Пенсионный фонд — личный кабинет

Плюсы пользования личным кабинетом:

- Всегда понятная и доступная справочная служба.

- Нет необходимости выстаивать очереди.

- Отсутствие разных отговорок в обслуживании типа «нужный сотрудник ушел в отпуск».

- Обслуживание вне графика приема, использование сайта круглосуточно.

Люди могут получать консультации, используя интернет прямо дома или в другом месте. Личный кабинет сайта ПФР www.pfrf.ru помогает:

- быть в курсе всех новшеств на законодательном уровне, читая новости, которые могут оставаться закрытыми для незарегистрированных пользователей;

- найти нужное отделение по стране;

- почитать справочную информацию об оформлении МСК (семейного капитала) или страховых выплат;

- произвести самому расчеты размеров пенсии, используя специальный онлайн калькулятор;

- узнать свой номер СНИЛС и другие действия.

Искать отделение ПФР может понадобиться в случаях, когда требуется записаться на приём к специалисту. Использовать калькулятор просто – программа доступна для понимания. В особенности этот способ будет интересен тем, чья страховая выплата претерпевает индексацию в 2021 году.

Показатели деятельности

| Показатель | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|

| Количество пенсионеров, млн человек | 39,7 | 40,2 | 40,6 | 41,1 | 41,46 | 42,7 | 42,9 | 43,5 |

| Доходы бюджета ПФР, млрд руб | 4 600 | 5 256 | 5 890 | 6 388 | 6 159 | 7 127 | 7 626 | 8 260 |

| Поступление взносов на обязательное пенсионное страхование, млрд руб | 1 900 | 2 815 | 3 026 | 3 459 | 3 694 | 3 864 | 4 132 | 4 482 |

| Поступление из федерального бюджета, млрд руб | 2 640 | 2 400 | 2 800 | 2 840 | 2 410 | 3 100 | 3 355 | 3 677 |

| Расходы бюджета ПФР, млрд руб | 4 200 | 4 922 | 5 451 | 6 379 | 6 190 | 7 670 | 7 830 | 8 319 |

| Расходы ПФР на пенсионное обеспечение, млрд руб | 3 700 | 4 081 | 4 524 | 5 250 | 5 406 | 6 201 | 6 430 | 7 167 |

| Расходы ПФР на материнский капитал, млрд руб | 97,1 | 171,3 | 212,4 | 270,7 | 365 | 312 |

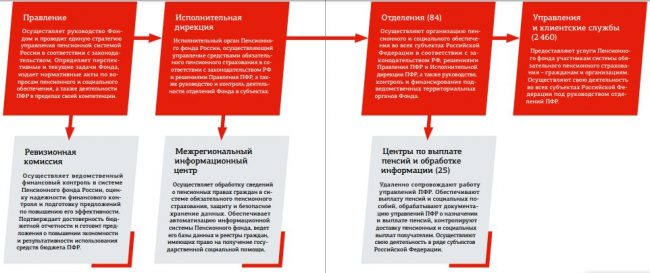

Правление

Главный руководящий орган структуры пенсионной системы находится в столице страны. К функциям специалистов относится:

- проведение стратегического управления пенсионной системой, соблюдая законодательные нормы;

- назначение на должность руководителя исполнительной дирекции;

- издание нормативных актов;

- утверждение положения об исполнительной дирекции;

- определение задач на настоящее и будущее время;

- утверждение бюджета;

- контроль за выполнением функций, которые входят в компетенцию подразделений, учреждений фонда.

В состав, кроме Председателя Правления Пенсионного фонда, входит первый заместить, исполнительный директор, лица, которые управляют 12 отделениями ПФ. Назначение и освобождение от должности Председателя производит Верховный Суд РФ. Допускается участие представителей учреждений, организаций (религиозных, общественных), если их деятельность заключается в защите интересов людей преклонного возраста, несовершеннолетних лиц и инвалидов.

Исполнительная дирекция

Дирекция ПФ представляет собой исполнительный орган и выполняет следующие полномочия:

- управление средствами;

- выполнения решения Правления;

- руководство работой отделений по регионам;

- контроль за деятельностью региональных подразделений.

Месторасположение исполнительной дирекции – город Москва.

Управления и клиентские службы

Граждане и юридические лица, которые являются участниками системы обязательного страхования, обращаются в управления и клиентские службы. Данные организации осуществляют работу под руководством отделений Пенсионного фонда России.

К их полномочиям относится адресная помощь пенсионерам, реализация пенсионной программы. Также они проводят назначение и реализацию социальных выплат, выдачу сертификатов на получение материнского капитала.

Ревизионная комиссия

Подразделение уполномочено на выполнения следующих задач:

- контроль финансовых вопросов в ведомствах;

- оценка надежности финансового контроля;

- подготовка предложений, направленных на улучшение эффективности контролирования финансов;

- проверка и рецензирование представленных отчетов;

- составление предложений, реализация которых повысит результативность использование денежных средств из бюджета;

- разработка методов, повышающих экономию бюджетных средств.

Ревизионная комиссия организована и работает при Правлении ПФ РФ.

Межрегиональный информационный центр

Информационный центр находится в Москве, и его работа состоит из выполнения следующих обязанностей:

- обработка данных о правах в сфере пенсионного обеспечения;

- обеспечение автоматизированной информационной системы;

- защита персональных данных, а также их безопасное хранение;

- ведение реестров граждан, которые вправе получить социальную помощь от государства;

- ведение базы граждан.

Учреждение организовано при Исполнительной дирекции.

Центры по выплате пенсий и обработке информации

На данное подразделение ПФ России возложено обеспечение выплат социальных пособий и пенсий, выполняя работу удаленно. Сотрудники центра обрабатывают подготовленные документы, которые предшествуют назначению и произведению пенсионных выплат. К полномочиям учреждений относится контроль доставки получателям социальных и пенсионных выплат.

Функции Пенсионного фонда РФ

К социально-значимым

функциям Пенсионного фонда РФ можно отнести:

— назначение и выплата

пенсий;

— ведение учета

средств, поступающих на счета;

— назначение и

реализация социальных выплат определенным категориям граждан: инвалидам, Героям

Советского Союза, Героям РФ, ветеранам и т.д.

— взаимодействие со

страхователями и работодателями;

— взыскание недоимок по

пенсионным отчислениям;

— оформление и выдача

материнских сертификатов;

— выплата средств

материнского капитала;

— управление

накопленными в системе деньгами с помощью государственной управляющей компании;

— установление

федеральных социальных доплат, чтобы довести совокупный доход до размера

прожиточного минимума;

— реализация

государственных программ по совместному финансированию пенсий для населения.

Для полноценного развития пенсионной отрасли государству необходимо не только концентрироваться на том, что происходит внутри его территорий, но и иметь представление об аналогичной деятельности в других странах. Именно с этой целью ПФР в рамках своей компетенции осуществляет партнерство с многочисленными зарубежными организациями.

Схема структуры ПФР

Большой объем задач, возложенный на эту организацию, и внушительный штат сотрудников обуславливает сложную организационную структуру.

Проще всего ее представить в виде следующей схемы:

Главным распорядительным органом фонда выступает правление. Руководителем с 2008 года занимает Дроздов А. В. Именно председатель утверждает бюджет фонда, а также принимает ключевые решения по вопросам, связанным с функционированием пенсионной системы.

В состав правления также входят заместители председателя. Каждый из них специализируется на отдельных направлениях деятельности ПФР.

Неотъемлемой частью структуры пенсионного фонда является ревизионная комиссия. К ее задаче относится внутренний аудит, в том числе проверка обоснованности расходования бюджета организации.

Информационный центр появился в структуре ПФР совсем недавно – в 2015 году. Его деятельность направлена на сопровождение электронных систем в организации.

Об исполнительной дирекции

Возглавляет исполнительную дирекцию один из заместителей председателя правления ПФР. Это основная структура, которая определяет характер текущей деятельности фонда.

Функциями исполнительной дирекции являются:

- определение бюджета ПФР, анализ его доходной и расходной частей;

- распределение денежных средств по регионам;

- осуществление учета и отчетности, предоставляемой правлению;

- составление прогнозов относительно положения пенсионной системы в целом.

Исполнительная дирекция осуществляет надзорную функцию за деятельностью территориальных органов на местах.

Окружные управления

Всего существует 8 окружных управлений. Их число равняется количеству федеральных округов в стране.Основными их задачами являются:

- надзор за деятельностью региональных отделений

- планирование работы органов ПФР;

- координация деятельности управления на местах;

- осуществление статистического учета на подведомственной территории;

- участие в формировании и подготовке бюджета фонда.

Территориальные отделения

Территориальные отделения осуществляют свою деятельность в конкретном регионе, где они ответственны за:

- администрирование страховых взносов;

- контроль собираемости взносов;

- ведение персонифицированного учета;

- осуществление координации отделов на местах.

Внимание! Региональные отделения принимают жалобы на неправомерные действия сотрудников муниципальных отделов ПФР в порядке подчиненности.

Руководства и отделы в города и районах (муниципалитетах)

Именно эти низовые структуры территориального аппарата и осуществляют непосредственную работу с гражданами. В обязанности их сотрудников входит:

- назначение пенсионных выплат, в т. ч. прием соответствующих документов;

- прием заявлений на маткапитал, выдача сертификатов;

- доставка пенсий;

- ведение персонифицированного учета;

- администрирование страховых взносов;

- консультирование по вопросам пенсионного обеспечения;

- обеспечение софинансирования региональных социальных программ.

Пенсионный фонд Российской Федерации является крайне важной и значимой структурой, деятельность которой затрагивает практически каждого гражданина нашей страны. Для успешной и эффективной работы была разработана эффективная структура, которая, с небольшими изменениями, существует уже практически 30 лет

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Структура пенсий в РФ

Пенсия в России состоит

и двух частей: страховой и накопительной. Страховая пенсия — это часть пенсии,

которую обеспечивает государство в лице Пенсионного фонда. Для того чтобы ПФР

мог ее платить, предприятия-работодатели отчисляют в фонд определенный процент

от зарплаты работника. Эта пенсия индексируется государством на величину

инфляции. А если денег на ее выплату не хватает, дефицит ПФР покрывается из

бюджета.

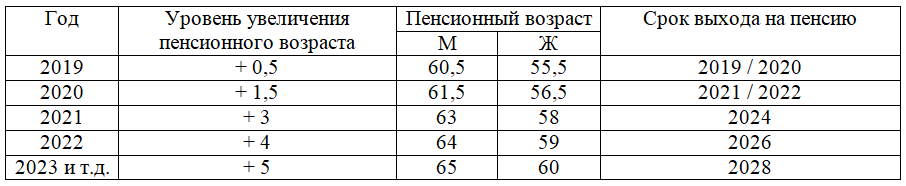

Ранее, страховая пенсия назначалась при достижении пенсионного возраста — ранее он для мужчин составлял 60 лет, а для женщин — 55 лет. Но в 2018 году президент России подписал закон о постепенном повышении пенсионного возраста для мужчин до 65 лет, а для женщин — до 60 лет (таблица 1).

Таблица 1 – График повышения пенсионного возраста в России

Срок выхода на пенсию

Срок выхода на пенсию

Необходимо отметить, что первоначальный законопроект, предусматривающий изменение периода трудоспособности граждан, содержал более жесткий вариант реформы — каждый год увеличение на 1 год (без права досрочного оформления на 6 месяцев раньше в 2019 и 2020 гг.), а также увеличение срока выхода на пенсию для женщин на 8 лет (т.е. с 55 до 63 лет). Но в ходе рассмотрения проекта в Государственной Думе была принята поправка, смягчающая предложенные параметры (предложена она была Президентом В.В. Путиным).

На сегодняшний день

против повышения пенсионного возраста настроено не только рядовое население

страны, но и парламентарии, подавшие иск в суд, для рассмотрения

целесообразности принятого закона. Согласно Конституции изменения, которые

вносятся в законодательство с нарушением интересов и прав человека считаются

противоправными. Реформа привнесла следующие перемены:

— повышение размера

пенсии в среднем на 1000 рублей каждый год, пока не будет достигнут

установленный лимит;

— в 2019 году возраст

выхода на пенсию повысится на полгода;

— установление льгот

для граждан предпенсионного возраста, которые смогут «до самого последнего»

трудиться на производстве;

— сохранены некоторые льготы для граждан, чей труд признан вредным и тех, кто служит в силовых структурах.

Роль пенсионной реформы

На сегодняшний день в России функционирует пенсионная система накопительного вида. С ее помощью получится регулировать накапливаемые деньги, которые будут выдаваться людям в старости. Размер выплат определяется от того, какое время работал человек, перечислял ли работодатель платежи. Благодаря этому снижается расходная часть организации.

Перечисляемые работодателем средства не поступают на пособия пенсионерам в настоящий момент. Деньги накапливаются, а когда у пенсионера не будет возможности работать, то ему будет выплачиваться пособие в установленном размере.

Накопительная система удобнее, чем распределительная. Причиной этого является то, что средства пенсии признаны собственностью человека, а не государства. Этот принцип увеличивает надежность системы

Благодаря накопительному принципу экономика находится в норме, что является важной задачей ПФР

Взносы — доходы Пенсионного фонда

- См. также Обязательное социальное страхование в России.

Стандартная ставка взносов в Пенсионный фонд составляет 22 % от фонда оплаты труда организации, при этом взносы не включаются в состав зарплаты отдельных сотрудников, но учитываются пенсионным фондом при ведении их счетов. Эти отчисления разделяются на страховую часть и накопительную часть пенсии.

До 2010 года взносы в ПФ учитывались как составная часть единого социального налога.

С 1 января 2010 года ЕСН отменен, вместо него установлены прямые страховые взносы работодателей (страхователей) в три внебюджетных фонда: ПФР, ФФОМС и ФСС. В 2010 году совокупный объём страховых взносов сохранится на уровне ставки ЕСН — 26 %, из которых 20 % будут направляться в Пенсионный фонд РФ (на обязательное пенсионное страхование). При этом взносы будут уплачиваться с годового заработка до 415 тысяч рублей. В случае, если годовой заработок превышает 415 тысяч рублей, взносы сверх 415 тысяч рублей не взимаются, но и пенсионные права сверх этой суммы не формируются. С 2011 года размер совокупных взносов возрастет до 34 %, из которых 26 % составят отчисления по обязательному пенсионному страхованию. Эта система позволяет существенно увеличить уровень пенсий в стране. Для лиц, полностью попадающих под действие страховой системы, коэффициент замещения пенсией зарплаты, с которой уплачивались страховые взносы, составит не менее 40 % после 30 лет уплаты этих взносов при наступлении страхового случая (то есть старости, определяемой путём достижения гражданином установленного законодательством возраста — 55 лет для женщин и 60 лет для мужчин).

Также с 2009 года у граждан появилась возможность делать добровольные взносы на накопительную часть пенсии. Законом предусмотрены две стороны софинансирования взносов гражданина — государство (которое удваивает сумму не менее 2 тыс., но не выше 12 тыс. рублей) и работодатель (который на софинансирование взносов работника до 12 тысяч рублей получает налоговый вычет).

Частью механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу является Фонд национального благосостояния России. На апрель 2017 года, по данным Минфина России, совокупный объем средств фонда составил 4 134,27 млрд рублей (73,33 млрд долларов США).

До передачи средств в управляющие компании и НПФ Пенсионный фонд временно размещает их в коммерческих банках. Так, по результатам 2016 года, он получил от такого инвестирования доход в размере 2,97 млрд рублей, что в составляет 10,58 % годовых.

Направления совершенствования пенсионной системы в РФ

В целях

совершенствования системы пенсионного обеспечения, представляется более

эффективным использование цивилизационной парадигмы (подхода). Суть

предлагаемого подхода состоит в том, что умножение и укрепление человеческого

ресурса российской цивилизации в ситуации острого дефицита в ней количества и

качества человеческого ресурса – в сравнении с другими конкурентными

цивилизациями (США, ЕС, Китаем и проч.) – должно стать важнейшей национальной задачей.

В рамках цивилизационной

парадигмы приращение человеческого ресурса РФ и российской цивилизации в целом

предполагает решение следующих основных задач:

— обеспечение поддержки

материнства и детства («пенсия» в данном случае должна учитывать родительский

вклад людей и быть одним из мотиваторов для женщин, рождающих и усыновляющих

детей); аналогичным образом она может быть и мотиваторов для мужчин находиться

как можно дольше в браке с одной женщиной;

— блокировка утечки

кадров за рубеж (финансовая мотивация – пенсионная защита специалистов в

старости: учет в пенсионных выплатах не только стажа и профиля работы, но также

уровня образования, ученой степени, наличия изобретений и т.п.);

— закладка мотиваций у

работников служить и работать честно, без воровства, а также служить в силовых

структурах, а также работать в тех или иных жизненно важных для государства

сферах (на госслужбе, в школах, в северных и восточных регионах и т.п.);

— стимулирование

владельцев бизнеса выдавать зарплату работникам в белую и платить все налоги,

— стимулирование спроса

через безналичное поступление средств на счета пенсионеров.

Помимо этого,

пенсионная реформа должна предполагать:

— сокращение расходной

части вплоть до упразднения (в течение 5-7 лет) нынешних государственных

пенсионных фондов и их раздутых аппаратов как рудимента с заменой этой системы

вороватых посредников системой прямых выплат государства пенсионерам или детей

родителям);

— соответствующее

сокращение вплоть до упразднения налога в пенсионные фонды и, таким образом,

снятие драконовского налога с бизнеса плюс ликвидация серых и черных зарплатных

схем;

— стимулирование

системы негосударственных добровольных накоплений, в первую очередь, через

банковские счета (как, к примеру, в Сингапуре);

— разделение пенсионных

выплат на две составляющие: постоянную и переменную (бонусную).

То есть, так называемые пенсии могут и должны стать одним из важнейших инструментов управления демографическим ресурсом (а заодно — одним из драйверов экономического развития).

Таким образом, пенсионная система России в настоящий момент состоит из трех основных уровней: обязательное пенсионное страхование; государственное пенсионное обеспечение; негосударственное (добровольное) пенсионное обеспечение. Современная национальная пенсионная система России характеризуется совокупностью правовых, экономических и организационных институтов и норм, объединенных общей целью – предоставление гражданам материального обеспечения в виде пенсии.

Просмотров

15 798

Взносы — доходы Пенсионного фонда

- См. также Обязательное социальное страхование в России.

Стандартная ставка взносов в Пенсионный фонд составляет 22 % от фонда оплаты труда организации, при этом взносы не включаются в состав зарплаты отдельных сотрудников, но учитываются пенсионным фондом при ведении их счетов. Эти отчисления разделяются на страховую часть и накопительную часть пенсии.

До 2010 года взносы в ПФ учитывались как составная часть единого социального налога.

С 1 января 2010 года ЕСН отменен, вместо него установлены прямые страховые взносы работодателей (страхователей) в три внебюджетных фонда: ПФР, ФФОМС и ФСС. В 2010 году совокупный объём страховых взносов сохранится на уровне ставки ЕСН — 26 %, из которых 20 % будут направляться в Пенсионный фонд РФ (на обязательное пенсионное страхование). При этом взносы будут уплачиваться с годового заработка до 415 тысяч рублей. В случае, если годовой заработок превышает 415 тысяч рублей, взносы сверх 415 тысяч рублей не взимаются, но и пенсионные права сверх этой суммы не формируются. С 2011 года размер совокупных взносов возрастет до 34 %, из которых 26 % составят отчисления по обязательному пенсионному страхованию. Эта система позволяет существенно увеличить уровень пенсий в стране. Для лиц, полностью попадающих под действие страховой системы, коэффициент замещения пенсией зарплаты, с которой уплачивались страховые взносы, составит не менее 40 % после 30 лет уплаты этих взносов при наступлении страхового случая (то есть старости, определяемой путём достижения гражданином установленного законодательством возраста — 55 лет для женщин и 60 лет для мужчин).

Также с 2009 года у граждан появилась возможность делать добровольные взносы на накопительную часть пенсии. Законом предусмотрены две стороны софинансирования взносов гражданина — государство (которое удваивает сумму не менее 2 тыс., но не выше 12 тыс. рублей) и работодатель (который на софинансирование взносов работника до 12 тысяч рублей получает налоговый вычет).

Частью механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу является Фонд национального благосостояния России. На апрель 2017 года, по данным Минфина России, совокупный объем средств фонда составил 4 134,27 млрд рублей (73,33 млрд долларов США).

До передачи средств в управляющие компании и НПФ Пенсионный фонд временно размещает их в коммерческих банках. Так, по результатам 2016 года, он получил от такого инвестирования доход в размере 2,97 млрд рублей, что в составляет 10,58 % годовых.

Методы оценки эффективности пенсионной системы

Оценка эффективности

пенсионной системы осуществляется по следующим направлениям:

— показатели параметров

пенсионного обеспечения (пенсионный возраст, распространенность досрочного

выхода на пенсию, система тарифов страховых взносов, эффективная ставка

страховых взносов, правила индексации и формирования пенсионных прав,

требования к минимальному страховому стажу);

— показатели оценки

уровня жизни пенсионеров (коэффициент замещения, динамика среднего размера

пенсии);

— демографические

показатели оценки пенсионной системы (соотношение иждивенцев и занятых,

продолжительность жизни, вероятность дожития до пенсии);

— экономические

показатели воздействия пенсионной системы на экономику на основе сценарного

подхода (расходы на пенсионные выплаты в ВВП, пенсионные накопления);

— финансовая сбалансированность пенсионной системы (дефицит бюджета, межбюджетные трансферты, показатели устойчивости бюджета).