Особенности пенсионных выплат

Содержание:

- Стоимость пенсионного балла в 2021 году

- Как рассчитывается страховая пенсия в 2021 году

- С какого момента начинается начисление

- Примеры расчета

- Как увеличить размер пенсионных выплат

- Трудовая пенсия – стаж, накопления и выход по старости

- Что понадобится для расчёта пенсии?

- С 2015 года

- Методика расчета пенсии для разных периодов

- Какие основные отличия новой формулы расчета пенсии от старой? Пенсионная реформа, которая действуют сегодня?

- Из каких частей состоит пенсия

Стоимость пенсионного балла в 2021 году

Стоимость пенсионного балла для начисления пенсии ежегодно устанавливается государством. Раньше индексацию этой величины проводили ежегодно с 1 февраля, но в период с 2019 по 2024 г. индексировать будут с 1 января. В 2021 г. после проведения плановой индексации его стоимость составляет 98,86 руб. Именно эта величина будет использоваться при размера пенсии в 2021 г.

Однако для работающих пенсионеров стоимость одного коэффициента в 2021 г. не изменяется из-за действующего в их отношении моратория на индексацию ФВ и СПК. Размер балла для них «заморожен» в значении, установленном на дату оформления пенсионных выплат (таблица ниже).

| Дата оформления страховой пенсии | до 1 февраля 2016 г. | с 1 февраля 2016 г. | с 1 февраля 2017 г. | с 1 января 2018 г. | с 1 января 2019 г. | с 1 января 2020 г. |

|---|---|---|---|---|---|---|

| Размер 1 пенсионного коэффициента, в руб. | 71,41 | 74,27 | 78,28 | 81,49 | 87,24 | 93,00 |

Как рассчитывается страховая пенсия в 2021 году

Страховая пенсия (СП) в России рассчитывается сегодня по формуле:

СП = ИПК х СтИПК + ФВ

ИПК – сумма всех пенсионных баллов.

СтИПК – стоимость в рублях одного пенсионного балла.

ФВ – фиксированная выплата.

Как можно заметить, в формуле есть только один переменный показатель. Это ИПК, отражающий, сколькими баллами будущий пенсионер располагает.

Остальные два показателя являются константами, то есть, имеют постоянное значение в течение года.

В 2021 году СтИПК = 87,24 руб. (в 2017 году – 78,58 рубля, в 2019 году — 81,49), ФВ = 5334,19 руб. (в 2017 году — 4982,9 руб.).

Собственно говоря, задача сводится к подсчёту набранных баллов — ИПК.

Это довольно громоздкая работа, которую выполняют работники ПФ РФ. Они обязаны подсчитать помесячно все баллы, оценить доход и выплаченные с него взносы в адрес ПФ, а также учесть вариант с накопительной частью, если он имеет место быть.

Кроме баллов, заработанных напрямую, некоторым гражданам можно рассчитывать на увеличение ИПК по иному поводу. Дополнительные баллы начисляются за другие виды занятости и приплюсовываются к общему количеству.

Таких позиций довольно много, все они конкретизированы. Вот некоторые:

- 1,8 балла полагается добавить за прохождение военной службы согласно призыву;

- 1,8 – по уходу за ребёнком до 1½ лет, добавляется одному из родителей;

- 3,6 – по уходу за следующим, вторым ребёнком, до 1½ лет;

- 5,4 – по уходу за очередными детьми, 3-м или 4-м, до 1½ лет каждому;

- 1,8 – по уходу за инвалидом или престарелым лицом при определённых условиях;

- прочие, оговоренные в законодательстве.

В качестве поощрительного приза можно считать возможность увеличения ИПК, если пенсионер обращается за оформлением пенсии, проработав сколько-то лет свыше положенного возраста. За каждый такой трудовой год ему насчитывается определённое количество дополнительных баллов – на этот счёт существуют премиальные коэффициенты.

Это довольно существенная прибавка к пенсии: если, к примеру, продолжить работать сверх положенного 5 лет, не оформляя пенсию, то сумма ИПК вырастет на 45%. А если добавить сюда увеличение за эти годы фиксированной выплаты, то получится заметный прирост пенсии.

Если работающий пенсионер уволился с работы, увеличится ли его пенсия? Читайте ответ эксперта.

Как самому рассчитать пенсию по старости в 2021 году?

В принципе, готовясь к оформлению пенсии, каждый старается самостоятельно прикинуть цифры, на которые он выходит. Это вполне возможно, потому что значения ФВ (фиксированной выплаты) и СтИПК (цены пенсионного балла) есть в свободном доступе. Остаётся самое главное – правильно посчитать сумму ИПК.

Вот пример расчёта, когда выход на пенсию состоялся сразу по достижении пенсионного возраста.

Допустим, он наступит в 2021 году. Заработанные баллы составят 75, ещё 1,8 + 3,6 баллов положено по уходу за двумя детьми, до 1½ лет в каждом случае.

∑ = 75 + 1,8 + 3,6 = 80,4

Если в 2021 году ФВ = 5334,19 а СтИПК = 87,24, то получим ожидаемую величину пенсии:

СП = 5334,19 + 80,4 х 87,24 = 12 348,28 руб.

Пенсия по инвалидности

Они назначаются по медицинским показаниям, с конкретизацией по группе инвалидности, без оглядки на имеющийся стаж, причины инвалидности и момент её наступления.

Если стажа нет совсем, то устанавливается социальная пенсия. Если же зарегистрирован хоть 1 трудовой день, то появляются основания назначить страховую пенсию по инвалидности. Её размер устанавливается в индивидуальном порядке, с ориентацией на имеющийся стаж, суммы взносов в ПФ и заработка.

Начиная с 01.01.2015, ФВ выведена из состава СП, и величина её определяется отдельно:

| От даты | % индексации | 1 группа инвалидности | 2 группа инвалидности | 3 группа инвалидности |

|---|---|---|---|---|

| 01.01.2015 | 7870,00 руб. | 3935,00 руб. | 1967,50 руб. | |

| 01.01.2015 | 11,4% | 8767,18 руб. | 4383,59 руб. | 2191,80 руб. |

| 01.01.2015 | 4% | 9117,86 руб. | 4558,93 руб. | 2279,47 руб. |

Размер ФВ повышается для каждого нетрудоспособного иждивенца, имеющегося на содержании гражданина, но не более, чем на трёх. Такое повышение составило:

- от 1 января 2015 — 1311, 67 руб.;

- от 1 февраля 2015 — 1461,20 руб.;

- от 1 февраля 2016 — 1519,65 руб.;

- от 1 февраля 2017 на 5,4%.

Пенсия по потере кормильца

Потеря кормильца семьи влечёт за собой назначение пенсии нетрудоспособным иждивенцам, которых он содержал. Конечно, при условии, что не установлено их вины в смерти своего кормильца.

Фиксированная выплата (ФВ) по случаю потери кормильца составляет с 01.02.2018 ровно половину от ФВ страховой пенсии: 4982,9 / 2 = 2667 рубль 95 копеек. Столько приходится на одного нетрудоспособного члена семьи.

Назначенная пенсия выплачивается каждый месяц, способ доставки может быть выбран любой.

С какого момента начинается начисление

Начинают выплачивать пенсию после ее назначения, которое осуществляется со дня обращения в ПФР. Деньги выдают по месту жительства пенсионера после подачи заявления. Его отправляют по почте, в виде электронного документа или с помощью многофункционального центра.

Днем обращения считают дату, которую указали на почтовом штемпеле, если отправляли по почте.

Пенсионерам военнослужащим помощь выплачивает не пенсионный фонд, а ведомство, в котором они служили.

В некоторых случаях пенсии назначают раньше срока. Это касается категорий граждан, имеющий необходимый стаж выполнения определенных работ. Чтобы получить деньги в этом случае нужно:

- Достичь назначенного возраста.

- Обладать стажем или социальными основаниями. Это может быть инвалидность после военной травмы, рождение детей и другое.

- Иметь страховой стаж.

Для оформления выплат нужно посетить ПФР со всеми необходимыми документами.

Примеры расчета

Рассмотрим приведенный алгоритм на условных примерах.

Пример 1

Женщина выходит на пенсию в 2015 году. Общий трудовой стаж на 1.01.2002 составляет 22 года. Из них до 1990 года включительно 12 лет. Ее страховой стаж выше 20 лет, значит, применим коэффициент 0,55. Прибавим 0,01 * 2 = 0,02 за каждый дополнительный год. Общий показатель

0,55 + 0,02 = 0,57.

Ее средняя зарплата исчислена 250 руб., средняя по стране — 210 руб. Зарплатный коэффициент равен 250 / 210 = 1,19. Он не выше предельно установленного.

Умножаем коэффициенты друг на друга и на фиксированную сумму 1671 рубль. 0,57 * 1,19 * 1671 = 1136,28 руб. Вычитаем 450 рублей. 1136,28 – 450 = 686,28 руб.

До 2001 года включительно у работницы есть стаж, значит, применима валоризация в размере 10%. Добавим по 1% за каждый год имеющегося до 1990 года включительно, стажа. По условию это 12 лет. Общая сумма процентов 10 + 12 = 22%. Увеличим на них рассчитанную сумму: 686,28 * 22% = 150,98. 686,28 + 150,98 = 837,26 руб. Результат скорректируем на 5,6148. 837,26 * 5,6148 = 4701,05 руб.

Фиксированная часть страховой пенсии в период выхода на пенсию — 4383,59 рубля. Если больше стажа у работницы нет, то вместе с фиксированной частью ее рассчитанная пенсия составит 4701,05 руб. + 4383,59 = 9084,64 руб.

Пример 2

Воспользуемся приведенными выше условными данными, несколько изменив их. Предположим, работник, родившийся до 1967 года, вышел на пенсию в 2018 году. Пенсионный капитал до 2002 года, рассчитанный по приведенной выше методике, но с учетом ожидаемого числа месяцев выплаты пенсии — 228, составил 1071840,87 руб.:

- (0,57 * 1,19 * 1671 – 450) * 228 = 156471,84 руб.

- 156471,84 * 5,6148 = 878558,09 руб.

- 878558,09 * 0,22 = 193282,78 руб.

- 878558,09 + 193282,78 = 1071840,87 руб.

После 2002 работодателями за работницу перечислялись взносы в размере 777056,13 руб. Общая сумма составит 1071840,87 + 777056,13 руб. = 1848897 руб. пенсионного капитала.

Далее: 1848897 / 228 = 8109,20 руб., и полученную сумму нужно перевести в баллы. Стоимость балла на конец 2014 года равна 64, 10 руб. 8109,20 / 64,10 = 126,51. На 1 января 2015 года накоплено 126,51 баллов.

Пусть за период до выхода на пенсию накоплено еще 7 баллов. Всего 126,51 + 7 = 133,51 баллов. Страховая пенсия составит 133,51 * 81,49 = 10879,73 руб. 81,49 – стоимость 1 балла на момент выхода на пенсию.

Добавим фиксированную выплату на 1 января 2018 года 4982,90 руб. Общая сумма пенсии составит 10879,73 + 4982,90 = 15862,63 руб.

Далее необходимо упомянуть и о поощрительных коэффициентах при начислении премии. Из приведенных данных видно, что работница, имеющая право выйти на пенсию в 2015 году, продолжала работать сверх этого срока. Для удобства будем считать, что право на пенсию она получила в декабре 2015 года, а фактически ушла на заслуженный отдых в декабре 2018 года. Дополнительно она отработала 36 месяцев. Согласно ФЗ-400, возникает право на повышающий коэффициент в размере 1,24 на страховую часть и 1,19 — на фиксированную выплату.

Рассчитываются коэффициенты согласно ст. 8,15,16 ФЗ-400. 10879,73 * 1,24 + 4982,90 * 1,19 = 13490,87 + 5929,65 = 19420,52 руб. – размер пенсии работника, родившегося до 1967 года с учетом повышающих коэффициентов.

Определить точную дату выхода на пенсию в соответствии с законодательством поможет специальный сервис — калькулятор пенсионного возраста. Для расчета достаточно ввести дату рождения и пол будущего пенсионера.

Как увеличить размер пенсионных выплат

Есть несколько способов, которые помогут увеличить пенсионные начисления. Основной перечень:

- Приобретение пенсионных баллов. Если вам стало ясно, что слишком мало, их можно докупить. Для этого необходимо внести в Пенсионный Фонд добровольные СВ. Купить баллы можно до половины требуемого рабочего стажа — не более 15 лет.

- Получение предельного взносооблагаемого заработка. С 2021 года за год все будут получать максимум 10 баллов. Если в 2021 максимальная величина базы для начисления СВ будет такой же, как сейчас, чтобы набрать 10 баллов, надо получать 95 833 рублей или больше. Страхового типа взносы с этих доходов позволят набрать максимальный индивидуальный коэффициент.

- Поиск дополнительного дохода. Денежные средства можно положить на депозит в банковское учреждение, открыть ИИС, вложить в бизнес. Каждый из этих вариантов позднее принесет доп. доход.

- Увеличение пенсионных выплат для предпринимателей — особенно. За уплату фиксированных СВ им зачисляют чуть больше 1 балла, из-за этого ИП получают маленькую пенсию.

Конечно, эти способы не идеальны, но они действительно могут помочь. Каждый день ситуация с пенсией меняется в лучшую сторону, совсем скоро этих денег будет хватать на полноценную жизнь. На выплату СП и пенсий по государственному обеспечению, в 2020 году в бюджете запланирована огромная сумма в 7951 миллиард руб.

Трудовая пенсия – стаж, накопления и выход по старости

В данном по закону от 2013 г. определении пенсии содержатся следующие, характеризующие ее положения:

- фактически единого понятия «трудовая» пенсия теперь нет, эта общая категория была разделена на два вида – страховую и накопительную;

- страховая часть является ежемесячной выплатой завершившему трудовую деятельность гражданину, формирующуюся от страховых отчислений его работодателя/-телей в ПФР, в тот период, когда гражданин работал;

- обязанность государства, в данном случае, только гарантировать эти выплаты. Их размеры рассчитываются по специализированной формуле и коэффициентам от сумм, удержанных из заработной платы самого застрахованного гражданина;

- обязанность гражданина, при этом, заключается в отслеживании добросовестного перечисления выплаты в ПФР его организацией-работодателем;

- для того чтобы получить доступ к данным накоплениям, гражданин должен выйти на пенсию по достижении определенного, указанного в законе возраста и представить подтверждение наличия определенного (не менее 9-ти лет) рабочего стажа.

Трудовой стаж, необходимых для получения пенсии

Возраст завершения трудовой деятельности

Как известно, последнее неоднозначное «реформирование» системы пенсионных накоплений, крайне болезненно воспринятое гражданами России, коснулось увеличения возраста выхода на пенсию. Разговоры и проекты этого мероприятия предлагались, начиная с 2013 года, но по разным причинам, включая социальное недовольство, отвергались, а их обсуждение переносилось на разные сроки.

Здесь дело не только в том, что продолжительность деятельной жизни в нашей стране достаточно низкая. Средний показатель, высчитанный правительственными органами, вызывает много вопросов и распределяется по регионам очень и очень неравномерно. Даже то, что повышать показатель возраста стараются постепенно, не сглаживает напряженность, так как многие граждане уже сегодня не доживают до пенсионного возраста.

Выход на пенсию сегодня завтра и ближайшие годы

Трудовой стаж стажу рознь

Не все также однозначно с вопросами, касающимися рабочего стажа. Уже сегодня этот показатель вырос до 10-ти лет, а законом предусмотрено, что он будет увеличиваться далее – на сегодня финальное число 15 лет к 2025 году, однако, предугадать, будет ли пересчет продолжаться и далее – сегодня невозможно.

Вопрос, заслуживающий отдельного рассмотрения – это т.н. «качество» стажа. Ведь для расчета суммы накоплений ПФР будут засчитываться только года трудоустройства, в период которого гражданин получал «белую» официальную зарплату, с которой высчитывались страховые взносы. Остальное время, когда гражданин был трудоспособен, но не трудоустроен официально, не состоял в службе занятости как официально зарегистрированный безработный, или же работал, но получал деньги через «серую» кассу или без трудового договора – иными словами, когда работодателем не проводились отчисления в ПФР, в стаж включены не будут.

Минимальный стаж и показатель баллов

Для этого правила, однако, существует ряд принципиальных исключений. В стаж, помимо названных выше, включаются годы, в которые гражданин/гражданка:

присматривали за ребенком/детьми до 1,5 лет

Каждый родитель вправе включать в стаж до 4,5 лет;

был болен/нетрудоспособен во время трудоустройства, но формально не работал – важно, что работодатель официально оплачивал больничные;

проходил службу в ВС России или в иных войсках и подразделениях;

прибывал в местах отбывания наказания или был лишен свободы по обвинению, которое было затем снято;

принимал участие в оплачиваемой общественной деятельности;

не работал, но переезжал на новое место жительство для начала трудовой деятельности от службы занятости населения;

проживала с мужем-служащим, в том числе и военным по месту его службы и не работала из-за подтвержденной невозможности трудоустройства (до 5-ти лет);

присматривали за инвалидом 1й группы старше 80-ти. Но только при условии трудоспособности присматривающего;

если они являются мужем/женой дипработника и проживали с ним в период нахождения в служебной командировке за рубежом (до 5-ти лет).

Существует несколько видов стажа в зависимости от целей его использования

Для ПФР при расчете суммы выплат принимаются документальные свидетельства, подтверждающие период трудоустройства в той или иной организации, а также, по закону, свидетельство не менее двух людей, если документов, в силу различных возможных обстоятельств, не сохранилось.

Что понадобится для расчёта пенсии?

Согласно статье 3 Федерального Закона №173-ФЗ «О трудовых пенсиях в Российской Федерации» с последними изменениями от 1 января 2017 года, правом на получение трудовой пенсии обладают (при соблюдении определённых условий) граждане страны, а также работающие в России подданные других государств и лица без гражданства.

Пенсия по старости складывается из двух частей: страховой и накопительной

Пенсия по старости складывается из двух частей: страховой и накопительной

Основное условие для получения пенсии по старости — достижение соответствующего возраста. В настоящее время это 55 лет для женщин и 60 лет для мужчин; в будущем эти значения, вероятно, будут пересчитаны, и при сохранении текущего подхода к формированию выплат невозможно сказать, когда и при каких условиях смогут выйти на пенсию люди 2000 года рождения и младше. Кроме того, нельзя предугадать, сколько именно будут получать сегодняшние рабочие; чтобы отчасти обезопасить себя от возможного отсутствия выплат, им уже сейчас есть смысл найти банк с самыми высокими ставками по вкладам и открыть первый депозит.

Получаемая гражданином Российской Федерации трудовая пенсия (или пенсия по старости — обычно эти термины совпадают) состоит из двух частей:

- Страховой. В 2018 году размер её «безусловной» части (фиксированной выплаты) равен 4982 рублям 90 копейкам; каждый год указанное значение пересчитывается с учётом инфляции в большую сторону, однако надеяться на сколько-нибудь серьёзный рост фиксированной части в текущих условиях не имеет смысла.

- Накопительной. Это «динамическая» часть, зависящая от усилий самого будущего пенсионера: чем больше средств с заработной платы и других официально зарегистрированных источников дохода он отчисляет в государственный или негосударственный пенсионный фонд (ПФРФ или НПФ соответственно), тем больше, согласно уверениям работодателя, будет получать в дальнейшем. Основанием для такого заявления является инвестирование фондами полученных денег в потенциально прибыльные проекты и, как следствие, их приумножение.

К другим условиям начисления пенсии по старости относятся:

Наличие трудового стажа. В 2018 году он должен насчитывать как минимум девять лет; к 2025 году, на который изначально была ориентирована пенсионная реформа, это значение будет составлять уже пятнадцать лет. В дальнейшем, возможно, цифра ещё вырастет, но пока точных дат законодатель не называет.

Наличие определённого числа пенсионных баллов, эквивалентность которых отчислениям граждан в пенсионные фонды ежегодно пересчитывается. В 2018 году один пенсионный коэффициент равен 81 рублю 49 копейкам; для получения пенсии необходимо набрать 30 баллов

Кроме того, в течение каждого «рабочего» года трудящийся не может получить больше максимального количества пенсионных коэффициентов; в 2018 году это 8,7 баллов, а к 2021 году значение увеличится, принимая во внимание прогнозируемую инфляцию, до 10 баллов в год.

В отличие от страховой части пенсии и социальных выплат по старости, накопительная составляющая не подвергается ежегодным корректировкам: если государственный или негосударственный фонд успешно разместит средства, её размер будет пропорционально увеличен; в противном случае будущий пенсионер может рассчитывать лишь на исходную сумму, гарантированную участием фонда в страховании вкладов.

С 2015 года

На этом можно было бы закончить наш расчет и успокоиться. Но любопытные могут самостоятельно проверить, правильно ли проведен расчет количества баллов сотрудниками ПФР.

Сразу оговоримся, что за последние 16 лет правила расчета пенсий менялись несколько раз и, скорее всего, сегодняшним вариантом всё не закончится. Так, с 2002 года в стране была введена система обязательного пенсионного страхования и размер пенсий считался по закону № 173-ФЗ от 17.12.2001 года «О трудовых пенсиях в Российской Федерации». С 2015 года правила игры поменялись. Федеральный закон

«О страховых пенсиях» от 28.12.2013 № 400-ФЗ разграничил пенсию на страховую и накопительную и конвертировал страховые взносы и пенсионные права до 1 января 2002 года в баллы.

На формирование будущей пенсии работодатель с 2015 года платил за работника 22% от фонда оплаты труда, а предельный годовой заработок, на который начисляются страховые взносы, составляет 711 тыс. рублей.

В 2015 году 22% распределялись на две части: 16% шли на страховую пенсию, а 6% – на накопительную. Накапливать разрешили только тем, кто моложе 1966 года. В 2016 году правительство из-за дефицита средств в ПФР ввело мораторий на накопительную часть и все 22% идут на страховую.

Страховые взносы фиксируются на индивидуальном лицевом счете в ПФР и ежегодно пересчитываются в пенсионные коэффициенты (баллы).

Количество баллов рассчитывается по формуле:

СВ/СВ макс*10

где СВ – размер уплаченных страховых взносов; СВ макс – сумма страховых взносов, которые уплачивает работодатель по тарифу 16% с максимально облагаемой базы. В 2015 году она была 711 тыс. рублей. Соответственно, СВ макс = 711000 * 0,16 = 113 760 рублей.

Отметим, что законодатель включил в стаж некоторые социально значимые периоды жизни как нестраховые и за них начисляет пенсионные баллы.

Для примера рассчитаем, сколько баллов заработал человек в 2015 году с ежемесячной зарплатой 30 000 руб (до вычета НДФЛ).

( 30000*12*0,16)/113760=5,063 балла.

Можно по такой же формуле рассчитать и количество заработанных баллов в 2016 году. Однако в 2016 году максимально облагаемая база повышена до 796 000 рублей. Соответственно, СВ макс = 796000 * 0,16 = 127 360 рублей.

Сведения о среднем заработке для ориентировочного расчета можно взять у работодателя. Но надежнее будет почерпнуть их из вашего индивидуального пенсионного счета.

Чтобы люди с высокой зарплатой не заработали слишком много баллов, их максимальное количество ограничено законом. В 2015 году максимум составлял 7,39 балла, в этом году – 7,83 балла, в следующем – 8,26 балла.

Методика расчета пенсии для разных периодов

Многие считают, что узнать размер будущей пенсии можно только тогда, когда вы подаете документы для ее оформления. Но зная нынешние законы, можно рассчитать пенсионные начисления и без подачи бумаг в специальную службу. Методика расчета пенсии позволит вам заняться подсчетами без посторонней помощи.

Здесь учитывается стоимость ИПК, также разнится заработная плата граждан за прошедшие годы. Не стоит забывать и о валоризации и индексации пенсионных выплат. Рассмотрим, как высчитывается пенсия за разные временные периоды еще со времен Советского союза.

В советское время до 1991 г.

В советское время при расчете пенсии учитывался стаж и средняя заработная плата, как и в любое другое время

Однако также во внимание принимается валоризация, которая в те времена увеличивалась с каждым годом на 1%. Вычисление учитывает показатель средней заработной платы за несколько лет или же конкретно за 5 лет трудового стажа в указанный период

До 2002 г.

Правила подсчета пенсионных накоплений до 2002 года не претерпели больших изменений, разнился лишь показатель валоризации

В тот период во внимание брался не весь имеющийся стаж, а только его коэффициент. Как считать этот коэффициент?

Имея непрерывный трудовой стаж 25 лет для мужской половины россиян и 20 – для женской, можно приравнять СК к 0,55. При превышении указанного количества лет, СК считается иначе: к величине 0,55 прибавляем по 0,01 за каждый год. То есть, если стаж составляет 30 лет, то СК = 0,55 + 0,05 = 0,60.

Заработная плата, которая учитывается при исчислениях, берется за любые 5 лет непрерывного труда по выбору пенсионера

При этом, берется во внимание средний коэффициент заработной платы за месяц, который можно узнать, вычислив отношение средней ЗП гражданина в месяц к средней заработной плате в те годы

Формула расчета пенсии выглядит так: П = СК × КСЗ × 1671 – 450, где: СК – это стажевой коэффициент, СКЗ – средний коэффициент заработной платы.

Если СК менее 0,55, формула расчет выглядит иначе:

П = (0,55 × КСЗ × 1671 – 450) × (Стаж до 2002 ÷ 25) для представителей мужского пола;

П = (0,55× КСЗ × 1671 – 450) × (Стаж до 2002÷ 20) для представительниц женского пола.

До 2002 года во внимание не брался индивидуальный пенсионный коэффициент, в период с 2002 года по 2015 высчитывалась сумма индексации и ее годовой коэффициент. В период до 2002 года ИПК не учитывался, но его можно рассчитать для определения суммы пенсии по такой формуле:. ИПК до 2002 = (расчетная пенсия + сумма валоризации) × коэффициент индексации ÷ 64,10, где 64,10 – это стоимость пенсионного балла до 2002 года включительно, рассчитанная с учетом суммарного коэффициента индексации

ИПК до 2002 = (расчетная пенсия + сумма валоризации) × коэффициент индексации ÷ 64,10, где 64,10 – это стоимость пенсионного балла до 2002 года включительно, рассчитанная с учетом суммарного коэффициента индексации.

С 2002 по 2015 годы

С 2002 года по 2015 расчет осуществлялся с учетом ИПК. Теперь начинают учитывать и размер страховых взносов, совершаемых работодателем за своего сотрудника. Эта величина зависит от размера ежемесячной заработной платы и составляет 22%, однако только 16 из них учитываются при определении пенсионных баллов. Остальная часть взносов отправляется на формирование фиксированной выплаты.

Количество баллов высчитывается по такому алгоритму:

Сумма страховых взносов умножается на показатель индексации того года;

Полученное число делится на весь период расчета пенсии;

Далее число делится на величину пенсионного коэффициента за год и в ответе мы получаем ИПК.

С 2015 года

С 2015 года при расчете пенсии начинают считаться пенсионные баллы. Формула подсчета остается той же, меняется только стоимость 1 балла и условия отправления на пенсию граждан. Некоторые получают начисления без учета страховых отчислений.

Также ИПК может увеличиваться, если:

Была армейская служба – на 1,8 балла;

Пришлось ухаживать за ребенком – от 1,8 до 5,4 баллов, в зависимости от количества детей (от 1 до 3);

Осуществлялся уход за инвалидом – 1,8 балла.

Какие основные отличия новой формулы расчета пенсии от старой? Пенсионная реформа, которая действуют сегодня?

Сегодня размер трудовой пенсии по старости в первую очередь зависит от объема страховых взносов, которые работодатели в течение трудовой деятельности уплачивают за работника в систему обязательного пенсионного страхования. При этом, длительность страхового (трудового) стажа практически не влияет на размер пенсии. Поэтому получается несправедливо: кто много отработал, тот получает меньше тех, кто работал меньше, но больше отчислял страховых взносов. Т.е. уравниловка при расчете пенсий приводит к тому, что пенсионные выплаты гражданам, имеющим незначительный страховой (трудовой) стаж, осуществляются примерно в том же объеме, что и гражданам с продолжительным трудовым стажем.

С 2015 г. согласно пенсионной реформы устанавливаются три вида страховых пенсий: по старости, по инвалидности, по случаю потери кормильца.

Установлено, что права на страховую пенсию будут учитываться в пенсионных коэффициентах (баллах), исходя из уровня заработной платы (уплаченных с нее страховых взносов), стажа и возраста выхода на пенсию.

Условиями возникновения права на страховую пенсию по старости являются достижение возраста 60 лет — для мужчин, 55 лет — для женщин, наличие страхового стажа (т.е. минимального стажа уплаты страховых взносов) не менее 15 лет, наличие величины индивидуального пенсионного коэффициента (баллов) не менее 30.

В 2025 году в расчете пенсии будет применяться минимальный общий стаж для получения пенсии по старости достигнет 15 лет. С 6 лет в 2015 году он будет в течение 10 лет поэтапно увеличиваться – по 1 году в год. Те, у кого общий стаж к 2025 году будет менее 15 лет, имеют право обратиться в ПФР за социальной пенсией (женщины в 60 лет, мужчины – в 65 лет). Кроме этого, будет производиться социальная доплата к пенсии до прожиточного уровня пенсионера в регионе его проживания.

С 1 января 2015 года минимальная величина индивидуального пенсионного коэффициента, при котором возникает право на назначение страховой пенсии, установлена в размере 6,6 с последующим ежегодным увеличением на 2,4 до достижения 30 в 2025 году.

Страховая пенсия в полном объеме будет формироваться по новым правилам у граждан, которые начнут работать в 2015 году.

У будущих пенсионеров, имеющих страховой стаж до 2015 г., все сформированные пенсионные права фиксируются, сохраняются и гарантированно будут исполняться. В 2014 году будет произведена их конвертация в индивидуальные пенсионные коэффициенты – нового инструмента учета пенсионных прав гражданина.

При расчете страховой пенсии по новой формуле расчета пенсии согласно пенсионной реформы впервые вводится понятие «годовой пенсионный коэффициент», которым оценивается каждый год трудовой деятельности гражданина. Годовой пенсионный коэффициент равен отношению зарплаты гражданина, с которой в этом году уплачивались страховые взносы в систему обязательного пенсионного страхования, и максимальной зарплаты, с которой работодатели по закону уплачивают страховые взносы в систему ОПС:

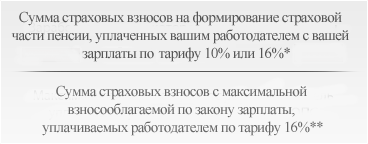

Годовой ПК =

где:

* Если гражданин откажется от формирования пенсионных накоплений в системе ОПС, то работодатель будет уплачивать за него страховые взносы на формирование его страховой пенсии по тарифу 16%. Если гражданин выберет тариф 6% на формирование накопительной пенсии, то на формирование его страховой пенсии будет направляться страховые взносы по тарифу 10%.

** Тариф, по которому работодатели уплачивают страховые взносы в систему ОПС — 22% от фонда оплаты труда работника (максимальный уровень взносооблагаемой зарплаты ежегодно определяется федеральным законом). 6% тарифа страховых взносов с систему ОПС идет на финансирование фиксированной выплаты, а 16% является индивидуальным тарифом, уплаченные взносы по которому, по вашему выбору, могут или полностью направляться на формирования пенсионных прав в страховой пенсии, или 6% может направляться на формирование пенсионных накоплений гражданина, а 10% — на формирование пенсионных прав в страховой пенсии.

максимальное значение ПК (7,39 в 2015 году, 10 – в 2021 году)

Из каких частей состоит пенсия

Страховая пенсия, выплачиваемая по старости, потере кормильца или инвалидности, состоит из нескольких частей, которые учитываются при расчете в совокупности.

- Страховая часть. Собственно, основная часть выплаты. Ее размер зависит непосредственно от объема накопленных пенсионных прав, выраженных в форме индивидуального пенсионного коэффициента (ИПК). Размер страховой части непосредственно зависит от объема перечислений страховых взносов и, косвенно, стажа трудовой или предпринимательской деятельности.

- Фиксированная часть. По сути, представляет собой базовый доход, который гарантируется государством вне зависимости от размера страховой части.

- Надбавки к фиксированной выплате. В подавляющем большинстве случаев размер пенсионной выплаты формируется за счет страховой части и фиксированной выплаты. Однако в отдельных ситуациях к пенсии полагаются надбавки. Одним из частных оснований для установления дополнительных начислений является низкий размер материального обеспечения (ниже прожиточного минимума в регионе проживания).

Индивидуальный пенсионный коэффициент

Действующее законодательство Российской Федерации устанавливает обязательное пенсионное страхование граждан страны (в отдельных случаях участниками системы могут быть и иностранцы). В соответствии с этим все работодатели выступают страхователями в отношениях с Пенсионным фондом России и своими работниками, выплачивая особые страховые взносы в ПФР за своих сотрудников, которые направляются на цели ОПС.

Важно! Размер страховых взносов зависит от суммы заработной платы, составляя 22% от этого значения. Именно поэтому критически важно, чтобы работодатель указывал полную, белую зарплату, не используя для ее начисления «серые» схемы.. Соответственно, взносы, уплачиваемые в Пенсионный фонд России, конвертируются в баллы, которые в совокупности и являют собой ИПК

Иными словами, значение коэффициента равно значению количества накопленных баллов

Соответственно, взносы, уплачиваемые в Пенсионный фонд России, конвертируются в баллы, которые в совокупности и являют собой ИПК. Иными словами, значение коэффициента равно значению количества накопленных баллов.

Пенсионные баллы

Размер страховой пенсии непосредственно зависит от количества пенсионных баллов. Оно же зависит от объема перечислений страховых взносов. Однако следует отметить, что баллы могут быть начислены и за те периоды, когда работник фактически не исполнял трудовой функции. К примеру, за время нахождения в отпусках по беременности и родам, а также по уходу за ребенком до полутора лет.

При расчете пенсии используются показатели как количества баллов, так и стоимость одного из них. Установлено, что в 2021 году одна пенсионная единица стоит 98,86 рубля.

Стоимость балла будет расти ежегодно вплоть до 2024 года. Известно, что к тому моменту она составит 116,63 рубля. Объем увеличения стоимости в последующие годы на данный момент неизвестен.

Кроме этого, установлено, что существует минимальный предел количеств баллов, необходимый для установления пенсии. В текущем году значение ИПК составляет 21. Если оно меньше, то лицо не имеет оснований для назначения ему выплат.

Фиксированная выплата

Фиксированная выплата отличается тем, что ее размер одинаков для всех пенсионеров. Он не привязан к страховой части, поэтому для его определения не применяются такие показатели, как страховой стаж и количество накопленных баллов.

Внимание! В 2021 году размер выплаты составляет 6044,48 рубля.

Следует отметить, что в соответствии с действующим законодательством размер выплаты должен ежегодно индексироваться. Изначально планировалось, что индексация производится раз год в феврале. Однако в период с 2016 по 2018 годы ее увеличение не было предусмотрено, что связывают со сложной экономической ситуаций стране и дефицитом средств пенсионного фонда, устранить который была призвана начавшаяся в 2019 году реформа системы пенсионного обеспечения.

Однако на данный момент индексация производится в объемах, превышающих показатели инфляции. Большинство пенсионеров получает базовую фиксированную выплату в размере, установленном Правительством РФ. Однако отдельные категории получателей пенсии могут рассчитывать на повышенный размер обеспечения. К примеру, увеличенная фиксированная выплата положена гражданам, достигшим возраста 80 лет, а также пенсионерам, имеющим иждивенцев.