Кредит на франшизу: условия, особенности

Содержание:

- Выплаты для начинающих бизнесменов

- Условия кредитования

- Где получить деньги на покупку франшизы

- Программа «Бизнес-старт» от Сбербанка РФ

- Проект Сбербанка «Бизнес Старт»

- Требования к заемщикам

- Наиболее выгодные предложения банков

- Особенности проекта Бизнес-Старт

- Банки, в которых можно взять кредит на покупку франшизы

- Аккредитованные франшизы Сбербанка

- Сферы деятельности компаний-франчайзеров

- Франчайзинг и его особенности

- Какие кредиты на франшизу предлагают банки

Выплаты для начинающих бизнесменов

Согласно этой программе, предусматривается выплата денег тем, кто хочет открыть бизнес за счет франчайзинга. Помимо этого возможно получать деньги под готовые планировки бизнеса.

Люди, которые решили получить кредит у банка, чтобы приобрести франшизу, должны осознавать, что, приобретая ее, приходится уплачивать суммы, размер которых может быть различным. Также предпринимателю придется сталкиваться с комиссионными.

Также выплаты можно использовать, чтобы оплачивать аренду офиса, делать в нем ремонтные работы, приобретать различное оборудование и организовывать рекламные акции. Срок действия инвестиционных реклам составляет несколько месяцев. В таком случае деньги нередко выделяются и на другие затраты, например, выплату заработной платы.

Когда срок инвестиции истекает, организации приходится ограничиваться имеющимся доходом. Филиалы Сбербанков сотрудничают с организациями, у которых есть опыт работы с технологией бизнеса. Из подобных предприятий они выбирают франчайзеров.

Условия кредитования

Кредитная программа Сбербанка «Бизнес-старт» в бОльшей степени рассчитана для малого бизнеса, но и для среднего найдется соответствующее финансирование. Здесь представлены условия кредитования проектов с низкой стоимостью, предназначенные в основном для начинающих предпринимателей:

Кредитная программа Сбербанка «Бизнес-старт» в бОльшей степени рассчитана для малого бизнеса, но и для среднего найдется соответствующее финансирование. Здесь представлены условия кредитования проектов с низкой стоимостью, предназначенные в основном для начинающих предпринимателей:

- Процентная ставка — 18,5% (аналогична для среднего бизнеса)

- Сумма предоставляемого кредита — от 100 000 до 3 000 000 рублей

- Срок кредитного договора — 42 месяца

- Первый взнос — от 40%

- Отсрочка погашения основного долга — 6 месяцев

- Обеспечение — залог приобретаемого имущества в рамках данного проекта (подлежит обязательному страхованию) и поручительство физического лица.

Основные требования к заемщику:

- отсутствие предпринимательской активности за последние 3 месяца (90 календарных дней);

- возраст — 20-60 лет (включительно).

Чтобы участвовать в программе кредитования, франчайзи обязан предоставить документы: заполненная анкета (выдается в любом отделении банка или распечатывается с официального сайта);

- паспорт РФ;

- военный билет или приписное свидетельство;

- временная регистрация, если имеется;

- финансовые документы зарегистрированного юр. лица или ИП.

Более подробный перечень документов, включая пакет документов для поручителя, предоставлен на официальном сайте Сбербанка.

Где получить деньги на покупку франшизы

Помимо использования специального банковского займа получить недостающие средства на покупку франшизы можно и другими способами:

- Инвесторы. Найти их непросто, а еще сложнее заинтересовать и убедить в потенциальной выгоде;

- Получение средств от франчайзера — иногда владелец франшизы берет на себя большую часть расходов на открытие бизнеса. Возвращается сумма постепенно, с ежемесячной выручки. Проценты и прочие условия оговариваются индивидуально с компанией;

- Займы у частных лиц (родственников, друзей, партнеров). Не всегда желательный вариант, даже если близкие сами предлагают помочь с финансовой стороной бизнеса. Практика показывает, что подобные меры способны кардинально разрушить даже самые теплые отношения;

- Участие в целевых программах для начинающих предпринимателей. Их осуществляют как государственные, так и негосударственные фонды, бизнес-инкубаторы и прочие структуры. Главное, что понадобится предпринимателю для заявки на участие в программе — проработанный четкий бизнес-план;

- Нецелевые банковские займы наличными оформляются физическими лицами на личные нужды. Предприниматели, которые выбирают такой вариант, не должны раскрывать банку своей истинной цели, иначе в кредите будет отказано. Официально подобный займ может быть оформлен на ремонт квартиры, покупку бытовой техники, путешествие и так далее.

Программа «Бизнес-старт» от Сбербанка РФ

Условия кредитования

Рассчитывать на франшизу от Сбербанка в 2017 году могут только те, кто не имеет в настоящее время работающего бизнеса. Условия получения кредита:

- сумма займа – от 100 тыс. до 7 млн. руб.;

- срок предоставления заемных средств – до 42 месяцев;

- ставка кредитования – 17,5% (при оформлении кредита на срок до 24 месяцев) и 18,5% на срок от 24 месяцев;

- предприниматель должен инвестировать в проект минимум 20% собственных средств; если он не имеет таких активов в собственном распоряжении, на поддержку от Сбербанка в 2017 году он рассчитывать не может;

- залогом кредита выступают приобретенные активы, возможно привлечение созаемщиков и использование поручительства;

- организационно-правовая форма ведения бизнеса – юридическое лицо или индивидуальный предприниматель.

Каждая заявка рассматривается в индивидуальном порядке. При этом может учитываться опыт в ведении личных проектов, принятие оперативных управленческих решений, видение построения бизнеса и дальнейших путей развития. Если потенциальный заемщик не будет соответствовать установленным в 2017 году требованиям, он может узнать, почему отказали в кредите в Сбербанке.

Требования к заемщику

Право на участие в программе кредитования франшизы имеют желающие в возрасте от 20 до 60 лет. При этом главное условие – отсутствие ведения предпринимательской деятельности за последние 3 месяца.

Погашение кредита в 2017 году должно осуществляться каждый месяц. Схема оплаты – аннуитентный платеж или график, разработанный в индивидуальном порядке. Также допускается отсрочка погашения долга сроком на 1 год (в таком случае выплачивается только процент). Как видим, принять участие в программе может каждый — от сторонников домашнего бизнеса для мужчин до желающих развивать тяжелую промышленность.

Особенности «Бизнес-Старта» от Сбербанка

Программа «Бизнес-Старт» разработана для поддержки молодых инициативных предпринимателей. Тем, кто заинтересовался возможностью работать по франшизе при поддержке Сбербанка, необходимо учитывать ряд моментов:

- после подписания договора в 2017 году необходимо заплатить паушальный взнос (разовый платеж за возможность использовать выбранный бренд), размер которого составляет от 10 тысяч до 1 миллиона рублей;

- каждый месяц за работу по франшизе необходимо платить роялти, размер которого чаще всего зависит от размера выручки.

Заемные средства можно использовать на аренду торговых площадей, складов, проведение ремонтно-строительных работ, приобретение торгового оборудования, первой партии товара (при ведении торговли), маркетинговые мероприятия. Также деньги могут быть направлены на выдачу заработной платы персоналу в течение первых трех месяцев работы.

Инвестиционный период делится на стадии. Покупатель франшизы, который получил заемные средства, должен вести отчетность об обороте материальных активов, доходности предприятия.

Заключая договор по программе Сбербанка (например, покупая франшизу пекарни), начинающий предприниматель может рассчитывать на следующую поддержку в 2017 году:

- консалтинговая поддержка от экспертов Сбербанка;

- возможность вести бизнес от имени известной торговой марки по предварительно налаженным и проверенным технологиям;

- обучение персонала;

- минимальный уровень рисков;

- прогнозированные показатели эффективности.

Кроме работы по франшизе из предоставленного списка в 2017 году Сбербанк также будет кредитовать собственные бизнес-планы, для этого нужно собрать гораздо больший пакет документов, включая бизнес-план и договор субподряда на выполнение работ и услуг.

Проект Сбербанка «Бизнес Старт»

В связи с востребованностью такого формата бизнеса на российском рынке Сбербанк открыл особую кредитную линию поз названием «Бизнес Старт». В рамках программы предприниматель мог получить займ, выбрав подходящий вариант из списка франшиз Сбербанка. Кредитование осуществлялось на следующих условиях:

- Внесение индивидуальным предпринимателем вступительного взноса в размере 40%.

- Процентная ставка в 18,5%.

- Предельная сумма кредита – 3 млн. рублей.

- Минимальная сумма – 100 тыс. рублей.

- Период действия соглашения – 3,5 года.

- Срок на погашение задолженности по отсрочке – 6 месяцев.

К участию в программе допускались заемщики 20-60 лет, у которых отсутствовали проявления бизнес-активности в течение 90 дней. Обеспечением по кредиту служило имущество, приобретаемое в рамках проекта. «Бизнес Старт» был рассчитан в основном на малый бизнес, но существовали предложения и для среднего.

Для получения кредита на франшизу Сбербанка было необходимо:

- Заполнить анкету (можно скачать с официального сайта и распечатать либо получить в банковском подразделении).

- Приложить паспорт, военный билет (приписной документ), временную регистрацию и документальное подтверждение регистрации ИП либо юрлица.

- Выбрать в каталоге Сбербанка франшизу.

- Привести поручителя, у которого есть справка о доходах либо налоговая декларация.

Однако со временем проект был приостановлен.

Возможности получения кредита на франшизу

Правда, это не означает, что получить средства на покупку франшизы уже нельзя. Для этого существует несколько способов:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Получение потребительского кредита в качестве физлица.

- Займы для малого бизнеса, предоставляемые ИП и ООО.

- Линия Овердрафт для владельцев счетов в данном банке.

Рассмотрим эти варианты более подробно. Частному лицу проще получить кредит в Сбербанке, чем официально оформленному бизнесу. Именно поэтому будущие франчайзи нередко пользуются подобными займами, не озвучивая их целевое назначение. К тому же клиенты банка, открывшие здесь счет, получающие на него зарплату или пенсию, получают доступ к сниженным ставкам

Важное значение имеет хорошая кредитная история

По коммерческим проектам предлагаются кредитные пакеты «Доверие», «Бизнес-доверие», «Овердрафт». Программа «Доверие» рассчитана на предпринимателей, получающих годовую выручку в пределах 60 млн. рублей. Обязательным условием является прописка в данном регионе. Если в соглашении указывается гарант, ставка снижается.

По программе «Бизнес-доверие» предусмотрена 3-месячная отсрочка выплаты основного долга. Для предпринимателей-новичков период кредитования ограничивается годом, для остальных может составлять до 3-х лет. Особенностями займа являются страхование объектов залога, наличие поручителя, территориальные ограничения.

На «Бизнес-овердрафт» могут претендовать малые предприятия и ИП, открывшие счета в Сбербанке. Приоритетом пользуются предприятия сельскохозяйственного направления. За открытие лимита взимается плата, требуется участие поручителя.

Требования к заемщикам

Банки, которые дают кредит на франшизу, выдвигают определенные требования, давайте разберемся, какие именно:

-

Заемщик должен быть гражданином России (мы ведем речь о банках на территории РФ).

-

Деятельность предпринимателя должна быть зарегистрирована и иметь соответствующие отметки в одном из единых государственных реестров (ЕГРЮЛ или ЕГРИП).

-

Позитивная кредитная история (как минимум, два выплаченных кредита без нареканий).

-

Наличие подтверждений стабильного дохода от иной деятельности или внушительной суммы на расчетном счете.

-

Подтверждение достаточного опыта ведения предпринимательской деятельности.

-

Максимально подробный и детальный бизнес-план с учетом особенностей конкретного региона.

Также положительным фактором является наличие поручителя. Зачастую, когда речь идет о кредите на франшизу, поручителем становится управляющая компания, то есть компания франчайзера. К поручителю, в свою очередь, тоже есть ряд требований:

-

Возраст поручителя должен составлять 26-59 лет.

-

Поручитель должен иметь гражданство РФ.

-

Большая финансовая устойчивость, нежели у заемщика.

-

Хорошая кредитная история.

-

Отсутствие деловых связей с заемщиком.

Наиболее выгодные предложения банков

Несколько выгодных программ по получению инвестиционного займа можно найти в Сбербанке и ВТБ 24.

«Бизнес старт»

Услуга Бизнес-старт – уникальный кредитный продукт, предназначенный для новичков. Условия кредита для открытия бизнеса от Сбербанка предполагают обязательное согласование сферы деятельности будущей компании. При этом предпринимателю предоставляется выбор: реализовать типовой бизнес-план партнеров Сбербанка или приобрести франшизу из одобренного перечня.

По условиям данной программы кредитные деньги могут получить 20-60 летние граждане РФ, не зарегистрированные ИП или владельцем ООО, а также лица, чьи предприятия не ведут деятельности более 3-х месяцев. Кроме физических лиц партнером Сбербанка может стать ООО или ИП, способный предоставить бизнес-план и готовый вложить в новое предприятие до 40% собственных средств.

Преимуществом данной программы является:

- возможность открыть бизнес, купив франшизу;

- полугодовой отсрочки платежа;

- отсутствие комиссии;

- получение консультационной поддержки.

Выделенные Сбербанком кредитные средства переводятся на расчётный счёт предпринимателя. Погашение займа производится по аннуитетной схеме.

Кредит Сбербанка под типовой бизнес план

Для получения кредита на франшизу следует представить ходатайство от франчайзера и подробно составленный план ведения франчайзинг-бизнеса. В случае типового бизнес-плана деньги предоставляются исключительно под бизнес-план, предлагаемый самим банком или разработанный партнером-поручителем и согласованный с банком-кредитором. В последнем варианте поручитель осуществляет поддержку и сопровождение предпринимателя, получившего заём, до полного возврата кредитных средств. Сотрудничество поручителя и заемщика регулируются условиями договора, и предполагает выплату первому суммы в размере 6% от полученных инвестиций.

Среди других займов, на получение которых могут рассчитывать ИП следует выделить кредит «Доверие Стандарт» и «Бизнес-Доверие».

При условиях предоставления под залог недвижимости, Сбербанк готов выдать предпринимателю:

- «Экспресс-кредит» до 7 млн. руб. на срок до 10 лет под 16,5%. Дополнительные условия – предоставление надежного поручителя, наличие р/с и опыта предпринимательской деятельности не менее 1 года;

- «Бизнес-проект» – программа, позволяющая получить особые условия с учётом индивидуальных финансовых возможностей реализуемого проекта. По условиям данной программы заёмщику может быть предоставлен не просто кредит, а инвестиционный портфель или открыта кредитная линия, под сниженную %-ную ставку, сроки погашения которой оговариваются в индивидуальном порядке.

Займ в ВТБ 24

При отсутствии работающего бизнеса или поручителей обратиться за получением инвестиционного займа можно в банк ВТБ 24, воспользовавшись возможностями программы «Франчайзинг». Она предполагает финансирование стартапов и уже действующих франчайзинговых бизнес-проектов. Условия выдачи кредитов предпринимателям зависят от сроков существования их бизнеса на рынке. Для запуска стартапа финансирование доступно по ставке 16,5 %, с возможностью годовой отсрочки.

Преимущества кредитного продукта ВТБ 24:

- оперативность при выдаче финансовых средств;

- минимальный пакет документов, помощь эксперта в их сборе;

- в качестве залога, обеспечивающего возврат денежных средств, может выступать любое имущество;

- возможность частичного обеспечения залога;

- действует поручительство от региональных партнёров;

- дистанционная система для расчётов с банком-кредитором;

- разнообразие кредитных форм, финансирование без кредитной истории.

Особенности проекта Бизнес-Старт

Данное направление было разработано ведущим банком России еще в 2011 году. За весь долгий период своего существования список франшиз Бизнес-Старт Сбербанк значительно расширился и помог крепко встать на ноги многим российским предпринимателям. В текущем 2019 году начинающие бизнесмены также могут воспользоваться данной услугой и получить всестороннюю поддержку от Сбербанка.

Но, чтобы получить от банка одобрение на участие в проекте и льготное кредитование по условиям Бизнес-Старта, претенденту необходимо соответствовать нескольким важным условиям. А именно:

- иметь незапятнанную финансовую репутацию и отличную кредитную историю;

- стабильный и достаточно высокий уровень доходности;

- наличие поручителей или залоговое ценное имущество;

- ликвидность будущего дела и его рентабельность.

![]()

Условия подключения к программе

Правом участия в направлении по Бизнес-Старту от Сбера может воспользоваться любой совершеннолетний россиянин в возрастной категории 21-60 лет. Но стоит учитывать главное условия предоставления франшизы – это отсутствие любой бизнес-деятельности в срок не менее чем 3 последних (итоговых) месяца. Оплата кредита происходит равными частями ежемесячно (либо по индивидуально разработанному графику).

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

У каждого участника программы есть возможность использовать отсрочку оплаты задолженности на период в год (выплачивается только процентная часть, без основного тела займа).

Предоставляемые услуги

Рассчитывать на получение проекта по франчайзингу от Сбербанка может только тот предприниматель, который в настоящий период времени не владеет каким-либо активным бизнесом. Стоит знать и о существующих условиях участия в данном направлении. А именно:

- величина ссуды: 100 000-7 млн руб.;

- период кредитования: до 3 лет;

- годовая процентовка: 17,50% (при сроке займа до года) и 18,50% (для более длительных ссуд);

- первоначальное инвестирование: не менее 20,00% личных средств;

- предоставление под залог банку приобретаемых активов либо личного имущества (можно привлекать созаемщиков);

- кредитоваться могут только юрлица или ИП.

Каждое поданное заявление на получение франшизы рассматривается Сбербанком в индивидуальном направлении. Банком также будет учитываться опыт/знания по организации и ведению направления, умению принимать управленческие, наиболее оптимальные решения-шаги и т.п. Если будущий займополучатель не сможет соответствовать хотя бы одному условию, в кредитовании и участию в бизнес-проекте ему будет отказано.

![]()

Как подключиться

Бизнес-Старт был создан и разработан специально для амбициозных и активных молодых российских предпринимателей. Полученные заемные средства участник программы может использовать в любых целях, направленных на развитие личного дела. Например:

- покупка оборудования;

- аренда торговых точек/площадей;

- закупка партий продукции/товаров;

- какие-либо маркетинговые мероприятия;

- выдача зарплаты сотрудникам.

Весь период инвестирования по бизнес-направлению Бизнес-Старт подразделяется на несколько стадий. Причем приобретатель франшизы по требованиям кредитования обязуется регулярно вести и предоставлять отчетность об уровне доходности своей компании и обороте активов. Помимо кредитования, Сбербанк по регламенту Бизнес-Старта также предоставляет клиенту и ряд дополнительных услуг.

Приобретатель франшизы может рассчитывать на получение грамотной консалтинговой банковской поддержки, участия в курсах повышения квалификации (как себя, так и наемных работников). Такая всесторонняя поддержка гарантирует быструю окупаемость вложений и получение неплохого дохода от начатого дела с минимальной возможностью риска.

Банки, в которых можно взять кредит на покупку франшизы

Итак, основные условия для получения кредита на покупку франшизы, мы обсудили. Теперь поговорим о банках, которые предоставляют такую услугу.

Сбербанк

Пожалуй, самый популярный и наиболее надежный по мнению населения банк нашей страны. Этот банк обладает очень широкой географией присутствия, его офисы есть чуть ли не в каждом городе России.

Сбербанк предлагает клиентам огромный спектр услуг, в том числе – для франчайзи. Этот банк предлагает клиентам комплексное финансовое обслуживание, что бывает очень удобно для клиентов.

В Сбербанке можно получить кредит на любые цели, в том числе – на покупку франшизы. Кроме того, оставить заявку можно на сайте банка, после чего сотрудники предоставят первичную консультацию и дадут рекомендации, а уже после этого вы сможете отправиться в отделение банка с полным комплектом документов.

Сбербанк предоставляет возможность перевода кредитов других банков на более выгодные условия.

ВТБ24

ВТБ24 второй по величине банк России, который выдает кредит на франшизу. Этот банк предлагает широкий спектр кредитных программ для малого бизнеса с возможностью оперативного рассмотрения заявки клиента.

ВТБ24 принимает участие в программах поддержки малого бизнеса, поэтому в определенное время предлагает более выгодные условия. Отслеживать эти программы можно на официальном сайте банка.

Кредит под франшизу в ВТБ24 можно получить на разных условиях, подробное описание можно прочитать на сайте, также можно заполнить форму заявки или позвонить в офис банка в вашем городе.

Тинькофф

Тинькофф – очень популярный среди предпринимателей банк, который известен близостью к потребителю, широким спектром услуг и оперативностью принятия решений. В Тинькофф-банке можно получить и кредит на франшизу.

Специальной программы кредитования франчайзи в этом банке нет, однако есть множество кредитов с разными условиями, ориентированных на открытие и развитие бизнеса. Подать заявку можно онлайн, также вам не придется ехать в банк, чтобы передать документы, вы можете направить их по электронной почте.

Райффайзен Банк

Райффайзен Банк также предлагает большое число услуг, в том числе – кредитование малого и среднего бизнеса. В этом банке индивидуальные условия каждой сделки, все зависит от пакета документов, предоставленных потенциальным заемщиком, а также рентабельности его бизнеса.

Заявку на выдачу кредита можно отправить, заполнив форму на официальном сайте. Кстати, в этот банк выдвигает особые требования к индивидуальным предпринимателям и с особой настороженностью относится к этой категории заемщиков.

Альфа-банк

Кредит на франшизу можно получить и в Альфа-банке. Этот банк сейчас набирает все большую популярность среди предпринимателей благодаря программам лояльности. Если вы получаете зарплату на карту Альфа, это сыграет положительную роль.

Решение по кредиту в этом банке можно получить буквально за несколько минут, однако специализированной программы для франчайзинга нет. В этом банке можно воспользоваться неспециализированными кредитами, за счет чего пакет документов немного сократится.

Аккредитованные франшизы Сбербанка

На сегодняшний день число аккредитованных франшиз в каталоге Сбербанка составляет более сорока. Часть представленных компаний не очень популярны, но имеют серьезные перспективы в будущем. Такие франшизы предлагаются на самых выгодных условиях и имеют сильную поддержку со стороны банка.

На сегодняшний день число аккредитованных франшиз в каталоге Сбербанка составляет более сорока. Часть представленных компаний не очень популярны, но имеют серьезные перспективы в будущем. Такие франшизы предлагаются на самых выгодных условиях и имеют сильную поддержку со стороны банка.

Список аккредитованных франшиз Сбербанка на 2015 год:

- 220 Вольт (продажа бытовых товаров)

- Айкрафт (салон оптики)

- Аскона (продажа матрасов)

- БЕГЕМОТиК (детский магазин игрушек)

- Буду Мамой (магазин для беременных и мам)

- Бэби-клуб (центр развития детского интеллекта)

- Велодрайв (продажа велосипедов)

- Восточный базар (ресторан)

- Джинсы Суперцена (магазин джинсов)

- Индустриальные решения (оборудование и материалы для промышленной очистки)

- Канцлер (магазин одежды для мужчин)

- Мадмуазель де Париж (продажа нижнего белья)

- Мастербордюр (компания по производству бордюров)

- Милабель (продажа нижнего белья)

- Остров знаний (детский магазин игрушек)

- Паоло Конте (магазин обуви)

- Парижанка (продажа нижнего белья)

- Пельмешки да вареники (ресторан)

- ПЕРСОНА Имидж Лаборатория (салон красоты)

- Робин Гуд (арбалетно-лучный тир)

- Сбарро (ресторан)

- Селена (магазин аксессуаров)

- Стардогс (фастфуд)

- Стилини (магазин обуви)

- Студия Маникюра Лены Лениной (услуги маникюра и педикюра)

- Уровень (продажа строительных материалов)

- ХИРШ (агентство недвижимости)

- Чайная (чайный магазин)

- ЧистоFF (прачечная с самообслуживанием)

- Экзофильм (показ фильмов 5D)

- Экспедиция (магазин оригинальных подарков)

- ЯСАМ (клуб развития детей)

- BAON (продажа одежды активного отдыха)

- ChipsAway (ремонт автомобильных деталей)

- ECOWASH MOBILE (безводная автомойка)

- Jenavi (магазин бижутерии)

- Kraftholik (детский магазин игрушек)

- NEWFORM (продажа одежды для беременных)

- Orby (магазин одежды для детей)

- SERGINNETTI (магазин одежды)

- SUBWAY (ресторан)

- Tom Tailor (магазин одежды для мужчин и женщин)

Сферы деятельности компаний-франчайзеров

Такие компании находятся в самых разных сферах бизнеса:

торговля (43 компании);

услуги (13 компаний);

производство (3 компании);

питание (8 компаний).

Как показано выше, больше всего таких компаний-франчайзеров насчитывается в сфере торговли. Меньше всего — в производстве.

Это говорит о том, что пока в России превалирует именно торговая деятельность. Конечно, этим заниматься легче всего и проще всего. Поэтому большинство бизнесменов выбирают именно эту сферу деятельности.

Итак, рассмотрим конкретные компании, одобренные Сбербанком в качестве франчайзеров.

Торговля

Большинство торговых компаний-франчайзеров реализуют различную одежду, а именно:

- одежду — Baon, Elis, Ketroy, Serginnetti, Tom Farr;

- детскую одежду — Choupette, PlaytoDay, Acoola;

- ремни с аксессуарами — BB1;

- спортивную одежду — Forward;

- мужскую одежду для бизнеса и отдыха — Kanzler;

- женскую одежду — Levall, Endea;

- нижнее белье — Mademoiselle de Paris, Милабель, Парижанка;

- одежду и белье для беременных — Newform, Буду мамой;

- одежду для детей и подростков — Orby;

- обувью — Ralf Runger.

Есть компании, реализующие украшения, игрушки и сувениры, а именно:

- бижутерию — Jenavi;

- мягкие игрушки — Craftholic, Штучки, к которым тянутся ручки;

- подарки и товары для активных развлечений — Nogi v Ruki;

- аксессуары — Selena;

- детские игрушки — БЕГЕМОТиК, Остров знаний;

- подарки — Календарь подарков, Томат.

Меньше компаний, торгующих оптикой: OKVision, Айкрафт, Четыре глаза.

Компании, торгующие автомобильными аксессуарами, следующие: Авто-Кореец, Автодевайс.

Остальными, одобренными Сбербанком в качестве франчайзеров в сфере торговли компании являются:

- Gross Haus – по канцелярским принадлежностям;

- Велодрайв — магазин велосипедов и аксессуаров;

- Ле’Муррр — магазин товаров для животных;

- МЕББЕРИ — розничная торговля мебелью;

- ОРМАТЕК — магазин матрасов;

- ТКК — торговля электроинструментами;

- Чайная гильдия — магазин развесного чая и аксессуаров;

- ЭкоТочка — торговля экотоварами;

- ЯНТА — розничная торговля продуктами питания;

Услуги

В сфере услуг больше всего предложений от салонов красоты и массажа:

- салоны красоты — Персона Имидж Лаборатория, Студия маникюра Лены Лениной;

- салоны массажа — Soqi Slim Spa, Wai Thai, Тайрай;

Среди образовательных услуг предлагаются: Школа продаж Ларисы Цветовой, детский клуб ЯСАМ.

Агентства недвижимости: ХИРШ, МИЭЛЬ.

Ремонтные и бытовые услуги: Соня, Евросервис.

Другие услуги:

- консультационные — Инфолайф;

- выездной кейтеринг — Шоколадная мечта.

Производство

В производственной сфере Сбербанком одобрены всего три компании — франчайзера. Это:

- IST – по промышленной очистке;

- ПолиграфычЪ — по изготовлению печатей и штампов, а также полиграфической продукции;

- Система строительного снабжения — по строительным материалам.

Питание

В сфере питания превалируют заведения быстрого обслуживания. Это: SUBWAY, Кукурай, Пельмешки да Вареники Экспресс, Стардогс.

Остальными заведениями являются:

- Harat’s – паб в ирландском стиле;

- Кофейный дом «Гурме»;

- Killfish Discount Bar – молодежный дисконтный бар.

Для вас также может показаться интересной статья о истории франшизы Бургер Кинг условиях ее покупки в России.

Узнать об условиях и цене франшизы Стардогс в России можете здесь.

Прочитать о стоимости и условиях франшизы кофейни Старбакс можно тут.

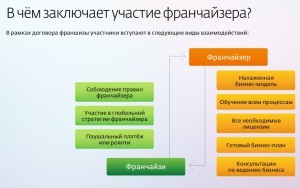

Франчайзинг и его особенности

Франчайзинг предусматривает приобретение начинающим предпринимателем права на использование известной торговой марки. Бизнесмен покупает не только название, но еще и пакет документации, оборудование, технологии, маркетинговую стратегию. В совокупности все это формирует бизнес-модель – франшиза, которую можно использовать сразу после заключения сделки.

К преимуществам франчайзинга относятся:

- Наличие собственного бизнеса, но с полноценной поддержкой франчайзи.

- Быстрый и эффективный запуск собственного дела.

- Доступ к специальным обучающим программам франчайзи.

- Содействие в решении возникающих проблем.

- Возможность использования репутации бренда.

- Отработанная система адаптации к нововведениям.

Идеи, лежащие в основе бизнеса, уже успешно опробованы, они доказали свою доходность и жизнеспособность. Начинающему предпринимателю не приходится тратить силы, время и деньги на привлечение клиентов, поскольку бренд уже хорошо известен.

При заключении франчайзингового соглашения определяются территориальные границы ведения бизнеса. Соответственно, риска конкуренции с владельцами той же франшизы нет. Франчайзер получает надежных деловых партнеров и дополнительную прибыль, сохраняя контроль над собственной торговой маркой. Выгода франчайзи заключается в получении конкретных инструкций по запуску бизнеса и гарантий возврата вложенных средств.

Какие кредиты на франшизу предлагают банки

Конкретная сумма по такой ссуде будет всегда зависеть от первоначального капитала, который имеется у предполагаемых партнеров бизнеса. Если она нулевая, то и кредит придется брать внушительный по размеру, а, соответственно, и процентные ставки будут высокими. Во многом стоимость займового договора с банком будет еще зависеть и от сроков пользования одолженными средствами.

Также обращается внимание и на опыт лица, желающего стать бизнес-партнером по франшизе. От банков предлагаются также и иные условия, где стараются всячески привлечь клиентов хорошими условиями оформления, выгодными ставками, которые представлены в таблице

Таблица. Банки России, выдающие займы предпринимателям под франшизу.

| Название банка | Лимит суммы, руб. | Проценты | Сроки |

| Альфабанк | До 1 млн. | 17% | 1,5 года |

| ОТП Банк | До 1 млн. | 15% | До 2 лет |

| Сбербанк | 100 тыс. – 3 млн. (или не более 80% от стоимости дела) |

16-17% (на первые два года) 18% (весь остальной период кредитного договора) |

2-3 года (очень редко – до 5 лет) |

| АлтайЭнергоБанк | До 1 млн. | 18% | 1,5 года |

| ВТБ24 | До 3 млн. | 17% | 1,5-2 года |

| Россельхоз | До 7 млн. | 14,5% | До 5 лет |

| Банк Москвы | До 3 млн. | 24% | До 4 лет |

| Промбизнесбанк | До 3,6 млн. | 24% | До 4 лет |

| Хоум Банк | До 7 млн. | 19,9% | До 5 лет |

| Тинькофф | До 15 млн. | 15,25% | До 5 лет |

Продолжениетаблицы. Банки России, выдающие займы предпринимателям под франшизу.

| Название банка | Другие условия |

| Альфабанк | Взнос первого платежа – 250 тыс. рублей. |

| ОТП Банк | Первоначальный платеж не менее 300 тыс. рублей. |

| Сбербанк | Обязательное поручительство и залог. |

| АлтайЭнергоБанк | Первый взнос – до 200 тыс. рублей. |

| ВТБ24 | Первый взнос не должен быть меньше 400 тыс. рублей. |

| Россельхоз | Обязательно – залог и поручитель. |

| Банк Москвы | Первый взнос – до 450 тыс. рублей. |

| Промбизнесбанк | Полное обеспечение по ссуде обязательно. |

| Хоум Банк | Первый взнос не менее 500 тыс. рублей. |

| Тинькофф | Можно предоставить только залоговое имущество. |

Через Сбербанк есть возможность открыть свое дело с нуля по выгодным процентам и условиям. Однако при этом всегда желательно честно указывать свою цель пользования одолженными суммами

Для Сбербанка также важно показать перспективность клиента, его бизнес-план либо какой-то иной документ, подтверждающий уникальность проекта

Но наряду с этим, этому банку также важно, чтобы приостановление экономической деятельности потенциального заемщика длилось в течение периода не более-менее 90 дней. Это для тех клиентов, которые хотят воспользоваться программой для новичков, либо нуждающихся в развитии бизнеса