Сбербанк инвестор отзывы

Содержание:

- Общая информация

- Финам

- Игорь, Москва, бизнесмен

- FAQ по брокеру Сбербанка

- Обмен валюты

- Что чаще выбирают пользователи Сбер или Тинькофф

- Приложение и торговая платформа

- Инвестиции в драгоценные металлы

- Тарифы на брокерское обслуживание

- Краткая история брокера и награды

- Регистрация в Сбербанк Инвестиции

- Сбербанк инвестиции для физических лиц

- Возврат налогов – это просто и удобно

- Андрей, Воронеж, частный предприниматель

- Применение сервиса «Простые инвестиции»

Общая информация

Сбербанк предоставляет гражданам возможность инвестировать свои деньги в акции и другие ценные бумаги, тем самым получать доход от них. Но если предполагаемая эффективность не будет реализовываться, то и дополнительную прибыль будет невозможно получить.

Как работают инвестиции в Сбербанке:

- инвестор посещает банковское отделение и предоставляет заявление о том, что хочет инвестировать свои средства в активы;

- далее нужно выбрать из трех актуальных программ для вложения средств;

- управление переходит в руки специальных людей, занимающихся развитием конкретной выбранной программы;

- после окончания процесса гражданин может получить свои средства обратно вместе с дополнительной прибылью.

Рассмотрим все особенности, которые предполагает инвестирование в Сбербанке, и работу системы.

Доходность и условия

Если физическое лицо решило вложить свои деньги в предприятие и его активы, то нужно знать, через какое время средства вернутся обратно и в каком размере. Вся операция осуществляется по следующей схеме:

- вкладчик вносит необходимую сумму денег на счет;

- до этого нужно решить, сколько средств выделить на непосредственное развитие программы. Эти деньги будут называться рисковой частью. Гарантийная часть, то есть оставшаяся, вернется к инвестору даже в случае разорения фирмы;

- гарантийная часть перемещается во вклады и облигациями с помощью управляющих активами Сбербанка;

- на протяжении трех лет гражданин получает процент от прибыли фирмы, который тождественен сумме заложенной рисковой части;

- в конце вкладчику возвращаются его средства обратно с дополнительной прибылью, если все прошло хорошо.

Сбербанк предоставляет инвестиционных вклад на следующих условиях:

- срок от 3 лет;

- минимальная сумма – 1 000 рублей, максимальная – 1 000 0000 рублей, можно пополнять счет в течение вклада, но размер не должен превышать миллион рублей в год;

- вклады только в рублях;

- доход зависит от активности управляющей активами команды по выбранной программе.

В среднем доход от инвестиций представляет 10-12% от суммы вклада.

Досрочное расторжение

Представляются случаи, когда необходимо расторгнуть инвестиционный договор со Сбербанком в силу вынужденных обстоятельств. Но это не выгодно для инвесторов, поскольку в такой ситуации придется выплатить штраф банковской организации. Весь доход, который получил гражданин, перечислится на счет банка в качестве неустойки.

Размеры денежных взысканий тоже разные и зависят от двух факторов:

- срок, на который было открыто инвестирование;

- условия страховки. В ней могут быть прописаны дополнительные страховые случае, которые помогут избежать выплаты штрафа.

Изначально вложение средств в инвестиции предполагается как долгосрочный процесс. Поэтому нужно иметь подушку безопасности, которая поможет избежать кризиса и не забирать деньги из активов. Чтобы расторгнуть договор нужно подписать специальное соглашение, средства вернуться только на следующий год. Вклады в размере до 400 000 не возвращаются в полной степени, возвращенная сумма будет намного меньше.

Дополнительные опции от Сбербанка

Если инвестор осуществил вклад в данной банковской организации, он может воспользоваться следующими преимуществами:

- фиксация полученного дохода. Как только от вклада появилась первая прибыль, ее размер можно зафиксировать. Тогда уже никакие обстоятельства не изменят размер дохода, даже если эффективность программы понизится;

- смена фонда. В случае появления более выгодной программы вложения денег, гражданин может сменить фонд и сохранить при этом уже полученные средства на счету;

- ручная фиксация. Доходы от акций или дивиденды позволяют в дальнейшей перспективе увеличивать размер прибыли;

- получение части дохода. Если наступил случай, который признается страховым, то инвестор может получить часть прибыли еще до окончания срока инвестиций;

- функция автопилота. Гражданин сам может указывать параметры, которые фиксируют средства, полученные от вклада, на счету инвестора;

- увеличение вклада. В течение года можно добавлять деньги к инвестициям, но должно быть соблюдено обязательное условие – сумма пополнения в год ограничивается 1 000 000 рублей.

Финам

Пассивный инвестор

Ему больше подойдёт тариф «Стратегия» — в этом тарифе отсутствует плата за обслуживание, а комиссия за операцию составляет 0,05% (+0,01% для Московской биржи). Но есть и ложка дёгтя — каждое торговое поручение обойдётся минимум в 50 ₽. Если предположить, что наш инвестор для ребалансировки покупает два актива и продаёт три, то его расходы составят 250 ₽ за 5 торговых поручений.

Начинающий трейдер

По тарифу «Инвестор» предусмотрена ежемесячная плата за обслуживание 200 ₽ в месяц (. Комиссия для торгового оборота меньше миллиона — 0,035% (+0,01% для Московской биржи). Таким образом, расходы за торговый день составят 45 ₽, а за месяц — 1100 ₽ (900 + 200).

Игорь, Москва, бизнесмен

Я профессиональный инвестор. Захотелось попробовать выйти на международный рынок, прикупив ETF. Открыл брокерский счет в Сбербанке, и уже заработал 25% от своих капиталовложений.

Знаю не понаслышке, что ETF способны принести внушительный доход. Инвестировал в Apple, ИТ-компании и крупные предприятия США и не прогадал.

Преимущества:

- перевод денежных средств на брокерский счет через приложение Сбербанк Онлайн совершается без комиссии;

- первые 20 поручений брокеру в течение месяца осуществляются бесплатно (а мне больше и не надо!);

- разработано специальное приложение Сбербанк Инвест;

- надежность Сбербанка, выступающего в качестве брокера.

Недостатки:

- для покупки ETF на руках должна быть сумма от 1200 рублей;

- пришлось заплатить комиссию от оборота — 0,06%;

- через приложение Сбербанк Инвестор нельзя торговать неполными лотами;

- подписка на инвестиционный дайджест по пакету «Инвестиционный» повышает комиссию с оборота до 0,3%.

Мне понравилась простота управления своим портфелем. Просто зашел на вкладку «Рынок — Фонды», выбрал интересующий меня инструмент и нажал кнопку «Купить». Подтвердил действия кодом, пришедшим по СМС. Ву-а-ля, и ценные бумаги в моей копилке.

Скорым временем собираюсь попробовать прикупить акции китайских предприятий, ведь обещанный уровень доходности таких инструментов — 60%.

FAQ по брокеру Сбербанка

1. Можно ли открыть несколько брокерского счётов

Да, можно. Правда к каждому будет свой пароль и придётся каждый раз переходить с одного счёта на другой, вводя пароль и логин.

2. Можно ли покупать иностранные акции

Только те, что котируются на Московской бирже в рублях.

Как купить иностранные акции;

3. Есть ли доступ к облигациям, акциям, ETF

Есть доступ ко всем облигациям, акциям и ETF, которые котируются на Московской бирже. В этом плане Сбербанк обошел Тинькофф, который почему-то некоторые инструменты не добавил в свой листинг.

4. Продал акции, но не могу снять деньги

Сбербанк проводит расчёты по продаже/покупке акций согласно регламенту биржи: режим торгов Т+2. Значит, спустя два дня после продажи акций можно будет подать заявку на вывод.

5. Как быстро приходят деньги после подачи заявки на вывод

Подавал утром поручение на вывод, деньги приходят к 14-16 часам.

6. Если не торговать, то есть ли какие-то комиссии

Если не совершать никаких сделок, то комиссий никаких нет.

7. Можно ли купить дробные лоты долларов

Можно покупать доллары только лотами. В 1 лоте 1000 единиц. То же самое и с евро.

Обмен валюты

Может показаться, что комиссия в 0,2% от оборота незначительна в сравнении с обменным курсом в самом банке, но если посмотреть на предложения других брокеров картина кардинально изменится:

|

Открытие брокер: |

0,035875% тариф «Конверсионный» |

|

ВТБ брокер: |

0,05% тариф «Мой онлайн» |

|

Альфа Директ (Альфа банк): |

0,151% тариф «Оптимальный» |

При достаточно конкурентных условиях на фондовом рынке брокер Сбербанка предлагает просто заградительные тарифы на валютном.

Также существуют некоторые сложности с пополнение валютного брокерского счета. Для его пополнения необходимо лично прийти в отделение и пополнить счет наличными. Для обмена крупных сумм с этим можно смириться, но каждый раз бегать в отделение неудобно.

Что чаще выбирают пользователи Сбер или Тинькофф

Сбербанк и Тинькофф Банк ведущие российские брокеры, пользующиеся доверием среди большинства инвесторов.Однако друг другу они составляют конкуренцию. Чтобы понять, кто из них популярнее, можно обратиться к статистике клиентов, ежегодно публикуемой на официальном сайте Московской биржи.

Согласно данным, опубликованным за 2021 год, общее количество уникальных клиентов всех типов составляет:

- в Сбербанке – 3 837 558 (январь) и 4 262 750 (февраль),

- в Тинькофф Банке – 3 801 722 (январь) и 4 288 931 (февраль).

Однако совсем иначе обстоят дела с количеством активных клиентов, совершивших хотя бы одну сделку в течение месяца.

Так, в 2021 году по этому критерию лидирующие позиции занимает Тинькофф, у которого в январе было 931 751 активных клиентов, а в феврале – 1 053 656. При этом количество активных клиентов в Сбербанке в 2021 году в несколько раз ниже. Их общая численность составляет чуть больше 200 000 человек.

Проблемы с брокером?

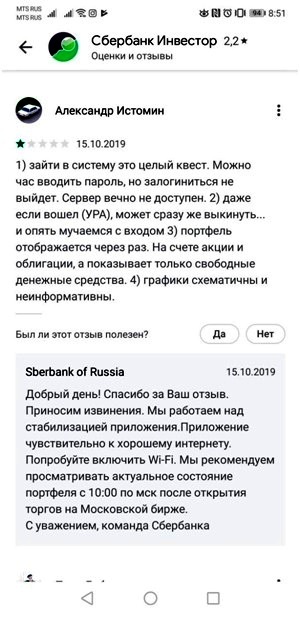

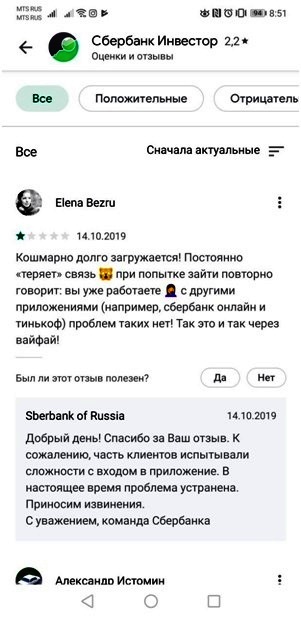

Приложение и торговая платформа

Для покупки бумаг на бирже клиентам предлагается использовать приложение Сбербанк Инвестор либо торговую платформу WebQUIK.

Приложение можно скачать в App Store или Play Маркет. Но гарантировать его стабильную работу невозможно. Даже при условии пользования через Wi-Fi, на котором настаивает техническая поддержка брокера. Каждое новое обновление версии приложения не несет решения предыдущих проблем, а только добавляет новых

На наш взгляд это повод задуматься его разработчикам и уделить повышенное внимание не развитию новых функций, а отладке старых для стабильной работы системы

Как результат, оценка мобильного сервиса от пользователей только 2,2 и масса негативных оценок.

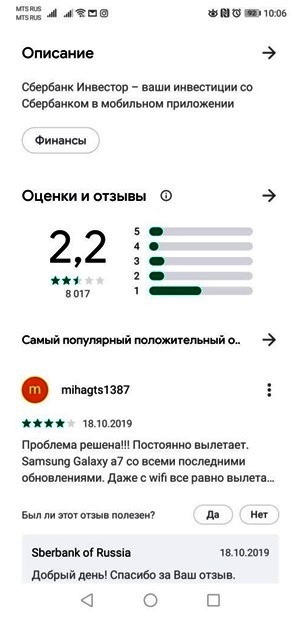

В результате, клиенты вынуждены совершать сделки на рынке через WebQUIK. Безусловно, у этой платформы масса преимуществ. Например, здесь представлен более широкий набор инструментов, с которыми может работать инвестор. Поскольку в мобильном приложении можно купить только акции российских компаний, облигации, ETF и валюту, а доступа к Еврооблигациям нет.

Однако ее интерфейс может не просто отпугнуть новичков на фондовом рынке, но и полностью отбить у них желание инвестировать. Процесс подключения, получения ключей и паролей очень запутан. А чтобы настроить необходимые информационные окна и графики рабочей среды придется потратить не один день. Правда и к стабильности работы данной платформы есть претензии. Она так же «тормозит», особенно в периоды резких изменений на рынке (например, резкого роста акций Яндекса).

Но вернемся к отзывам на сайте banki.ru и рассмотрим подробно причины недовольства клиентов.

Инвестиции в драгоценные металлы

Монеты, слитки и счета — все это инструменты для долгосрочных инвестиций. У Сбербанка более 2 800 памятных монет. Выбрать их можно на сайте. Также есть инвестиционные монеты, их можно купить или продать в офисах банка. Операции с монетами, в отличие от слитков, не облагают НДС, для их продажи не нужны никакие справки и сертификаты.

Банк покупает такие монеты в любом состоянии, даже с царапинами и без капсул.

Можно открыть обезличенный металлический счет и начать с покупки всего 0,1 грамма. Металл хранится на счете, в любой момент его можно продать. Можно купить золото, серебро или платину в слитках, начиная с покупки 1 грамма. Исторически металлы всегда дорожают. Например, золото за последние 10 лет подорожало вдвое.

Тарифы на брокерское обслуживание

На сегодняшний день банковская организация предлагает провести открытие брокерского счет по одному из двух имеющихся тарифов – один предназначен для использования новичками, а второй отлично подойдет для профессиональных инвесторов, которые настроены получать достаточно крупные суммы с совершенных сделок.

| Вид Сделки | Инвестиционный тариф (комиссии) | Самостоятельный тариф (комиссии) |

|---|---|---|

| Сделки на фондовом рынке Московской биржи | ||

| — до 1 млн. руб. | 0,3% | 0,06% |

| — 1 млн.р. – 50 млн. руб. | 0,3% | 0,035% |

| — от 50 млн. руб. | 0,3% | 0,018% |

| Сделки на валютном рынке Московской биржи | ||

| — до 100 млн. руб | 0,2% | 0,2% |

| — от 100 млн. руб | 0,2% | 0,02% |

| Сделки на срочном рынке Московской биржи | ||

| — совершение сделок | 0,5 руб./контракт | 0,5 руб./контракт |

| — принудительное закрытие позиций | 10 руб./контракт | 10 руб./контракт |

| Сделки на внебиржевом рынке ценных бумаг, ТС ОТС | ||

| — покупка (кроме структурированных нот) | 1,5% | 0,17% |

| — продажа (кроме структурированных нот) | 0,1% | 0,17% |

| — покупка структурированных нот и структурных облигаций | 1,5% | 1,5% |

| — продажа структурированных нот и структурных облигаций | 0,1% | 0,17% |

| Сделки с ОФЗ-н, размещенными до 01.05.2019 | ||

| — до 50 000 руб. | 1,5% | 1,5% |

| — 50 000–300 000 руб. | 1% | 1% |

| — от 300 000 руб. | 0,5% | 0,5% |

| Сделки РЕПО | ||

| — ОТС-РЕПО | 0,001% | 0,001% |

| — СпецРЕПО | 0,0045% | 0,0045% |

| — инвестирование свободных ценных бумаг | 0,001% | 0,001% |

| Распоряжения по телефону, цена за 1 поручение | 150 руб. | 150 руб. |

- Самостоятельный тариф. Предполагается получение первых 20 поручений в течение одного месяца полностью бесплатно, а далее стоимость каждого поручения будет составлять 150 рублей. Это несколько дороже, чем плата за услуги некоторых других брокеров.

- Инвестиционный тариф. Предназначен для тех лиц, которые обладают определенным уровнем знаний и умений, вследствие чего сторонняя помощь для совершения выгодных сделок – не потребуется. Также пользователю предоставляется доступ к закрытому порталу, а также предполагается некоторые снижение комиссии за проведение различных сделок на торговой платформе, размер которых составляет как менее, так и более одного миллиона рублей. Первые 20 поручений также остаются бесплатными, а за каждое последующее придется платить по 150 рублей.

Банковская организация является брокером, который предоставляется тарифы пользования для физических лиц. Комиссии будут изменяться в зависимости от суммы операции, которая проведена по брокерскому счету.

Также можно будет воспользоваться информационным порталом для того, чтобы получить данные о наиболее востребованных акциях, обо всех акциях, которые можно приобрести на данный момент, а также о том, какие активы в скором времени должны упасть в стоимости.

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку –

налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год)

или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать

в течение срока действия счета, но совместить оба

типа вычета нельзя. Выберите подходящий для вас тип инвестиционного вычета:

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычет на взносы (тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс. рублей и более). Сумма налога, которую можно получить, не может превышать размер уплаченного НДФЛ.

- Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

* В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычет на доходы (тип Б)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС.

- От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

- Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например, заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Андрей, Воронеж, частный предприниматель

Имею свою сеть СТО в городе. Часть заработанных денег стараюсь инвестировать в оборот, а часть храню в валюте. Но недавно я подумал, что самое время начать инвестировать. Доверяю банку, в котором обсуживаюсь. Поэтому выбрал Сбербанк инвестиции. Решил воспользоваться готовым продуктом, инвестируя средства в консервативный портфель, состоящий из облигаций с коротким сроком до погашения.

Преимущества инвестирования:

- не нужно самостоятельно изучать рынок, ведь портфель ценных бумаг формируют аналитики Сбербанка;

- доходность ценных бумаг +4,5% и более;

- вознаграждение за управление портфелем отсутствует, в случае положительного результата брокер изымает 15% от полученного дохода;

- отсутствует зависимость от одного инструмента или валюты;

- можно выбирать различные ПИФы с учетом склонности к риску.

Среди негативных сторон пользования модельным портфелем я бы отметил:

- минимальный порог для входа в 50 тыс. рублей;

- берут деньги от дохода;

- нет гарантии возврата средств в случае негативной ситуации на фондовом рынке.

Через несколько лет инвестирования я действительно приумножил свой капитал. За последние несколько лет скачков доллара не наблюдалось. Я не прогадал с консервативным модельным портфелем. Смог заработать в 3 раза больше, чем если бы перевел деньги в доллары или евро. Теперь хочу вложиться повторно, но уже попробовать умеренно-агрессивный ПИФ с более рисковыми активами.

Применение сервиса «Простые инвестиции»

В рамках расширения своего присутствия на площадках отечественного и зарубежного инвестиционных секторов банковской сферы, Сбербанком проводится активная работа по использованию современных подходов и различных инноваций для совершенствования в данном направлении. Такой подход позволяет предлагать клиентам Сбербанка самые качественные услуги и механизмы проведения операций с ценными бумагами и вкладами.

Простые инвестиции – это уникальный консультативный автоматический финансовый сервис, который не заменим для работы в области банковских инвестиций. Возможности программы, которая использует в процессе расчетов исследования и открытия лауреатов Нобелевской премии в области экономики:

- расчет и инвестиционное планирование

- управление финансами

- вместо клиента отслеживает и делает анализ движения на фондовом рынке

- срочный вывод средств с инвестиционного счета на основной счет карты Сбербанка

- робот самостоятельно формирует инвестиционный портфель клиента, определяя основные преимущества для своего клиента.

Как стать участником программы Простые инвестиции и инвестировать онлайн

Программа запрашивает объемы, сроки и валюту получения желаемой прибыли. С помощью анализа ответов на ряд вопросов, система производит калькуляцию индивидуальной инвестиционной схемы для каждого клиента. После утверждения, клиент Сбербанка подписывает документы в режиме реального времени и делает перечисление запланированной суммы.

Система контроля инвестиций

Удаленный круглосуточный доступ к контролю над своими инвестиционными вкладами Сбербанка доступен через экран смартфона, планшета или нетбука в режиме реального времени.

Всю вычислительную и аналитическую работу с инвестиционными операциями выполняют машины, а профильные специалисты контролируют весь процесс, чтобы в любой момент ответить на все интересующие вопросы клиентов Сбербанка, которые занимаются инвестициями.

Финансы не терпят эмоций, что помогает действовать на лучший результат в вопросах получения прибыли. Автоматический советник ловко обходит рискованные сделки, предусматривает изменения настроений инвестиционных площадок, помогая клиенту сохранить и приумножить свои капиталы.

Условия для потенциальных инвесторов

- Наличие минимального предела для начала инвестиционной операции – 100 000 рублей с правом на добавление сумы от 5 тысяч рублей каждые 30 дней;

- Ежегодный разовый комиссионный сбор в размере 1,5 % (автоматизация сервиса позволила предоставить экономию для клиентов);

- Валюта для инвестиций – российский рубль, американский доллар (вклад происходит в рублях)

- Возможность выхода на международные инвестиционные площадки

Сбербанк приглашает воспользоваться услугами робо эдвайзера, который значительно упростит работу инвестора, оставляя возможность сосредоточится на глобальных вопросах, пока система выполняет остальную кропотливую работу по сохранению и увеличению объемов вложенных денежных средств.

Для клиентов Сбербанка минимизированы риски в области банковских инвестиций и предоставляются самые лучшие условия для получения высоких доходов для инвесторов, которые работают по операциям государственных, муниципальных и корпоративных ценных бумаг крупнейших эмитентов Российской Федерации. Каждый инвестор самостоятельно определяет пакет инвестиционных услуг, анализирует насколько готов рисковать своими капиталами и на какие дивиденды в итоге рассчитывает. Служба инвестиционной поддержки Сбербанка в телефонном режиме, через Интернет или в своих отделениях готова предоставить полную поддержку инвесторов, обеспечить консультативной и технической помощью.