Как открыть брокерский счет в сбербанке: пошаговая инструкция и условия пользования

Содержание:

- Регистрация в Сбербанк Инвестиции

- Функционал

- Особенности сервиса и режима работы

- Способы открытия счета

- Плюсы и минусы работы с брокерскими счетами Сбербанка

- Как управлять счетом

- Недостатки и плюсы брокера Сбербанк

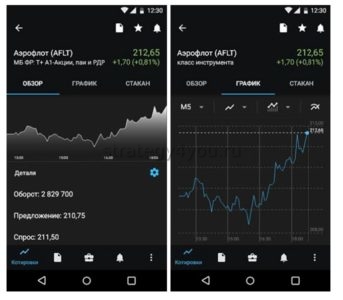

- Сбербанк QUIK в мобильном приложении

- Краткая история брокера и награды

- Сколько стоит брокерское обслуживание

- Сбербанк на фондовом рынке и срочном рынке

- Работа с брокером

- Преимущества и недостатки Сбербанк Quik

- Что такое инвестиции?

- Как выбрать тариф для инвестирования с минимальной комиссией

- Как стать участником фондового рынка через Сбербанк

- Что такое Quik (Квик)

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

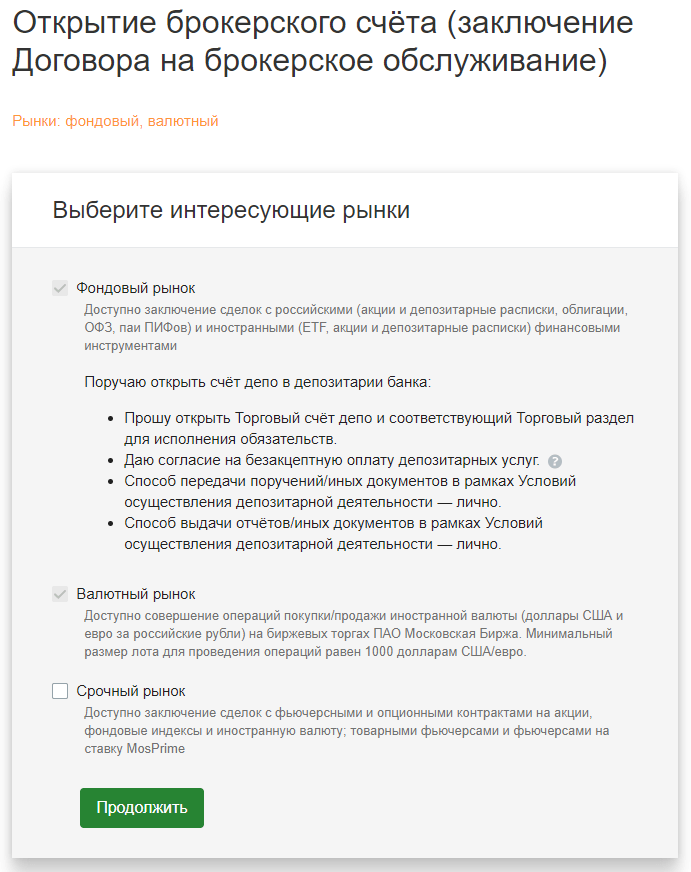

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

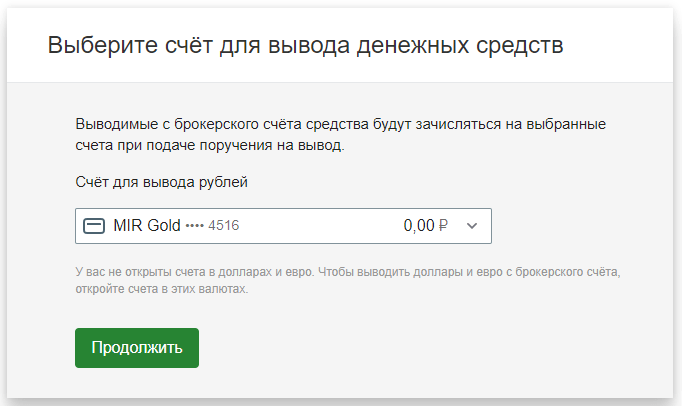

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

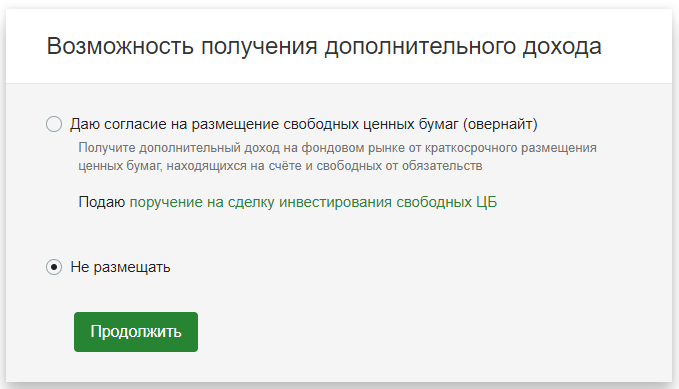

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

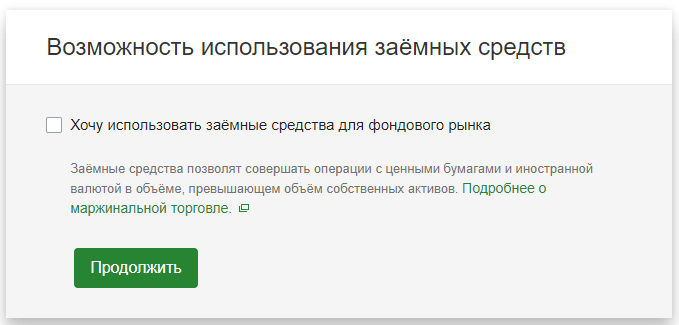

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

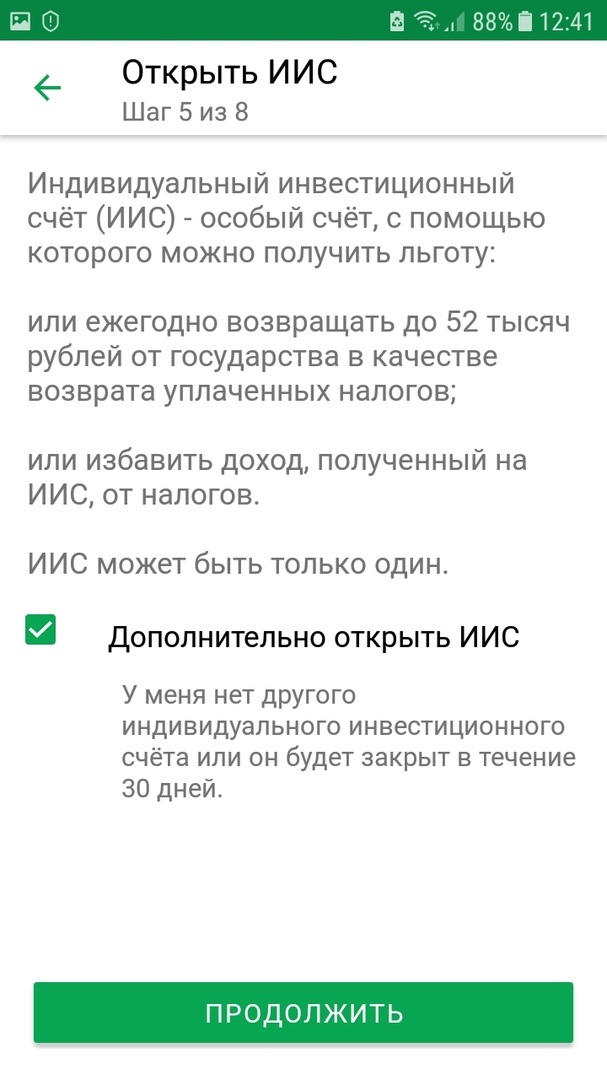

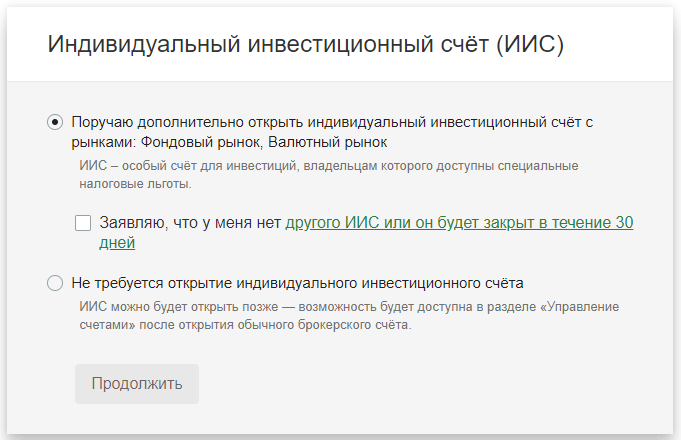

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Функционал

Фронт-офисная система запоминает настройки пользователя и воспроизводит их в следующих сессиях, даже если вход в терминал выполнен с другого компьютера. Облегчённая версия программы, адаптированная для смартфонов и планшетов, позволяет использовать терминал с мобильных устройств, подключенных к интернету.

Функционал webQUIK от Sberbank 6.6.1:

- Просмотр котировок в режиме онлайн

- Доступ к биржевому стакану

- Просмотр текущих и исполненных заявок

- Просмотр сведений о проведённых сделках

- Проведение транзакций на бирже

- Подача лимитированных, рыночных и условных заявок

- Просмотр информации о текущем состоянии портфеля

- Построение графиков с использованием индикаторов теханализа

Особенности сервиса и режима работы

Возможности основного режима Сбербанк QUIK:

- построение удобных таблиц и графиков для выбора ценных бумаг;

- совершение сделок покупки и продажи;

- отслеживание собственного портфеля и остатков денежных средств на счете;

- просмотр котировок различных финансовых инструментов;

- выставление и снятие заявок лонг и шорт;

- выставление отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т. д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- использование роботов и советников;

- субброкерское обслуживание;

- маржинальная торговля;

- автоматическое списание комиссий и налоговых выплат.

Возможные сделки на биржах:

- фондовой – акции, облигации, в том числе муниципальные и федеральные;

- срочной – фьючерсные контракты и опционы;

- валютной – покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов.

Особенности работы с демосчетом

Особенности работы с демоверсией приложения Сбербанк QUIK:

- Рассмотрение заявок на покупку/продажу длится 1 рабочий день.

- График формируется с опозданием на 10 минут по сравнению с реальными котировками.

- Учебная информация распространяется на основе договоров с Московской биржей. Поэтому пользователю предоставляется возможность подключения к учебным торгам по всем основным инструментам ММВБ: акциям, иностранной валюте, срочным контрактам.

- Наращивать функциональность системы можно по модульному принципу и использовать дополнительные сервисы. Пользователю доступно ведение котировок, построение графиков за пределами одного торгового дня. Также можно подключать Модуль формирования отчетов, новостные и аналитические сервисы.

- ПО КВИК administrator находится в распоряжении брокера, который самостоятельно регистрирует новых пользователей, определяет их права и настройки.

- Функционал приложения ограничен базовой конфигурацией.

- Котировки учебной платформы имеют отличия от реальных.

- Использовать «продвинутые» модули нельзя.

- Доступны будут не все финансовые инструменты – только эмитенты «голубых фишек».

- Осуществлять анализ текущего баланса невозможно.

- Доступ к просмотру истории операций за предыдущий период отсутствует.

Полезно знать

Работать в демо версии можно только в течение 1 месяца.

Методика открытия демосчета

Для работы с демосчетом пользователю необходимо:

- Установить на персональный компьютер или мобильное устройство учебную платформу системы интернет-трейдинга.

- Пройти процесс регистрации в демонстрационной программе.

Алгоритм действий:

- Заполнить анкету онлайн на .

- Открыть письмо с данными для входа (логин, пароль) в электронной почте, указанной при регистрации.

- Загрузить дистрибутив QUIK-Junior для подключения к учебному серверу и установить его.

- Привязать ключи, пришедшие на почтовый ящик после регистрации, к персональному компьютеру. Для этого необходимо скопировать их в папку с демоверсией.

- Удостовериться в открытии учебного демо счета. Для этого необходимо дождаться письма об успешной регистрации на электронной почте. Демосчет с определенной величиной доступных виртуальных денег и ценных бумаг открывается администратором сервера самостоятельно.

- Войти в портал QUIK-Junior, указав полученный логин и пароль.

Если интернет-доступ на компьютере пользователя поставляется с прокси-сервера, необходимо дополнительно настроить соединение:

- Зайти в пункт меню «Настройки».

- Выбрать подпункт «Соединение с Интернет».

- В появившейся форме отменить опцию «Выходить в интернет, используя прокси-сервер» и прописать ІР-адрес прокси-сервера и данные порта.

Видео: открытие демосчета

В видеоролике представлен обзор регистрации демосчета. Снято пользователем Вадим Атрощенко.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

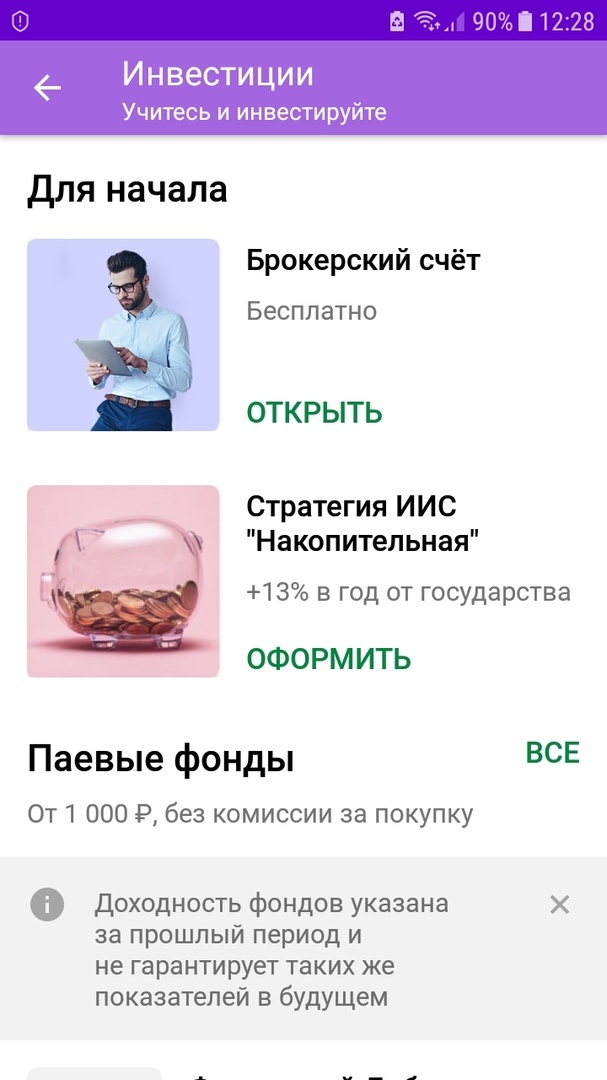

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

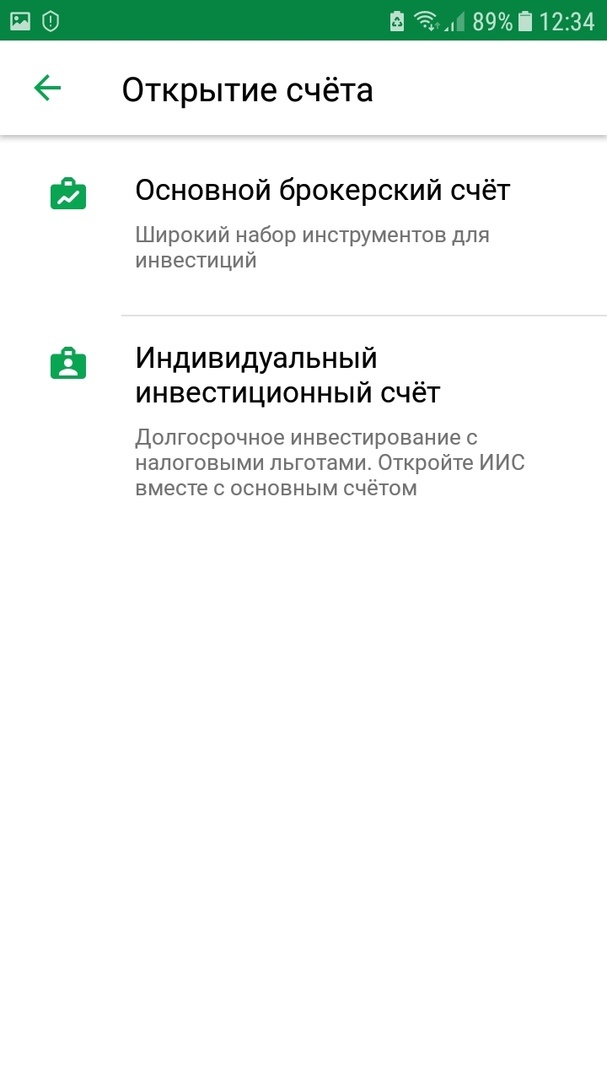

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

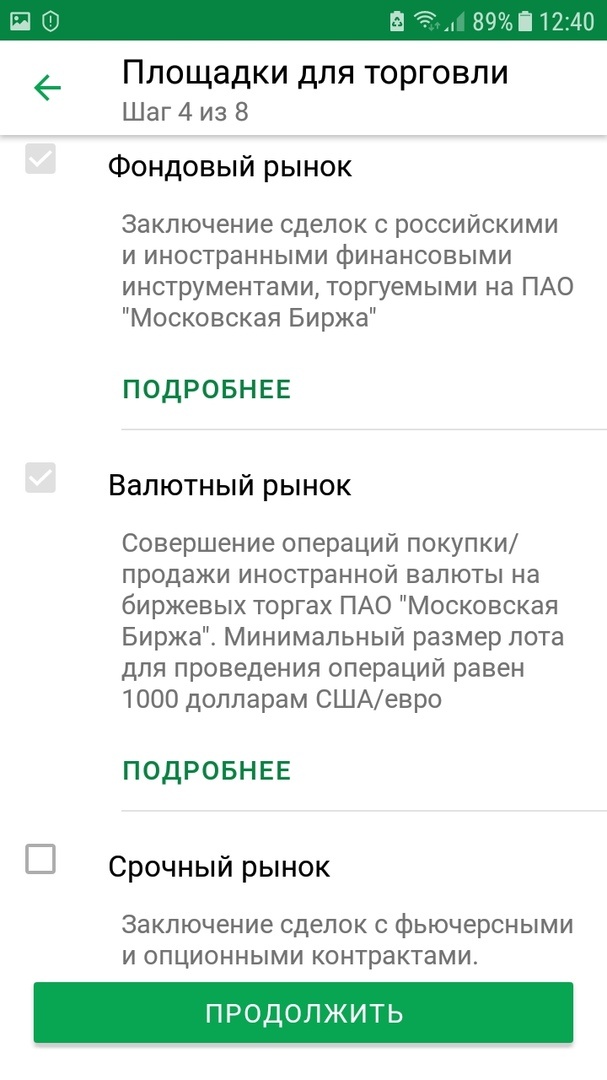

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

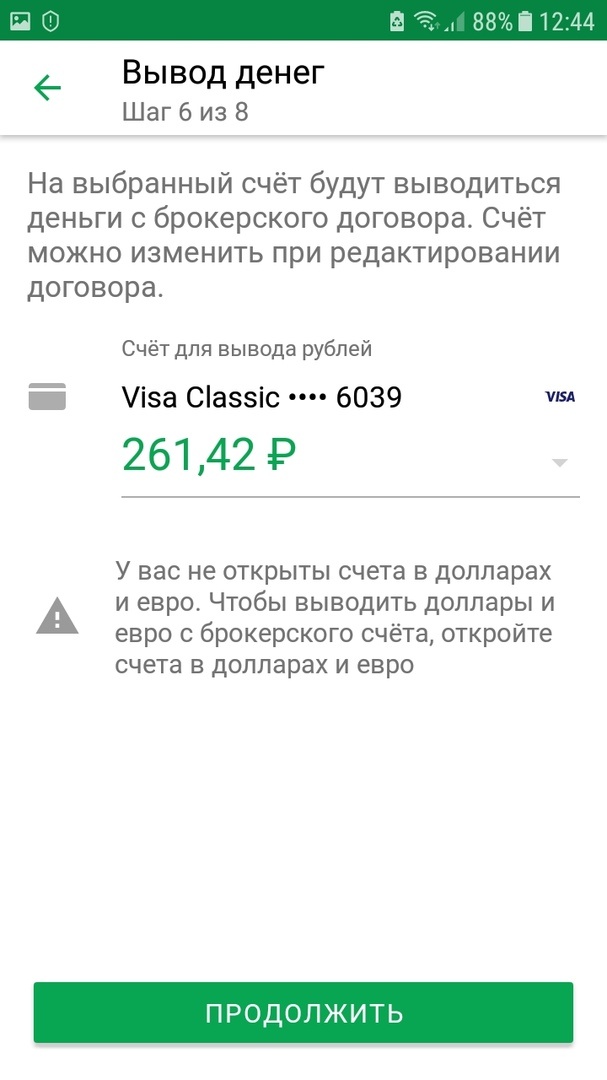

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

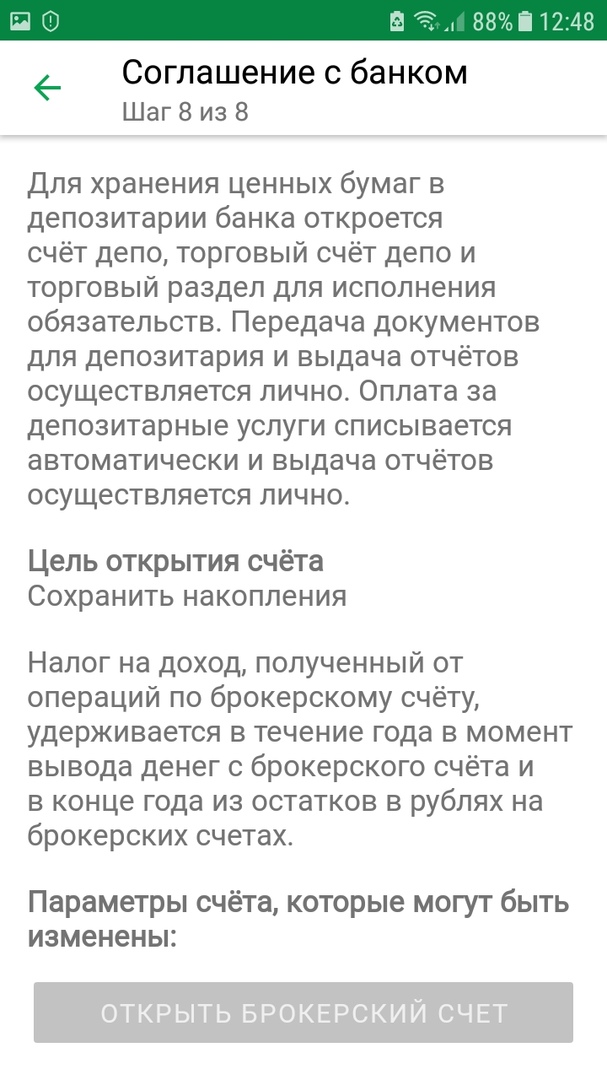

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

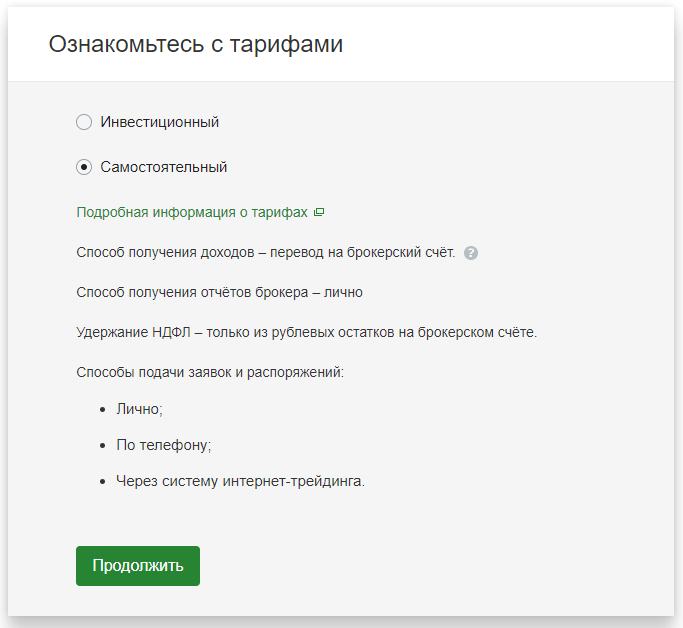

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

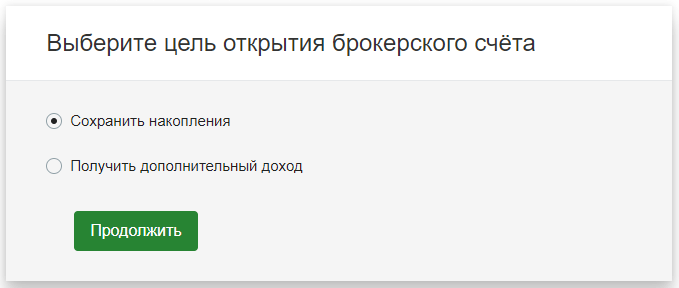

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Плюсы и минусы работы с брокерскими счетами Сбербанка

Конечно, как и у любой системы, у «Сбербанка Инвестор» есть свои сильные и слабые стороны. Причем все из них – это реальные отзывы клиентов, поэтому они довольно субъективные. Следовательно некоторые минусы для части инвесторов могут быть незначительными.

| Достоинства | Недостатки |

|---|---|

|

|

В целом инвестирование с одним из самых востребованных брокеров России Сбербанком принесет приятные впечатления и стабильный доход. Репутация и доверие клиентов к самому банку и его продуктам дает дополнительные гарантии инвесторам и начинающим трейдерам на инвестиционной фондовой бирже. А приемлемые тарифы и ставки позволяют получать стабильный доход даже при небольших вложениях.

Как управлять счетом

Успех держателя брокерского счета зависит от:

- Умения выбирать выгодный вариант пополнения.

- Тщательного анализа рынка, продумывания стратегий и выбора финансовых инструментов.

- Своевременной покупки драгоценностей, ценных бумаг и других продуктов, приносящих прибыль. Их стоимость может меняться каждый час. Инвестору необходимо следить за тем с какой скоростью растут акции или же наоборот, как быстро они падают в цене. Умение вовремя купить и продать – и есть гарант дохода.

- Своевременный вывод накопленного капитала.

Анализировать и выбирать правильно — это главный инструмент инвестора. Чтобы разбираться в биржевом рынке Сбербанк предлагает клиентам помощь. Это программы и приложения, которые помогут разобраться, как работает брокерский счет в Сбербанке, вводят в курс дела, помогают определиться с выбором инструментов:

- Робот-советник, который есть в приложении Сбербанк Инвестор. Также здесь можно ознакомиться с основными идеями инвестирования: для этого необходимо перейти во вкладку «Идеи».

- Обучение для начинающих инвесторов. Это бесплатные курсы от Сбера, но на них нужно записаться. Сделать это можно по номеру 900 или в отделении банка.

- Портал Инвестиции. Доходчиво от Сбера также поможет разобраться с возникшими вопросам.

Покупка акций — основной инструмент заработка. Чтобы совершить сделку пользователь должен выполнить следующие действия:

- войти в приложение Сбербанк Инвестор;

- найти вкладку «Рынок»;

- среди представленных бумаг выбрать необходимые и кликнуть по кнопке «Купить».

Как работает брокерский счет в Сбербанке. Как открыть брокерский счет

Как работает брокерский счет в Сбербанке. Как открыть брокерский счет

Перед покупкой рекомендуется анализировать текущие курсы и всегда диверсифицировать инвестиционный портфель.

Как только поступила заявка на покупку, на номер телефона придет СМС-уведомление с кодом (это своего рода подтверждение операции). Как только цифры будут введены, бумаги, акции или другие инвестиционные продукты перейдут на счет клиента.

Недостатки и плюсы брокера Сбербанк

Минусы:

- Очень тяжело торговать через Сбербанк Инвестор без стакана котировок. Как русская рулетка, действительно !

- В Сбербанк Инвесторе нельзя менять тип графика (только линейный).

- Очень долго, через sms-подтверждение, в Сбербанк Инвесторе оформляется покупка или продажа активов.

- Нет доступа на Санкт-Петербургскую биржу. А там можно торговать акциями зарубежных компаний.

- Навязывание доверительного управления на каждом шагу. И вообще такое ощущение, что все позиционируется именно так, что человек рано или поздно сам придет и попросит за него торговать. А зарабатывать будет чуть выше вклада в банке.

- Брокерский счет закрыть невозможно, не посещая офис банка.

Плюсы

- Быстрое открытие брокерского счета без похода в офис с очередями.

- При открытии брокерского счета в Сбербанке вы можете спокойно потом поменять некоторые моменты в работе, не приходя в офис (Если изначально отказывались от использования заемных средств, то можно поставить галочку на использование.Спокойно перейти с тарифа “Инвестиционный” на тариф “Самостоятельный”. Выбрать или убрать какие-то из рынков: фондовый, срочный, валютный. Быстрое пополнение брокерского счета).

- Вывод денег на банковский счет без комиссии, хотя это даже не плюс, ведь в этом же банке обслуживаемся.

- В конце 2019 года Сбербанк отменил депозитарную комиссию в размере 149 руб/мес-это большой плюс

- Возможность торговли через терминал Quik и Webquik.

- Отсутствие какого-то номинала на брокерском счета. Можно открыть брокерский счет без пополнения его, а потом хоть по рублю ложить каждый месяц. Но все равно, торговать не сможете, просто ничего на маленькую сумму купить практически невозможно, а уж заработать тем более.

- Если вы годами не будете торговать, то никаких абонентских плат за активность брокерского счета не будет с вас взыматься.

Сбербанк QUIK в мобильном приложении

Войти в торговый терминал можно через программную разработку для портативных устройств. Мобильное приложение «Сбербанк Инвестор» позволяет быстро покупать и продавать облигации и акции российских компаний.

Клиентский сервис с 01 сентября 2017 г. доступен без оплаты, предоставляет возможность открыть демонстрационный счет. Программа постоянно совершенствуется, поэтому для скачивания можно выбрать новый вариант разработки.

Особенности работы

Брокерская деятельность осуществляется на основании соглашения с банком на обслуживание. Одновременно открывается счет, на который переводятся деньги. После этого с помощью приложения можно приступать к торговле. Авторизация в системе осуществляется путем ввода логина и пароля.

Вход подтверждается кодом из СМС-уведомления. Работа с программой аналогична использованию других терминалов. После изучения трендов, информационного блока формируется заявка на куплю или продажу активов.

Клиентом генерируется сообщение брокеру для совершения сделки. Операции проводятся онлайн. К серверам отсутствует подключение после сессии, они не работают в праздничные и выходные дни.

Где можно скачать мобильное приложение

Программа трейдинга доступна для Андроида или iOS. Скачать дистрибутив мобильной версии можно в Google Play и AppStore. После того как установится приложение, на устройстве создается папка QUIK.

Программа трейдинга доступна для Андроида или iOS. Скачать дистрибутив мобильной версии можно в Google Play и AppStore. После того как установится приложение, на устройстве создается папка QUIK.

Чтобы получить ключи, требуется соединение с компьютером. Устройство подключается как съемный диск. На гаджете следует найти папку с программой, скопировать файлы с частями ключа пользователя. Дополнительно копируются настройки подключения к серверу от стандартного клиентского места.

Установка и настройка

Инсталляция программного обеспечения осуществляется с использованием кодов аутентификации и 2-факторной системы. Установка КВИК с повышенными требованиями позволяет защитить учетную запись. Для выполнения действий, связанных с биржевой торговлей, следует настроить поток данных, используя функции ограничения.

При включенном фильтре, кроме открытых окон, учитываются параметры расчета маржинальных показателей.

Важным условием предоставления права пользования приложением является списание платы в размере 850 руб. При подключении тарифной опции сумма списывается в автоматическом режиме.

Краткая инструкция по установке и настройке — QUIK Android скачать

Инсталляция приложения на мобильное устройство предусматривает выполнение таких действий. После скачивания приложения его запускают и нажимают кнопку выхода. Первый запуск осуществляется для того, чтобы создать папку.

Инсталляция приложения на мобильное устройство предусматривает выполнение таких действий. После скачивания приложения его запускают и нажимают кнопку выхода. Первый запуск осуществляется для того, чтобы создать папку.

Если авторизация осуществляется по ключам, то в первую очередь следует сгенерировать их. На сайте доступен для скачивания дистрибутив генератора ключей через опцию загрузки. После регистрации и переноса на мобильное устройство шифра доступа осуществляется запуск приложения.

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Сколько стоит брокерское обслуживание

В Сберегательном банке действовало два тарифа: «Активный» и «Самостоятельный». С 2016 года «Активный» отменили и перевели всех инвесторов на «Самостоятельный». Чтобы ознакомиться с полным списком тарифов и условий, заходите на официальный портал Сбербанка. Размер комиссионного вознаграждения определяется тарифным планом и видом совершаемой операции.

Тариф «Самостоятельный» включает:

- Комиссионные сборы за финансовые операции на фондовом рынке МБ при объёме до 50 000 рублей – 0,165%.

- Поручение брокеру по телефону – 150 рублей.

- Покупка, продажа валюты – 0,1%.

- Обслуживание депозитарием – 149 рублей в месяц.

- Операции с ОФЗ-н – 1.5%.

Важно! Когда финансовое учреждение оказывает такую услугу, как использование мобильной версии и подача заявки по телефону, клиент оплачивает комиссию, размер которой устанавливается тарифным планом. За пользование мобильной версией оплата производится единожды – при подключении.

Сбербанк на фондовом рынке и срочном рынке

В качестве ключевой площадки, где можно вести трейдинг производными финансовыми инструментами на территории РФ, выступает СР ММВБ. Он располагает инновационными технологиями и позитивными свойствами развития, поэтому будет полезной платформой и для профессионалов своего дела, и для решивших испытать удачу искушённых игроков.

Рисунок 3. Довольно сильные отличия активов фондовых и срочных рынков Сбербанка привлекают инвесторов.

Несмотря на существующие разумные ограничения, в распоряжении клиентов Сбербанка фондовый и срочный рынок, отличия которых заключаются в различных финансовых инструментах, среди которых товарные фьючерсы и многие фьючерсные разновидности контрактов.

Отдельного внимания заслуживает «Основной рынок» — сектор «МосБиржи», основная фондовая площадка России вот уже на протяжении многих лет.

Клиентам «Основного рынка» доступно заключение сделок не только с российскими, но и иностранными финансовыми инструментами, среди которых акции и депозиты отечественных и зарубежных компаний, различного происхождения облигации — федеральных субъектов или юридических лиц, ETF и другие.

Работа с брокером

Для работы с брокером от Сбербанка физическому лицу необходимо согласовать время и встретиться с менеджером клиентского отдела. Представить документы (копия паспорта, ИНН), заполнить анкету с вариантом услуг и заявление.

Для открытия брокерского счета необходимо заключить соглашение о брокерских услугах и депозитарный договор. Для юридических лиц и нерезидентов список документов отличается.

После подписания документов клиенту предоставляются реквизиты Сбербанк брокера для пополнения счета и контакты.

Совершать торговые операции клиент может посредством

- интернет-трейдинга в установленной программе QUIK;

- через мобильные устройства;

- в браузере (WebQUIK);

- по телефону.

Инструкция по открытию счета

Для открытия счета клиенту Сбербанк брокера необходимо обратиться в подразделение банка, предоставить копию паспорта и ИНН, заполнить анкету, подписать соглашение и договор. После открытия счета клиенту выдаются реквизиты, тарифные планы, карта кодовой таблицы инвестора, копия заявления на брокерское обслуживание, перечень комиссий.

Демо-счет

Клиент Сбербанк брокера может пользоваться учебным счетом после входа в систему. Срок доступности — 1 месяц. В демо-версии доступны выставления заявок, просмотр котировок, чтение инвестиционных идей.

Пополнение счета и вывод средств

Для работы с брокером доступны следующие способы пополнения счета:

- платежные системы;

- банкомат;

- мобильные операторы;

- касса;

- платежный терминал;

- почта;

- офис другого банка.

Для вывода денежных средств доступны следующие способы:

- кассы сторонних банков;

- банкомат;

- касса Сбербанка;

- платежные системы.

Для вывода суммы, превышающей 100 000 рублей, необходимо дополнительно подтверждать вывод по телефону.

Техническая поддержка

По мнению большинства пользователей сети, техподдержка брокера не на высоте. Часто трейдеры Сбербанк брокера не могут получить внятные ответы по программе Quik, о сбоях в работе сервера, как играть на forex .

Преимущества и недостатки Сбербанк Quik

Преимуществами сервиса QUIK от Сберегательного банка являются:

- Программа построена на модульной системе, ее интерфейс можно изменить в соответствии со своими потребностями. Есть возможность самостоятельного создания модулей и скачивания готовых у поставщиков.

- Защита и шифрование данных обеспечиваются уникальным криптографическим ПО, что гарантирует полную безопасность сделок.

- Возможность вывода дивидендов, полученных от торговых операций, на банковский счет или на карту Сбербанка.

- Содействие пользователям в подготовке документации.

- Прием заявок в телефонном режиме или через торговые терминалы.

- Содействие в маржинальной торговле.

Недостатки сервиса Сбербанк QUIK:

- Величина процентов, списываемых за выполнение брокерских операций с использованием счета.

- Стандартный, несколько устаревший вид. Порой, пользователям приходится в течении нескольких дней разбираться с тем как сделать рабочий стол программы удобнее.

- Большое количество настроек. Эта особенность наибольшую проблему представляет для новичков, которым тяжело сориентироваться во всех тонкостях и нюансах интерфейса.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета)

За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Как стать участником фондового рынка через Сбербанк

Для совершения сделок через Сбербанк на фондовом рынке клиент должен заключить договор брокерского обслуживания. Это делается несколькими способами:

Там необходимо будет заполнить заявление и анкету инвестора, ознакомиться с тарифами, аналитикой и подписать уведомление о рисках. Далее банк:

- открывает клиенту счет депо и лицевой счет;

- присваивает заявителю Код инвестора;

- направляет извещение по электронной почте со всеми данными для начала работы.

После подписания договора и получения извещения нужно будет перевести деньги на брокерский счет. Это можно сделать:

- в кассе Сбербанка по реквизитам, выданным консультантом;

- через систему Сбербанк онлайн;

- с расчетного счета другого банка.

Подать заявку онлайн удобнее, но в любом случае для заключения договора надо будет подойти в офис банка

Подать заявку онлайн удобнее, но в любом случае для заключения договора надо будет подойти в офис банка

Клиенту останется только освоить необходимое программное обеспечение, ознакомиться с аналитикой – и можно переходить к торгам.

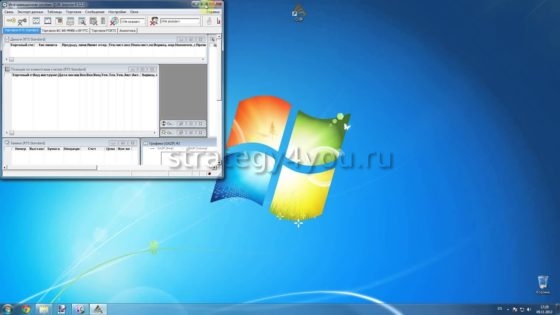

Что такое Quik (Квик)

Всем привет, друзья. Если вы читаете эти строки, то все-таки решились стать трейдером. И скорей всего хотите получать какую-то прибыль с трейдинга, осуществить свои давние мечты, зависящие только от денег, которых пока нет. Надеюсь, моя статья даст вам полный ответ, как настроить Квик Сбербанка. И вы сможете уже спокойно изучать дальше все необходимые нюансы работы и потихоньку начинать торговать.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Настраивать с вами будем торговый терминал Quik брокера Сбербанк. Хотя стоит заметить, что и установка и настройка Квика примерно у всех брокеров одинаковая. Так что не закрывайте статью, если у вас брокер не Сбербанк. Уверена, что найдете для себя что-то новенькое для торговли.

В данную статью войдут еще несколько ответов на ваши вопросы. Какие-то очень простые, а какие-то более продвинутые. По мере поступления вопросов буду добавлять их в эту статью, либо в раздел Quik на моем сайте. Давайте начинать!

Квик или Quik-это программное решение взаимодействия трейдера с рынками и брокером. В переводе с английского означает “быстро обновляемый информационный набор”. Действительно, Квик работает очень хорошо. И у меня еще ни разу не возникало мысли поменять его на что-то другое. И простота настройки очень покоряет. Этой программой пользуются почти все трейдеры.

Сама программа относительно молодая, она стала ведущей интернет-системой только в 2001 году. В 2018 году запустила уже в работу Quik для android и iphone. Хотя, на мой взгляд, это уже лишнее.

Профессия трейдера очень психологически напряженная, и надо отдыхать от рынка. А гаджет с Quik не даст вам никогда отдыхать, можно стать рабом рынка. Хотя в каких то случаях это будет являться отличным техническим решением.

Я не пользуюсь Quik для android. Единственное, что у меня программа стоит еще на одном ноутбуке маленького размера. Это очень удобно, когда уезжаешь по делам на несколько часов, а нужно что-то промониторить на рынке.