Что означает овердрафт по карте втб24?

Содержание:

- Использование сервисов карты

- Как подключить

- Как происходит кредитование

- Овердрафт физическим лицам

- Овердрат по мультикарте

- Плюсы и минусы

- Банки предоставляющие карты с овердрафтом

- Особенности использования услуги овердрафт

- Об услуге

- Действия по карте

- Овердрафт от ВТБ 24 для физических лиц

- Как подключить овердрафт ВТБ 24

- Овердрафт для юридических лиц

Использование сервисов карты

На картах ВТБ уже подключены различные услуги. Но с каждым днем компания пытается улучшить свой сервис, сделав карту максимально функциональной. На сегодняшний день среди потребителей ВТБ можно выделить 3 наиболее популярных сервиса, о них мы и расскажем далее.

Овердрафт

Довольно востребованной услугой является овердрафт.

По большому счету, это микрозайм, который предоставляется пользователям для того, чтобы они могли воспользоваться услугами банка, даже если на счете отсутствуют средства.

Не следует забывать и об особенностях овердрафта в ВТБ и его лимите:

- Нет льготного периода. Все расчеты начинаются с 1 числа каждого месяца.

- Процент по просроченной задолженности равен 1% от всей суммы и начисляется ежедневно.

- При изменении заработной платы лимит по овердрафту изменяется в соответствующую сторону. При потере работы, овердрафт может быть отменен, а задолженность должна быть погашена досрочно.

Подключить услугу может заявитель старше 18 лет при наличии постоянной регистрации и со стажем работы на последнем месте не менее 3 месяцев. Средняя зарплата заявителя должна быть не меньше 10 000 рублей.

Плохая кредитная история и наличие просрочек по займам в других кредитных организациях уменьшает возможность подключения овердрафта на зарплатную карточку клиента ВТБ.

Как правило, увеличение кредита по овердрафту происходит автоматически, при условии, что карта клиента активно используется для оплаты покупок, а также своевременно пополняется для оплаты задолженности.

Олнайн-банкинг и мобильные приложения

Олнайн-банкинг – это еще один сервис от ВТБ, который помогает следить за своими расходами и выполнять операции в интернете при помощи личного кабинета, мобильного приложения, а также приложения «Смарт СМС». Подключить данную услугу поможет специалист банковской структуры. Для этого понадобится паспорт и номер телефона. Мобильные приложения можно скачать непосредственно на телефон или планшет, через приложения Android или iOS.

Кэшбэк

Кэшбэк от банка ВТБ – это особая программа, по которой возвращается часть средств за покупки или несколько платежей. Список магазинов и услуг, по которым на карточку могут быть возвращены проценты от покупок, постоянно растет. Кэшбэк пользуется спросом еще с 2016 года и помогает пользователям совершать выгодные покупки и платежные операции. Кроме того, существует ряд других привилегий зарплатного проекта:

- срочное оформление депозита на 9% годовых;

- большие скидки от покупок у риелторов, являющихся партнерами ВТБ;

- накопление иных бонусов и милей;

- оповещение путем СМС-сообщений;

- пользование сервисом онлайн ВТБ на льготных условиях.

Все вышеперечисленные условия и сервисы могут быть доступны не только пользователям зарплатных карт, но и владельцам дебетовых карт от ВТБ. Если вы больше не получаете зарплату и аванс на карту, но сохраняете за собой право пользованием, то все услуги будут доступны вам при условии обращения к специалистам.

Как подключить

Существуют карты, на которые услуга подключается автоматически. В противном случае нужно обратиться в банк и написать заявление. Обязательно нужно будет предъявить паспорт.

Подробнее о том, как подключить и отключить овердрафт на карте ВТБ, мы рассказывали в отдельной статье.

Представитель банка ознакомится с вашей кредитной историей, оборотами по счетам, и рассчитает лимит овердрафта, который составляет 1-2 месячные зарплаты, и минимальную ежемесячную сумму пополнения.

Затем вам будет предложено акцептовать договор. При соответствии условий требованиям, вы подписываете договор, затем он отдается на подпись руководителю финансовой организации либо уполномоченному лицу.

Процедура подписания договора по правилам оговаривается до пяти банковских дней. Но на практике это обычно 2-4 часа, затем вы можете пользоваться кредитом.

Нужно учесть еще один нюанс. По истечении дня предоставляется кредит для покрытия овердрафта, который возникает в результате операций по карточке либо счету, компенсирует нехватку ресурсов.

Такая операция автоматизирована, происходит в конкретное время. Из-за этого возможен неразрешенный перерасход, то есть, расходование финансов выше разрешенного банком лимита. Например, если клиент рассчитывался в иностранной валюте.

Средства списываются, но система не учитывает разницу курсов и комиссию за транзакцию именно в тот момент, и средства списываются позже. В этом случае возможны штрафные санкции.

Важно контролировать свой счет – это позволит избежать дополнительных растрат. Учтите, что при снижении зарплаты банк может снизить и предоставляемый лимит овердрафта

Все эти условия обязательно должны быть указаны в договоре. Там же указаны особенности начисления процентов.

Перед подписанием прочтите его внимательно, особое внимание уделив срокам, суммам и размерам штрафов. Если на конец месяца на счете либо карточке не хватает собственных средств, банк может списать эту сумму, используя свободный лимит, и тогда клиент будет уплачивать проценты на проценты

Если на конец месяца на счете либо карточке не хватает собственных средств, банк может списать эту сумму, используя свободный лимит, и тогда клиент будет уплачивать проценты на проценты.

Каждое банковское учреждение имеет свои утвержденные тарифы на услуги. Для сотрудников эта информация доступна и вполне понятна, а вот простой обыватель может столкнуться с серьезными потерями из-за очевидных вещей. Важна внимательность.

Актуальный момент – это комиссия за снятие наличных. Банковская система стимулирует безналичный расчет, потому взимается определенный процент при снятии наличных денег.

Если есть неиспользованный лимит, оплата может быть списана за счет кредитных средств.

Другой нюанс — это переводы денег между карточками. При использовании своих средств они выполняются бесплатно, а вот при перечислении за счет кредитного лимита дополнительно оплачивается процент – об этом также нужно помнить.

При окончании срока договора и погашении долга, процентов и штрафов полностью услуга отключается автоматически.

Если нужно произвести ее досрочное отключение, в финансовое учреждение нужно предоставить заявление, и целиком погасить долги.

Договор расторгается или изменяется при смене места работы. При увольнении долг также должен быть погашен полностью.

Овердрафт на зарплатную карту ВТБ обладает удобством и преимуществами.

Но все же нужно помнить, что это кредит, поэтому нужно помнить об обязательствах и не игнорировать их.

Подписав такой договор, возьмите за правило постоянно контролировать свой кредитный счет и следить за всеми операциями.

Как происходит кредитование

Банк по истечении дня предоставляет кредит на покрытие овердрафта, возникшего в результате операций по счету или карте, компенсирует недостаток денежных средств.

Эта операция происходит автоматизировано в определенное время. Из-за этого может возникнуть неразрешенный овердрафт. То есть средства расходованы сверх разрешенного договором лимита. Например, клиент произвел расчеты в иностранной валюте. Банк произвел списание денежных средств, но система не учла возникшие курсовые разницы и комиссии за транзакцию в определенный момент и средства списались позже. В этом случае предусмотрены штрафные санкции.

Поэтому необходимо постоянно контролировать свой счет, чтобы минимизировать непредусмотренные траты.

Важно

При снижении заработной платы банк может снизить лимит овердрафта. Все условия обязательно прописываются в договоре.

Овердрафт физическим лицам

С точки зрения банка, это возобновляемый займ. Подключение услуги не требует пакета документов и бумаг, подтверждающих уровень доходов. Получение возможности перерасхода обычно происходит на основании заявления.

Условия

Пользоваться овердрафтом можно на определенных условиях. Иногда его подключают автоматически, но зачастую согласуют с клиентом.

Перерасход лимита карты бывает двух видов: санкционированным и несанкционированным. В первом случае происходит обналичивание средств в большем, чем на счету, количестве или же оплата товаров, стоимость который выше, чем финансовый лимит карты. Несанкционированный перерасход наступает при обмене валют, когда расчет происходит после даты платежа, и лимит превышается за счет изменения курса.

Для санкционированного перерасхода справедливы стандартные условия услуги. По несанкционированному – начисляются более высокие проценты. Именно поэтому во втором случае погашать долг нужно как можно быстрее во избежание пени.

Условия банка ВТБ:

- Лимит обычно находится в прямой зависимости от размера средней зарплаты, а по некоторым счетам и вовсе составляет 300 000 – 500 000 рублей.

- Для классических карт процентная ставка составляет 22%, а для «золотых» – 24%.

- Полностью погасить перерасход по карте ВТБ нужно в течение года.

- Обязательный ежемесячный платеж должен составлять не менее 10% от всего займа.

- Обслуживание зарплатной карты осуществляется абсолютно бесплатно для клиента, других типов пластика – от 750 до 3000 за год.

Особенности овердрафта на зарплатной карте

Чтобы воспользоваться перерасходом по зарплатной карте, необходимо изучить специфические условия подключения услуги:

- Главное различие с кредитками – отсутствие льготного периода. Необходимо внести определенную сумму на погашение до конца текущего месяца (поэтому лучше подключить услугу в первых числах месяца).

- Если по каким-либо причинам по займу начислена просрочка, ежедневно будет начисляться пеня (1% от суммы долга).

- В случае увольнения или изменения размера зарплаты, лимит будет изменен или аннулирован. Кроме того, банк может справедливо потребовать досрочного погашения займа.

Стоит отметить, что по зарплатной карте можно подключить технический перерасход денежных средств. Он наступает, когда фактический расчет происходит после осуществления платежа. Условия овердрафта предусматривают «замораживание» финансов на счету клиента в том случае, если будет произведен еще один безналичный расчет. В результате появится вынужденное превышение лимита. Если не был составлен договор по овердрафту, придется оплачивать высокие проценты. Поэтому стоит подключить услугу при получении пластика, хотя бы «на всякий случай».

Зарплатные карты привязаны к счету в отечественной валюте, однако для выезда за границу стоит открыть мультивалютный пластик. На этот продукт также допустимо оформление перерасхода. Главное удобство состоит в том, что не нужно платить за двойной перевод валют, и технического перерасхода при этом удастся избежать. Однако, за обслуживание мультивалютной карты придется заплатить больше, чем за обслуживание стандартного пластика. И при резком «скачке» курса придется переплачивать.

Как подключить

Как подключить овердрафт ВТБ 24? Эта процедура несложная. Для подключения клиенту достаточно совершить ряд действий:

- Прийти в банк с зарплатной картой.

- Написать заявление на оформление перерасхода.

- После одобрения заявления банком подписать соглашение к договору, где будут указаны все условия услуги.

Претендент на получение перерасхода должен соответствовать ряду требований:

- быть прописанным в районе, где находится филиал ВТБ;

- быть старше 18 лет;

- иметь непрерывный стаж работы свыше 3 месяцев;

- средняя зарплата должна превышать 10 000 рублей, так как именно эта сумма является нижней границей овердрафта.

Как отключить овердрафт ВТБ? К сожалению, осуществить это несколько сложнее, чем провести подключение. Если ранее вы не пользовались перерасходом, то при получении зарплатной карты можно попросту отказаться от него. Если же услуга была подключена, то отключение осуществляется только после заблаговременного обращения в банк и консультации с менеджером.

Овердрат по мультикарте

Все, кто воспользовался предложением банка, получают стандартный договор, включающий в себя установленный комплекс услуг. Консультанты рекомендуют дополнительно оформлять полис банка ВТБ «Страхование», это увеличивает шансы одобрения заявки.

Стоит помнить, что страховка – добровольная услуга. В некоторых представительствах банка недобросовестные консультанты принуждают плательщиков заключать дополнительный договор на страховку.

После заполнения заявление на «Ипотечный Бонус» банк рассматривает его, позже дает ответ. В 98% случаев на это требуется 10-15 минут, гораздо реже человек ждет два рабочих дня. Особенности:

- Если банк предварительно одобрил заявление, то на оформление дается 60 дней. За это время клиент может подумать, оценить все плюсы и минусы, дать банку ответ. В случае отказа от предлагаемой услуги будьте готовы к тому, что при желании возобновить программу банк может отказать вам во второй раз, заявить более высокую процентную ставку.

- Отказ получают те, кто допускал просрочку платежа или их кредитная история имеет нюансы.

Плюсы и минусы

Овердрафт – это разновидность мини-кредита, суть которой в том, что можно использовать не только свои средства, находящиеся на карте, но взять в долг сумму из находящегося на ней лимита, если будет нужно.

Услуга, на первый взгляд, удобна. У каждого была ситуация, когда дотянуть до зарплаты не получилось, и небольшая сумма нужна срочно.

Овердрафт как раз дает возможность оперативно ее получить. А при следующем поступлении на счет средств долг погашается автоматически, что также очень комфортно для держателя.

За использование овердрафта также начисляется процент, который снимается вместе с непосредственной суммой долга. Когда долг будет уплачен, можно снова воспользоваться установленным банком перерасходом.

Однако своя ложка дегтя тут есть, и при отсутствии элементарных знаний, она может спровоцировать значительные финансовые проблемы.

Самое важное – это уплатить долг вовремя, поскольку, размер штрафов может превысить его непосредственную сумму во много раз.

Бывают случаи, когда клиенты банков вдруг выявляли, что должны им определенную сумму.

Для держателей зарплатных карточек ситуация может быть следующей. Банк разрывает с предприятием договор о сотрудничестве.

Так как на карту больше не поступают средства, держатель забывает о ней, ведь не использует ее. Но на ней остается кредит, который не был погашен.

Каждый, кто хоть чуть-чуть знаком с банковской системой, знает, что проценты или штрафы за просрочку растут быстро. Чем больше времени идет, тем выше сумма долга, и тогда банк может обратиться к клиенту с финансовыми претензиями.

Конечно, овердрафт – это удобно, но любая финансовая операция требует осторожного и рационального к ней подхода. Что такое овердрафт:

Что такое овердрафт:

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Особенности использования услуги овердрафт

Как упоминалось ранее, подключить эту услугу может любой владелец карты ВТБ. Для этого ему необходимо посетить филиал рассматриваемой банковской структуры и оформить соответствующее заявление. Далее необходимо дождаться, пока ваша заявка будет рассмотрена сотрудниками банковской структуры. Если по вашей заявке будет принято положительное решение, то услуга будет автоматически подключена, и вы сможете использовать заемные средства для оплаты различных товаров и услуг.

Что касается процедуры отключения рассматриваемой услуги, то она является немного сложнее. По этой причине если вы не уверены, что будете использовать овердрафт, то лучше всего не подключать данную услугу. Если же вы все-таки подключили услугу, но при этом не успели ее ни разу использовать, то отключиться от овердрафта вам будет немного проще. Для этого вам необходимо посетить филиал рассматриваемой банковской структуры и оформить заявление на отключение данной услуги. Так как услуга отключается не сразу, вам в течение определенного времени потребуется максимально внимательно пользоваться картой, чтобы случайно не потратить на оплату тех или иных услуг деньги банка.

Если вы активно пользовались описываемой услугой, но затем по тем или иным причинам приняли решение отказаться от нее, то вам предстоит совершить следующие действия:

- В первую очередь необходимо полностью погасить задолженность перед банковской структурой, которая образовалась из-за использования описываемой услуги. Если вы допустили просрочку платежей, то, помимо возврата долга, вам потребуется оплатить штраф и пеню.

- Затем вам потребуется посетить филиал рассматриваемой банковской структуры в рабочее время.

- На следующем этапе необходимо обратиться к одному из сотрудников и сообщить ему о своем желании отключить услугу.

- После того, как сотрудник банковской структуры удостоверится в отсутствии у вас задолженностей, он предложит вам заполнить заявление.

- На завершающем этапе вам останется лишь дождаться сообщения от банковской структуры о том, что услуга овердрафт отключена.

Важно упомянуть о том, что зарплатным клиентам описываемой банковской структуры не нужно следить за сроком погашения задолженности. Это вызвано тем, что как только на вашу карту поступит заработная плата, задолженность, образовавшаяся в результате использования услуги овердрафт, будет автоматически погашена

Особенность заключается в том, что если ваш работодатель прекратит сотрудничество с рассматриваемой банковской структурой, то заработная плата больше не будет поступать на вашу карту, а, следовательно, вам потребуется самостоятельно погашать задолженность перед банковской структурой. В описываемой ситуации вы можете отключиться от услуги овердрафт и воспользоваться аналогичной услугой в другой банковской структуре, с которой начал сотрудничество ваш работодатель.

Об услуге

На разных этапах ведения предпринимательской деятельности, бизнесмен нуждаются в банковском займе. Целесообразно пользоваться услугами той кредитной организации, где открыт расчетный счет. Потому что при таком способе заимствования список документов и проведение проверок будут минимальными. Благодаря овердрафту предприниматель может получить краткосрочный кредит за сжатый срок и решить текущие финансовые проблемы.На текущий момент банк предлагает две разновидности овердрафта – это VIP-Овердрафт и Овердрафт-40%.

Последний способ заимствования доступен для клиентов, которые воспользовались услугой расчетно-кассового обслуживания, не позднее, чем за неделю до подачи документов на выдачу краткосрочного займа. VIP-Овердрафт рассчитан на предпринимателей, которые обслуживаются в банке не менее 3 месяцев. Особенность кредитного предложения состоит в том, что максимальная сумма краткосрочного кредита может достигать 50% от среднего оборота по расчетному счету.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что для каждого заемщика размер овердрафта определяется индивидуально в зависимости от разных показателей и платежеспособности предприятия. Пользоваться овердрафтом в банке ВТБ могут юридические лица, а также индивидуальные предприниматели

Единственное требование – это ведения предпринимательской деятельности на протяжении 6 месяцев и более, а также отсутствие текущей задолженности перед налоговой службой и другими государственными учреждениями. Даже если предприниматель ранее не пользовался услугами РКО в банке он должен подтвердить тот факт, что был зарегистрирован в налоговой инспекции более 6 месяцев до оформления краткосрочного займа

Пользоваться овердрафтом в банке ВТБ могут юридические лица, а также индивидуальные предприниматели. Единственное требование – это ведения предпринимательской деятельности на протяжении 6 месяцев и более, а также отсутствие текущей задолженности перед налоговой службой и другими государственными учреждениями. Даже если предприниматель ранее не пользовался услугами РКО в банке он должен подтвердить тот факт, что был зарегистрирован в налоговой инспекции более 6 месяцев до оформления краткосрочного займа.

![]()

Действия по карте

Так как ВТБ24 в большинстве случае предоставляет карты типа Visa и MasterCard, на них нет ограничений по действия. Держатель может совершать покупки в любых интернет магазинах, оплачивать коммунальные и прочие услуги, привязывать карту к электронному кошельку. Алгоритм выполнения действий одинаковый для карт любых банков.

Справка! Карты МИР не могут использоваться для оплаты покупок в зарубежных магазинах, так как тип платежной системы работает только по России.

Как осуществляются переводы?

Удобство использования пластиковой карты в том, что отсутствует необходимость снимать денежные средства для осуществления денежного перевода. В случае если у получателя есть карта любого банка, держатель зарплатки ВТБ24 может перевести часть своих денег, не выходя из дома.

Также на сайте есть раздел «Переводы с карты на карту». Эта форма для осуществления транзакций между картами. В отличие от интернет-банкинга клиенту необходимо будет указать и собственные данные по карте, а также подтвердить платеж кодом из СМС.

Перевод также можно осуществить через банкомат или в отделении банка

Обратите внимание, что ВТБ24 не взимает комиссию за безналичные переводы, если указанная сумма есть на балансе зарплатной карты. В случае если для перевода берутся деньги из овердрафта, комиссия составит 5,5% от суммы перевода

Пополнение карты

Автоматически карта будет пополняться при зачислении зарплатных средств. Денежные средства со счета работодателя поступают на карту в течение 30 минут.

В случае если держатель хочет самостоятельно внести дополнительные средства на карту, к примеру, для погашения овердрафта, он может воспользоваться банкоматом с функцией cash-in. Комиссия за пополнения в таком случае не взимается.

Пополнение через отделение банка при внесении суммы менее 30 тысяч рублей – платная услуга с фиксированной стоимостью 500 рублей. Не взимается комиссия в отделениях банка в случае, если в банке нет терминала для пополнения счета или он не работает. Также комиссия не взимается с клиентов, которые имеют статусовую или премиум карту.

Снятие наличности

Снять деньги без комиссии держатель зарплатной карты может в банкоматах ВТБ24, а также в банкоматах банков-партнеров (их около 24, со списком и адресами ближайших аппаратов можно ознакомиться на сайте). За снятие налички в других банкоматах ВТБ24 берет комиссию 1%, а также дополнительную комиссию взимает банк, которому принадлежит терминал (около 1-3% в зависимости от условия банка).

Проверка баланса

Проверить баланс зарплатной карты ВТБ24 можно через банкомат

Проверить баланс можно дистанционно с помощью интернет-банкинга и мобильного банка. Информация о балансе всегда высвечивается в актуальных цифрах. Также проверка баланса доступна через банкоматы или в отделениях банка. Дополнительно к зарплатной карте можно подключить функцию СМС-извещений.

Обратите внимание, что с помощью СМС клиент не может управлять картами и счетами, этот способ предназначен только для информирования по действиям. Подключение услуги – платная функция с ежемесячным платежом в 59 рублей

Другие операции

Клиент может самостоятельно изменить PIN-код карты в любом банкомате ВТБ24. Это платная услуга с единоразовым платежом 30 рублей. Также в виде дополнительных бонусов предоставляется возможность получения дополнительной карты по счету.

ВТБ24 предлагает функцию экстренного восстановления карты в течение 24 часов, однако это платная опция. Также из платных возможностей предоставляется возможность экстренного снятия денег с потерянной карты без ее быстрого восстановления.

Овердрафт от ВТБ 24 для физических лиц

Овердрафт — это разновидность кредита, его возобновляемая форма. Клиенту не нужно проходить банковскую проверку на платежеспособность, достаточно лишь написать заявление и подключить услугу.

Условия предоставления и использования овердрафта

Подробные условия по услуге овердрафта прописаны в тарифах банка. Лимит редко подключается по умолчанию, чаще — при подписании договора на дебетовую карту, или же по просьбе заявителя в дальнейшем.

Перерасход по дебетовой карте с лимитом овердрафта может быть преднамеренным или санкционированным, когда клиент уведомлен о том, что расходует денежные средства сверх собственных, расположенных на карте, так и несанкционированным в результате изменения курса валют по валютным операциям, из-за разницы в совершении операций и продолжительности операционного дня в банке. В любом случае как санкционированный, так и несанкционированный перерасход должен быть погашен.

ВТБ 24 предоставляет лимит овердрафта на зарплатную карту на следующих условиях:

- размер лимита рассчитывается банком индивидуально, исходя из среднемесячной зарплате клиента;

- процентная ставка варьируется от 22 до 24 % годовых;

- период, в течение которого должна быть погашена задолженность, равен 1 году;

- размер минимального платежа должен составлять не менее 10 % от суммы задолженности.

Подключение овердрафта возможно только в том случае, если вы являетесь обладателем зарплатной карты от ВТБ 24.

Зарплатная карта с лимитом овердрафта обслуживается бесплатно. При подключении к ней дополнительных карт за обслуживание каждой придется платить от 750 до 3000 в год в зависимости от типа пластика.

Характеристики овердрафта на зарплатной карте

Использование лимита овердрафта по зарплатной карте имеет ряд особенностей:

- льготный период на лимит овердрафта отсутствует. Расчет ведется с первого числа календарного месяца, поэтому при возникновении задолженности по карте ее необходимо погасить до первого числа следующего месяца;

- в случае возникновения просроченного платежа по кредитному лимиту будут начислены штрафы, равные 1 % от суммы задолженности за каждый день просрочки;

- при изменении уровня дохода клиента лимит овердрафта также может быть изменен банком по умолчанию в большую или меньшую сторону. В случае потери работы банк вправе потребовать досрочное полное погашение задолженности по лимиту овердрафта.

Овердрафт по зарплатной карте имеет ряд преимуществ и дополнительных возможностей, которыми можно воспользоваться в любой момент.

Как подключить услугу лимита овердрафта к зарплатной карте

Для подключения услуги овердрафта клиенту необходимо:

- обратиться в ближайшее отделение банка с паспортом и зарплатной картой;

- написать заявление на подключение услуги по образцу банка;

- дождаться одобрения заявки банком, подписать допсоглашение к договору на зарплатную карту.

Перед подписанием документов важно ознакомиться со всеми условиями и тарифами предоставления лимита овердрафта, чтобы в дальнейшем избежать просрочек платежей по кредиту и испорченной кредитной истории

Чтобы избежать начисления повышенных процентов, следует не допускать технического овердрафта.

Воспользоваться услугой могут только те заявители, которые получают заработную плату через счет в ВТБ 24.

Подключить лимит овердрафта к зарплатной карте может далеко не каждый заявитель. Для этого клиент должен соответствовать общим требованиям, предъявляемым банком к клиентам:

- клиент должен иметь постоянную регистрацию в регионе оформления зарплатной карты;

- возраст — с 18 лет;

- минимальный стаж работы на последнем месте должен быть не менее 3 месяцев;

- средний размер зарплаты должен начинаться от 10000 руб., в этом случае можно рассчитывать на минимальный лимит овердрафта (10000 руб.).

Несмотря на то, что клиент получает зарплату на карту ВТБ 24, лимит овердрафта ему может быть и не одобрен по причине плохой кредитной истории или наличии непогашенной задолженности в одном или нескольких сторонних кредитных организациях.

Как подключить овердрафт ВТБ 24

Это довольно простой процесс, осуществляющийся в несколько шагов:

- Потребуется явиться в офис банка с зарплатной картой.

- Подать соответствующее заявление на подключение функции Overdraft.

- После получения одобрения заявки нужно подписать дополнительное соглашение к договору, в котором указываются подробные условия предоставления услуги.

Интересно!

Подключение услуги доступно только зарплатным клиентам банка. Единственное исключение из этого правила: предприниматели и клиенты категории VIP (держатели премиальных карт ВТБ).

Требования к держателям, претендующим на овердрафт:

- Возраст от 18 лет.

- Гражданство РФ.

- Рабочий стаж от 3 месяцев на последнем месте.

- Прописка в области нахождения банка.

- Уровень зарплаты выше 10 тысяч рублей.

Список предоставляемых документов:

- Справка о доходах (2-НДФЛ).

- Выписка из банка по счету.

- Загранпаспорт с пометками.

- Документы, подтверждающие владение автомобилем.

Не все из перечисленных документов обязательно приносить в банк, но чем больше подтверждений своей платежеспособности клиент предоставит, тем лучше будут условия по кредиту.

Овердрафт для юридических лиц

Пользоваться средствами банка могут не только физические лица, но и корпоративные клиенты. Овердрафт от ВТБ для юридических лиц предлагается на следующих условиях:

| Сумма | До 150 миллионов рублей, но не более 50% от оборотов по расчетному счету. |

| Срок | До 24 месяцев. |

| Процентная ставка | От 11,5% годовых. |

Для подключения услуги необходимо:

предоставляется без залогового обеспечения.

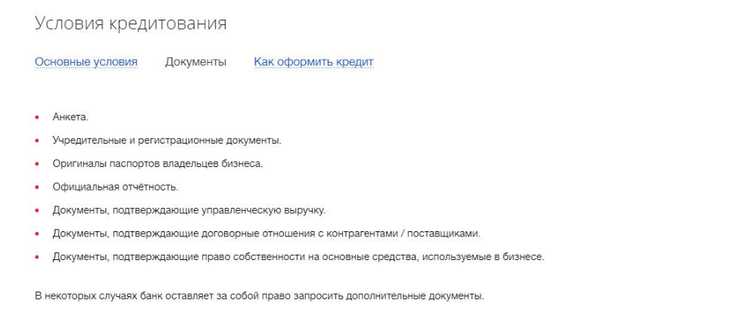

Пакет обязательных бумаг для оформления дополнительной опции к расчетному счету включает:

Но если предприниматель является клиентом банка и ранее заключал соглашение на РКО, сбор пакета документов ему не потребуется, так как эти данные уже имеются в базе банка.

Таким образом, овердрафт в ВТБ — это дополнительная услуга, позволяющая использовать перерасход средств с банковского счета. Подключить опцию могут участники зарплатного проекта, держатели премиального пластика или юридические лица. Для всех остальных банком предусмотрена услуга потребительского кредитования.

Возможно вы искали:

- втб овердрафт по зарплатной карте как подключить в банкомате;

- как подключить овердрафт к зарплатной карте втб онлайн;

- как пользоваться овердрафтом втб для юридических лиц;

- можно ли подключить овердрафт к зарплатной карте втб;

- втб овердрафт по зарплатной карте как снять деньги;

- расчетная карта с лимитом овердрафта втб что это;

- карта втб овердрафт по зарплатной карте условия

- Нет льготного периода, как на кредитках.

- За просрочки по займу ежедневно начисляется пеня в размере 1% от суммы перерасхода.

- При понижении заработной платы или при потере работы держателем лимит овердрафта будет снижен или отключен. Банк ВТБ 24 будет вправе потребовать у заемщика сделать досрочное погашение долга.

- максимальная сумма — 10 000 рублей (для владельцев Золотого и Классического пакетов услуг);

- максимальная сумма — 20 000 рублей (для владельцев Платинового пакета услуг);

- ставка по овердрафту — 12% годовых;

- минимальный платеж в счет погашения долга — 5% от общей суммы задолженности;

- штраф за просрочку — 700 рублей за каждый платежный период.

- Избавиться от долга, если он есть. Сюда же входят штраф и пеня.

- Посетить территориально близкое отделение банка ВТБ 24.

- Написать личное заявление.

- Подождать, пока придет смс об отключении долга.