Фнс разъяснила новые правила уплаты налога с дивидендов. кто и как его будет считать

Содержание:

- Основы дивидендной стратегии

- Налог на дивиденды для юридических лиц

- Когда брокер является налоговым агентом

- Если прибыль распределяется не пропорционально доле участия

- Как начисляются доходы с чистой прибыли

- Мнение фискальных органов

- Как выплата дивидендов облагается налогами

- Размер ставки НДФЛ с дивидендов

- Лайфхак

- Как зарабатывают на дивидендах: виды стратегий

- Какими налогами облагаются полученные дивиденды?

- Законодательное регулирование налогообложения акций

- Как посчитать НДФЛ?

- Оформление и порядок выплаты дивидендов учредителю

- Новые правила расчёта НДФЛ с дивидендов

- Налоговые декларации за 2020 год необходимо подать до 30 апреля 2021 года.

- Итоги

Основы дивидендной стратегии

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Пассивный заработок является мечтой и главной целью любого инвестора в достижении финансовой независимости. Возникает всё больше вопросов со стороны начинающих инвесторов: как зарабатывать на дивидендах, какой стратегии придерживаться и как при этом платить налоги. Так как на блоге уже есть обзорная статья про дивиденды, сейчас лишь пробегусь вкратце по основным понятиям, чтобы закрепить изученный материал.

Есть два типа эмитентов:

- те, что выплачивают часть дохода своим акционерам;

- те, что не платят дивидендов.

Дивиденды – это доход в процентном отношении от чистой прибыли компании, который она выплачивает всем акционерам в благодарность за то, что они вложили свой капитал в развитие бизнеса. Процедура выплаты дивидендов прописывается в уставе компании. Дивидендная доходность может различаться. У одних эмитентов она составляет 3–6%, другие готовы предложить 10% или даже больше. Слышал и про 50%, но это экзотика и неликвид. Дивиденды выплачиваются один раз в год, иногда два раза. В редких исключениях – четыре. Все зависит от политики самой компании.

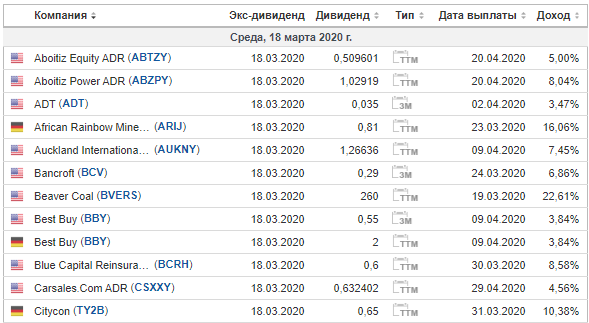

Существуют специальные календари дивидендов, где представлена информация о тех акциях, на которых можно заработать и какой будет ожидаемая доходность. Они находятся на сайте брокера или в инвестиционных сервисах. Ниже – пример календаря выплат на американском рынке в сервисе Investing.

Размер дивидендной прибыли становится известен только после собрания акционеров за два месяца до официальной даты выплаты. Чтобы рассчитывать на получение дохода, нужно приобрести акции строго до даты закрытия реестра. После этого прибыль будет зачислена на брокерский счет в течение двух месяцев после даты дивидендной отсечки.

Какими бывают дивидендные стратегии

Прежде чем платить налоги с дивидендов, нужно сначала заработать прибыль. Существуют пять основных стратегий:

- «Купи и держи» – самая простая тактика. Вы приобретаете акции компаний, и регулярно получаете с нее прибыль в виде дивидендов.

- «Покупай дешево» – подразумевает выжидание момента, когда котировки по акциям просядут в цене. Это повышает дивидендную доходность относительно стоимости ценной бумаги.

- «Покупай до отсечки» – за пару дней до закрытия реестра акции растут в цене из-за повышенного спроса на них. Вы приобретаете их за несколько недель до этой даты, и также получаете право претендовать на дивиденды, не ожидая их целый год.

- «Покупай заранее – продавай в день закрытия реестра» – суть та же, как и в предыдущей стратегии, но в день отсечки нужно продать акции — до того, как они упадут в цене из-за дивидендного гэпа. Профит возникает от разницы между ценой покупки и продажи.

- «Покупай после выплаты дивидендов» – сразу после выплаты акции сильно падают в цене, так как инвесторы уже получили свою выгоду и продают их. Этот гэп – прекрасная возможность заработать и приобрести их по низкой цене.

Налог на дивиденды для юридических лиц

С дивидендов, предназначенных для организаций, принимающих участие в формировании УК, надлежит удерживать и передавать налог на прибыль в бюджет самому источнику выплаты. Причем это должны делать и «упрощенцы».

Сумма полученных дивидендов учитывается юрлицами в числе внереализационных доходов. Признание дивидендов таковыми доходами осуществляется в день поступления денег на счет фирмы, при этом не важен используемый метод признания доходов (кассовый или начисления). Полученные организацией дивиденды не участвуют в формирования базы для вычисления налога на прибыль, так как он уже исчислен и уплачен налоговым агентом.

Обязанность по исчислению и удержанию налога наступает у того лица, которое выступает источником выплат. Данное утверждение справедливо в отношении российских организаций, выплачивающих дивиденды.

Суммы дивидендов следует отразить в декларации при прибыли – величины вносятся в поле 100 1-го приложения ко 2-му листу, а также в поле 020 2-го листа. Далее данный вид дохода отражается в качестве исключаемого в поле 070 2-го листа.

Если свою прибыль распределяет иностранная компания, то участник, являющийся юрлицом, должен самостоятельно рассчитать величину налога с полученной прибыли и направить ее по соответствующему КБК в бюджет.

Когда брокер является налоговым агентом

Ситуации, когда брокер выступает налоговым агентом своего клиента:

- вы получили прибыль от продажи ценных бумаг, российских или иностранных, которые торгуются на российских фондовых биржах;

- на ваш банковский или брокерский счет поступили дивиденды и купоны от российских компаний;

- на ваш брокерский счет поступили купоны по облигациям иностранных компаний;

- на ваш брокерский счет поступили деньги от погашения облигаций.

Обратите внимание, что в некоторых пунктах указаны два счета, банковский и расчетный, а в некоторых только один. Например, если деньги от погашения облигаций поступили на брокерский счет, то налоговым агентом будет брокер, а если на банковский, то вы сами

Внимание!

Брокер списывает деньги в счет уплаты налога либо в момент вывода вами денег со счета (например, получили прибыль от продажи бумаг и решили ее потратить на текущие нужды), либо в конце года. Если на счете не будет хватать средств, то уже вы, а не брокер, будете обязаны подать декларацию и заплатить НДФЛ в бюджет.

Если прибыль распределяется не пропорционально доле участия

Как правило, величина начисляемых дивидендов прямо пропорциональна размеру доли в капитале общества. В некоторых ситуациях возможен иной порядок распределения прибыли – не пропорционально доле.

При возникновении такой ситуации источник дивидендов считает налог на прибыль, как 13% со всей начисленной суммы, и перечисляет его по нужному КБК. Если сумма дивидендов, рассчитанная при непропорциональном распределении прибыли окажется больше, чем она была бы при традиционном пропорциональном распределении, то возникшая величин превышения подлежит налогообложению по большей ставке – 20%. Поэтому у компании, получившей доход, возникает необходимость в доплате налога с учетом повышенной ставки.

Как начисляются доходы с чистой прибыли

По окончании каждого финансового года на компанию ложится обязанность по составлению годового отчёта. Когда по итогам работы есть нераспределённая прибыль, её можно направить на развитие бизнеса, на накопление или разделить в равных долях между участниками. Чтобы рассчитать сумму дохода каждого участника общую сумму начислений умножают на процент доли, внесённой учредителем.

Расчёт доходов с прибыли в ООО с одним учредителем

Общая сумма выплаты дивидендов в ООО единственному учредителю зафиксирована в бухгалтерском учёте. Основанием для выплат всем учредителям является протокол общего собрания членов общества. Если организация учреждена единственным участником, выступающим в роли генерального директора, он вправе сам принимать решения по всем вопросам, входящим в компетенцию общего собрания.

Когда речь идёт о дивидендах для ООО на УСН, организация обязана исправно вести все отчётные бухгалтерские документы и рассчитывать величину прибыли, принимая во внимание данные бухучёта

Примеры начисления

Расчёт суммы дивидендов в ООО делается согласно выбранной схеме. Сразу рассчитываются обязательные налоги, которые отчисляются с каждой суммы.

Пример, как рассчитать размер дивидендов в ООО: общество с ограниченной ответственностью имеет чистый доход по годовым итогам величиной в 313440 рублей. В формировании уставного капитала принимали участие 3 человека: Селин (доля 20%), Хомяков (35%), Николаев (45%). Установленные законодательством условия для выплаты доходов с чистой прибыли соблюдены.

Рассмотрим, как начислить прибыль каждому участнику соразмерно его доле в УК:

- Селин: 313440 умножаем на 20% и получаем 62688 рублей.

- Хомяков: 313440 умножаем на 35% и получаем 109704 рублей.

- Николаев: 313440 умножаем на 45% и получаем 141048 рублей.

Рассмотрим, как рассчитаются налоги, которые взимаются со средств к выплате:

- Селин: 62688 умножаем на13%, в результате – 8149 рублей.

- Хомяков: 109704 умножаем на 13%, в результате – 14262 рубля.

- Николаев: 141048 умножаем на 13%, в результате – 18336 рублей.

На руки участники получат:

- Селин: 62688 минус 8149 – 54539 рублей.

- Хомяков: 109704 минус 14262 – 95442 рубля.

- Николаев: 141048 минус 18336 – 122712 рублей.

После совершения платежей нужно оформить отчётность на каждого получателя доходов от чистой прибыли: отчёты 6-НДФЛ и справки 2-НДФЛ. В документах обозначают суммы, полученные учредителями.

Пример, как начислять доход от прибыли при УСН: общество с ограниченной ответственностью «Маяк» работает по 6% УСН. Доходы организации с учётом налоговой базы составили 1 850 000 рублей в 2015 году

Затраты для ведения налогового учёта фирма не принимает во внимание. В отчётном году 1 370 000 рублей ушло на следующие цели:

- Оплата труда персонала.

- Аренда помещения.

- Услуги сторонних организаций и др.

На заработную плату служащих потрачено 450 000 рублей. В фонды за работников уплачены взносы величиной в 135 900 рублей. Размер налогового платежа с учётом его снижения за счёт взносов – 55 500 рублей.

По данным бухучёта, сумма чистой прибыли составила: 1 850 000 минус 1 370 000 и минус 55 500 – 424 500 рублей.

Мнение фискальных органов

Налоговые органы на протяжении нескольких лет придерживаются позиции о том, что в данном случае происходит переход права собственности на имущество, а значит — возникает реализация и, как следствие, обязанность начислить НДС и налог на прибыль (налог по УСН) (письмо Минфина от 17.12.2009 г. № 03-11-09/405, письмо ФНС РФ от 15.05.2014г № ГД-4-3/9367@, письмо Минфина РФ от 17.04.2014г № 03-07-15/17628).

Свежие письма Минфина РФ от 25.08.2017г № 03-03-06/1/54596 и от 07.02.2018г № 03-05-05-01/7294 подтверждают эту позицию.

Давая такие разъяснения, Минфин РФ, вероятно, руководствуется следующей логикой: если бы организация при наличии у нее ненужного имущества захотела бы выплатить дивиденды денежными средствами, ей бы пришлось сначала продать это имущество, заплатить налоги и уже потом осуществить распределение прибыли своим участникам.

Но смеем вас успокоить: судебная практика по этому вопросу сформировалась вразрез позиции Минфина и ФНС РФ.

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

|

п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Размер ставки НДФЛ с дивидендов

Размер ставки НДФЛ с дивидендов с 2015 года составляет 13%. Это правило затрагивает в том числе и предыдущие начисления, которые ранее не были перечислены участникам общества.

О том, когда начали действовать новые нормы расчета, а также о том, участвует ли данный вид доходов в определении предела стандартных налоговых вычетов на общих основаниях, можно узнать из материала «С 2015 года с 9% до 13% повышена ставка НДФЛ по дивидендам».

Относительно нерезидентов ставка налога по дивидендам осталась не изменилась и по-прежнему составляет 15%. Статус налогоплательщика определяется на момент выплаты дивидендов. При этом нередки случаи, когда нерезидент в течение года становился резидентом.

Обратите внимание: если по итогам отчетного периода такому лицу, сменившему свой статус, были начислены дивиденды, то в платежных документах КБК по НДФЛ с дивидендов останется неизменным. Подробную информацию о возможности пересчета налога в данной ситуации можно узнать из материала «Если иностранец получил дивиденды, а затем стал резидентом РФ, возврат НДФЛ производит налоговая инспекция»

Подробную информацию о возможности пересчета налога в данной ситуации можно узнать из материала «Если иностранец получил дивиденды, а затем стал резидентом РФ, возврат НДФЛ производит налоговая инспекция».

Узнать о том, что делать с НДФЛ, если перечисленные почтовым переводом дивиденды до получателя не дошли, вы можете из публикации.

Материалы этой рубрики дадут вам представление не только о самом алгоритме расчета, но и о реквизитах платежных документов, особенностях их составления. Используя актуальную информацию по налогообложению НДФЛ дивидендов, вы сможете избежать возможных разногласий с проверяющими органами и претензий с их стороны.

Лайфхак

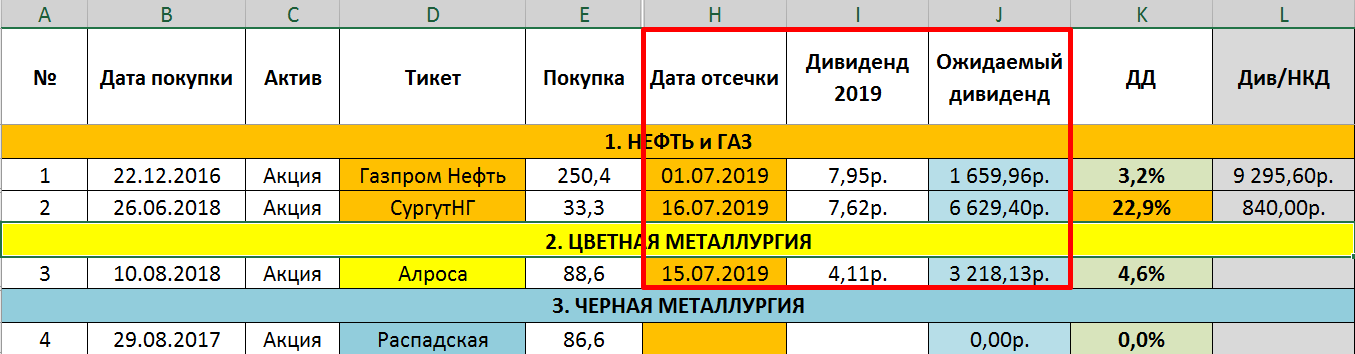

Проще всего сделать какую-нибудь напоминалку о размере дивов, которые должны придти на счет по тем акциям, что уже есть в портфеле. Чтобы следить за теми компаниями, кто раздает чуть больше денег, чем мы планировали получить (нет, я не про Газпром).

Это можно контролировать элементарно, как мы уже рассмотрели выше, просто делаем столбец с формулой:

Дальше для всех акций все будет считаться автоматически. Нужно только при объявлении дивов вносить их в соответствующий столбец, у меня это «Дивиденд 2019», для удобства, я еще вношу дату отсечки.

И при получении дивидендов, перед тем, как вписать их в нужный столбец, сравниваем, соответствуют они ожиданиям или нет. Если пришла сумма бОльшая, чем расчетная, значит радуемся, причины вы теперь уже знаете.

Как зарабатывают на дивидендах: виды стратегий

Прежде чем мы поговорим о выплате налогов, стоит затронуть вопрос извлечения прибыли с дивидендов. Есть несколько основных стратегий:

- «Купи и держи». Это самая простая схема, когда инвестор покупает дивидендные акции и годами получает выплаты с них. Не нужно следить за котировками, нервничать из-за дивидендных гэпов (когда цена акций падает после отсечки) и т.д.

- «Покупка до закрытия реестра». За несколько дней до отсечки акции, как правило, существенно растут в цене, ведь все хотят поучаствовать в разделе прибыли компании. Чтобы претендовать на дивиденды, можно купить акции за несколько недель до закрытия реестра. Цена будет не самая высокая, а выплат не придется ждать целый год.

- «Покупай дешево». Когда инвестор выжидает минимальную цену на акцию во временя очередной просадки. Это увеличивает дивидендную доходность относительно стоимости бумаги.

- «Покупай заранее — продавай в день отсечки». В дату закрытия реестра, как правило, цена самая высокая, а потому если купить акцию задолго до этого и успеть продать до наступления дивидендного гэпа, то можно выиграть на разнице в цене.

- «Покупка после гэпа». После выплаты дивидендов стоимость акций может сильно проседать, поскольку акционеры уже получили свою прибыль и многие начинают распродавать активы. В такой период можно приобрести акции по выгодной стоимости.

Какими налогами облагаются полученные дивиденды?

НДС

Получателям дивидендов не нужно уплачивать добавленный налог с величины дохода, такое утверждение действует как для юрлиц, так и для физлиц. Связано это с отсутствием предъявления налога к уплате компанией, распределяющей доходы между участниками.

Налог на прибыль

Предусмотрен для компаний, начисляющих дивиденды участникам юрлицам. Причем на порядок передачи налога в бюджет влияет факт отношения субъекта к иностранным или российским лицам.

Российские компании самостоятельно рассчитывают и перечисляют налог с величины выплачиваемых дивидендов. Иностранные компании такого действия не производят. Организации, получающие прибыль от иностранных юрлиц, должны сами посчитать налог к уплате и перечислить его.

НДФЛ

Дивиденды, получаемые участниками физлицами, включая лиц, образовавших ИП, облагаются подоходным налогом. Самому гражданину никаких действий при этом предпринимать не нужно. Компания, распределяющая прибыль, выполняет самостоятельно расчет налога, удерживает его и переводят в бюджет, выдавая участнику дивиденды уже без НДФЛ.

Законодательное регулирование налогообложения акций

Взыскание налогов с операций, производимых с акциями, представляет собой сложную процедуру, включающую ряд понятий, определений и связанных между собой процессов: налоговая база; исчисление НДФЛ; дивиденды; эмиссия и др.

В связи с этим, представленная процедура регламентирована несколькими нормативными правовыми актами:

| Название | Основы регулирования |

| Гражданский кодекс РФ | Закрепляет общие положения о ценных бумагах, в т.ч. акциях |

| ФЗ № 39 от 22.04.1996 года | Детализирует положения ГК России в отношении ценных бумаг (далее – ЦБ), регулирует деятельность профессиональных агентов рынка ЦБ и правовые отношения, возникающие в процессе эмиссии |

| ФЗ № 208 от 26 декабря 1995 года | Устанавливает правила назначения держателя реестра акций |

| Налоговый кодекс России | Определяет объект обложения НДФЛ, порядок определения налоговой базы, основные ставки налога для резидентов и нерезидентов и их понятия и др. |

| Приказ ФСФР № 10-65/пз-н от 09.11.2010 года | Порядок вычисления цены актуальной акций на рынке, кроме случаев, регулируемых ст.214.1 НК России |

| Письмо Министерства финансов РФ № 03-04-05/20252 от 09.04.2015 года | Определяет перечень операций с ЦБ |

| Приказ Министерства финансов России № 84н от 28.08.2014 | Регламентирует исчисление денежного выражения стоимости чистых активов |

Как посчитать НДФЛ?

Как рассчитать дивиденды?

Порядок вычисления налога, удерживаемого с дивидендов, полученных физлицом или юрлицом, определяется Налоговым кодексом (статья 275).

Расчет суммы налога, удерживаемого с конкретного получателя дивидендов, в общем случае выполняется по следующей формуле:

В данной формуле используются следующие сокращения:

- Налог – означает налоговую сумму, подлежащую удержанию.

- Ставка – это ставка удерживаемого налога (например, НДФЛ).

- Доля – это показатель, который определяется как отношение дивидендной суммы, выплачиваемой конкретному дольщику, к совокупной величине всей прибыли, подлежащей распределению между дольщиками. Если прибыль распределяется хозяйственным обществом пропорционально фактическим долям совладельцев в его уставном капитале, то данным показателем будет являться доля конкретного совладельца.

- ДВ1 – общая сумма прибыли, подлежащая распределению между дольщиками хозяйственного общества и, соответственно, выплачиваемая в виде дивидендов.

- ДВ2 – общая сумма дивидендного дохода, полученного самим хозяйственным обществом. Сюда включаются только те суммы, которые ранее не учитывались при вычислении дохода. В этот показатель не включаются те дивиденды, которые облагаются по ставке 0% для юрлиц-дольщиков.

Сроки уплаты

Хозяйственное общество, распределяющее между своими дольщиками прибыль и выполняющее при этом функции налогового агента, перечисляет налог, удерживаемый с выплачиваемых дивидендов, не позднее того дня, который следует за днем совершения дивидендных выплат.

Хозяйственное общество, распределяющее между своими дольщиками прибыль и выполняющее при этом функции налогового агента, перечисляет налог, удерживаемый с выплачиваемых дивидендов, не позднее того дня, который следует за днем совершения дивидендных выплат.

Данное правило является актуальным как для НДФЛ с дивидендов дольщикам-физлицам, так и для налога на прибыль с дивидендов дольщикам-юрлицам.

Факт осуществления дивидендной выплаты является отправной точкой при отсчете этого срока.

Нужно ли платить страховые взносы?

Часто возникает вопрос о том, нужно ли удерживать и перечислять страховые взносы во внебюджетные фонды с дивидендов, полученных дольщиками-физлицами.

Обоснование – дивиденды относятся к доходам от долевого участия в хозяйственных обществах и не могут считаться выплатами по трудовым договорам.

Оформление и порядок выплаты дивидендов учредителю

Унифицированной формы документа, которым оформляется принятое единоличное решение о распределении соответствующей части прибыли общества, не существует. Однако в любом случае составление документа о принятом решении (например протокола) в письменном виде обязательно.

В нем указывается повестка дня и принятые решения, например:

- об установлении размера дивидендов, подлежащих выплате;

- о форме выдачи дивидендов;

- о сроке выдачи.

На основании протокола составляется приказ о выплате дохода учредителю, который и будет основанием для проведения расчетов.

В соответствии с пп. 1 п. 1 ст. 208 НК РФ дивиденды, полученные от российских организаций, относятся к доходам от источников в РФ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Если источником дохода налогоплательщика (физического лица), полученного в виде дивидендов, является российская организация, указанная организация признается налоговым агентом и определяет сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по ставке, предусмотренной п. 4 ст. 224 НК РФ, в порядке, предусмотренном ст. 275 НК РФ (п. 2 ст. 214 НК РФ).

В п. 2 ст. 275 НК РФ установлен зачетный метод исчисления налогов с доходов от капитала. Его суть заключается в том, что налог (налог на прибыль и НДФЛ в соответствии с п. 2 ст. 214 НК РФ) рассчитывается не со всей суммы выплачиваемых дивидендов, а за вычетом дивидендов, которые получены самим налоговым агентом.

Данные доходы облагаются налогом по ставке 9% (п. 4 ст. 224 НК РФ).

Удержание НДФЛ организацией производится в момент фактической выплаты дивидендов (п. 4 ст. 226 НК РФ). В свою очередь, суммы удержанного НДФЛ перечисляются в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счета организации в банке на счета физических лиц (п. 6 ст. 226 НК РФ).

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 N 34н (далее — Положение), бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым в соответствии с Положением.

Начисление годовых див-дов по результатам деятельности организации за отчетный год признается событием после отчетной даты (п.п. 3, 5 ПБУ 7/98 «События после отчетной даты»). Поэтому начисление годовых див-дов раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (абзацы 1, 4 п. 10 ПБУ 7/98).

Поскольку в рассматриваемом случае учредитель также является генеральным директором (т.е. сотрудником организации), на наш взгляд, начисление дивидендов следует отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Таким образом, на дату принятия учредителем решения в бухгалтерском учете на основании Инструкции при применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, отражаются следующие операции:

Дебет 84 субсчет «Прибыль к распределению» Кредит 84 субсчет «Прибыль на выплату дивидендов»

отражено распределение прибыли на выплату дивидендов;

Дебет 84 субсчет «Прибыль на выплату дивидендов» Кредит 70

отражена задолженность перед учредителем по выплате дивидендов;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»

удержан НДФЛ;

Дебет 68, субсчет «Расчеты по НДФЛ» Кредит 51

перечислен НДФЛ, удержанный с начисленных дивидендов;

Дебет 70 Кредит 51 (50)

дивиденды перечислены на расчетный счет (выданы через кассу).

Читать третью часть:

Ссылки по теме:

Арбитражная практика

Налоговые спорыЗаписаться на юридическую консультациюЦены на юридические услуги

Новые правила расчёта НДФЛ с дивидендов

При расчёте налога с дивидендов налоговый агент будет учитывать только прибыль по акциям. Соответственно, если она будет меньше 5 миллионов ₽, то и НДФЛ будет считаться по ставке 13%, вне зависимости от размера других доходов, выплачиваемых налоговым агентом, поясняет Татьяна Миняева.

Далее налоговая рассчитает совокупный доход налогоплательщика на основании данных о выплатах от всех налоговых агентов и определит общую сумму налога. Эту цифру сравнит с суммой уже уплаченных налогов налоговым агентом и по декларации. Если общая сумма налога будет выше, налогоплательщик получит уведомление, где будет указано, сколько нужно доплатить, отмечает эксперт. Перечислить деньги необходимо до 1 декабря.

Налоговые декларации за 2020 год необходимо подать до 30 апреля 2021 года.

Как уплатить налог на дивиденды иностранных компаний:

Шаг 1. Заказываем у брокера Справку о доходах за пределами РФ.

Шаг 2. Переходим к заполнению декларации в личном кабинете налогоплательщика на сайте налоговой. Выбираем пункт «Жизненные ситуации». Далее «Подать декларацию 3-НДФЛ».

Шаг 3. На вкладке «Доходы» выбираем «За пределами РФ» и нажимаем «Добавить источник дохода».

Шаг 4. Берём необходимые данные из справки, предоставленной Брокером:

- В поле «Наименование» копируем название ценной бумаги из справки.

- Указываем «Страну».

- Налоговую ставку указываем — 13%.

- Вид дохода — 1010 — Дивиденды.

- Выбираем «Не предоставлять вычет».

- Сумму дохода в валюте берём из справки. Сумму дохода указываем до вычета налога.

- Указываем дату получения дохода по дивидендам.

Шаг 5. Сведения о валюте дохода:

- Выбираем валюту.

- Ставим галочку «Определить курс автоматически», чтобы программа сама посчитала стоимость в рублях.

Шаг 6. Сведения о налоге, уплаченном в иностранном государстве.

Здесь надо посмотреть, в какой стране прописана компания:

- Если на Кипре — указываем 0, тогда заплатим 13% налога.

- Если в США —указываем сумму из справки. Это те самые 10%, которые забрала налоговая США. Наша налоговая благодаря этим сведениям заберет оставшиеся 3%.

- Если не подписана форма W-8BEN, то указываем сумму из справки. Налоговая ничего не будет списывать, так как сумма налога, списанного за рубежом, 30%.

Шаг 7. На завершающем шаге к декларации необходимо прикрепить следующие документы: Договор брокерского обслуживания и Справку о доходах за пределами РФ. В конце система рассчитает сумму налога к уплате.

Итоги

Ставка 0% по дивидендам может быть применена, когда организация – их получатель является владельцем более чем 50%-ной доли в уставном капитале плательщика дивидендов или располагает депозитарными расписками, дающими право на получение более половины всех выплачиваемых дивидендов. Период владения должен составлять не меньше 365 дней и быть непрерывным. Его исчисление в определенных ситуациях (при реорганизации, приобретении дополнительной доли в уставном капитале плательщика дивидендов) характеризуется рядом особенностей. Право на льготу получатель дивидендов должен подтвердить путем представления в ИФНС подтверждающих документов.

Пробный бесплатный доступ к системе на 2 дня.