Уголовная ответственность за уклонение от уплаты налогов

Содержание:

- Ответственность физических лиц за неуплату налогов

- Налог не удержан

- Срок исковой давности

- Какой установлен размер штрафа за неуплату НДФЛ в 2019 году

- Основания для привлечения налогоплательщиков к ответственности

- Комментарий к статье 198 Уголовного кодекса РФ

- Есть ли ответственность на неуплату налога на прибыль

- Когда физическое лицо могут привлечь к уголовной ответственности за неуплату налогов

- Основания для прекращения преследования по уголовному делу

- Проверить штрафы в налоговой инспекции по фамилии онлайн

- Ответственность за неуплату налогов

- Уголовная ответственность за неуплату налогов

- Виды налогов

- Штраф за неуплату НДФЛ физическим лицом

- Виды ответственности в соответствии с Законом

Ответственность физических лиц за неуплату налогов

Простые граждане, не владеющие собственными предприятиями, обязаны оплачивать НДФЛ, имущественный, земельный и транспортный налоги. Если этого не делать вовремя, государственные органы, призванные следить за исправным поступлением сборов от населения, применят налоговые или уголовные меры убеждения. К физическим лицам, не оплатившим крупную сумму налога, применяется уголовное наказание.

Размер не выплаченных государству средств делится на категории:

- крупный – более 1 800 000 рублей;

- особо крупный – 3–9 млн рублей.

Если налогоплательщик не успел наделать таких долгов, применяются штрафные санкции:

- на утаенную сумму начисляются пени из расчета 1/300 ставки рефинансирования Центрального Банка России;

- налагается 20% штраф, который удваивается при повторении преступных действий.

Первоначально насчитают лишь пени. Когда злой умысел подтвердится, применят перечисленные выше наказания. Суд уменьшит меру ответственности, если при рассмотрении дела найдет смягчающие вину обстоятельства:

- налогоплательщик не достиг совершеннолетия;

- непредвиденные обстоятельства, помешавшие сделать платеж;

- внезапная болезнь;

- окончание периода, в течение которого применяется наказание.

Налог не удержан

Смотрите наш образец платежки на уплату НДФЛ.

удостоверьтесь, что у вас вовремя сдан и правильно заполнен 6-НДФЛ за тот период, в котором завис налог.

Если же это просрочка текущего периода (то есть 6-НДФЛ вы еще не сдавали), до его окончания делать больше ничего не нужно. Сдадите по итогу верный отчет, и все условия освобождения от штрафа будут выполнены.

Главное, чтобы такие просрочки не были систематическими. Освобождение от ответственности вводилось для добросовестных агентов и непреднамеренных ошибок.

Если налог вы не удержали, приведенная выше схема расширяется. Вам потребуется:

- удержать НДФЛ из ближайшей выплаты работнику;

- уплатить его в бюджет, не забыв о пенях;

- подать уточненный 6-НДФЛ.

А как быть, если сотрудник уже уволился? Увы, в этом случае штрафа не избежать. 6-НДФЛ вы скорректируете, но другое обязательное условие неприменения ответственности (об уплате налога и пеней) выполнить не удастся. Значит, и оснований для освобождения от санкции нет. И не забудьте уведомить о неудержанной сумме налога ИФНС и работника. Если это прошлый год, придется подать и уточненную 2-НДФЛ.

Для граждан и предпринимателей, получающих различные виды доходов, не относящихся к заработной плате, возникает обязанность задекларировать их путем составления и сдачи отчетности в налоговый орган. Для этого по итогам календарного года составляет декларация по форме 3-НДФЛ, в которой учитываются:

- все виды доходов, подлежащие налогообложению (в том числе трудовые доходы, если с них не удерживался НДФЛ);

- итоговая сумма дохода за календарный год;

- расчет суммы НДФЛ по ставке 13%;

- суммы налоговых вычетов, если граждане имеют право на их получение.

Если в указанный срок налог не уплачен, к плательщику могут применяться санкции:

- принудительное взыскание начисленной суммы НДФЛ;

- расчет и взыскание неустойки исходя из размера ставки рефинансирования ЦБ РФ вплоть до полного погашения задолженности;

- наложение штрафа, который зависит от суммы несвоевременно уплаченного налога.

Пени и штраф являются мерами налоговой ответственности, которые наступают в результате оформления процессуальных документов в ИФНС. Сумма штрафа составляет 20 % от суммы НДФЛ, не уплаченной в установленный срок. Таким образом, если гражданин или предприниматель частично уплатили налог, расчет штрафа будет осуществляться только исходя из оставшейся суммы задолженности.

Порядок уплаты НДФЛ со стороны налоговых агентов принципиально отличается. Прежде всего, расчет НДФЛ осуществляется по каждому факту начисления заработной платы и иных видов трудовых доходов. Помимо этого, рассчитанный налог сразу подлежит уплате в соответствующий бюджет, в день выплаты суммы дохода получателю.

Привлечение налогового агента к ответственности осуществляется также по иным правилам:

- взыскание задолженности по НДФЛ и пени совпадает с аналогичным порядком, применяемым в отношении граждан и предпринимателей;

- взыскание штрафа может происходить даже за один день просрочки;

- взыскание штрафа происходит за каждый случай нарушения обязанности налогового агента.

Это означает, что ответственность в виде штрафа может наступать практически неограниченное количество раз в году, если предприятие систематически нарушает сроки перечисления НДФЛ в бюджет. Размер штрафа для работодателя также будет составлять 20 % от несвоевременно уплаченной суммы.

При этом можно выделить следующие категории его плательщиков:

- Физлица как самостоятельные плательщики НДФЛ с суммы полученного дохода.

- Организации и ИП – в качестве налогового агента при удержании налога с выплаченного сотрудникам дохода.

В случае если организация имеет обособленные подразделения, нужно придерживаться порядка осуществления оплаты НДФЛ по филиалам, о котором рассказывается в материале «Если НДФЛ за подразделение ушел по адресу головного офиса, санкций не будет».

Срок исковой давности

Возникает вполне логичный вопрос: а что со сроками исковой давности, ведь они также должны быть применимы к таким правонарушениям? Да, срок исковой давности существует.

По действующему НК представители ФНС или суд может привлечь к ответственности в течение 3-х лет с момента совершения такого проведения. Хотя и здесь есть свои особенности.

Еще в 2016 году ФНС дала пояснения к тому, как следует понимать эту норму. Моментом совершения преступления необходимо считать не день, а отчетный период, в котором такое деяние было совершено. Поэтому период в три года необходимо начинать отсчитывать с дня, следующего за днем окончания отчётного периода, в котором такое нарушение было совершено.

Например. Есть налог на имущество, который каждый субъект должен уплатить до 1 декабря следующего года. Например, за 2017 года налог нужно уплатить до 1 декабря 2018, если это не будет совершено до 1 декабря 2021 года, то со 2 декабря 2021 года взыскать такую задолженность с налогоплательщика будет невозможно.

Прочтите также: Налог от сдачи квартиры в аренду 2018: для физических и юридических лиц

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Какой установлен размер штрафа за неуплату НДФЛ в 2019 году

При неуплате НДФЛ предусматривается суровое наказание.

Оно может наступить в соответствии со статьей 123 НК РФ при:

- отсутствии перевода средств в бюджет;

- частичной оплате;

- нарушении сроков оплаты налога.

Размер штрафа составит 20 процентов от полной суммы долга.

Выделяют случаи, при наступлении которых работодателя могут не привлечь к ответственности. Они отражены в статье 109 НК РФ.

К ним относят:

- отсутствие состава преступления;

- наличие доказательств, что налоговый агент или плательщик не виновны;

- нарушителю не исполнилось 16 лет;

- срок исковой давности истек.

Взыскание может применяться в течение трех лет с момента нарушения. Эта норма прописана в статье 113 НК РФ.

Если работодатель не сдал отчеты или не уплатил налог, ФНС может инициировать выездную проверку.

После выявления нарушений может быть:

- начислена пеня;

- предусмотрен штраф;

- дело передано на рассмотрение в прокуратуру.

В последнем случае высока вероятность привлечения работодателя к уголовной ответственности. Тогда штраф вырастет до 500 тысяч рублей. При особой тяжести деяния предусматривается лишение свободы на срок до шести лет.

Основания для привлечения налогоплательщиков к ответственности

Неуплата налогов и иных обязательных платежей считается разновидностью правонарушения, понятие которого четко регламентируется статьей 106 Налогового кодекса РФ (НК). Так, налоговым правонарушением считается деяние, которое характеризуется следующими особенностями:

- виновность налогоплательщика (лица, совершившего данное деяние);

- противоправность совершенного деяния (это может быть как действие, так и бездействие, нарушающее правила налогового законодательства);

- за подобные деяния нормами налогового законодательства установлена надлежащая ответственность.

Физические лица могут привлекаться к установленной ответственности за правонарушения (преступления), связанные с выполнением обязанностей по внесению следующих платежей:

- Подоходный налог (НДФЛ). Его начисление и уплата регламентируются нормами главы 23 НК. С зарплаты наемного работника НДФЛ удерживается и перечисляется работодателем (налоговым агентом). Если гражданин получил доход не от налогового агента (например, за сдачу своего жилья в аренду), он самостоятельно декларирует и перечисляет НДФЛ. Помимо этого, обязанности по уплате НДФЛ возникают у гражданина-предпринимателя, работающего на общем режиме налогообложения.

- Транспортный налог. Он взимается по правилам главы 28 НК. Его плательщики – собственники транспортных средств.

- Земельный налог. Этот обязательный платеж регламентируется нормами главы 31 НК. Его должны перечислять граждане, которые являются собственниками, бессрочными пользователями или пожизненными обладателями наделов земли.

- Имущественный налог, перечисляемый физическими лицами в бюджет. Его взимание регулируется главой 32 НК. Он уплачивается собственниками различных объектов недвижимости.

Субъект, который является индивидуальным предпринимателем (ИП), по закону отвечает за своевременное и полное внесение следующих обязательных платежей:

- Налог с дохода, получаемого гражданином от своей предпринимательской деятельности. По умолчанию предприниматели платят НДФЛ. Однако ИП может перейти на спецрежим налогообложения (например, на упрощенную или патентную систему).

- Страховые взносы, которые регламентируются главой 34 НК.

- Имущественный налог (он уплачивается предпринимателем по общепринятым правилам).

- Налог на добавленную стоимость (сокращенно – НДС). Перечисляется согласно нормам главы 21 НК (если ИП является его плательщиком).

Возможные правонарушения, связанные с уплатой физлицом вышеперечисленных налогов (сборов), могут выражаться в следующих противоправных деяниях:

- уклонение гражданина (предпринимателя) от внесения обязательных платежей;

- неправомерное занижение налоговой базы;

- просрочка оплаты;

- неподача декларации;

- указание некорректных сведений в отчетности;

- прочие нарушения требований НК.

Комментарий к статье 198 Уголовного кодекса РФ

Статья 198 УК РФ «Уклонение физического лица от уплаты налогов, сборов и (или) физического лица — плательщика страховых взносов от уплаты страховых взносов» относится к преступлениям в сфере экономики, а именно к главе 22 Уголовного кодекса «Преступления в сфере экономической деятельности».

Объект преступления при уклонении от уплаты налогов

– общественные отношения по исполнению Конституционной обязанности гражданина РФ, иностранного гражданина либо лица без гражданства, получающего доход на территории Российской Федерации платить законно установленные налоги и сборы.

Субъект преступления в статье 198 УК РФ

иное физическое лицо, осуществляющее представительство в совершении действий, регулируемых законодательством о налогах и сборах, поскольку в соответствии со статьями 26, 27 и 29 НК РФ налогоплательщик (плательщик сборов) вправе участвовать в таких отношениях через законного или уполномоченного представителя, если иное не предусмотрено Налоговым кодексом РФ.

Объективная сторона в статье 198 Уголовного кодекса

– умышленное деяние, направленное на неуплату гражданином Российской Федерации, иностранным гражданином или лицом без гражданства налогов и сборов в крупном или особо крупном размере, повлекшее полное или частичное непоступление соответствующих налогов или сборов в бюджетную систему Российской Федерации.

Способами уклонения от уплаты налогов и (или) сборов в статье 198 могут быть как действие в виде умышленного включения в налоговую декларацию или иные документы налоговой отчетности, заведомо ложных сведений, так и бездействие, выраженное в умышленном непредставлении налоговой декларации и (или) других документов налоговой отчетности физического лица.

Преступление, предусмотренное статьей 198 УК РФ, считается оконченным с момента фактической неуплаты налога или сбора в срок, установленный налоговым законодательством.

Субъективная сторона в ст. 198 УК РФ

– всегда прямой умысел, целью которого является полная или частичная неуплата физическим лицом налогов и (или) сборов. При решении вопроса о наличии у лица, обвиняемого по статье 198 УК, умысла на совершение преступления, надлежит учитывать обстоятельства, указанные в статье 111 Налогового кодекса РФ, исключающие вину физического лица в совершении налогового правонарушения.

Постановление Пленума Верховного суда РФ о налоговых преступлениях

В целях обеспечения правильного и единообразного применения судами уголовного законодательства по делам о преступлениях, предусмотренных статьей 198 УК РФ «Уклонение от уплаты налогов и (или) сборов с физического лица» Верховный суд Российской Федерации принял Постановление № 64 от 28 декабря 2006 года «О практике применения судами уголовного законодательства об ответственности за налоговые преступления»…

Есть ли ответственность на неуплату налога на прибыль

Для рядовых граждан получение прибыли заключается в извлечении доходов – трудовая или предпринимательская деятельность, передача собственных имущественных активов во временное возмездное пользование (аренда), получение процентов от займов, продажа имущественных ценностей и объектов. Практически каждый вид дохода подлежит налогообложению в виде НДФЛ. В частности, законодательные акты регламентируют следующие возникновение налоговых обязательств по НДФЛ для следующих направлений деятельности:

- получение денежного вознаграждения за работу по трудовому контракту или гражданско-правовому договору – в этом случае с каждой полученной суммы в бюджет должно удерживаться 13% (при расчете суммы налоговых обязательств используется система налоговых вычетов, которая существенно снижает размер выплат);

- любые виды доходов от деятельности предпринимательского характера (как правило, уплата налога происходит при регистрации субъекта в качестве ИП в соответствие с выбранным режимом налогообложения);

- получение регулярных выплат по различным видам ценных бумаг (дивиденды, проценты и т.д.);

- реализация недвижимых объектов (налоговые обязательства не возникают, если гражданин владел объектов более трех лет);

- получение выигрышей в лотерее, на ставках, и т.д.

- иные формы доходных поступлений.

Если субъект официально трудоустроен, обязанность по расчету, удержанию и перечислению НДФЛ закон возлагает на администрацию предприятия. В этом случае, любое нарушение сроков перечисления средств в бюджет повлечет наказание не для гражданина, а для должностных лиц организации. В иных случаях обязанность рассчитать и перечислить налог в бюджет возложена на самого гражданина:

- при ведении предпринимательской деятельности исполнение налоговых обязательств происходит путем заполнения декларационных бланков – на основании декларации гражданин указывает все источники доходов и суммы поступлений, после чего рассчитывает сумму НДФЛ;

- при продаже недвижимого имущества оформляет декларационная форма 3-НДФЛ – в большинстве случаев продавец сможет получить возврат налога на основании этого документа (при владении объектом более трех лет декларировать полученный доход не нужно);

- при получении иных видов поступлений, подлежащих налогообложению, также заполняется форма 3-НДФЛ по итогам календарного года.

Это основной вид налога, который должны платить физические лица со всех видов дохода, полученного за год.

Налоговая ставка для граждан, годовой доход которых не превышает 512 тыс. руб., составляет 13%. Т.е., у кого доходы выше – обязаны заплатить 23%.

Если вы являетесь наемным работником, то подоходный налог за вас перечислит в соответствующие органы работодатель. Во всех остальных случаях (продажа автомобиля, недвижимости, сдача квартиры в аренду) бремя уплаты налога на свой доход ложится на вас.

В срок до 1 апреля следующего за отчетным года необходимо заполнить и передать в налоговый орган по месту жительства декларацию о доходах и до 1 декабря оплатить начисленную сумму налога.

Если вы приняли решение не делиться полученным доходом с государством, то должны быть готовы к тому, что для этого случая у государства имеются меры реагирования:

- Вы решили не подавать декларацию о доходе — за это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки. Следует помнить, что сведения о том, что вы продали квартиру, земельный участок, машину поступают в налоговую инспекцию от органов, которые участвовали в оформлении вашей сделки (нотариус, органы гос. регистрации, ГИБДД).

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Когда физическое лицо могут привлечь к уголовной ответственности за неуплату налогов

Привлечение к уголовной ответственности возможно, если действия (бездействие) гражданина однозначно направлены именно на уклонение от уплаты налогов, то есть такие действия (бездействие) позволяют, например, скрыть объект налогообложения, незаконно уменьшить налоговую базу и, соответственно, сумму исчисленного налога.

1) определенным способом — путем непредставления налоговой декларации или иных документов, представление которых обязательно и которые являются основанием для исчисления и уплаты налогов, либо путем указания в налоговой декларации или таких документах заведомо ложных сведений;

Основания для прекращения преследования по уголовному делу

Примечания к статьям 198, 199 УК РФ устанавливают, что лицо, впервые совершившее преступное уклонение от уплаты налогов и сборов в соответствии со статьями 198, 199, 199.1, 199.3, 199.4 УК РФ (ст.199.2 УК РФ не входит в этот список!), освобождается от уголовной ответственности, если оно полностью уплатило суммы недоимки, пеней и штрафа в размере, определяемом в соответствии с НК РФ.

Кроме того, УПК РФ также содержит статью 28.1, предусматривающую право суда, следователя с согласия руководителя следственного органа или дознавателя с согласия прокурора прекратить уголовное преследование лица по преступлениям, предусмотренным статьями 198-199.1, 199.3, 199.4 УК в случае возмещения им до момента назначения судебного заседания причиненного вреда.

Но, к сожалению, при этом сохраняется коллизия материальных и процессуальных норм, которая появилась еще аж в 2010 году. Дело в том, что Уголовный кодекс ничего не говорит о стадии, на которой лицо имеет право возместить ущерб и избежать уголовной ответственности, а уголовно-процессуальный кодекс ограничивал факт уплаты стадией предварительного следствия, то есть сроком до назначения судебного заседания. С точки зрения общей теории права, УК РФ должен иметь приоритет в данном случае, однако практика неоднозначно разрешает данную коллизию.

Что касается сокрытия денежных средств либо имущества, за счет которых должно производится взыскание налогов,(ст. 199.2 УК РФ) то лица, впервые совершившие такое экономическое преступление, могут быть освобождены от уголовной ответственности, но только при условии, что полностью возместят ущерб от преступления и дополнительно уплатят в бюджет двукратный размер этого самого ущерба.(ст. 76.1 УК РФ) Отметим, что указанный «множитель» для определения дополнительной платы до 15 июля 2016г. имел пятикратный размер.

Проверить штрафы в налоговой инспекции по фамилии онлайн

Онлайн-проверка налогов физических лиц доступна несколькими способами:

Чтобы узнать о налогах или задолженностях с помощью сайта ФНС, необходимо зайти в личный кабинет налогоплательщика. В разделе «Начислено» будет показана информация о начисленных налогах. В этом же разделе их можно оплатить. Узнать задолженности можно в разделе «Переплата/задолженность».

-

С помощью портала Госуслуги, воспользовавшись функцией «Узнай свою задолженность»;

-

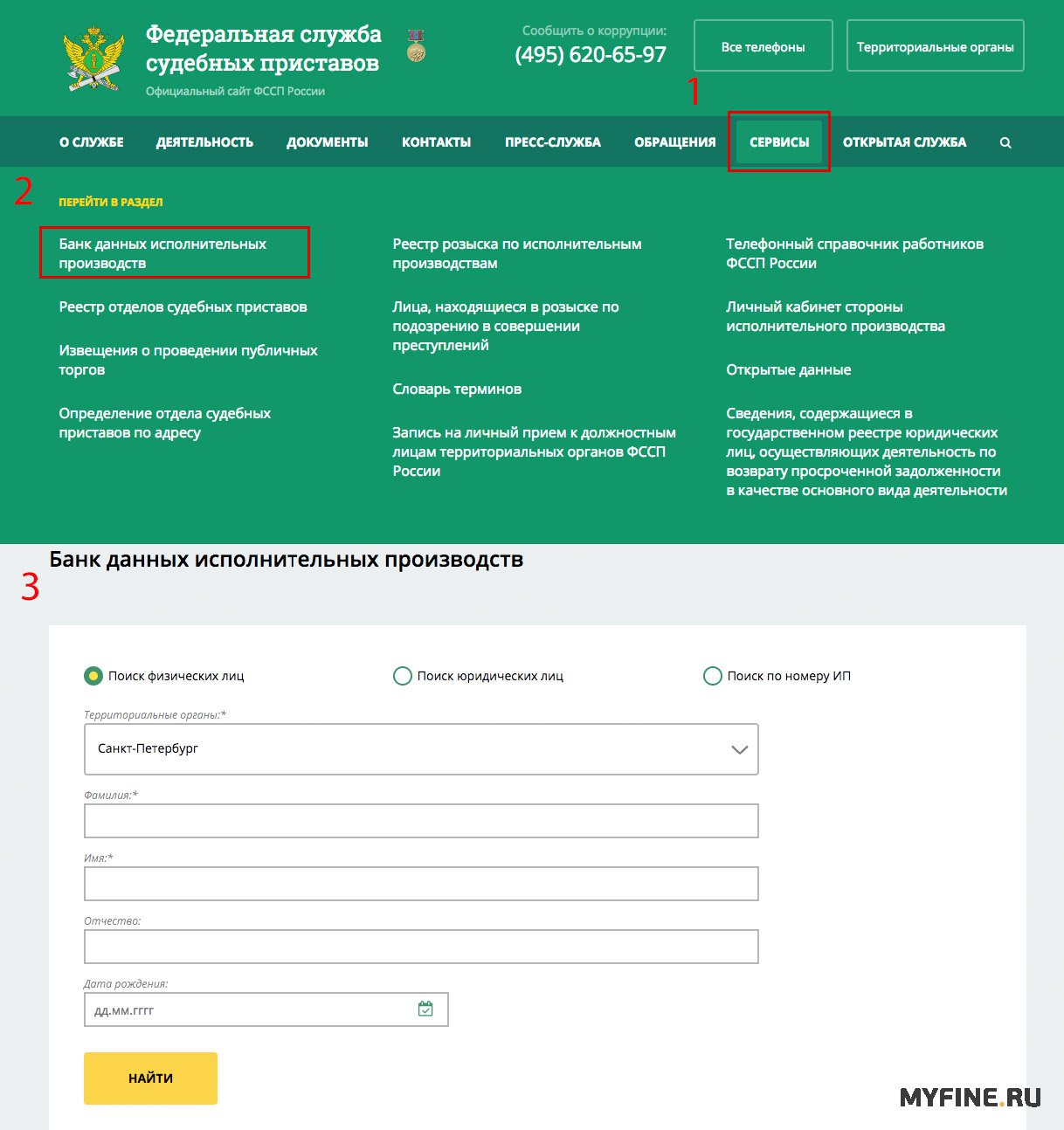

На официальном сайте ФССП.

Онлайн проверка штрафов в налоговой на сайте Федеральной службы судебных приставов находится в разделе «Сервисы». Чтобы проверить штрафы, выберите подраздел «Банк данных исполнительных производств» и заполните анкету в поиске по физическим лицам.

Ответственность за неуплату налогов

Действующее законодательство Российской Федерации гласит, что физические и юридические лица должны уплачивать в казну установленные государством налоги.

Если субъект полностью или частично уклоняется от уплаты налогов, вне зависимости от обстоятельств он будет привлечен к налоговой, административной или уголовной ответственности.

Физическое лицо не сможет быть привлечено к уголовной ответственности, если противоправное деяние было совершено им впервые или же он внес недостающую сумму до судебного заседания.

Однако это не распространяется на случаи, когда неуплата относится к крупному или особо крупном размеру. Мелкие правонарушения по неуплате налогов караются только согласно административному и налоговому праву.

Уголовная ответственность за неуплату налогов

Статьи 198 и 199 Уголовного Кодекса Российской Федерации гласят, что неуплата налогов может караться уголовной ответственностью тогда, когда полное или частичное уклонение от обязательств превышает 10% от налоговой суммы, которую необходимо было уплатить.

Чтобы определить меру наказания физическому лицу, сумма налоговой неуплаты должна превышать 10% от налоговой суммы, начисленной за 3 года и превышающей 600 000 рублей.

Кроме того, контрольной суммой вне зависимости от пропорций и периода, при которой наступает уголовная ответственность, является 1 800 000 рублей.

Неуплата налогов, превышающая 20% от суммы общих начислений за 3 предыдущих года и превышающей 3 000 000 рублей, считается особо крупной. Вне зависимости от периода и пропорция особо крупным размером считается неуплата 9 000 000 рублей.

Также особо крупной считается неуплата налогов в 6 000 000 российских рублей вне зависимости от периода и пропорции.

Особо крупным размером считается неуплата 20% от налоговых начислений за 3 года и составляющая не менее 10 000 000 рублей. Вне зависимости от пропорции и периода особо крупным размером считается неуплата в 30 000 000 российских рублей.

Виды налогов

Налог на доходы физических лиц (НДФЛ) оплачивает работодатель.

К обязательным денежным отчислениям в казну державы выделяют такие:

- на землю;

- транспортный;

- на имущество.

Каждый житель страны, который официально владеет недвижимой собственностью, обязан уплатить имущественный взнос. Для этого он обращается в Федеральную Налоговую Службу (ФНС) и на него регистрируется личный кабинет. Также открывается счет, на который он будет перечислять финансы. Уведомляют человека письменно, отправляя информацию почтой по месту регистрации.

В случае не обращения человека в государственные органы, ему сообщаться о начислении налогов не будут.

ОБРАТИТЕ ВНИМАНИЕ! Неявка с обращением в ФНС не устраняет от обязательных взносов и наказания.

ИП, ООО и юридические лица вносят такие взносы:

- НДФЛ на каждого сотрудника;

- со всех поступлений;

- на добавленную стоимость;

- на транспорт;

- земельный;

- страховые взносы.

Штрафные санкции за уклонение от обязательной платы в пользу державы в этом году не увеличится, однако, контроль со стороны госслужбы останется строгим.

Законодательная база

Юридическая ответственность лиц любого вида деятельности значительно отличается между собой. Зависит это от различного размера взносов, которые они вносят.

Налоговый Кодекс определяет такие понятия «неуплаты налогов»:

- отказ от внесения суммы в полном объеме;

- сдача отчета позже оговоренной даты;

- частичная оплата;

- ошибочный расчет платежа (самостоятельный);

- уменьшение базовых ставок.

Последним видом облагаются все граждане.

Штраф за неуплату НДФЛ физическим лицом

Штраф за несвоевременную уплату НДФЛ в 2018 устанавливается по ст. 122 НК РФ. В зависимости от тяжести нарушения несвоевременная оплата НДФЛ облагается штрафом в размере от 20% до 40% от неуплаченного налога.

Наказание за просрочку или неуплату подоходного налога по ч. 1 ст. 122 НК РФ составляет 20% от суммы неуплаченного налога:

«Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 настоящего Кодекса, влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов)».

Штраф за несвоевременное перечисление НДФЛ в 2018, если деяние было совершено умышленно, составит 40% от суммы неуплаченного налога по ч. 3 ст.

Ответственность за неуплату НДФЛ в 2017 году

122 НК РФ:

«Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов)».

Согласно п. 9 ст. 226 НК РФ штраф за неудержание НДФЛ налоговым агентом не начисляется, если налог не был удержан из дохода работников.

«Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц».

Обратите внимание: Налогоплательщик не освобождается от обязанности уплатить налоги, за неуплату которых он был привлечен к ответственности. «Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора, страховых взносов) и пени». (ч

5 ст. 108 НК РФ)

(ч. 5 ст. 108 НК РФ)

«Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора, страховых взносов) и пени». (ч. 5 ст. 108 НК РФ)

Виды ответственности в соответствии с Законом

Не смотря на то, что многие налогоплательщики считают обязанность платить налоги и другие платежи и сборы второстепенной, законодательно такой процесс регламентирует как Налоговый, так и Уголовный Кодекс. Поэтому помимо лёгкого штрафа, в случае неуплаты налогов в особо крупных размерах, физическое или юридическое лицо может понести и уголовную ответственность.

Виды ответственности за неуплату налогов:

- Административная ответственность. Подразумевает, что человеку придется заплатить штраф за неоплату налога, а также погасить имеющееся у него задолженность в полном объеме;

- Налоговая ответственность. Она чем-то схожа по сущности с административной ответственностью, поскольку в таком случае налогоплательщик обязан будет в полном объеме погасить долг по налогам, а также уплатить начисленные на него штрафы и пеню за каждый день просрочки;

- Уголовная ответственность. Этот вид ответственности уже подразумевает по степени тяжести наиболее серьёзное финансовое нарушение, в частности, мошенничество, неуплату налогов в особо крупных размерах и т.д. При уголовной ответственности налогоплательщик может быть лишен свободы, в частности, взят под стражу до выяснения обстоятельств дела, а также принудительно будет привлечен к необходимости компенсировать ущерб государству и другим субъектам.

Также необходимо понимать, что ни один вид ответственности не освобождает субъекта от необходимости погасить свой долг. Даже если виновный понесет наказание, и будет взят под стражу, то в обязательном порядке он должен будет и погасить всю имеющеюся задолженность.

Но при этом есть интересный факт: любой вид ответственности может наступить лишь тогда, когда налоговый орган вынесет соответствующее решение о точной сумме долга и о том, что налогоплательщик является должником.

Решение такого рода может быть вынесено только по итогу проверки. Каждый обвиненный в налоговом нарушении имеет право обжаловать его, но только в судебном порядке. Суд может вынести или оправдательное решение, или обвинительное.

Необходимо также знать, что в отношении каждого, кто признан виновным, может быть непросто инициирована процедура обвинения и признания, но также процедура и взыскания, которая будет иметь принудительный характер: налоги будут оплачены за счет блокировки расчетных счетов компании, ареста ее имущества, взимания налогов с доходов граждан и т.д.

При этом любой обвиненный налогоплательщик не обязан доказывать в суде или непосредственно ФНС свою правоту и невиновность.

Главная задача представителей налоговой службы как раз доказать вину самого налогоплательщика, предъявив веские основания для такого обвинения.

Представители налоговых органов или суд может принять решение о том, что налоговое нарушение было за счет:

- Намеренного умысла, который заключался в полном игнорировании требований ФНС. Примером такого намеренного умысла может стать случай, когда человек, собственник жилья, целенаправленно сдавал свой объект недвижимости, получал доход, но не платил в бюджет налог с полученного дохода;

- Неосторожных действий налогоплательщика, который вроде и знал о своих налоговых обязательствах и понимал о последствиях их невыполнения, но при этом по каким-то причинам не смог выполнить в срок такие обязательства перед ФНС. Например, некий Пупкин П.В. сдал квартиру и заключил с арендатором договор аренды, в котором прописал норму о перечислении данным арендатором 13% от суммы аренды в бюджет в качестве дохода. Пупкин П.В. думал, что за него платят налог, но фактически арендатор такого налога не платил.