Главное о мировом кризисе: понятие, причины, последствия

Содержание:

- Великая депрессия (1929 год)

- ТОП-материалы недели

- Причины возникновения и последствия

- Что вызывает финансовый кризис?

- Биржевой крах 1929 года

- Развитие кризиса в России и государствах бывшего Советского Союза

- Неокономика

- Обвал фондовых рынков

- Что такое экономический кризис простыми словами

- Хронология событий

- Кризис 2008 года

- Еще новое на сайте

- Примеры финансового кризиса

Великая депрессия (1929 год)

Начало

Одной из причин Великой депрессии принято считать процветание американской экономики. Рост производства в США привел к перепроизводству товаров, в том числе и продуктов питания, в то время как покупательная способность населения находилась на более низком уровне. Капиталистический рынок начал развиваться стихийно и непредсказуемо, перестав быть саморегулирующейся системой.

Вторая причина — махинации и спекуляции, которые были допущены из-за неконтролируемого роста финансового рынка. Во многих секторах экономики в очередной раз надувались огромные финансовые пузыри. Акции выпускали все и вся, что никак не контролировалось, и их переизбыток в конечном счете привел к обвалу цен на рынке.

Кризис

Сложившаяся ситуация привела страну к еще одному разрушительному кризису, который коснулся всех сегментов экономики. Для некоторых отраслей — промышленное производство, фермерство, финансовый сектор — долговой кризис стал настолько серьезным, что мелкие вкладчики и компании отозвали свои деньги из банков, что привело к практически полной остановке банковской системы в США.

Поскольку золотого стандарта, введенного в Америке, на тот момент придерживались все ведущие страны мира, кризис моментально разросся до глобальных размеров, сократив объемы мировой торговли в три раза. Больше всех от этого пострадала Германия, где резко вырос уровень безработицы. На фоне творящегося хаоса к власти пришли национал-социалисты, что в итоге привело мир ко Второй мировой войне.

Результаты

Одновременно с этим к власти в США пришел Франклин Рузвельт, который принял ряд антикризисных мер по восстановлению банковской системы, промышленного и сельскохозяйственного сектора. Он поддержал финансирование частных структур, издал ряд законов о честной торговле, из-за которых многие компании были вынуждены объединиться, а также посредством финансовой компенсации избавился от лишних товаров и продуктов, чтобы вновь повысить на них цены. Несмотря на то что мер оказалось недостаточно и экономика США окончательно восстановилась только после Второй мировой войны, начинания Рузвельта заложили основы для более сбалансированной экономической системы.

Длительный кризис подстегнул развитие кейнсианской экономической политики, которая стала основой для современных капиталистических государств. По мнению многих экономистов, опыт Великой депрессии помог пережить кризис 2008 года с меньшими потерями и паникой, чем могло бы быть.

ТОП-материалы недели

14 Сен

soiz

Россия

Как стать героем

16 Сен

эдуард пск

Политика

Автобус, Путин, ковид.

вчера

amin

Экономика == Политика

Раввинский суд в Израиле вынес решение по теме вакцинации. Вердикт однозначен: Прививки смертельны.

14 Сен

soiz

Россия

Не образно

12 Сен

Александр Виноградов

Россия

«Ну, за успех!»: инфляции в России официально объявлена война

12 Сен

Аббас Галлямов

Россия

Заявление Захаровой

15 Сен

Валентин Катасонов

Коронавирус COVID-19

Смертельные плоды вакцинации – откровения Минздрава Великобритании

15 Сен

Валентин Катасонов

Коронавирус COVID-19

Что такое инфодемия

14 Сен

https://theins.ru/

Экономика == Политика

Кандидат с Рублевки. Явлинский перед выборами купил особняк на деньги связанного с властью адвокатского бюро

Причины возникновения и последствия

Кризисы возникают в результате действия внешних и внутренних факторов. И это не происходит внезапно. Даже если посмотреть на ситуацию 2020 г., экономисты уже давно ожидали новых потрясений в мировой экономике. Пандемия стала всего лишь катализатором процесса.

Рассмотрим основные внешние и внутренние факторы, которые способствуют наступлению финансового кризиса.

Внешние:

- Торговые войны между странами, которые могут сопровождаться повышением пошлин, отказом покупать или продавать определенные товары (например, США и Китай).

- Военные конфликты между странами (например, 1-я и 2-я мировые войны).

- Санкционное давление на экономику отдельно взятой страны со стороны одного или сразу нескольких государств (например, Россия, Иран).

- Разрушение сложившихся межгосударственных экономических связей (например, Россия и Украина).

- Природные и техногенные катастрофы (эпидемии, цунами, аварии, землетрясения и пр.).

Внутренние:

- Неправильная оценка спроса, потеря рынков сбыта приводят к перепроизводству.

- Ошибки в бюджетном планировании, денежно-кредитной политике.

- Потеря доверия к государству со стороны населения и иностранных заемщиков приводит к оттоку капитала с депозитов, из ОФЗ, отказу от отечественной валюты в пользу иностранной.

- Банальные слухи, неосторожные высказывания политиков, необоснованные мнения экономистов могут вызвать панику на фондовом рынке и массовую продажу активов, перетекание их в иностранную валюту или драгоценные металлы.

- Отсутствие диверсификации в экономике. Эта проблема, например, на протяжении десятилетий преследует Российскую Федерацию. Зависимость нашей страны от доходов в нефтегазовом секторе хоть и сокращается в последние годы, но остается еще слишком высокой, чтобы мы могли спать спокойно.

- Политическая и экономическая нестабильность в стране.

Последствия финансового кризиса не всегда носят негативный характер. В краткосрочной перспективе, конечно, население не почувствует на себе позитивного влияния. Но на долгосроке могут произойти следующие изменения:

- развитие отечественного производства в результате действия политики импортозамещения;

- повышение конкурентоспособности экономики страны на мировом рынке;

- снижение цен на отечественные товары;

- падение банковских ставок по кредитам для стимулирования потребительского спроса и запуска экономики;

- увеличение доли государственного регулирования экономики, что в современном мире уже не воспринимается как негативный фактор.

Но все же негативных последствий больше и ощущаются они простым человеком острее:

- повышение безработицы и цен;

- снижение уровня жизни населения;

- банкротство юридических и физических лиц;

- падение платежеспособного спроса;

- возникновение дефицита товаров первой необходимости;

- рост недоверия к государству и социальной напряженности в обществе.

Если рассматривать влияние финансового кризиса на экономику в целом, а не на отдельно взятого человека, то можно наблюдать:

- снижение уровня ВВП страны;

- рост количества проблемных банков и массовый отзыв лицензий регулятором;

- падение биржевых индексов на фондовом рынке;

- обесценивание национальной валюты;

- отток капитала за рубеж;

- замирание инвестиционной активности;

- рост внешнего и внутреннего долгов;

- резкое снижение золотовалютных запасов страны;

- сокращение суммы собираемых налогов.

Что вызывает финансовый кризис?

Финансовый кризис может иметь несколько причин. Как правило, кризис может возникать, если институты или активы переоценены, и может усугубляться иррациональным или стадным поведением инвесторов. Например, быстрая череда распродаж может привести к снижению цен на активы, побуждая людей избавляться от активов или снимать огромные сбережения, когда ходят слухи о банкротстве банка.

Ключевые моменты

- Банковская паника была причиной ряда финансовых кризисов 19, 20 и 21 веков, многие из которых привели к рецессиям или депрессиям.

- Обвалы фондового рынка, кредитные кризисы, лопание финансовых пузырей, суверенные дефолты и валютные кризисы – все это примеры финансовых кризисов.

- Финансовый кризис может ограничиться одной страной или одним сегментом финансовых услуг, но с большей вероятностью распространится на регион или глобально.

К факторам, способствующим финансовому кризису, относятся системные сбои, непредвиденное или неконтролируемое поведение человека, стимулы к слишком большому риску, отсутствие или сбои нормативных требований, а также инфекции, которые представляют собой вирусоподобное распространение проблем от одного учреждения или страны к другим. Если его не остановить, кризис может привести к рецессии или депрессии в экономике. Даже когда принимаются меры по предотвращению финансового кризиса, они все равно могут случиться, ускориться или углубиться.

Биржевой крах 1929 года

В тот год американцы очень сильно увлеклись акциями… Цены на них росли, спрос все время увеличивался, народ купался в деньгах, но 24 октября 1929 началось массовое падение акций. Промышленный индекс Доу-Джонса находился на отметке 381,17 и какой-то очень обеспеченный Вася решил зафиксировать прибыль и продать акции. Рынок воспринял это как слив. За день было продано 12 900 000 единиц ценных бумаг, а индекс Доу-Джонса снизился на 11%. Тут-то все и чухнули, что пришел писец. За неделю было продано еще 30 000 000 акций, рынок в целом усох на 40%, потеряв в капитализации более 30 000 000 000 долларов (за всю ту же неделю!!!). С этого началась Великая Депрессия… Закрывались банки, заводы не получали кредитование и тоже закрывались, выгоняя людей на улицу. Кстати, именно после этого кризиса на финансовом рынке США была создана Комиссия по ценным бумагам, которая должна была предотвратить дальнейшее появление таких ситуаций.

Развитие кризиса в России и государствах бывшего Советского Союза

Экономический кризис 2008 года в России имел как внутренние, так и внешние причины.

Причины

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России. Но основные причины следующие:

- сильная зависимость экономики страны от экспорта ресурсов (нефти, газа и металлов) за рубеж, которая по цепной реакции привела рецессию из США и Европы (см. сколько нефти осталось в России);

- снижение цен на нефть, что дополнительно ударило по финансовому сектору;

- низкая конкурентоспособность целого ряда российских производителей по сравнению с зарубежными компаниями;

- значительное присутствие в российской экономике зарубежных инвестиций;

- большие долги российских предприятий перед заграничными инвесторами;

- высокая инфляция.

Динамика курса доллара США к рублю (USD, ЦБ РФ) во время кризиса в 2008

Итоги кризиса

Можно выделить следующие итоги кризиса 2008 года в России:

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- убыстрение инфляции.

Индекс промышленного производства в России в 2008—2010 гг., выраженный в процентах к соответствующему периоду предыдущего периода

Кризис 2008-2009 года в России привел к уменьшению зарплат граждан. Доходы населения значительно уменьшились (сейчас также наблюдается спад доходов населения и угроза кризиса). Одновременно уменьшилось и потребление. Главное последствие кризиса 2008 года в РФ – увольнения, которые приобрели массовый характер. Все это дополнительно привело к повышению стресса среди граждан. Если говорить о кризисе 2008 года в России кратко, то в результате него в стране значительно понизилось качество жизни населения.

Российский фондовый индекс ММВБ в сравнении c индексом DJIA США. В процентах от значений апреля 2008 года

Неокономика

Александр Виноградов

Экономика == Политика

«Lehman Brothers по-китайски»: чем грозит Поднебесной крах крупнейшего застройщика Evergrande?

|

Практически неизбежный дефолт по обязательствам застройщика Evergrande уже позволил сравнивать это гипотетическое будущее событие с историей Lehman |

Александр Виноградов

Россия

«Ну, за успех!»: инфляции в России официально объявлена война

Александр Виноградов

Экономика == Политика

«Кайф не может длиться вечно»: на пути к повышению курса доллара и снижению цен на нефть

Александр Виноградов

Экономика == Политика

«Сын бедняка тоже будет бедным»: почему власти Китая ополчились на частное образование?

Обвал фондовых рынков

Итак, на фондовом рынке надулся огромный пузырь из облигаций, обеспеченных кредитными портфелями (автокредиты, ипотека, лизинговые активы). Их эмитентами выступали кредитующие банки, покупателями — инвестиционные банки.

Называются эти бумаги «обеспеченными долговыми обязательствами», по-английски — collateralized debt obligations, или CDO. Ипотечную разновидность обеспеченных долговых обязательств также называют collateralized mortgage obligation — CMO.

Пока большинство заемщиков исправно погашали свои кредиты, ипотечные организации тоже платили по облигациям. Когда ипотечники платить перестали, лопнул и пузырь CDO / CMO. Вообще говоря, данные бумаги являются новыми в истории США: они стали активно завоевывать рынок лишь в первой половине 1980-х годов.

В середине 2000-х их эмитенты делили их на три типа: надежные, с повышенным риском и высокорисковые (выданные условным уборщикам), где и доход изменялся соответственно. Бумаги первого типа имели наивысший кредитный рейтинг и продавались вплоть до пенсионных фондов Норвегии. При этом комбинациями долгов по ряду выпусков удалось добиться от рейтинговых агентств более высокого рейтинга, чем он должен был быть.

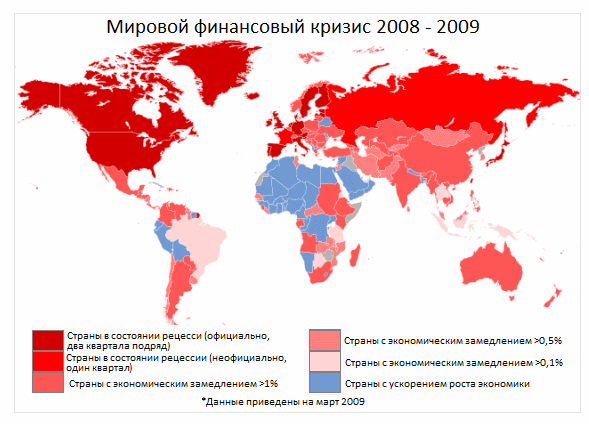

В экономике всё взаимосвязано, и за крахом кредитования под залог недвижимости последовал обвал рынка ипотечных ценных бумаг и деривативов. Следом упал и стандартный индекс акций, потерявший в случае США на пике просадки в марте 2009 около 50% стоимости. Ну а затем упали и остальные рынки – наступил мировой финансовый кризис 2008 года.

Как видим, кризис менее всего отразился на Африке и только частично затронул Южную Америку. Тем не менее все развитые и подавляющее большинство развивающихся стран ощутили последствия кризиса сполна.

Что такое экономический кризис простыми словами

Экономический кризис (от англ. «Economic crisis») — это спад производства, макроэкономических параметров, обвал цен на ценные бумаги. Это сбой в работе экономической системы в целом.

В основе мировой экономической системы лежит принцип медленного роста. Её показатели нельзя заморозить. Постоянно происходят какие-то движения, процессы, которые в конечном счете приводят к росту ВВП.

Если возникает проблема в каком-то финансовом секторе, то она может потянуть за собой остальные (сработает эффект домино). Дисбаланс всей системы может развиваться стремительно. Если ничего не делать, то экономика будет закручиваться по спирали вниз. Одна компания тянет вниз другие, другие тянут третьи и так далее.

За счёт глобализации экономические кризисы обычно происходят во всём мире. Особенно сильно реагируют все рынки, если у самых сильных экономик в мире США и Китая намечается снижение роста ВВП.

Падение ВВП одной страны с 4% до 2%, рост уровня безработицы на 5% — это кризис? Давайте выделим какие факторы должны быть, чтобы можно было назвать текущую ситуацию кризисом:

- ВВП в отрицательной зоне;

- Высокий уровень инфляции (более 10%). В ряде стран может наблюдаться гиперинфляция;

- Повышение процентной ставки ЦБ или наоборот, её сильно понижение до нулевых или даже отрицательных значений;

- Обесценивание национальной валюты (девальвация);

- Фондовый рынок сильно снижается 4 недели подряд;

- Циклический. Рост перепроизводства;

- Локальный. Затрагивает лишь отдельные компании;

- Отраслевой. Происходит во всей отрасли;

- Финансовый (денежно-кредитный). Повышение ставок по кредиту, уменьшение ликвидности у банков;

- Энергетический. Повышение или наоборот, понижение цен на энергоресурсы, проблемы с их добычей;

- Валютный. После сильного изменения курса национальной валюты. Причём плохо как её укрепление, так и ослабление;

- Биржевой. Не хватка ликвидности, обвалы;

Примечание

Страны с большой долей экспорта на сырьё особенно зависимы от их цен. Помимо этого их национальная валюта сильно привязана к ним. Такую ситуацию называют голландской болезнью.

Хронология событий

- Фон событий: финансовая индустрия в США постепенно дерегулируется.

- Лопнул пузырь доткомов, что привело к рецессии в начале 2000-х.

- ФРС понизила процентные ставки для того, чтобы стимулировать экономику (Рис. 4).

- ФРС держала процентные ставки на чрезмерно низком уровне слишком много лет (Рис. 4).

- Население начало покупать дома, используя кредиты с плавающей ставкой (Рис. 3).

- Бум рынка недвижимости, подстёгиваемый высоким спросом, длился несколько лет (Рис. 2).

- Банки изобрели секьюритизацию и создали MBS, CDO и другие кредитные деривативы.

- Кредитные деривативы были отнесены к низкорисковым инвестициям (AAA) с использованием модели Дэвида Х. Ли.

- Со стороны фондов и подразделений банков, занимающихся трейдингом, вырос спрос на кредитные деривативы (Рис. 1).

- Большинство хедж-фондов и подразделений банков торговали с использованием кредитного плеча (Рис. 8).

- Спрос на ипотечные кредиты вырос, соответствуя спросу на кредитные деривативы.

- Компании, выдававшие ипотечные кредиты, стали давать больше денег высокорисковым индивидуальным заёмщикам ().

- Ненадёжные заимодавцы давали субстандартные кредиты NINJA частным лицам, затем продавали их банкам.

- Все новые кредитные деривативы всё ещё оценивались рейтинговыми агентствами как низкорисковые инвестиции.

- Стал расти спрос на кредитные дефолтные свопы (CDS). Банки их продавали (Рис. 7).

- Почти все банки перестраховали собственные кредитные дефолтные свопы в .

- ФРС повышала процентные ставки 17 раз за период с 2004 по 2006-й годы (Рис. 4).

- Платежи по ипотечным кредитам с плавающей ставкой начали расти, заёмщики не смогли их выплачивать.

- Спрос на дома начал падать, пузырь в сфере недвижимости стал сдуваться (рис. 2).

- Начались дефолты заёмщиков. Некоторые из них были вызваны реальной нехваткой средств, некоторые были стратегическими (Рис. 5 и 6).

- Реальное число дефолтов значительно превышало оценки, полученные с помощью модели на основе гауссовской копулы.

- Доходы компаний, занимавшихся маржинальной торговлей кредитными деривативами, начали падать.

- Рейтинговые агентства (наконец-то) понизили рейтинги кредитных деривативов.

- Позиции, открытые с кредитным плечом, оказались в состоянии, требующем дополнительных средств на их поддержание (Рис. 8).

- Для того, чтобы найти средства, банки и хедж-фонды начали продавать ликвидные активы.

- Продажи оказывали давление на рынок, тянули его вниз, это относится к активам в банках и AIG (Рис. 9).

- Банк Lehman Brothers не смог найти достаточно средств и начал процедуру банкротства.

- Платежи по CDS выросли, банкам некуда было деться, они запросили средства у AIG.

- У страховой компании AIG не было достаточно средств, она обратилась к Федеральному резервному банку США.

- Начались проблемы с ликвидностью на межбанке. Разразился кризис ликвидности.

- Федеральный резервный банк обратился в конгресс с программой поддержки.

- Изначально программа поддержки была отвергнута, что лишь подстегнуло падение рынка.

- На следующий день рынок упал почти на 8% и продолжил падение (Рис. 9).

- Был одобрен план поддержки (TARP). В ФРС начали печатать деньги для банков и AIG.

- AIG выплачивает то, что была должна по CDS, которые компания перестраховала банкам.

- Банки выплатили средства тем, кто купил CDS. .

- К концу 2008-гогода годовое падение рынков составило примерно 30% (Рис. 9).

- Финансовые рынки начали стабилизироваться, и, как говорится, дальше вы знаете.

Кризис 2008 года

Начало

Проблемы мировой экономики в 2008 году начались с ипотечного кризиса в США, когда из-за невыплат по высокорисковым кредитам произошел обвал рынка недвижимости. Влиятельные ипотечные агентства, такие как Fannie Mae и Freddie Mac, потеряли 80% своей стоимости, а крупнейший банк Lehman Brothers объявил о банкротстве. Как следствие, фондовые индексы и цены на нефть начали быстро и существенно падать, отчего под ударом оказалась вся мировая экономика. В 2008 году производство России сократилось на ~10%, а ВВП — на 7,8%, тогда же Европейский центральный банк ввел режим жесткой экономии из-за кредитной недостаточности в еврозоне.

Кризис

Благодаря опыту прошлых столетий кризис 2008 года был воспринят странами с готовностью, поскольку после Великой депрессии стало очевидно, что экономика в любом случае будет переживать как взлеты, так и падения. Поэтому кризис 2008 года связывают, с одной стороны, с общей цикличностью экономической системы, а с другой — с провалами в финансовом регулировании. Мировая торговля снова столкнулась с дисбалансами, капиталы неконтролируемо двигались из страны в страну и из отрасли в отрасль, а кредитный рынок после кредитной экспансии 1980–2000 годов вошел в состояние перегрева. Миллионы американских семей рисковали остаться без крыши над головой, в остальной части мира кризис преимущественно привел к массовым сокращениям и значительному росту безработицы.

Результаты

На самом деле, экономисты до совсем недавнего времени продолжали спорить о том, вышел ли мир из кризиса 2008 года. Однако, несмотря на споры, все они согласны в одном: восстановительные работы начали вестись незамедлительно и страны предприняли максимальное количество мер, чтобы не допустить перегрева экономики и смягчить падение на дно.

Несмотря на то что уровень безработицы во многих странах до сих пор остается высоким, он все равно не идет ни в какое сравнение с состоянием 2008–2009 годов, плюс мы могли наблюдать вполне реальный рост покупательной способности, промышленности, недвижимости и общего благосостояния.

Еще одним косвенным доказательством того, что кризис 2008 года все же миновал, а экономика восстановилась, можно считать факт предсказаний нового кризиса, который, как следует из исторического опыта, возможен только на подъеме. Новый мировой кризис сулили в 2017, 2018 и 2019 годах, и эксперты даже предполагали, что он вновь будет связан с рынком недвижимости и ситуацией вокруг чрезмерного количества выданных банками займов. Однако жизнь расставила все по своим местам, и предвестником нового кризиса, в лучших традициях Нассима Талеба, стало непредвиденное обстоятельство глобального масштаба — мировая пандемия коронавируса.

Еще новое на сайте

вчера

Steven LemanРоссия приразломная

Sputnik на русскомХазин объяснил, почему растут цены на газ в Европе

rosbalt.ru«Без волокиты и лишних бумаг»: Путин предложил выплатить блокадникам по 50 тыс. рублей

Школа Здравого СмыслаГлавное об экономике России

Валерий КорнеевСвобода, закон, справедливость и милосердие

ЦарьГрадПронько: Жулики из банков и пенсионных фондов украли гигантскую сумму денег – виновных нет?

Станислав БезгинО непримиримой войне Китая и США

Константин СеминКитайский дефолт, Гугл прогнулся, Печеньки заказывали?

Константин ДвинскийСпор жабы с гадюкой. Яблоко vs КПРФ. Они стоят друг друга

rosbalt.ruВ Кремле «Умное голосование» считают вредной провокацией

eadaily.comГлава Пентагона извинился за удар по Кабулу

Виктория НикифороваЧтобы не начал войну: у президента США отобрали ядерную кнопку

Татьяна ЕдовинаЧужие здесь ходят тише

Максим СоколовЕвропа опять собирается воевать

Владимир ОвчинскийТалибы и мафия

Рекламные статьи

Не знаешь, Что посмотреть?

КинонНавигатор подскажет!

Примеры финансового кризиса

Финансовые кризисы не редкость; они случались до тех пор, пока в мире была валюта. Некоторые известные финансовые кризисы включают:

- Тюльпаномания (1637). Хотя некоторые историки утверждают, что эта мания не оказала большого влияния на голландскую экономику и, следовательно, не должна считаться финансовым кризисом, она совпала со вспышкой бубонной чумы, которая оказала значительное влияние на страну. Учитывая это, трудно сказать, был ли кризис спровоцирован чрезмерными спекуляциями или пандемией.

- Кредитный кризис 1772 года. После периода быстрого роста кредита этот кризис начался в марте / апреле в Лондоне. Александр Фордайс, партнер крупного банка, потерял огромную сумму, продавая акции Ост-Индской компании, и бежал во Францию, чтобы избежать выплаты. Паника привела к набегу на английские банки, в результате чего более 20 крупных банковских домов оказались банкротами или прекратили выплаты вкладчикам и кредиторам. Кризис быстро распространился на большую часть Европы. Историки проводят черту от этого кризиса до причины Бостонского чаепития – непопулярного налогового законодательства в 13 колониях – и связанных с этим беспорядков, которые привели к Американской революции.

- Биржевой крах 1929 года . Этот крах, начавшийся 24 октября 1929 года, привел к падению цен на акции после периода безумных спекуляций и займов для покупки акций. Это привело к Великой депрессии , которая ощущалась во всем мире более десяти лет. Его социальное воздействие длилось намного дольше. Одним из факторов, спровоцировавших кризис, стал резкий переизбыток товарных культур, который привел к резкому снижению цен. В результате краха был введен широкий спектр нормативных актов и инструментов управления рынком.

- Нефтяной кризис ОПЕК 1973 года. Члены ОПЕК начали нефтяное эмбарго в октябре 1973 года, направленное против стран, которые поддержали Израиль в войне Судного дня. К концу эмбарго баррель нефти стоил 12 долларов по сравнению с 3 долларами. Учитывая, что современные экономики зависят от нефти, более высокие цены и неопределенность привели к краху фондового рынка в 1973–74 годах, когда медвежий рынок сохранялся с января 1973 года по декабрь 1974 года, и промышленный индекс Доу-Джонса потерял 45% своей стоимости.

- Азиатский кризис 1997–1998 гг. Этот кризис начался в июле 1997 года с обрушением тайского бата . Из-за нехватки иностранной валюты правительство Таиланда было вынуждено отказаться от привязки к доллару США и позволить бату колебаться. Результатом стала огромная девальвация, распространившаяся на большую часть Восточной Азии, также ударившую по Японии, а также огромный рост отношения долга к ВВП. Вслед за этим кризис привел к улучшению финансового регулирования и надзора.

- Мировой финансовый кризис 2007-2008 гг. Этот финансовый кризис стал самой серьезной экономической катастрофой после краха фондового рынка 1929 года. Он начался с кризиса субстандартного ипотечного кредитования в 2007 году и перерос в глобальный банковский кризис с банкротством инвестиционного банка Lehman Brothers в сентябре 2008 года. цель ограничить распространение ущерба не удалось, и мировая экономика впала в рецессию.