Обзор кредитных карт «связной банк»

Содержание:

- Особенности кредитной карты Связной Банк

- Проверяем баланс

- Условия предоставления кредитного лимита

- Условия использования кредитной карты Связной

- Как получить кредитную карту?

- Преимущества кредитования в «Связном»

- Кредитные каникулы

- Кредитные возможности универсальной карты Связной Банк

- Как оформить кредитную карту в банке Связной

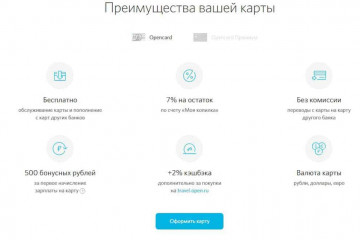

- Преимущества универсальной карты Связной Банк в дебетовом режиме использования

- Покупка online

- 5 советов по выбору кредитной карты

- Условия получения кредитных карт

- Как оформить кредитную карту Связной?

- Условия получения и типы получаемых карт

- Данные оборотной ведомости по счетам бухгалтерского учёта

- Особенности кредитных карт

- Итоги

Особенности кредитной карты Связной Банк

Она подразумевает использование как в качестве кредитной, так и дебетовой карты. Большинство банков России, выпускающих кредитные карты, так же дают возможность накапливать собственные средства, но под минимальный процент.

Скажу больше, на кредитной карте Связной Банк выгоднее размещать собственные средства, чем в некоторых банках со специальными программами по вкладам, но об этом чуть ниже.

Кредитная карта Связного Банка оформляется в любом салоне Связной. В отличие от других банков, самостоятельно заполнять анкету не придётся, менеджер всё сделает сам. Банк Связной рассматривает заявку на кредитную карту в течение 30 минут и в случае одобрения, кредитку можно получить в том же салоне Связной.

На кредитную карту Связной Банк может быть подключён один из трёх тарифов, а именно: С-лайн 2000, 3000 и 5000. Самым невыгодным тарифом является С-лайн 2000 с процентной ставкой от 48% до 57% годовых и отсутствием льготного периода. Ежемесячный платёж по данному тарифу составляет 2000р.

На тарифных планах С-лайн 3000 и 5000 ежемесячный платёж 3000р. и 5000р. соответственно. Процентная ставка от 36% до 45% в год для С-лайн 3000 и от 24% до 33% годовых для С-лайн 5000.

Беспроцентный льготный период кредитования на обоих тарифах распространяется только на безналичный расчёт. Эта проблема легко решается при использовании Киви кошелька, где можно перевести деньги на другую банковскую карту, что будет считаться как безналичный расчёт, и уже с неё снять деньги без процентов.

Банк Связной определяет тариф для каждого клиента индивидуально и повлиять на это никак нельзя. Тоже касается и кредитного лимита, который банк Связной может предоставить на кредитную карту. Банк может предоставить нулевой кредитный лимит. Это можно расценивать как отказ. Однако получить карту всё же можно, но только для использования в качестве дебетовой.

Проверяем баланс

При использовании кредиток важно быть в курсе баланса, который есть на счету

Такая информация позволит вам отслеживать свои траты, пополнения, и высчитать процент, который вы переплатите, пользуясь этой услугой. Проверку баланса можно осуществить разными способами.

Если вы пользуетесь банкоматом банка «Связной», то чтобы увидеть состояние своего счета достаточно вставить в терминал пластик, ввести пин-код и проверить баланс.

То же самое действие можно осуществить и без терминала, отправив смс-запрос. Сотрудники финансовой организации при оформлении кредитки поделятся с вами такими контактами.

И первая и вторая услуга бесплатные. Если вы используете банкоматы, принадлежащие другим банкам, то также можете проверить счёт, используя терминал, но такая услуга будет стоить 10 руб. за одну операцию.

Банк предлагает услугу смс-информирования. Вы будете получать уведомления о том, как расходуются и пополняются средства по вашему счёту.

Первый месяц использования такой услуги будет бесплатным, а следующие, будут стоить вам 50 рублей.

Условия предоставления кредитного лимита

Условия банка достаточно интересны, что и является основой формирования высокой популярности карты:

- Оформление карты проводится в течение пяти минут на сайте банка. При этом, банк определяет, что доставка может быть осуществлена курьером по указанному вами адресу;

- Лимит по карте устанавливается в пределах 250 тыс. рублей, но по премиальной карте данный лимит будет в разы выше – до 750 тыс. рублей;

- Также банк предлагает возможность бесплатного снятия наличных средств до трех тысяч рублей в сутки без комиссии, причем с любого банкомата;

- Установлен льготный период времени на использование кредитного лимита в течение 55 дней. Но, есть тарифы карты, которые не предусматривают наличия данного периода;

- Также банк предлагает возможность воспользоваться кэшбеком до 20%, если вы будете совершать приобретения в сетях Связной, Ригла, а также у других партнеров банка.

Условия использования кредитной карты Связной

- За обслуживание пластика ежегодно взимается 3900 рублей.

- Кредитный лимит может составлять 750 тыс. рублей, но первоначально он ограничен 100 тыс. рублей.

- Размер процентов зависит от категории выбранной карты и может составлять от 24 до 29%. Постоянные клиенты могут претендовать на ставку в 21,9%.

- Кредитный пластик относится к системе MasterCard и может использоваться в 29 странах мира.

- Предусмотрен грейс – срок, когда кредитными средствами можно пользоваться без процентов, он вступает в силу после активации и действует 62 дня.

- К карте привязывается дополнительный счет, на его остаток начисляются проценты, они стартуют от 4% годовых — чем больше клиент тратит, тем больше у него начисляется процентов.

- Снимать наличные можно в банкомате, и за эту операцию платится всего 1%.

- Карта совмещает еще и особенности дебетового аналога. Так, если на ней будут личные средства, то на них начисляется 6% годовых, а также присутствует кэшбек. Если делать покупки в магазинах-партнерах этого банка, то можно вернуть до 20% затрат.

- С-лайн 2000. Льготного периода на такой карте нет, нижний лимит равняется – 2 тыс. рублей, а верхний достигает – 5 тыс. рублей. Процент от 48 до 69%.

- С-лайн 3000. Нижний предел в ней соответственно 3 тыс. рублей. Ставка – 36%.

- С-лайн 5000. Пластик идет с минимальным лимитом в 5000 рублей. Процент – 24%.

Узнайте, какой банк одобрит кредитную карту

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите из списка подходящий банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

- Стандартную кредитку. Она идет с лимитом в 200 тыс. рублей, процентная ставка начинается от 24% в год, обязательный платеж составляет от 5,49% и к нему суммируется годовая ставка.

- Платиновая карточка. Она идет для VIP клиентов. За ее обслуживание необходимо платить 2300 рублей в год, сумма кредита начинается от 100 тыс. рублей, а годовые проценты от 16%.

- Универсальный кредитный пластик. Стоимость обслуживания 300 рублей, лимит составляет 350 тыс. рублей, а годовая ставка может достигать 44,5%.

- SMS банкинг бесплатный, в первый месяц, а затем за него нужно платить по 50 рублей;

- за снятие наличных процент составляет 1%.

| Тариф | Лимит | Процентная ставка (год) | Обслуживание (в год) |

|---|---|---|---|

| Платиновая | От 100 тыс. ₽ | От 16% | 2 300₽ |

| Универсальная | До 350 тыс. ₽ | До 44,5% | 300₽ |

| Стандартная | До 200 тыс. ₽ | от 24% | 3 900₽ |

| C-Line 5000 | От 5 000₽ | 24% | 3 900₽ |

| C-Line 3000 | От 3 000₽ | 36% | 3 900₽ |

| C-Line 2000 | От 2 000₽ до 5 000₽ | От 48% до 69% | 3 900₽ |

Как снять с карты деньги?

Клиенты иногда просто хотят проверить состояние своего счета на кредитке, лучше это делать в личном кабинете, так как за вывод этой суммы на экран банкомата придется заплатить 50 рублей. Сколько раз узнавали, каждый раз будет сниматься эта сумма.

Как получить кредитную карту?

- Можно обратиться непосредственно в банк и составить заявку вместе с оператором. В данном случае, вы сразу же предоставите специалисту банка все необходимые документы. После принятия решения, вам нужно будет подписать договор кредитования, и в течение нескольких дней вы получите карту. Останется ее активизировать и можно пользоваться всеми преимуществами кредита;

- Также заявку на получение кредита можно составить на сайте банка в онлайн режиме. Внимательно изучите суть условий договора. Все дело в том, что вам придется каждый месяц совершать определенные минимальные взносы на карту, с учетом вашего тарифного пакета. Также банк назначает достаточно высокие штрафы и пеню за несвоевременно исполненные обязательства по карте.

Преимущества кредитования в «Связном»

Оформление сотовых телефонов, смартфонов в «Связном» имеет несколько весьма ощутимых преимуществ.

В салоне на данный момент представлено 4 банка «Хоум Кредит», «ОТП Банк», «Ренессанс» и «Альфа-банк». Это означает, что существует выбор кредитного продукта для разных категорий клиентов.

Вы экономите свое время, ведь все данные необходимо заполнить только один раз, вся процедура занимает не более 20 минут.

Большая вероятность одобрения кредита – не даст «добро» один банк, наверняка навстречу пойдет другой, даже если ваша кредитная история немного подпорчена.

В случае одобрения заявки сразу в нескольких банках, вы можете выбрать кредитный продукт с наиболее выгодными и подходящими вам условиями.

«Связной» достаточно часто инициирует специальные акции, приобрести по которым смартфон, телефон, ноутбук или фотоаппарат очень выгодно. Например, вам могут предложить оформление без переплаты, без первого взноса (так называемую «рассрочку»). Часто такой маркетинговый ход используется для продажи определенных моделей техники.

Стоит отметить, что вся процедура оформления редко превышает 30–40 минут, за исключением редких ситуаций. Оформить заявку на кредит можно и на товары в интернет-магазине, правда все данные вам придется заполнить на сайте «Связного» уже самостоятельно.

Чем один банк лучше другого?

Возможно, что после отправки заявки на рассмотрение менеджер по продаже кредитных продуктов сообщит вам о положительном решении сразу от нескольких банков. Какой же из них выбрать?

Скорее всего, что ежемесячные платежи и переплата, на которые ориентируется большинство заемщиков, будут приблизительно равны во всех финансовых организациях, ведь компания обычно заключает договор о партнерстве на определенных, во многом схожих условиях. Тем не менее, с чисто практической точки зрения можно дать несколько советов по выбору того или иного банка.

Второе, что нужно учесть, это возможность внесения платежей без комиссии. Согласитесь, 20–50 рублей ежемесячно – небольшие, но все же деньги.

Хорошо, если недалеко от места вашего проживания или работы будут находиться терминалы, банкоматы или офисы банка с возможностью бесплатного внесения оплаты по кредиту. Здорово, если эти устройства зачисляют деньги в течение 1–2 дней, а не идут целую неделю.

Подумайте, может, в дальнейшем вы хотите оформить займ на более крупную сумму, автокредит или кредитную карту в одном из представленных банков?

В случае добросовестной выплаты этого маленького кредита, ваши шансы на одобрение более «серьезного» продукта в той же финансовой организации несколько возрастут.

Положительная кредитная история – несомненный плюс для реализации потребностей в будущем, не упускайте возможность хорошо зарекомендовать себя в глазах банка.

Нужна ли на самом деле страховка на такой кредит?

Менеджеры по продаже кредитных продуктов в «Связном» практически во всех случаях предлагают заемщикам застраховаться на случай получения нерабочей группы инвалидности или (не дай Бог) смерти. Первая реакция клиента на такое предложение обычно сводится к вопросу: «А это обязательно?».

Нет, не обязательно, страхование — пока еще все же добровольная услуга. Но посмотрите на проблему в другом ключе: при летальном исходе наследники получают и все долги наследодателя. То есть ваши родственники будут выплачивать ваш кредит, вместе с тем, при наличии полиса страхования, кредит погашает страховая компания.

Казалось бы, если сумма телефона небольшая, то и страховать ее не надо. Однако маленький кредит подразумевает в свою очередь и скромную сумму страхования (она зависит от величины кредита).

Кроме того, сотрудники магазина могут предложить оформить в кредит вместе с телефоном такие услуги: страхование телефона на случай кражи и расширенная гарантия технику, сроком на год и более. Пользоваться ли такого рода дополнительным сервисом, решать, конечно, только вам.

svyaznoy.ru/store/history retail.ru/rbc/tradingnetworks/svyaznoy/ hcpeople.ru/kak_vibrat_bank_kredit_svyaznoy/ potrebitelskiy-credit.ru/potrebitelskij-kredit-banka-svyaznoj/ bankingcash.ru/news/kredit_na_telefon_v_svjaznom/2012-09-02-73

Кредитные каникулы

Бывают в жизни моменты, когда собственных средств становится на столько мало, что не хватает на то, чтобы платить по кредиту. Некоторые одалживают у друзей и знакомых, а кто-то просто перестает погашать задолженность, и кредитная карточка связной превращается в долговую яму для клиента. Банк «Связной» предлагает своим кредитополучателям каникулы по кредиту.

Условия для получения каникул:

- Отсутствуют просроченные платежи.

- За кредит заплачено не менее 3-х раз.

- До конца кредитного срока осталось более 2-ух месяцев.

Виды кредитных каникул

- Отсрочка платежей. Банк «Связной» предоставляет четыре месяца кредитных каникул, в период которых процентная ставка не изменяется.

- Реконструкция долга. В этом случае может меняться не только ставка, но и сроки и суммы платежей.

Кредитные возможности универсальной карты Связной Банк

По карте Связной (с возобновляемой кредитной линией) предлагаются следующие условия кредитования.

Максимальная величина кредитного лимита до 350 тыс. руб. – зависит от платёжеспособности клиента (оценивается довольно быстро при получении карты в салоне или в отделении) и будет известна только при её оформлении (в заявлении на выпуск) после одобрения банком. Тогда же вы узнаете и о процентной ставке за пользование кредитом (колеблется в пределах: от 17,9% до 44,5%).

Минимальный обязательный платёж различается в зависимости от тарифного плана, который также назначается при оформлении (всего их 5). Вот их принципиальные отличия, в остальном все условия у каждого тарифа одинаковы.

| Тарифный план | Льготный период | Минимальный платёж |

| Выбор 1000 | отсутствует | 1000 рублей |

| Выбор 2000 | отсутствует | 2000 рублей |

| Выбор 3000 | до 50 дней | 3000 рублей |

| Выбор 4000 | до 50 дней | 4000 рублей |

| Выбор 5000 | до 50 дней | 5000 рублей |

Обратите внимание – минимальный обязательный платёж фиксированный (но может быть и больше) и является минимальной суммой пополнения карточного счёта для погашения кредита по карте. В первую очередь банк удержит комиссии и штрафы (если есть), далее проценты и остаток уйдёт на погашение основного долга

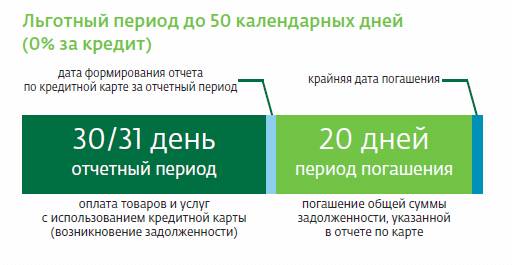

На некоторых тарифных планах не предусмотрен льготный период (он же грейс-период), это не есть хорошо, так что при оформлении имейте это в виду.

Льготный период (ЛП) по картам длится 50 дней, он нечестный, т.е. держатель должен погасить весь долг за текущий расчётный период (РП), чтобы в следующем расчётном (ещё его называют отчетный) периоде льготный период снова начал действовать. Реально получается, что ЛП по карте Связного банка сокращается 30 дней.

У карточек с честным периодом достаточно погасить сумму всех трат (а не сумму всей задолженности) только за предыдущий РП до конца платёжного периода, чтобы с начала нового РП начался льготный беспроцентный период.

Например, у премиальной карты Связного MasterCard World – он честный (62 дня). Подробнее о честном и нечестном ЛП смотрите здесь.

Льготный период не распространяется на снятие наличных и переводы – на эти суммы сразу же начинают начисляться ежедневные проценты, не считая комиссии банка за эти операции 2,9% + 290 рублей.

Дата платежа, до которого надо внести на счёт обязательный минимальный платёж или успеть погасить долг, чтобы остаться в грейсе, выбирается клиентом при заключении договора (это зависит от выбранного клиентом срока расчётного периода). Т.е. это конец платёжного периода, который составляет 50 дней со дня расчётного периода.

Неустойка за просрочку будет «караться» 20% годовых дополнительно к процентам по тарифному плану клиента, так что лучше всё платить вовремя.

Основные рекомендации: не снимать наличку за счёт кредитных средств банка (попадёте на хороший процент и комиссию) и не делать покупки по карте в кредит в новом расчётном месяце, пока не погасили всю задолженность, иначе вы вылетаете из льготного периода и опять же попадаете на проценты.

Как оформить кредитную карту в банке Связной

Каждый кредитный продукт от банка Связного способен полностью удовлетворить пожелания клиентов. Карты помогаю человеку по-иному посмотреть на свой бюджет, а также быть к нему более внимательным, используя для этого максимум выгодных предложений.

Руководствуясь информацией из анкеты, работники подбирают наиболее приоритетный тариф. Если пользователь оформляет карту в офисе, продукт выдаётся клиенту сразу после оформления. При удалённом оформлении, после получения карты, клиент должен пройти процедуру активации при помощи телефонного звонка на горячую линию.

Для оформления понадобиться компьютер, подключённый к интернету, паспорт и несколько простых шагов:

После отправки анкеты, интернет-ресурс обязательно сообщит о том, что данные переданы специалисту на рассмотрение. Если заявка будет одобрена, тогда карта будет передана клиенту в кратчайшее время.

Длительность льготного периода, в течение которого клиент получает бесплатное обслуживание, равняется двум месяцам. Чтобы им воспользоваться, клиенту необходимо предоставить банку справку о размере заработной платы.

Преимущества универсальной карты Связной Банк в дебетовом режиме использования

Одно из важнейших преимуществ универсальной карты Связной – это возможность получения ежемесячного дохода с собственных средств на картсчёте. Причём есть 2 варианта.

Вариант 1. На счёт вашей карты сразу начинают капать из расчета 3% годовых при среднемесячном остатке на нём от 10 000 рублей. То есть средняя величина остатка (положительного) собственных средств на карточке не должна быть менее 10 тыс. рублей (в интернете шутники предлагают варианты подержать сутки на карте 300 тыс. или 2 суток по 150 тыс. – вот вам и средняя десятка).

Вариант 2. Перевод части собственных средств на счет SAFE 2.0, где ваши денежки будут ежемесячно обрастать процентами – до 9% годовых. Ставка по проценту за текущий месяц будет зависеть от сумм, потраченных по карте за предыдущий месяц (на покупки):

- менее 10 000 рублей — 8% годовых;

- от 10 000 до 29 999,99 рублей включительно — 8% + 0,5% годовых;

- от 30 000 рублей и выше — 8% + 1% годовых.

Счёт SAFE (в Связном это вклад «Связной Банк SAFE 2.0» со сроком действия 366 дней) новая фишка банков, которая значительно безопасней карточного счёта, т.к. с него нельзя снять наличку или расплатиться за товары/услуги.

Деньги переводятся на счет SAFE 2.0 со счёта карты и обратно из интернет-банка QBank или по вашему распоряжению в отделении банка (можно и через кассу в «Связном» по 20-значному номеру счета при наличии паспорта), таким образом при компрометации карты (краже её реквизитов: номера, кода проверки подлинности CVC2 и др) или при её краже/потери (не дай бог, что и ПИН-код ко всему прочему по ней узнают) злоумышленник не сможет добраться до денег на SAFE-счёте.

Условие накопления – неснижаемый остаток 1000 рублей, что согласитесь, намного приятнее, чем минимальные 10000 при 3% (вариант 1). Вариант 2 возможен только для карт «Связной Банк», оформленных с 03.03.2014.

Ещё одна значимая приятность – возможность получения денег (собственных средств) без комиссии в банкомате любого банка, если сумма снятия превышает 3000 руб., при условии подключения услуги «Плюс» (300 руб. в год). Без этой услуги банк с вас удержит 100 руб. с каждой операции съёма (и с ней, если сумма менее 3000 руб.).

В своих банкоматах можно снимать свои средства бесплатно в любом случае. Универсальная карта Связной так и напрашивается на сравнение с похожим и неординарным продуктом от Тинькофф банка: карты Тинькофф Блэк, где сумму от 3000 рублей можно снимать в любом банкомате мира без комиссии (это, правда, чисто дебетовая карта).

Банк устанавливает лимиты на съём денег – 350 тыс. в месяц и не более 100 тыс. в день, но может быть установлен и индивидуальный лимит от 10 тыс. в день, насколько вы «понравитесь» банку.

Покупка online

Взять в кредит электронику можно также и на сайте компании. Для этого необходимо подобрать товар стоимостью от 3000 руб. и выбрать вкладку «Оформить в кредит».

Следующим шагом будет вход на сайт под своей учетной записью или заполнение регистрационной анкеты (если учетная запись ранее не была заведена). Если у вас есть промокоды, то активировать их можно в корзине с заказом. Вы сможете забрать покупку в ближайшем из официальных магазинов. Среди способов оплаты выберите «Кредит online» и завершите процедуру оформления заказа.

Система перенаправит вас на страницу оформления кредитного договора. Далее необходимо выполнить следующие действия:

- Ознакомьтесь с информацией о том, какие банки дают кредит в Связном, и выберите подходящую организацию.

- В открывшемся окне подберите размер первоначальной выплаты и ежемесячных взносов.

- Внесите достоверные паспортные данные без пропусков и сокращений.

- Укажите место работы, трудовой стаж и уровень вашего ежемесячного дохода.

- Заполните персональную анкету: контакты, данные об образовании, а также семейном положении.

- Добавьте одно контактное лицо, через которое банк сможет связаться с вами при необходимости.

- Отметьте/ пропустите графы «Страхование жизни», «Страхование потери работы».

- Далее придумайте кодовое слово, которое пригодиться для звонков в банк.

Нажав кнопку «Подтвердить», клиент соглашается с условиями договора и передает персональные данные на обработку в центр кредитования. Если вы хотите отказаться от заказа, то расторгнуть кредитное соглашение можно, набрав номер телефона горячей линии 8-800-700-43 43 (звонок бесплатный). Отмена доставки будет проведена в тот же день.

Немного о страховке

Большинство покупателей не заинтересованы в страховании потребительских займов. Тем не менее, страховка помогает:

- возместить банку основной долг клиента;

- освободить заемщика от выплаты кредита в трудные жизненные моменты;

- при страховых случаях с родных кредитора не будет взыскана задолжность по кредиту.

5 советов по выбору кредитной карты

Как уже говорилось, оформить кредитку довольно просто. Особенно легко сделать это в том же банке, где клиент получает зарплату. Если при этом у заемщика достаточно хорошая кредитная история и есть стабильный, подтвержденный доход, он имеет 100% шансы на одобрение карты (при условии, что на данный момент нет других кредитов либо суммарная нагрузка по выплатам не более 40%-50% от зарплаты).

Поскольку клиенту наверняка одобрят сразу несколько предложений, полезно знать, как выбрать наиболее подходящее из них. Для этого полезно разобраться с тем, какие преимущества может дать кредитка, и как правильно пользоваться ею.

Льготный период

Это один из наиболее важных моментов. В отличие от обычного кредита карта дает возможность пользоваться средствами банка бесплатно как минимум 1 месяц. Максимальный срок этого льготного периода составляет 50-55 дней, реже – до 120 дней. Иногда бывают и случаи предоставления рассрочки до 1 года или даже 5 лет (в зависимости от условий конкретного магазина).

В общем случае бесплатный период можно определить таким образом: «от отчетной даты до отчетной даты и еще 20-25 дней». Например, клиент получает карту 5 числа – это дата отчета. Тогда покупку выгоднее всего сделать 6 числа. В таком случае льготный период составит до 5 числа следующего месяца и еще плюсы 20-25 дней. т.е. фактически до конца следующего месяца.

Кредитный лимит

Величина лимита не зависит от желания клиента: теоретически запрашивать можно любую сумму, однако банк все равно примет конкретное решение. Однако впоследствии лимит может быстро увеличиться (в том числе в течение 1 года). Это происходит в тех случаях, когда заемщик активно пользуется средствами и в то же время возвращает их точно в срок

При этом важно понимать, что кредитка – это в основном инструмент для дополнительных покупок. Обычно лимит на ней не более 200-300 тысяч рублей

Плата за ежегодное обслуживание и другие сервисы

Важно сразу понимать, сколько стоит годовое обслуживание по карте. Обычно оно либо бесплатное, либо не очень большое (около 1000 р)

Но если карта будет просто так «лежать» в кошельке, она будет приносить только убыток. Поэтому получать ее целесообразно только в случае реальной необходимости. Также нужно проверить, сколько стоит смс-информирование и другие сервисы.

Бонусы, cash-back и проценты на остаток

Этот момент также заслуживает отдельного внимания. Если заемщик часто тратит средства на спортивные товары, лучше выбрать соответствующую карту – например, Спортивную в банке Восточный. Если чаще всего он путешествует, выбирают карту, дающую возможность копить бонусные мили и т.п.

Комиссия за снятие наличных

Строго говоря кредитка не предназначена для снятия наличных: за такие операции банк взимает комиссии, к тому же льготный период в большинстве случаев на них не распространяется. К тому же на снятие наличных может начисляться довольно большая ставка (29%-49% годовых), что несопоставимо больше потребительских кредитов.

Таким образом, при оформлении карты через удобный сервис «Связной» вероятность одобрения существенно выше

Но клиенту важно выбрать наиболее подходящий вариант, оценив свои повседневные траты и финансовые возможности

Условия получения кредитных карт

Кредитную карточку «Связной» можно приобрести, как в отделениях банка, так и курьером. Для получения карточки не выходя из дома, необходимо заполнить заявку-онлайн с анкетой и ждать, когда с вами свяжется сотрудник банковского учреждения. Позвонив, он уточнит ваши анкетные данные, проверит, действительно ли вы отправляли заявку. После звонка сотрудника из компании связной, банковская карта в течение нескольких дней будет доставлена вам курьером.

Терминал для приема платежей

При таком варианте получения карты, необходимо еще подождать, пока курьер передаст подписанный вами договор в банк и только потом денежные средства на карте станут доступны для использования. Это является самым главным недостатком получения карты на дому. При посещения офиса, клиенту вручается уже «активированная» карточка, которую он может использовать сразу после выхода из банка.

Перед подписыванием договора, внимательно читайте условия, чтобы после активирования карты не выяснилось, что процент по кредиту больше, чем вы рассчитывали или суммы кредита меньше, чем вы запрашивали. По телефону у сотрудника банка можно уточнить, как взять кредитную карту в связном, чтобы сумма кредита отвечала запросам клиента.

Условия и документы для получения карты

- Паспорт и гражданство РФ.

- Соискателю более 21 года.

- Наличие мобильного и рабочего телефона.

- Справка о зарплате за определенный период. Этот документ необходим только для получения премиальных карт.

- Если вы претендуете на самый низкий процент по кредиту, то потребуется второй документ, не считая паспорта: заграничный паспорт с визой, действующей или просроченной не более года назад; документы о владении авто или недвижимостью; наличие дебетового счета; полис ДМ страхования.

- Личное присутствие и опрятный внешний вид, и вам больше не придется думать о том, как получить кредитную карту связной банк под выгодный процент.

Как оформить кредитную карту Связной?

Выгодные предложения, большой кредитный лимит и длительный льготный срок — это все очень заманчиво, поэтому многие клиенты предпочитают выбирать кредитки банка Связной.

Оформление происходит по запросу. Оформление очень простое, необходимо предоставить паспорт и желательно жить в том районе, где расположен офис, чтобы потратить минимум времени на оформление.

Получить готовую карту можно несколькими способами:

- забрать в отделении банка;

- получить курьером;

- получить по почте.

Работа банка направлена на удовлетворение запросов клиентов максимально оперативно и на выгодных условиях.

Где оформить?

Для оформления необходимо подать заявку и предоставить паспортные данные. Сделать это можно несколькими способами:

- посетив филиал банка Связной;

- подав заявку по телефону;

- отправить онлайн-заявку.

Сотрудники банка тратят не больше получаса на рассмотрение заявки. Если клиент благонадежный, с хорошей кредитной историей, то ему предоставляются более выгодные условия сотрудничества. Главные плюсы Связного — оперативная, качественная работа и доступные цены. Стоимость годового обслуживания карты — 600 руб.

Требования к клиенту

Для подтверждения заявки, клиент должен соответствовать таким требованиям:

- быть гражданином России, и иметь паспорт;

- в паспорте должна быть отметка о регистрации по месту жительства в том регионе, где работает отделение банка;

- хорошая кредитная история;

- возраст клиента в пределах 21-65 лет, в некоторых случаях возможно получить карту до 70 лет;

- написанное заявление на оформление кредитной карты;

- предоставлены все необходимые документы для подтверждения сотрудничества.

Клиент должен предоставить сотруднику банка такие документы:

- паспорт с наличием регистрации в месте проживания;

- справку о доходах за последние 6 месяцев;

- документ, который удостоверяет личность;

- наличие официального трудоустройства.

Чтобы получить максимально выгодные условия кредитования, и самый низкий процент, стоит предоставить банку один из документов:

- загранпаспорт с действующей или просрочкой не больше года, визой;

- документ права собственности на дом или автомобиль;

- полис ДМС.

Сроки

Срок зависит от многих факторов: вида карты, суммы кредита, особенностей заключенного договора. Средний срок действий таких кредиток от 6 месяцев до 3 лет. Если необходимо, можно продлить срок, подписав новый договор с банком.

Условия получения и типы получаемых карт

Карту универсальную от Связного можно оформить с 21 года (не старше 65 лет) в салонах Связной, отделениях банка или по заявки на офиц. сайте, валюта счёта – только рублёвая. Возможно бесплатная доставка по почте РФ. Выпускается карта бесплатно, за 25 минут по информации с сайта, реально – зависит от человеческого фактора: очереди, нерасторопность сотрудников, зависание программ и пр. А вот за обслуживание придётся каждый год платить 600 рублей (приплюсуйте суда 300 руб. за услугу Плюс, которая быстро окупится, и получится 900 руб./год).

Кстати, с 18 лет можно получить карточку без кредитного лимита по предъявлении паспорта РФ с постоянной регистрацией и номера вашего мобильного. Для получения карточки с кредитным лимитом с паспортом надо иметь мобильный, рабочий телефоны и один на выбор: по месту регистрации, фактического проживания или другой телефон для связи (требования взяты с сайта, так что получается, надо предъявить 3 номера).

Выдают после оформления на руки неименную (неперсонифицированную) карту с магнитной полосой (неэмбоссированную). Можно тут же оформить за 300 рублей дополнительную карту, она уже будет именная с чипом и с PayPass (на форумах проскальзывала информация от представителей банка (ПБ), что за 50 рублей можно взять именную без чипа). Дополнительная карта обслуживается бесплатно.

Срок действия карт до 3 лет, в сети рекомендуют после окончания действия основной неименной попросить перевыпустить карту именную чипованную за 300 руб., или оформить сразу дополнительную за те же деньги, которая будет перевыпускаться по окончанию срока действия автоматически – на именную чипованную.

Перевыпуск по окончанию срока действия бесплатно (по другим причинам 300 руб.), приятно также, что за блокирование и разблокирование карты по требованию клиента Связной банк денег не берёт.

После оформления карты, необходимо получить ПИН-кода по звонку на бесплатный номер 8-800-333-00-30, ПИН-код вам продиктует автоинформатор. Если вы его потеряете, то можно обратиться в Центр поддержки клиентов. В этом случае специалист активирует услугу получения ПИН-кода повторно (выдержки из комментариев ПБ).

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Особенности кредитных карт

Комфорт при работе с картой начинается с момента выпуска – оплатив 600 рублей, клиент получает допуск к преимуществам выгодного займа на целый год. За оформление пластика, как и за перевыпуск, финансовое учреждение деньги не взимает. При новой досрочной эмиссии по инициативе заемщика оплачивается всего 300 рублей.

Держателям карточки доступно подключение дополнительных опций, таких как пакет «Плюс», позволяющий контролировать расход средств и пополнение счета, а также использование дистанционного управления карточным счетом.

Рекомендуется использовать кредитку с краткосрочным погашением в пределах грейс-периода. В таком случае финансовая организация проценты не начислит. Если деньги не вернутся в назначенный срок, Связной начисляет от 17,9%. Снятие наличных увеличивает переплату.

Итоги

Изучив всю имеющуюся информацию по теме «карта кредит связной» и по кредитам банка «Связной», для себя можно легко подобрать наиболее приемлемый вариант. Решение открыть кредитную линию всегда нужно принимать взвешенно и обдуманно. Платеж по кредиту не должен ущемлять интересы и прежние условия собственной жизни или жизни всей семьи.

Несомненно, кредитные карты очень удобные финансовые инструменты, которые при разумном подходе позволяют всегда иметь под рукой «запасные» денежные средства, которыми можно пользоваться без процентовМикрозаймы без процентов и комиссионных сборов. Тратить кредитные денежные средства стоит только в крайнем случае и лучше возвращать долг до истечения льготного периода, чтобы избежать платы по большим процентам. Бездумная трата кредитных денег по любой прихоти и без расчета собственной платежеспособности, способна загнать любого человека в долговую яму.

Нашли опечатку? Выделите и нажмите CTRL+Enter