Можно ли отказаться от кредита?

Содержание:

- Как вернуть кредит после подписания договора?

- Причины для расторжения договора

- Что надо сделать, чтобы расторгнуть

- Последствия досрочного погашения кредита

- Как отказаться от уже взятого кредита по истечении 14 дней

- Как оформить отказ?

- В каких случаях отказаться уже нельзя?

- Как отказаться от кредита по истечению допустимых сроков?

- В каких ситуациях отказ от кредита возможен

- Этапы расторжения кредитного договора

- Отмена кредитного договора

- Вы врёте кредитному инспектору

- Заявку одобрили, а договор не подписан: может ли заявитель не брать кредит

- Как отказаться от кредита?

- Особенности отказа в зависимости от вида кредитования

- Как отказаться от автокредита?

- Как отказаться от кредита после его получения

- Может ли банк расторгнуть кредитный договор

- Рекомендации по досрочному погашению

- При каких обстоятельствах клиент не вправе аннулировать ссуду

- Образец заявления для расторжения кредитного договора с банком

- Итоговые нюансы, которые нужно учесть при расторжении кредитного договора

Как вернуть кредит после подписания договора?

В случае, если гражданин взял кредит с целью приобретения какого-либо товара, а впоследствии захотел его вернуть, то в зависимости от вещи и ее качества он либо имеет право сдать ее в течение 14 дней с момента покупки (если к качеству нет претензий), либо в течение двух лет (если была приобретена продукция ненадлежащего качества). Некоторые товары можно вернуть только из-за обнаруженных недостатков. К ним относятся технически сложные изделия.

Если кредит выдавался наличными, отказаться от договора можно в любой момент. В соответствии с п. 2 ст. 821 ГК РФ заемщик обязан уведомить о своем желании банк до предоставления денежных средств. Способ направления такого уведомления, как правило, устанавливается в тексте договора. Сам по себе факт подписания соглашения ничего не значит, так как обязательства у гражданина возникают только с даты получения денег. Они могут быть переданы в руки или зачислены на счет.

На практике бывает так, что дата подписания договора и день выдачи средств совпадают. В таком случае заемщик может отказаться от получения денег в любой момент. Подписывается дополнительное соглашение, в котором указывается, что договор необходимо считать расторгнутым.

На практике, как правило, банки при выдаче кредита берут небольшую плату за открытие или ведение счета. Эти денежные средства заемщику не возвращаются.

Законодательство РФ, а именно ст. 16 Закона РФ «О защите прав потребителей» от 07.02.1992 г. №2300-1 запрещает включать в тексты договоров условия, которые ухудшают положения заемщика, в том числе требования платы за отказ от сделки или за досрочное расторжение соглашения.

Кроме того, право гражданина на отказ от договора потребительского кредитования закреплено в ст.11 Федерального закона «О потребительском кредите (займе)» от 21.12.2013 г №353- ФЗ (далее — Закон №353-ФЗ). Данная статья регламентирует следующие сроки отказа:

- в течение 14 календарных дней с момента получения займа. В этот промежуток заемщик имеет право вернуть сумму и проценты без предварительного уведомления кредитора;

- в течение 30 календарных дней. В случае предоставления целевого потребительского кредита заемщик имеет право вернуть его без предварительного уведомления банка.

По общему правилу уведомить кредитное учреждение необходимо за 30 календарных дней.

На практике клиенты обычно направляют в организацию письменное уведомление о том, что желают расторгнуть договор, после чего возвращают деньги. Этот способ применим в ситуации, когда заемные средства уже переведены. Если сам договор не подписан, а документы заемщика только рассматриваются, он может просто отказаться от займа, уведомив банк любым способом.

Таким образом, заемщик имеет полное право отказаться от соглашения до выдачи денег. Это абсолютно нормальная ситуация, которая не влечет за собой никаких отрицательных последствий для клиента.

Если банк или микрокредитная организация уклоняются от досрочного приема заемных денег, то гражданин может пожаловаться в Центральный Банк РФ. Ссылаться следует на то, что кредитная организация нарушает правила выдачи потребительских займов. Займ считается потребительским, когда он направлен на достижение целей, не связанных с осуществлением предпринимательской деятельности.

На займы, которые берутся для осуществления предпринимательской и иной приносящей доход деятельности, не распространяется действие Закона РФ «О защите прав потребителей» и Федерального закона «О потребительском кредите (займе)».

Причины для расторжения договора

Досрочно разорвать соглашение с банком по инициативе заемщика можно, опираясь на объективные факторы, регламентированные законодательными актами. Причины для расторжения договора:

- существенные нарушения банком условий выдачи займа (беспричинное повышение ставки, изменение очередности внесения платежей, начисление необоснованных штрафных комиссий, неустоек и пр.);

- изменение обстоятельств, произошедших после оформления банковских бумаг (утрата работы, предмета залога);

- форс-мажорные ситуации (природные катаклизмы).

Необходимо доказать в суде, что сложившаяся ситуация полностью непредвиденна и неожиданна. Предугадать подобные изменения в момент подписания было невозможно. Веские аргументы помогут получить желаемое судебное решение.

Что надо сделать, чтобы расторгнуть

Когда заемные средства еще не израсходованы, порядок, как отказаться от кредита, если договор подписан, несложен: необходимо направить кредитору письменное заявление о расторжении и возврате средств. Пояснять причины отказа в этом случае необязательно.

Значительно сложнее порядок, как отказаться от кредита после подписания договора, если деньги заемщик получил и потратил. В таком случае вариантов два:

- вернуть досрочно сумму займа. При потребительском кредитовании есть возможность вернуть займ в любой момент, но в условиях соглашения иногда встречается правило о недопустимости досрочного возврата в течение определенного времени. Если возврат возможен, вернув деньги и уплатить начисленные за период пользования деньгами проценты, гражданин исполняет обязательства и закрывает договор;

- направить письменное заявление о расторжении.

Второй вариант необходим, если у заемщика нет возможности вернуть займ, уплатить пени, проценты и штрафы, либо если причина расторжения — нарушение банком условий соглашения. В таком обращении следует раскрыть причины невозможности погасить кредит или суть допущенных банком нарушений. Скорее всего, в ответ на такое обращение поступит либо отказ от расторжения или изменение договора, либо предложение перезаключить его на невыгодных условиях.

Если ответ банка гражданина не удовлетворил, он вправе обратиться в суд с требованием изменить положения существующего договора или расторгнуть его.

Исход такого суда тоже не предрешен:

- если причина обращения — это неспособность заемщика гасить кредит, то ему предстоит доказать, что причины ухудшения его финансового состояния были форс-мажорными, и он в них не повинен. Например, если заемщик потерял работу и из-за этого не платит кредит, суд вправе не признать это обстоятельство форс-мажорным;

- если причина в неисполнении банком условий договора, шансов больше, но заемщику предстоит разъяснить, в чем состояло нарушение.

В любом случае споры с банками редко заканчиваются абсолютной победой физических лиц — все банки располагают штатом сильных юристов, которые специализируются на подобных спорах. Поэтому, если предстоит суд с банком, следует нанять профессионального представителя со знаниями в этой сфере.

Последствия досрочного погашения кредита

Банк рассчитывает, что должник будет оплачивать суммы в течение определённого периода времени. Досрочное погашение ему не выгодно, так как в таком случае он теряет часть средств, которые мог бы получить. Однако серьёзные кредиторы с пониманием относятся к такой возможности и не ставят своим клиентам препятствий.

Однако нужно понимать, что при досрочном погашении гражданин всё равно потеряет часть средств. Учитывая тот факт, что предупреждать о такой операции нужно за тридцатидневный период, банк взыщет с должника проценты за данный месяц.

Самый выгодный вариант – это прекращение договора до перечисления или выдачи средств клиенту. Но это возможно не всегда, а только с прямого согласия кредитора.

Ещё одно существенное последствие отказа – это трудности при получении новых кредитов, по крайней мере в этом же банке. Далеко не всегда, но в некоторых случаях финансовые организации вносят граждан, использующих таких механизмы, в чёрные списки.

Досрочное погашение не может негативно сказаться на последствиях в плане кредитной истории. Данное действие будет отмечено, как положительное, так как возврат произведён без просрочек.

Да, банкам выгодны длительные программы и возврат средств частями, но заставить клиентов действовать именно так они не могут.

Как отказаться от уже взятого кредита по истечении 14 дней

Когда с момента подписания договора прошло более 14 дней, то речь уже будет идти о досрочном погашении ссуды. Комиссионные за это не берутся, проценты при закрытии ссуды раньше срока пересчитываются. Но сама процедура не будет такой быстрой.

Об условиях досрочного расторжения договора можно прочесть в самом документе. Банки просят заемщиков заранее обратиться в офис и составить соответствующее заявление: обычно за 2 недели или за 10 дней до даты списания очередной ежемесячной выплаты. При необходимости можете позвонить на горячую линию организации и уточнить эту информацию. Звонок бесплатный.

Порядок досрочного расторжения договора кредитования:

- Необходимо предварительно обратиться в банк и составить заявление. Здесь же специалист проведет расчеты и укажет, какая сумма должна лежать на счету в дату списания очередного платежа.

- Клиент вносит необходимую сумму на счет, в назначенную дату деньги списываются, происходит досрочное закрытие задолженности.

- Следует заказать в банке справку о том, что кредит закрыт.

При совершении гашения ссуды досрочно происходит пересчет процентов: за срок, в который клиент не пользовался деньгами, проценты будут списаны. Сумму, необходимую для закрытия договора раньше срока, можно увидеть в графике платежей. Это графа «основной долг»: для каждого месяца указывается своя остаточная задолженность.

На вопрос, можно ли отказаться от получения кредита, нельзя ответить однозначно. Все зависит от того, подписан ли кредитный договор, или сколько дней прошло после его подписания. Но в любом случае закон не запрещает преждевременно погашать свои обязательства перед кредитором. Если банк чинит препятствия, необходимо незамедлительно направлять жалобу в Центральный Банк. Но по факту банки давно перестали вставлять палки в колеса заемщиков.

Как оформить отказ?

Какая бы ни была ситуация, клиент имеет право отказаться от кредита. Рассмотрим два самых распространенных варианта:

Оформление отказа при подписанном договоре и полученных средствах

Деньги получены, но еще не потрачены. Это не самый сложный случай, так что можно смело отказываться, так как каждый клиент имеет право на досрочное погашение кредита. Необходимо обратиться в банк с требованием вернуть деньги до окончания действия займа. Вне зависимости от того, когда именно возникла такая необходимость, придется дополнительно вернуть проценты за формальное «использование» кредита. Банк рассчитывает даже несколько секунд с момента получения денег как полный операционный день, за который нужно будет заплатить.

В данном случае огромное значение имеют условия кредитного договора. Полностью отказать в досрочном погашении банк не имеет права, однако он может наложить мораторий на возврат средств на протяжении ближайших 2-3 месяцев с момента начала действия. Иногда встречаются даже комиссии за досрочное погашение, но это редкость.

Оформление отказа, когда средства еще не получены

В данном случае есть два варианта:

- Дождаться средств и потребовать досрочного погашения, как в случае выше.

- Обратиться к руководству отделения/филиала с просьбой не выдавать деньги и просто отменить кредитный договор. Требовать этого клиент не может, так как он уже подписал соглашение, но банк может пойти навстречу «чисто по-человечески».

В каких случаях отказаться уже нельзя?

Фактически, сразу после получения средств, вместо отказа будет использоваться формулировка «преждевременное погашение». И уже с этого момента отказаться нельзя, можно только смириться и погасить долг за счет тех же полученных денег. Если они не были потрачены, то будет лишь минимальная переплата, в размере процентов за дни использования.

Таким образом, отказаться можно лишь до момента перечисления средств. Все, что будет дальше – это уже досрочное погашение кредита.

Как отказаться от кредита по истечению допустимых сроков?

В кредитном договоре обязательно должен стоять пункт, согласно которому человек обязан получить деньги в срок до… (такого-то числа). Если просто не являться в банк и не предоставлять реквизитов, куда нужно отправить деньги, банк не сможет выдать кредит. Как следствие, договор станет недействительным, что равносильно отказу.

Законодательство предполагает возможность отказа от кредита на протяжении 14 дней с момента его оформления, но в этом случае придется вернуть всю сумму и заплатить проценты за этот срок, как было описано в предыдущем пункте.

В каких ситуациях отказ от кредита возможен

Самый простой вариант оформления отказа, это когда заявка была одобрена, но стороны ещё не заключили между собой договор. Заявка в банк (будь она подана лично или дистанционно) даже после предварительного одобрения ещё ничего не значит. Клиент не брал на себя никаких обязательств, поэтому ему не стоит переживать, дадут ли другой кредит в будущем.

Если человек передумал брать средства взаймы, юридически никакого взаимодействия с банком нет, а значит ситуация никак не будет отражена в кредитном рейтинге заёмщика. В идеале лучше всего пойти в офис компании лично, где написать отказ от получения кредита в письменном виде.

Случается, что при обращении за крупной ссудой, например, на покупку жилья, кредитор обращает внимание на то, в какие организации и сколько раз человек уже успел подать заявки недавно. Это может быть расценено как нестабильное финансовое положение, поэтому от предварительно одобренных анкет лучше сразу отказываться

Поставить организацию в известность о том, что вы передумали – дело 5 минут. В Сбербанк онлайн можно потом подать заявку снова, для этого даже не придётся посещать отделение.

Дела обстоят сложнее, если договор сторонами уже был подписан. Предположим, что оформлены все документы, клиент забирает заёмные средства в своё распоряжение, а на следующий день или даже позже решает от ссуды отказаться. При этом он не потратил ни рубля из выданных кредитором средств. В этом случае решением может стать только досрочное погашение, которое предполагает внесение не только полной суммы тела долга, но и процентов, которые насчитываются за то время, пока деньги были в распоряжении человека.

Так что ответ на вопрос нужно ли платить проценты или нет, если от кредита отказаться на следующий день, в любом случае положительный. Даже если уже через 15 минут после подписания документов человек решает передумать, банк все равно расценивает это время как полный день использования средств. Более того, некоторые финансовые организации вообще не допускают досрочного погашения, пока не пройдёт 3-6 месяцев или даже больше с момента оформления кредита. И это логично – им нужны проценты, прибыль с клиента. Поэтому необходимо внимательно читать свой кредитный договор.

Так что ответ на вопрос нужно ли платить проценты или нет, если от кредита отказаться на следующий день, в любом случае положительный. Даже если уже через 15 минут после подписания документов человек решает передумать, банк все равно расценивает это время как полный день использования средств. Более того, некоторые финансовые организации вообще не допускают досрочного погашения, пока не пройдёт 3-6 месяцев или даже больше с момента оформления кредита. И это логично – им нужны проценты, прибыль с клиента. Поэтому необходимо внимательно читать свой кредитный договор.

Этапы расторжения кредитного договора

Заемщики, которые планируют взять крупный кредит, должны внимательно ознакомиться с условиями сделки. Расторжение договора — это многоэтапный и чрезвычайно сложный процесс, которого при возможности стоит избегать. Заемщику придется собрать пакет документов, чтобы официально подтвердить причину аннуляции.

Этапа расторжения сделки:

- Оповещение сотрудника финансового учреждения о желании расторгнуть договор.

- Обсуждение условий аннуляции сделки.

- Возвращение товара в магазин и перевод средств на ссудный счет, если речь идет о потребительском кредите.

- Сбор пакета документов, подтверждающих правомерность отказа от дальнейшего кредитования.

- Предоставление заявления, в котором указывается причина расторжения договора.

- Рассмотрение заявки финансовым учреждением.

- Получение положительного или отрицательного решения кредитора.

- Возвращение полученных взаймы средств, если кредит выдан наличкой.

Даже если финансовое учреждение отказывает клиенту в расторжении договора, опытные сотрудники подобной организации предложат несколько рекомендаций, позволяющих урегулировать вопрос, устранив вред для всех сторон. В случае соглашения финансового учреждения на расторжение сделки клиент имеет право отказаться от подобного решения вплоть до официального прекращения действия договора.

Таким образом, отказ от потребительского кредита считается вполне доступным способом прекращения действия договора. Заемщику рекомендуется обратиться напрямую в финансовое учреждение или привлечь независимых специалистов (юристов и экономистов) в целях формирования индивидуального подхода к расторжению договора. Не стоит принимать поспешные решения, игнорируя рекомендации профессионалов.

При возникновении проблем с кредитным договором не стоит откладывать обращение в офис финансового учреждения. На практике любое промедление приводит к возникновению значительных проблем на этапе аннуляции сделки. Получение квалифицированной консультации позволит заемщику избавиться от некоторых ошибок, часто возникающих в процессе расторжения сделки. Продумав свои действия до мельчайших деталей, заемщик получает возможность урегулировать с банком спорные вопросы мирным путем без какого-либо финансового ущерба.

Вопросы на эту же тему:

- Как отказаться от кредита, если надобность в нем отпала? Отвечает наш кредитный эксперт.

- «Произошла неприятная ситуация: от моего имени подали запрос на кредит. Как отозвать заявку и отказаться от кредита?» Отвечает наш кредитный эксперт.

Отмена кредитного договора

Избежать полной выплаты процентов и освободиться от взятых обязательств позволяет отмена кредитного договора. При этом заемщика обяжут полностью вернуть выданные денежные средства с уплатой процентов, начисленных в период их использования. Признание недействительности подписанных бумаг – способ разорвать сделку с банком с минимальными потерями.

Отменить соглашение можно, опираясь на основания некорректной письменной формы документа, подписания недееспособным лицом, заключения под влиянием третьих лиц, с применением принуждения, угроз и пр. Недействительными могут признать отдельные пункты, что дает возможность истцу рассчитывать на положительное решение, оспаривая условия финансово-правового документа.

Вы врёте кредитному инспектору

Вся информация, которую вы указываете в анкете, проверяется. Особенно если она слегка — или не слегка — противоречит здравому смыслу.

У меня недавно был случай. Медсестра из обыкновенной больницы Ставропольского края заявила зарплату в 140 тысяч ₽. Я изучил вакансии на рынке труда в этом регионе — средняя зарплата медсестры должна составлять 20–30 тысяч ₽. Спрашиваю: «Сколько вы получаете официально?» Отвечает: «На карту приходит 25 тысяч ₽, остальное — неофициальная зарплата». Конечно, это неправда. Бюджетная организация не может доплачивать «по-чёрному» 120 тысяч ₽ сверху.

Совет:

Говорите правду. Ложь довольно просто распознать, к тому же у нас для этого есть специальные приёмы. Один из них — заведомо ложные вопросы.

Например, если есть сомнения в месте работы, я могу позвонить клиенту и спросить адрес его компании. Затем нахожу этот адрес на гугл-картах и говорю: «Вижу, это кирпичное здание красного цвета в пять этажей, верно?» А на самом деле это многоэтажный жилой дом. Если клиент «подтверждает» мою информацию — значит, он врёт, и это повод для отказа.

Похожим образом можем проверять информацию про детей. Предположим, клиент указал в анкете, что детей у него нет — а в соцсетях я вижу посты про ребёнка. Звоню контактному лицу и спрашиваю: «Сколько детей у Иван Иваныча?» Отвечают: «Ну, два ребёнка у него». Попались! Дело в формулировке: если спрашивать «сколько», а не «есть ли», то с большей вероятностью вам ответят правду.

Заявку одобрили, а договор не подписан: может ли заявитель не брать кредит

Если заявка на предоставление ссуды одобрена банком, а надлежащий договор между сторонами еще не подписан, заявитель вправе отказаться от сотрудничества с кредитором, не объясняя причины своего решения. Это можно беспрепятственно сделать, поскольку отсутствует документальное оформление отношений. При этом у кредитно-финансовой организации нет оснований, позволяющих что-либо требовать от заявителя.

Единственный нюанс – отношение банка-кредитора к заемщику-отказнику может ухудшиться, что повлияет на одобрение будущих заявок данного гражданина. Чтобы нейтрализовать отрицательные последствия такого отказа, рекомендуется все же уведомить банк о том, почему заявитель изменил свое намерение.

Как отказаться от кредита?

Заполненная Вами анкета являлась одновременно источником персональной информации и кредитным предложением (офертой). Как только банк одобрил кандидатуру заемщика, заявка была автоматически переквалифицирована в договор.

До момента зачисления денежных средств на карту Вы могли отказаться от кредита, написав в службу поддержки или позвонив на горячую линию банка. Закрыть действующий договор сложнее. Для этого нужно вернуть полученные в кредит деньги и выплатить начисленные с даты заключения сделки проценты.

Порядок отказа от кредита:

- Уведомление кредитора о желании прекратить сотрудничество.

- Рассмотрение заявления сотрудниками кредитной организацией.

- Одобрение заявки на закрытие договора в течение 30 дней.

- Возвращение полученных взаймы денег и погашение процентов.

- Расторжение договора в связи с выполнением заемщиком обязательств.

Узнайте размер платежа для полного погашения задолженности. Он будет выше полученной суммы за счет начисленных процентов и комиссий. Возвратите кредит до последней копейки.

Согласно ФЗ №353, вернуть заемные средства можно без обоснования подобного решения. Впрочем, если сотрудник банка попросит указать причину, не увиливайте. Честно признайтесь, что оформили кредит из-за невнимательности и в будущем планируете ответственно относится к подаче заявок.

Особенности отказа в зависимости от вида кредитования

Нюансы при отказе:

- Отказаться от потребительского нецелевого кредита и вернуть деньги вместе с процентами можно без предупреждения в течение 2 недель.

- От целевого займа отказаться без подачи заявления можно в течение 30 дней.

- Отказ от ипотеки или автокредита усложняется процедурой снятия обременения с имущества.

- Легче всего отказаться от средств по кредитной карте – достаточно не снимать деньги и обратиться в банк для закрытия карточного договора. Сделать это можно в любой момент. Если средства частично были потрачены, то внести их нужно в течение льготного периода, чтобы не платить проценты. После этого можно расторгнуть договор.

Если вместе с кредитом был оформлен страховой полис, не забудьте оформить отказ и от страховки.

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

Как отказаться от автокредита?

Ситуация, когда договор подписан, и автосалон получил средства, одна из наиболее сложных в плане урегулирования. Просто так отказаться от услуг банка уже нельзя. Варианты здесь следующие:

- Досрочное погашение в полном объёме работает, если способ получения средств — наличные деньги, и машина ещё не приобретена. За дни пользования деньгами нужно заплатить проценты, и, возможно, неустойку за досрочный финансовый возврат (эта статья есть не у всех компаний).

- Транспортное средство уже приобретено. В такой ситуации проблема решается в индивидуальном порядке. Как вариант – машину продают, а вырученную сумму возвращают кредитору. При этом нужно понимать, что новый автомобиль будет продан на порядок дешевле, и разницу придётся погасить из собственного кармана. Да и времени может уйти немало, что увеличит сумму процентов и неустойки.

Кроме того, во многих банковских учреждениях распространена практика, запрещающая досрочный возврат денег в первые полгода после заключения сделки. Этот момент также необходимо учесть.

Как отказаться от кредита после его получения

Итак, отказаться от кредита после получения денег на руки, можно при условии, что данная возможность предусмотрена кредитным договором. Есть несколько вариантов:

- Банк разрешает отказаться от кредита в течение 48 часов или в течение нескольких дней после получения.

- Банк не начисляет проценты за первый месяц пользования кредитными средствами, разрешая отказаться от сделки в течение этого времени.

В любом случае нужно внимательно читать условия договора и следовать им. Обращаться в суд бессмысленно, если банк письменно предупредил заемщика о невозможности отказа от кредита.

Порядок действий:

- Уведомляете банк о своем намерении и подаете заявление.

- Ожидаете решения банка. Он вправе отказать заемщику, если на это имеются причины.

- После одобрения деньги возвращаются банку, подписывается соглашение о расторжении сделки. Обязательно сохраните полученные документы!

Может ли банк расторгнуть кредитный договор

Решение о расторжении кредитного договора иногда принимает сам банк. Причиной может послужить нецелевое использование средств заёмщиком, нарушение графика выплат или отказ заёмщика погашать кредит. Расторгнуть договор банк также может в той ситуации, если заёмщик продал залоговое имущество. В такой ситуации суд обязует должника вернуть кредит банку в полном объёме, а также погасить начисленные по нему проценты. Однако, банку невыгодно расторгать договор. Для этого нужно идти в суд. Суд может обязать вас погасить задолженность и проценты, но отказать банку в выплате заёмщиком начисленных штрафов за просрочку и т.д.

Рекомендации по досрочному погашению

Если отказ от договора уже невозможен, остаётся лишь перейти к процедуре досрочного погашения

Граждане обязательно должны учесть некоторые особенности и обратить внимание на рекомендации:

- подать заявление нужно как можно раньше, так как закон требует уведомления кредитора за тридцать дней по выплаты средств. Чем раньше будет передан документ – тем раньше финансовой организацией будет принято решение о судьбе последующих отношений с клиентом;

- если банк соглашается провести процедуру в более короткие сроки, нужно оформить отношения документально. Достаточно будет получить справку об отсутствии задолженности, но допускается вариант с оформлением дополнительного соглашения;

- досрочное погашение может носить частичный характер. В таком случае нужно взять в банке новый график выплат по остатку;

Процедура и условия досрочного погашения могут быть иначе обозначены договором между сторонами. Например, допускается установление более короткого периода, за который нужно уведомить кредитора об оплате. Однако установление более длительного временного отрезка не допускается.

При каких обстоятельствах клиент не вправе аннулировать ссуду

Если с момента подписания кредитного соглашения прошло 14 дней, заявитель уже не сможет законно отказаться от банковской ссуды. Остается другой выход – досрочная выплата. Иначе говоря, получателю придется вернуть заемные средства банку, погасив при этом начисленные проценты.

Когда речь идет о досрочной выплате банковской ссуды, клиент руководствуется нормами кредитного соглашения. Так, законодательством предусматривается, что банк не вправе отказать заемщику в досрочном погашении задолженности. Однако кредитор может предусмотреть мораторий, то есть временный запрет, не позволяющий клиенту погасить полученный заем на протяжении двух-трех месяцев, отсчитываемых от даты оформления кредитного договора.

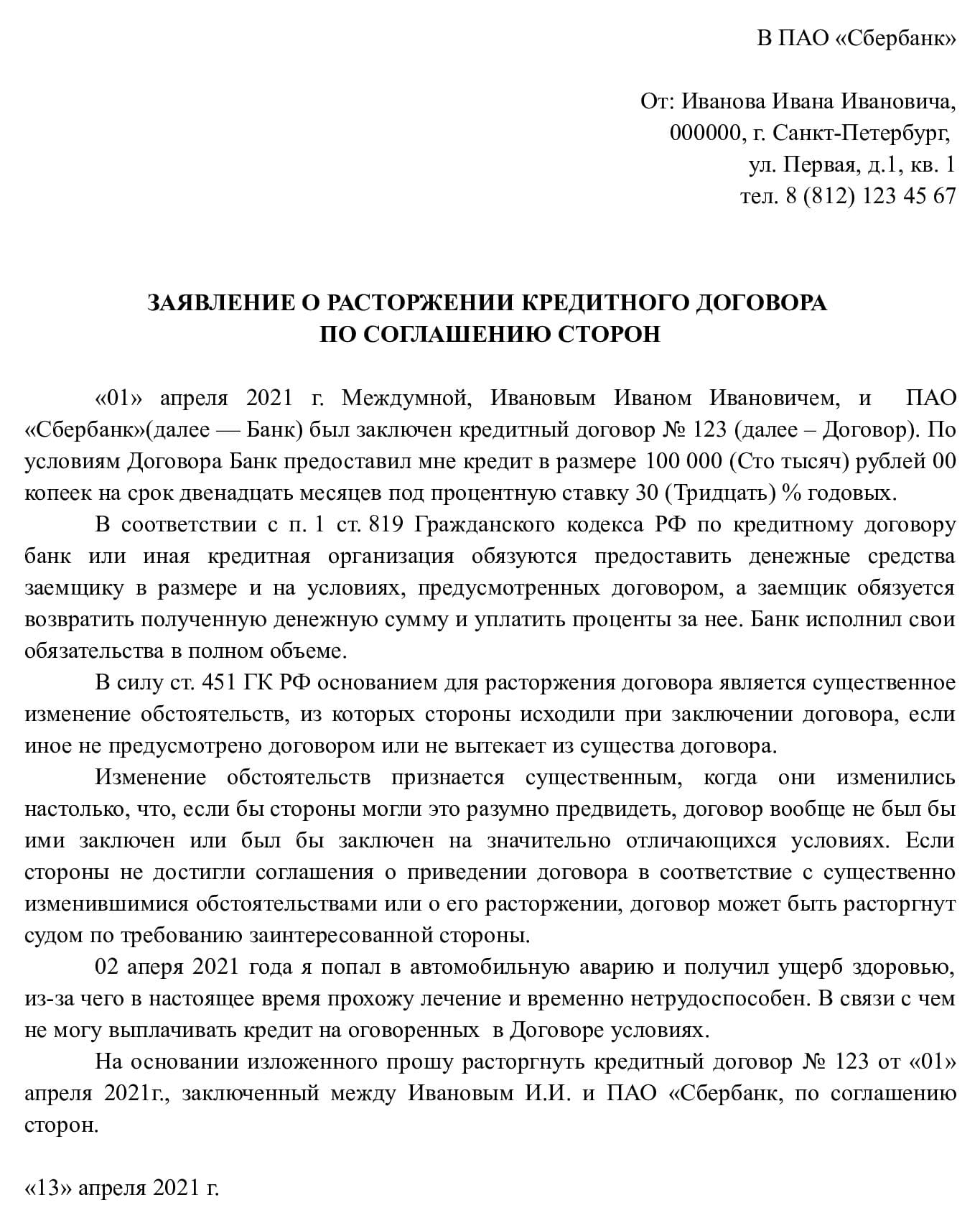

Образец заявления для расторжения кредитного договора с банком

Существуют определённые правила оформления заявления – единые для всех банков страны, имеющих государственную аккредитацию. Бумага составляется на имя директора компании – данная информация указывается в верхнем левом углу, после чего заявитель оставляет свои персональные данные и контактный телефон, по которому с ним можно связаться.

Текст документа содержит следующую информацию:

номер договора;

дата его подписания;

мотив, побудивший клиента к отказу – важно понимать, что причина должна быть серьезной, иначе решение руководителя банка может быть вынесено не в пользу заявителя;

мероприятия, которые человек готов выполнить со своей стороны для урегулирования данного вопроса.

После того, как вся информация будет изложена, под основным текстом ставится дата написания и личная подпись клиента.

Итоговые нюансы, которые нужно учесть при расторжении кредитного договора

Кредитный договор является документом, который подписывается двумя сторонами – заемщиком и банковской организацией. После заключения такого договора на заемщика возлагаются определенные обязательства. Признать такой документ недействительным или расторгнуть его является довольно сложной задачей. Именно поэтому в банке трудится целый отдел юристов, которые составляют кредитные договоры и продумывают все его пункты.

В практике есть не очень много случаев, когда суд выносил решение в пользу заемщика. Это объясняется тем, что клиент далеко не всегда знает все юридические тонкости кредитного договора

Поэтому к оформлению займа следует подходить очень осторожно и грамотно

Помните, что оформление потребительского кредита – это не только возможность реализовать свои потребности, но и очень серьезный шаг. Невнимательность, торопливость и неграмотность могут сыграть с вами злую шутку. Только холодный ум и объективная оценка ситуации избавят вас от проблем с отказом и возможностью расторгнуть договор потребительского кредита с банком.