Претензия к страховой компании по осаго: образец, как составить и сроки рассмотрения в 2021 году

Содержание:

- Содержание Досудебной претензии в страховую по ОСАГО

- Содержание претензии

- Иск в суд

- Что делать если страховая отказала

- Файлы для скачивания: образцы и бланки претензий по КАСКО

- Как составить претензию

- Основания для отказа

- Образец претензии в страховую компанию

- Когда и для чего составляется досудебная претензия?

- Причины занижение страховой выплаты?

- Какие документы приложить к претензии

- Образец заполнения претензии в страховую компанию по ОСАГО в 2021 году

- Когда и для чего составляется досудебная претензия в страховую компанию по ОСАГО

- Когда составляется заявление?

- Требования о выплатах по ОСАГО в 2021 году

- Что делать после?

- Сроки рассмотрения

- Что такое досудебная претензия в страховую по ОСАГО

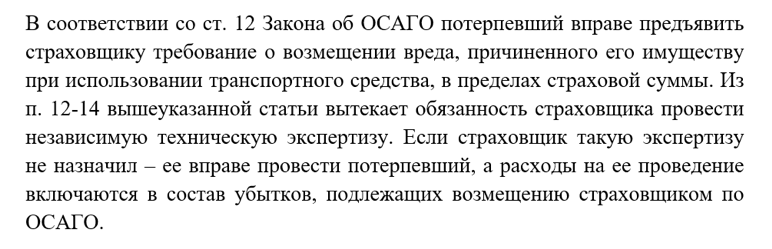

Содержание Досудебной претензии в страховую по ОСАГО

Нельзя писать в претензии произвольный текст. Она должна иметь свою структуру и грамотное содержание. И оформить ее следует в соответствии с правилами делопроизводства.

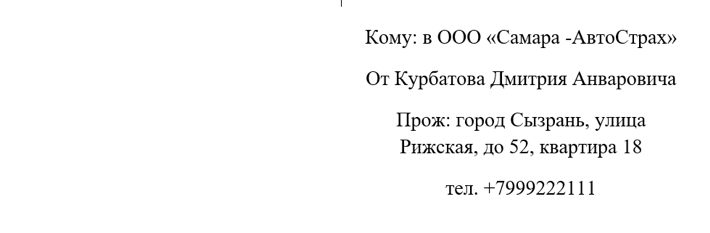

В верхнем правом углу указывается Ф.И.О. отправителя, его адрес и контактный телефон.

После этих реквизитов посередине пишется слово «претензия».

Вначале пострадавший описывает обстоятельства случившегося. При этом указывает только то, что относится к делу. В конце претензии он заявляет свои требования и аргументирует их положениями нормативных документов.

После текста указывается перечень приложенных документов, количество экземпляров и страниц каждого.

Претензия подписывается, ставится дата.

Содержание претензии

Ни один нормативный акт не регламентирует форму и содержание претензии, в том числе и по ОСАГО.

Поэтому содержание претензии в общих чертах должно соответствовать содержанию обычной жалобы и иметь ту же форму.

Мнение эксперта

Ильин Георгий Северинович

Практикующий юрист с 6-летним опытом. Специализация — уголовное право. Преподаватель права.

В крупных страховых компаниях разработаны бланки претензии, которые предлагаются недовольным клиентам. Как правило, эти бланки содержат общие клише, в которые страхователь вписывает свои конкретные обстоятельства.

При этом бланки страховых компаний отличаются от предлагаемых в интернете шаблонов только тем, что наименование страховщика, его адрес и иные реквизиты уже вписаны.

Для самостоятельного составления следует соблюсти следующую схему:

- начать претензию с «шапки», расположив ее в правом верхнем углу листа. В «шапке» указывается наименование страховой компании и ее юридический адрес, а также ФИО и адрес страхователя. Если место прописки не совпадает с местом жительства, то потребуется указать оба адреса;

- сразу под шапкой вписать наименование документа – «претензия» и чуть ниже, под наименованием – краткую суть требований, например «о возмещении ущерба по страховому случаю»;

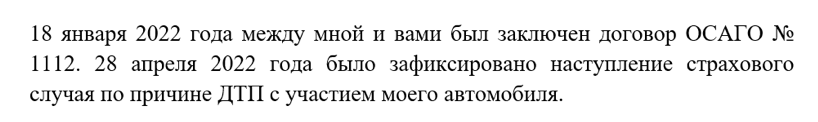

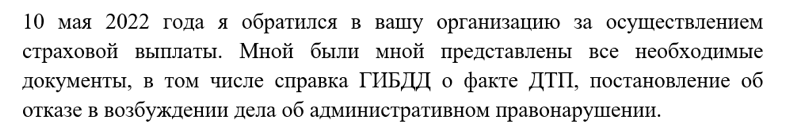

- составить описательную часть претензии, расположив ее сразу следом за предыдущим пунктом. В описательную часть претензии входят данные о наличии договора страхования со страховщиком, описание страхового случая, изложение решения страховой компании и причин, по которым автор претензии не согласен с решением страховой компании;

- сразу после описательной части, со слов «на основании вышеизложенного требую», начинается резолютивная часть претензии. Она содержит в себе краткий перечень требований к страховщику «требую выплатить такую-то сумму», «требую пересмотреть ваше решение» и т.д.;

- одновременно с требованиями, также в резолютивной части, следует указать банковские реквизиты, на которые страховщику предлагается внести сумму страхового возмещения, которого требует претензия;

- под резолютивной частью в левом нижнем углу листа располагается рубрика «Приложения», куда в номерном порядке вписываются все документы, прилагаемые к претензии;

- завершается претензия проставлением даты и подписью ее автора.

Обращаем внимание, что документы должны быть приложены либо в оригинале, либо в виде заверенных нотариусом копий. Если страховщик не возражает, то при подаче претензии можно предъявить ему оригиналы заявлений вместе с копиями

В этом случае страховщик может лично заверить прилагаемые копии, чего будет вполне достаточно для внутреннего рассмотрения страховой компании

Если страховщик не возражает, то при подаче претензии можно предъявить ему оригиналы заявлений вместе с копиями. В этом случае страховщик может лично заверить прилагаемые копии, чего будет вполне достаточно для внутреннего рассмотрения страховой компании.

Иск в суд

Если досудебный этап урегулирования конфликта не дал результатов, пострадавшая сторона должна подготовиться к передаче дела в суд. Стоит собрать нужные документы и подсчитать размер требуемый по компенсации суммы, прибавив к расчетам утерю имуществом товарной стоимости. Также следует вычесть уже полученную сумму, если страховая компания все же перевела какие-либо средства.

Судебный иск должен быть составлен в трех экземплярах. Первый предназначается страховщику, второй — судебному органу, а третий остается у заявителя. Текст документа должен содержать информацию о всех обстоятельствах дела с момента ДТП. К заявлению автомобилист прикладывает документы в подтверждение своей точки зрения.

Нередко для успешного завершения судебного процесса водители обращаются за помощью к автоюристам. Специалисты в сфере автоюрисдикции грамотно оформят документы и смогут правильно предоставить суду имеющиеся доказательства. Также автоюрист без труда сделает в иске отсылки на действующее законодательство и нарушенные страховщиком нормы.

Когда можно обратиться в судебные органы

Автомобилист может правомерно обратиться в судебные органы либо после 20 дней с момента обращения к страховщику с требованием о предоставлении компенсации, либо через 5 дней после отправки досудебной претензии. Продление указанных сроков возможно только в рамках пункта 11 статьи 12 ФЗ об обязательном страховании.

Что делать если страховая отказала

Если, несмотря на предоставленную информацию, страховая компания отказывается выплатить справедливую компенсацию, пострадавшему остается возможность добиться выплат по решению суда. Подать исковое заявление можно в течение 3 лет с момента происшествия.

Для подачи иска необходимо подготовить тот же пакет документов, что и для претензии. Кроме того, понадобится составить и само заявление. Документ можно создать самостоятельно или доверить написание опытному автоюристу.

В исковом заявлении необходимо описать всю ситуацию, начиная с обстоятельств, при которых произошло ДТП. Обязательно упоминают о способах добиться от страховой выполнения условий договора, включая попытку досудебного урегулирования, и реакцию на эту процедуру страховой.

К исковому заявлению необходимо приложить копию претензии с отметкой о дате принятия документа в рассмотрение.

Суд не принимает исковое заявление, если предварительно не была проведена процедура досудебного урегулирования конфликта.

Файлы для скачивания: образцы и бланки претензий по КАСКО

Образец досудебной претензии по КАСКО в «Росгосстрах». Бланки претензий по случаю заниженной выплаты по КАСКО и по хищению автомобиля.

Образец претензии по КАСКО.

Бланк-претензия по КАСКО по случаю заниженной выплаты СК.

Бланк-претензия по КАСКО по случаю угона автомобиля.

Как составить претензию

Поскольку цель досудебной претензии — это решение спорного момента мирным путем, то документ должен быть подготовлен правильно. Заполненную жалобу потребуется распечатать и отправить страховщику заказным письмом. Но также можно отнести ее лично и вручить под подпись секретарю или уполномоченному специалисту.

Образец

Если права пострадавшего участника движения нарушены, важно знать, как написать претензию. Вашему вниманию образец, с помощью которого водитель сможет грамотно подготовить документ

Как написать претензию:

| В шапке указать персональные данные пострадавшей стороны и наименование страховой компании, в адрес которой составляется жалоба. |  |

| В начале документа указать номер ОСАГО и дату оформления. Дополнительно сообщить дату ДТП. |  |

| После написать дату обращения в офис страховщика и какие документы были предъявлены. |  |

| На следующем шаге написать сумму полученной компенсации. Также следует указать сумму полного ущерба, которая получена согласно оценке независимого эксперта. |  |

| Далее дать ссылку на закон на ст. 12 Закона об ОСАГО, в рамках которой клиент имеет право самостоятельно сделать экспертизу и затребовать недоплаченную разницу. |  |

| В завершение указать свои требования, а именно перечисление суммы разницы на расчетный счет.

Дополнительно следует прописать срок, в течение которого клиент желает получить ответ. |

|

| В конце следует указать список документов, которые прилагаются. |  |

После, жалобу нужно распечатать, подписать и направить в страховую компанию. При личном обращении следует печатать бланк в двух экземплярах. Второй документ с визой о принятии со стороны специалиста страховой организации автолюбитель оставляет у себя.

Сроки рассмотрения

На законодательном уровне срок рассмотрения претензии не установлен. Единственное, что прописано в законе, это то, что страховщик обязан рассмотреть его и предъявить ответ в разумные сроки.

В результате этого опытные эксперты рекомендуют самостоятельно указывать максимальный срок, в течение которого компания обязана ответить. Оптимальный период составляет от 5 до 10 рабочих дней. Максимальный срок рекомендуют указывать не более 30 дней.

Действия пострадавшего при получении отказа

На практике бывает, что подана претензия по ОСАГО в Росгосстрах или иную компанию, а в ответ получен отказ. В таком случае следует придерживаться простой инструкции.

Действия при получении отказа:

- Отправить досудебную жалобу и получить подтверждение принятия её в работу.

- Спустя указанный срок получить решение в письменном виде.

- Подготовить пакет документов, при вынесении отказа, и обратиться в суд.

Опытные юристы предлагают свою помощь в решении вопроса. При этом оплата за услуги юриста после может быть взыскана со страховщика.

Получается, каждый автолюбитель обязан отстаивать свои права, если страховщик отказывает в выплате или занижает сумму. Для получения компенсации потребуется заполнить претензию, к которой приложить отчет с общей суммой ущерба, подготовленный независимым экспертом.

При получении повторного отказа дело следует передать в суд. На практике такие обращения решаются всегда в пользу пострадавшего.

Основания для отказа

Существует несколько причин, по которым страховая компания может отказать в удовлетворении претензии. Мотивированный отказ обязательно направляется в адрес пострадавшей стороны и может быть дан в следующих случаях:

- подачи требований от лица, которое не признано потерпевшим и не имеет соответствующей доверенности на представление интересов потерпевшей стороны;

- к претензии не приложены доказательные документы, дающие возможность сделать выводы об обоснованности требований;

- отказа потерпевшего лица представить пострадавшее в ДТП транспортное средство на осмотр (в случае натурального возмещения по полису ОСАГО);

- отсутствие реквизитов для перечисления денежных средств (при выборе безналичной выплаты);

- иные основания.

При соблюдении всех сроков и порядка досудебного обжалования со стороны потерпевшего и нарушений со стороны страховой компании, возможно обратиться в суд с исковым заявлением. Но заинтересованное лицо предварительно обратиться также с жалобой в надзорные органы, такие как РСА или Роспотребнадзор. В их праве произвести проверку агента и дать его действиям адекватную оценку.

Надзорные органы по итогам проверки и обнаружении нарушений законодательства могут лишить страховую компанию лицензии на осуществление деятельности. Поэтому тем, кто уверен в своей правоте имеет смысл добиваться возмещения понесенного ущерба всеми способами.

Досудебное обжалование является обязательным. Сначала подается претензия в компанию, с которой заключен договор по ОСАГО, а затем уже в иные инстанции, заканчивая судом.

Посмотреть еще статьи из рубрики: Страховка

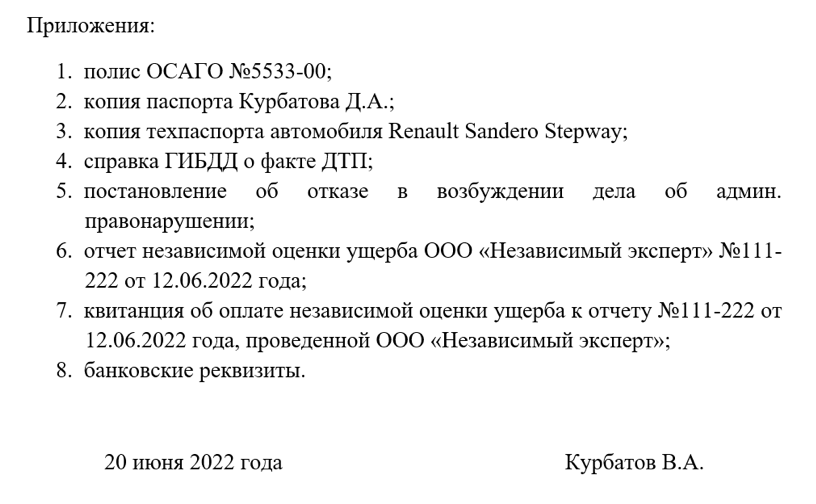

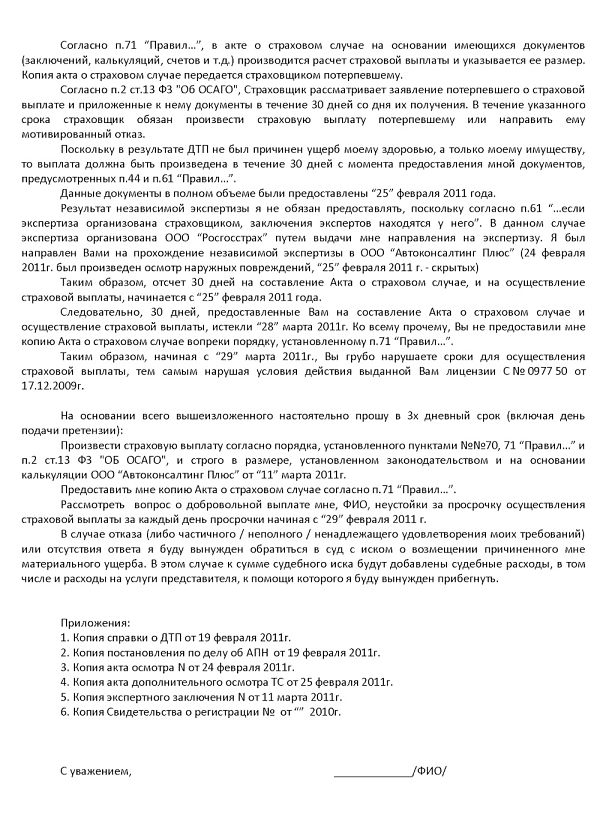

Образец претензии в страховую компанию

Филиал ООО «Страховая компания» в г. Екатеринбурге

650098, г. Екатеринбург, ул. Полевая, д. 8

Демидова Петра Алексеевича,

зарегистрированного по адресу:

640098, г. Пермь, ул. Совхозная, д. 15, кв. 1

ПРЕТЕНЗИЯ

о выплате страхового возмещения

Я, Демидов Петр Алексеевич, 18 августа 2017 г. в 22 часа 35 минут, управляя принадлежащим мне автомобилем Тойота королла (VIN — WJFOLFMDR0BD7S50511, регистрационный знак — Г367РУ166RUS), стал участником ДТП по адресу: г. Екатеринбург, ул. Ленина, д. 35.

В результате аварии моему автомобилю были причинены механические повреждения. Виновником ДТП признан водитель автомобиля ВАЗ 2109 Лещенко Алексей Николаевич, что подтверждается протоколом об административном правонарушении от 18.08.2017 серия 46 ХА N 29802912, постановлением по делу об административном правонарушении от 18.08.2017 серия 65 РН № 458673.

Виновник аварии предъявил полис обязательного страхования гражданской ответственности владельцев транспортных средств серии ВВВ N 05364428242, выданный ООО «Страховая компания» 01.07.2017.

После моего обращения в ООО «Страховая компания» по наступлению данного страхового случая и представления необходимых документов в полном объеме мне была перечислена страховая выплата в размере 100 000 (Сто тысяч) руб. 00 коп

Данная сумма значительно ниже тех затрат, которые необходимы для приведения моего автомобиля в состояние, в котором он находился до момента наступления страхового случая (п. 18 ст. 12 Федерального закона от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской

ответственности владельцев транспортных средств»).

Согласно отчету от 04.08.2015 N 017/13 об оценке рыночной стоимости услуг по восстановительному ремонту моего автомобиля, составленному ООО «Уральский Оценщик», ущерб, причиненный моему автомобилю, 100 000 (Сто тысяч) руб. 00 коп

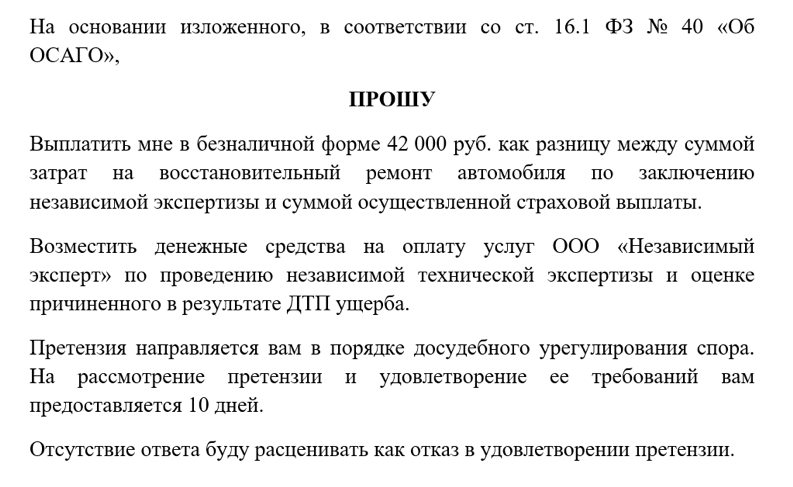

На основании изложенного, учитывая допущенные нарушения,

ПРОШУ:

- Произвести страховую выплату в размере 100 000 (Сто тысяч) руб. 00 коп. в течение 5 (Пяти) календарных дней с момента получения данной претензии

- Оплатить стоимость услуг по независимой оценке ущерба в размере 10 000 (Десять тысяч) руб. 00 коп.

Когда и для чего составляется досудебная претензия?

Досудебная претензия по ОСАГО, как инструмент воздействия на страховые компании, используется владельцами транспортных средств в следующих случаях:

1. Некачественный ремонт автомобиля.

Некачественное выполнение работы и срыв сроков ремонта ТС, которые установлены законодательством, являются причинами для направления жалобы автостраховщику в соответствии с законом «О защите прав потребителей». Перед подписанием акта приёма-передачи автомобиля проведите визуальный осмотр.

Укажите видимые недостатки, например, дефекты нового лакокрасочного покрытия. После ремонта ДВС, коробки передач, тормозов и прочих технических узлов можно провести независимую экспертизу, которая даст объективную оценку и выявит скрытые дефекты.

В случае оказанной услуги несоответствующего качества автовладелец имеет право на возмещение ущерба за ремонт, компенсацию морального вреда и дополнительную денежную выплату

Обратите внимание, что автомобиль не старше двух лет ремонтируется у официального дилера

Максимальный срок проведения работ составляет 30 дней. За недочёты по качеству и затянутости ремонта ответственность несёт не автосервис, а страховщик.

2. Нарушение срока выплаты.

Законодательство устанавливает 20-дневный срок возмещения ущерба в денежной форме с момента написания и подачи заявления. В него не входят праздничные и выходные дни.

Таким образом, срок выплаты может растянуться на месяц при наличии праздников (майских выходных или «новогодних каникул») в календарном месяце. При задержке выплат автостраховщику начисляется просрочка, составляющая один процент в сутки от общей суммы задолженности.

Мнение эксперта

Ильин Георгий Северинович

Практикующий юрист с 6-летним опытом. Специализация — уголовное право. Преподаватель права.

Если отведённое законом время прошло, а денежные средства так и не поступили, то автовладелец направляет претензию. При отсутствии ответа или неудовлетворительном решении «запускает дело» в суде.

3. Уменьшение суммы выплаты или полный отказ в возмещении.

Автостраховая компания, как и другая коммерческая организация, стремится сократить расходы. Для этого используются «лазейки» в постоянно изменяющемся законе, касающемся ОСАГО.

Недобросовестная фирма и вовсе может уклоняться от выплаты без ведомых причин. С этим нужно бороться.

Выразите несогласие с отказом автостраховщика и добейтесь пересмотра решения. Как составить досудебную претензию в страховую компанию, Вы прочитаете ниже.

Претензия, направляемая перед судом, — официальный документ, в котором одна сторона (страхователь) требует от другой стороны (страховщика) устранения нарушений или выполнения обязательств согласно ранее заключённому договору. Закон об ОСАГО не предъявляет строгих требований к её оформлению.

Поэтому писать жалобу в СК разрешается в произвольной форме на листе А4. Для экономии времени заполните бланк установленного образца, который имеется у страховщика.

Причины занижение страховой выплаты?

На снижение выплат автовладельцам страховые компании зарабатывают больше денег для самих себя. При этом, пострадавшая сторона может доказать факт нарушения закона исключительно через суд. В то же время страховщик способен уменьшать размер компенсации, если уже был превышен лимит страховых выплат, установленный государством.

На сегодняшний день существуют ограничения:

- выплаты до 500 000 рублей, выплачиваемых пострадавшим в ДТП стороне за вред здоровью;

- выплаты до 400 000 рублей, выплачиваемые в качестве компенсации ущерба ТС или прочему имуществу пострадавшей стороне.

Страховщики пользуются данным аспектом в законодательстве в том случае, если стоимость ремонта или лечения стоит дороже указанных сумм.

Также СК имеет право снижать сумму ОСАГО из-за:

- износа деталей, которые нуждаются в замене;

- расчёта суммы компенсации в обход товарной стоимости;

- исключения из итогового размера выплаты определённых повреждений (повреждения ЛКП, коррозия).

Какие документы приложить к претензии

К заявлению прикладывают все имеющиеся документы, подтверждающие обоснованность требований пострадавшего. Чем больше доказательств своей правоты предоставит водитель, тем больше шансов, что его запрос будет удовлетворен в полном объеме.

В качестве доказательств занижения выплат предоставляется заключение независимого эксперта о размере повреждений и стоимости восстановления. Оплатить экспертизу придется владельцу машины. Проводят процедуру только после того, как сотрудники страховой осуществят осмотр и оценку, обязательные по заключенному договору. После получения акта о размере возмещения от специалистов страховой можно предоставить автомобиль для осмотра независимым экспертам.

Если независимая экспертиза проведена до проведения оценки страховой компанией, она имеет право отказать в рассмотрении претензии.

Если имели место дополнительные расходы (оплата эвакуатора), необходимо предоставить страховой чеки. Понадобится и справка об ущербе для здоровья водителя, если таковой имел место.

Также выгодополучатель должен приложить к заявке и другие документы. Можно использовать оригиналы, но лучше передавать в страховую заверенные нотариально копии.

В стандартный комплект входит:

- паспорт заявителя;

- правоустанавливающие документы на пострадавший автомобиль;

- договор страхования с компанией ответчиком;

- доверенность (если заявку подает не собственник машины);

- справку о произошедшей аварии;

- протокол, составленный сотрудниками ГИБДД;

- извещение о ДТП (если при оформлении аварии не присутствовали сотрудники дорожной полиции).

Образец заполнения претензии в страховую компанию по ОСАГО в 2021 году

- В самом верху документа необходимо указать название и адрес автостраховщика, а также ФИО его руководителя (желательно). Ниже пишем собственные ФИО и контактную информацию, включая номер мобильного телефона и электронный адрес. Сюда же добавляем почтовый адрес.

- В середине бланка (листа А4) пишем «Досудебная претензия».

- Далее в строгом деловом стиле описываем сложившуюся ситуацию, а также приводим обоснованность законности своих требований. По возможности приведите ссылки на невыполненные пункты договора с автостраховщиком.

- После этого составляем список требований, указывая законные основания для обращения, ссылаясь на статьи в законе и пункты в договоре.

- Теперь нужно указать реквизиты для перечисления Вам средств.

- Кроме этого, в претензии желательно указать дополнительный пункт, который должен содержать требование о возмещении морального ущерба. Тут нужно не только написать фактическую сумму, но и привести критерии её расчёта.

- Обязательно укажите в тексте, что если страховая компания не захочет решать дело добровольно, то дальнейшее решение спора продолжится в зале суда.

- Также, стоит перечислить все прилагаемые к претензии документы и указать количество их копий.

- В самом низу пишем дату обращения и ставим роспись.

Составленную таким образом претензию можно принести лично. Но, в этом случае, не помешает составить 2 одинаковых экземпляра документа. Один оставляем у себя, второй – отдаём автостраховщика, получив отметку о принятии документа. Также, Вы можете отправить претензию заказным письмом. Также, рекомендуем ознакомиться с нашей новой статьёй о том, кто может оспорить завещание на квартиру.

Какие дополнительные документы нужно прилагать к претензии

Таких бумаг будет немало, так что рекомендуем перепроверить полный пакет по списку.

К составленному заявлению автостраховщику следует приложить копии документов, которые подтверждают владение автомобилем, полиса и паспорта. Кроме того, Вам понадобятся процессуальные документы из ГИБДД (постановление по делу об АП, а также протокол об АП).

Примечание

Стоит отметить, что выдача справок инспекторами ГИБДД была отменена ещё год назад (20 октября 2018 года)!

С июля месяца 2016 года был увеличен срок ответа на все претензии по ОСАГО и на сегодняшний день он составляет 10 суток. Если Вы не получили ответ в этот период времени – обращайтесь в суд.

Почему могут отказать

- К заявлению не были приложены обязательные документы, которые составляют доказательную базу.

- Заявление поступило от третьего лица, не являющегося доверенным или потерпевшим.

- В составленной претензии отсутствует информация о пострадавшем (например, адрес или платёжные реквизиты).

- Пострадавший не предоставил транспортное средство для технической диагностики в указанные законом сроки.

Узнать больше о претензии в страховую можно из этого видеоролика:

Следующая

Автомобильное правоКак дешевле переоформить автомобиль на родственника

Когда и для чего составляется досудебная претензия в страховую компанию по ОСАГО

Выплата по ОСАГО начисляется только после проверки автомобиля потерпевшего экспертом от организации. К сожалению, не всегда итоговая сумма верна. В случае занижения суммы ремонта водитель имеет полное право выразить свое несогласие.

Изначально нужно постараться решить конфликт на уровне организации. С этой целью и составляется претензия, которая позволяет решить спор и не доводить дело до судебного разбирательства.

Мнение эксперта

Миронова Анна Сергеевна

Юрист и адвокат по автомобильному праву. Специализируется на административном и гражданском праве, страховании.

Претензия представляет собой первичный официальный документ, выражающий несогласие страхователя с суммой выплаты по договору ОСАГО и, соответственно, с решением эксперта СК. Регулирует разрешение подобных споров нормативная база Арбитражного процессуальный кодекс РФ.

Подается подобный документ в СК в случаях:

- заметного снижения стоимости ремонта машины или денежного возмещения;

- категорический отказ организации от выплаты;

- несоблюдение положенных сроков проведения транзакции, умышленное затягивание выплаты возмещения.

Последняя причина встречается крайне редко, т.к. сроки выплат закреплены на законодательном уровне.

Проблема возникает только в результате халатности страховщика. Если просрочка все же произошла, водитель имеет право взыскать с организации неустойку, размер которой рассчитывается на основании установленных правил.

Некачественный ремонт автомобиля

Перед подписанием акта выполненных работ на СТО, водителю нужно осмотреть машину и в случае обнаружения погрешностей, недостатков в произведенном ремонте, письменно указать их в акте.

В случае некачественного ремонта авто, водитель имеет право требовать надлежащее качество восстановления. Если машине не менее двух лет, она должна ремонтироваться только в салонах официальных дилеров.

Нарушение срока выплаты

Срок выплаты установлен на законодательном уровне. Он составляет 20 дней с момента подачи акта от эксперта с данными о степени повреждения. Праздничные и выходные дни не входят в заданный интервал.

Если сроки не были соблюдены, штраф за просрочку. Для этого составляется претензия, если она не будет удовлетворена, тогда дело направляют в суд.

Уменьшение суммы выплаты или полный отказ в возмещении

Практически каждая страховая организация старается снизить расходы, направленные на возмещение ущерба своим клиентам. Отдельные компании ищут массу причин, чтобы избежать выплаты вовсе.

Досудебная претензия по большому счету является одним из рычагов давления на страховую компанию, в результате чего существует возможность добиться пересмотра дела.

Согласно статистике, подача претензии в большинстве случаев удовлетворяется организацией, т.к. судебное разбирательство грозит страховой компании серьезными потерями, которые не идут в сравнение с требованием водителя.

В случае неудовлетворительного решения, пострадавший может подать исковое заявление в суд, а также направить жалобу на страховщика в РСА и Центральный Банк России.

Претензия составляется и передается на рассмотрение в организацию, где был получен полис, но не была выплачена требуемая сумма.

Когда составляется заявление?

По умолчанию любая досудебная претензия по ОСАГО — специальный документ, через который пострадавший владелец авто официально возражает против действий страховой фирмы, при этом аргументированно указывая все обстоятельства конфликта, а также требует его исправить.

При возникновении такого спорного вопроса, все разногласия разрешаются у страховщика. Лишь потом хозяин машины имеет право обратиться в суд: когда претензия не была своевременно удовлетворена.

Главные основания для составления и подачи такой бумаги — споры по полису, которые тесно переплетены со следующими обстоятельствами:

- Отказ в выплате (страховщики напрямую заинтересованы в получении прибыли, поэтому многие компании часто отказывают клиентам, ссылаясь на различные причины – не всегда на законных основаниях).

- Заниженная сумма (наиболее распространённая причина обращения, поскольку на практике пострадавшая при аварии сторона получает 50-70% от всего ущерба, что не соответствует реальной экспертизе и требует оспаривания).

- Нарушение сроков компенсации (согласно общепринятым нормативам, страховая организация должна перевести финансы в течение 20 дней, начиная с момента запроса).

- Выдано направление на ремонт (пострадавший владелец машины сумеет получить своевременно не только деньги, но и направление на СТО – если такой вариант предлагают через 20 дней, то имеет смысл направлять в ответ претензию).

По факту досудебная претензия по полису ОСАГО — это законный метод добиться справедливости: в эффективности данного способа уже неоднократно убедились многие отечественные автомобилисты. Если права водителя действительно нарушены, то официальная претензия или жалоба гражданина за оказание некачественных услуг поможет исправить ситуацию.

Кто может подавать?

Разногласия насчёт того, кто именно имеет право отправлять претензию в страховую компанию, тоже нередко тормозя процесс. Согласно законам, инициатором спора может оказаться:

- потерпевший (сам водитель повреждённого имущества);

- доверенное лицо (смежно с соответствующим документом).

Поэтому при подаче обращения неуполномоченным лицом фирма может вовсе отказать в удовлетворении претензии. Причём претензию стоит отправлять только в ту компанию, в которую ранее подавалось заявление о необходимой выплате. Лишь в ситуации, когда фирма обанкротилась или лишилась лицензии, то аналогичное письмо дублируется сразу в Российский союз автостраховщиков (РСА).

Какие сроки рассмотрения?

Формально на законодательном уровне точный период рассмотрения претензии не зафиксирован. Зато в нормативах чётко прописано, что страховщик обязан рассмотреть обращение клиента и предъявить ответ в разумные сроки.

Опытные эксперты советуют сразу самостоятельно указывать максимальное время, в течение которого организация обязана ответить (осуществить выплату или направить письменный отказ в удовлетворении претензии). Опираясь на практику рассмотрения случаев ДТП, оптимальный период длится от 5 до 10 дней, а максимальный срок рекомендуют ставить не дольше 30 дней.

Требования о выплатах по ОСАГО в 2021 году

С начала весны прошлого года в силу вступил обновлённый порядок компенсаций водителям по страховому полису ОСАГО. В числе главных изменений – перечисление денег не физлицам-автовладельцам, а ремонтным мастерским и автосервисам, которые занимаются заменой повреждённых запчастей и другими восстановительными работами.

При этом, в этом законе есть следующие исключения:

- Если в результате ДТП автомобилю был нанесёт серьёзный ущерб и он не подлежит ремонту.

- Если фактическая стоимость ремонта значительно превышает максимальную страховку в 400 000 рублей. В этом случае автостраховщик имеет право предложить за ремонт свою доплату.

- Кончина водителя автомобиля (производится страховая выплата родственникам).

- Получение среднего или же тяжкого вреда здоровью водителя.

- Заявление в письменной форме о страховой выплате от человека с ограниченными возможностями.

- Если у водителя отсутствует возможность осуществления ремонтных работ на СТО в положенные законом сроки.

- В случае многократных нарушений водителем порядка возмещения, а также при ограничении его прав на СТО (подобные решения выносит Банк России, а фактический максимальный срок не превышает года).

- В случае причинения вреда имуществу других граждан (касается не только автомобилей).

- Если полная сумма ремонта превышает максимальную сумму в случае оформления ДТП по Европротоколу. В данном случае сам страхователь обязан отказаться от внесения необходимой суммы доплаты за проведение восстановительных работ. На сегодняшний день максимальная сумма выплаты составляет 50 000 рублей. А с 1 июня 2018 года её размер был увеличен в два раза.

В перечисленных выше ситуациях можно рассчитывать на деньги по досудебной претензии. В других случаях законом предлагается так называемое натуральное возмещение, то есть, восстановление автомобиля на СТО.

Напоминаем Вам, что на нашем сайте Вы можете точно и быстро произвести онлайн расчёт стоимости полиса на калькуляторе ОСАГО 2021!

Что делать после?

После того, как заявление на получение компенсации будет передано страховщику, автовладельцу остается только ждать решения компании. Если обнаружится нехватка документации, потребуется в указанные агентом сроки предоставить требуемые бумаги.

При получении положительного решения останется ожидать поступления средств на счет. Помощь при ДТП? А в случае не обоснованного отказа или неудовлетворенности полученным возмещением страхователю останется обратиться в суд. Но предварительно потребуется провести досудебную процедуру решения вопроса и направить жалобу страховщику.

Все вопросы, связанные с претензиями от граждан-водителей к страховщикам, регламентируются новым законом об ОСАГО № 40 от 25.04.02 г. с внесенными последними изменениями 28.11.15 г. (далее — Закон).

Если вы знаете, какие пункты закона на вашей стороне, тогда вы уверенно сможете действовать в отношении компании, которая обязана выплатить вам страховку.

Сроки рассмотрения

Поданная клиентом жалоба рассматривается страховым оператором в течение 20 дней. В этот же период должен быть предоставлен официальный ответ с указанием принятого решения. Если СК затягивает процесс, и даже через месяц письма нет, страхователь имеет право на следующие действия:

- Подать обращение в Российский союз автостраховщиков или Центральный банк с полным описанием ситуации и просьбой разобраться.

- Обратиться в судебную инстанцию с заявлением.

- Лично прийти в офис компании и затребовать письменный ответ с итогами рассмотрения претензии.

Когда затягиваются сроки ремонта и страховщик не предоставляет ответа на претензию, рекомендуется обратиться сразу в суд. Дополнительно по этому вопросу следует проконсультироваться с юристом, который будет представлять ваши интересы.

Страхование КАСКО, в отличие от ОСАГО, проводится на добровольной основе, но когда дело касается компенсации, сложностей с получением может быть не меньше. В этом случае отличным решением проблемы в досудебном порядке станет составление претензии. Этот документ не сложный, и составить его можно самостоятельно, если знать, какие пункты обязательно указываются и без чего не обойтись при оформлении. Если ответа на нее не будет, страхователю потребуется обратиться в суд.

Что такое досудебная претензия в страховую по ОСАГО

Претензия в данном случае – это письменное обращение страхователя к страховщику, в котором он указывает свое несогласие с принятым решением по ОСАГО и выплата, назначенная страховой компанией, его не устраивает. В этом обращении страхователь обязательно указывает требование о том, какую сумму он считает справедливой.

Письменное обращение передается в офис страховщика нарочным или по почте. Факт получения претензии должен быть удостоверен отметкой о принятии или почтовым уведомлением о доставке.

Впоследствии один из этих документом является в суде доказательством направления претензии.