Брокер втб: все, что нужно знать инвестору

Содержание:

Как торговать

Преимуществом торговли через терминал онлайнброкер VTB Инвестиции является полностью переведенный процесс в режим онлайн. Доступ на финансовые рынки открывается через мобильное приложение или веб платформу. Ничего дополнительно скачивать и устанавливать не потребуется. При наличии смартфона существует опция дополнительного уровня безопасности подтверждения сделок при помощи Face ID или Touch ID.

В компании работают проверенные эксперты и профессиональные аналитики рынка. Они бесплатно предоставляют аналитику и обзоры, выдают инвестиционные идеи. Экспертность состава ВТБ была доказана по версии авторитетного международного финансового издания Global Finance. Аналитика представлена в разделе https://broker.vtb.ru/analytics/.

Робот-советник

Наличие встроенного помощника робота-советника позволит новичкам собирать свой собственный портфель исходя из индивидуального соотношения риска и прибыли. Доступно формирование целей, для достижения которых робот будет составлять портфель и выбирать ценные бумаги для вложения.

Какие рынки доступны для торговли от ВТБ

Вне зависимости от выбранного тарифного плана клиентам доступна торговля на Московской и Санкт-Петербургской биржи. Здесь представлены свыше 5000 торговых активов, среди которых акции, облигации, еврооблигации, фонды и валюта.

Для профессиональных трейдеров и инвесторов доступно большее разнообразие — свыше 10 тысяч активов. Обеспечено такое многообразие обеспечением дополнительно выхода на крупнейшие зарубежные фондовые биржи: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

Квалифицированный инвестор

Для получения статуса квалифицированного инвестора, необходимо соответствовать следующим требованиям ВТБ:

- Быть полноправным владельцем имущества на сумму от 6 000 000 рублей. В счет идут средства на счетах клиента в банке, ОМС и купленные ценные бумаги.

- Опыт работы в соответствующей сфере рынка ценных бумаг от двух лет в качестве профессионального инвестора.

- Профессиональное профильное образование, полученное в вузе для обучения торговли на рынке ценных бумаг.

В случае удовлетворения требованиям компании, необходимо подойти в офис банка и предоставить соответствующие документы. Их список можно уточнить на официальном сайте в разделе https://broker.vtb.ru/trade/qualified/ ру или по телефону горячей линии 8 800 333-24-24. Звонок техподдержки бесплатный на территории РФ.

Инвестиционные идеи

Это независимые рекомендации и сигналы, которые генерируются на основании экспертного мнения и опыта работы на рынках от профессиональных аналитиков и трейдеров. Клиент вправе самостоятельно решать, пользоваться ими или нет. Профи рекомендуют новичкам учитывать подобные сигналы, но они должны быть только в качестве дополнительного подтверждения своей собственной торговой стратегии.

Опция персонального советника

Брокер ВТБ предлагает клиентам платную услугу профессионального консультанта, который будет разрабатывать стратегию и персональные торговые рекомендации на основании предпочтений клиента. В VTB трудятся только специалисты с опытом работы в сфере от 10 лет, имеющие все надлежащие сертификаты и прошедшие строгую проверку со стороны компании.

Стоимость персонального консультанта составляет от 20 000 рублей в месяц. При этом рекомендуемая сумма на счету для реализации его торговых идей должна быть как минимум 10 миллионов.

Советник составит торговую стратегию исходя из предпочтений клиентов. К примеру, вы хотите получать 20% чистой прибыли в год. Советник составит тактику так, чтобы обеспечивать клиенту такие показатели. Это позволит сэкономить время и деньги, доверившись профессионалу. Опция подойдет для начинающих инвесторов, у которых не хватает должного опыта для составления подобной тактики самостоятельно.

Терминал для торговли QUIK

Для осуществления деятельности на фондовых рынках ВТБ предоставляет для своих клиентов торговый терминал, обеспечивающий доступ к российским рынкам в режиме онлайн. Это профессиональная платформа, соответствующая требованиям и международным стандартам.

Торговый терминал предоставляется для трейдеров бесплатно, абонентская плата отсутствует. Терминал требует установки на персональном компьютере. Скачать можно с официального сайта в разделе https://broker.vtb.ru/login/quik/. Со сторонних ресурсов не рекомендуется скачивать для повышения безопасности и снижения риска взлома.

Торговые платформы ВТБ

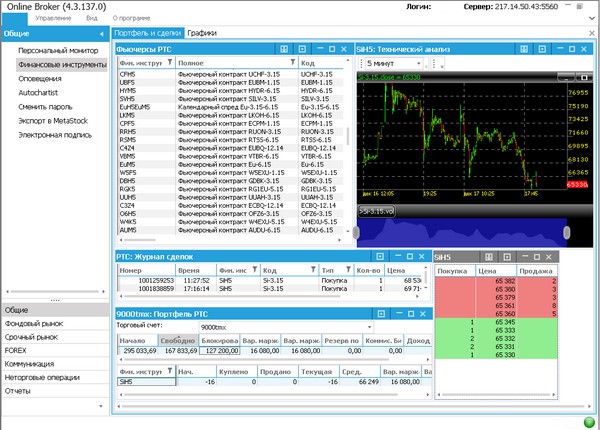

Помимо классического терминала QUIK (в десктопном и WEB вариантах), в арсенале ВТБ есть собственная разработка Online Broker. Этот терминал отличается более простым и интуитивно понятным интерфейсом, позволяющим одним щелчком мыши переключаться между рынками, в числе которых есть и форекс. Торговые инструменты сгруппированы по типам с указанием полного наименования, а не только биржевого тикера.

Инвестор имеет возможность перераспределять активы и денежные средства между несколькими счетами, получать аналитическую поддержу от ВТБ Капитал и статистику от Dow Jones. Веб-версия платформы Online Broker одновременно является и личным кабинетом. Она позволяет менять тарифный план, заказывать документы с банковской подписью, открывать новые торговые счета. Кроме того, веб-версия используется для работы с зарубежными активами.

Для мобильных устройств разработано приложение «ВТБ Мои Инвестиции». Существуют версии для операционных систем iOS и Android. Приложение обладает хорошей функциональностью, его можно считать настоящим прорывом для ВТБ. Оно не только позволяет совершать торговые сделки на фондовом, срочном и валютном рынках Московской биржи, а также сделки с иностранными ценными бумагами на некоторых зарубежных биржах.

Уникальной особенностью является Робоэдвайзер – сервис для автоматического подбора портфеля согласно инвестиционному профилю клиента. Чтобы определить профиль, клиент заполняет специальную анкету. После этого Робоэдвайзер не только подбирает оптимальный состав портфеля, но и проводит его ребалансировку в случае отклонения портфеля от оптимального.

Инструкция по установке QUIK на ПК

Где скачать дистрибутив системы

Cкачать дистрибутив системы QUIK можно на официальном сайте ВТБ банка. Необходимо зайти в брокерский раздел сайта и перейти в QUIK, на сайте будет представлен установочный файл. Вы скачиваете рабочий файл, а не демонстрационный, поэтому предварительно клиенту необходимо оформление соглашения на обслуживание брокером.

Для установки необходимо соблюдение следующих требований:

- процессом не меньше 2.0 ГГц;

- наличие оперативной памяти от 2 гигабайт и выше, желательно 4;

- свободное место на жёстком диске, не меньше 2 гигабайт;

- ОС Windows 7 и выше;

- стабильная работа интернет соединения.

Инсталляция файла quik.exe

После скачивания файла необходимо выбрать путь установки QUIK, если это не сделать, то система будет устанавливаться в выбранный по умолчанию каталог. Нажимаем клавишу «Начать».

Далее потребуется выполнять все действия в соответствии с представленными подсказками на экране. Процесс установки просто и понятный, тем более, все действия описаны на русском языке.

Как зарегестрировать ключи доступа?

Для генерации ключей необходимо открыть программу. Открываете программу запуска Windows и находите в поиске папку QUIK VTB, через неё переходите в программу по генерации ключей. Первым делом необходимо установить путь, куда будут сохраняться ключи. По умолчанию они будут записаны в папку Keys рабочей папки трейдинговой системы. В нижних строках необходимо ввести логин и пароль, с помощью которых производится вход в систему.

При потере пароля нужно будет создавать ключи заново.

Заполняем форму и нажимаем «далее».

В следующем шаге необходимо подтвердить пароль, набрав его повторно. В окне представлены параметры созданного ключа, при обнаружении ошибки необходимо прервать создание или просто вернуться на предыдущий шаг. Если вся информация указана верно, то необходимо нажать клавишу «Создать».

Чтоб ключ был уникальным нужно сгенерировать случайное число. Для этого необходимо ввести произвольное количество символов на клавиатуре. Запоминать символы не нужно.

После набора необходимого количества символов окно ввода закроется самостоятельно и появится сообщение о завершении процедуры, где пользователю необходимо нажать клавишу «завершить».

Чтоб зарегистрировать ключи в терминале QUIK нужно зайти в личный кабинет и перейти в раздел настроек, там выбрать вкладку «терминалы торговых систем». Там необходимо создать новый терминал, выбрав файл сгенерированного ключа.

Подтверждение происходит с помощью электронной подписи.

Настройка подключения

Если подключать систему с помощью интернет-соединения, то дополнительные настройки не требуются. Во время запуска программы в форме идентификации пользователь выбирает возможность для подключения к серверу. Функциональные отличия между серверами 1 и 2 в том, что на первом подключена стабильная версия программы, а на втором последняя версия QUIK.

Если подключение будет произведено с помощью прокси-сервера, то необходимо будет указать его настройки. Через меню настроек вызываете форму, где отмечаете пункт входа в интернет через прокси. Указываете IP-адрес прокси-сервера и порт, остальные настройки будут сугубо индивидуальными в зависимости от выбранного сервера.

Альфа-Банк

Пассивный инвестор

Здесь стоит рассмотреть тариф «S» с единой комиссией за сделки 0,3%, соответственно, инвестор потратит 300 ₽.

Начинающий трейдер

При выборе тарифа «Альфа-трейдер» расходы будут складываться из комиссии за операции 0,049% (+0,01% для Московской биржи) и депозитарной комиссии 0,06% от стоимости активов. Если предположить, что на счету у нашего трейдера 500 000 ₽ в ценных бумагах, то расходы будут следующими: 59 ₽ в день, 1180 ₽ в месяц + 300 ₽ платы за депозитарий в год.

Разброс предполагаемых расходов на брокерское обслуживание очень велик, и стоит понимать, что мы максимально упростили кейсы расчёта для наглядности. В реальной жизни не существует идентичных инвесторов с одинаковыми стратегиями, задачами, инструментами и торговыми оборотами.

Прежде чем открывать брокерский счёт, необходимо определиться с тем, что именно вы хотите получить, и ориентироваться на опции, которые необходимы конкретно вам. Безусловно, брокера всегда можно сменить, но в некоторых случаях это повлечёт дополнительные расходы и хлопоты (например, если вы откроете ИИС не там, где хотели бы).

Хочу всё же открыть вклад

Калькулятор вкладов Сравни.ру

Все представленные комиссии актуальны на дату публикации статьи и могут измениться в будущем. При написании текста Сравни.ру не сотрудничал с брокерами, перечисленными в тексте.

Общая информация

Для тех, кто не работал ранее с фондовыми брокерами, может быть полезной следующая информация:

- Никаких бонусных программ нет и быть не может. Здесь всё серьёзно.

- Лицензия накладывает достаточно серьёзные ограничения – нужно будет привыкать к плечу 1:5-1:7 на срочном рынке. То есть продать “на всё”, как это делают на евродолларе у какого-нибудь Инстафорекса, не получится в том размере, который подразумевается.

- Пополнение и снятие средств только через банковские платежи. Оптимальный вариант – открывать счёт в самом ВТБ, это даст возможность избежать лишних временных затрат, а также комиссий.

- Необходимость платить налоги с прибыли. Есть возможность сократить налоговую нагрузку – работать со специальным счётом ИИС, это официальная государственная программа, дающая при соблюдении определённых условий возможность платить меньше налогов.

Если всё перечисленное не отпугнуло, то в этом случае можно начинать работать. Фондовый рынок открывает огромные возможности, при грамотном подходе к управлению рисками всё получится. По крайней мере, там однозначно есть возможность заработать больше, чем на том же популярном у населения банковском депозите.

ИИС в ВТБ

Индивидуальный инвестиционный счет, если не знаете что это такое, то ссылка на подробное видео есть в описании. Вкратце, это вид брокерского счета при котором, есть возможность получить налоговый вычет от государства. Таким образом государство стимулирует инвестиционную деятельность своих граждан. Минус в том, что для чтобы получить справку от брокера ВТБ для подачи налоговой декларации, нужно будет посетить офис банка ВТБ. Если захотите перенести свой ИИС от другого брокера к ВТБ, тоже нужно будет посетить офис.

ВТБ не требует пополнять ИИС при открытии в отличие от того же самого Сбербанка — это хорошо. При закрытии ИИС, можно перевести активы на брокерский счет для того чтобы действовала льгота на долгосрочное владение ценными бумагами.

Как стать инвестором онлайн

Если физическое лицо уже является клиентом банковского учреждения, счет можно открыть через интернет, используя личный кабинет ВТБ-Онлайн.

Пошаговая инструкция:

- зайти в профиль на веб-сайте https://online.vtb.ru;

- перейти в блоке, посвященному инвестициям;

- кликнуть по кнопке «открыть брокерский счет»;

- проверить правильность персональных данных и нажать «Все верно» или внести правки, кликнув по кнопке «Данные изменились».

Далее, следуя подсказкам системы, клиент банка может самостоятельно открыть ИИС через интернет. После этого брокерский счет будет отображаться в личном кабинете в разделе «Сбережения», рядом с накопительными счетами и вкладами.

Дополнительное подтверждение личности не требуется, потому что при оформлении кредитной или дебетовой карты физическое лицо уже проходит авторизацию.

Мастер-счет и текущий открывают автоматически. А подписываются документы вводом секретного кода из СМС-сообщений.

Как внести деньги на ИИС: все способы

Внести денежные средства на личный счет через онлайн-кабинет можно следующим образом:

- в основном меню зайти в блок «Сбережения» и кликнуть по брокерскому инвестиционному счету;

- на странице, где отображены реквизиты, выбрать опцию «Пополнить»;

- указать сумму пополнения, финансовую площадку (например, Основной рынок или Срочный рынок и т.д.).

Перевод осуществляется с текущего или мастер-счета, который нужно предварительно пополнить:

- Через мини-офис или банкомат, внеся деньги на карточку.

- Через кассира-операциониста банка ВТБ.

- Межбанковским переводом с картсчета или текущего счета в другом банковском учреждении РФ.

ИИС пополняется без дополнительных комиссий, независимо от суммы. Но если перевод осуществляется через сторонний банк, он может начислить свой сбор.

Например, Сбербанк удержит 1-3%, а при отправке денег со счетов Почта-Банка комиссий нет.

Тарифы, действующие на 2021 год

В текущем году брокер ВТБ предоставляет клиентам несколько тарифных планов.

«Мой онлайн»:

- Плата за совершение финансовых сделок брокером, в том числе при покупке валюты на ИИС в ВТБ (на финплощадке «Основной рынок»), – 0,05% от суммарного оборота*.

- Хранение активов, проведение расчетных операций – без комиссионных.

- Подача торговых и неторговых поручений брокеру (в обслуживающем филиале или по телефону) – 150 р. за каждую** заявку.

«Инвестор стандарт»:

- Стандартный комиссионный сбор банка*,** 0,0413%.

- С пакетом услуг «Прайм» сбор составит 0,03455%.

- С пакетом «Привилегия» комиссия 0,03776%.

«Профессиональный стандарт»:

- Стандартная комиссия начисляется от суммарного объема оборачиваемых денежных средств. Для ИИС – до 1 млн. р., сбор составит 0,0472%.

- В рамках пакетов услуг «Прайм» или «Привилегия» самый выгодный тариф – 0,04248%.

* Исключение – ОФЗ-Н, ПИФы, сделки с краткосрочными ценными бумагами, с периодом обращения на финансовом рынке до 7 дней.** Кроме заявок на ОФЗ-Н.

Тариф в ВТБ за депозитарий составит 150 р. в месяц. Это базовая ставка, если инвестор приобретает акции банка, тариф снижается до 105 руб. При отсутствии движения по активам оплата не взимается.

На счетах ДЕПО учитываются все ценные бумаги – документарные и бездокументарные, эмиссионные и неэмиссионные, иностранные и российские.

Через ИИС сделки проводятся от имени владельца, но брокером. Так как неквалифицированным инвесторам запрещено самостоятельно проводить торги на фондовом рынке.

Исключение – наличие крупного капитала, однако на ИИС, с ограничением в 1 млн. р., это не распространяется.

Доступные инструменты

Инструменты доступные через приложение “ВТБ мои инвестиции”, в целом линейка достаточно широкая:

- Акции и Облигации российских компаний, торговля которых происходит на Московской бирже;

- Ценные бумаги иностранных компаний, торгующиеся на Санкт Петербургской бирже;

- Доступна торговля фьючерсами и опционами на срочном рынке;

- Можно покупать и продавать валюту по выгодному биржевому курсу, но только доллары и евро. Позволяет покупать валюту неполными лотами, то что можно покупать валюту неполным лотом, то есть от одной условной единицы от 1 доллара 1 евро и операция проходит мгновенно и так же можно делать прямой обмен евро на доллары.

- ВТБ можно торговать ETF и ПИФы собранные из различных финансовых инструментов, можно покупать и ETF и биржевые пифы непосредственно в валюте по моему это единственный брокер, который на данный момент такое позволяет.

Обзор приложения

Новая платформа имеет пять активных вкладок и действует с июля 2018 года, она предназначена для финансовых инструментов ВТБ и самостоятельных инвесторов.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис

Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги

Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

Приложение «ВТБ Инвестиции»

Большой минус при просмотре графиков в приложении, что самый максимальный период-5 лет. Очень часто для принятия инвестиционного решения в пользу какой-то бумаги нужная вся история по бумаге.

Даже, если взять тот же самый Сбербанк, там история бумаги начинается аж с ноября 2000 года. Настоящему инвестору не нужны короткие промежутки времени. А графики приложения недостаточно информативны и подойдут только для мониторинга действующих инвестиций. Хотя, как и у всех приложений, имеется возможность покупать и продавать через приложение.

Не зря же брокер платит создателю приложения баснословные деньги. Ведь, когда клиент открывает приложение, у него должна сложиться иллюзия простоты торговли на бирже. Только так можно очень большую часть клиентов удержать и через эту иллюзию преодолеть страх перед торговлей на собственные деньги.

Имеется стандартная возможность выставлять стоп-лосс и тейк-профит, хотя инвесторам эти приказы не так важны, больше спекулянтам. А как спекулянтом торговать в приложении-для меня до сих пор загадка.

Очень хорошо выдается информация по дивидендам. И показывается история размеров дивидендов и планируемый размер выплат в текущем году и дату выплат. В общем, все сделано так, чтобы вы смогли тут принять решение о покупке акции.

Для инвестора, который пока еще не инвестор, а хочет им быть и скачал приложение- все эти подробные данные по дивидендам рассчитаны на импульсивность вновь прибывшего инвестора.

Пример: Вроде через неделю две недели выплата больших дивидендов по бумаге. Куплю пока по нынешней цене, а потом продам после дивидендов. Я думаю, такой вариант событий с такими приложениями-частое явление среди неопытных инвесторов.

Еще имеется функционал стакана «Очередь заявок», но опять же для инвестора это не важно

Мне понравилась классная возможность установить оповещение. При достижении бумагой какой-то определенной цены, вы получите оповещение от приложения. А учитывая, что все это в вашем смартфоне, с которым вы практически не расстаетесь, функция полезная. Особенно, если вы ждете каких-то уровней, с которых вы собираетесь покупать актив на долгосрок.

Очень много рекомендаций по каждой бумаге дается. Если начать их все читать, то можно просидеть весь день в смартфоне и еще больше запутаться когда, куда, зачем входить.

Это опять же политика брокера, чтобы вас расшевелить на активные действия а бирже. Он должен получать с каждого своего клиента хоть что-то. А такие фишки воспринимаются клиентами за истину. Хотя подчеркну, что финансовую ответственность, за эти рекомендации никто из аналитиков и тем брокер, не несет.

Поэтому очень ярко и на месте, где обычно удобно на смартфоне одной рукой нажимать, помещены кнопки: «Купить» и «Продать».И имеется возможность торговать иностранными бумагами, но нужен доступ на Санкт-Петербургскую биржу. Для этого придется посетить банк, чтобы подписать нужную документацию, ведь там есть работа с налогами для другой страны.

Во вкладке «Витрина’» приложения ВТБ часто бывает интересная информация о продуктах инвестирования. Все это красиво оформлено брокером показывается потенциальная доходность, опять же визуальная простота и легкость данного инвестирования. Но для новичка это может быть крайне опасно. Нельзя брокеру доверять, нужно все проверять. Ведь вы-не партнеры с ним. Он не работает на ваш финансовый результат.

Это же касается и следующих блоков в приложении:

- Топ-10 идей акций

- Топ-10 идей облигаций

На это вообще смотреть не надо. Там брокер показывает насколько эти активы выросли за какой-то промежуток времени в процентах. И обычно этот процент очень большой. Короче, ставит туда бумаги, которые больше всего выросли.

Я бы все эти блоки отключила, всю аналитику убрала. Это все сподвигает клиента делать движуху на счете, тем самым обогащая брокера.

Но спекулянту, вроде меня может очень помогать такая вещь. Например, у меня открыта позиция или я собираюсь открыть при наступлении сигнала. Но не могу присутствовать с терминалом Quik. Но смартфон то всегда со мной.

Главное чтобы такой возможностью не злоупотреблять и использовать ее по точечному назначению, а не постоянно, зависая в телефоне.

Имеется ползунок- покупка/ продажа по рыночной цене. На мой взгляд, для приложения, ориентированного на инвестиции, функция-покупать по рыночной цене несколько абсурдна. И может сыграть злую шутку с начинающим инвестором.

Например, он захочет купить акции какой-то малоликвидной бумаги. И при выставлении в режим-приобрести по рыночной цене, не факт, что он купит по нормальной цене. Ведь разница в стакане между спросом и предложением в виде спреда, может быть очень большой.

Минусы брокера ВТБ

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.