Обмен валюты через биржу

Содержание:

- При нерегулярных операциях выгоднее пользоваться банками

- Примеры расчета НДФЛ к уплате

- Как выбрать брокера

- Правонарушения при торговле валютой и санкции

- Сотрудничество с брокером

- Покупка валюты в приложении «Сбербанк Инвестор»

- Для ленивых, терпеливых и консервативных

- Выгодна ли покупка на бирже?

- Особенности

- Популярные графики

- Выберите инструмент

- Порядок покупки

- Когда возникает налог?

- Что нужно знать перед покупкой

- Как купить валюту на бирже

- Покупка валюты

- Выбор брокера

- Налоги и комиссия

- Для очень состоятельных

- Выбор брокера

- Возможные варианты

- Считаем комиссии и другие расходы

- Порядок действий

- Комиссия и налоги при выводе

При нерегулярных операциях выгоднее пользоваться банками

В том случае, когда вы не инвестор и не планируете заниматься биржевыми спекуляциями с валютой, куда проще совершать операции через банк. При этом, конечно, идти в первый попавшийся банк не стоит.

Курсы в отделениях разных финансовых организаций могут серьезно отличаться. Поэтому хорошая идея здесь – сравнить их. Сделать это можно с помощью сайтов-агрегаторов вроде 1000bankov.ru, где представлены лучшие курсы в конкретном городе:

Плюсы такого способа понятны:

-

Не нужно открывать никаких счетов.

-

Не возникает налоговых последствий.

Среди минусов:

-

Нужно идти в банк в офлайне — это не всегда удобно.

-

После совершения транзакции нужно что-то делать с наличными.

Примеры расчета НДФЛ к уплате

Пример 1.

- 250 тыс. руб. Тогда сумма налога будет равна 65 тыс. руб. ((750 тыс. руб. – 250 тыс. руб.) × 13%).

- В размере расходов на покупку валюты 6,5 тыс. руб. ((750 тыс. руб. – 700 тыс. руб.) × 13%).

ВАЖНО! В сумму затрат на приобретение валюты можно включить и другие расходы, например, комиссию брокера. Пример 2

Пример 2.

Пример 3.

Возьмем условия предыдущего примера и предположим, что помимо доходов от продажи валюты, поступили доходы от реализации авто в размере 500 тыс. руб., бывшего в собственности менее 3-х лет. Тогда сумма налога составит: 42 510 руб. (500 тыс. руб. + 77 тыс. руб. – 250 тыс. руб.) × 13%).

Если у вас сохранились документы, подтверждающие покупку автомобиля, можно заявить вычет в размере затрат.

ВНИМАНИЕ! Заявить 2 вычета одновременно нельзя. Пример 4

Пример 4.

Вы в течение года совершили несколько сделок купли-продажи валюты:

В данном случае выгоднее заявить вычет в размере затрат на приобретение валюты. То есть сумма налог составит 4 420 руб. ((1 015 тыс. руб. – 981 тыс. руб.) × 13%).

В данном случае выгоднее заявить вычет в размере затрат на приобретение валюты. То есть сумма налог составит 4 420 руб. ((1 015 тыс. руб. – 981 тыс. руб.) × 13%).

Какой из вычетов заявить, вы вправе решать самостоятельно. Но не путайте имущественные вычеты, о которых мы рассказали выше, с инвестиционными вычетами при торговле валютой на индивидуальном инвестиционном счете.

Рассмотрим, что такое инвестиционные вычеты.

Как выбрать брокера

Для работы с биржей важно сотрудничать с надежной компанией-посредником

Поэтому перед тем как выбирать конкретного брокера, необходимо обращать внимание на следующие нюансы:

- Наличие разрешения для проведения сделок на бирже.

- Рейтинг надежности не ниже ААА.

- Наличие у брокера своего банка, с которым он работает.

- Подходящие тарифы. Речь идет о комиссиях, которые клиент должен будет платить при вводе и выводе средств, а также заключении сделок.

- Условия вывода средств.

- Минимальный размер сделки.

Сравнивая различные финансовые компании, можно найти наиболее выгодный вариант. Поэтому не стоит принимать решение быстро. Наиболее популярный брокер в 2020 году стал Сбербанк из-за быстроты открытия счета, оперативного ввода и вывода денежных средств.

Правонарушения при торговле валютой и санкции

За несвоевременную уплату налога ФНС начислит пени в размере 1/300 от ставки рефинансирования Центробанка за каждый день просрочки.

За несвоевременную сдачу декларации 3-НДФЛ назначат штраф, сумма которого составит от 5% до 30% от величины недоимки. Если же декларация нулевая, но сдана не вовремя, штраф составит 1000 руб.

Могут ли налоговики проверить, что был доход от реализации валюты? Отвечаем могут, если:

- Сумма операции превысила 600 тыс. руб. Эта информация передается по внутренним каналам связи в автоматическом режиме.

- Инспектор запросит сведения по операциям на расчетных счетах.

Но запрашивают сведения не по всем картам, а в автоматическом режиме они не передаются в ФНС, если сумма операции не превышает вышеуказанный лимит. Следовательно, доходы могут остаться незадекларированными.

ВАЖНО! Если вы открыли счет у зарубежного брокера, вы обязаны самостоятельно отчитаться о движении денежных средств на счете, а также уведомить ФНС об открытии и закрытии таких счетов. Срок сдачи сведений – 01 июня следующего за отчетным года

Впервые подать такие сведения нужно не позднее 01.06.2021 года. Форма уведомления утверждена приказом ФНС от 24.04.2020 № ЕД-7-14/272@.

Если вы не сдадите отчет, вам назначат штраф по ст.15.25 КоАП:

- от 1 тыс. руб. до 1.5 тыс. руб. за подачу уведомления по неустановленной форме;

- от 4 тыс. руб. до 5 тыс. руб. за непредставление документа.

Сотрудничество с брокером

Физические и юридические лица не могут напрямую взаимодействовать с Международной межбанковской валютной биржей (ММВБ). Для этого им необходимо работать через посредника – брокерскую компанию. Список таких организаций, прошедших аккредитацию, можно посмотреть на официальном сайте Московской биржи.

Пользуясь услугами брокеров физическое лицо может покупать на бирже не только валюту, но и ценные бумаги. Такие организации принимают средства клиентов, после чего подключают их к бирже и предоставляют всю информацию, касающуюся торгов. Также брокеры выполняют все распоряжения клиента относительно покупки или продажи активов.

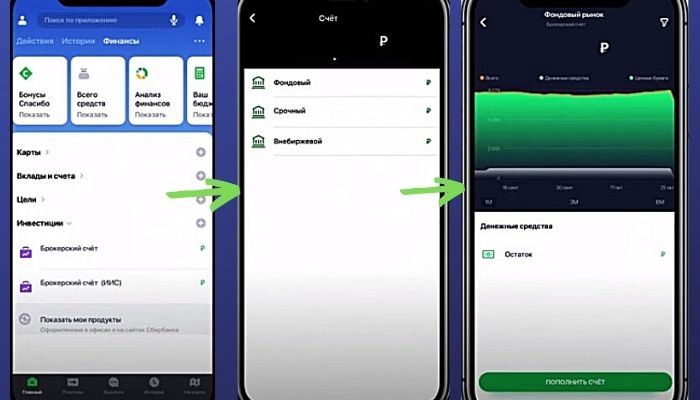

Покупка валюты в приложении «Сбербанк Инвестор»

Процедура включает несколько этапов:

- открытие счета;

- зачисление денег на баланс;

- подачу заявки на покупку валюты.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Открытие брокерского счета

Это действие выполняют так:

- Переходят в раздел «Прочее» приложения «Сбербанк Онлайн». Выбирают нужные рынки: фондовый (для приобретения ценных бумаг, ПИФов, ЕТФ), срочный (для работы с опционами) или валютный (для покупки опционов и фьючерсов). Рекомендуется поставить галочки возле всех полей.

- Выбирают тариф. Рекомендуется использовать вариант «Самостоятельный» с более выгодными условиями обслуживания.

- Прописывают реквизиты счета для вывода денег. Рекомендуется оформить сберегательную карту.

- Запрещают использование активов для овернайт-сделок (отказывают от предоставления ссуды банку). Риск в случае разрешения увеличивается, однако инвестиции будут приносить дополнительные 2% в год.

- Отказываются от использования кредитного плеча, убирая галочку возле соответствующего пункта. Использование заемных средств часто приводит к сливу депозита.

- Открывают индивидуальный счет или отказываются от выполнения этого действия.

- Проверяют правильность введенных данных. Указывают цель оформления счета. Нажимают клавишу «Отправить заявку». Вводят поступающий в СМС код.

Пополнение счета

Осуществить эту операцию можно через онлайн-банкинг или мобильное приложение. В первом случае выполняют следующие действия:

- Авторизуются в системе с помощью компьютера. В верхней части окна находят раздел «Прочее». Выбирают пункт «Брокерские услуги».

- Вводят номер договора, нажимают на ссылку «Пополнить баланс».

- В строке «Торговая система» указывают «Валютный рынок». Вводят сумму платежа, карту, с которой будут списываться деньги. Средства зачисляются в течение 5 минут. До суток этот период увеличивается при отправке заявки после 23:40.

Через мобильное приложение счет пополняют так:

- Авторизуются в «Личном кабинете». Открывают вкладку «Пенсии и инвестиции».

- Нажимают на название счета. Выбирают счет, на который будут зачисляться деньги. Нажимают кнопку «Пополнить».

- Вводят сумму, реквизиты счета списания. Выбирают торговую систему. При неправильном заполнении этого пункта деньги могут поступить на другой счет.

Пополнить счет через обычное приложение легко.

Пополнить счет через обычное приложение легко.

Подача поручения на приобретение валюты

Процедуру выполняют так:

- Скачивают и устанавливают программу «СБ Инвестор». Авторизуются в системе, вводя номер брокерского договора и выданный банком пароль.

- В нижней части страницы находят раздел «Рынок», пункт «Валюта». Выбирают пару, нажимают на нее.

- Изучают графики котировок, экономические новости. Нажимают кнопку «Купить».

- Вводят поступивший в СМС пароль, получая доступ к торговым операциям. Указывают число лотов и цену. Повторно нажимают «Купить».

Для ленивых, терпеливых и консервативных

▍1. Классические банковские операции

Плюсы

- Доступный способ приобретения валюты от 1 у.е.

- Надёжный обмен, справка

- Гарантированная защита от мошенничества и фальшивомонетчиков

Минусы

- Переплата комиссии банку

- Высокий спред (разница курса покупки и продажи)

- Долгосрочная, пассивная инвестиция

Осторожно!Уже прекрасное далёко… прошлое, в смысле

▍2. Банковский валютный депозит

Плюсы

- Доступный способ приобретения валюты от 1 у.е.

- Распространяется программа страхования вкладов

- Не нужно прятать деньги дома

- Гарантированно защищённые купюры при снятии денег

Минусы

- Низкая процентная ставка

- Страновой и отраслевой риск — да, он минимален, но он есть (к примеру, хождение доллара и евро будет ограничено)

- Пассивное инвестирование

Осторожно!

▍3. Покупка валюты на бирже

Плюсы

- Возможность работать с биржевыми сделками, т.е. зарабатывать на минимальных колебаниях курса

- Возможность покупать валюту по биржевой цене

- Безопасность и подконтрольность сделок

- Множество мобильных решений для работы с валютными активами

Минусы

- Высокий порог вхождения

- Необходимость выплат комиссий брокеру

- Вместе с биржей вы несёте все политические, экономические и страновые риски

Осторожно!

▍4. ETF и ПИФ

Плюсы

- Стабильные, надёжные инструменты

- Подходят любому инвестору с любым уровнем подготовки

- Возможно приобретение небольшого пая

МинусыОсторожно!Консервативный инвестор

Выгодна ли покупка на бирже?

Выгода получается сомнительная. Выигрыш от покупки на бирже дает экономию в среднем 10-40 копеек с каждого доллара.

Соответственно, если немного поискать лучшие предложения по банкам, можно легко снизить до нижней планки — 10-15 копеек.

Но зато обменять валюту можно сразу же. Без открытия брокерского счета, потери времени и прочих заморочек. Дополнительный минус — покупка/продажа валюты на бирже лотами. По 1000 у.е.

Одно но….это касается крупных городов. Где количество банков на одного жителя зашкаливает. И высокая конкуренция заставляет не сильно повышать курсы.

В маленьких населенных пунктах, где на весь город один Сбербанк и пара-тройка региональных банков — курс обмена может очень и очень сильно отличаться от биржевого. Буквально на 2-3%. Тогда есть смысл задуматься о покупке или продажи валюты через биржу.

Второй момент — это период повышенного спроса среди населения или сильного роста курса на бирже. В таком случае, наблюдается сильное расхождения между ценами в банках и биржевым курсом. Здесь уже разница может достигать несколько процентов (3-5%).

Особенности

Купить валюту частному лицу можно двумя способами, быстрым и медленным:

- В обменных пунктах банковских организаций.

- На валютной бирже. Покупка этим способом займёт как минимум два дня, но он более выгодный.

Покупка валюты на бирже физическим лицом способствует существенному сокращению расходов. Банки и другие обменные учреждения устанавливают курс купли/продажи, ориентируясь на биржевой курс. И накидывают «копеечку» для получения собственного дохода. Инвалюту банковские организации покупают напрямую на валютной бирже. Любое физическое лицо, даже не знакомое с тонкостями работы на бирже, может сделать это самостоятельно и купить валюту по биржевому курсу.

На валютной бирже есть возможность торговаться. Можно приобрести валюту по актуальной стоимости, а можно предложить повышенную или пониженную цену. Когда найдутся желающие купить/продать валюту по такой цене, сделка произойдёт. Валюта на бирже продаётся лотами. К примеру, 1 лот долларов США равен 1 000 единицам, то есть 1 000$. Купить доллары в меньшем количестве нельзя. При покупке указывается количество лотов и желаемая стоимость.

Популярные графики

- График Доллар Рубль

- График Евро Доллар

- График Доллар Йена

- График USD/CAD

- График Фунт Йена

- Графики Криптовалют

- График Евро Рубль

- График Фунт Доллар

- График AUD/USD

- График Евро Йена

- График Серебра

- График Нефти Брент (Brent)

- График Доллар Франк

- График NZD/USD

- График Евро Фунт

- График Золота

Показать параметры фильтрации

Выберите инструмент

Основные кросс-курсы

- AUD/CAD

- AUD/CHF

- AUD/JPY

- AUD/NZD

- CAD/CHF

- CAD/JPY

- CHF/JPY

- EUR/AUD

- EUR/CAD

- EUR/CHF

- EUR/GBP

- EUR/JPY

- EUR/NZD

- GBP/AUD

- GBP/CAD

- GBP/CHF

- GBP/JPY

- GBP/NZD

- NZD/CAD

- NZD/CHF

- NZD/JPY

Экзотические валютные пары

- AUD/SGD

- CHF/BGN

- CHF/RON

- CHF/SGD

- CHF/TRY

- EUR/CZK

- EUR/DKK

- EUR/HKD

- EUR/HUF

- EUR/ILS

- EUR/MXN

- EUR/NOK

- EUR/PLN

- EUR/RON

- EUR/RUB

- EUR/SEK

- EUR/SGD

- EUR/TRY

- EUR/ZAR

- GBP/BGN

- GBP/CZK

- GBP/DKK

- GBP/HKD

- GBP/HUF

- GBP/NOK

- GBP/PLN

- GBP/RON

- GBP/SEK

- GBP/SGD

- GBP/TRY

- GBP/ZAR

- HKD/JPY

- SGD/HKD

- SGD/JPY

- TRY/JPY

- USD/BGN

- USD/CNH

- USD/CNY

- USD/CZK

- USD/DKK

- USD/EUR

- USD/HKD

- USD/HUF

- USD/ILS

- USD/MXN

- USD/NOK

- USD/PLN

- USD/RON

- USD/RUB

- USD/SEK

- USD/SGD

- USD/TRY

- USD/ZAR

BTC/USD

Как пользоваться графиком?

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Когда возникает налог?

Купить валюту быстро можно, но при продаже есть моменты, о которых нужно знать, поскольку они вызывают налоговые обязательства. Минфин считает валюту имуществом, и если вы валюту продали, то у вас возникает необходимость заплатить налог. Если купили валюту и оставили лежать на брокерском счете — налог отсутствует. Если на эту валюту купили на брокерском счете приобрели иностранные акции и прочие активы, не будет налога, до момента пока вы не продадите. Если купили валюту на брокерском счете ее продали, налог будет.

Сразу отметим, что если через брокерскую компанию куплена валюта, на которые приобрели акции за доллары, затем продали и акции и валюту, возникает две налоговые базы — фондовый рынок и валютном. Смотрите, если вы делаете это через отечественную брокерскую компанию, она выступает по акциям налоговым агентом, вам с налоговой не требуется связываться, но предстоит отчитаться о продаже валюты. Если работаете через иностранную организацию, здесь нужно отчитываться по фондовой и валютной отрасли самостоятельно.

Для отчета перед налоговой потребуется документ от брокера, за период который включает в себя куплю и продажу валюты. Существует несколько сценариев развития событий. Когда валюта была в собственности свыше трех лет, в таком случае начисляется льгота на долгосрочное владение и платить 13% при продаже не требуется. Если приобрели доллары, евро менее 3 лет назад, в теории возникает налог. Запомните, что декларацию потребуется подавать, даже в случае, если валюта была продана вами убыток, присутствует потеря на разнице курса много денег.

Срок подачи документов — до 30 апреля года, который следует за годом когда была совершена сделка по продаже. Платить НДФЛ до 15 июня 2021 года.В процессе расчете налога, каждый может сэкономить, если воспользуется существующими вычетами.

Что нужно знать перед покупкой

Банки и другие финансовые структуры устанавливают курс обмена, ориентируясь на показатели биржи. При этом они всегда добавляют свой процент с целью заработать. Они выставляют курс покупки дешевле, чем на бирже, а курс продажи – дороже.

Сами же банки тоже приобретают валюту через валютные биржи.

Московская биржа предоставляет возможность торговаться. Речь идет о выставлении желаемой цены для покупки евро или долларов. Если купить нужно быстро, то придется соглашаться на стоимость выбранной валюты в текущий момент. Но даже в этом случае цена будет намного выгоднее, чем в банковских обменных пунктах.

У многих брокеров минимальная сумма, с которой можно начинать покупку, составляет $1000. Это один лот. Другие брокеры дают возможность открывать единый торговый счет – ММА. Он позволяет клиентам выходить на Московскую биржу и заключать сделки на сумму от $200.

Как купить валюту на бирже

Вот инструкция, которая поможет купить валюту на бирже:

1. Открыть брокерский счёт — в офисе брокера или онлайн.

2. Пополнить брокерский счёт — перевести на него рубли (или другую валюту, которую планируете продавать).

3. Открыть валютный счёт в банке — чтобы выводить туда купленную на бирже валюту.

4. Установить на смартфон приложение своего брокера — в нём будут совершаться сделки. Также для этого можно пользоваться онлайн-кабинетом на сайте брокера.

5. В приложении выбрать валютную пару для сделки. Если нужно купить до $1000 или до €1000 на Московской бирже, то нужны кодовые обозначения (тикеры) USDRUB_TMS или EURRUB_ TMS соответственно.

Для покупки больших сумм — от 1000 долларов или евро — у биржи другие обозначения.

Например, если нужно обменять на Мосбирже рубли на доллары и получить валюту на счёт сегодня же, следует выбрать тикер USDRUB_TOD, если евро — EURRUB_TOD. Обозначение TOD (от англ. today — сегодня) означает, что купленную валюту зачислят на брокерский счёт вечером в день покупки.

Есть также тикеры USDRUB_TOM и EURRUB_TOM. TOM (от англ. tomorrow — завтра) означает, что валюта будет зачислена на счёт на следующий день после покупки.

6. Купить валюту можно сразу же по текущему биржевому курсу. Другой вариант — указать желаемую цену и подождать: когда курс дойдёт до этого значения, сделка состоится автоматически.

7. После сделки валюта будет храниться на брокерском счёте. Её можно там и оставить — например, чтобы потом на бирже продать — или вывести на валютный банковский счёт. После этого доллары или евро можно обналичить в банкомате или оплачивать картой покупки в валюте.

Покупка валюты

Для удобной конвертации долларов понадобится установить торговый терминал. Эту программу должен предоставлять брокер. Наиболее распространенные варианты – Quick, Transaq и MTS. Используя терминал, клиент выставляет приказы на приобретение нужной валюты.

Также можно совершать сделки при помощи звонка. Но у всех компаний за эту функцию взимается дополнительная комиссия.

Такой вариант подойдет тем, кто по каким-то причинам не смог войти в свой рабочий терминал ( нет доступа к интернету). Но, если вы не хотите тратить время на изучение терминала и самостоятельного изучения материала, то этот вариант вас не спасет.

Для проведения сделки через телефонный звонок нужно пройти идентификацию – подтвердить свой номер и сказать кодовое слово.

Таким образом, чтобы покупать валюту на бирже, физическое лицо должно выполнить следующие действия:

- Открыть счет в банке.

- Заключить договор с брокером.

- Пополнить брокерский счет в рублях (при необходимости можно также заводить доллары или евро).

- Загрузить на ПК или смартфон специальную программу или приложение.

- Перед проведением сделки необходимо выбрать желаемую валютную пару. Если пользователь осуществляет обмен на Московской бирже, то для покупки доллара необходимо выбрать тикер USDRUB_TOD, для евро – EURRUB_TOD и т. д.

- Провести сделку можно мгновенно, по текущему рыночному курсу. Также можно выставить ордер с указанием желаемой цены, в этом случае придется ждать, пока курс дойдет до нужного значения.

- После проведения сделки со счета будут списаны рубли, и зачислены доллары (или евро).

- Если пользователь купил валюту с целью ее хранения, он может не выводить ее, а оставить на брокерском счету.

- При необходимости можно в любой момент конвертировать валюту обратно в рубли. Продажа валюты на бирже производится таким же образом, что и покупка.

- Если валюта (доллары, евро и т. д.) хранится на брокерском счету, пользователь в любой момент может создать заявку на вывод. После поступления денег на внешний счет, пользователь может распоряжаться ею на свое усмотрение, в том числе обналичить.

Работая с терминалом, нужно помнить о том, что есть два типа сделок – TOD и TOM. В первом случае валюта покупается в течение дня (до 15-00), во втором – заявка может переноситься на следующий день.

Выбор брокера

Для получения доступа к торгам на бирже, частное лицо должно заключить договор со специальным посредником – брокером. Есть два способа открытия брокерского счёта:

- Посетить офис брокера, имея при себе оригинал паспорта, СНИЛС и ИНН.

- Открыть счёт на сайте брокерской конторы. В этом случае нужно подтверждение на портале Государственных услуг.

Открытие брокерского счёта может занять 2 – 3 дня с момента обращения. Клиент получит уведомление об открытии (в виде СМС или на электронный адрес). После этого он должен перевести средства на брокерский счёт. Нужные реквизиты клиент получает при заключении договора. Чаще всего деньги поступают на счёт за несколько часов.

Налоги и комиссия

За покупку валюты на фондовой бирже придется заплатить налоги. Если доллары или евро приобретаются для себя, то такая сделка не подлежит налогообложению, поскольку не считается процедурой для обогащения. Когда валюту покупают для последующей реализации по более выгодному курсу, то придется заплатить НДФЛ. Сделать это нужно самостоятельно в налоговом органе.

Независимо от цели покупки, клиент должен заплатить комиссионные сборы:

- Брокеру. Обычно вознаграждение фиксировано и составляет 1-2$, независимо от суммы сделки. Некоторые брокеры устанавливают процент от суммы, что следует учитывать на стадии выбора посреднике.

- За заявки, сделанные по телефону. Такой сбор придется оплатить, если для осуществления сделок используется телефонный номер.

- За пополнение счета. Банки чаще всего запрашивают 1% от суммы операции.

- Вывод средств с брокерского счета. Сумма комиссии фиксирована и не зависит от размера покупки валюты. Она составляет от 10 до 30$, в зависимости от условий банка. Чтобы сэкономить на операции, рекомендуется иметь расчетный и брокерский счет в одной организации. В этом случае пополнение счета и вывод средств будет осуществляться без комиссии или с минимальным сбором.

Для очень состоятельных

▍9. Недвижимость

Плюсы

- Право собственности неотчуждаемо в соответствии с международным правом.

- Можно отдыхать самому и сдавать недвижимость надёжным знакомым.

- Стоимость зарубежной недвижимости в конечном итоге стабильно растёт (хотя бывают серьёзные и длительные отскоки).

- Можно получать дополнительный доход за счёт сдачи недвижимости в аренду — но только если вы сможете подобрать жильё в популярной или востребованной географической зоне.

Минусы

- Выход на рынок недвижимости стоит дорого и требует понимания правовых нюансов.

- Сдавать в аренду — дело рискованное, можно понести серьёзные потери из-за проблем с обслуживанием жилья.

- Законодательство ряда стран крайне требовательно к покупателям недвижимости (включая, например, обязательность ежегодных визитов в страну-резидента, а это затраты).

- Нет постоянного контроля за недвижимостью (система «умный дом» отчасти покрывает эту проблему, но всё равно владельцы признаются, что им очень тревожно).

- Нужно потратить много времени и денег на оформление документов и придание недвижимости статуса вашей законной собственности.

- Политические, экономические и социальные риски — возможна ситуация вплоть до того, что вы на какое-то время потеряете возможность попасть на ваш объект недвижимости или же логистика сильно подорожает и затруднится (надеюсь, вы понимаете, что я не только про ковид сейчас).

Осторожно!

Выбор брокера

Обмен валюты через биржу осуществляют при посредничестве брокера. Выбор представителя следует осуществлять с учетом таких моментов:

- посредник должен иметь разрешение на совершение валютных сделок;

- тариф на пополнение брокерского счета в отечественной валюте и вывод средств в долларах и евро – некоторые посредники позволяют осуществлять выводить только рубли, что не подходит для физических лиц, приобретающих на бирже именно валюту;

- минимальная сумма сделки – на московской бирже установлен нижний порог лота в 1000 $, но некоторые посредники самостоятельно поднимают его до 10 000 $.

Возможные варианты

Вариант 1. Смириться

И ждать пока на счете не накопится необходимый для новой покупки капитал. Но если в активы вложена не очень большая сумма, то возможно придется ждать очень долго. Особенно, если вы планируете покупать только облигации (от 1000 УЕ). И речь идет минимум о нескольких месяцах простоя денег.

Вариант 2. Вывести с брокерского счета

Далее деньги можно снять. Либо конвертировать по банковскому курсу в рубли. Потом снова завести на брокерский счет и купить какие-нибудь менее дорогие рублевые активы (те же облигации по 1000 рублей за штуку).

Схема немного геморройная, согласен. Но позволяет сразу реинвестировать получаемую долларовую прибыль.

Есть ли минусы? Естественно. Кроме вышеперечисленного длинного пути гонения денег мы получаем:

- Невыгодный курс обмена в банке. Естественно по сравнению с биржевым. Сразу можно потерять 1-2% от суммы сверху.

- Некоторые брокеры, за вывод средств в валюте обложат вас комиссиями. И возможно весьма не маленькими. И может получится даже, что размер поборов, будет выше выводимой суммы. Здесь нужно уточнять тарифы на валютные выводы у своего брокера. Некоторые позволяют выводить валюту в свой банк бесплатно.

- Налоги. При выводе денег с брокерского счета, с вас сразу снимут налог на прибыль. То есть по факту вы получите денег уже на 13% меньше. Налоги с вас конечно бы и так взяли. Но только в начале следующего года. И можно было бы погонять эти не удержанные 13% и поиметь с них какую-то дополнительную копеечку.

Вариант 3. Покупка-продажа неполных лотов

Мало кто знает, многие брокеры предоставляют услугу покупки-продажи валюты неполными лотами. Вплоть до 1 доллара(или евро). Почему-то они не очень ее афишируют.

По моему, самый оптимальный вариант для владельцев небольших иностранных активов. Получаем прибыль в долларах (дивиденды или купоны). Сразу обмениваем на рубли. Или докупаем еще долларов до суммы, необходимой для покупки новых бумаг.

Считаем комиссии и другие расходы

Цепочка покупка валюты на бирже получается слишком длинной и занимает несколько дней. Если делать все с нуля.

При действующем брокерском счете — несколько часов минимум.

Сколько мы можем сэкономить на этом? И стоит ли заморачиваться? Не проще будет ли обменять деньги в обычном банке. Просто и быстро. Без потери личного времени.

На бирже покупка и продажа валюты происходит лотами. 1 лот — 1000 у.е. Долларов или евро. Соответственно, минимальная сумма сделки составляет 1 000. И должна быть обязательно кратной этому числу: 2000, 3000, 5000.

Купить или продать 1200 или 1999 долларов не получится.

Дополнительные расходы и комиссии

За каждую операцию брокер взимает комиссию. Тарифы могут варьироваться в зависимости от брокера. У Открытия это — 0,035% от суммы.

Биржа берет — 0,01% от каждой сделки.

За вывод средств тоже придется заплатить — 0,02%.

Итого: сверху придется заплатить 0,035 + 0,02 + 0,01 = 0,065% от текущего биржевого курса.

Теперь сравним выгодность покупки на бирже по сравнению с выгодными обменниками на примере покупки 1 000 долларов.

На бирже, в стакане котировок лучшее предложение на продажу — 64,1575 рубля за 1 доллар. Покупка тысячи долларов обойдется в 64 157 рублей 50 копеек.

Плюс комиссии в совокупности заберут 41,7 рубля.

Итого: наши общие затраты за покупку и вывод $1000 составят — 64 199,2 рубля. Или 64,2 рубля за 1 доллар.

Сравниваем с лучшими предложениями банков. Смотрим на сайте банки ру.

И тут нас ждет сюрприз.

Курс обмена по лучшим 8 предложениям, не сильно отличается от наших затрат на бирже. И даже у некоторых он ниже.

Как же так?

Проблема в мониторинге. Иногда он показывает неактуальные данные. Не знаю с чем это связано. Или проблемы с обновлением или просто некоторые банки приплачивают, для показа «выгодных» курсов. Привлекать клиентов заманчивыми предложениями.

Но если перейти самостоятельно на любой из вышеуказанных «выгодных» банков. Там будут совершенно другие курсы обмена. Естественно менее выгодные.

Самое выгодное среди всех банков — это обмен в БКС банке по 64,27 рубля. Разница с нашими затратами при покупки через биржу всего 7 копеек. А дальше идет в сторону повышения. + 10, + 20, 25 копеек.

Для примера, разница в обмене долларов с биржей по сравнению с крупнейшими банками (Сбербанк — 65,88, ВТБ — 65,10, Открытие — 65,65 рубля за доллар) — составляет 1,68; 0,9; 1,45 рублей соответственно.

Порядок действий

Чтобы выгодно приобрести иностранную валюту на бирже, необходимы следующие последовательные действия:

- открытие счёта в выбранном банке;

- открытие счёта у брокера, услугами которого решено воспользоваться;

- перевод денежных средств для покупки валюты и уплаты комиссии с банковского на брокерский счёт. Можно внести наличные в кассе брокерской компании. Банковским переводом сделать это намного проще, но понадобится заплатить комиссионные банку;

- установка специального приложения (торгового терминала Quik, Transaq, MTS). Нужно настроить его и разобраться, как им пользоваться для того, чтобы отправлять заявки и следить за статусом их выполнения;

- заказ первой сделки. Существует два основных вида сделок:

- TOD – сокращение слова сегодня (today). Такие сделки совершают в тот же день, то есть к 15.00 заканчиваются все расчёты по ней;

- TOM – сокращение слова завтра (tomorrow). Эти сделки производятся на следующий день. На сумму, положенную на счёт, приобретаются лоты, кратные 1 000 у.е.

- в режиме онлайн даётся поручение на вывод купленной валюты через банк. Сейчас многие банковские организации охотно оказывают такие услуги (например, Сбербанк, ВТБ и другие). Средства зачисляются на банковский счёт или карту клиента, или другим выбранным способом. Комиссионные банку заплатить придётся в любом случае.

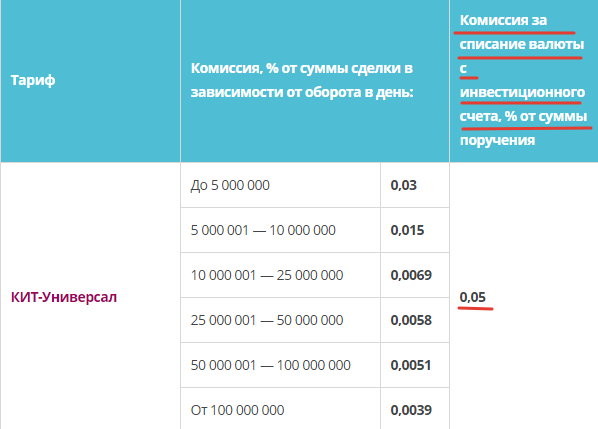

Комиссия и налоги при выводе

Чтобы вывести валюту на внешний счет, нужно создать соответствующий запрос в личном кабинете. При этом потребуется дать согласие на оплату комиссии.

У многих брокеров размер комиссии растет при уменьшении суммы вывода. То есть, чем меньше валюты выводит клиент, тем больше комиссия (в процентном соотношении). По этой причине выгодно выводить крупные суммы. Хотя у многих брокеров, как Кит-Финанс просто берется фиксированный процент от суммы.

Тарифы брокера Кит-Финанс на вывод денег со счета

Существуют также брокерские компании, которые выставляют фиксированную комиссию не в процентах, а в деньгах. Например, 10 или 30$.

Чтобы свести к минимуму подобные затраты, можно открыть счет в том банке, с которым сотрудничает выбранный брокер. В таком случае комиссия брокера будет минимальная или же вовсе отсутствовать. Однако банк все равно может начислить свою комиссию. При выводе незначительных сумм, лучше переводить их на платежную карту, это также позволит уменьшить издержки.

Если клиент покупает валюту для последующей перепродажи, ему придется уплачивать НДФЛ. Когда совершается только покупка, налог не начисляется.

Таким образом, в современном мире даются более интересные возможности для покупки валюты любой страны. И нет никакого смысла совершать операции через обменные пункты.

Кроме того, спекуляция на валютном рынке тоже начинает пользоваться огромной популярностью. Спекулянты называются трейдерами и могут зарабатывать весьма баснословные суммы денег, освоив базовые знания по торговле на бирже.