Карты сбербанка россии: какие бывают виды карт в сбербанке?

Содержание:

- Отличия и ключевые особенности

- Какую карту лучше открыть для пользования?

- Плюсы и минусы карты МИР: практические советы

- Специальный дебетовый пластик

- Партнерские карты Сбербанка

- Какую карту выбрать?

- Дебетовые

- Сбербанк: заказать дебетовую карту онлайн

- Стоит ли открывать дебетовую карту в «Сбербанке»

- Золотая карта Visa, МИР, Мастеркард

- Карта с большими бонусами Visa

- Сбербанк дебетовая карта: условия обслуживания, проценты

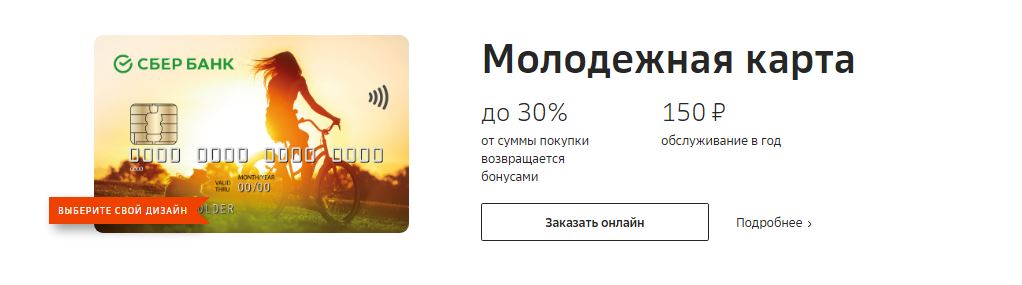

- Молодёжная карта от Сбербанка

- Кэшбэк по Молодежной карте Сбербанка

- Общие характеристики дебетовых карт Сбербанка

- Достоинства:

- Привилегии MasterCard:

- Привилегии VISA:

- Какую дебетовую карту Сбербанка выбрать?

- Критерии и нюансы выбора

- Дебетовая или кредитная

- Виды дебетовых карточек Сбербанка

Отличия и ключевые особенности

На сегодняшний день Сбербанк предлагает своим клиентам возможность открыть одну из 11 дебетовых карт, каждая из которых предназначена под разные нужды населения. Так, среди карт есть как премиальные продукты по типу Gold и Platinum, так и обычные зарплатные, мгновенные, пенсионные и даже «Молодежная» карта. Основное их отличие и особенность состоит в обслуживающей системе, фиксированной стоимости за годовое обслуживание, а также в наборе предложенных бонусов: кешбек, остаток на счет, приложение «Тройка».

Еще одна особенность карт в том, что на некоторый пластик устанавливаются чипы, гарантирующие дополнительную защиту для своих владельцев.

Дизайн — это еще одна отличительная черта карт Сбербанка. Стоит отметить, что довольно заурядный вид отмечается только у Классической карты. Она открывается под любую из возможных денежных систем. Обычные карты имеют стальную окраску, карты gold, соответственно, золотую, а платиновые — черную. Все остальные карты наделены привлекательными рисунками. И чего уж скрывать, Молодежную карту и Классическую Визу можно оформить в эксклюзивном дизайне. Правда, стоимость услуги составит 500 рублей.

/chto-takoe-debetovaya-karta-sberbanka-2.jpg)

Рис.1. Дизайн карт

Какую карту лучше открыть для пользования?

Какую пластиковую карточку выбрать, зависит от личных потребностей клиента. Она может быть дебетовой или кредитной в зависимости от потребностей клиента. Карты позволяют копить денежные средства, распоряжаться кредитными средствами, расплачиваться за товары и услуги в магазинах, через интернет, пользоваться услугой бесконтактного платежа, пересылать деньги другим людям и отправляться в путешествие с одним лишь пластиком в кармане, снимая деньги на тех же условиях, что и в России.

Также банк предлагает клиентам различные акции, бонусные и партнёрские программы. Держатель карты может копить бонусы и расплачиваться ими. С их помощью можно экономить и получать приятные скидки на покупку авиабилетов, товаров или услуг, а также участвовать в благотворительности, расплачиваясь картой.

Плюсы и минусы карты МИР: практические советы

С одной стороны, такими карточками можно пользоваться только на территории России. Ее также не примут к оплате на некоторых иностранных сайтах. Нет возможности и загрузить образ карточки в смартфон для совершения оплаты в одно касание, без пластика.

Но с другой стороны, все виды карт МИР Сбербанка обладают несколькими ощутимыми преимуществами:

- Они выпускаются надежной отечественной системой. Благодаря тому, что карточки не используются за рубежом, исключается риск попадания личных данных к мошенникам, действующим в других странах.

- К тому же эти карточки в 2019 году уже начали принимать во многих банкоматах, магазинах и отелях Белоруссии.

- Ими уже можно расплатиться в сервисе Samsung Pay (пока он доступен только клиентам Почта Банка, МКБ и Альфа-Банка). Аналогичные переговоры уже ведутся с представителями Apple Pay и Google Pay.

- Карты МИР Сбербанка обслуживаются по доступной цене или даже бесплатно.

- Лимиты на снятие наличных позволяют получать достаточно большие суммы каждый день (минимум 50 тыс. руб. в любом банкомате или кассе Сбербанка).

- Благодаря программе «Спасибо» каждый клиент получает бонусы от любой покупки.

- У партнеров Сбербанка можно получать повышенный кэшбэк до 20%-30%.

- Также клиентам доступны специальные предложения от платежной системы МИР (скидки и повышенный кэшбэк у партнеров).

- Клиенты могут рассчитываться на разных сайтах благодаря коду CVV2, расположенному на обратной стороне пластика.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Программа «Спасибо»

Подключиться к этой программе можно бесплатно несколькими способами:

- Через банкомат Сбербанка.

- В личном кабинете Сбербанк-Онлайн.

- С помощью смс на номер 900 «Спасибо АААА», где АААА – это последние 4 цифры от номера вашей карточки.

- Через мобильное приложение (вход в Сбербанк Онлайн со смартфона или устройства компании Apple).

Программа лояльности от системы МИР

Вне зависимости от вида карты МИР от Сбербанка, стоимости ее обслуживания и других условий, каждому клиенту доступны специальные предложения от отечественной платежной системы. Например, сегодня действуют такие виды кэшбэка:

- 2% за любую покупку в магазинах «ОКЕЙ;

- 10% на АЗС.GO (покупка от 1500 руб.);

- 10% за покупку товаров Panasonic;

- 7% за первую покупку в сети «Дочки-Сыночки»;

- 6% за любую покупку на сайте ru и др.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Как получить максимальную выгоду: пример расчета

Для получения повышенного кэшбэка и бонусов «Спасибо» владельцу карты следует совершать как можно больше операций (оплата товаров в магазинах и на сайтах). Например, семья тратит на еду ежемесячно 30 тыс. руб. Если приобретать товары в гипермаркетах «ОКЕЙ», в качестве кэшбэка будет постоянно возвращаться 2% от этой суммы, т.е. 600 руб. За год можно накопить 7200 руб. Эту сумму можно потратить для покупки товаров к новому году.

В другом примере можно представить, что пенсионер получает ежемесячные выплаты 30 тыс. руб., откладывает по 10 тыс. ежемесячно и тратит на еду 7 тыс. в магазинах «ОКЕЙ». Тогда за год он накопит:

- 1700 руб. за счет кэшбэка в «ОКЕЙ».

- 4200 руб. за счет процента на остаток 3,5%.

- Итого за год: 5900 руб.

К тому же как в том, так и в другом случае владельцы карточек МИР получат бонусы «Спасибо», которые также можно потратить в любое время.

Специальный дебетовый пластик

Молодежные

Одна из таких – Молодежная карта. Она выдается молодым клиентам Сбербанка, не достигшим возраста 25 лет. Ее главное преимущество – кэшбэк в виде бонусов Спасибо в размере 10% от любых покупок. Впоследствии ими можно воспользоваться, заплатив за покупку символический 1 рубль.

Условия обслуживания:

- Для держателей, достигших 18 лет;

- Срок обслуживания – 3 года;

- Стоимость – 150 рублей в год;

- Перевод доступных средств друзьям с помощью смс.

Еще один плюс такой карточки – к ней дополнительно можно подключить накопительный счет, средства на который будут перечисляться автоматически.

Студенческая карта обладает тем же функционалом и такими же характеристиками, однако ее отличают два преимущества:

- Страховка денежных средств, находящихся на карте, на сумму 490 рублей в месяц;

- Держатели карты могут претендовать на получение кредита на лояльных условиях.

Есть еще дополнительные виды карт Сбербанка, и их назначение – обслуживание социально незащищенных слоев населения.

Оформить Молодежную карту, как и любую другую в Сбербанке, можно через электронную заявку

Оформить Молодежную карту, как и любую другую в Сбербанке, можно через электронную заявку

Социальные

Для получателей пенсии Сбербанком разработана специальная Пенсионная карта платежной системы MasterCard. Ее особенности:

- Подключение к бонусной программе (1 потраченный рубль = 0,5 баллов Спасибо);

- Бесплатная выдача дополнительной дебетовой карточки, в том числе на ребенка;

- Бесплатное обслуживание;

- Совмещение карты и накопительного счета: ежегодно начисляется 3,5% на остаток средств, находящихся на карточном счете.

Сбербанк предлагает специальную Детскую карту. Работает это так:

- Родитель оформляет дополнительную карту на имя ребенка;

- Счет карты ребенка «привязывается» к счету родителя, фактически это один счет;

- Родитель устанавливает лимит на расходование средств с детской карты, например, 1000 рублей в месяц;

- Ребенок может использовать карточку вместо наличности.

Операции покупок фиксируются в онлайн-банке, можно настроить уведомление в виде СМС на телефон родителя. Фактически эта карта может заменить карманные деньги ребенка.

Партнерские карты Сбербанка

Данные карты выпускаются в целях определенной программы, разработанной совместно другими организациями и Сбербанком. На данный момент их всего два вида: «Подари жизнь» и «Аэрофлот»

Карта «Подари жизнь» выпущена с целью помощи детям с онкологическими заболеваниями.

- Платежная система – Visa;

- Стоимость годового обслуживания от тысячи до трех тысяч рублей в зависимости от вида карты.

- Сбербанком перечисляется 0,3% от покупок, а также 50% годового обслуживания за первый год участия в программе.

- Процентная ставка по кредитной карте – 25,9-33,9%, а лимит до 600 тысяч рублей.

Карта «Аэрофлот» просто находка для людей, которые любят путешествовать. С ее помощью накапливаются бонусные мили, которые можно потратить на покупку билета.

- После оформления карт на счету появляются приветственные мили;

- За оплату покупок на каждые 50 рублей начисляются 1-1,5 мили;

- За обслуживание взимается плата от 900 до 3500 рублей в год в зависимости от вида карты.

Какую карту выбрать?

Выбор пластиковой карты стоит начинать с выбора платежной системы, которых в Сбербанке всего две: Visa и MasterCard.

Основные отличия:

- Территория использования: Visa пользуется большей популярностью в США, в то время как MasterCard более распространена в Европе.

- Комиссия при изменении валюты. В данном случае Visa взимает 0,65% от совершенной операции, а MasterCard комиссий не взимает.

- Visa в большинстве случаев используется для рублевой и долларовой валюты, в то время как MasterCard использует рубли и евро. Но это нельзя отнести к основным факторам, на которые стоит опираться при выборе, так как на самом деле к любой карте привязываются счета в необходимой валюте.

Дебетовые

Самый распространённый вид карт. Далеко не все их обладатели удовлетворены условиями использования и тарифами. Однако у клиентов Сбербанка нет подобных мыслей, т.к. Сбер предоставляет внушительный список предложений, из которого любой сможет найти подходящий вариант.

Классическая

Стандартный вид, сочетающая цену с качеством.

- Поддерживает все 3 системы платежей: МИР, VISA и MasterCard. Первыми двумя можно производить оплату смартфоном, также производить покупки за границей. Поддерживается функция бесконтактной оплаты.

- Срок использования. Для системы оплаты МИР – 5 лет. Для остальных – 3 года. Цена за обслуживание в первый год выше, составляет 750 рублей, в последующие уменьшается до 450.

- Поддерживается услуга накопления бонусов СПАСИБО, начисляется 20% от цены покупки в магазинах-партнёрах.

- С физических и юридических лиц комиссия на выдачу наличных в банкоматах и кассах Сбербанка не взимается. При обращении в другое учреждение, комиссия увеличивается до 1%, но не менее 150 рублей, а в банкомате не менее 100.

- Снимать можно: в банкомате не больше 150 000 рублей и столько же в кассе банка за день. Далее начисляется комиссия – 0,5%.

Нет возможности выбрать индивидуальный дизайн. Полный пакет SMS-уведомлений в первые 2 месяца не оплачивается, затем стоимость составляет 60 ₱/месяц.

Золотая

Особенностью данной карты Сбербанка является возращение до 5% бонусами СПАСИБО при покупке в кафе, ресторанах и супермаркетах. Поддерживает все три платёжные системы (Виза, Мастеркард, Мир), срок действия и основные функции совпадают с классической.

- Стоимость обслуживания фиксированная – 3000 ₱ в год.

- Бонусы СПАСИБО при оплате у партнёров начисляются в размере 20%, в остальных случаях до 5%.

- Комиссия за снятие наличных совпадает с условиями классического вида.

- В день без комиссии можно снимать не больше 300 000 ₱

Все SMS уведомления включены в стоимость обслуживания. Индивидуальный дизайн не предоставляется.

С большими бонусами

На эту карту не больше 10% от приобретений в магазинах и ресторанах и кафе, АЗС, Яндекс. Такси и Gett начисляется бонусами. Сейчас поддерживаются только системы VISA и MasterCard. Присутствуют все стандартные функции (платежи смартфоном и в одно касание).

- Действует 3 года.

- Цена на обслуживание – 4900 ₱ в год.

- Условия комиссии при снятии наличных – стандартные.

- В месяц для обналичивания доступно 5 млн. рублей.

Можно выбрать персональный дизайн. SMS-оповещения включены в стоимость пользования.

Пенсионная

Этот вид предоставляется только лицам, имеющим право на получение социальных выплат. На остаток средств на карточке начисляется 3,5% годовых. Поддерживается только система МИР. Присутствует функция бесконтактного платежа, но нельзя оплачивать смартфоном.

- Обслуживается бесплатно 5 лет.

- Бонусы СПАСИБО за использование в магазинах 0.5%, у партнёров 20%.

- Стандартные условия комиссии при снятии наличных.

Индивидуальный дизайн не предусмотрен. Плата за полный пакет SMS-оповещений в первые 2 месяца не берётся, затем 30 ₱ в месяц.

Молодёжная

Такой вид подходит для лиц от 14 до 25 лет включительно. Начисляется 10% бонусами за использование у партнёров и 0.5% от Сбербанка. Поддерживает системы платежей VISA и MasterCard.

Можно выбрать персональный дизайн из множества предложенных. SMS-уведомления стоят 60 рублей в месяц.

Цифровая

Вид карты, которая оформляется бесплатно и за несколько минут в Сбербанке Онлайн. Поддерживает только платёжную систему VISA. Не выдаётся на руки, а используется для оплаты в интернете и оплаты в магазинах с помощью телефона. Обслуживается бесплатно.

Моментальная

Сбербанк оформляет и выдает ее в офисе банка всего за 10 минут. Поддерживает использование для оплаты как в магазинах, так и в интернете. 20% бонусов СПАСИБО за покупки у партнёров. Поддерживает все платёжные системы.

- Обслуживается бесплатно 3 года.

- Поддерживает все основные функции.

Во всём остальном соответствует пластиковой карте классического варианта от Сбербанка.

Сравнительная таблица

| Ограничение на снятие наличных в ₱ | % бонуса СПАСИБО | Плата за обслуживание в год в ₱ | |

| Классическая | 150 000 | 20% | 750 |

| Золотая | 300 000 | 20% + 5% | 3000 |

| Большие бонусы | 500 000 | 20%+10% | 4900 |

| Пенсионная | 50 000 | 20%+0.5% | Не взимается |

| Молодежная | 150 000 | 10%+0.5% | 150 |

| Цифровая | Не поддерживается | Не поддерживается | Не взимается |

| Моментальная | 50 000 | 20% | Не взимается |

Сбербанк: заказать дебетовую карту онлайн

Как позволяет Сбербанк-онлайн заказать карту через интернет? Сейчас оформить заказ дистанционно можно только на кредитную карту. Чтобы воспользоваться для этих целей интернет-банкингом для начала стоит в нём авторизоваться. Для этого необходимо знать свой логин и пароль от системы, а также иметь под рукой телефон, на который приходят СМС-оповещения. Если пользователь не зарегистрирован в Сбербанке-онлайн, то нужно исправить ситуацию. Для регистрации необходим идентификатор, узнать который можно позвонив на горячую линию Сбербанка. Затем действуем по следующему алгоритму.

Благодаря этим действиям клиент решит вопрос, как заказать новую карту Сбербанка России в 2021 году. Процесс очень простой и не вызовет затруднений даже у самых неопытных пользователей. В указанное время позвонит представитель банка и уточнит все интересующие вопросы. После этого банком будет принято решение, о котором клиент будет оповещён при помощи смс-сообщения. В случае принятия положительного решения заявителю необходимо буде посетить отделение банка для подписания документов.

Для получения дебетовой карты банка клиенту придётся самостоятельно прийти в офис финансовой организации и написать заявление на выпуск банковской карты. Можно ли бесплатно получить новый пластик? Да, все карты выпускаются бесплатно, плата взимается только за годовое обслуживание в соответствии с тарификацией.

Стоит ли открывать дебетовую карту в «Сбербанке»

Ответ на этот вопрос каждый ищет самостоятельно, поскольку критерии оценки у всех разные. Мы же расскажем о том, что поможет определиться.

Надежность

Сбербанк – это самый крупный банк в России. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

Основным акционером и учредителем Сбербанка России является Центральный банк Российской Федерации – это значит, что Сберу не страшны банкротство и отзыв лицензии.

Согласно рейтингу Forbes, в марте 2017 года «Сбербанк» возглавлял список самых надежных банков Российской Федерации. В 2016 году он выиграл в номинации «Банк года» по версии World Branding Awards. А на ежегодной премии «SPEAR’S Russia Wealth Management Award 2017» (для лучших представителей банковской индустрии) он заявлен сразу в двух номинациях.

Золотая карта Visa, МИР, Мастеркард

Золотые карты включают расширенный список привилегий (бонусы, акции от партнеров и т.д.). Взамен держатель пластика платит повышенную цену за ежегодное обслуживание.

Карта Gold Аэрофлот

Статус Голд позволяет копить мили за совершаемые покупки на более выгодных условиях– 1,5 мили за 60 рублей. Накопленные мили клиент меняет на авиабилеты.

- Годовое обслуживание: 3 500 руб.;

- Лимиты обналичивания: 3 000 000 р. в месяц без комиссии;

- Переводы: 1 ООО ООО р. через Сбербанк Онлайн;

- Бесконтактная оплата: Samsung Pay, Android Pay, Apple Pay.

Золотой дебетовый пластик «Подари жизнь»

Карта связана с одноименным фондом. На помощь детям перечисляются 2 000 рублей от стоимости 1-го года сервиса и 0,3% со всех покупок. За траты начисляются бонусы «Спасибо». В месяц можно тратить до 15 000 бонусов и обменивать на скидки партнеров.

- Плата за год: 4 000 (1-ый год), затем 3 000 ₽;

- Лимиты вывода: 3 ООО ООО руб. в месяц без комиссии;

- Бонусные начисления: до 5% от покупки;

- Бесконтактная оплата: Эппл Пэй, Андроид Пэй, Самсунг Пэй.

Карта с большими бонусами

Карта дает возможность получать бонусы Сбербанка в повышенном объеме. В дальнейшем они используются на автозаправках (10%), кофейнях и ресторанах (5%) и покупках в магазинах (1,5%). По партнерским акциям сумма бонусов составляет до 30% от цены купленного товара.

- Годовое обслуживание: 4 900 руб.;

- Лимиты обналичивания: 5 000 000 руб. в месяц без комиссии;

- Бонусы: до 10% от приобретения (у партнеров – до 30%);

- Бесконтактная оплата: Samsung, Android, Apple Pay.

Карта с большими бонусами Visa

Оформив дебетовую карту Visa Platinum, Вы будете получать до 10 % от суммы покупки бонусами “Спасибо” при оплате на АЗС, в Gett и Яндекс.Такси, супермаркетах, кафе и ресторанах. У партнёров Банка можно заработать до 30 % бонусами. Плюс ко всем возможностям, Вам доступны бонусы и привилегии от платёжной системы Visa (с подробными условиями поощрения можно прочитать на официальном сайте платёжки). Ещё один плюс пластика – можно выбрать любой дизайн.

- Платёжная система: Visa;

- Валюта: Рубли РФ, доллары США, евро;

- Бесконтактная оплата: Да;

- Оплата телефоном: Да;

- Срок действия карты: 3 года;

- Можно платить за границей: Да;

- Стоимость годового обслуживания (основная карта): 4 900 рублей;

- Стоимость годового обслуживания (дополнительная карта): 2 500 рублей;

- Комиссия за снятие в банкоматах и кассах “Сбербанка”: без комиссии;

- В банкоматах других банков: 1 % (не менее 100 рублей);

- Перевыпуск (плановый или при утере): бесплатно;

- Индивидуальный дизайн: .

Сбербанк дебетовая карта: условия обслуживания, проценты

«Содержание» дебетовой карточки нельзя назвать слишком затратным. У многих клиентов довольно выгодные условия использования. У каждого есть свой Личный кабинет, которым можно пользоваться и с компьютера, и с мобильного устройства. Обычно перевыпуск по завершению срока действия бесплатный, да и без комиссии можно пополнять счет, делать большую часть переводов и платежей.

Со всех карточек, независимо от выбранного вида, можно снимать «наличку» в аппаратах самообслуживания и в кассовых отделах Сбера беспроцентно. Можно обналичить сбережения без комиссионных сборов и в банках-партнерах, банкоматах.

Если подключить мобильный банк с ограниченным пакетом услуг, платить за него не нужно. Полный пакет бесплатный всего два месяца, дальше взимается абонентская плата 60 рублей.

В каких случаях обслуживание бесплатное?

Надо отметить, что есть карточки, за обслуживание которых платить не нужно. К таким относятся пенсионные платежные инструменты и моментального выпуска. «Пластик» для пенсионеров оформляется исключительно в национальной системе МИР, также как и для бюджетников.

Все большую популярность набирают моментальные карточки, потому что они оформляются всего за десять минут, но при этом у них будет гораздо меньше бонусов.

Проценты на остаток

Какую дебетовую карту Сбербанка выбрать пенсионеру? Естественно «пластик» для пенсионных и социальных выплат. Это позволит получать небольшой дополнительный доход благодаря специальному накоплению. Когда на счету хранятся деньги, а Сбер начисляет на эту сумму до 3,5% годовых. Естественно, это не 5-7% депозит, но можно распоряжаться личными сбережениями по своему усмотрению, не нарушая договоров с финансовым учреждением, в любое время.

Ограничения

Если говорить про установленные лимиты, то тут сильных ограничений нет:

- для владельцев пенсионных карточных счетов в сутки можно обналичить 50 000 – 500 тысяч рублей;

- для стандартных Мастеркард и Виза, «Подари жизнь», «Сберкарта Тревел» и с эксклюзивным дизайном лимиты меньше: до 150 000 в сутки в собственных и партнерских аппаратах самообслуживания, за месяц можно снять наличными не больше 1,5 миллионов рублей.

Программы поощрения

Это, пожалуй, самое привлекательное для тех, кто выбирает, какая дебетовая карта Сбербанка лучше. Каждый хочет получать скидки, постоянно принимать участие в акциях, копить сумму для будущей покупки. У Сбера есть своя бонусная программа «Спасибо». За покупки начисляются баллы, которые потом легко потратить у партнеров, их ассортимент постоянно расширяется.

Кэшбек у каждой карты свой. К примеру, для «СберКарты Тревел» он считается милями – до 10% от потраченной суммы, для «Золотой карты Аэрофлот» начисляется 1,5 мили за каждые оплаченные 60 рублей. Потом на эти мили можно брать билеты.

Рассмотрим подробнее:

- на карточку с большими бонусами возвращается до 10% на АЗС, в ресторанах, кафе, такси и 1,5% в супермаркетах;

- для карты Платинум «Подари жизнь» – 0,5% от покупки и 30% от суммы оплаты у партнеров бонусами «Спасибо»;

- для «Молодежной Сберкарты» кэшбек до 10% за покупки и до 30% за покупки у партнеров.

Есть и другие варианты «пластика», которые также принимают участие в программе «Спасибо», кэшбек на них составляет от 0,5-1%.

Тарифы и стоимость обслуживания для физических лиц

Понятно, что с классом платежного инструмента повышается и цена за использование. Средняя стоимость «сберовского» дебетового продукта – 750 руб. в первый год и по 450 руб. за последующие. Если «пластик» золотой – оплата уже около 3 000 руб., при выпуске «Подари жизнь» Gold необходимо внести 4 000 руб.

Выпуск платиновой карточки обычной – 4 900 руб., а благотворительной – 15 000 руб. «Молодежная», которая выдается клиентам 14-22 лет стоимость максимально низкая – 150 руб. в год, но если выполнить некоторые условия, к примеру, получать на карту стипендию или тратить в месяц от 5 000 – платить ничего не придется.

Есть и другие варианты. Перед тем, как выбрать что-то для себя, следует внимательно ознакомиться с тарифами, потому что сейчас практически у каждой карты свои условия и программы поощрения.

Молодёжная карта от Сбербанка

Дебетовая карта, которая специально разработана для молодёжи в возрасте от 14 до 25 лет. При покупках по карте у партнёров Программы лояльности, до 11 % от суммы возвращаются в виде бонусов “Спасибо”. За все остальные покупки по карте, Вам будут начислять 0,5 % бонусами “Спасибо”. Нужно отметить, что стоимость годового обслуживания пластика здесь практически не ощущается, и составляет 150 рублей. При заказе дебетовой карты, Вы можете выбрать платёжную систему Visa или MasterCard, и получать дополнительные скидки и привилегии ещё и от платёжки (например у Мастеркард: скидка 10 % на kinohod.ru и в Мобильном приложении).

- Платёжная система: Visa, MasterCard;

- Валюта карты: Рубли РФ;

- Бесконтактная оплата: Да;

- Оплата телефоном: Да;

- Срок действия карты: 3 года;

- Можно платить за границей: Да;

- Стоимость годового обслуживания: 150 рублей;

- Комиссия за снятие в банкоматах и кассах “Сбербанка”: без комиссии (лимит до 1 500 000 рублей в месяц);

- В банкоматах других банков: 1 % (не менее 100 рублей);

- Перевыпуск (плановый): бесплатно (при утере или изменении личных данных – 150 рублей);

- Уведомления по карте (СМС и пуш-уведомления об операциях): (далее – 60 рублей в месяц);

- Индивидуальный дизайн: не предоставляется.

Кэшбэк по Молодежной карте Сбербанка

Единственное отличие от Классической карты заключается в бонусных процентах от Сбербанка. У Молодежной карточки они выше в 10 раз, 5 против 0,5%.

Условия по пополнению, переводам и процентам на остаток такие же, как у классической карты.

Общие характеристики дебетовых карт Сбербанка

У карт Сбербанка много общего:

- В крупных городах на изготовление уходит до трех рабочих дней, в областях – до 10. Доставка в удаленные пункты назначения может занять 15 рабочих дней

- Из документов достаточно паспорта

- Российское гражданство

- Возраст. Для классических карт от 14 лет, Gold и с Большими бонусами – с 18 лет, Молодежной – в пределах 14-25 лет.

- Чип, оснащенный качественным процессором, обеспечивает безопасность оплаты

- 3D Secure

- Возможность бесконтактной оплаты. Используются технологии Pay Pass/Pay Waves

- Оплата смартфоном/планшетом через Google/Apple/Samsung Pay

Достоинства:

- Банкоматы/терминалы имеется в огромном количестве и в любых городах. Плюс широкая сеть офисов. Поэтому нет проблем с обналичиванием/пополнением

- Возможность бесконтактной оплаты

- Обналичивание в определенных лимитах без сборов

- Много способов пополнения без комиссии

- Удобный интернет банк/мобильное приложение

- Наличие бонусов «Спасибо»

- Карту можно сделать зарплатной

- Неограниченное количество дополнительных карт

- Все платежные инструменты можно использовать за пределами России

Привилегии MasterCard:

- На Яндекс. Заправках – до двух рублей с литра топлива

- В Яндекс. Такси – 10% в категориях «Курьер»/«Доставка»

- В отеле Radisson – 10% при проживании

- В интернет магазине YOOX – 15%

- Переводы денег в ВК – комиссия отсутствует

Привилегии VISA:

- Билеты в цирк – 50%

- На портале Hotels.com – 8%

- Обучение иностранным языкам в Alibra School – 10%

- Lamoda – 15%

- Оптик Сити – 12%

- Мегачас (продажа часов) – 15%

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Критерии и нюансы выбора

Для начала человеку следует определиться, для каких целей ему нужна карта. Он может открыть дебетовую карту или воспользоваться возможностью получения кредитных средств. При этом кредитка обеспечит практически все те же возможности, что и дебетовая карточка.

Существует классификация пластиковых карт в зависимости от платёжной системы. Сбербанк предлагает карточки Mastercard (европейская система), Visa (американская платёжная система) и МИР (российская платёжная система, которая не действует за пределами страны). Если человек планирует поездки за границу, то чтобы без проблем снимать деньги за рубежом, ему лучше выбрать карту Mastercard (не снимается комиссия за конвертацию валюты) или Visa (конвертация стоит 0,65% от суммы).

Дебетовая или кредитная

Если дома завалялся пластик, а предназначение неизвестно, достаточно посмотреть на лицевую сторону, где внизу указан тип карты: debit – дебетовая, credit – кредитная. Либо связаться с банком комфортным способом. Отличительные черты:

- Дебетовая карта предназначена для осуществления транзакций за счёт средств держателя.

- Кредитная — выдаётся с предварительно установленным кредитным лимитом с фиксированной процентной ставкой. Хранение личных сбережений на ней возможно, но невыгодно.

- Отличие дебетовых карт с разрешённым овердрафтом: сочетают в себе функции двух предыдущих и имеют повышенный процент.

Условия получения кредитки в Сбербанке таковы:

- гражданство – Российская Федерация, прописка – постоянная либо временная;

- возраст потенциального клиента – от 21 до 65 лет (включительно);

- трудовая деятельность: стаж работы должен составлять минимум 1 год в течение последних 5 лет, на текущем месте – от 6 месяцев.

- финансовая составляющая. При получении официально подтверждённого дохода на счёт, открытый в Сбербанке, справка (например, 2-НДФЛ) не потребуется.

Сбербанк выпускает дебетовые и кредитные карты

Сбербанк выпускает дебетовые и кредитные карты

Виды дебетовых карточек Сбербанка

Сначала ответим на поставленный нами вопрос, в чем же отличие дебетовой карты от кредитной карты Сбербанка? В первом случае на счету находятся ваши собственные деньги. На кредитке лежат заемные средства, за использование которых владелец карточки потом выплачивает банку процент. Денежная сумма на дебетовом пластике ограничена только тем, что вы на нее сами положили.

Какие виды дебетовых карточек предлагает Сбербанк?

Их достаточно много, и каждый обслуживается по собственному тарифу. Давайте разберем их основные условия:

- Моментальная. Есть три варианта карты Моментум с разными платежными системами – МИР, Виза и Мастеркард. Их годовое обслуживание бесплатно. На карточке не указывается имя владельца, потому что она выдается сразу же при обращении. Ограничение на снятие денег – 50 тысяч руб. в сутки и 100 тысяч в месяц. Можно получить и больше (как и по остальным тарифам), но тогда с суммы превышения банк возьмет комиссию – 0,5%;

- Пенсионная. Для ее оформления не обязательно быть пенсионером, на счет можно получать любые перечисления от государства. Она тоже бесплатна, и выпускается только системой МИР. На остаток средств Сбербанк начисляет 3,5% годовых. Снимать можно до 50 тысяч руб. в день, но не более 500 тысяч в месяц;

- Классическая. Она стоит 750 руб. в первый год, а потом 450 руб. Если хотите, можно открыть счет в евро или долларах, чтобы избежать комиссии за конвертацию валюты при расчетах за границей. В день владельцы пластика могут снять 150 тысяч руб., а в месяц – 1,5 миллиона;

- Золотая дебетовая карточка значительно дороже – 3000 руб. в год. С нее можно снимать до 300 тысяч руб. ежедневно, но не больше 3 миллионов в месяц. Пакет СМС-уведомлений бесплатный. Счет также можно открыть в долларах и евро;

- Молодежные карточки стоят 150 руб. В день доступно снятие 150 тысяч руб., а в месяц – 1,5 миллиона. Выпускаются они только платежными операторами Виза и Мастеркард для молодых людей с 14 до 25 лет;

- Карта с большими бонусами. Выпускается системой Visa, счет можно открыть в рублях, евро или долларах. Стоимость такого пластика – 4900 руб. В день владельцы карточки могут снимать до 500 тысяч руб., в месяц – до 5 миллионов. Высокая стоимость компенсируется повышенными бонусами «спасибо», банк возвращает до 10% кэшбэка по всем операциям;

- Карты «Аэрофлот» выпускаются в сотрудничестве с одноименной авиакомпанией. Они доступны в формате Классик (900 руб.), Голд (3500 руб.) и Премиум (12 тысяч руб.). Их главная особенность – кэшбэк в виде миль от каждой покупки, их можно обменять на бесплатные (или с большой скидкой) авиабилеты. Если вы часто летаете, это выгодное предложение для вас;

- Классическая, Золотая и Платиновая карты «Подари жизнь» стоят 1 тысячу, 4 тысячи и 15 тысяч рублей соответственно. Владельцы такого пластика могут поучаствовать в благотворительности – 0,3% от суммы каждого чека идет в фонд помощи больным малышам.

Индивидуальные карты

Классическая и молодежная карточки могут выпускаться по индивидуальному дизайну. За эту услугу придется заплатить 500 руб. или же выбрать бесплатный рисунок среди предложенных. Отдельно предлагается пластик, выполненный в стиле League of Legends и карта болельщика баскетбольного клуба ЦСКА.

В большинстве случаев услуга СМС-информирования обо всех операциях обойдется вам в 60 руб. ежемесячно. Исключение составляет Пенсионный тариф – с него снимается 30 руб.

К картам формата Голд и Классик можно выпустить дополнительные карточки. Для операций используется один расчетный счет, но несколько пластиковых носителей. К примеру, один из них можно отдать супругу или ребенку.