Личный кабинет втб страхование: регистрация, авторизация и использование системы

Содержание:

- Как оформить страховой полис «ВТБ Страхование»

- Особенности программ

- Как правильно выбрать программу страхования: полезные советы

- Страхование жизни и здоровья при кредитовании в ВТБ 24

- Обязательна ли процедура?

- Официальный сайт

- Программы инвестиционного страхования жизни в РСХБ с описанием и условиями

- Программа накопительного страхования жизни ВТБ

- Плюсы и минусы ВТБ страхования

- Страхование заемщика при ипотечном кредите

- Сколько стоит страхование жизни при ипотеке?

- Как правильно выбрать программу страхования: полезные советы

- Актуальные предложения по ипотеке

- Что значит для банка и заемщика страхование кредита

- Можно ли вернуть деньги по страховке?

- Особенности страховых программ ВТБ

- Страхование жизни при ипотеке

- Обязательно ли страхование кредита от ВТБ Банк Москвы?

- Как купить полис

- Инвестиционное страхование жизни

- Обязательное страхование

- Что делать при наступлении страхового случая

- Что нужно страховать при ипотеке в ВТБ: квартира, жизнь?

- Навязали страховку, что делать?

- О компании

- Услуги

- Основные моменты организации сотрудничества

Как оформить страховой полис «ВТБ Страхование»

В нашей стране с 2010 года действует №326-ФЗ «Об обязательном медицинском страховании». В соответствии с этим документом граждане России получили возможность лично решать, какая страховая компания их будет обслуживать в рамках ОМС.

Чтобы оформить ОМС, необходимо:

- Подать на официальном сайте СК ВТБ через специальную форму заявку на получение ОМС.

- Написать заявление о выборе или изменении СМО в рамках ОМС, или о получении дубликата.

- Добавить к заявлению на получение ОМС необходимую документацию (либо заверенные нотариально копии), письменное согласие на обработку персональных данных.

- Подать заявление на ОМС в офисе страховой компании, которая занимается выдачей полисов ОМС СК «ВТБ Страхование».

«ВТБ Медицинское страхование» – одна из крупнейших программ СК ВТБ, которая действует уже не один год. В отзывах о «ВТБ медицинское страхование» можно прочитать, что страховщик в этой сфере работает примерно так же, как и многие другие страховые компании, предлагающие оформление полисов ОМС.

Видео: Как оформить заявку на полис?

Особенности программ

Накопительное страхование подразумевает внесение платежей на страхование жизни в течение определенного периода. При этом платежи могут:

- Иметь фиксированный размер;

- Вноситься ежегодно;

- Вноситься сроком от 5 до 30 лет в зависимости от выбранной программы.

Накопительное страхование ВТБ осуществляется по нескольким программам, каждая из которых может иметь определенную направленность. Застрахованными по ним выступают:

- Сами страхователи («Персональный план», «Накопительный фонд», «Резервный фонд», «Достояние»);

- Родственники и другие значимые люди («Близкие люди»);

- Дети («На вырост»).

Как правильно выбрать программу страхования: полезные советы

Перед составлением страхового соглашения клиент обязан представить справку о состояния здоровья. Полис не будет действовать, если заявитель находится на амбулаторном лечении или имеет группу по инвалидности

Важно всегда внимательно просматривать предложенный график платежей и оценивать свои силы на 5-10 лет. Можно использовать дополнительные услуги и защитить себя от наступления временной нетрудоспособности по любой объективной причине

Наиболее выгодно подписывать такие договоры, в которых есть опция освобождения от уплаты взносов при инвалидности, полученной в результате чрезвычайного происшествия. Размер выплат напрямую зависит от коэффициента участия, который следует уточнять перед оформлением.

Рекомендуется задавать вопросы уполномоченным лицам по всем интересующим проблемам. Если сотрудник ВТБ дает неполные ответы или вовсе уклоняется от него, то лучше выбрать другую программу

Важно предварительно согласовать условия долгосрочного договора с квалифицированным и независимым юристом. Это поможет разобрать весь комплекс рисков

Страхование жизни и здоровья при кредитовании в ВТБ 24

При оформлении потребительского кредита в ВТБ 24, заемщику предлагают оформить страховку жизни и здоровья. Стоит запомнить, что страхование является добровольным. Сотрудники не имеют право принуждать, угрожать отказом в выдаче ссуды или иными методами воздействовать на клиента. Согласно закону это выступает нарушением и может служить поводом для наказания финансового учреждения. Отказать в получении кредита на основании отсутствия полиса банк не имеет права.

При оформлении в ВТБ 24 кредита, страхование жизни и здоровья является мерой сознательности клиента. Из-за этого риски ВТБ 24 в связи с выдачей займа сводятся к минимуму, что располагает банк к клиенту.

При оформлении страховки, обеспечивающей жизнь и здоровье, заемщик получает такие преимущества:

- При наступлении страхового случая, заемщику или его родственникам не потребуется платить по кредиту;

- Кредитная история не будет испорчена;

- Тариф един для всех, вне зависимости от возраста, вида деятельности и уровня здоровья;

- Взаимоотношение между кредитором и страховщиком происходит без участия клиента.

Рассмотрите возможность оформления страхования жизни и здоровья при получении кредита в ВТБ 24

Рассмотрите возможность оформления страхования жизни и здоровья при получении кредита в ВТБ 24

Обязательна ли процедура?

На самом деле, все страховые действия добровольны, кроме ОМС. Любая страховая компания, не только ВТБ, не может заставить человека приобрести какую-либо опцию или полис в обязательном порядке. Исключение составляет ипотечный кредит: некоторые кредиты в пониженной ставкой идут только в комплекте со страхованием жизни и здоровья или от потери работы.

Страхование – очень полезная вещь для абсолютно любого человека. Можно подобрать любую по своему вкусу или собрать необходимый комплекс из нескольких разных, по ситуации. К тому же, если сравнивать с возможными тратами на восстановление или лечение, то оформление ДМС выйдет в разы дешевле.

Официальный сайт

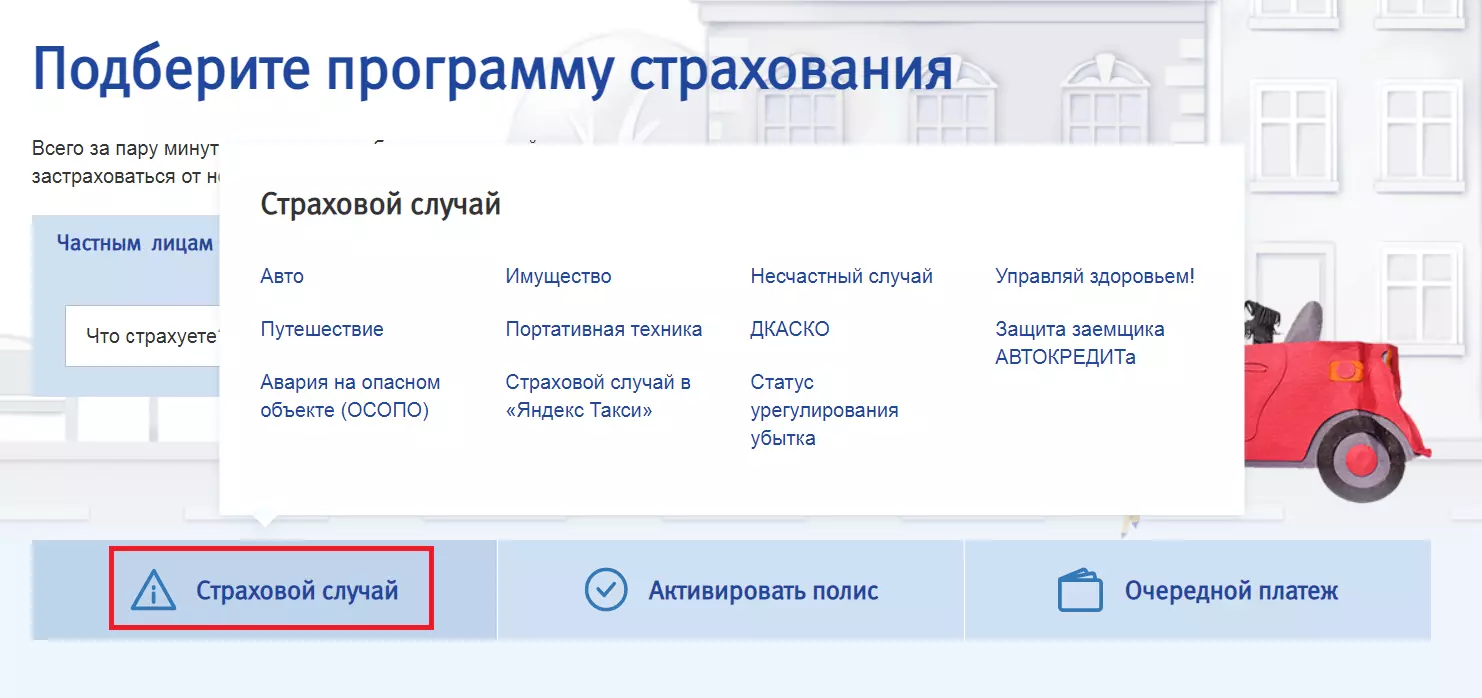

Некоторые ключевые вкладки и панели, которые могут понадобиться клиенту:

- В самом верху по центру Вы можете найти кнопку Написать нам — при активации этого элемента открывается окно, с помощью которого можно связаться с сотрудниками ВТБ. Эта функция может понадобиться в том случае, если Вы хотите задать вопрос, оформить жалобу, написать благодарность или отзыв.

- Справа от функции Написать нам Вы можете увидить иконку, которая имеет вид лупы. Эта кнопка используется для поиска нужной информации на сайте. Чтобы выполнить поиск, нажмите иконку лупы, введите слово-запрос, нажмите кнопку Enter и дождитесь завершения поиска.

- Чтобы найти контактную информацию об организации, используйте кнопку Контакты и офисы, которая располагается справа под строкой поиска. Кнопка пригодится также в том случае, если Вам нужна дополнительная информация об организации — адреса офисов, уставные документы, правила сотрудничества и так далее.

- В СК «ВТБ-Страхование» можно купить полис в дистанционном режиме через интернет. Чтобы это сделать, на главной странице найдите строку «Купить онлайн» и выберите оптимальный для Вас полис. После покупки и получения копии полиса на руки не забудьте активировать страховку.

- Снизу по центру Вы можете найти интерактивную панель для выбора оптимального продукта. Чтобы подобрать страховку, выберите вкладку, соответствующую Вашему юридическому статусу, а потом укажите, что именно Вы хотите застраховать. Чтобы посмотреть дополнительную информацию, выберите соответствующий пункт.

- Если Вам нужно сообщить о страховом случае, активировать полис или оплатить очередной платеж, используйте соответстующий блок в строке, которая располагается сразу под поисковым блоком. После выбора нужного действий проследуйте инструкции (в этом Вам помогут подсказки на сайте).

Программы инвестиционного страхования жизни в РСХБ с описанием и условиями

Кредитное учреждение предлагает 2 выгодных продукта.

«ВЕКТОР РОСТА. Вершина успеха»

.jpg) Увеличить капитал можно благодаря вложениям в предприятия определенной направленности.

Увеличить капитал можно благодаря вложениям в предприятия определенной направленности.

Программа «ВЕКТОР РОСТА. Вершина успеха» имеет такие параметры:

- период действия договора инвестиционного страхования жизни — 5-7 лет;

- минимальный годовой размер страхового взноса — 50 тыс. руб.;

- возраст клиента на момент оформления договора — 18-80 лет;

- размер компенсации — до 300% страховой премии.

Для извлечения прибыли используется редко встречающийся тип опционов — LOOK BACK. При начислении дохода учитывается максимальное значение индекса в наблюдательных точках за весь период действия соглашения. Расчет ежегодно осуществляется в дату составления соглашения.

«БЕНЕФИТ. Недюжинный доход»

Программа направлена на вложение денег в ценные бумаги ведущих мировых компаний. Это обеспечивает полную защиту капитала и помогает ежегодно получать доход. Срок действия страхового соглашения составляет 5-7 лет. Минимальный размер взноса — 50 тыс. руб. Страховая защита составляет 300% от указанной суммы. Участвовать в программе могут лица от 18 до 80 лет.

Предложение подходит для получения стабильного дохода.

Предложение подходит для получения стабильного дохода.

Программа «БЕНЕФИТ. Недюжинный доход» работает так:

- Ежегодный доход состоит из основной выплаты и купона (при его наличии).

- Для начисления прибыли курсы всех акций, входящих в инвестиционный портфель, должны находиться выше котировок тех же ценных бумаг на дату заключения страхового договора.

- Если вышеуказанное условие в одном из расчетных периодов не выполняется, клиент получает основную прибыль. Купонный доход при этом не выплачивается.

- Программа совместима с опцией «Эффект памяти». В следующую дату расчета купонного дохода невыплаченные ранее средства поступят на счет.

Программа накопительного страхования жизни ВТБ

Накопительное страхование жизни и здоровья в ВТБ позволяет строить долгосрочные планы по вкладу и приумножению вложенных средств с последующей выплатой с процентами. Если по какой-либо причине страхователь не доживет до указанной даты, его собственность отходит родственникам. Условия соглашений различаются по срокам, суммам, графикам взносов, объему перечня рисков.

В зависимости от возраста, работоспособности и состояния здоровья клиента, в договоре могут прописываться такие страховые случаи:

- смерть по старости;

- гибель из-за несчастного случая (ДТП, на производстве, насильственная от физических лиц);

- нетрудоспособность по причине инвалидности I, II группы;

- хроническое заболевание, повлекшее недееспособность.

В договоре клиент может указывать выгодоприобретателя по своему выбору. При таких условиях родственники не имеют права претендовать на депозит, так как договор приравнивается к завещанию, а средства собственностью не считаются, так как не лежат в банке.

Плюсы и минусы ВТБ страхования

Оказание услуг на страховом рынке предполагает определенные жесткие ограничения в рамках действий договоров. Это и является основным минусом ВТБ и любой другой СК. Минимальная расценка на полис предполагает покрытие далеко необширного спектра услуг/компенсаций. Расширение пакета требует уже совершенно иных затрат. Кроме того, не всем клиентам нравится, что компания позволяет обслуживаться на определенных СТО, посещать конкретные клиники/поликлиники. Этот недостаток является относительным, поскольку фирма дорожит своей репутацией и заинтересована направлять своих клиентов только в те учреждения, которые способны предоставить отличный сервис.

Страхование заемщика при ипотечном кредите

Страхование жизни заемщика ипотечного кредита в ВТБ 24 является частью комплексного обеспечения.

В этот комплекс включены такие виды защиты:

- На недвижимость: от повреждения или уничтожения по любым причинам (пожары, наводнения, стихийные бедствия, действия злоумышленников и др.);

- На титул: от потери права на владение квартирой по любой причине;

- Здоровья и жизни: болезнь, непредвиденный случай, утрата работоспособности по причине последнего.

Взнос обычно равен 1%, зависит он от ряда факторов:

- Длительность;

- Возраст, здоровье;

- Состояние имущества;

- Предшествующие сделки с недвижимостью.

Страхование жизни и здоровья заемщика при получении ипотечного кредита не является обязательным, но отказ от него может несколько увеличить процентную ставку

Страхование жизни и здоровья заемщика при получении ипотечного кредита не является обязательным, но отказ от него может несколько увеличить процентную ставку

Срок страхования в ВТБ 24 по ипотечному кредиту соответствует установленному для выплат по ипотеке – в диапазоне 1-30 лет. При возникновении одной или нескольких ситуаций, описанных в контракте, страховщик выплачивает ВТБ 24 всю задолженность заемщика или размер оцененного ущерба. Если последний превышает ипотечный остаток, разница перечисляется клиенту.

Сколько стоит страхование жизни при ипотеке?

Итоговая стоимость полиса зависит от тарифов СК, в которой он приобретается, и от:

- состояния здоровья и возраста страхователя – чем выше риск потери трудоспособности, тем выше сумма страховых премий, к тому же может понадобиться справка или медицинская карта;

- особенностей профессиональной деятельности и сферы работы заемщика.

Если после ухода заемщика из жизни в результате какого-либо заболевания выяснится, что он скрыл факт болезни, то в выплате будет отказано. Чтобы защититься от неправомочных действий СК, стоит пройти медицинскую комиссию и предъявить соответствующую справку.

Для каждого заемщика формируется тарифная сетка. Тарифы на страхование жизни при ипотеке находятся в пределах 0,1-2 % от суммы займа (процент сильно зависит от возраста и срока страхования, чем они больше, тем больше процент). Если при оформлении ипотечного кредита учитывались доходы еще одного лица, то страховать придется и его.

При оформлении ипотеки должен быть оформлен полис страхования залогового объекта – приобретаемого жилья. Страховка оформляется на весь выплаты кредита и покрывает такой набор рисков повреждения имущества:

- пожар в здании;

- взрыв паровых котлов;

- ущерб, ставший следствием террористических актов;

- природные катаклизмы: наводнение, ураган или другие стихийные бедствия;

- затопление в результате выхода подпочвенных вод.

Чтобы рассчитать стоимость страховки ипотеки нужно учесть:

- срок действия страховки;

- все страховые риски, которые будут указаны в договоре;

- данные о состоянии здания;

- количество обращений заемщика в страховую компанию.

Техническое состояние залогового имущества оценивается исходя из таких данных:

- площади квартиры и периода ее эксплуатации;

- страховой оценки квартиры по ее рыночной стоимости независимым оценщиком;

- пожаробезопасность отделки и вероятность повреждения квартиры и находящегося в ней имущества в случае пожара.

Используя ипотечный калькулятор страхования на сайте СК ВТБ, можно произвести расчет. Для этого нужно указать:

- схему платежей;

- стоимость жилья;

- процентную ставку;

- срок действия кредитного договора;

- увеличение остатка долга;

- ставку СК в процентах;

- дату первого платежа.

Активировав кнопку «Рассчитать», можно увидеть таблицу, где будет указано сколько стоит страховка и график платежей.

Как правильно выбрать программу страхования: полезные советы

Перед составлением страхового соглашения клиент обязан представить справку о состояния здоровья. Полис не будет действовать, если заявитель находится на амбулаторном лечении или имеет группу по инвалидности

Важно всегда внимательно просматривать предложенный график платежей и оценивать свои силы на 5-10 лет. Можно использовать дополнительные услуги и защитить себя от наступления временной нетрудоспособности по любой объективной причине

Наиболее выгодно подписывать такие договоры, в которых есть опция освобождения от уплаты взносов при инвалидности, полученной в результате чрезвычайного происшествия. Размер выплат напрямую зависит от коэффициента участия, который следует уточнять перед оформлением.

Рекомендуется задавать вопросы уполномоченным лицам по всем интересующим проблемам. Если сотрудник ВТБ дает неполные ответы или вовсе уклоняется от него, то лучше выбрать другую программу

Важно предварительно согласовать условия долгосрочного договора с квалифицированным и независимым юристом. Это поможет разобрать весь комплекс рисков

Актуальные предложения по ипотеке

Для оформления ипотеки и страхового полиса клиенту нужно сначала зайти на сайт ВТБ Страхования и заполнить там предлагаемую форму. Предварительно можно использовать калькулятор для получения более точного представления о предстоящих тратах.

ВТБ предлагает комплексное страхование ипотеки, как более экономичное и выгодное решение для клиента. В него входят следующие виды:

- Страхование жизни – всего за небольшую плату заемщик сможет обеспечить себе страховую поддержку при потере трудоспособности и в случае непредвиденных осложнений здоровья.

- Страхование имущества – гарантирует поддержку ВТБ при повреждении квартиры огнем, водой, третьими лицами. Если восстановление поврежденной недвижимости будет невозможным, обязательство по погашению ипотечного долга возьмет на себя страховщик.

- Титульное страхование – защищает право собственности, что особенно актуально при заключении сделок со вторичным жильем.

Страхование можно оформить по каждому виду раздельно. Но практика показывает, что комплексный подход и единый полис, дающий покрытие сразу на все виды стандартных рисков, является более выгодным как с точки зрения финансовых затрат, так и для экономии сил и времени. Поэтому большинство продуктов ВТБ по ипотечному кредитованию представляют собой именно комплексное страхование.

Что значит для банка и заемщика страхование кредита

При невозможности вовремя вернуть кредит, деньги за клиента возмещает кредитное страхование. Это – плюс и для банковского учреждения, и для кредитозаемщика, страховка покрывает задолженность. По этим вопросам страхования по программе Лайф надо обращаться ООО СК ВТБ.

При оформлении займа сотрудник банка рассчитывает ежемесячную сумму, которую необходимо уплатить по страховке. Если заемщик погашает кредит досрочно, страховой полис продолжает действовать. Это, как утверждают банки, – защита на завтрашний день.

Возникает вопрос, не слишком ли дорого? Необходимо ознакомиться с условиями, какие права есть у клиента по программе Лайф ВТБ страхования, как вернуть деньги.

Можно ли вернуть деньги по страховке?

Расторжение договора страхования – это важный пункт, интересующий именно заемщиков ВТБ, так как они часто оформляют страховку больше по принуждению, чем по желанию.

Пользуюсь страховкой от ВТБ Страхование жизни. Пока она мне не пригодилась, но самим обслуживанием и отношением сотрудников остался доволен. Цены приемлемые, но для меня даже важнее безопасность, чем экономичность.

Сергей, Волгоград

Оформил полис НСЖ на сына еще пару лет назад. С женой регулярно отправляем туда деньги и надеемся, что потом они пригодятся нашему пока еще крохе.

Ксения, Нижний Новгород

Услугами ВТБ Страхование жизни довольна сполна. Вежливое общение и компетентные консультанты, всегда помогут подскажут. Оформление заняло у меня минут 30 от силы, никаких задержек и неурядиц.

Особенности страховых программ ВТБ

Полис страховой компании ВТБ позволяет покрыть все основные медицинские расходы. Это консультация у терапевта и узкопрофильных специалистов, медицинское обслуживание, покупка лекарств, доставка человека в больницу и так далее.

В большинстве случаев оформлением полиса занимается сам человек, однако при необходимости его может купить и третье лицо (например, работодатель или родственник). Полисы являются платными, а в большинстве случаев их цена является фиксированной (хотя в некоторых случаях может вноситься поправка на возраст, состояние здоровья и другие параметры).

Оформить полис в компании ВТБ-Страхование могут любые лица, которые удовлетворяют следующим критерием:

- Наличие российского гражданства и действующего российского паспорта.

- Требования по возрасту — человеку должно быть от 18 до 75 лет.

- Готовность оплатить полис и предоставить действующий паспорт.

Страхование жизни при ипотеке

Часто банки требуют страховать свою жизнь при взятии ипотеки. Соответственно страховые компании, идя в ногу со временем, стали предлагать клиентам комплексное ипотечное страхование. Не стала исключением и компания «ВТБ Страхование».

Комплексный договор включает в себя:

- страхование строения;

- титульное страхование;

- страхование жизни.

Срок такого договора может охватывать период от 1 до 30 лет. Тем не менее если брать чисто юридический аспект вопроса, то ссылаясь на 935 статью ГК , можно с уверенностью заявить, что ни один банк не имеет права возложить на клиента обязанность страховать жизнь при ипотеке.

Опираясь на статью № 166 ГК можно признать данный пункт ничтожным, но для этого необходимо обращение в суд.

Компания «ВТБ Страхование» предлагает своим клиентам широкий ассортимент услуг, который позволяет учесть потребности как детей, так и взрослых

Мало того, особое внимание уделяется образу жизни каждого человека

К примеру, для активных людей наилучшим вариантом будет программа «ОтЛичная защита». К тому же есть особые подарочные предложения в виде «Физкульт-привета».

Они недорого стоят и позволяют сделать приятное близким людям, застраховав их от возможных рисков. Ценовая политика также весьма лояльна. Полис можно приобрести как за 250 так и за 11 180 рублей. Самые дорогие варианты по стоимости достигают 20 тысяч.

Обязательно ли страхование кредита от ВТБ Банк Москвы?

Как правило, при получении кредита в ВТБ страхование оформляется для защиты жизни и здоровья заёмщика. Помимо этого, клиент может застраховать себя на случай утраты работоспособности. Договор заключается не только с заёмщиком, но и с его поручителем.

Требуется ли страхование жизни при кредите в ВТБ? Перечисленные выше виды страховок не относятся к обязательным, поэтому от их оформления возможно отказаться. При этом стоит рассчитывать на повышение процентной ставки по займу как минимум на 1%.

Получение полиса необходимо, если квартира уже была сдана. Если же жилое помещение на момент подписания договора не было достроено, заёмщик обязуется подписать нотариальное согласие на страхование недвижимости после окончания строительных работ.

Как купить полис

Для того чтобы воспользоваться одной из программ накопительного страхования жизни ВТБ, нужно будет заключить договор со страховой компанией. Для этого нужно будет явиться в отделение и заключить договор. Алгоритм действий будет выглядеть следующим образом:

- сначала нужно подать заявление и выбрать страховую защиту;

- предъявить сотруднику документ, удостоверяющий личность пенсионное страховое свидетельство и медицинскую справку о состоянии здоровья;

- затем нужно ознакомиться с условиями договора и подписать соглашение;

- пополнить накопительный счет на сумму, указанную в договоре.

Инвестиционное страхование жизни

ИСЖ от ВТБ Страхование жизни позволит клиентам получить прибыль от своих капиталовложений. Оформление такого полиса абсолютно не несет рисков и человек обязательно останется в выигрыше, приняв решение о покупке страховки.

Видео

Инвестиционное страхование жизни удобно тем что:

- Можно получать выплаты согласно установленному графику с равной периодичностью.

- В случае смерти застрахованного лица его наследники получат выплаты без обложения налогом и в течение 1 месяца.

- Можно получить обратно налоговый вычет – а это 13% от суммы взноса.

- Ежегодная прибыль будет составлять примерно 6% от вложенной суммы.

- Деньги инвестируются в надежные компании.

- Полис ИСЖ является неприкосновенным и на него не могут претендовать другие люди при разделе имущества, либо других судебных разбирательствах.

«Максимум» и «Инвестиция в будущее»

Это два страховых полиса от компании, которые позволят человеку получить прибыль и быть застрахованным на случай утраты жизни в результате несчастного случая или по другой причине. Человек может застраховать себя, либо своего родственника или другое лицо, которое находится в возрастном диапазоне – 18-75 лет.

По программе «Максимум» размер минимального страхового взноса равен 350 000 рублей, а по программе «Инвестиция в будущее» — 30 000 рублей. Поэтому в первом случае клиент сможет получить большую сумму по окончанию срока действия страховки. Действует страховой договор минимально три года, а вот максимальный срок устанавливается в зависимости от различных факторов и самое главное платежеспособности клиента.

Фиксированный доход

По этой программе клиент ВТБ Страхование жизни сможет получать прибыль постоянно равными суммами, либо забрать ее в конце полностью. Если страхователь лишится жизни при несчастном случае, то наследники получат прибыль в экстренном порядке, а если причина ухода из жизни иная, то страховые суммы могут выплачиваться частично. Срок действия полиса – от 3 лет.

Барьерный рост

На пять лет оформляется полис ИСЖ, по которому человек должен внести единовременно всю сумму страхового взноса. Она может быть в рублях (от 600 000) и долларах (от 10 000).

Клиент имеет право получить купонный доход в любой период действия договора, либо получить выплаты в конце срока. В случае смерти застрахованного лица все выплаты по его полису получат наследники.

Обязательное страхование

Полис предназначен для получения медпомощи по месту проживания и базовых медицинских услуг – по всей территории РФ. Это значит, что его владельцу предоставляется бесплатное обслуживание (согласно законодательству Российской Федерации), в учреждениях, которые являются партнерами программы.

Полный перечень услуг можно найти на официальном сайте компании.

В рамках ОМС от ВТБ можно получить как бесплатную, так и платную медицинскую помощь:

- Согласно территориальной программе: первичное медико-санитарное, профилактическое, скорое медицинское, специализированное, высокотехнологичное обслуживание.

- За счет личных средств: консультации, освидетельствования, частные мероприятия, анонимные обследования и дополнительные услуги без медицинских показаний.

Полис выдается бесплатно, в единственном экземпляре. Документ гарантирует застрахованным лицам бесплатную, доступную и качественную медицинскую помощь.

Что делать при наступлении страхового случая

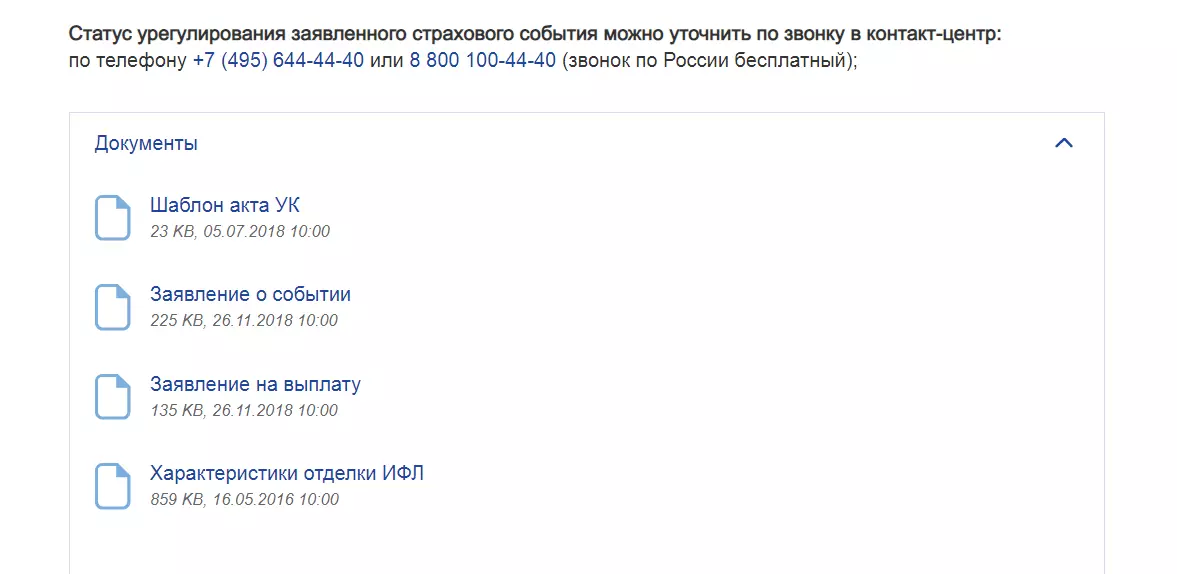

Клиент может сообщить о наступлении страхового случая на сайте ВТБ страхования.

Для этого:

- Заходим на главную страницу и выбирает раздел «Страховой случай».

- Указывает категорию полиса, по которому хочет получить компенсацию.

- Выполняем указания платформы – для разных страховых случаев предусмотрены особые инструкции.

- Скачиваем и заполняем анкету (прикрепляем документы, подтверждающие происшествие).

Раздел с формами для заполнения находится внизу страницы. Для отправки дополнительных справок предусмотрена специальная форма.

После отправки документов в ВТБ страхование, проверить статус заявки можно по телефону горячей линии: 8 800 100-44-40.

Как отказаться от оформленного полиса

Страховка не всегда обязательна при заключении договора. Если клиент не успел отказаться от нее в момент подписания бумаг, то это можно сделать в «период охлаждения».

Период возврата страховки ВТБ в течение двух недель после подписания договора.

Чтобы отказаться от нежелательной страховки, необходимо:

- Заполнить заявление об отказе от страховых услуг.

- К заявке прилагается:

- договор;

- удостоверение личности (копию).

- Передать документы компании – лично в отделении или заказным письмом по почте.

- Получаете возврат страховой премии – деньги возвращаются на счет заявителю в течение 10 дней с момента поступления анкеты.

Договор официально прекращает свое действие после того, как страховщик получает письменное заявление страхователя об отказе от услуг.

Возврат страховки при погашении кредита ВТБ

Заемщик имеет право на возмещение суммы страховки в том случае, если откажется от нее в течение 5 дней после подписания кредитного договора. Эта возможность законодательно закреплена Указанием Центробанка №3854-У от 20.11.2015 года. Если расторжение договора со страховой компанией произойдет позже, компенсации не будет.

Ранее при досрочном погашении задолженности по кредиту страховщик также отказывал заемщику в возврате средств. Но в 2019 году ООО СК ВТБ страхование пересмотрело свой подход и предоставила клиентам возможность вернуть страховую премию.

Документы для возврата страховки ВТБ:

- Справка об отсутствии задолженности;

- Заявление об отказе от страховки (заполняется в банковском офисе);

- Справка о полном погашении (копия);

- Кредитный договор (копия).

Перед тем как послать пакет документов страховщику, заявитель составляет их опись.

Отправить справки можно по почте или передать сотрудникам банка лично.

После вынесения положительного решения компания перечисляет средства на счет заемщику в течение 60 дней.

В случае отказа банка в возврате страховки, клиент имеет право обратиться к финансовому омбудсмену.

Финансовый уполномоченный проверяет правомерность решения страховой компании на протяжении 15 дней.

Если и это не поможет, страхователь будет действовать через судебную инстанцию.

Что нужно страховать при ипотеке в ВТБ: квартира, жизнь?

При оформлении ипотеки в банке ВТБ у многих клиентов возникает вопрос: «Можно ли отказаться от покупки страховки?». По закону страхование жизни – это добровольное дело клиента. Банк не может заставить заемщика оформить страховку.

Тем не менее, банк заинтересован в том, чтобы страховка была оформлена. Так, годовой процент ипотеки зависит от наличия страховки жизни.

Страхование приобретаемого имущества (квартиры, дома) является обязательным по закону.

Выберите страхование:

Страхование недвижимостиНедвижимости

Страхование жизниЖизни

Страхование жизни и недвижимостиЖизни и недвижимости

Навязали страховку, что делать?

Для оформления договора достаточно устного согласия клиента, и иногда сотрудники тактично умалчивают о нём. Они дают на подпись полный пакет документов, которые включает и кредитный, и страховой договор, и клиент, не разобравшись, подписывает оба. Если страховка была навязана, для отказа нужно подать заявление.

Банк может дать отказ в регистрации обращения по нескольким причинам:

- заявление подано не в том отделении, где заключался договор;

- в условиях прописана невозможность расторжения документа.

Если возврат не противоречит условиям, банк обязан принять заявление, и после его рассмотрения вернуть финансовый резерв Лайф.

ВТБ при оформлении кредита предлагает заключить договор страхования. Программы Лайф или Лайф Плюс защищают в случае потери работоспособности, госпитализации и др. В случае наступления страхового случая компания выплатит страховку, которая поддержит его платёжеспособность и поможет решить возникшую ситуацию. Однако чаще всего такие страховки являются навязанными, и после получения кредита клиент решает отказаться от них.

У него есть 5 дней, чтобы вернуть 100% суммы. После страховку тоже можно вернуть, однако уже с частичной потерей средств. Страховая обязана рассмотреть заявление и вернуть деньги, клиент защищён законом. В случае отказа он имеет право обратиться в суд.

О компании

Среди универсальных страховщиков следует выделить ООО СК «ВТБ Страхование», относящейся к крупной группе «СОГАЗ». Фирма начала свою деятельность на территории РФ с 2000 года, соответственно, предлагает клиентам оформление полисов любых категорий. Сумма при учреждении компании составляла 5.5 млн. рублей. По рейтингам 2017 года «ВТБ Страхование» стала лидером в области страхования от несчастных случаев и болезней, при этом вошла в пятерку лучших по общей премии.

Фирма была основана в 2000 году, однако именовалась как «Первая компания общего страхования». Пакет акций держали два основных банка: Внешторгбанк (3/4 пакета акций) и «Возрождение» (1/4 пакета). Фирма была ориентирована на работу с клиентами банка и предоставляла полный спектр услуг. В 2001 Внешторгбанк стал единоличным владельцем страховщика и выполнил переименование компании в «Страховой капитал».

К началу 2006 в России работали больше 35 подразделений в разных регионах, которые оказывали услуги по страхованию физлиц. По мнению главы ВТБ, для каптивного страховщика перспективы дальнейшего развития отсутствовали. В 2006 ВТБ и АФК «Система» на базе «Страхового капитала» создали группу «ВТБ-POCHO».

Была поставлена грандиозная цель – за 4 года достичь уровня премий в 8-10% от общего сбора среди других российских страховщиков. В 2007 ВТБ выкупил принадлежащей «POCHO» свои доли, создав уже дочернюю фирму «ВТБ Страхование». В 2011 году новоиспеченный бренд вошел в двадцатку крупнейших СК.

Старт 2014 ознаменовался формированием страховой группы «ВТБ Страхование», в которую вошел ряд других фирм. В итоге активы «ВТБ Страхование» увеличились до 1,4 млрд. В 2015 началось слияние СГ МСК и «ВТБ Страхование». Окончательно процесс завершился к следующему году. В 2016 полностью была выкуплена «ВТБ Медицинское страхование».

В 2018 была подтверждена информация относительно сделки по слиянию страхового бизнеса ВТБ и компании «СОГАЗ». Номинальная стоимость продажи составила 5,5 млрд. рублей.

Согласно данным агентства «Эксперт PA», прогноз по рейтингу на конец 2018 года для «ВТБ Страхование» стабильный. Standard & Poors дал наивысшую оценку среди страховщиков страны. На данный момент к клиентам страховщика относятся компании тяжелой, угольной, химической промышленности, предприятия машиностроения и оборонного комплекса, а также представители сферы торговли и финансов.

Услуги

| Физические лица | Юридические лица |

|---|---|

|

|

Основные моменты организации сотрудничества

Страхование жизни при получении кредита — это своеобразная форма защиты себя и своей семьи от возможных негативных последствий при наступлении непредвиденной ситуации.

При заключении договора необходимо обратить внимание на следующие моменты:

- Различные программы имеют неодинаковые условия, поэтому при получении кредита в ВТБ следует выбрать ту, которая в полной мере будет соответствовать требованиям;

- Нужно определиться с тем, какими частями лучше вносить страховые платежи, чтобы они не сильно отражались на семейном бюджете — единовременно, раз в полгода, ежегодно;

- Имеется ли возможность расторгнуть договор страхования и как это можно сделать, чтобы совершить процедуру по нормам законодательства;

- Как выплачивается доход при оформлении договора подобного рода, и кто получает возмещение при наступлении страхового случая.