Страховка кредитной карты в сбербанке

Содержание:

- «Сбербанк Страхование» — Стоит ли Покупать Полис для Защиты Держателя Карты?

- Стоит ли оформлять

- Как вернуть страховку за кредит в Сбербанке

- Какие карты можно застраховать?

- Обязательно ли страхование карты Сбербанка

- Риски, включенные в программу страхования

- Как вернуть навязанную страховку

- Особенности страхования кредита в Сбербанке

- Зачем нужно страхование кредита в Сбербанке

- Дополнительные риски, входящие в программу Сбербанка

- Как отказаться от страховки

- Страховка кредитной карты

- Сколько процентов составляет страховка по кредиту в Сбербанке?

- Как производится оплата

«Сбербанк Страхование» — Стоит ли Покупать Полис для Защиты Держателя Карты?

Оформление страхования банковской карты – личный добровольный выбор каждого пользователя. Никто не имеет права заставить человека заплатить за этот продукт принудительно.

Однако данная опция может быть весьма полезной. Сегодня кража средств с карты – частое явление. Получить компенсацию от банка, при этом, можно не всегда (особенно, если пользователь сам предоставил сведения мошенникам).

При наличии полиса деньги будут надежно защищены. Получить компенсацию возможно даже в том случае, если они были украдены уже после снятия в банкомате.

Стоимость защиты 60 000 рублей на карте составляет немногим более 1 100 рублей. Если мошенники получат доступ к пластику, можно потерять гораздо большую сумму.

Таким образом, «Сбербанк Страхование» предоставляет своим клиентам возможность застраховать пластиковые карты «Сбербанка». Для этого достаточно выбрать сумму страхования, подать онлайн-заявку и оплатить продукт. Страховка действует 1 год и активируется спустя 15 дней после приобретения.

Стоит ли оформлять

Никто не хочет переплачивать, но желает получить максимальный пакет услуг. Рассмотрим, нужен ли полис по защите карт в Сбербанке или стоит отказаться и сэкономить.

Воспользоваться программой стоит:

- Происходит оформление кредитки. Не секрет, брать чужие средства легко, а отдавать свои тяжело. При оформлении стоит подумать, что вы будете делать, если наличные деньги будут похищены мошенниками. По закону, договору – возвращать их клиенту. Избежать трат поможет защита Сберегательного банка.

- Работаете неофициально или знаете, что можете попасть под сокращение. За дополнительную плату можно включить такой риск, как погашение ежемесячного взноса из-за потери работы.

- Не желаете перекладывать ответственность на близких людей. В случае смерти не только имущество, но и долги переходят близким родственникам. Благодаря добровольной защите можно защитить их от непредвиденных расходов, сумма которых может быть завышенной.

Стоит отказаться, если:

- У вас платежная система МИР для пенсионеров. Страховка не нужна, если вы только снимаете пенсию, когда она поступает на расчетный счет.

- Пластиковая карточка открыта для одноразовых зачислений. К примеру, открыт моментальный пластик, туда раз в месяц или два родители студенту высылают небольшую материальную помощь, которую он сразу снимает.

- Пластик используется только для оплаты услуг. Чтобы не ожидать в очереди многие граждане открывают пластик, кладут деньги (денежные средства) через банкомат и сразу оплачивают коммунальные услуги через личный кабинет. Для такой категории клиентов защита по финансовому продукту – это бессмысленная трата денег.

Предлагаем оставить отзыв по страхованию карт в Сбербанке тем, кто пользовался данной программой. Расскажите читателям нашего портала, какую программу выбрали, сколько заплатили, пришлось ли ее воспользоваться.

Будем благодарны, если поставите лайк после прочтения статьи.

Более детально узнать про страхование банковских карт вы можете узнать из специального поста.

Как вернуть страховку за кредит в Сбербанке

Популярный вопрос: возвращают ли уплаченные за страховку деньги при отказе от нее? Рассмотрим две наиболее распространенные ситуации.

1. Как забрать страховку в течение «периода охлаждения»

Отказаться от ненужной страховки и вернуть свои деньги полностью клиенты могут в так называемый «период охлаждения», срок которого, в соответствии с Указанием ЦБ РФ № 4500, вступившем в силу с 01.01.2018, составляет 14 дней.

Для этого нужно подать в страховую компанию соответствующее заявление. После чего в течение 10 дней оно должно быть рассмотрено. Далее клиенту должна быть возвращена полная страховая сумма, если не наступил страховой случай. Но нужно уточнить, что период охлаждения действует только на индивидуальные добровольные страховые договоры. Если договор заключен в форме присоединения к коллективной программе страхования банка, то условия страхования и, соответственно, отказа от страховки и возврата денег регламентированы правилами программы страхования.

2. Как забрать страховку по кредиту в Сбербанке после полного досрочного погашения кредита

При досрочном погашении кредита рекомендуется сразу сообщить банку о своем желании вернуть средства, заложенные при расчете суммы кредита на страхование. Иногда банки идут навстречу даже в случае коллективного договора страхования.

При досрочном погашении заемщику нередко приходится доказывать свою правоту в суде. При этом можно ссылаться на то, что кредитный и страховой договоры связаны, из чего следует, что страховка должна прекращаться вместе с выплатой кредита, в том числе и досрочной.

Поскольку после закрытия кредитного договора исчезают страховые риски, то расторжение страхового договора регламентирует ст. 958 ГК РФ (абз. 1 п. 2). Однако решение о возврате и возвращаемой сумме зависит от содержания договора. Дело в том, что иногда договор составляется так, что его положения обходят ст. 958 ГК РФ. Тогда вернуть страховку не представляется возможным. Совет тут один: читайте внимательно договор и вносите изменения до его подписания.

При наличии соответствующего пункта в договоре для обращения с заявлением в страховую компанию или для подготовки иска в суд потребуются следующие документы:

- паспорт, то есть документ, удостоверяющий личность;

- оригинал договора о предоставлении кредита;

- документы, подтверждающие заключение договора страхования (непосредственно сам договор или полис);

- подтверждение оплаты страховой премии, страховых взносов;

- справка об отсутствии задолженности по кредитному договору (выдает Сбербанк).

Заявление в страховую компанию подается на утвержденном страховщиком бланке или в простой письменной форме с указанием имени заявителя, обстоятельств заключения договора и произведенных выплат, просьбы о возврате страховки. Вернуть можно часть уплаченной страховой премии, в соответствии со ст. 958 ГК РФ. Если последует отказ страховщика, есть возможность оспорить его решение в суде. Необходимо руководствоваться положениями договора: страховая компания может предусмотреть исполнение определенных обязанностей для возврата уплаченных в счет страховой премии сумм (обращение только в течение месяца для расторжения договора с момента его заключения и т. д.). Судебная практика, вплоть до Верховного суда, неоднозначная, единая позиция пока не сформировалась.

3. После погашения займа

В этом случае можно вернуть всю страховую премию, если будет доказано, что страховка по кредиту была навязана. Однако для этого потребуется солидная доказательная база. Сбербанк в возврате, скорее всего, откажет, и придется обращаться в суд. Для рассмотрения дела потребуется кредитный договор и договор страхования, а также иные документы, подтверждающие навязывание услуги.

Какие карты можно застраховать?

Важным достоинством разработанной Сбербанком совместно с дочерней страховой компанией программой является возможность застраховать абсолютно любые карточные продукты, эмитированные финансовой организацией. Речь в подобной ситуации идет о всех категориях пластиков – кредитках и дебетовых, основных и дополнительных.

Важное дополнение – страховой полис одновременно покрывает риски по всем карточным продуктам страхователя. Это избавляет от необходимости страховать каждый пластик по отдельности, расходуя при этом дополнительные денежные средства

Кредитные

Программа «Защита карты» действует по отношению к любым кредиткам Сбербанка, включая самые популярные классическую, золотую и премиальную.

Дебетовые

Все сказанное выше по отношениям к кредитным продуктам, применительно и дебетовым карточкам. В их числе и наиболее массовые: Карта с большими бонусами, Молодежная карта, а также Золотая и Классическая карты.

Обязательно ли страхование карты Сбербанка

По законодательству РФ страховка пластиковых карт граждан не является обязательной процедурой. Каждый вправе решать для себя: стоит ему или нет подключаться к этой услуге

Но следует помнить о том, что электронные платежные системы, вошедшие в нашу жизнь, являются не только удобным инструментом для осуществления различных платежей, но и привлекают внимание многочисленных мошенников. Современные платежные системы становятся объектом для всевозможных махинаций и грабежей

И никто не может быть застрахован от этого, даже владельцы самых надежных пластиков.

Вам может быть интересно:

Услуги по страхованию недвижимости

Страхование средств — это защищенность вашей карточки и возможность вернуть утраченные деньги в результате предусмотренного страхового случая.

Риски, включенные в программу страхования

Страхование денег на карте Сбербанка предлагается для клиентов, которые активно пользуются продуктом при оплате через интернет, удаленными сервисами для переводов, снятия денег через банкомат, оплате покупок и т.п.

Перечень страхуемых рисков при оформлении полиса

Программа защиты покрывает такие риски:

- Завладение посторонними платежным инструментом и пин-кодом (возможно, с применением насилия) и использование их для завладение деньгами клиента через банкомат.

- Получение посторонними средств в отделении при использовании подделки подписи.

- Действия по подделке или получению информации (скимминг, фишинг).

- Получение злоумышленниками наличных из банкомата по поддельному пластику.

- Кража, грабеж, потеря пластика, после чего он был использован третьими лицами.

- Случайное механическое повреждение.

- Неисправный банкомат, приведший к утрате пластика.

- Кража, хищение, грабеж наличных, которые клиент самостоятельно снял в банкомате.

Полный перечень страховых рисков, которые покрывает полис

Полис страхования банковских карт в Сбербанке предполагает возможность обращения в течение двух дней после события. Только при таких условиях страховщик рассматривает инцидент и осуществляет выплату. В любом случае, сообщить о произошедшем необходимо по телефону непосредственно после обнаружения случившегося (до 12 часов). При этом также потребуется собрать подтверждающую документацию.

Из преимуществ данного вида страхования можно выделить безбоязненное использование банкоматов иных учреждений, проведение операций в интернет-пространстве, снятие денег в банкомате.

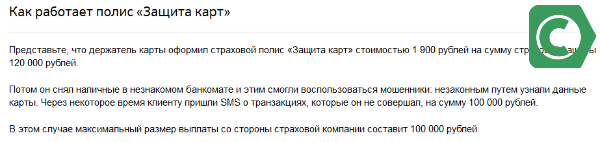

Суть работы полиса страхования банковских карт

Как вернуть навязанную страховку

Для того, чтобы вернуть нежелательную страховку, необходимо четко понимать, по каким правовым основаниям происходит возврат.

Сразу следует сказать, что с большей вероятностью, добровольно банк ничего вам не вернет. Как правило, заявление с умными фразами про недопустимость навязывания страховки, со ссылками на статьи закона, не пугают банк. Скорей всего потребуется обратиться с заявлением в суд.

В нашей практике возврат навязанной страховки происходит после подготовки и подачи иска: путем заключения мирового соглашения либо путем принудительно взыскания по решения суда.

Что мы подразумеваем под «возвратом страховки», навязанной вместе с кредитным договором.

- Возврат страховки

- — возврат суммы страховой премии страховой компанией на кредитный или иной счет заемщика, и соответствующее изменение условий кредитного договора: сумма кредита уменьшается на сумму страховки, проценты пересчитываются, выдается новый график погашения.

При возврате страховой премии на кредитный счет, если к этому моменту заемщик еще не погасил кредит, деньги, как правило, идут на частичное погашение кредита.

Способ 1: отказ от договора страхования в «период охлаждения»

Указанием Банка России от 20.11.2015 №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов страхования» был установлен «период охлаждения», составляющий пять дней, в которые страхователь вправе отказаться от договора.

Не имеет значения, была ли уже оплачена страховая премия. Единственное исключение – это наступление страхового случая после заключения договора, но до подачи заявления на отказ.

Договор страхования считается расторгнутым сразу, как страховщик получит ваше заявление об отказе. Основание — ст. 450.1 Гражданского кодекса РФ. Теперь страховая должна вернуть страховую премию по указанным в заявлении реквизитам или на кредитный счет, с которого поступила оплата.

Образец заявления на отказ от страховки вы можетескачать здесь

Если на момент подачи заявления, установленный договором период действия страхования начался, то страховщик вправе удержать часть страховой премии соразмерно прошедшему периоду.

Приведем пример расчета суммы возврата в таком случае. Если размер страховой премии составляет 50000 руб. за период действия страхования продолжительностью один год, то при отказе от договора на третий день после начала действия страховки (если дата начала страхования совпадает с датой подписания договора), размер удержанной страховщиком суммы составит 410 руб. 96 коп. (50000/365*3).

Сколько вам вернёт страховая, если договор уже начал своё действие. Пример расчета.

Страховая премия: 50 000 рублей

Срок страховки: 1 год

Когда оформили отказ от страховки: на 3 день

50 000 — ( 50 000 / 365 * 3 ) = 49 589 руб. 04 коп.

К возврату 49 589 руб. 04 коп.

Способ 2: отказ от договора страхования, если прошло более 14 дней

Согласно приведенному Указанию Банка России на страховщика возложена обязанность информировать страхователя о том, что у него есть право отказаться от договора страхования, о порядке и способе возврата страховой премии.

Отсюда следует, что, если вы пропустили 14-дневный срок, но при этом вам не была предоставлена эта информация – вы можете отказаться от страховки и по истечении 14-дневного «периода охлаждения».

Способ 3: установить взаимосвязь документов

Если по содержанию документов удается установить факт навязывания — это также дает вам возможность отказаться от страховки. Такое право вам дает ст.16 потребительского закона, согласно которой это недопустимо.

Способ 4: другие основания

Возможны и иные законные основания для расторжения или признания недействительным/незаключенным договора страхования.

Для того, чтобы понять, имеются ли у вас основания для отказа от навязанной страховки по таким законным основаниям – необходимо показать ваш договор юристу общества защиты прав потребителей на бесплатной консультации.

Записаться на бесплатную консультацию можно по телефонам: 8 (812) 992-39-98 (Санкт-Петербург) 8 (499) 391-14-79 (Москва)

Особенности страхования кредита в Сбербанке

Страховка при получении кредита оформляется на «жизнь и здоровье» клиента. Как следствие, главной особенностью становятся именно страховые случаи. СК (страховая компания) поможет выплатить долг или его часть в том случае, если с заемщиком случится что-то такое, из-за чего он больше не сможет погашать кредит своими силами. В то же время, такой полис не охватывает обычные болезни, финансовые неурядицы и другие аналогичные проблемы. Зато их можно решить при помощи кредитных каникул или реструктуризации.

Что такое

Страхование жизни на потребительский кредит – это полис, благодаря которому СК обязуется оплатить долг (или его часть) в том случае, если клиент умирает, становится инвалидом и/или попадает на длительный больничный. Логично, что при таких условиях он не может выполнять свои обязательства перед банком, что и компенсирует СК.

Как работает

Система работает достаточно просто:

- Клиент или его родственники/доверенное лицо подготавливает документы, доказывающие смерть застрахованного лица, получение им инвалидности 1-2 группы или нахождение на больничном длительное время.

- Документы подаются в отделение Сбербанка или той СК, в которой был застрахован клиент.

- Составляется заявление на страховую выплату.

- После рассмотрения заявления и документов, СК перечисляет страховую сумму в Сбербанк для погашения задолженности.

От каких рисков действует защита

Защита такого рода ориентирована только на три вида рисков:

- Смерть клиента (вне зависимости от того, по какой причине она произошла).

- Получение инвалидности 1-2 группы из-за несчастного случая или в результате болезни.

- Длительное нахождение на больничном.

Пример страхового случая

Для лучшего понимания ситуации, приведем пример страхового случая. Предположим, что клиент Сбербанка, который приобрел страховой полис защиты жизни и здоровья, работал на стройке. Из-за определенных событий произошел несчастный случай и человек получил производственную травму. С ней он больше не может работать в том же месте и получает статус инвалида 2 группы. Как только все документы, подтверждающие данные статус, будут на руках у застрахованного лица, человек может обратиться в СК или Сбербанк, написать соответствующее заявление и получить всю страховую сумму в счет погашения остатка по кредиту.

- Страховая сумма равна сумме кредита на момент оформления полиса.

- Срок, на который оформляется полис, соответствует сроку кредитования (но оплата все равно производится раз в год).

- Возраст клиента на дату оформления полиса не может быть больше 70 лет и меньше 18 лет.

Зачем нужно страхование кредита в Сбербанке

Обращаясь за кредитом, граждане желают получить деньги на максимально выгодных для них условиях: под невысокий процент и с незначительной переплатой. Поэтому услугу страхования, которую предлагают оформить кредитные специалисты, многие клиенты расценивают как нежелательные дополнительные расходы.

Да, не исключено, что вы благополучно выплатите заем и страховкой не воспользуетесь. Но дополнительная защита еще никому никогда не мешала. Страховая выплата избавит заемщика от финансовых проблем и неприятных разбирательств с банком, если по каким-либо причинам он не сможет своевременно погашать кредит в соответствии с графиком и в полном объеме.

Страховка по кредиту в Сбербанке является хорошей гарантией возврата средств и влечет для кредитной организации множество преимуществ, позволяя обеспечивать выплаты даже в непредвиденных ситуациях:

- финансовая защита пригодится в случае невозврата долга заемщиком в связи с потерей источника дохода;

- страховка жизни и здоровья позволит клиенту не выплачивать кредит при наступлении у него серьезных проблем с самочувствием. Также родственникам не нужно будет погашать долги заемщика, если тот уйдет из жизни;

- если было оформлено страхование залогового объекта или имущества, приобретаемого в кредит, банк получит непогашенный заем в случае его порчи или безвозвратной потери.

В случае оформления потребительского кредита гражданам чаще всего предлагается застраховать свою жизнь и финансовые риски. При оформлении ипотеки в Сбербанке кредитный эксперт посоветует клиенту застраховать не только свою жизнь, но и закладываемое имущество.

Дополнительные риски, входящие в программу Сбербанка

Помимо основных услуг в полис можно включить дополнительные опции, которые позволяют активно пользоваться картой при оплате покупок или услуг в Интернете через удаленные сервисы.

Расширенная программа, помимо базовых услуг включает следующие ситуации:

· получение денежных средств посторонними лицами через отделение банка посредством подделки личной подписи владельца пластика;

· повреждение пластика;

· технические проблемы с банкоматом, ставшие причиной утраты банковской карты.

Страхование карты Сбербанка дает возможность обратиться в аккредитованную компанию с заявлением о наступлении события, входящего в перечень возможных рисков в течение 2-х дней. Только в этом случае учреждение рассмотрит произошедший инцидент и произведет возмещение.

Сообщить о случившемся нужно по телефону, указанному в полисе на протяжении 12 часов. Также потребуется представить подтверждающие справки.

Если, вы являетесь клиентом «Сбербанка России», застраховать свою карту вы можете через Интернет онлайн непосредственно на сайте. После оплаты документа, он придет на указанную вами почту, его можно распечатать и предъявить в случае наступления возможного риска. Страховой полис СК «Сбербанк страхование» – гарантия сохранности ваши денежных средств на пластиковой карте.

Как отказаться от страховки

Чтобы расторгнуть соглашение, потребуется подать заявление о расторжении договора с указанием банковских реквизитов, приложить к нему копии паспорта (2-х страниц – с фото и пропиской) и копию квитанции об оплате страховки.

Подать заявление на отказ от страховки можно путем:

- личного посещения офиса Сбербанка;

- использования личного кабинета на Сбер Страхование;

- направления почтового направления в головной офис.

Возврат денежных средств осуществляется в течение 10 дней с даты поступления документов в СК. При этом возврат полной суммы происходит в случае, если соглашение было расторгнуто до истечения 14 дней с даты его подписания. В ином случае сумма будет уменьшена.

Страховка кредитной карты

Банковское мошенничество не уходит, несмотря на все усилия властей и правоохранительных органов. Мошенники легко завладевают данными их владельцев, а затем с помощью махинаций переводят деньги на свои счета. По статистике в 2020 году аферисты совершили более 100 тыс. операций с переводом денег с банковских карт, от этого пострадали клиенты более чем 70 банков. Основная доля переводов, совершенных мошенниками, приходится на «Сбербанк» (80% от всех операций мошенников).

Чтобы защитить своих клиентов, банки стали предлагать им услугу страхования банковских карт. По этой программе можно застраховать как кредитную, так и дебетовую карту, а стоимость страховки зависит от ее условий – как правило, они стандартные в каждом банке. Страховку оформляют на такие случаи:

- кража;

- утрата;

- порча;

- несанкционированное списание/снятие/получение денежных средств в результате мошеннических действий;

- использование поддельной карты с реквизитами оригинальной;

- мошеннические действия по получению реквизитов карты.

Владелец карточного счета, к которому привязана карта, в результате наступления любого страхового случая получит компенсацию.

Банки в данном случае не выступают страховщиками, однако именно они предлагают услуги страхования от компании-партнера. Порой условия в этих страховых компаниях абсолютно невыгодны клиентам, но у них просто не остается выбора. Иногда банк может отказать им в выдаче карты, если тот откажется от страхования у компании-партнера.

Такие действия банка незаконны, так как в 2009 году было принято Постановление правительства №386. В нем сказано, что клиент имеет право самостоятельно выбирать страховую компанию для страхования банковского продукта. Но при этом выбранная страховая компания должна соответствовать определенным требованиям кредитной организации.

Сколько процентов составляет страховка по кредиту в Сбербанке?

За страхование жизни и здоровья клиенту необходимо дополнительно заплатить. Размер отчислений зависит от размера кредитования, а также от выбранной тарифной программы.

Виды, стоимость и сроки страховки

На данный момент «Сбербанк Страхование» (дочернее предприятие, которое осуществляет страхование потребителей «Сбербанка») предлагает три варианта страхового полиса:

- Страховка на случай смерти и утраты трудоспособности. Тариф составляет 1,99% от размера кредита в год.

- Страхование жизни и здоровья, а также страховка на случай потери работы не по собственному желанию. Тариф – 2,99% в год.

- Настройка дополнительных параметров – 2,5% в год.

Хотя первый тариф более выгоден с точки зрения финансов, он не предполагает поддержку в случае потери работы. А ведь непредвиденное увольнение и последующий длительный поиск работы может серьезно пошатнуть финансовое положение гражданина, особенно, если у него отсутствуют накопления.

Сроки страхования определяются сроками самого потребительского кредита. Последний день страховки – это последний день действия кредитного договора. Однако бывают и исключения. Например, если наступил страховой случай, такой как смерть клиента, страховка заканчивается тогда, когда страховая компания выплачивает компенсацию. Другой вариант, при котором происходит досрочное прекращение действия полиса – это отказ от страховки со стороны заемщика.

Как производится оплата

На официальном сайте Сбербанка об автоматическое подключение не сказано, написано лишь, что страхование может быть активировано по желанию клиента, но на самом деле все обстоит иначе. Многие клиенты утверждают, что не давали согласия и уведомляли сотрудников об отказе, но все равно получали в конце месяца сообщение.

Банк самовольно подключает клиента, у которого имеется кредитная задолженность к функции «Автолатеж». Каждый месяц примерно 19 числа происходит оплата с личного счета, в этот период происходит отчет. Согласно этому расчет суммы страхования пересчитывается ежемесячно и может меняться в зависимости от задолженности.

Если у клиента на 20 число текущего месяца задолженность в 10 тыс. руб., то в конце списываются 70 руб. с личного счета, это происходит автоматически, не нужно переводить деньги. После приходит сообщение с уведомлением, что денежные средства переведены. В случае, когда сумма задолженности равно нулю или менее 1 тыс. руб., то страховка не будет высчитываться.

Если сообщение приходит от банка, то в нем должны быть указаны данные:

- номер карты, а точнее первые или последние цифры;

- сумма, которая была оплачена;

- остаток денежных средств на счету после оплаты страхового взноса;

- период действия данного страхового договора.