Рефинансирование ипотечного кредита в сбербанке

Содержание:

- Основной порядок предоставления рефинансирования

- Особенности получения и обслуживания ипотечного займа

- Какую ипотеку можно рефинансировать в Сбербанке

- Комплект документов

- Как рефинансировать ипотеку в Сбербанке под более низкий процент

- Рефинансирование ипотеки других банков в Сбербанке

- Рефинансирование ипотеки Сбербанка в другом банке

- Стандартные процентные ставки

- Как оформить?

- Какие документы могут потребоваться в процессе

- Оценка выгодности рефинансирования

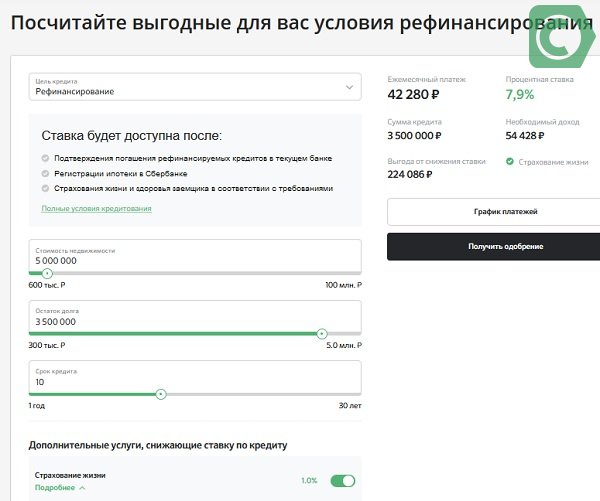

- Калькулятор рефинансирования

- О порядке рефинансирования в Сбербанке

- Рассчитать рефинансирование

- О заемщике

- Плюсы и минусы рефинансирования

- Требования Сбербанка к потенциальным заемщикам

- Требования Сбербанка

- Условия рефинансирования ипотеки в Сбербанке

- Нюансы рефинансирования ипотеки в Сбербанке

- Какие кредиты можно рефинансировать

Основной порядок предоставления рефинансирования

Итак, рефинансирование ипотеки – это получение нового кредита под более выгодный процент с целью погашения ранее выданной ссуды. Сбербанком допускается возможность перекредитования сразу нескольких займов, которые для удобства и выгоды заемщика могут быть объединены в один.

Предлагаемая Сбербанком программа носит название «Рефинансирование под залог недвижимости». Она позволяет объединить один ипотечный кредит и до пяти других видов ссуд. Среди них:

- Потребительские кредиты.

- Ссуды, выданные на покупке автомобиля.

- Кредитные карты.

При этом это могут быть ссуды, выданные как Сбербанком, так и другими кредитными организациями. Каких-либо ограничений по этому поводу не существует.

Особенности получения и обслуживания ипотечного займа

Получение ссуды для рефинансирования ипотеки в Сбербанке имеет ряд своих характерных особенностей:

- обратиться с заявкой о перекредитовании займов можно в отделение Сбербанка, которое расположено вблизи местонахождения фирмы/предприятия, где работает заемщик, либо недалеко от места его прописки;

- срок рассмотрения поданной заявки может варьироваться от 2 до 8 дней в зависимости от индивидуальных обстоятельств каждого отдельного случая;

- вся сумма займа выдается заемщику единовременно, одним платежом;

- погашать ипотечный займ необходимо регулярно, каждый месяц, равными частями (размер платежа определяется исходя из периода кредитования);

- клиент имеет возможность досрочно выполнить свои обязательства и погасить кредит, предварительно уведомив об этом Сбербанк в установленной форме;

- согласно условиям программы рефинансирования предусмотрена неустойка за просроченные обязательные платежи.

Размер неустойки определяется банком по формуле: (ключевая ставка Центробанка РФ, действовавшая в момент подписания соглашения о рефинансировании × на сумму просроченного обязательного платежа) × на количество дней просрочки = сумме неустойки.

Какую ипотеку можно рефинансировать в Сбербанке

В Сбербанке можно рефинансировать ипотеку на покупку любого вида недвижимости – в новостройке, на вторичном рынке, земельный участок с домом или под застройку.

Кроме того, рефинансировать можно и другие виды кредитных займов, в том числе и нецелевые, на покупку автомобиля и так далее.

Рефинансирование ипотеки других банков в Сбербанке

В Сбербанке можно рефинансировать ипотеку, которая была взята в другом банке. Однако, следует отметить, что разница в процентных ставках должна составлять хотя бы 2-3%, так, как только в таком случае кредитование будет выгодным для самого заемщика.

Условия будут следующими:

- валюта – только рубли. Поэтому, если вы брали кредит в валюте, то в Сбербанке можно осуществить конвертацию в рубли;

- минимальная сумма – один миллион. Максимальная – до 5 миллионов рублей;

- максимальный срок кредитования – 30 лет;

- с момента оформления кредита до момента обращения в Сбербанке должно пройти не менее 6 месяцев.

Все остальные требования остаются базовыми. Что касается залогового объекта, то здесь может быть только недвижимость.

Комплект документов

Процесс рефинансирования начинается с подачи заявки. Заявление-анкета заполняется всеми участниками кредитного договора: заемщиком и созаемщиками. Бланк заявления можно скачать здесь, а образец заполнения — здесь.

Вместе с заявкой подается следующий список документов (относится ко всем участникам сделки):

- общегражданский паспорт с отметкой о постоянной регистрации на территории России;

- справка о временной регистрации, при несовпадении фактического местом проживания с адресом постоянной регистрации;

- первоначальный ипотечный договор;

- заверенная руководителем предприятия или организации копия трудовой книжки;

- справка по форме 2-НДФЛ с места работы;

- заверенная копия декларации для ИП (обязательно присутствие отметок об уплате налоговых платежей за последние полгода);

- заверенная копия контракта для военнослужащих и сотрудников силовых структур, а также справка о выслуге лет;

- справка с ПФ РФ или заверенная банком выписка по пенсионному счету для пенсионеров;

- договор об участии в «Зарплатном проекте» (для клиентов Сбербанка, получающего в нем свою заработную плату);

- справка о задолженности по ипотеке с начисленными процентами из банка-кредитора (на момент подачи заявки о рефинансировании);

- кредитная история (справка, выписка или произвольный документ о просроченных ежемесячных платежах или об их отсутствии таковых в течение последних 12 месяцев);

- реквизиты держателя ипотеки, если она была продана или переведена в другой банк.

Рассмотрение заявки проводится в течение 3 рабочих дней. При положительном решении требуется подача документов по объекту недвижимости. На принятие окончательного решения уходит не более 5 дней. Кредитор может одобрить и подписать договор о рефинансировании ипотеки и с отсроченной датой предоставления документов по залогу. В таком случае заемщик в течение 90 дней обязан оформить (переоформить) залоговое имущество.

Как сделать залог имущества? Процесс оформления имущества под залог при рефинансировании ипотеки не отличается от стандартной процедуры его передачи. Необходим тот же пакет документов, только для Сбербанка.

Как рефинансировать ипотеку в Сбербанке под более низкий процент

Предлагая потенциальным клиентам рефинансирование ипотечного кредита, Сбербанк выдвигает определённые требования и к заёмщику, и к объекту перекредитовки.

Общие положения по банковскому продукту не особенно отличаются от классической ипотеки. Рефинансирование выполняется на период до 30 лет, при этом минимальный размер ссуды 500 тысяч рублей. Максимальный объем заёмных средств 5 миллионов рублей, при этом он не должен быть больше 80% стоимости приобретаемого жилья, которое выступает залогом суммы остатка задолженности и процентов по займу, который намечено рефинансировать.

Кроме этого, Сбербанк способен включить в пакет рефинансирования до 5 других продуктов, получить некоторую сумму денег на личные расходы. При этом на покрытие других кредитов предоставляется не более 1,5 миллиона, а в личное пользование передаётся не больше 1 миллиона рублей.

К клиенту выдвигаются стандартные требования. Возрастная группа заёмщика от 21 до 75 лет. Возможность подтверждения трудоустройства и уровня доходов. Стаж работы на последнем месте не менее 6 месяцев, а также 1 год общего рабочего стажа за последнюю пятилетку.

Требования к жилищному займу, взятому у другого кредитора и залоговому имуществу имеют некоторые нюансы. Залоговая недвижимость обязана быть построена и оформлена документально, при этом она обязательно должна числиться в залоге у предыдущего кредитора и в течение 2 месяцев передана в залог Сбербанку. В случае если ипотечное жилье находится в стадии строительства. В залог можно передать имеющуюся недвижимость.

Займ не должен иметь просроченных платежей в течение последнего год. Оформлен жилищный займ должен быть не ранее, чем полгода назад и до погашения должно оставаться не меньше трёх месяцев. При этом документы на рефинансирование необходимо подавать на территории регистрации недвижимости и в том же регионе где был оформлен предыдущий займ.

Рефинансирование ипотеки других банков в Сбербанке

При рефинансировании ипотеки в Сбербанке, существует возможность совместить несколько кредитов других банков, а именно: ипотечный кредит, потребительский кредит, кредит наличными, кредитную карту и автокредит. Данная программа имеет преимущества рефинансирования ипотеки.

Преимущества рефинансирования ипотеки в Сбербанке

- Возможность объединения в одном кредите ипотечного и прочих кредитов других банков;

- Не требуются справки об остатке задолженности в других банках*;

- Уменьшение общего размера платежа по ипотеке и другим кредитам;

- Совмещение платежей по кредитам: одна дата, одна сумма, один счёт;

- Возможность получения дополнительной суммы под низкую процентную ставку;

- Нет необходимости в согласии предыдущего банка, выдавшего ипотечный кредит;

- Для каждого клиента предусмотрен индивидуальный подход рассмотрения заявки;

- Отсутствие комиссии за оформление рефинансирования кредита.

* Справка об остатке задолженности в других банках, может быть затребована в том случае, если информация о рефинансируемом кредите не найдена в Бюро кредитных историй (БКИ).

ТРЕБОВАНИЯ К РЕФИНАНСИРУЕМЫМ КРЕДИТАМ:

- Не менее 180-ти календарных дней с момента получения рефинансируемого кредита;

- Не менее 90 календарных дней до окончания действующего кредитного договора;

- Своевременные ежемесячные платежи в течение последних 12 месяцев;

- Отсутствие текущей просроченной задолженности по кредитам;

- Реструктуризация по рефинансируемым кредитам не проводилась.

Рефинансирование ипотеки Сбербанка в другом банке

Рефинансирование ипотеки, оформленной в Сбербанке, возможно также произвести и в другой финансовой компании, если ее условия клиент посчитает более выгодными, а изначальный кредитор при этом не будет возражать.

В этом году услугу перекредитования займа на жилье предлагают следующие крупные финансовые компании России (ТОП 5 наиболее выгодных предложений):

Райффайзенбанк

Предоставляет услугу рефинансирования ипотеки:

- под выгодный годовой процент от 9,5%,

- срок — до 30 лет,

- сумма — от 800 000 до 26 000 000 руб.

ВТБ

Переоформляет ссуды на жилье на условиях:

- процентная ставка на весь срок кредита от 8,8%,

- период погашения – до 30 лет,

- размер кредита – до 30 млн. руб.

Газпромбанк

Рефинансирует ипотеку под залог приобретаемой квартиры. Другие условия:

- ставка от 8,8% в год,

- сумма займа – 500 тысяч до 45 млн. руб.,

- максимальный срок — 50 лет.

Альфа-Банк

Переоформляет ипотечные займы, взятые в других банках:

- под 9,29% в год,

- максимальный объем кредита — 50 миллионов руб.,

- минимальная сумма – 600 000 р.,

- период кредитования – до 30 лет.

Россельхозбанк

Россельхозбанк услугу перекредитования ссуды на недвижимость предоставляет на условиях:

- процент переплаты – от 9,1%,

- размер кредита:

- от 100 000 до 20 000 000 (для Москвы)

- до 5 000 000 р. для других регионов страны,

- период выплаты долга – до 30 лет.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Стандартные процентные ставки

С 14.01.2020 г. Сбербанк ввел новые проценты по ипотеке, которые не коснулись льготных программ (военная, поддержка семей с детьми). Рефинансирование предоставляется на следующих процентных условиях:

| Цель | Проценты до того, как подтвердится погашение перекредитованной ипотеки | Проценты до того, как будет погашен кредит | После погашения всех кредитов |

| До подписания ипотечного договора | |||

| Ипотечный кредит | 12.9 | — | 10.9 |

| Ипотечный и другие виды кредитов (потребительский, авто, кредитная карта) | 13.4 | 12.4 | 11.4 |

| Ипотечный кредит и выдача наличных | 13.4 | — | 11.4 |

| После подписания ипотечного договора | |||

| Ипотечный кредит | 11.9 | — | 10.9 |

| Ипотечный и иные виды кредитов (потребительский, авто, кредитная карта) | 12.4 | — | 11.4 |

| Ипотечный кредит и выдача наличных | 12.4 | — | 11.4 |

Как оформить?

Прежде всего, необходимо написать заявление на рефинансирование ипотеки в «Сбербанке» и подать документы. Но давайте обо всем по порядку. Клиент, желающий воспользоваться рефинансированием, должен прийти в офис банка и заполнить анкету вместе с его сотрудником. Ему будет предложено определиться со сроками кредита на рефинансирование. Это в итоге повлияет на ставку по кредиту и кредитную нагрузку.

Как только клиент остановится на удобном для него варианте, менеджер банка выдаст расчет по кредиту в печатном виде и сумму ежемесячных выплат. Также соискателю будет дано время на раздумье. Если его все устроит, и он захочет продолжить оформление, потребуется собрать определенный пакет документов, включающий:

паспорт;

справку о задолженности, которая берется у банка-кредитора;

копию договора по ипотечному кредиту;

копию трудовой книжки;

справку 2-НДФЛ

Важно! Желательно, чтобы у заемщика имелась прописка в соответствующем субъекте РФ, так как для многих банков это важно. Например, людям в Санкт-Петербурге обычно отказывают в рефинансировании ипотеки, если они не имеют постоянной прописки в городе или в Ленинградской области.

Когда будет собран пакет документов, необходимо снова прийти в офис «Сбербанка» и подписать необходимые бумаги

Через один-два дня (столько времени затрачивается на проверку документов) сотрудник перезвонит и огласит результат. При положительном решении на реквизиты банка-кредитора поступят денежные средства в счет погашения задолженности. После этого соискатель должен получить справку о погашении ипотеки в первом банке и начать платить Сберу.

На первый взгляд, нет ничего сложного, но на практике далеко не всем удается добиться рефинансирования, поскольку данная процедура сопрягается со многими сложностями и требует времени. Достаточно допустить всего одну ошибку, чтобы получить отказ. Если вы не хотите столкнуться с такой неприятностью, приходите в компанию «Роял Финанс», и мы обязательно поможем. Сотрудничество с нами имеет немало преимуществ:

Профессиональная поддержка на всех этапах рефинансирования.

Отсутствие скрытых комиссий.

Помощь в сборе пакета документов.

Делегирование задачи по взаимодействию с банком специалистам.

Экономия времени и денег.

Кроме того, наши сотрудники способны находить выходы даже в нестандартных ситуациях благодаря большому опыту и долговременному сотрудничеству со многими российскими банками. Они смогут подобрать именно такую программу рефинансирования, которая будет отвечать финансовым возможностям соискателя и его требованиям. Мы рекомендуем не спешить с самостоятельным оформлением столь сложной процедуры, так как «подводных камней» в ней предостаточно. Лучше позвоните нам по телефону, указанному на сайте, или приезжайте в офис. Полноценная консультация по данному вопросу точно не помешает!

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Досрочное погашение ипотеки в Сбербанке

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Какие документы могут потребоваться в процессе

Чтобы принять участие в программе рефинансирования ипотеки в Сбербанке, клиенту нужно собрать такие документы:

- Заполненную анкету по форме банка;

- Паспорт заемщика (оригинал и копию страницы с отметкой о прописке). Если в сделке есть созаемщик – он собирает аналогичные справки;

- Доказывающие факт трудовой занятости (оригинал и копию трудовой книжки со всеми печатями, подписями и отметками);

- О финансовом состоянии;

- По текущей ипотеке нужно предоставить в Сбербанк номер договора, дату его заключения, срок кредитования, сумму и валюту сделки, размер процентной ставки – в общем все параметры заключенного ранее договора;

- На отдельном листе требуется предоставить реквизиты банка-получателя, по которым после успешного подписания договора будет выполнен денежный перевод в счет погашения долга.

- Справку о сумме остатка долга по счету (с процентами);

- Выписку о наличии или отсутствии просрочек на протяжении последнего года.

Все данные должны быть правдивыми и актуальными.

Оценка выгодности рефинансирования

Если ставка в текущем банке превышает предложение по рефинансированию не больше, чем на 1,5% — перекредитование не выгодно. Перед подачей заявления стоит сравнить расходы и экономию, в том числе затраты времени и силы.

Нагляднее выгодность рефинансирования рассматривается на примере: была куплена квартира – стоимость 6 000 000 рублей. Первоначальный взнос – 1 500 000 рублей, остальные 4 500 000 рублей оформлены в ипотеку под 12%. Срок кредитования – 15 лет. Регулярный платеж – 54 008 рубля. Если рефинансировать договор в Сбербанке и снизить ставку до 8,5%, то в месяц придется выплачивать 44 313 рублей. Общая сумма переплаты уменьшится на 1 744 971 рубль (с 5 221 361 до 3 476 390). Ежемесячная экономия составит 9 695 рублей, в год – 116 340 рублей, что ощутимо.

Другой вариант: заемщик должен банку 1 000 000 рублей под 9,7%, остаток срока договора – 5 лет. Перекредитование в Сбербанке поможет снизить регулярный платеж на 583 рубля. Общая экономия составляет 33 835 рублей. На оформление рефинансирования уйдет около 21 тысячи рублей в течение 30 дней. Итоговая выгода будет равна 12 835 рублей. Перекредитование в таком случае не даст ощутимого результата.

Калькулятор рефинансирования

Многие молодые семьи нередко оказываются в затруднительном финансовом положении. Поскольку жилищным займом является долгосрочным процессом, могут возникнуть различные ситуации, в результате которых заемщик может потерять жилье. Заемщики должны изначально понимать, что долгосрочное кредитование связано с определенной долей риска. До недавнего времени многие люди боялись долгосрочного кредитования, но с тех пор как появилась процедура рефинансирования, этот страх постепенно исчез.

На сайте банка можно воспользоваться ипотечным калькулятором

Для многих заемщиков данная процедура является единственным шансом не потерять жилье. Благодаря тому, что условия перекредитования являются более выгодными, этим могут воспользоваться семьи и с невысоким уровнем дохода. Для того чтобы понять насколько выгодным будет переоформление договора можно воспользоваться калькулятором рефинансирования ипотеки Сбербанка. Данный инструмент поможет определить, какими будут суммы ежемесячных платежей, после того как жилищный займ будет переоформлен. Калькулятор поможет рассчитать платежи даже с учетом применения различных льготных программ.

Займы, по которым банк предлагает субсидирование являются в последнее время наиболее популярными. Различные льготные программы позволяют существенным образом сократить расходы по обслуживанию ипотечного долга.

О порядке рефинансирования в Сбербанке

Для того чтобы подать документы на перекредитование, нужно правильно следовать всем этапам, не нарушать сроки, соблюдать ограничения, предоставить все необходимые документы:

- российский паспорт;

- заявку, содержащую достоверные данные о заемщике;

- справку, подтверждающую доход (2-НДФЛ);

- подтверждение официального трудоустройства — копию страниц трудовой книжки;

- ипотечный договор, заключенный с первичной компанией;

- выписку из банка об остатке кредита;

- справку о наличии или отсутствии просрочек по платежам;

- документы на объект залога.

.jpg) Для рефинансирования ипотеки нужна справка о доходах.

Для рефинансирования ипотеки нужна справка о доходах.

Как выглядит процедура оформления

Процедура рефинансирования осуществляется пошагово:

- Расчет заемщиком собственной выгоды, учитывая дополнительные расходы.

- Подготовка и сбор документов, включая реквизиты первичного банка-кредитора.

- Заполнение и подача заявки на портале Сбербанка «DomClick.ru».

- Прохождение проверки в течение 5-10 суток, банк принимает решение.

- Если получено одобрение, нужно заказать кадастровую оценку недвижимого объекта. Ее оформление занимает от 3 до 5 суток.

- Подача всех документов, включая оценку, в Сбербанк. Срок рассмотрения — 5 суток.

- Личный визит отделения по приглашению сотрудника для оформления документов.

- Заполнение заявления в первичном банке о намерении досрочно погасить ипотеку.

- Перевод средств по реквизитам банка.

- Оформление справки об отсутствии обязательств, которую нужно предоставить в отделение Сбербанка не позднее чем через 60 суток после подписания документов о рефинансировании.

- Получение в банке закладной для сдачи в Росреестр. Спустя 2-3 суток с заемщика будет снято обременение.

- Подписание нового ипотечного договора, регистрация сделки. В этот момент процентная ставка может быть снижена еще на несколько пунктов.

Образец заявки и сроки одобрения

Заявление заполняется в печатном или рукописном виде

Важно правильно указать все данные, включая уровень дохода и желаемую сумму кредитования. Необходимо распечатать заявление и поставить в нем личную подпись

Образец заявления на получение жилищного кредита.

Образец заявления на получение жилищного кредита.

На это влияет кредитная история заемщика, запрашиваемая сумма, действие льготных программ, финансовое положение клиента (наличие иждивенцев, размер заработной платы, срок ипотеки), особенности объекта недвижимости.

Быстрый вариант рефинансирования

Перекредитование — долгий путь для снижения процентов по ипотеке. Не доверяйте сторонним непроверенным организациям, которые платно обещают ускорить процесс.

Чтобы Сбербанк быстрее принял положительное решение, нужно следовать следующим рекомендациям:

- подать все необходимые документы, правильно указав достоверные данные;

- убедиться в высоком кредитном балле, уточнить свою кредитную историю;

- в качестве доходов указать все имеющиеся источники: заработную плату, фриланс, подработку, сдачу недвижимости в аренду, получение алиментов;

- по запросу предоставить сотрудникам банка все дополнительные документы как можно скорее.

Военная ипотека

Для клиентов Сбербанка доступна программа реструктурирования военной ипотеки.

Военная ипотека — это относительно новая программа по выдаче военнослужащим и их семьям жилья.

Военная ипотека — это относительно новая программа по выдаче военнослужащим и их семьям жилья.

Гражданин, находящийся на службе, может испытывать потребность в рефинансировании в нескольких случаях:

- ипотека была оформлена до его поступления на службу без применения НИС;

- с заемщика были сняты служебные обязанности, и он должен погашать кредит самостоятельно.

Для подписания нового договора к общему пакету документов дополнительно нужно предоставить:

- военный билет;

- сертификат, подтверждающий участие в программе НИС;

- разрешение, выданное Росвоенипотекой (получается после поданного рапорта).

Рассчитать рефинансирование

Кредит, выданный на новых условиях, предполагает более низкий процент, но остальные расходы возрастают: страхование, платная регистрация. Прежде чем обращаться в банк за рефинансированием, нужно планировать, насколько это будет выгодно.

Переоформлять договор стоит в нескольких случаях:

- Крупный кредитный остаток. Проценты снизятся примерно на 1 пункт, ощутимое снижение переплаты произойдет только за счет большой суммы.

- Длительное действие ипотечного договора. Вначале заемщик выплачивает проценты, а затем основной долг. Если погасить задолженность в течение короткого периода, это снизит переплату первичной финансовой компании.

- Высокие проценты. Даже небольшое их снижение ощутимо уменьшит платежи.

На выгодность процесса рефинансирования влияет количество дополнительных расходов:

| Кредитный остаток | Выгода (мес.) | Дополнительные расходы | ||

| -3% | -2% | -1% | ||

| 1 000 000 | 1500 | 1000 | 500 | 15 500 |

| 2 000 000 | 3100 | 1600 | 1050 | 26 500 |

| 3 000 000 | 4600 | 3200 | 1600 | 37 500 |

| 4 000 000 | 6300 | 4250 | 2150 | 48 500 |

| 5 000 000 | 2825 | 5560 | 8250 | 59 500 |

| 6 000 000 | 3500 | 6870 | 10 200 | 70 500 |

О заемщике

Кроме того, что заемщик должен соответствовать требованиям, которые описаны выше, он должен предоставить банку следующее:

- подписанное заявление с просьбой рефинансировать кредит;

- паспорт РФ с постоянной регистрацией;

- выписка из трудовой книжки и документ подтверждающий платежеспособность;

- справка об отсутствии просрочек и штрафов;

- реквизиты финансового учреждения, в котором взята ипотека;

- залоговая документация.

Если заемщик младше 27 лет, то дополнительно может понадобится военный билет. В целом – на усмотрение банка могут быть затребованы дополнительные документы.

Плюсы и минусы рефинансирования

Перекредитовать полученный ранее ипотечный займ под более низкий процент кажется очень заманчивым. Несомненно, это имеет свои плюсы.

- Подобный шаг поможет разгрузить семейный бюджет, уменьшив ежемесячный платёж по кредиту.

- При переводе ипотеки в Сбербанк для зарплатных клиентов появляется ряд преимуществ в виде экономии комиссий за перевод в сторонний банк.

- Снижается процент, установленный по ипотечному займу в некоторых случаях выходит экономия по их уплате.

- Появляется возможность соединить в общий займ несколько кредитных продуктов и вносить один платёж.

- Кроме очевидных плюсов от рефинансирования ипотеки в Сбербанке, нужно учитывать то, что не всегда подобное решение может благоприятно влиять на семейный бюджет.

- Несмотря на уменьшение процентной ставки, увеличение срока кредитования может повлечь повышение переплаты по кредиту в сравнении с прежними показателями.

- В случае совмещения с ипотекой других кредитных продуктов, нужно понимать, что при первоначальном графике платежей текущие ссуды закончатся раньше.

- Рефинансирование требует уплаты дополнительных услуг, сопутствующих процессу.

- Теряется возможность возмещения процентов и имущественного вычета.

Несмотря на это, перенесённая в Сбербанк ипотека позволяет сократить ежемесячный платёж на внушительную сумму. Благодаря этому такая услуга очень популярна. Тем не менее не каждый заёмщик может воспользоваться таким предложением.

Требования Сбербанка к потенциальным заемщикам

Рассчитывать на одобрение заявки по рефинансированию ипотечных займов могут лица, отвечающие требованиям банка. Чтобы оформить данный кредитный продукт:

- претендент должен быть старше 21 года;

- к моменту внесения последнего платежа возраст заемщика не должен превышать 75 лет;

- заемщик должен иметь трудовой стаж на последнем рабочем месте не меньше полгода или как минимум год совокупного стажа за предыдущие пять лет;

- заемщик должен иметь гражданство РФ, так как лиц с иностранным гражданством Сбербанк в рамках данного банковского продукта не кредитует.

Если в первичном ипотечном договоре указанно, что все обязательства возлагаются на конкретного созаемщика, подать заявку на перекредитование данной задолженности должен именно он. Согласно условиям рефинансирования Сбербанк допускает возможность привлечения созаемщиков. К ним он предъявляет те же требования, что и к основному созаемщику.

Законный муж или законная жена заемщика автоматически становятся солидарными созаемщиками. Уровень их платежеспособности и возраст на данное обстоятельство никоим образом не влияют. Исключением в данном правиле являются следующие случаи:

- если между заемщиком и его супругой(ом) был составлен брачный контракт, согласно которому в их браке действует режим раздельной собственности;

- если муж/жена заемщика является гражданином другой страны, то есть не имеет гражданства РФ.

Важно! Подтверждать наличие необходимого трудового стажа зарплатным клиентам Сбербанка для рефинансирования ипотечных займов нет никакой необходимости.

Отвечать вышеперечисленным требованиям недостаточно, чтобы перекредитоваться в Сбербанке и получить более выгодные условия

Еще важно, чтобы рефинансируемая ссуда соответствовала некоторым обязательным критериям:

- не должно быть текущих просроченных платежей;

- ежемесячный платеж по кредиту за последний год вносился своевременно и без задержек;

- с момента подписания договора по рефинансируемой ипотеке прошло не менее полгода (180 календарных дней);

- до завершения периода кредитования согласно первичному договору осталось не меньше трех месяцев;

- рефинансируемая ссуда ни разу не подвергалась реструктуризации за весь период кредитования (с момента подписания договора и до дня обращения о рефинансировании).

Требования Сбербанка

Сбербанк России предъявляет более жесткие требования к дебиторам, залоговому имуществу и займам на жилье, проводя рефинансирование ипотеки других банков. В данной программе заемщик или созаемщик должен быть:

- гражданином РФ;

- в возрасте 21 год и более;

- не старше 75 лет на момент окончания договора;

- работником финансово-устойчивого предприятия, с непрерывным стажем работы полгода (при этом общий стаж должен быть более года за последние 5 лет).

Предлагаемый залог должен соответствовать следующим критериям:

- быть в собственности заемщика или созаемщика (в строящемся доме у него имеется только право требования);

- по оценочной стоимости превышать размер ссуды вместе с процентами;

- находиться в залоге у банка, выдавшего ипотечный кредит;

- не иметь обременения (в случае внесения под залог дополнительного имущества).

К рефинансируемому займу предъявляются требования:

- отсутствие срывов погашений ежемесячных платежей на протяжении последних 6 месяцев;

- полностью выплаченная задолженность на дату обращения за рефинансированием;

- с момента заключения ипотечного договора должно пройти не мене 180 дней;

- окончание действия договора ипотеки – не менее чем через 90 дней;

- отсутствие реконструкций ипотечной ссуды.

Условия рефинансирования ипотеки в Сбербанке

| Процентные ставки и условия рефинансирования на 2021 год | |

|---|---|

| Процентная ставка: | от 7,9% до 10,4% годовых |

| Сумма кредита: | от 300’000 до 9’500’000 руб. |

| Срок кредитования: | от 1 года до 30 лет |

* Ставка рефинансирования кредитов указана с учетом оформления страхования жизни и здоровья. ** Ставка 10,4% годовых — действует до погашения рефинансируемого ипотечного кредита в другом банке и регистрации ипотеки в Сбербанке в случае рефинансирования ипотеки и других кредитов на личные цели, при условии выдачи до регистрации ипотеки.

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления кредита: | не менее 21 года |

| Возраст на момент полного погашения: | не более 75 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев* |

* Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев. Для остальных клиентов, не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

| Документы необходимые для рефинансирования ипотеки | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость | |

| Копии кредитных договоров рефинансируемых кредитов |

Кредитные калькуляторы Сбербанка

- Кредитный калькулятор Сбербанка

- Ипотечный калькулятор Сбербанка

- Универсальный калькулятор Ипотеки

- Кредитный калькулятор Автокредита

- Калькулятор рефинансирования Кредита

Нюансы рефинансирования ипотеки в Сбербанке

при оформлении подписывается новый договор – документ, определяющий порядок выплаты остатка задолженности. При этом Сбербанк погашает кредит за счет собственных средств. Рефинансированию подлежат договоры, по которым срок возврата – 180 месяцев. До даты последнего платежа должно оставаться не менее трех месяцев. Повторное перекредитование не возможно. Если в течение последних 12 мес. заемщик имел просрочки, в предоставлении услуги Сбербанк откажет. Такое же решение примут по заявкам, поданным лицом, имеющим просрочку на момент обращения.

Какому банку Вы доверяете больше всего?

Сбербанк 48.4%

ВТБ 15.95%

Газпромбанк 8.49%

Альфа-Банк 6.11%

Россельхозбанк 7.9%

Банк «ФК Открытие» 4.43%

Московский кредитный банк 2.65%

Банк «Траст» 2.38%

ЮниКредит Банк 1.46%

Райффайзенбанк 2.22%

Проголосовало: 1849

Еще одна особенность заключена в том, что дети, которых воспитывают заемщики, после погашения ипотеки становятся равноправными собственниками на равных правах с родителями. Использование материнского капитала иногда вызывает сложности. Сотрудники Сбербанка после мониторинга платежеспособности потенциального клиента сомневаются, что впоследствии семья будет в состоянии вносить ежемесячные платежи в полном объеме. Согласно законам РФ конфисковать квартиру, где проживается ребенок, банк не может.

Очередная сложность – применение сертификата на маткапитал после рефинансирования. Проблема в том, что при перекредитование меняется целевое назначение кредита. Теперь это не ипотека на строительство или покупку готового жилья, а погашение материальных обязательств перед третьим лицом (другой банк, выдавший первичный заем). Законодательно определено, что маткапитал разрешено использовать для оплаты покупки недвижимости или его строительства. Но есть жесткое правило, гласящее, что сертификат должен быть выдан после оформления первичного кредита.

У родителей есть два пути:

- Получить материнский капитал, и использовать выданные средства на погашение задолженности перед первичным кредитором. Это автоматически исключает возможность дальнейшего рефинансирования.

- Обратиться в Сбербанк, чтобы получить более выгодные условия по кредитному договору, выплачивать ссуду, а маткапитал использовать для других целей, не связанных с погашением задолженности.

Сложности выбора возникают практически во всех случаях, когда используются государственные средства из бюджета. Исключение – военная ипотека. В этом случае процесс оформления проводится по стандартной схеме, и особых условий не предусматривается.

Выдача кредита и ставка

Рефинансирование предполагает добровольное согласие сторон: банк и заемщик. На момент подписания кредитного соглашения со Сбербанком процентная ставка стандартная – 12,9%. Однако она сразу же снизится до 10,9%, как только первичная задолженность будет погашена. Многие ошибочно считают, что рефинансирование нецелесообразно, так как придется понести расходы, связанные с оформлением. Но при больших суммах и сроках снижение ставки на 1,0-2,0% приводит к значительной экономии.

Оформляя рефинансирование в Сбербанке вы можете снизить процент, увеличить срок, изменить валюту. Новый кредит будет погашаться в национальной валюте, что исключает убытки, связанные с колебаниями курса рубля на валютном рынке.

Быстрое рефинансирование ипотеки

Перекредитование – процедура, занимающая много времени, и требующая издержек. Требуется время на сбор документации, обсуждения условий и т.д. Предложить ускорить процесс означает вызвать подозрение Сбербанка. Дни идут, и приближается следующий платеж. Просрочки допускать нельзя, а деньги нужны, чтобы оформить рефинансирование. Однако есть ряд рекомендаций, позволяющих быстро пересчитать кредит:

- Заранее проверьте, вся ли документация. Если чего-то неватает, немедленно восполните пробел. Это необходимо сделать сразу после подачи заявки, чтобы при подписании соглашения не было проволочек.

- Проверьте качество кредитной истории. Главное – отсутствие просрочек по ссудам в течение последнего года. Учитывайте не только долги по ипотеке. При рефинансировании Сбербанк оценивает состояние всех оформленных кредитов.

- В заявке указывайте все имеющиеся источники дохода. Официальная зарплата – хорошо. Но если вы получаете деньги, скажем, с аренды, патента, других источников, и можете это подтвердить документально, увеличивается шанс получить одобрение.

После заполнения и отправки анкеты не теряйте времени. Пока материалы рассматривают, готовьте недостающую документацию, собирайте деньги, которые потребуются при оформлении договора рефинансирования.

Какие кредиты можно рефинансировать

Многие ипотечные заемщики сегодня погашают не только жилищный кредит, но другие займы, например, потребительские. Платить, как правило, приходится в разные дни, в разные банки… Это не слишком удобно. При рефинансировании ипотеки в Сбербанке все эти кредиты можно собрать в один, причем на более выгодных условиях.

В Сбербанке сегодня можно объединить и перекредитовать под меньший процент:

1 Ипотечный кредит, предоставленный другим банком;

2 Ипотеку + любые другие займы других банков, в том числе:

- Потребительские кредиты;

- Автокредиты;

- Кредитные карты;

- Дебетовые карты с разрешенным овердрафтом других банков;

- Потребительские и автокредиты самого Сбербанка.

При этом один из займов, подлежащих рефинансированию, обязательно должен быть ипотечным. Для рефинансирования только потребительских кредитов в Сбербанке есть другой продукт.