Кредит умершего

Содержание:

- Ответственность поручителя и созаемщика за долг умершего по кредитной карте

- Действия наследника, принявшего долг

- Особо сложные ситуации

- Обязательство погашения кредита в случае смерти должника

- Выплата остатка по кредиту наследниками

- Как погашается долг умершего по кредитной карте при вступлении в наследство

- Телефонный номер

- Если заемщик не имел страхования жизни и здоровья

- Если кредит брался под залог

- Если заемщик оформлял страхование жизни

- Как начисляются проценты по займу после смерти заемщика

- Пенсия

Ответственность поручителя и созаемщика за долг умершего по кредитной карте

Когда умирает заемщик, в самом невыгодном положении оказывается поручитель/созаемщик, поскольку в договоре поручительства четко прописано, что именно он обязуется погасить долг по кредитной карте, если задолженность переводится на иное лицо, или когда владелец карточки умирает. Наследники в подобной ситуации получают хоть какое-то имущество, поручитель не получает ничего, кроме обязательств перед банком.

Помимо того что поручитель должен выплатить долг, он еще и оплачивает все судебные процедуры. Если родственники умершего отказались от наследства, то ответственное лицо заемщика вынуждено помимо всего вышеперечисленного еще и погасить штрафы и пени, которые успели набежать за время, пока оформлялся отказ от наследства.

Чтобы покрыть долг перед банком, поручитель имеет право востребовать у родственников умершего часть наследства.

Когда задолженность будет полностью выплачена, поручитель может сам требовать у наследников, оформивших отказ, компенсации своих затрат через суд. Итог такого дела может быть самым разным, все зависит от порядочности родственников умершего, как было распределено имущество между ними и насколько велико желание самого поручителя тратить время и силы на то, чтобы вернуть свои деньги.

Конечно же, многие люди, подписывая договор, не думают о смерти, однако вместе с заемными деньгами приобретают и обязанность выплатить их банку. В любом случае стоит подумать о том, как можно свести к нулю вероятные риски. В этом деле поможет страховка.

На сегодняшний день это самый оптимальный вариант обезопасить своих близких от денежных неурядиц. Не стоит пытаться утаивать от них свои кредитные счета, ведь при худшем раскладе дел это будет для них большим ударом. А если вы оказались наследником крупного долга умершего, то проще всего будет отказаться от наследства и забыть о нем.

Действия наследника, принявшего долг

Как только гражданин принял наследство умершего, он обязан уведомить банк о несчастном случае, передать при этом копию свидетельства о смерти.

Далее уже в нотариусе необходимо написать письменно заявление, что наследник готов выплатить образовавшиеся при жизни денежные обязательства за покойного. Именно после этого человек законным образом примет на себя долги умершего, войдет в права наследования.

Теперь следует переоформить договор о кредите в банке и продолжать выплачивать его от своего имени в положенный срок.

Если по наследству перешло какое-то имущество, в конце года обязательно оплатить по нему налог.

Особо сложные ситуации

При коллективном наследовании, когда наследников несколько, банк может предъявить требования о погашении кредита всем или отдельно каждому человеку. Самый распространённый вариант, это когда наследуется квартира в различных долях. Соответственно и ответственность по ипотеке устанавливается согласно унаследованной доле.

Заметим, что финансовая организация может воспрепятствовать наследованию определённого имущества. Если в залоге был автомобиль или жильё, то банк имеет «приоритетное право» устанавливать особые условия перед вступлением в наследство. Решение спорных пунктов должно предварять данному факту. Естественно, что кредитные менеджеры будут стараться утвердить удовлетворяющие их моменты.

Важно помнить, что для военнослужащих доступны кредиты на особых, льготных условиях. Нередко такие кредиты отличаются нетиповым договором, поэтому родственникам умершего необходимо как можно внимательнее ознакомиться со всей документацией по кредиту.

Поручительство третьих лиц

Крайне сложными считаются кредиты, выдававшиеся под поручительство третьих лиц. Был ли покойный добросовестным плательщиком? Если да, то кредитные обязательства перейдут напрямую родственникам, согласно доле наследования. Кредитное учреждение не особо горит желанием привлекать посторонних лиц в имущественные разбирательства. В том случае, если заимодавец оказался недобросовестным и уже имеется постановление о взыскании средств всеми имеющимися способами, тогда ответственность по финансовым обязательствам переходит не к наследникам, а к поручителю.

В это же самое время поручитель вправе предъявить «регрессные требования» к наследникам кредитора. Фактически задолженность заимодавца обращается вновь на его родственников.

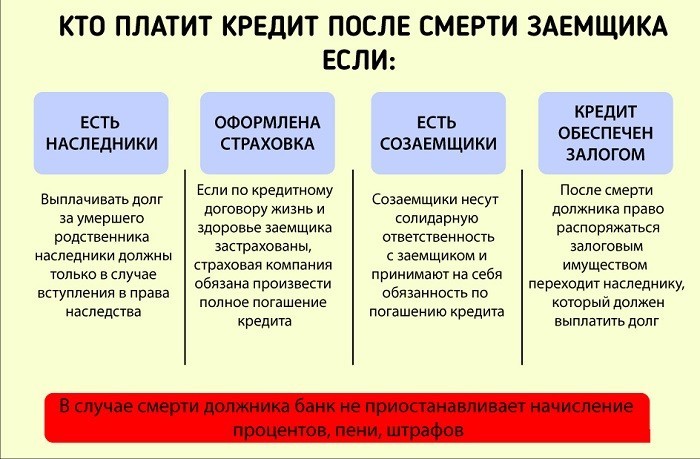

Обязательство погашения кредита в случае смерти должника

Статья 1175 ГК РФ гласит, что выплата кредита после смерти заемщика ложится на плечи его наследников

Причем не важно, упомянуты они в завещании или это правопреемник по закону. Возмещение непогашенного займа должно производится гражданином лишь при вступлении в права наследования

Если по завещанию правопреемниками становятся несовершеннолетние дети, возврат денег распространяется на них.

Кредиты после смерти должника придется платить их родителям, опекунам.

При застрахованном кредите

Банки при оформлении кредитного договора часто предлагают застраховать займ. Так они пытаются обезопасить себя от невозврата предоставленных денег. Это касается таких случаев, как потеря заработка, смерть заемщика. При наступлении подобной ситуации долг перед банком гасит страховая компания, а наследники получают оставленное им имущество без обременений. На деле все обстоит далеко не так.

Не каждый случай страховщики признают страховым.

Откажут в выплате, если кончина заемщика наступила при следующих обстоятельствах:

- тяжелой и продолжительной болезни;

- самоубийстве;

- причина не установлена;

- в результате венерического заболевания;

- пропущен срок обращения в страховую компанию.

При отсутствии страховки

Часто граждане, оформляя кредит, отказываются его страховать. В этом случае на плечи правопреемников ложится наследование кредита после смерти заемщика.

Существует лишь одна возможность не оплачивать долг – официально отказаться от наследства. Прежде чем пойти на такой шаг, следует разобраться, какой вариант выгоднее.

Выплата остатка по кредиту наследниками

В большинстве случаев ответственность за долги по кредитам ложатся на плечи наследников. После того, как наследники вступают в права наследования, им переходят не только активы умершего, но и его обязательства. Происходит переоформление договора с банком на лицо (либо на группу лиц), которые обязуются исполнять кредитные обязательства.

Наследники вправе отказаться от наследства

Важно, в случае с составленным завещанием отказ необходимо оформить не позднее 6 месяцев после смерти заемщика. При отказе всех наследников, имущество и имущественные права вместе с обязательствами переходят государству в лице его уполномоченных органов. В дальнейшем банк будет вести диалог по возврату заемных средств с уполномоченным органом

Как выплатить кредит после смерти заемщика, вступая в права наследования?

В дальнейшем банк будет вести диалог по возврату заемных средств с уполномоченным органом. Как выплатить кредит после смерти заемщика, вступая в права наследования?

- Направить документы в банк для уведомления.

- Необходимо переоформить кредит на себя либо на группу лиц, которые приняли наследство.

- Запросить списание процентов по займу с момента смерти до вступления в права наследования. В случае отказа со стороны банка, направить исковое заявление в суд.

- Погасить долг. Помните, сумма долга не может превышать стоимость полученных активов.

В случае если поручитель или созаемщик не является наследником он все равно, обязан выплачивать долг перед кредитором. Но он имеет право требовать компенсацию с наследников соизмеримо с понесенными расходами. Зачастую компенсация происходит через суд, поскольку наследники отказываются от добровольных выплат. В 97% случаев возмещения материального ущерба созаемщику или поручителю осуществляется полном объеме.

Согласно действующему законодательству, кредиты умершего человека обязаны выплачивать выгодополучатели, причем делать это они должны, в зависимости от долей наследства. Порядок закрытия займа должен обсудить банк с гражданами до вступления в наследство. Если этого не сделать, то обсуждение внесения платежей будет происходить в суде.

Если учреждение не потребовало выплату заемных средств с выгодополучателей в течение полугода после смерти родственника, то приемники вправе не выплачивать займ. Однако банк может обратиться в суд. Если по иску будет принято положительное решение, соглашение с учреждением придется закрыть.

Приемники до 18 лет

При отсутствии приемников банк списывает долг. Требовать от государства, в пользу которого отошло имущество гражданина, закрытие займа учреждение не имеет права.

Как погашается долг умершего по кредитной карте при вступлении в наследство

Когда наследство было принято, долги по кредитной карте умершего (вместе со всеми остальными задолженностями) ложатся на плечи наследников.

Особенности процесса принятия долга по кредитке, о которых нужно знать:

- Как только было получено свидетельство о смерти владельца карты, наследники должны отнести в банк копию бумаги. За счет этого удастся остановить накопление штрафов и пеней, которые начисляются за просрочки платежей из-за смерти владельца карты.

- До того как родственники будут считаться полноправными наследниками, они обязаны составить заявление у нотариуса и получить свидетельство о вступлении в наследство.

- Данный документ означает, что наследники теперь обязаны контролировать выплату долга. Именно они обязаны следить за тем, чтобы банк вовремя получал платежи. В таких ситуациях оформление нового договора не требуется, все изначальные условия сохраняются.

Ч. 3 ст. 1175 Гражданского кодекса РФ уточняет, что наследники должны выплачивать долг банку лишь в пределах полученного имущества, при этом долг умершего по кредитной карте делится между всеми вступившими в наследство людьми.

Гасить долг умершего необходимо по прошествии полугода со дня принятия наследства, до этого времени банк не имеет права вынуждать людей выплачивать задолженность по кредитной карте.

Так как сама карта умершего теперь переходит в пользование наследникам, они имеют возможность проводить все расчеты по ней. Однако иногда нужно переоформить некоторые документы.

Важный момент! Вступившие в наследство родственники умершего обязаны выплатить только ту часть кредитной ссуды, которую сам владелец карты не смог вернуть до своей кончины.

Телефонный номер

Номер телефона продолжает действовать и после смерти владельца. Операторам связи всё равно — умер владелец номера или нет, пока на номер поступают деньги и совершаются звонки. Для блокировки номера нужно не совершать никаких активных действий с СИМ-картой и через полгода обратиться в салон сотового оператора со свидетельством о смерти. В этом случае договор об использовании номера расторгается автоматически, и номер уже не будет использоваться.

Сложнее ситуация, когда номер умершего человека необходимо не просто заблокировать, а переоформить на другое лицо. Для этого наследнику по завещанию нужно прийти в офис оператора связи и предоставить паспорт, копию свидетельства о смерти и свидетельство о праве на наследство. Наследник по закону должен представить документ, который подтверждает степень родства.

Иногда операторы просят ещё и свидетельство о праве на наследство телефонного номера. Однако телефонный номер не относится к наследуемому имуществу, и нотариусы отказываются выдавать такое свидетельство.

У некоторых операторов может вообще не быть возможности переоформить номер на другое лицо без непосредственного участия владельца номера. Лучше уточнять это и перечень документов у мобильного оператора.

Если у родных есть необходимость продолжать пользоваться номером умершего, то можно просто пополнять счёт во избежание блокировки и пользоваться им как обычно.

Если заемщик не имел страхования жизни и здоровья

В случае, когда умерший заемщик не застраховал свою жизнь, его долги, в том числе и перед банком, переходят третьим лицам. Кто в дальнейшем будет погашать задолженность ― зависит от ряда условий.

Обязан ли поручитель выплачивать кредит

Обычно для успешного заключения кредитного договора банки требуют от заемщиков предоставить гарантии обеспечения погашения долга. В этом качестве может выступать залоговое имущество, рассматриваются варианты и поручительства третьих лиц. Каковы обязанности поручителей по кредитным обязательствам? В случае задержки очередного платежа банки вправе потребовать выплату основного долга, начисленных процентов, штрафных неустоек и прочих издержек с поручителей. Последние в свою очередь не могут предъявлять материальные претензии на полученные заемщиком средства.

В случае смерти заемщика обязанности поручительства могут быть прекращены

Но в таких ситуациях следует обратить внимание на действующий кредитный договор. Учитывая, что обязанности заемщика после его смерти переходят к наследникам, положения кредитного договора могут содержать пункт о том, что поручитель добровольно дает согласие взять на себя согласие отвечать за новых должников

Кредит наличными в банке Открытие

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Райффайзенбанке

Подробнее

Кредитный лимит:

от 90 000 до 2 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,99%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Оформить

Кредит наличными в банке Тинькофф

Подробнее

Кредитный лимит:

от 50 000 до 2 000 000 руб.

Срок до:

3 лет

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

30 минут

Оформить

Далее возможны следующие варианты развития событий:

- Наследники вступили в наследство. Согласно положениям ГК РФ, по долгам наследования допустимо отвечать только в пределах полученного имущества. Соответственно, поручители обязаны будут выплатить лишь соответствующую часть долга, обязанности по погашению оставшейся части прекращаются.

- Наследники отсутствуют, либо никто не заявил о своих правах. В такой ситуации сумма задолженности переходит к государству. Обязанности поручителя остаются теми же ― погашение кредита лишь в пределах полученного государством имущества от умершего должника. Но, учитывая тот факт, что процедура вступления в наследство государственными органами может затянуться, велика вероятность, что поручительство прекращается в связи с истекшим сроком давности согласно п. 6 ст. 367 ГК РФ.

Если в договоре поручительства указано, что поручитель обязуется отвечать по долгам заемщика даже в случае его смерти, долг придется погасить полностью. Затем можно попытаться компенсировать часть выплат за счет наследников, то только в пределах суммы полученного ими имущества от умершего. Наиболее удобным вариантом для поручителя станет отсутствие в договоре пункта о погашении долга после смерти заемщика. В этом случае банки претензий иметь не будут, погашать кредит не потребуется.

Обязаны ли родственники оплачивать кредит

После смерти человека его родственники могут заявить о правах на наследство. К сожалению, наравне и имущественными активами в этом случае рассматриваются и долговые обязательства. Наследники обязаны будут выплачивать непогашенный кредит за умершего. Но при этом существует ряд ограничений. Банки вправе потребовать компенсации кредита лишь в пределах суммы наследуемого имущества. Оставшаяся часть долга погашению не подлежит. Родственники заемщика могут избежать появления долговых обязательств, если не станут вступать в права наследования.

В таких ситуациях нужно правильно оценить сложившиеся обстоятельства ― имеет ли смысл заявлять о своих правах на имущество, если сумма долговых обязательств довольна внушительна? Здесь каждый должен оценить свои силы самостоятельно и рассчитать возможную выгоду. Стоит помнить, что нельзя вступить в права наследования частично.

В случае положительного решения принять активы и обязательства умершего придется целиком. Но впоследствии от прав на наследство можно отказаться, если, например, обнаружится обстоятельство, что полученные долги превышают стоимость приобретенного имущества.

Но сделать это необходимо не позднее 6-месячного срока с момента открытия наследства.

Если кредит брался под залог

Федеральное законодательство гласит, что в случае смерти должника непогашенная задолженность по кредиту переходит лицам, которые унаследуют его имущество. Если недвижимость, оставшаяся после смерти покойного, при жизни была оформлена в залог в качестве обеспечения по кредиту, наследники могут:

- выплатить остаток долга по ипотеке и снять залог с унаследованного имущества;

- отказаться от обязательств и не выплачивать кредит.

В последнем случае банк выставляет заложенное имущество на торги и продает его. На средства, вырученные от реализации залога, кредитор покрывает свои расходы, включающие не только остаток долга, но и затраты на реализацию залогового имущества. Сумма выплат по кредиту, произведенных покойным при жизни, возвращается наследникам.

Вопрос-ответ

Вопрос: кто после смерти заемщика платит кредит, если нет наследства?

Ответ: если у заемщика не было в собственности ни движимого, ни недвижимого имущества, но осталась задолженность по кредиту, то обязательство погашения долга ложится на:

- страховую компанию;

- созаемщика;

- поручителя.

Наследников ни банк, ни суд не может обязать выплачивать кредит, поскольку наследства нет и нечего принимать. Если в наследство остались только долги, отсутствует страховка, нет созаемщиков/поручителей, это уже проблемы банка. Родственники могут смело игнорировать требования и претензии кредитора, даже если он их предъявляет через суд.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Вопрос: обязана ли жена выплачивать кредит мужа после его смерти?

Ответ: супруга покойного несет ответственность перед кредиторами и погашает долги покойного мужа только в следующих случаях:

- она являлась созаемщиком;

- выступала в роли поручителя;

- является наследником покойного.

Если наследства нет или вдова от него отказалась, выплачивать остаток задолженности ей не придется. Также она может избежать долговых обязательств, если жизнь покойного супруга была застрахована и страховая выплата покрыла остаток невыплаченного долга.

Вопрос: должны ли дети платить кредит за родителей после их смерти?

Ответ: дети обязаны выполнить кредитные обязательства и погасить долг родителей в случае их смерти только если они принимают наследство. Если кредит по наследству после смерти родителей достался несовершеннолетним детям, задолженность перед банком обязаны закрыть их новые опекуны или попечители. Взрослые и официально работающие дети тоже могут выступать в роли созаемщиков или поручителей для своих родителей. Тогда в случае смерти матери и/или отца, долговые обязательства возлагаются на их детей, причем независимо от того, принимают они наследство или нет. Если жизнь родителей была застрахована и смерть наступила в результате страхового случая, то выплата кредита в случае смерти заемщиков осуществляется страховщиком, а не детьми.

Если заемщик оформлял страхование жизни

Страхование жизни спасает от долговых обязательств после гибели заемщика

Как бы граждане ни ругали банки за навязывание услуг страхования, делают они это не просто так. Если заемщик уходит из жизни, то бремя выплаты может перейти страховой компании, которая заплатит долг . Ежегодно тысячи наследников умерших граждан обращаются за страховыми выплатами, и страховые компании погашают за них долги. Но есть в этом деле нюансы.

Что не подпадает под страховой случай?

Следует внимательно прочитать договор страхования, сам факт ухода из жизни должен подходить под страховые случаи.

На момент оформления кредита и страхового полиса заемщик подписывает заявление на страхование, в тексте которого указывается, что клиент подтверждает то, что он не является инвалидом, у него нет серьезных заболеваний и тому подобное. Только вот никто не читает подписываемых бумаг, поэтому не исключается, что заемщик вообще изначально не подходил под условия страхования. Если в итоге страховая компания выявит эти факты, то в выплате компенсации будет отказано.

Если страховая компания не хочет платить

Если кредит оформлялся со страховкой жизни заемщика, его наследники должны найти страховой полис и кредитный договор. К ним приложить свидетельство о смерти и обратиться в филиал страховой компании, название которой можно найти в полисе. В банк обращаться бесполезно, они этими вещами не занимаются.

Делать все следует как можно быстрее, чтобы банк не успел начислить по кредиту штрафы за просроченный платеж. Страховая компания примет заявление, рассмотрит его и вынесет решение. Если смерть заемщика подпадает под страховой случай, компания выплачивает банку долг.

Но всем известно, что страховые компании не спешат расставаться со своими деньгами, отказывая клиентам в полагающихся им выплатах. Если вы считаете, что долги по кредитам после смерти вашего родственника должен выплатить именно страховщик, а он не желает этого делать, обращайтесь в суд. Первая же инстанция вынесет решение в вашу пользу и принудит страховую компанию закрыть долги умершего заемщика.

Кто платит кредит после смерти заемщика при отсутствии страховки?

Здесь все аналогично тому, что при получении наследства. По закону наследники получают не только имущество должника, но и обязанности по выплате его долгов. Поэтому и бремя выплаты ляжет на близких родственников умершего согласно установленной законом очередности наследования.

Если остался кредит после смерти мужа, а сделка не была застрахована, то жена, как первоочередной наследник, будет обязана заплатить кредит мужа. Если заемщик не состоял в официальном браке, долг переходит детям, родителям и так далее. Кто будет признан наследником, тот и должен будет заплатить банку.

Как начисляются проценты по займу после смерти заемщика

Стоит знать, что после смерти заемщика банк продолжает начислять проценты, поэтому нужно как можно скорее уведомить кредитную организацию о случившемся.

Кредитование с залогом

Кредитование с залогом позволяет банку не остаться в минусе в том случае, если заемщик не сможет погасить задолженность по какой-либо причине. По мере наступления таких обстоятельств, залоговое имущество изымается с целью покрыть убытки. Когда заемщик умирает, право на владение залоговым обеспечением переходит к преемникам. Далее можно воспользоваться одним из двух вариантов:

- Начать погашать задолженность за счет собственных средств и впоследствии пользоваться имуществом на законных основаниях.

- Продать залоговое имущество и вернуть банку часть средств, а оставшуюся оставить себе.

Если наследником выступает несовершеннолетний, то имущество оформляется на него, а вот оплата задолженности ложится на плечи родителей. Дальнейшая продажа залога или любое другое, связанное с ним действие, может быть осуществлено только после согласия собственника. Если родственники умершего не вступают в права наследства или их вовсе нет, то банк сам решает, как поступить с имуществом.

Ссуда с имеющейся страховкой

Далеко не все граждане при оформлении кредита заключают договор страхования, считая, что это не является необходимостью. Но страховые случаи наступают довольно часто, и если жизнь заемщика не была застрахована, то обязательство по выплате кредита ложится на его родственников или поручителей. Если же заемщик поступил иным образом, то дальнейшая выплата долга осуществляется страховой компанией.

Все, что требуется от наследников, это подготовить кредитный договор и страховой полис. Если компания не торопится выполнять свои обязательства, то можно обратиться в суд.

Заем с поручительством

Оформить ипотеку или автокредит можно только при наличии поручителя. Человек, который им выступает, будет нести ответственность за то, чтобы заемщик выплатил всю сумму в установленные сроки. Это может быть как кровный родственник, так и совершенно посторонний человек. Найти его не так легко, потому что, если заемщик не сможет выплатить долг, эта обязанность ложится на плечи поручителя.

Если заемщик умер, то даже при наличии наследников выплачивать кредит будет поручитель. Но он может договориться с родственниками умершего о том, чтобы выплата долга осуществлялась ими, так как они имеют выгоду с полученного наследства. Согласно действующему законодательству, наследники имеют право дать на это отказ.

В этой несправедливой ситуации поручитель может обратиться в суд с целью защитить свои права и интересы, потребовав от наследников денежной компенсации. Что касается практики, то подобные исковые заявления часто одобряются.

Пенсия

Пенсионные выплаты производятся ежемесячно, в том числе и за месяц, в котором произошла смерть гражданина. Выплата не зависит от даты смерти — она должна быть начислена за весь месяц целиком. То есть даже если смерть наступила первого числа месяца, начисление должно происходить в полном объёме за весь месяц. Если сумма начислений будет неполной, то можно обращаться в суд. Процесс начисления пенсии прекращается с первого числа месяца, следующего за тем, когда пенсионер умер.

Часто пенсионеры не снимают со счёта начисленные пенсии, и они продолжают храниться там. Порядок их получения прописан во второй части статьи 10 закона «О страховых пенсиях». В статье сказано, что родственники могут получить деньги только при соблюдении двух условий:

- это должны быть близкие родственники (дети, супруги, родители, внуки, братья и сестры, если они нетрудоспособные и состояли на иждивении умершего);

- эти родственники на момент смерти должны проживать совместно с пенсионером.

Родственники, которые не проживали с умершим, не могут претендовать на выплату пенсии, даже если они являются близкими.

К нему надо приложить следующие документы:

- паспорт заявителя;

- свидетельство о смерти пенсионера;

- справку жилищных органов о регистрации и проживании совместно с пенсионером, документы, подтверждающие родство (свидетельство о рождении, свидетельство о браке родителей).

ПФР может рассматривать заявление в течение семи месяцев со дня смерти пенсионера. Выплата пенсионных накоплений происходит до 20 числа месяца, следующего за месяцем принятия решения о выплате. Если за выплатой пенсионных накоплений обратится не один, а несколько близких родственников, сумма будет поделена между ними в равных долях.

Если же в течение шести месяцев со дня смерти пенсионера подобное заявление вообще не поступит, или просто не будет лиц, подходящих под вышеописанные условия, пенсии будут наследоваться на общих основаниях (пункт 4 статьи 10 Закона «О страховых пенсиях»).