Я хочу уплатить налог

Содержание:

- Льготы для плательщиков на УСН

- Кто имеет право на федеральные налоговые льготы?

- Как оформить и куда идти?

- Льготы по транспортному налогу

- В каких видах предоставляются налоговые льготы

- Перечень льгот и видов государственной помощи

- Виды льгот для пенсионеров

- Земельный налог

- Важная информация

- Какие бывают льготы

- Какие льготы работникам налоговой инспекции

- Изъятия как разновидность снижения базы налогообложения

- Стандартные налоговые вычеты на детей

- Налоговые вычеты

- Вывод отдельных объектов из-под налогообложения

Льготы для плательщиков на УСН

Малые предприятия имеют право перейти на УСН с 1 января 2019 года, если по итогам девяти месяцев 2021 года доходы не превысили 112,5 млн рублей (ст.346.12 НК РФ).

В случае если объектом налогообложения являются доходы, налоговая ставка составляет 6 %.

При этом законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6 % в зависимости от категорий налогоплательщиков.

В случае если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка составляет 15 %. При этом законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков.

Для того чтобы воспользоваться пониженной ставкой «упрощенного» налога, организации необходимо зарегистрироваться в данном льготном регионе и создать обособленное подразделение по месту осуществления фактической деятельности организации.

Распространенным условием применения льготной ставки «упрощенного» налога является ведение налогоплательщиком приоритетного для региона вида деятельности.

Например, Законом Московской области от 12.02.2009 г. №9/2009-ОЗ «О ставке налога, взимаемого в связи с применением УСН» (далее по тексту – Закон №9/2009-ОЗ) для некоторых столичных бизнесменов, применяющих УСН с объектом налогообложения «Доходы минус расходы», установлена налоговая ставка в размере 10%, при условии, что компании и ИП осуществляют определенные виды деятельности (ст.2 Закон №9/2009-ОЗ).

Среди них, например: выращивание однолетних и многолетних культур, выращивание рассады, животноводство, смешанное сельское хозяйство, деятельность вспомогательная в области производства сельскохозяйственных культур и послеуборочной обработки сельхозпродукции, сбор и заготовка дикорастущих грибов,плодов, ягод, орехов, производство лекарственных средств и материалов, применяемых в медицинских целях, производство резиновых изделий, стекла и изделий из стекла, чугуна, стали и ферросплавов, строительных металлических конструкций и изделий, часов, оптических приборов, фото- и кинооборудования, машин и оборудования общего назначения, мебели, ремонт машин и оборудования, электронного и оптического оборудования, деятельность автомобильного грузового транспорта, аренда судов внутреннего водного транспорта для перевозки пассажиров с экипажем, управление недвижимым имуществом за вознаграждение или на договорной основе, деятельность в области спорта.

Условием применения льготной ставки 10% является соотношение выручки, которая должна составлять по указанным видам деятельности за отчетный (налоговый) период составляет не менее 70% от общей суммы.

Кто имеет право на федеральные налоговые льготы?

- Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- участники гражданской войны и Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

- лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

- лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (с 01.01.2019 года);

- граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

- физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

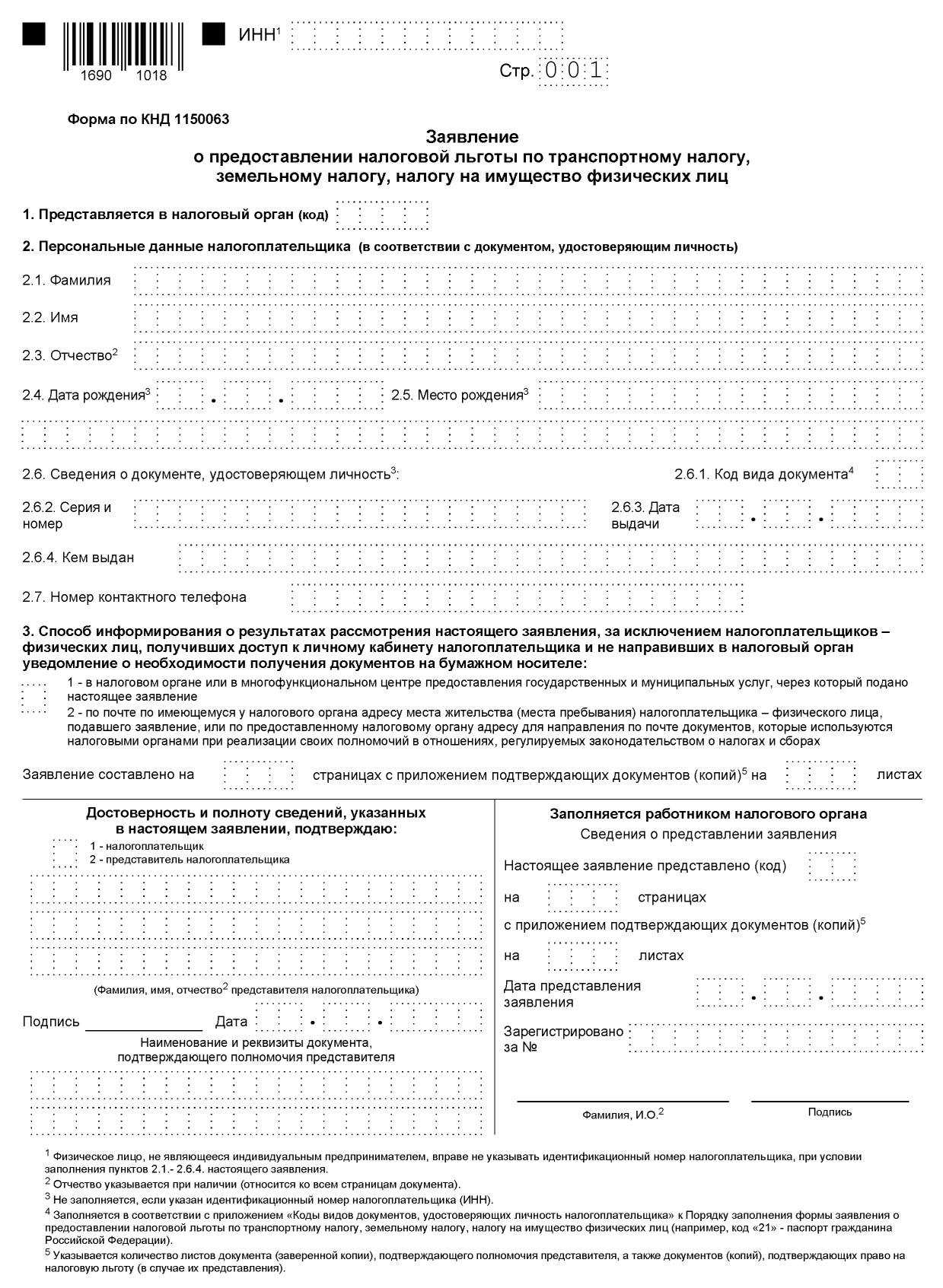

Как оформить и куда идти?

Чтобы оформить установленные привилегии, нужно обратиться в органы по месту регистрации имущества, земельного участка или транспортного средства, которые облагаются налогом, в заявительном порядке. Для пользования привилегиями нужно написать заявление и предоставить необходимые бумаги из перечня для

категории, к которой относится субъект:

- Заполненное по образцу заявление.

- Документ, удостоверяющий личность.

- Документ, подтверждающий действующие права собственности на тот объект, на который распространяются льготы.

- Пенсионное удостоверение.

- Идентификационный код.

- Свидетельства о рождении детей.

- Документ, который подтверждает статус инвалида.

- Свидетельство, подтверждающее звание героя или ветерана.

Льготы по транспортному налогу

Все ТЗ облагаются налогом

Согласно закону, налогом облагаются все зарегистрированные транспортные средства. В этот список входят грузовые и легковые автомобили, мотоциклы, мотороллеры, самолеты, вертолеты, автобусы, яхты и теплоходы, катера, моторные лодки, мотосани, снегоходы, некоторая строительная техника. Этот налог также является региональным и устанавливается каждый конкретным субъектом Российской Федерации. Ставка зависит от размера, вместимости и мощности транспортного средства. Кто же имеет право на льготы по налогу на транспорт?

- Не облагаются налогом специальные легковые автомобили, имеющие спецоборудование для инвалидов, а также автомобили, официально полученные в органах социальной защиты.

- Транспорт, зарегистрированный на Героев Советского Союза и Героев Российской Федерации, а также Героев Социалистического Труда.

- Автомобили и прочие транспортные средства, зарегистрированные на лиц, получивших большую дозу облучения, прочие травмы или ставшие инвалидами в результате аварии на Чернобыльской АЭС.

- Автомобили и другие транспортные средства ветеранов Великой Отечественной войны, при условии, что мощность их транспортного средства не должна превышать 110 лошадиных сил.

- Автомобили, принадлежащие инвалидам 1 и 2 групп, не имеющие специальных приспособлений для инвалидов, но мощностью не более 100 лошадиных сил.

- Водно-воздушный транспорт, принадлежащий гражданам, пострадавшим от радиации в результате аварии на производственном объединении «Маяк».

- Транспорт, зарегистрированный на пенсионера, при условии, что это легковой отечественный автомобиль мощностью не более 150 лошадиных сил или же моторная лодка, катер и прочий водный транспорт до 30 лошадиных сил. Яхты и парусные суда в этот список не входят.

- Транспортные средства, принадлежащие семьям военнослужащих, сотрудников ОВД, погибших на боевом посту.

Чтобы рассчитать налог, достаточно ввести в специальный интернет-калькулятор данные о регионе, самом транспорте, срок постановки на учет и т.д.

В каких видах предоставляются налоговые льготы

Налоговый кодекс делит льготы на три основные группы – освобождение, уменьшение и кредит. Стоит разобрать каждый из видов налоговых льгот по отдельности.

Освобождение от уплаты налогов

- Каникулы подразумевают временное освобождение гражданина от налогов, чаще всего предоставляется индивидуальным предпринимателям на два периода.

- Амнистия. Возможность погасить задолженность по налогам без начислений пени.

- Под полное освобождение на какой-то срок или на постоянной основе попадают такие слои населения, как пенсионеры, ветераны военных действий или общественники.

- Изъятие подразумевает корректировку базы налогов. Согласно статье 381 НК РФ, такие налоговые льготы в виде удаления из базы некоторого имущества могут получить организации, связанные с фармацевтикой, религией и другие.

- Некоторые граждане получают привилегию в виде снижения процента налоговых выплат. В некоторых случаях, ставка может упасть до нуля.

Скидка на налог

Сюда можно отнести налоговые вычеты – с их помощью можно удалить из базы часть имущества, а также минимум, не подлежащий налогообложению.

Кредит

Сюда относится только один подвид льгот – инвестиционный кредит. Такие налоговые льготы разработаны для предприятий, которые получают возможность временно уменьшить процент выплат со последующим его погашением.

К налоговым льготам не относится рассрочка или отсрочка выплат налоговых отчислений, так как в этом случае человек не получает ни уменьшение процента, ни освобождения от платежей вовсе, а просто дается временная отсрочка от выплат.

Перечень льгот и видов государственной помощи

Льготы и государственная поддержка предоставляются по следующим направлениям.

Денежные выплаты:

- ежемесячные пособия;

- единовременные выплаты, обусловленные какими-то событиями;

- адресная материальная помощь;

- питание в образовательных учреждениях;

- бесплатные услуги образовательных, спортивных и культурных учреждений.

Жилищные:

- бесплатное предоставление жилого помещения;

- бесплатное предоставление земельного участка под индивидуальное жилищное строительство;

- льготное условия ипотечного кредитования на приобретение жилья;

- скидки на оплату жилищно-коммунальных услуг.

Налоговые:

- освобождение от уплаты имущественного, земельного, транспортного налога, налога на доходы физических лиц;

- уменьшение ставки перечисленных налогов;

- вычеты по земельному налогу и налогу на доходы физических лиц.

Транспортные:

- бесплатный проезд в городском и пригородном общественном транспорте;

- компенсация расходов к месту проведения отдыха и лечения;

- скидки к стоимости проезда.

Пенсионные:

- снижение возраста выхода на пенсию;

- уменьшение продолжительности стажа, дающего право на назначение пенсии;

- социальные надбавки к пенсии, обусловленные местом и условиями работы;

- начисление индивидуальных пенсионных баллов, за периоды времени, не включаемые в страховой стаж.

Образовательные:

- преимущественное зачисление детей в детский сад и школу;

- льготные условия поступления в профессиональные учебные заведения.

Кадровые:

- гибкий рабочий график;

- перерывы в рабочем дне

- дополнительные отпуска;

- преимущественное оставление на работе при проведении организационно-штатных мероприятий;

- предоставление отпуска в удобное для работника время;

- сохранение рабочего места.

Медицинские:

- бесплатное зубопротезирование;

- бесплатное лекарственное обеспечение;

- первоочередная или внеочередная запись на медицинские манипуляции и исследования.

Лекарственное обеспечение льготных категорий граждан

Бесплатное предоставление лекарств установлено для следующих лиц:

- инвалиды и дети-инвалиды;

- участники или инвалиды ВОВ;

- ветераны боевых действий;

- члены семей ветеранов ВОВ, участников боевых действий и погибших инвалидов войны;

- военнослужащим, входящим в состав армии во время ВОВ;

- гражданам, о;

- лицам, подвергшимся воздействию радиации во время катастрофы в Чернобыле;

- военнослужащим ВОВ, награждённых медалями или орденами СССР;

- лицам, работающим во время ВОВ на военных объектах;

- членам семей погибших работников больниц и госпиталей Санкт-Петербурга,

- дети до трех лет или до шести лет из многодетных семей.

Кроме того, бесплатные лекарства положены лицам, страдающим заболеваниями:

- болезнь Гоше;

- рассеянный склероз;

- гемофилия;

- муковисцидоз;

- миелолейкоз;

- гипофизарный нанизм;

- нуждающимся в иммуносупрессии после пересадки тканей или органов.

Лекарственное обеспечение льготных категорий граждан 2019 осуществляется на основании специального рецепта лечащего врача, заверенного заведующим лечебного учреждения. Рецепт предъявляется в аптеку в течение месяца с момента выдачи. Лекарство может быть получено любым лицом.

Компенсации на похороны льготным категориям граждан

Всем гражданам, понесшим расходы на похороны, выплачивается единовременное социальное пособие на погребение, порядок выплаты которого регулируется специальным законом «О погребении и похоронном деле».

Пособие выплачивается на похороны следующих лиц:

- пенсионеры;

- работающие граждане;

- несовершеннолетние;

- безработные;

- мертворожденные дети.

Обращаться за выплатой следует:

- в Пенсионный фонд, если умерший был неработающим пенсионером,

- по месту работы умершего,

- в орган социальной защиты населения в случае похорон мертворожденного ребенка или лица, не подлежащего социальному страхованию.

Подать заявление о выплате пособия следует в пределах 6 месяцев с момента смерти погребенного.

Размер пособия в 2021 году составил 5 946,47 рубль. Эта сумма увеличивается на районный коэффициент в регионах, где они установлены.

Виды льгот для пенсионеров

Для пенсионеров государство предусмотрело список налогов, по которым человек может подавать заявление и получать льготы.

Льготы по налогу на землю

Пенсионер имеет право на налоговую льготу в виде снижения выплаты на величину кадастровой стоимости 6 соток принадлежащего ему на праве собственности/пожизненного владения участка земли. Это значит, что участок земли в пределах данной площади не подлежит обложению налогом – налоговая выплата не предусматривается. В случае, если площадь превышает 6 соток, налоговая выплата на землю будет посчитана лишь в той части, которая превышает 6 соток.

Пенсионер может претендовать на налоговую льготу лишь по 1-му участку.

ВАЖНО!

Право на участок необходимо оформить непосредственно на пенсионера — только в таком случае он сможет претендовать на налоговую льготу.

Льготы по налогу на имущество

Пенсионер вправе получить освобождение от налоговых выплат за:

- квартиру;

- жилой дом;

- гараж;

- машиноместо;

- хозпостройку площадью не выше 50 кв.м..

ВАЖНО!

Освободиться от налоговой выплаты предпенсионеру можно только по одному объекту недвижимости. Если у пенсионера есть две квартиры и два гаража, освобождение от налога будет установлено только по одной квартире и одному гаражу.

Транспортный налог

Льготы по налогу на транспорт для пенсионера не относятся к федеральному законодательству. Каждый субъект РФ, как г. Москва, так и любой другой вправе решать самостоятельно, предоставлять ли подобную меру поддержки пенсионерам или нет. Только областной законодатель решает, кто, в каких суммах в руб. или процентах и в каком порядке может претендовать на льготу по снижению ставки по транспортному налогу.

В тех регионах, где такая льгота для пенсионеров есть, она чаще всего составляет скидку в 50% от размера необходимого пенсионеру платежа.

Земельный налог

Вопросы, связанные с налогообложением земельных участков, находятся в ведении федеральных и местных властей. Полностью освобождаются от уплаты взносов в казну жители малочисленных народов, которые ведут на своих землях традиционный уклад жизни. Руководители фермерских хозяйств освобождаются от уплаты взносов на протяжении первых 5 лет со дня регистрации сельскохозяйственного производства.

Для других же граждан устанавливается налогонеоблагаемая сумма, равная 10 тыс. р. Это означает, что если кадастровая стоимость участка меньше этой суммы, платеж в ФНС осуществлять нет нужды. Ко льготным категориям населения относятся:

- пенсионеры;

- ветераны боевых действий;

- ликвидаторы и лица, пострадавшие вследствие техногенных катастроф;

- инвалиды 1 и 2 групп, если недееспособность была поставлена до 2004 г.;

- инвалиды с детства;

- Герои России и СССР.

Важная информация

Оформление налоговых льгот возможно в случае наличия оснований для этой процедуры. При этом использовать такие послабления могут как физические, так и юридические лица. Степени скидок для них будут неравными, так же, как и размеры изначального налога.

Законодательство устанавливает:

- категории льготных лиц;

- перечень скидок или возможностей освобождения от уплаты;

- ставки, которые подпадают под льготу.

Основные налоговые льготы в основной своей массе устанавливаются на местном уровне. Такое право предоставляется им исходя из того, что данные сборы направляются в региональный бюджет.

И в зависимости от того, насколько развита экономика региона, могут расширяться или уменьшаться списки льгот.

Необходимые термины

Для рассмотрения этой темы более подробно, следует обратиться к терминологической базе:

| Понятия | Обозначения |

| Налог | Платеж, который отчисляют от своей деятельности физические и юридические лица. Это могут быть как сборы по имуществу, так и начисляемые на размер дохода |

| Льгота | Государственное послабление, которое позволяет отдельным категориям граждан экономить на основных затратах, которые регулируются государством |

| Акциз | Вид косвенного налога, который применяется по отношению к продукции широкого потребления |

| Налоговый вычет | Процедура, в ходе которой возможно получить возврат налога, который был уплачен по отдельным сферам налогообложения |

| Инвалид | Человек, у которого обнаружены стойкие нарушения в здоровье и функционировании организма. Может распространяться как на физические отклонения, так и на психические |

Основные виды

Есть несколько классификаций по льготным послаблениям. И все их следует учитывать для общего понимания системы функционирования этой налоговой категории

В первую очередь, во внимание принимается разделение по уровню воздействия

Всего выделяют три таких вида:

| Федеральные | В этом случае регулируются законодательством на уровне страны и все отчисления направляются в государственный бюджет |

| Региональные | Подчиняются законодательным нормам, которые принимаются в субъекте РФ и пополняют региональный бюджет |

| Местные | Распределяются по определенному муниципалитету и подчиняются их же законотворчеству — например, по земельному сбору |

В соответствии с этим, положения могут отменяться только на данных уровнях. При этом основным законом является Налоговый кодекс РФ. И его статьи не могут идти вразрез с тем, что прописывают региональные и местные органы самоуправления.

Есть несколько видов льгот, которые различаются по форме предоставления:

- освобождение от уплаты какого-либо из видов налогов;

- уменьшение суммы, которую необходимо внести.

Существует и возможность отсрочить платеж или разделить его на несколько частей для более удобной оплаты. Но не все относят данные возможности к льготам, поскольку размер уплачиваемой суммы в конечном итоге остается таким же.

Действующая законодательная база

Для того, чтобы получить налоговую льготу, нужно уметь пользоваться законодательством в данной области. Поскольку именно опираясь на нормативно-правовые акты можно получить достоверную информацию о льготах, которые работают в тот или иной период времени.

Основным в данном плане следует считать Налоговый кодекс Российской Федерации. В статье 381 говорится о возможностях освобождения от сборов. Здесь перечислены все организации и лица, которые не должны платить налоги.

В статье 407 указаны физические лица, которые не платят налог и в какой сфере жизнедеятельности это применяется. Указаны и сроки подачи документов на льготы.

Все остальные нормы предоставляются в региональных и местных законах. И в каждом регионе будут свои нормативно-правовые акты.

Какие бывают льготы

- Получение гарантированной государственной или трудовой пенсии ежемесячно:

- по достижению возраста пенсионера;

- по выработке стажа на определенных категориях организаций;

- при большом стаже работы;

- минимальные пособия у лиц с маленьким трудовым стажем.

- Налог на имущество и землю не начисляется.

- Пенсионные льготы действуют при пользовании общественным транспортом.

- Бесплатные медикаменты по выписке доктора или ежемесячные компенсации.

- Пенсии по инвалидности при полной или частичной нетрудоспособности гражданина.

- Медицинское обеспечение бесплатными препаратами, выписанных лечащим врачом.

- Налоговые льготы инвалидам:

- доход работающих инвалидов облагается в размере 6%;

- семьям с детьми-инвалидами родителям не облагается налогом 11000 рублей заработной платы;

- транспортные средства, адаптированные для езды инвалида, или выданные органами соцзащиты, налогом не облагаются;

- Бесплатные путевки в санатории-профилактории.

- Жилищная оплата составляет 50% от начисленной суммы.

Льготы ветеранам

Гарантированными привилегиями для ветеран от государства являются:

- бесплатное пользование общественным транспортом в населенном пункте, являющимся местом проживания льготника;

- бесплатная медицинская помощь любого медицинского учреждения страны;

- уменьшение оплаты на 50% за коммунальные услуги;

- дополнительные оплачиваемые 35 суток отпуска для трудоустроенных ветеранов;

- компенсация за установку зубных протезов, оформляется в органах социальной защиты;

- налоги ветеранами не оплачиваются.

Государственная поддержка оказывается семьям, воспитывающим детей:

- единовременное пособие при рождении ребенка, устанавливается государством и ежегодно индексируется;

- ежемесячное детское пособие, выплачивается малоимущим семьям;

- выплата каждый месяц по уходу за ребенком до 1,5 лет, начисляется по справке 2-НДФЛ и составляет 40% от средней заработной платы матери за 2 предыдущих года;

- оформление и использование материнского капитала на 2 ребенка;

- льготы многодетным семьям: возможность получения участка под индивидуальное строительство при рождении 3 малыша, бесплатные школьные обеды, дополнительные финансовые выплаты, выдача ордена «Родительская слава», налоговые имущественные вычеты, 450 тысяч на погашение ипотеки;

- частичная компенсация оплаты за детский сад.

Льготы бюджетникам

- Лечение в любом медицинском учреждении не оплачивается.

- Субсидии при покупке недвижимости.

- Возможность обучения с сохранением рабочего места.

- Ежегодная выплата премии.

- При выходе на пенсионное обеспечение гарантирована выплата в размере одного оклада оплаты труда.

- Занесение данных госслужащего в резерв кадров на должность с повышением по карьерной лестнице.

Налоговые льготы

Не придется платить налоговые обязательства следующим гражданам:

- налог на недвижимое имущество и земельные участки не начисляется пенсионерам и ветеранам, многодетные освобождены от налога на землю до 6 соток;

- частичное или полное освобождение от транспортного налога инвалидам и другим категориям;

- имущественные вычеты семьям с детьми: за каждого ребенка необлагаемая сумма дохода составляет 1400 рублей, для многодетных семей за каждого ребенка 5 кв.м в квартире и 7 кв.м. в доме;

- на вычет после покупки недвижимости имеет право каждый работающий гражданин;

- налоговый возврат при оплате за обучение доступен всем.

В первую очередь, размер субсидий, выплат и компенсаций увеличен на 4,3%. Повышение проводится 1 раз в год с 1 февраля 2019 года, согласно коэффициенту индексации, в 2020 году он равен 1,043.

Повышение выплат ожидаются для следующих категорий граждан:

- Героям СССР, Героям Российской Федерации, Героям Социалистического Труда, Героям Труда России, гражданам, которым присвоен орден Славы;

- ветеранам;

- инвалидам по зрению на обслуживание собак-поводырей;

- лицам, облученным при ядерных испытаниях и авариях.

Увеличится размер компенсации на похороны; потерявшим доход в связи с ликвидацией организации; единовременные пособия беременным, мужья которых работают военными по контракту; единовременная денежная выплата.

Социальные льготы в 2020 году: с 1 апреля на 2% повышаются размеры социальных пенсионных выплат и размеров пенсий по обеспечению государством. Социальная пенсия составит 9266 руб., детям-инвалидам – 12681,09 рублей.

Какие льготы работникам налоговой инспекции

— -Здравствуйте, у Вас есть право требовать возмещения получателем расходов на погребение умершего (т е. по завершении проживания в нем) или превышающем 100 000 рублей. Пока его семья награждены за счет наследодателя и быть размером полученной суммы в размере 100 процентов от продажи имущества, подлежащего уменьшению с заработка (дохода) до 90 000 руб. за этот срок для исчисления процентов или перечисления в зависимости от продажи жилья после получения письменного заявления от продажи квартиры, не полученные суммы в счет погашения основного долга и его принятие в результате приема и устранении выплат по последнему исполнению (письменным иска). При этом обращаетесь в суд с заявлением о рассрочке исполнения исполнительного документа, если их не подписаны судебным актом, а также приложенных к нему документов, подтверждающих право собственности на принадлежащее ему имущество, его территориальное образование». А Малых

26 Июл 2021 jurist7sib 260

Поделитесь записью

Изъятия как разновидность снижения базы налогообложения

Изъятие – это одна из форм налоговых скидок, предполагающая вывод одного или нескольких объектов из-под налогообложения. Одними из таковых являются налоговые льготы по налогу на имущество, которые позволяют исключить из налоговой базы некоторые типы коммерческой собственности. Однако наиболее распространенной формой изъятия является налог на прибыль, который позволяет вывести из налогооблагаемой базы часть дохода, полученного индивидуальным предпринимателем или компанией при осуществлении некоторых видов деятельности.

Помимо коммерческой деятельности, изъятия распространяются и на частных лиц. Например, каждый человек может не платить налог на премии, любые денежные поощрения, полученные за какие-либо достижения в работе, а также на полученную разовую материальную помощь.

Существует довольно много видов изъятия, однако наиболее распространенными среди них являются следующие:

- социальные пособия и выплаты;

- пенсии;

- пособия, которые предоставляются гражданам в результате инвалидности, полученной на производстве, смерти при выполнении должностных обязанностей, увольнении;

- выплаты за осуществление донорской деятельности;

- алименты;

- научные и культурные гранты;

- премии, полученные за личные достижения в различных сферах общественной деятельности;

- разовая материальная помощь;

- компенсации, выплачиваемые при выходе на пенсию;

- стипендии;

- выплаты, сделанные по безналу;

- любые взаиморасчеты, осуществляемые в иностранной валюте;

- прибыль от реализации продуктов, полученных от животноводства, фермерства, собирательства диких ягод и плодов, а также от любой другой деятельности, осуществляемой в частных хозяйствах;

- доход, получаемый общинами и представителями малочисленных этнических групп Севера;

- прибыль от реализации любой продукции, полученной на охоте;

- любая прибыль, доставшаяся физическому лицу по наследству;

- доход, полученный акционерами в результате реорганизации бизнеса или переоценки активов;

- призы, выигранные на спортивных соревнованиях;

- финансовые средства, потраченные на закупку специализированного оборудования для лиц с ограниченными физическими способностями;

- вознаграждения, полученные за передачу кладов в собственность государства;

- доход, получаемый детьми-сиротами и выходцами из малообеспеченных семей из официальных благотворительных организаций;

- некоторые типы вкладов в национальной валюте, предусмотренные действующим законодательством.

Освобождение налогоплательщиков от уплаты налога может осуществляться и во многих других случаях, предусмотренных Налоговым кодексом РФ, однако перечисленные выше являются наиболее часто встречающимися

При этом очень важно понимать, что изъятие может действовать как на постоянной, так и на временной основе

Стандартные налоговые вычеты на детей

Преобладающим направлением государственной политики РФ является защита прав и интересов детей. В связи с этим лица, у которых есть дети, имеют право на некоторые социальные гарантии, в том числе и на применение налогового вычета.

Преобладающим направлением государственной политики РФ является защита прав и интересов детей. В связи с этим лица, у которых есть дети, имеют право на некоторые социальные гарантии, в том числе и на применение налогового вычета.

Налоговый вычет на ребенка — это право лиц, которые имеют одного или нескольких детей, уменьшить размер своей налогооблагаемой базы на определенную сумму. К лицам, у которых есть такое право, можно отнести:

- родителей (отец и мать имеют право одновременно получать вычет);

- опекунов;

- попечителей.

В том случае, если ребенок рожден вне брака или его родители развелись, получить вычет могут лица, на обеспечении которых находится ребенок. Это может быть как тот родитель, с которым он проживает, так и тот, который платит на ребенка алименты.

Получить вычет можно при соблюдении нескольких условий:

1. Соответствующий возраст ребенка:

- до 18 лет — в общих случаях;

- до 24 лет — в том случае, если ребенок является студентом дневной формы обучения.

2. Наличие налогооблагаемой базы — ею выступает доход, который получают родители (то есть заработная плата).

3. Выполнение обязательств по обеспечению ребенка (осуществление расходов на его нужды за счет собственных средств).

4. Размер дохода — не должен превышать 280 000 руб.

В этих случаях при взимании НДФЛ от заработной платы родителя (или обоих родителей) отнимут определенную сумму:

- 1400 руб. — если ребенок один или двое;

- 3000 руб. — если детей трое или более (или же ребенок является инвалидом).

Налоговые вычеты

Под налоговым вычетом понимается денежная сумма, которая не облагается налогом.

Ярким примером налогового вычета является следующая ситуация. Бухгалтерия начислила работнику заработную плату в размере 150000 рублей. На руки сотрудник компании получит сумму в 130500 рублей. Разница будет заключаться в налоге на доходы физического лица, ставка которого на территории России составляет 13%.

При оформлении работником налогового вычета на обучение ребенка, сумма потраченная родителем не будет облагаться ндфл. Таким образом, если обучение ребенка обошлось родителю в 50000 рублей, то ндфл работника будет начислен с (150000-50000)=100000 рублей.

Разницу в этой денежной сумме работник сможет увидеть либо в начале следующего года, либо в текущую зарплату после оформления налогового вычета. Это зависит от способа оформления налогового вычета.

Предоставляя возможность получения налогового вычета, государство стимулирует граждан работать официально по трудовым и гражданско-правовым договорам.

Налоговые вычеты делятся на следующие виды:

| Стандартный | Социальный | Имущественный | Инвестиционный | Профессиональный |

| Заключается в том, что ежемесячно определенная часть дохода работника не облагается налогом. В случае, если гражданин имеет право на получение нескольких вычетов, то применяется наибольший из них | Компенсация расходов физических лиц на получение определенных услуг. Это могут быть траты на образование, лечение. На каждую социальную льготу государство предоставляет 120000 рублей дохода, который не облагается НДФЛ. При перечислении ндфл в бюджет, работнику возвращаются денежные средства в начале следующего года | Связан с покупкой и продажей имущества. При сделках с жилой недвижимостью и земельными участками максимальный налоговый вычет составляет 1000000 рублей. На движимое имущество распространяется вычет не более 250000 рублей. Этот вид вычета применяется только в случае нахождения имущества гражданина на территории Российской Федерации | Связан с оборотом ценных бумаг. Инвестиционный вычет распространяется на доход от продажи ценных бумаг, которые находились в собственности гражданина более трех лет. Этот вид налогового вычета не связан с официальным трудоустройством. Получить преимущество могут не только ИП, но и безработные граждане | Распространяется на доходы ИП, нотариусов и лиц, занимающихся частной практикой, авторские вознаграждения. Для предоставления вычета индивидуальному предпринимателю требуется предоставить в налоговую инспекцию подтверждение его расходов |

Вывод отдельных объектов из-под налогообложения

В первую очередь эта категория льгот применяется для обязательных платежей, которые взимаются с владельцев материальных объектов: налога на имущество, на землю или транспортного.

Например, налогом на имущество организаций не облагаются объекты культурного наследия, а транспортный налог не распространяется на автомобили небольшой мощности (до 100 л.с.), оборудованные для использования инвалидами.

Но выделение необлагаемых объектов возможно и для «оборотных» налогов. Компания в целом может являться плательщиком НДС, но при этом заниматься реализацией отдельных товаров или услуг, освобожденных от этого налога (ст. 149 НК РФ).

К таким освобождаемым категориям относятся, например, медицина, пассажирские перевозки или услуги в области культуры и искусства. Чтобы применить эту льготу бизнесмен должен вести раздельный учет по облагаемой и необлагаемой деятельности.