Кредитный договор сбербанка: образец 2020

Содержание:

- На что обратить внимание в тексте

- Краткое резюме статьи

- Подводные камни ипотечного кредитования в СБ РФ

- На что обратить особое внимание

- Договор кредитной карты Сбербанка

- Цифровая ипотека

- На что нужно обратить внимание при заключении кредитного договора?

- Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

- Главные условия типового договора

- Понятие кредитного договора

- Структура кредитного соглашения

- Суть договора ипотеки

На что обратить внимание в тексте

В договоре важен каждый пункт и стоит потратить некоторое время на знакомство с ним. Если возникают какие-либо вопросы, то их необходимо уточнить еще до подписания бумаг. Это позволит исключить спорных моментов и других проблем в будущем.

Договор по кредитной карте Сбербанка содержит также ряд моментов, которым надо уделить особое внимание. Большинство из них присутствуют в индивидуальных условиях договора, но встречаются они в других частях

Особое внимание в тексте договора надо уделять следующим моментам:

- Ставка. От нее напрямую зависит переплата при выходе за пределы льготного периода или снятии наличных. В Сбербанке она фиксированная. Но в других банках иногда описывается порядок определения плавающей ставки, например, в зависимости от различных индексов.

- Валюта кредита. Сбербанк договоры по кредитным картам в настоящее время заключает исключительно в рублях. В прошлом встречались кредитки в долларах, евро. Они были доступны обычно только премиальным клиентам.

- Размер штрафных санкций. За каждый день просрочки банк начисляет неустойку. Порядок определения ее размеров следует обязательно знать, даже если нарушать условия договора и задерживать оплату никогда не планируется. Никто не может быть застрахован от различных форс-мажорных ситуаций.

- Правила льготного периода. Он длится для всех кредитных карт Сбербанка до 50 дней и распространяется только на покупки. Но если задолженность клиент не успевает погасить до конца него, то Сбербанк начислит проценты с даты проведения операции.

- Правила конвертации при проведении операций в валюте. При совершении операций в иностранной валюте банк блокирует сумму по курсу на текущий момент. Но списание пройдет позднее (через 2-3 дня), за это время курс может измениться. В результате часть средств может вернуться на счет или с клиента будут удержаны дополнительные деньги. Договор устанавливает, что держатель не может предъявлять претензии по поводу этой курсовой разницы.

- Возможность уступки банком прав при просрочке. Клиент может в договоре запретить кредитной организации уступать свои права по договору. Об этом достаточно сообщить специалисту Сбербанка до подготовки документов. Но обычно этот момент никто не уточняет и банк получать право продать долг при просрочке.

- Порядок погашения задолженности. Клиент должен вносить при наличии долга ежемесячно сумму не меньше минимального размера платежа. Порядок его определения также фиксируется в договоре. При этом внести больше никто не запрещает в любой момент. Штрафов и комиссий за такие операции нет.

- Обязанность заемщика приобретать другие услуги. По договору со Сбербанком клиент не обязан подключать страховую защиту к кредитной карте или другие опции. Но банк имеет право их предложить. Отказ от дополнительных услуг не ведет к изменению условий по кредитке или отказу в ее выдаче.

Краткое резюме статьи

Доверительная программа кредитования была создана с целью увеличения лояльности клиентов к Сбербанку. Именно поэтому в рамках этой программы заемщики получают более низкие проценты (порядка 15%), а общая бюрократическая волокита значительно уменьшена. Правда, сумма кредитования тоже меньше обычного — всего 45 000 рублей для жителей регионов и 460 000 рублей для москвичей.

Сроки могут быть разными, но не меньше 3 месяцев и не больше пяти лет. Чтобы получить такой займ, клиент должен быть либо участником зарплатного проекта, либо он должен обладать превосходной кредитной историей

Причем сотрудники в первую очередь обращают внимание именно на кредитную историю заемщика, так что с бывшими когда-то просрочками получить займ практически невозможно

Подводные камни ипотечного кредитования в СБ РФ

Оформляя ипотеку в Сбербанке РФ, нужно в первую очередь обратить внимание на санкции в случае просрочки и невозвращения займа в установленные сроки. Если кредит гаситься не будет, то банку придется обращаться в суд и взыскивать задолженность в принудительном порядке через судебных приставов. Все судебные и другие расходы в этом случае должен будет компенсировать заемщик

Все судебные и другие расходы в этом случае должен будет компенсировать заемщик.

Стоит обратить внимание на следующие пункты:

- размер неустойки за просрочку платежей;

- условия досрочного возврата кредита;

- действия банка в случае длительной просрочки (например, 3-4 месяца);

- условия возврата кредита, если сделки купли-продажи сорвется;

- право заемщика сдавать купленную квартиру в аренду, регистрировать в ней детей;

- возможность передачи кредитного дела коллекторским компаниям (в случае просрочки платежей).

Ипотека может обернуться кабальным обязательством, если оформить ее на длительный срок, не продумав, как она будет погашаться в случае изменения доходов или состава семьи. Заемщик должен иметь возможность без всяких комиссий «закрыть» кредит в любое время, а также продать квартиру самостоятельно (с согласия банка), если у него нет возможности оплачивать платежи.

Важно! Любой ипотечный договор оборачивается крупной переплатой. Чтобы минимизировать денежные потери старайтесь гасить платежи досрочно и оформлять заем на короткие сроки (например, до 3-5 лет)

На что следует обратить особое внимание?

Одна из самых главных опасностей для заемщика это неожиданное требование банка досрочно вернуть кредит в полном размере.

Все пункты, касающиеся этой темы нужно внимательно изучить. Есть они и в документах Сбербанка РФ – ведь это главная гарантия для кредитора в случае, если попадется неплатежеспособный заемщик.

Сбербанк РФ может потребовать вернуть кредит в случаях:

- просрочки по кредиту (причем даже однократной);

- отказа в проверки состояния залога (квартиры);

- отсутствии страховки жилья;

- расторжения договора купли-продажи квартиры;

- неисполнения других обязательств по договору.

При подписании кредитного соглашения нужно обратить также внимание на пункты, касающиеся сроков перевода кредита на счет, возможности снижения либо повышения процентной ставки и использования сумм материнского капитала. Обратите также внимание на размер неустойки за просрочку по кредиту и посчитайте, сколько может составить штраф, если задержать платеж хотя бы на месяц. Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении)

Это может обернуться большими проблемами для клиента

Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении). Это может обернуться большими проблемами для клиента

Обратите также внимание на размер неустойки за просрочку по кредиту и посчитайте, сколько может составить штраф, если задержать платеж хотя бы на месяц. Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении). Это может обернуться большими проблемами для клиента

Это может обернуться большими проблемами для клиента.

Представитель банка может в любое время прийти к заемщику, чтобы проверить состояние квартиры, которая находится в залоге до полного погашения задолженности. Ежегодно придется также оплачивать страховку недвижимости от основных рисков (пожара, затопления и пр.), чтобы обеспечить сохранность залога.

На что обратить особое внимание

Как правило, перед подписанием ипотечного договора сотрудники банка раздают его экземпляры продавцам и покупателям недвижимости и просят их вычитать свои личные данные на предмет ошибок. Это полезная практика

Но на что обратить внимание заемщику помимо наличия опечаток в своей фамилии?

- Условия расторжения договора. Как правило, банк имеет право расторгнуть договор в одностороннем порядке при невыполнении клиентом своих обязательств. Сюда же относится продажа долга, его переуступка и т. д.

- Возможность повышения банком ставки по займу в одностороннем порядке. Одно дело, если кредитор оговаривает увеличение ставки в результате отказа клиента от страхования – такое условие обычно указано в общем описании кредитной программы и известно заранее. И совсем другое, если в договоре фигурирует расплывчатая формулировка «по причине изменившейся экономической ситуации». Стоит попросить боле четкого описания причин.

- Возможность досрочного погашения займа. А также условия проведения этой процедуры и ее стоимость.

- Возможность отказа заемщиком от страховки (или хотя бы ее части). Условия проведения данной процедуры, санкции банка за отказ.

Также очень важным пунктом является порядок распоряжения заемщиком приобретенной недвижимостью до момента погашения ипотечного кредита. Как известно, пока квартира в залоге, ее владелец не вправе проводить перепланировки или ремонтные работы, приводящие к изменению жилой площади без согласования с банком. Также под запретом находятся переустройства – съем или установка сантехники, перемещение кухонных плит, снос встроенных шкафов, указанных на экспликации и т. д. Обязательно следует ознакомиться с этими ограничениями, чтобы учесть их при проведении ремонтов.

Также следует уточнить, вправе ли заемщик прописывать в заложенную квартиру кого-то из лиц, не указанных в договоре. Оформление временной регистрации без согласования с банком и прописка собственных детей, рожденных после сделки, также должны быть учтены.

Договор кредитной карты Сбербанка

Бумажный вариант предоставляется в самом офисе банка. В нем отражаются следующие основные пункты:

- Предмет договора.Права и обязанности сторон.Обеспечение кредита.Особые условия.Ответственность сторон.

Договор считается расторгнутым после закрытия кредитного счета.

Ограничений прав клиента со стороны банка на расторжение договора законом не предусмотрено.Процедура закрытия счета кредитки: Предварительно выясните есть ли задолженность.Заполните бланк заявления на закрытие кредитной карты. После того как банк рассмотрит заявление и закроет счет «пластика», он проинформирует вас об этом посредством смс-информирования.

Срок рассмотрения заявления составляет 45 дней, как рекомендовано ЦБР.

Здесь перечень довольно обширный. Итак, банк обязан:

- Выдать вам одобренную сумму кредита.

- Информировать вас о наступлении просрочки.

- Зачислять поступающие ежемесячные платежи на свой счет.

- Предоставлять вам информацию о наличии задолженности, а также дате и сумме платежей.

Список прав тоже впечатляет.

Вот некоторые пункты:

- Единолично производить снижение процентной ставки.

- Единолично уменьшать сумму неустойки.

- Требовать от вас досрочного возврата задолженности.

А также прописан еще ряд важных пунктов: До момента непосредственного заключения кредитного договора с учреждением заемщику нужно пройти несколько этапов:

- Тщательно изучить все условия его предоставления.

- Выбрать интересующий кредитный продукт.

Цифровая ипотека

Уровень развития современных информационных технологий позволяет оформлять ипотеку в удалённом режиме. Для получения займа контрагент должен заполнить специальную форму, расположенную на сайте Сбербанка.

В форме регистрации присутствуют следующие поля:

- ФИО;

- Контактные данные (телефон, e-mail);

- Дата рождения.

После отправки данных следует отсканировать необходимые документы и отправить их по электронной почте. Решение о предоставлении ссуды будет принято в день обращения соискателя. Если заявка будет одобрена, то представитель банка начнёт проверку залогового объекта на предмет соответствия требованиям кредитной организации. После этого соискатель будет приглашён в офис Сбербанка для подписания ипотечного договора.

В 2020 г. российскими депутатами принят закон о бездокументарных закладных. Данная ценная бумага удостоверяет права владельца на погашение обязательств, обеспеченных ипотекой. Документ активируется при помощи электронно-цифровой подписи и регистрируется в Росреестре. После этого закладная поступает на хранение в депозитарий. Сведения о цифровом документе фиксируются в регистрационной записи.

В закладной содержится следующая информация:

- ФИО и паспортные данные залогодержателя и заёмщика (если стороной сделки является юрлицо, то указывается наименование и местонахождение компании);

- Реквизиты договора ипотеки в Сбербанке или иного документа, являющегося основанием для возникновения финансовых обязательств;

- Описание и адрес залоговой квартиры;

- Рыночная цена залога, подтверждённая аккредитованной организацией;

- Данные о государственной регистрации обременения;

- Реквизиты счёта депо;

- Название и контактные данные депозитария.

В ближайшие годы ипотечные соглашения будут полностью переведены в бездокументарный формат. Все операции будут подтверждаться при помощи электронной подписи. Клиенту больше не придётся посещать банковские отделения и стоять в очереди. Использование систем искусственного интеллекта и блокчейн-технологий позволит уменьшить время проверки документов до нескольких минут. Географические рамки больше не будут препятствовать заключению договоров. Заёмщик сможет приобретать в ипотеку жильё, расположенное в любой точке планеты.

На что нужно обратить внимание при заключении кредитного договора?

Учитывая сложности возможного расторжения договора, необходимо крайне внимательно и аккуратно подходить к его подписанию

При этом следует обращать внимание на несколько ключевых моментов:

важно тщательно изучить полный текст документа и всех приложений к нему, особенно – все, что написано мелким шрифтом;

при оформлении ипотеки – понять, какая выбрана схема погашения – аннуитетная или дифференцированная. Для разных заемщиков выгодной может оказаться и та, и другая;

подробно рассмотреть все цифры, указанные в договоре, чтобы понять значение каждой

Особенно внимательно изучаются штрафные санкции, наличие которых нередко оказываются неприятным сюрпризом для заемщика;

настоять на включении в кредитный договор пункта о возможном досрочном погашении без каких-либо санкций. Такая возможность оговорена действующим законодательством. Она позволит избежать дополнительных финансовых расходов в случае принятия о досрочном расторжении договора путем полного погашения задолженности перед Сбербанком.

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.

Главные условия типового договора

Итак, в плане подготовки к сделке рассмотрим подробнее договор ипотечного кредитования Сбербанка. Образец расположен на сайте банковской организации. Кроме того, его можно получить, обратившись в ипотечный отдел банка. Шаблон данного документа не является коммерческой тайной и может быть предоставлен любому желающему.

Требования

Поскольку форма ипотечного договора строго регламентирована перечисленными выше законодательными актами, заемщику следует понимать, какие пункты этого документа являются обязательными и не подлежат исключению.

- Реквизиты сторон – титульного заемщика, а также (при наличии) созаемщиков и поручителей с одной стороны, и банка-кредитора с другой. Для физических лиц указываются ФИО, адрес, ИНН и контактные данные. Для банка – наименование, действующие реквизиты, номер отделения, в котором происходит кредитная сделка, а также ФИО специалиста, который ее проводит.

- Предмет договора – подробное описание объекта недвижимости, приобретаемого за счет кредитных средств. Здесь указываются все характеристики квартиры (адрес, площадь, комнатность, инвентаризационная стоимость и т. д.), а также цена покупки и доля собственных средств клиента.

- Условия предоставления займа.

- Порядок использования кредитных средств. Здесь же указывается порядок погашения займа, правила расчета ежемесячного платежа, сроки его внесения и т. д.

- Гарантии – обязательно указывается, что приобретаемая недвижимость переходит в залог к Сберу в качестве обеспечения возврата заемных средств.

- Описание порядка передачи прав собственности (может варьировать, в зависимости от нюансов сделки).

- Возможность отчуждения квартиры в случае неисполнения заемщиком его обязательств. Прописывается порядок отчуждения, возможные причины для этого.

- Ход расчетов между сторонами. Здесь указывается, как и в каком порядке продавец жилья получит свои деньги (соотношение аванса и основной выплаты, суммы, порядок передачи средств – наличными или безналом и т. д.).

Поясним некоторые разделы. К примеру, пункт 4 может меняться, в зависимости от того, участвуют ли в сделке государственные сертификаты. Так, порядок использования материнского сертификата предполагает, что продавец передает право собственности покупателю в момент предоставления средств маткапа, но налагает на жилье обременение до полного расчета. При обычном течении сделки смена права собственности происходит только после полного расчета сторон друг с другом.

Важно! Для вступления в законную силу необходимо подписание кредитного договора по ипотеке в Сбербанке всеми сторонами сделки. А именно: титульным заемщиком, всеми созаемщиками и поручителями, всеми продавцами-совладельцами квартиры (или их законными представителями, если в сделке участвуют несовершеннолетние), а также представителями банка-кредитора

Права и обязанности сторон

В данном разделе обычно указываются такие моменты, как:

- обязательное сообщение заемщиком кредитору об изменении личных данных;

- необходимость ежемесячного продления заемщиком страхового договора;

- возможность кредитора изменить процентную ставку по займу или востребовать остаток долга целиком;

- возможность для заемщика досрочного погашения кредита (с указанием лимитов на эту операцию и ее стоимости).

Словом, данный пункт является особенно интересным для получателя кредита. Именно знание его положений дает возможность сохранить свою кредитную историю незапятнанной и быстро расправиться с выплатой займа.

Важно! Стоит также подробно изучить раздел о штрафных санкциях за несоблюдение договора. Поскольку заключение сделки предполагает обоюдную ответственность сторон, следует знать заранее не только размер своей пени за просрочку, но и риски банка за несоблюдение условий сделки

https://youtube.com/watch?v=MAHC328RetE

Понятие кредитного договора

Под кредитным договором понимается соглашение двух сторон – кредитора и заемщика – о выдаче денежных средств от первого второму. Документ имеет типовую форму и стандартные условия кредитования, которые зависят от конкретного банковского продукта. Однако, в некоторых случаях Сбербанк идет навстречу клиенту и предлагает индивидуальные условия кредитования физического лица.

Документ заключается в двух экземплярах. Обязательно проставляется номер кредитного договора, дата его подписания, а также другие необходимые по действующему законодательству реквизиты. Один из экземпляров остается в банке, второй передается заемщику. Хранить документ необходимо до окончания срока действия заключенного сторонами соглашения.

Обязательное требование действующего сегодня в России Гражданского Кодекса – это заключение кредитного договора в письменной форме. Кроме того, он подписывается обеими сторонами – заемщиком и ответственным представителем банка. Допускается привлечение созаемщиков, которые выступают в качестве третьих лиц. Но основная ответственность по выполнение обязательств по возврату долга всегда лежит на заемщике.

Договор начинает действие после подписания обеими сторонами. Полное исполнение обязательств каждой из сторон свидетельствует об окончании действия соглашения.

Структура кредитного соглашения

Договор для удобства условно делится на две части. В первой приводятся общие условия кредитования. Это основные положения соглашения, которые хранятся в открытом доступе на фирменном сайте или на информационных стендах в отделениях ФКУ. Практически все пункты типичны и универсальны, обхватывают все стороны сотрудничества вне зависимости от категории клиента и типа заключаемого кредита.

Второй частью идут индивидуальные условия. Здесь прописываются конкретные параметры кредитования: суммы, сроки, начисляемые проценты, штрафы, неустойки и особенности погашения. Данные значения рассчитываются под каждого клиента индивидуально и обговариваются еще на этапе одобрения заявки на заем.

Если рассмотреть договор подробнее, то его структура выглядит следующим образом:

Вводная часть. Сначала прописывается информация по участникам сделки. Со стороны кредитора указывается официальное наименование финансово-кредитного учреждения и ФИО обслуживающего менеджера. Аналогичным образом указываются и сведения о кредитополучателе: фамилия, инициалы, паспортные данные.

Предмет и условия программы. Здесь приводится информация о выбранном кредитном продукте, а также сумма займа, срок его возврата, годовые и прочие параметры кредитования.

Порядок предоставления займа. В графе приводятся сроки и варианты выдачи денег на руки заемщику, к примеру, на счет, на моментальную карту или наличными в кассе. Обязательно прописываются нюансы по возможному обеспечению, в том числе и критерии по делению закладываемого имущества на основное и второстепенное. Если привлекаются поручители, то раздел дополняется информацией по соответствующему гаранту.

Порядок использования и возврата. Раздел охватывает все моменты по погашению кредита. Обязательно сообщается полная стоимость ссуды, приводится платежный график с указанием размера ежемесячных взносов за весь период кредитования. Также упоминаются все предусмотренные штрафные санкции и варианты досрочного возвращения займа.

Обязанности и права. Здесь подробно расписаны обязательства банка по предоставлению денег. Отдельно указываются условия по выдачи закладных

Особенное внимание следует уделить пункту, по которому ФКУ оставляет за собой право изменить годовой процент в одностороннем порядке. Обязателен к прочтению и абзац о страховании жизни и здоровья кредитополучателя.

Далее подробно рассматриваются основания и порядок расторжения договора. Нередко сносками выводятся отдельные соглашения, к примеру, на обработку персональных данных или запрос кредитной истории в БКИ. Закрывает документ «подписная часть», где стороны проставляют свои реквизиты и расписываются.

Суть договора ипотеки

Договор ипотечного кредитования в Сбербанке – это банковский документ, который в письменном виде определяет правовые и финансовые взаимоотношения между заемщиком и Сбербанком. Он является основанием приобретения объекта недвижимости.

Типовой договор содержит в себе информацию и утверждения, которые не противоречат действующему законодательству.

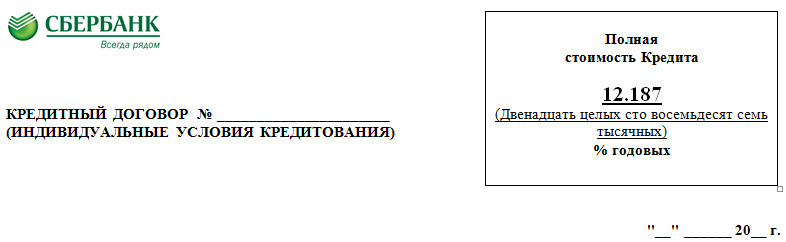

Пример “шапки” кредитного договора в ПАО “Сбербанк”

Пример “шапки” кредитного договора в ПАО “Сбербанк”

При составлении договора Сбербанк руководствуется нормами таких государственных документов:

- Гражданский кодекс РФ.

- Жилищный кодекс РФ.

- Федеральный Закон «О государственной регистрации недвижимого имущества и сделок, осуществляемых с недвижимыми объектами».

- Федеральный Закон «Об условиях предоставления ипотеки».

Изучив образец типового договора на ипотечное кредитование в Сбербанке за 2021 год, можно заметить, что он не изменился с 2020 и как многие банковские документы, договор начинается с определения каждой из сторон, а также определения типа договора.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.Образец кредитного договора Сбербанка можно просмотреть, скачать и распечатать здесь.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.Образец кредитного договора Сбербанка можно просмотреть, скачать и распечатать здесь.

Далее документ делится на 11 пунктов:

- Предмет договора – полностью описывается недвижимость, на которую заемщик оформляет ипотеку (тип недвижимости, ее адрес, метраж и состояние).

- Пункт о гарантиях продавца недвижимости. Согласно его продавец гарантирует, что квартира или дом находится в его законном владении до момента заключения сделки. Данный пункт, в обязательном порядке, подтверждается официальным документом (справкой), выданным уполномоченным органом.

- Определение порядка передачи недвижимости, участвующей в ипотеке, происходит в третьем пункте типового договора.

- Пункт, который детально описывает те обязательства, залогом выполнения которых выступает залоговая недвижимость.

- Пятым пунктом определяется весь порядок взаиморасчётов между сторонами.

- Самая массивная часть любого договора – описание прав и обязанностей сторон.

- В этом пункте обозначены действия, которые последуют за нарушением предыдущего пункта – то есть, определена ответственность каждого фигуранта.

- Дополнительные условия, на которые очень часто не обращают внимания многие при подписании договоров, но в данном пункте предоставлена такая важная информация, как процедура взыскания просроченной задолженности и будущие действия над недвижимостью, в случае нарушения условий ипотеки.

- Сроки договора. Обычно заполненный документ является заключенным с момента его регистрации на государственном уровне.

- Заключительные условия – информация о том, каким образом могут поменяться условия договора и об уведомлении об этом заемщика, а также о количестве экземпляров документа.

- Прописываются все юридические данные сторон соглашения.

Полезное видео: