В какие акции вложить деньги в 2021 году: советы и аналитика

Содержание:

- «Магнит»

- Какие акции покупают крупнейшие управляющие компании России

- Сбербанк

- Долгосрочные инвесторы в плюсе

- № 10. Сеть магазинов «Лента»

- «Северсталь»

- Инвестиции в «зеленую» экономику

- Недооцененные акции

- Сейчас подходящее время для инвестиций в 2021 году?

- Лучшие российские акции для инвестирования

- Yandex

- Самые прибыльные акции за два последних года

- Мнения экспертов

- АФК «Система»

- 4 место — Weight Watchers International Inc. (NYSE: WTW)

- Топ новых акций с потенциалом в 2021–2022 годах

- Советы и рекомендации по выбору компании

- Критерии выбора акций

- Магнитогорский металлургический комбинат

«Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании.

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

Какие акции покупают крупнейшие управляющие компании России

На современном фондовом рынке России существует множество управляющих компаний. Самые известные из них – Сбербанк, Открытие, БКС, Альфа-Капитал, Газпромбанк. Они объединяют средства, предоставляемые инвесторами, и осуществляют отбор акций и прочих ценных активов в зависимости от целей клиентов.

Крупнейшие управляющие компании зачастую имеют в своем распоряжении целую линейку фондов для продвижения различных инвестиционных стратегий. Найти самые выгодные акции, чтобы вложить деньги своих клиентов, им помогают фундаментальный и технический анализы деятельности компаний, а также непрерывный мониторинг экономических циклов и макроэкономических показателей.

Наблюдая за динамикой бизнеса российских предприятий и организаций, эксперты управляющих компаний рекомендуют обратить внимание на энергетический сектор. Данная отрасль несколько недооценена рынком, поэтому имеются хорошие предпосылки для роста стоимости активов таких гигантов, как Интер РАО ЕЭС, ЮниПро, ФСК ЕЭС, МРСК, РусГидро

Отличные показатели по отчетам показывают металлургические предприятия Северсталь, ММК, НЛМК. Интересные идеи в плане того, в чьи акции вложить деньги, есть и на рынке ритейла и розничных товаров. Приличную прибыль акционерам могут принести такие участники, как Лента, Детский мир, Х5.

Инвесторам стоит обратить внимание и на рекомендации по покупке акций компаний Полюс и Алроса, занимающихся добычей золота и алмазов. В транспортном сегменте интерес представляют активы Аэрофлота, демонстрирующего привлекательную имиджевую политику с выплатой высоких дивидендов

В нефтегазовом секторе стоит вложиться в акции Газпрома и Лукойла. В банковском несомненным лидером является Сбербанк, стоимость акций которого постоянно растет. Высокий потенциал роста имеют и ценные бумаги частной IT-компании Яндекс, успешно развивающей бизнес интернет-рекламы, доставки еды, такси и пр.

Заставить свой капитал работать – сложная, но интересная задача. Чтобы успешно решить ее, акционеру потребуется немало знаний и сил. Основное преимущество инвестирования в ценные бумаги заключается в том, что оно помогает сохранить и приумножить накопления.

Опубликовано:

Добавить комментарий

Вам понравится

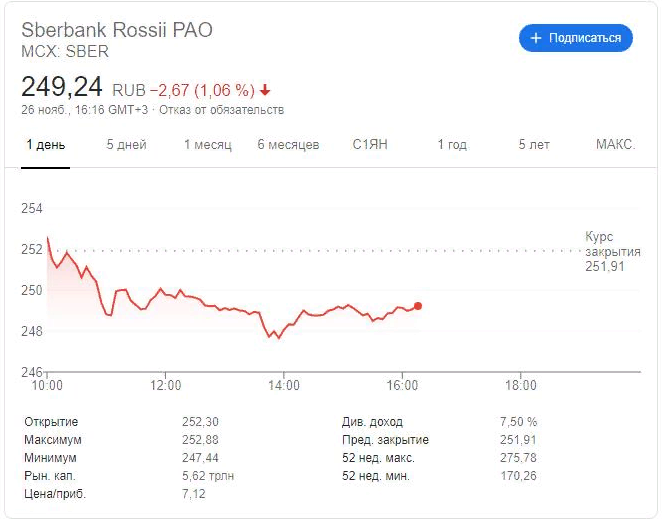

Сбербанк

Стабильность — признак мастерства. Это об отношении инвесторов к ценным бумагам крупнейшего российского банка. Обыкновенные и привилегированные акции Сбербанка по итогам июля занимают в портфелях третье и четвертое места с долями 13,2 % и 7,9 % соответственно,

ПАО «Сбербанк России» — крупнейший транснациональный и универсальный банк не только Российской Федерации, но даже Центральной и Восточной Европы. Cбербанк в 2021 году занял 51-е место в мировом рейтинге крупнейших публичных компаний Global 2000 и первое место среди всех российских компаний. Рейтинг Global 2000 составляется изданием Forbes с 2003 года на основе четырех показателей: продажи, прибыль, активы, рыночная стоимость. В 2020 году Сбербанк был на 402-м месте в общем списке и на шестом месте среди российских компаний.

Код ценной бумаги (тикер): SBERСтоимость акции на 05.08.2021: 315,56 рубля

Код ценной бумаги (тикер): SBERPСтоимость акции на 05.08.2021: 294,64 рубля

Долгосрочные инвесторы в плюсе

«Реально ли новичку вложить деньги в акции и заработать?» Ответ: да, реально, но не существует единого ответа на вопрос «какие акции лучше купить прямо сейчас». Всё зависит от целей инвестора. Некоторые возразят, что есть торговые сигналы, есть какие-то новости и прочее. Да, на этом действительно можно заработать быстро, но нету никаких гарантий, что вы не потеряете в этих сделках.

Те, кто торгует по принципа краткосрочных сделок являются активными спекулянтами. Большинство из них теряют деньги, поскольку они не разбираются в бизнесах.

Те, кто разбираются в компаниях успешно могут торговать на новостях и событиях.

Серьёзные инвестиции делаются на долгий срок и риски промаха в этом случае снижаются.

В качестве доказательства преимущества долгосрочных инвестиций ниже представлена таблица (взято из книги «Случайные блуждания на Уолл-Стрит»). На ней представлено колебания размера доходов от акций в зависимости от продолжительности инвестирования в рынок США (1950-2017 гг):

| Продолжительность инвестирования | Максимальная среднегодовая доходность, % | Минимальная среднегодовая доходность, % |

|---|---|---|

| 1 год | 52,6 | -37,0 |

| 5 лет | 28,6 | -2,4 |

| 10 лет | 20,1 | -1,4 |

| 15 лет | 18,9 | 4,2 |

| 20 лет | 17,9 | 6,5 |

| 25 лет | 17,3 | 5,9 |

Вывод из этой информации: чем дольше держать акции, тем выше вероятность заработать

Поэтому важно уметь отобрать надёжные компании, с хорошим финансовым положением. При этом краткосрочные результаты могут быть отрицательными

№ 10. Сеть магазинов «Лента»

Нельзя не отметить стабильный рост стоимости акции любимой всеми сети магазинов «Лента»

Стоимость одной акции сравнительно недорога (около 200 р.). Поэтому каждый, даже начинающий трейдер сможет позволить себе купить несколько. По прогнозам экспертов, цены на акции будут расти.

Однако, стоит сравнить стоимость этих акций с акциями других магазинов. Например, акции «Магнита» стоят 4893 рубля а группы магазинов Х5 Retail 2841 рубль.

Акции «Магнита» немного потеряли в стоимости из-за смены владельцев в 2018 году. Но с того времени обороты набирают темп. Теперь руководство «Магнита» выразило желание купить 100% акций «Ленты» При этом прогнозируется падение котировок «Магнита» и рост акций «Ленты. Если сделка удастся, то уровень дохода объединенных компаний превысит совокупный доход группы Х5 Retail. Это позволит компании стать лидером среди всех подобных сетевых магазинов.

Этот обзор лишь приблизительно дает вам понять, на какие акции стоит обращать внимание. Конечно, каждый предпочтет вкладывать деньги в то, чему он доверяет

Но прежде чем купить акции любой компании, обязательно изучите рынок. Прочитайте отзывы аналитиков, ознакомьтесь с прогнозами. И тогда ваш доход всегда будет стабильно высоким.

«Северсталь»

Замыкают список самых популярных акций у россиян, решившихся на торговлю на бирже, ценные бумаги «Северстали». В портфелях частных инвесторов они занимали в июле 2021 года долю размером 6,2 %.

«Северсталь» — горнодобывающая и металлургическая компания с основными активами в России и несколькими предприятиями за рубежом. Состояние владельца компании Алексея Мордашова с начала 2021 года выросло больше всех в России, прибавив свыше 6 млрд долларов. А по итогам 2020 года он был признан богатейшим россиянином.

Код ценной бумаги (тикер): CHMFСтоимость акции на 05.08.2021: 1 795 рублей

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Инвестиции в «зеленую» экономику

Новый президент США делает ставку на создание и применение альтернативных источников энергии. Инвестирование в эту сферу поможет получать хороший доход в ближайшем будущем.

First Solar

Крупный производитель солнечных батарей поставляет и обслуживает оборудование для электростанций и заводов. В начале 2021 г. компания считалась переоцененной.

В 2020 г. First Solar начала получать прибыль после длительного простоя. Это означает, что предприятие сможет стабильно работать без накопления долгов.

Nextera Energy

Бизнес компании касается не только альтернативных способов получения энергии. Она добывает электричество и с использованием традиционных видов топлива.

Это способствует стабильному росту котировок. Nextera Energy входит в список лучших американских корпораций. Дивидендная доходность в последние 5 лет составляет 2,4%.

«Норникель»

Компания занимается добычей и переработкой никеля, палладия, платины, меди, кобальта. Большая часть дохода приходится на экспорт металлов.

Развитие «зеленой» экономики сделает бизнес «Норникеля» более прибыльным. Недавно предприятие предоставило отчет об устранения вызванных авариями последствий. После этого стоимость акций начала повышаться.

Акции «Норникель» поднимаются в цене.

Акции «Норникель» поднимаются в цене.

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Сейчас подходящее время для инвестиций в 2021 году?

Причины надеяться на фондовый рынок в 2021 году:

- Успешное внедрение вакцинации может привести к увеличению движения, торговли и расходов.

- Закрытые отрасли снова откроются (подумайте о путешествиях и развлечениях)

- Поглощения будут продолжаться, например, акции Morrisons выросли на 30% после того, как американская частная инвестиционная компания предложила купить за 5,5 млрд фунтов стерлингов.

- Новые отрасли: технологии, электронная коммерция и биотехнологии, например, процветали во время пандемии и будут продолжать расти.

- Низкие процентные ставки побудят людей тратить или инвестировать

Причины с осторожностью относиться к фондовому рынку в 2021 году:

- Опасения по поводу новых штаммов коронавируса

- Краткосрочный рост безработицы и прекращение схем государственной поддержки

- Фондовые рынки уже сильно выросли после обвала в марте прошлого года в начале пандемии covid-19 , что может означать, что они должны упасть.

- Брексит и последствия выхода из ЕС

- Центральный банк США намерен прекратить экстренные покупки корпоративных облигаций США , что сигнализирует о дальнейшем отходе от поддержки рынков облигаций и других мер поддержки пандемии.

Аварии могут возникать неожиданно, и их причины становятся очевидными только в ретроспективе, но с учетом того, что в течение года глобальная экономика открывается, катализаторов для большого краха, похоже, ограничено.

Лучшие российские акции для инвестирования

На отечественном рынке также присутствуют надежные компании, вложение в деятельность которых может приносить хороший доход.

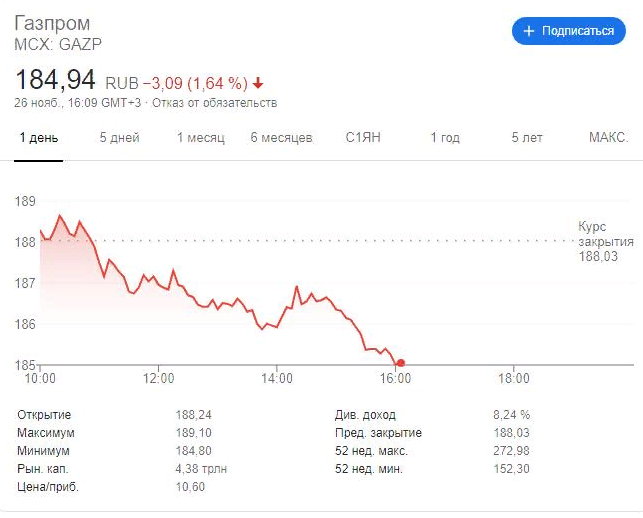

«Газпром»

Акции российского гиганта ценятся всегда. На конец 2020 г. стоимость актива составила 185 руб. Газпром находится на 17-ом месте в списке лучших мировых энергетических компаний.

Корпорация выплачивает хорошие дивиденды. Вложение средств в деятельность фирмы выгодно всегда. На российском рынке «Газпром» является монополистом, принадлежащим государству.

Акции «Газпром» всегда в цене.

Акции «Газпром» всегда в цене.

Сбербанк

Показатели работы финансового учреждения стабильны в течение последних 50 лет. Банк аккумулирует денежные потоки, поступающие со всей России.

Большинство держателей бумаг относится к категории постоянных клиентов банка. Рост стоимости активов в 2021 г. составит 37%. 1 акцию можно будет купить за 250–265 руб.

Акция Сбербанка стоит 250–265 руб.

Акция Сбербанка стоит 250–265 руб.

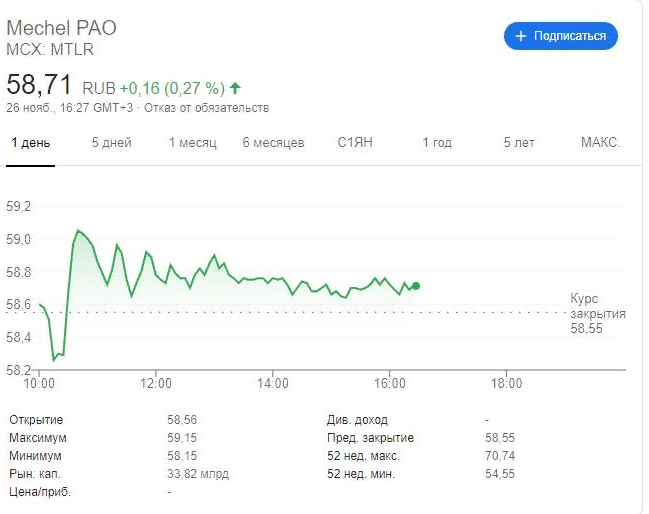

«Мечел»

Вложение денег в деятельность этого предприятия может приносить стабильный доход. Стоимость ценной бумаги сравнительно низка и составляет 60 руб. В 2020 г. бизнес приносил «Мечелу» убытки.

Общая прибыль снизилась на 25 млрд руб. Однако прогнозируется стабилизация показателей после завершения пандемии, что позволит компании войти в рейтинг надежных.

Акции «Мечел» приносят доход.

Акции «Мечел» приносят доход.

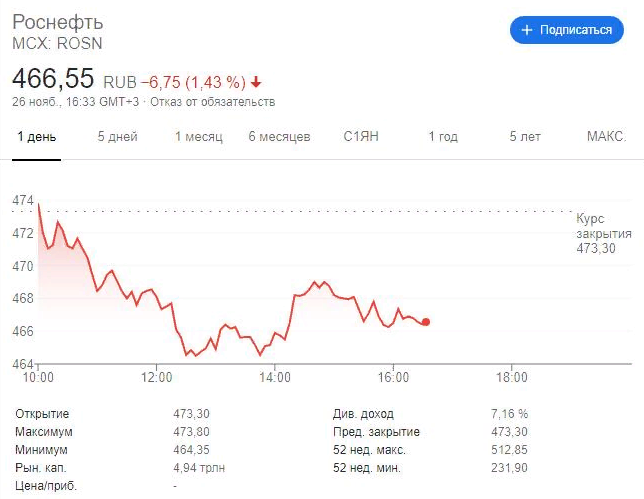

«Роснефть»

Акцию в 2021 г. можно приобрести за 460 руб. Корпорации принадлежит более 70% добычи нефти. «Роснефть» считается мировым лидером по объемам добываемого ресурса. Компании доверяет большое количество инвесторов. С ноября 2020 г. по май 2021 г. котировки выросли на 60%.

Акция «Роснефть» продается за 460 рублей.

Акция «Роснефть» продается за 460 рублей.

ЛУКОЙЛ

Стоимость активов достаточно высока (5260 руб.). Показатель доходности равен 5,8%. Дивиденды ежегодно увеличиваются на 15%.

Повышение дивидендов соразмерно инфляции. ЛУКОЙЛ – крупная нефтеперерабатывающая компания, на долю которой приходится более 2% мировой добычи.

«Татнефть»

Фирма является дочерним подразделением «Роснефти». Акцию этой компании можно приобрести за 500 руб. Аналитики прогнозируют рост котировок в дальнейшем.

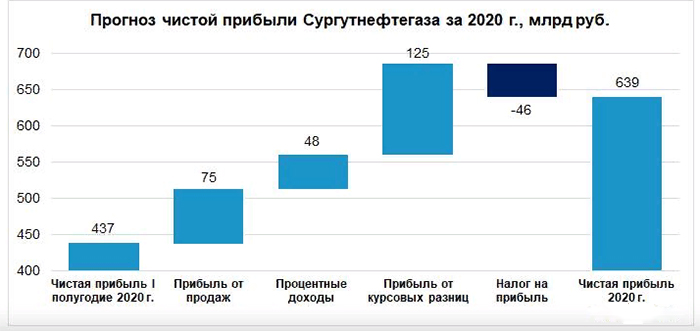

«Сургутнефтегаз»

Акция в 2021 г. стоит 40 руб. Прогнозируемая прибыль компании составляет 630 млрд руб. Предприятие показывает стабильную динамику развития, что делает инвестирование в его деятельность достаточно доходным.

Акцию «Сургутнефтегаз» можно приобрести за 40 рублей.

Акцию «Сургутнефтегаз» можно приобрести за 40 рублей.

НЛМК

Стоимость активов в последние 5 лет не меняется и держится на уровне 200 руб. Однако размер дивидендных выплат постоянно увеличивается. Долг предприятия на 2021 г. равен 900 млн руб.

Из-за этого котировки уменьшились на 3%. К 2023 г. спрос на уголь и сталь уменьшится, из-за чего продукция компании подешевеет. Это нелучшим образом скажется на стоимости ценных бумаг.

«Лента»

Акции торговой сети считаются дешевыми. Стоимость 1 бумаги равна 200 руб. Инвестировать в деятельность предприятия может даже начинающий трейдер. Прогнозы на дальнейшее развитие сети благоприятны. Стоимость активов будет увеличиваться.

Yandex

- Доходность за год: +86,2%.

- Отрасль: информационные технологии.

- Факторы роста: сильная бизнес-модель, популярность IT-сектора.

- Посмотреть карточку компании.

«Яндекс» – российская IT-компания, которая владеет и развивает одноимённую поисковую систему. Кроме этого, у неё есть много разных служб, например: «Яндекс.Такси», «Яндекс.Доставка», «Яндекс.Драйв», а ещё медийные, картографические, справочные, образовательные, финансовые и рекламные приложения.

По данным дочерней компании Amazon, где собирается статистика о посещаемости сайтов Alexa, «Яндекс» 4-й по посещаемости сайт в России и 49-й в мире.

Самые прибыльные акции за два последних года

Что делает компанию лучшим вариантом для инвестирования в наши дни?

Возможность удвоить вложения за год или быстрее, если есть возможность

Если сейчас вы ищете акции, чтобы купить, обязательно обратите внимание на следующий перечень. Эти компании имеют самые прибыльные акции за два года и серьёзный потенциал роста доходов

Инвесторы часто считаются хорошими те акции, которые имеют устойчивый доход и низкую волатильность. Если вы найдёте подходящую компанию, которая производит актуальный продукт в актуальный момент времени, потенциал для взрывного роста курса акций будет огромным.

Мы решили рассказать вам о 15 примерах акций, которые смогли бы утроить ваши вложения к текущему моменту, если бы вы купили их в начале мая 2016 года.

Мнения экспертов

- Аналитик ГК“Финам” – Афансьева Юлия, Сообщает, что — “Выбирая активы для получения дивидендов в 2021 году, рекомендуется ориентироваться на приведенный перечень акций, по которым ожидается наибольшая доходность.”

- Аналитика БКС считают, что акции Сургутнефтегаза, исходя из курса Доллара в районе 73-74, выплаты за 2020 г. могут составить около 6–7 руб. на акцию. Дивидендная доходность составляет от 15% до 17,4% по текущим котировкам.

- Аналитический отдел Альфа-Банка отмечает, что Российские компании предлагают самые высокие дивидендные выплаты в мире. Эксперты банка считают, что «АЛРОСА» сейчас является одной из лучших дивидендных компаний в отечественном горно-металлургическом секторе. Согласно прогнозу агентства Bloomberg, див.доходность компании по итогам 2021г может составить 12,3%,

- Заместитель директора управления анализа фондового рынка «Газпромбанк» Фролов Илья, отмечает — “В настоящий момент инвесторы находятся в уникальном положении, поскольку они могут получить оставшиеся дивидендные выплаты за 2020 год и реинвестировать их для получения высоких прогнозных выплат за 2021 год”. Среди таких компаний эксперт выделяет акции: «Сургутнефтегаз», «АЛРОСА», МТС.

АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник «Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

4 место — Weight Watchers International Inc. (NYSE: WTW)

• Цена 2 мая 2016: $13,15.

• Цена 2 мая 2018: $72,72.

• Общий прирост: 453%.

Эта компания работает с 1961 года и предлагает собственные системы питания, онлайн-сервисы для контроля за весом и продает продукты питания под собственными брендами. В целом, прибыльные акции Weight Watchers практически не ощущали угроз за последние восемь кварталов. И, несмотря на то что аудитория могла уменьшиться, компания удвоила прибыль в 2017 году, а также за два года до этого.

Опра Уинфри – один из тех людей, которым такой расклад по душе. В октябре 2015 года она купила 6,3 миллиона акций Weight Watchers за $42 миллиона. Сегодня 10% акций данной компании стоят примерно $350 миллионов.

Топ новых акций с потенциалом в 2021–2022 годах

Несмотря на сложную экономическую обстановку, некоторые предприятия планируют выход на публичный рынок. Стоит рассмотреть список корпораций, объявивших IPO и готовых к продаже ценных бумаг.

Airbnb

Пандемия отложила первичное размещение акций этой компании. Закрытие границ между странами сильно ударило по туристической отрасли. Однако вывод акций на рынок в период улучшения ситуации сможет повысить доходность Airbnb. Отчеты подтверждают готовность корпорации к расширению. В 2020 г. она приобрела сайт бронирования отелей и арендную платформу.

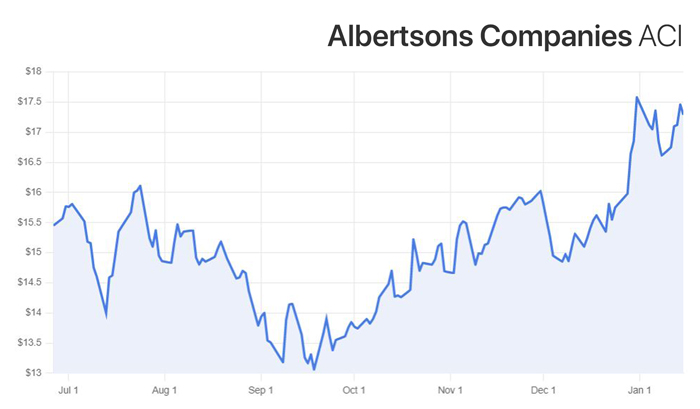

Albertsons

Стоимость фирмы оценивается в 19 млрд долларов. Она считается одним из самых крупных торговых операторов в США. В состав сети входят Jewel-Osco и Safeway. Albertsons подал запрос на регистрацию SEC и запланировать продажу акций на сумму 100 млрд долларов.

Albertsons — крупный торговый оператор США.

Albertsons — крупный торговый оператор США.

Zoomlnfo

Фирма разрабатывает программное обеспечение, помогающее получать информацию о компаниях и руководителях, найме и маркетинге. Первое размещение бумаг на бирже планировалось в 2020 г. Однако пандемия заставила руководство отложить это событие.

Советы и рекомендации по выбору компании

Выбирая инвестиционный инструмент, инвестор должен:

- Ознакомиться с отчетностью выбранной компании. Это поможет оценить финансово-экономические показатели деятельности корпорации. Надежное предприятие выкладывает отчеты в свободный доступ.

- Правильно составить инвестиционный портфель. Вложения нужно равномерно распределить между несколькими активами. Экономисты не советуют вкладывать все деньги в деятельность 1 компании.

- Непрерывно следить за котировками. Это поможет заключить сделку в период выраженного снижения стоимости акций.

Вкладывая деньги в ценные бумаги, инвестор становится совладельцем бизнеса

Поэтому выбирать финансовые инструменты нужно с осторожностью

Критерии выбора акций

Казалось бы, нет ничего сложного в инвестициях в дивидендные истории – “Вложил, и жди дивидендов!”

Но на практике все немного иначе. Дивидендные бумаги – это как целый механизм, и чтобы он работал на благо инвестора, его нужно правильно настроить. Чтобы в будущем уравновесить баланс между волатильностью портфеля и дивидендной доходностью, нужно учесть целый ряд моментов, которые могут оказать значительное влияние на капитал.

Как правило, опытные инвесторы оценивают компанию с помощью следующих коэффициентов, они и будут являться важнейшим критерием при покупке ценных бумаг:

PR (Payout Ratio) — Текущий уровень дивидендов

Особенно важно обращать внимание на динамику увеличении дивидендных выплат компании.

Долг/EBITDA. Поможет оценить закредитованность компании.

P/E

Наглядно покажет за какой промежуток времени, можно “отбить” вложения.

ROE

Позволит оценить рентабельность компании, сделать вывод о прибыльность бизнеса.

D/E. Еще один важный показатель, отражающий долг компании к собственному капиталу. Коэффициент учитывает долгосрочные и краткосрочные долги. Высокое значение коэффициента сигнализирует о сильной долговой нагрузке. А значение около нуля, также должно насторожить. Возможно, что по каким-то причинам эмитент вовсе не привлекателен для инвестиций.

Магнитогорский металлургический комбинат

Обыкновенные акции ПАО «Магнитогорский металлургический комбинат» (ММК) второй месяц подряд теснят ветеранов топа, взобравшись с долей 6,6 % в июле на восьмое место. В июне эта цифра составляла 6,2 %, то есть инвесторы потихоньку наращивают в своих портфелях долю бумаги ММК.

ММК является металлургическим комплексом с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. Комбинат входит в число крупнейших производителей стали в России и мире.

Код ценной бумаги (тикер): MAGNСтоимость акции на 05.08.2021: 70,20 рубля