Заработок на вкладах в сбербанке россии: особенности и преимущества

Содержание:

- Что потребуется для заработка

- Заработок на вкладах

- Что такое инвестиции?

- Альтернативные способы заработка

- Заработок на вкладах в Сбербанке России: особенности и преимущества

- Мобильное приложение Сбербанк Инвестор: обзор

- Как заработать через сервис «Сбербанк Инвестор»

- Нюансы работы напрямую с заказчиком

- Вклад Сохраняй

- Как будет развиваться программа

- Вклад Сохраняй

- Какой предлагает Сбербанк индивидуальный инвестиционный счет

- Как открыть вклад через Сбербанк онлайн

- Почему привлекать клиентов в БПС-Сбербанк — просто

- Blogun

- Как пополнить брокерский счет в Сбербанке

- Как сделать вывод на карту Сбербанка?

Что потребуется для заработка

Для этого потребуется стать клиентом банка, поскольку доступ к банкингу имеют лишь держатели выданных банковских карт (дебетовых или кредитных).

Для получения карты в первую очередь нужно зарегистрироваться. Эта простая процедура выполняется или с помощью банкомата, или через сотрудника финансового учреждения.

Для получения полного доступа к действующему аккаунту требуется подключение мобильного банка, тогда можно будет получать пароли одноразового действия.

Важно! Следует сразу же пояснить: заработать возможно только посредством вложений – клиент получает от банка за вложенную сумму средств. То есть заработок базируется на вкладах, которых довольно много

Заработок на вкладах

Наверняка все знают, что такое вклад, это вложение личных средств на счет в банке под проценты. Сегодня есть возможность открыть депозитный счет без посещения банка и подписания дополнительного договора. Причем есть несколько предложений по вкладам, а именно:

- Сохраняй Онлайн – сумма от 1000 рублей, ставка от 4,85% до 6,65%, срок от 1 до 36 месяцев, пролонгация предусмотрена, пополнения нет, капитализация процентов есть;

- Пополняй Онлайн – сумма от 1000 рублей, ставка от 4,65% до 6,15%, срок от 3 до 36 месяцев, пролонгация предусмотрена, капитализация процентов и пополнение есть;

- Управляй Онлайн – сумма от 30000 рублей, ставка от 3,95% до 5,85%, срок от 3 до 36 месяцев, пролонгация предусмотрена, есть пополнение, нет капитализации;

- Сберегательный счет – сумма не ограничена, ставка от 1,5% до 2,3%, срок неограничен, капитализации процентов нет, возможно пополнение;

- Новый уровень – сумма от 10 тысяч рублей, ставка от 6,6% до 7,2%, срок 6 месяцев, капитализация предусмотрена, пополнение не совершается.

Обратите внимание, что ставка зависит от суммы и срока вклада, с тарифами и условиями вы можете ознакомиться на сайте банка или в личном кабинете. Итак, как заработать на вкладах в Сбербанке? Довольно просто вам нужно выбрать то предложение, которое максимально соответствует вашим желаниям и возможностям

То есть, например, у вас есть определенная сумма свободных денег, а также возможность ежемесячно пополнять счет, тогда для вас выгодными будут вклады Пополняй и Управляй Онлайн, так как по условиям вы можете вносить деньги с карты в течение срока действия договора, а по истечении данного срока соглашение продлевается на тот же срок

Итак, как заработать на вкладах в Сбербанке? Довольно просто вам нужно выбрать то предложение, которое максимально соответствует вашим желаниям и возможностям. То есть, например, у вас есть определенная сумма свободных денег, а также возможность ежемесячно пополнять счет, тогда для вас выгодными будут вклады Пополняй и Управляй Онлайн, так как по условиям вы можете вносить деньги с карты в течение срока действия договора, а по истечении данного срока соглашение продлевается на тот же срок.

Если вы желаете получать прибыль от инвестиций ежемесячно на карту, то разумнее выбрать другое предложение. Кстати, по всем вкладам, кроме «Новый уровень», предусмотрена выплата процентов, но в данном случае будет отсутствовать капитализация. Хотите посчитать прибыльность своего вклада, зайдите на сайт банка и воспользуйтесь онлайн-калькулятором, это поможет вам быстро посчитать потенциальный доход от инвестиций.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Альтернативные способы заработка

Помимо самых распространенных вариантов получения дохода, существуют и альтернативные пути. Среди них можно выделить наиболее привлекательные:

- Заработок на опросах. В сети существует несколько тематических площадок, на которых пользователю предлагается пройти опрос и получить за это деньги. Это простая и быстрая работа, но и оплата соответствует сложности.

- Выполнение заданий. Еще один простой и не сильно прибыльный способ. Суть заключается в том, что пользователю необходимо выполнять легкие задания – поставить лайк под видео, подписаться на канал, оставить комментарий. За выполнение платят небольшое вознаграждение.

- Работа на фотостоках. Подойдет тем, кто обладает качественной фототехникой. Необходимо просто делать хорошие снимки, обрабатывать их и выкладывать на соответствующих сайтах. За каждое скачивание своей работы фотограф получает определенную сумму денег.

Заработок на вкладах в Сбербанке России: особенности и преимущества

Сбербанк – финансово-кредитная организация, которая получает заработок на предоставлении гражданам разного рода банковских услуг. Сбербанк существует большое количество времени в финансовой сфере и зарекомендовал себя как добросовестный банк.

Популярность банка в России объясняется тем, что у Сбербанка много филиалов, а также во многих общественных местах установлены банкоматы и терминалы для оплаты различных услуг. Кроме того, значительная часть населения получает зарплату, пенсию и ежемесячные пособия на карту данного учреждения.

Однако, Сбербанк предоставляет возможность не только получить кредит или оплатить услуги и покупки, но и заработать на личных накопления. При этом банк понимая, что у людей парой не хватает времени на посещения офисов, предоставил возможность совершать действия через систему онлайн. Для этого потребуется только получить логин и пароль, а это можно сделать через банковский терминал. Способов увеличить доход достаточно, каждый выбирает наиболее оптимальный для себя.

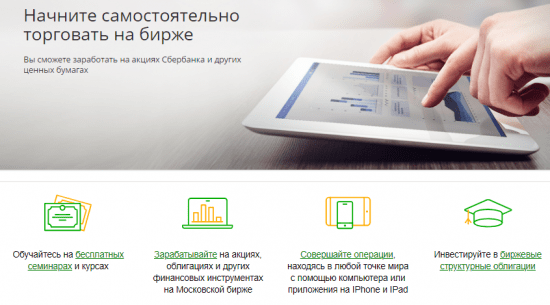

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован для входа в Сбербанк Инвестор достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Нюансы работы напрямую с заказчиком

При взаимодействии с заказчиками напрямую вы можете договориться об оплате заработка на карту Сбербанка. Эта схема подойдет в том случае, если вы уже стали гуру в заработке и знаете, как находить общий язык с заказчиком и находите клиентов на свои услуги без посредников (например, на досках объявлений или запустили собственный сайт).

Все просто — вы сообщаете номер карточки, а заказчик переводит вам ваш денежные средства. Однако такая схема имеет один недостаток — отсутствие защищенности от обмана как со стороны заказчика, так и со стороны исполнителя. Весь риск вы полностью берете на себя. Именно поэтому целесообразнее договариваться о работе с предоплатой (10-50%).

По своему опыту могу сказать, что выгода данной схемы работы заключается в отсутствии посреднических комиссий, минимальных сумм для перевода, долгих ожиданий, когда биржа наконец-то соизволит перечислить вашу прибыль.

Вклад Сохраняй

Если вклад в рублях то ставка доходит до 6,5 процентов, а в другой валюте составляет около 0,2 процентов. Например, если внести на сберегательный счет 10 тысяч рублей, то за три месяца можно накопить около 257 рублей. Если внести на депозит сумму в один миллион рублей, то за этот же период времени человек получает прибыль в 28 тысяч 316 рублей. Кроме того, на доходность влияет сумма, чем она выше, тем больше банк предоставляет годовой процент по вкладу.

Важно. Таким образом, каждый месяц человек получает прибыль равную 9400 рублей, для заработка без усилий — хорошая сумма

Ее хватит на оплату коммунальных платежей, а также останутся средства на мелкие расходы.

Как будет развиваться программа

Мы узнали, что БПС-Сбербанк задумал запустить новые сервисы для партнеров. Какие именно — пока останется в тайне.

— Если говорить об альтернативных каналах в целом, то мы считаем, что за этим будущее, — подвел итог Александр Овсяников. — Сейчас в digital идут не только финансовые институты, но и коммерческие, государственные структуры. Однако с развитием технологий растет и конкуренция на рынке финансовых услуг, и сейчас мы находимся на том этапе, когда между собой конкурируют не продукты, а качество услуг и сервис.

Фото: Дарья Гращенкова

Фото: Дарья Гращенкова

Почему? — Руководителям компаний, чтобы сохранять свой бизнес прибыльным в условиях жесткой конкуренции, необходимо принимать решения практически мгновенно, а в условиях переизбытка информации — выбирать самого надежного партнера, работать с ним в максимальной синергии и делегировать ему непрофильные задачи, концентрируясь исключительно на своем деле. Поэтому именно тот банк, который экономит время клиента на выбор оптимального предложения по продукту, обеспечивает бесперебойную связь через клиентского менеджера и проявляет гибкость, становится банком первого выбора.

Мы открыты для сотрудничества и готовы предоставлять лучший сервис при построении долгосрочных партнерских отношений.

Уже готовы стать партнером? Вам сюда!

Если вы хотите сами протестировать продукты БПС-Сбербанка, прежде чем рекомендовать их, — Go!

Вклад Сохраняй

Если вклад в рублях то ставка доходит до 6,5 процентов, а в другой валюте составляет около 0,2 процентов. Например, если внести на сберегательный счет 10 тысяч рублей, то за три месяца можно накопить около 257 рублей. Если внести на депозит сумму в один миллион рублей, то за этот же период времени человек получает прибыль в 28 тысяч 316 рублей. Кроме того, на доходность влияет сумма, чем она выше, тем больше банк предоставляет годовой процент по вкладу.

![]()

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. Таким образом, каждый месяц человек получает прибыль равную 9400 рублей, для заработка без усилий — хорошая сумма

Ее хватит на оплату коммунальных платежей, а также останутся средства на мелкие расходы.

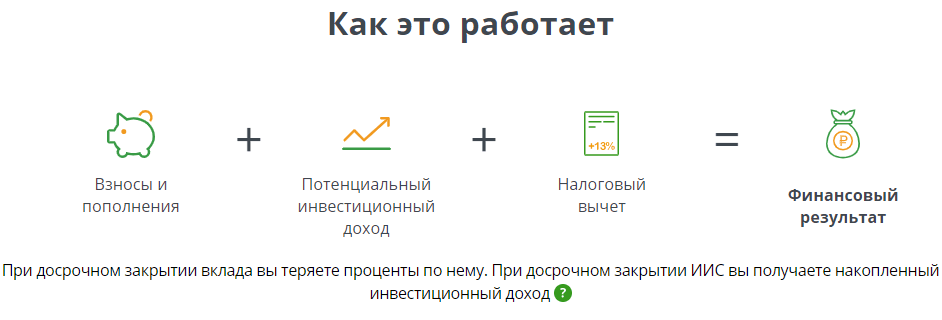

Какой предлагает Сбербанк индивидуальный инвестиционный счет

ИИС — это индивидуальный счёт в Сбербанке, предназначенный только для инвестирования и получения доходов от этого вида деятельности. Деньги оборачиваются на фондовом рынке. Они не размещаются на депозите или вкладе в Сбербанке. Последний выступают гарантом того, что средства будут использованы в указанных целях, а клиент получит гарантированный доход.

брокеры

- Вкладчик (инвестор) сам разбирается в премудростях торговли ценными бумагами, другими активами. Он принимает решение, сколько и куда вложить средств. Он всё же открывает инвестсчёт в Сбербанке, подписывает договор, но самостоятельно занимается трейдингом.

- Клиент доверяет свои деньги брокеру, то есть управляющей компании. Те распоряжаются средствами на своё усмотрении (но согласно пунктам договора). Брокер формирует инвестиционный портфель клиента, подбирает варианты размещения средств, достигая нужного показателя доходности. Он обладает нужным опытом, поэтому многие и выбирают такой вид стратегии управления ИИС в Сбербанке.

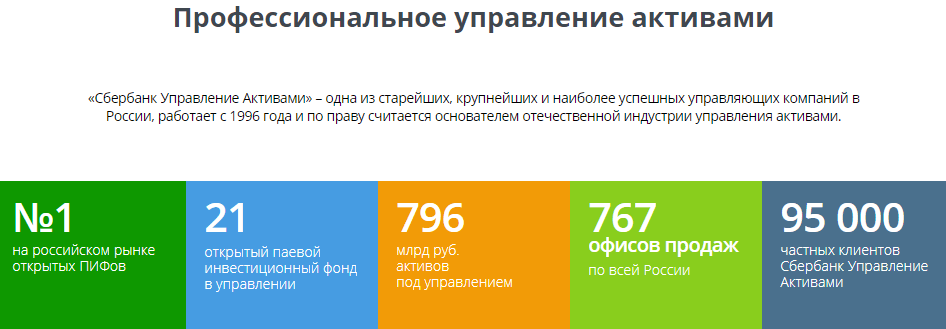

Сам банк не ведёт торги. Этим занимается смежная компания «Сбербанк-Управление активами». Она тоже входит в группу, считается надежным брокером в России. Сбербанк является гарантом, то есть берёт на себя риски.

Инвестиционный счет в Сбербанке и его ключевые особенности

Инвестиционный счёт открывается не в Сбербанке, так как он не имеет права вести торговую деятельность. Он создаётся в брокерской компании. Тем не менее, частично обслуживание происходит в банке и он является гарантом, несёт часть рисков. Не во всех отделениях открывается ИИС. Следует найти то, что подходит в этих целях (позвонить, посмотреть на сайте). Что нужно знать об индивидуальном инвестировании:

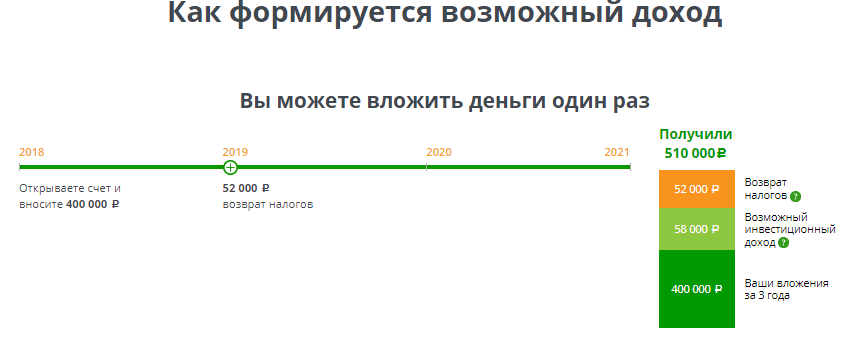

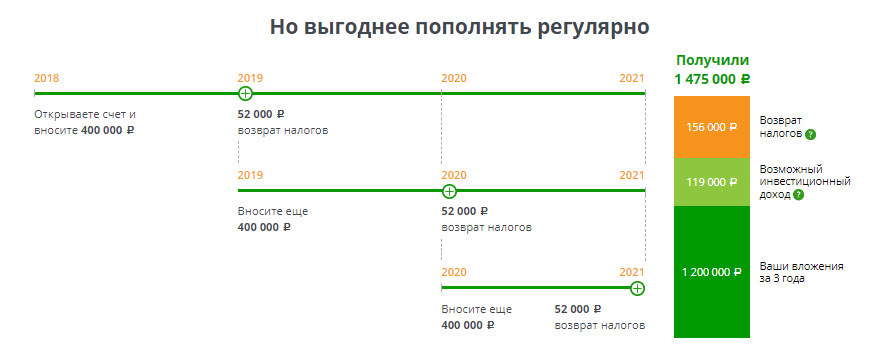

- Сроки размещения ограничиваются 3 годами. Договор заключается на этот срок, его можно разорвать, но тогда будет потеряна весомая часть процентом. Только спустя 3 года клиенту выдаётся первоначальная сумма и его проценты, доход от трейдинга. В год разрешается внести не более 400 тысяч рублей, но нижний предел не указан.

- Переводы и прочие операции с инвестсчётом не допустимы. Он остаётся нетронутым до конца срока. Можно лишь пополнить его на сумму, которая не превышает 400 000 рублей.

- Дополнительный доход — это 13 % налогового вычета. Он начисляется каждый год, возвращается государством.

Частичное снятие процентов или первого взноса невозможно. Финансовый результат формируется за все 3 года и состоит из той суммы, что положил на свой ИИС клиент. Остальные два компонента — налоговый вычет и доход от инвестирования. Что касается самой стратегии трейдинга, то Сбербанка предлагает много вариантов. Обзор таких пакетов приведен ниже. Разрешено выбрать один из них, после чего брокер будет действовать именно по этой стратегии.

Управляющая компания, предлагающая инвестиции от Сбербанка

Не стоит смущаться, что в договоре ИСС содержится не в Сбербанке, а в другой компании. Она просто является дочерней и имеет право на трейдинговые операции. Называется такая компания немного иначе — «Сбербанк-Управление активами». Уже из названия понятно, что она является дочерней.

Плюсами управляющей компании является то, что она уже давно работает на фондовом рынке. В штабе работают брокеры, опытные трейдеры и другие специалисты. Именно они и ведут торги, формируют стратегию. Если же клиент хочет самостоятельно заниматься трейдингом, то может бесплатно посещать семинары. Эти курсы Сбербанка помогут обучиться торговле на фондовом рынке.

Сбербанк инвестиционный вклад: плюсы и его возможности

Индивидуальный счёт размещается в немного другой компании, а не в самом Сбербанке, но она является дочерней для него. Это даже является плюсом, так как этот брокер уже много лет подряд работает на рынке. Тем не менее, банк предоставляется гарантии. Ему присвоены высшие уровни надежности, что отображается в международных рейтингах. Другие преимущества:

- Большое количество стратегий на выбор. Это уже готовые пакеты, в которых отображены направления и варианты размещения денег.

- Владелец счёта имеет право и на самостоятельное ведение торговли, подбор стратегий.

- Счёт разрешается пополнять, в том числе и удалённо, в Сбербанке Онлайн.

- Разработан отдельный личный кабинет для всех вкладчиков. В нём есть все результаты от трейдинговой деятельности, сводки, история операций и важные онлайн-инструменты.

- Мощная поддержка специалистов управляющей компании и Сбербанка.

Инвесторы имеют право на возврат налогов, то есть могут подать заявку на налоговый вычет. Другой, не менее доходный вариант — не нужно платить налоги по истечению тех самых трёх лет.

Как открыть вклад через Сбербанк онлайн

Для такой операции стоит войти в личный кабинет и выбрать вкладку вклады. После этого система выдаст депозиты, которые имеются. Клиент самостоятельно выбирает сберегательный счет, который устраивает. После этого, требуется определиться с валютой — рубли, евро или доллары. После банк предложит выбрать расчетный счет, с которого нужно перевести денежные средства на депозит. Далее необходимо разобраться с процентной ставкой, а также определиться с капитализацией.

Стоит отметить, что если она выбирается, то денежные средства становятся неприкосновенными на весь срок вклада. Затем нажать на кнопку открыть, на этом процедура полностью завершена.

Важно, что при открытии счета дистанционно процентные ставки выше, а если открыть вклад через отделение, то они ниже. Перед согласием обязательно стоит прочитать условия соглашения, чтобы в будущем не было неприятных сюрпризов

После система предложит сохранить и распечатать договор между банком и клиентом.

Почему привлекать клиентов в БПС-Сбербанк — просто

По отзывам наших партнеров, в 90% случаев рекомендации оказываются успешными. Почему? Все просто:

-

БПС-Сбербанк является частью Группы Сбербанк, которая представлена в 17 странах мира. Это дает возможность нашим клиентам работать с контрагентами во многих зарубежных странах по льготным тарифам

-

БПС-Сбербанк — это системообразующий банк, который входит в топ-5 по размеру активов в стране

-

Каждый 7-й клиент малого и микробизнеса Беларуси обслуживается в БПС-Сбербанке

-

Банк представлен в 33 городах Беларуси, имеет большую сеть банкоматов и устройств самоинкассации и сотрудничает со многими банками-партнерами

-

Платежи осуществляются в режиме 24/7 и обрабатываются очень быстро — до 30 минут

-

БПС-Сбербанк владеет торговой площадкой SavEx, которая позволяет юрлицам быстро и просто обменивать валюту в режиме онлайн, совершать сделки с драгоценными металлами, открывать вклады и др.

-

БПС-Сбербанк — один из немногих банков, клиенты которого могут снимать деньги со счета с комиссией 0 BYN

-

БПС-Сбербанк — обладатель премии «Банк года» в номинации «Инновационный банк: технологии» по итогам 2019 года.

Плюс — банк делает серьезную ставку на сервис. За каждым клиентом закрепляется персональный менеджер, который консультирует по любым вопросам, связанным с банковским обслуживанием. Также менеджер может выехать прямо в офис клиента или партнера для подробной консультации по продуктам и услугам банка.

Blogun

Здесь выплачивают денежное вознаграждение за размещение статей со ссылками. Для этого полезно и удобно иметь собственный блог, который соответствует определенным требованиям. Некоторые из них:

- Количество посетителей блога должно быть не меньше 20 пользователей в сутки. Это достаточно малая посещаемость, которую легко получить даже небольшим молодым проектам. Однако чем больше аудитория блога, тем лучше. От этого зависит размер заработка.

- В блоге должно иметься минимум 20 постов. Это же относится к страницам, которые уже проиндексированы основными поисковиками.

- Пользователь должен подтвердить свои права на блог. Для этого необходимо разместить в своем блоге специальный “проверочный” пост, а также поместить в нем ссылку, которую предоставляет сама площадка.

Условия довольно легковыполнимы и годятся даже для начинающих блогеров, которые совсем недавно начали осваивать интернет-пространство.

После выполнения данных условий можно приступать к работе. На данный момент участникам системы доступно два вида заработка:

- Размещение на своем ресурсе рекламных постов. Их предлагает сама площадка. Достаточно только выбрать подходящий.

- Участие в партнерской программе. Пользователю дается персональная реферальная ссылка с уникальным кодом. Люди, которые стали участниками Blogun, перейдя по этой ссылке, считаются рефералами. Пригласивший будет получать процент за каждого реферала. Если рефералом стал рекламодатель, пользователь получает процент от суммы пополнения баланса. Если это исполнитель, начисляет процент от выведенных средств.

В большинстве случаев это выглядит следующим образом. Рекламодатель составляет техническое задание и размещает свой заказ на Blogun. Обычно требуется написать пост/статью и разместить в нем конкретную ссылку на товар или услугу. Исполнитель-блогер выбирает подходящие себе задания и отчитывается о проделанной работе.

Можно использовать оба способа заработка. В этом случае партнерская программа послужит неким бонусом к основному доходу.

Создать блог довольно быстро и просто. Главное — выбрать подходящую тему и не пренебрегать продвижением.

Наиболее выгодно иметь блог на собственном сайте. Для этого понадобится зарегистрировать домен и выбрать хостинг (место, где будет размещаться сайт). Обе услуги платные, но не требуют большого бюджета.

Если на создание сайта нет сил и времени, можно выбрать уже готовые блоговые площадки. Наиболее популярные:

- Blogger.com;

- Liveinternet;

- Livejournal.

Чтобы заработок был выше, важно соблюдать ряд правил. В первую очередь, контент должен быть уникальным

То есть нельзя использовать тексты, которые уже есть в сети. Так поисковые системы будут более лояльны, а блог будет получать более высокие позиции в поиске.

Материалы блога должны быть интересны и соответствовать запросам выбранной целевой аудитории. Также не помешает подумать о ключевых словах, по которым люди будут находить материалы блога. Желательно подбирать не слишком популярные интернет-запросы, чтобы не конкурировать с крупными сайтами. При выполнении этих условий можно довольно быстро начать получать доход.

Как пополнить брокерский счет в Сбербанке

Пополнить брокерский счет можно разными способами.

Через Сбербанк Онлайн

- Войдите в Сбербанк Онлайн

- Перейдите в меню «Прочее» — «Брокерское обслуживание»

- Выберите действие «Пополнить»

- Укажите рынок: Фондовый, Срочный, Валютный или Внебиржевой

- Выберите код брокерского договора (4**** — основной или S**** — ИИС), напишите счет списания и сумму пополнения

Максимальная сумма пополнения — до 1 млрд. рублей в сутки, сроки зачисления — до 5 минут.

В мобильном приложении Сбербанк Онлайн

- Авторизуйтесь в приложении

- Зайдите в раздел «Платежи», выберите пункт «Платежи» — «Остальные»

- В поисковой строке напишите «Пополнение брокерского счета»

- Выберите рынок: Валютный, Фондовый или Срочный ФОРТС

- Напишите код брокерского договора: 4**** — основной или S — ИИС

- Укажите счет списания и сумму пополнения

- Подтвердите денежный перевод

Сумма пополнения — до 1 млн. рублей в сутки, сроки — в течение дня.

В отделении банка

- Придите в отделение банка

- Скажите сотруднику, что вам нужно пополнить брокерский счет

- Сообщите, на какую площадку необходимо зачислить деньги: Фондовый, Валютный, Срочный или Внебиржевой рынок

- Назовите код брокерского договора

- Укажите счет списания и сумму пополнения

Размер пополнения — без ограничений, сроки зачисления — до 1 часа.

В другом банке

- Обратитесь в банк, где открыт счет.

- В платежном поручении укажите реквизиты вашего брокерского счета, открытого в Сбербанке:

- БИК: 044525225

- ИНН: 7707083893

- Банк получателя: ПАО Сбербанк

- Корреспондентский счет: 30101 810 4 0000 0000225

- Получатель: УСОФР

- Счет получателя: 30301 810 2 0000 6000034

- Точное наименование торговой системы, где вы хотите совершать операции

- Ваш 5-значный код брокерского договора

- В поле «Основание/Вид/Назначение платежа» напишите: «ТС ФР МБ, Код Договора __ __ __ __ __» — для проведения операций с акциями корпораций, а также субфедеральными, муниципальными и корпоративными облигациями; или «ТС СР МБ, Код Договора __ __ __ __ __» — для проведения операций с фьючерсными контрактами; или «ТС ВР МБ, Код Договора __ __ __ __ __» — для проведения операций по покупке и продаже валюты.

Перевод ценных бумаг на брокерский счет

- Откройте свой брокерский счет в Сбербанке

- Переведите ценные бумаги от другого брокера или реестродержателя

- Подайте депозитарное поручение для приема ценных бумаг в Сбербанке: в личном кабинете или через Депозитарий Сбербанка

Как сделать вывод на карту Сбербанка?

Если рассматривать все доступные способы заработка в интернете и не опираться только на выплаты через карту, открывается больше возможностей

Пускай вам платят на Киви или PayPal, это абсолютно не важно, потому что в любой момент деньги легко поменять. Для этого пригождается сервис BestChange:

Система создана для поиска обменного пункта с наиболее выгодным курсом. Сначала тут нужно выбрать направление, в примере выше – это вывод с Яндекс.Деньги на Сбербанк. Как видите, мониторинг сразу же выдал нам список сайтов. Переходим на один из них и заполняем форму для обмена:

Остается только перевести деньги на предоставленный кошелек, после чего администрация обменника отправит средства на карточку. Такая операция занимает не больше минуты, а самое главное, вы сможете пользоваться любыми другими проектами, в которых не предусмотрено вывода на Сбербанк.

Не зацикливайтесь только на тех проектах, которые поддерживают выплаты на карты. Мы уже говорили, что встречается это не часто. Поэтому лучше зарегистрировать электронные кошельки, принимать на них средства и потом их выводить. Плюс ко всему, с платежных систем также можно погашать кредиты, делать покупки, оплачивать услуги и т.д.