Защита близких плюс сбербанк страхование

Содержание:

- Какие страховые риски включает детская страховка

- Что собой представляет страхование детей и когда оно необходимо

- Когда стоит воспользоваться услугами СК «Сбербанк Страхование»?

- Для всей семьи — защита близких Сбербанк страхование и его условия

- Программа страхования Защита семьи от Сбербанка

- Процедура получения компенсации при наступлении страхового случая

- Программы страхования жизни и здоровья от Сбербанка

- Нюансы расторжения страхового договора

- Какие обследования входят в программу

- Расторжение договора страхования

Какие страховые риски включает детская страховка

Каждый договор обязательно содержит перечень рисков, которые подлежат страхованию. К ним могут относиться следующие:

- смерть в результате несчастного случая;

- гибель по причине ДТП;

- смерть из-за преступного нападения;

- инвалидность по причине несчастного случая;

- инвалидность после ДТП;

- тяжелые телесные повреждения;

- нетрудоспособность из-за полученных травм;

- травмы;

- госпитализация при любых сложностях со здоровьем;

- хирургические операции;

- переломы и ожоги.

В последнее время компании предлагают своим клиентам интересные дополнительные опции, включаемые в стандартные договора. К ним относятся:

- Телемедицина. Предполагает возможность получения медицинских консультаций онлайн у врачей общей практики и специалистов. Обратиться с вопросом можно в любое время суток.

- Страхование от критических заболеваний. Данная опция позволяет покрыть расходы, связанные с обнаружением смертельно опасных заболеваний, в том числе и для лечения за границей.

- Консьерж-сервис. Позволяет в любое время обратиться за помощью по подбору квалифицированного врача, клиники, для заказа билетов, поиска гостиницы и любых ситуаций, касающихся вопросов договора.

Что собой представляет страхование детей и когда оно необходимо

Под страхованием жизни и здоровья ребенка обычно подразумевается его страхование от несчастных случаев и болезней. Такая форма защиты всегда является добровольной и предпринимается по решению родителей.

Полис данного вида призван защитить финансовые интересы семьи в случае непредвиденных обстоятельств, связанных с негативным воздействием окружающей среды и получением ребенком различных травм. Разнообразные виды данного страхования могут осуществляться с момента рождения малыша и до достижения им совершеннолетия.

В общем виде страховка действует следующим образом: родители заключают договор со страховой организацией, в котором прописываются возможные риски. В результате наступления случаев, предусмотренных договором, семья получает от компании финансовую компенсацию.

Это не распространяется на накопительные виды страхования для детей, которые предусматривают денежную выплату при достижении ими определенного возраста.

Страхование спортсменов является отдельным направлением данного вида защиты, поскольку в их деятельности повышен риск получения травмы. Соответственно, выше и стоимость такого документа. Для его оформления занятия должны проходить не менее 2 раз в неделю и в страховку можно включить не более 4 видов спорта.

Невозможно заключить соглашение в отношении детей, которые признаны недееспособными, страдающих тяжелыми заболеваниями, стоящих на учете в различных диспансерах, в том числе онкологических, инфицированных ВИЧ-инфекцией.

Когда стоит воспользоваться услугами СК «Сбербанк Страхование»?

Подводя итог, следует отметить, что заключение страхового договора более выгодно банку. При невозможности выплачивать долг самим клиентом, это сделает страховщик (при соблюдении условий договора).

Кредит

В любом случае СК получит взносы за весь период кредитования. Как показывает практика, лишь 6% от всех кредитов оплачиваются страховщиком. То есть вероятность несчастного случая невелика. Потому для краткосрочных займов полис не так уж необходим и является добровольной для заемщика.

Ипотека

Более привлекательной для клиента выступает страховка жизни при ипотеке в Сбербанке, ведь она может длиться и 20 лет. Срок значительный, поэтому обезопасить себя от непредвиденных обстоятельств лишним не будет. Кроме того, банковское учреждение понижает ставку для сознательных клиентов. Так, процент по ипотеке будет меньше на 1%, чем без добровольного полиса. Можно сопоставить цену полиса и данную скидку, чтобы понимать насколько это выгодно для конкретного заемщика.

Что является предметом страхования

С другой стороны, при ипотеке на законодательном уровне закреплена обязанность застраховать недвижимость, которая выступает ее объектом. В случае уничтожения или порчи, долг перед банком погасит страховщик в пределах цены жилья. Поскольку потребуется выплачивать взносы и за имущественное обеспечение, на полис жизни может просто не остаться средств (или на них уменьшится сумма кредита).

Добровольное

Возможно оформление комплексного страхования по программе Мультиполис «Без забот»

В страховой компании Сбербанк Страхование вы можете застраховать жизнь и здоровье добровольно и таким образов обеспечить спокойствие свое и близких. Возможо выбрать из нескольких программ:

- Глава семьи;

- Защита близких;

- Защита близких плюс;

- Подушка безопасности;

- Корпоративная страховка.

Видео презентация страхования жизни по программе Глава семьи:

https://youtube.com/watch?v=57EFOCYGeyU%3F

Все программы в той или иной мере позволяют сохранить финансовое благополучие семьи при несчастном случае приведшем к гибели или инвалидности.

Скачать файл:

Потому, решение о приобретении страхового полиса нужно принимать исходя из своих финансовых возможностей, степенью ответственности перед близкими и прочих личных условий.

Для всей семьи — защита близких Сбербанк страхование и его условия

Когда вы хотите застраховать не только себя, но и всю семью, то снова-таки подойдёт страхование Плюс. В Сбербанке оно действует для следующих близких людей:

- Супружеская пара (или кто-то один).

- Дети, но в возрасте до 18 лет.

То есть по одному такому полюсу страхуются родители и их дети. Договор единый, не нужно заключать множество. Защита близких, всей семьи подразумевает:

- Страховку от несчастного случая, касающегося получения травм.

- Страхование при получении инвалидности. Речь касается 1 или же 2 группы.

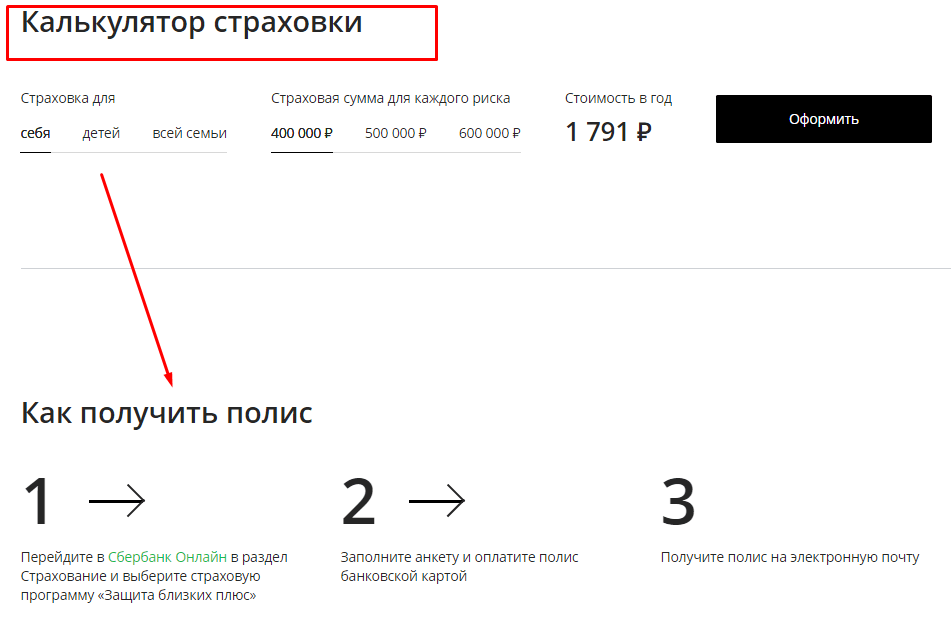

Если желаете его продлить, то пролонгация возможна, но нужно вовремя отправить деньги. Иначе придётся подписывать новый полис. Сумму выплат по все рискам такая же, что и для других предложений в рамках «Страхования близких Плюс». То есть максимально назначается 600 тысяч рублей. Полис стоит тоже от 1791 до 2691 руб. Чем больше платите, тем выше страховые выплаты.

Программа страхования Защита семьи от Сбербанка

«Защита семьи» от Сбербанк Страхования — способ обеспечить финансовую поддержку себе и близким людям при получении травмы или инвалидности вследствие несчастного случая. Эта программа предполагает выбор между 2 размерами выплаты и 3 кругами лиц, на которых распространяется действие полиса. От этих факторов зависит стоимость заключения договора.

Полис «Защита близких» от Сбербанк Страхования ориентирован на тех, кто хочет быть уверен, что болезнь или несчастный случай не станут причиной ухудшения финансового положения семьи.

В рамках этой программы можно приобрести полис 3 видов:

- Для себя лично. Цена услуги 1341 или 2241 руб.

- Для детей и внуков. Вне зависимости от их количества стоимость присоединения к договору составит 2421 или 3771 руб.

- Для семьи. Кроме самого страхователя, этот полис распространяется на его супруга и детей. Его цена — 4041 или 6741 руб.

В качестве страхового случая в рамках этого предложения рассматриваются 2 события:

- травмы (в т.ч. обморожения, ожоги, переломы);

- получение инвалидности I или II группы.

Действует полис не только в России, но и за рубежом без ограничения по странам. Покроет он и травмы, полученные при занятиях спортом. Исключением из этого пункта являются профессиональные спортсмены и люди, увлекающиеся экстремальными видами, например прыжки с парашютом, авто- и мотоспорт.

Итоговая стоимость зависит от размера возмещения. Он устанавливается по выбору клиента в размере 600 тыс. или 1 млн руб. При этом по факту получения травмы страховая компания выплатит только половину этой суммы. Вторая часть будет получена, если впоследствии ему будет присвоена группа инвалидности.

Услуги в рамках продукта могут получить дети, возрастом от 2 лет и взрослые до 71 года. Цифры указаны на момент окончания действия приобретаемого полиса.

Купить полис этой программы можно как в офисах, так и онлайн. Второй способ позволит стать обладателем защиты от непредвиденных ситуаций для себя и близких всего за несколько минут. Процедура состоит из 5 этапов:

- Переход на страницу программы на официальном сайте компании Сбербанк Страхование.

- Выбор одного из 3 вариантов круга застрахованных лиц и суммы возмещения.

- Заполнение анкеты.

- Получение полиса по электронной почте.

- Онлайн-оплата услуги с помощью банковской карты.

Полис начинает действовать спустя 14 дней с момента приобретения. Срок защиты — 1 год.

Анкета, которая будет предложена перед оформлением договора, содержит вопросы о контактной информации и паспортных данных. Достаточно указать сведения самого страхователя. Документы на членов семьи предоставлять не нужно. Родство придется подтверждать только, если с кем-то произойдет несчастный случай.

Свидетельства о браке и рождении/усыновлении детей входят в пакет бумаг, которые нужно будет предоставить для получения денег.

Кроме этого полиса, личное страхование можно оформить по программе «Защита главы семьи». Однако она не предусматривает выплаты при несчастном случае. Ее необходимо выбирать тем, кто хочет, чтобы семья получила материальную поддержку в случае их инвалидности или смерти.

Оформить одну из этих страховок рекомендуется и тем, кто обслуживается по тарифу «Премьер Сбербанк»: онлайн-консультации с врачами, которые он предполагает, не заменят лечения в офлайн-клиниках и не помогут сэкономить при наступлении несчастного случая.

Процедура получения компенсации при наступлении страхового случая

Даже при наличии полиса далеко не все застрахованные лица знают, как правильно им воспользоваться. Как подать заявление? Куда? Что для этого требуется? Поэтому остановимся на этом вопросе подробнее.

Документы и справки

Если с вами или вашими близкими случилась серьезная неприятность, первым делом убедитесь, что она попадает под определение страхового случая, а срок действия страховки еще не истек. Если все в порядке, и вы имеете законные основания на получение денежной выплаты, переходим к сбору документов.

Независимо от того, какая ситуация произошла, у вас на руках должны быть оригиналы:

- Документов, подтверждающих наступление страхового случая.

- Заявления на получение компенсации, заполненного в соответствии с формой, установленной страховщиком. Шаблон заявления размещен по https://www.sberbank.ru/common/img/uploaded/pdf/pam_str_sob.pdf

- Страхового полиса и документа, удостоверяющего вашу личность.

Помимо этого вам могут потребоваться:

- Доверенность, подтверждающая ваши полномочия, если вы, например, родитель несовершеннолетнего ребенка, который выступает в качестве выгодоприобретателя.

- Свидетельство, узаконивающее право на наследство по договору страхования, если первоначального выгодоприобретателя уже нет в живых.

- Иные документы, необходимые для рассмотрения заявки по конкретно взятому страховому случаю.

Если оригиналы по каким-то причинам вы предоставить не можете, допускается их замена нотариально заверенными копиями. К обработке допускаются только документы на русском языке. Если, например, больничная выписка оформлялась за границей, предварительно необходимо:

- легализовать ее по правилам действующего законодательства РФ. В большинстве случае достаточно будет проставления штампа «Апостиль»;

- перевести на русский язык.

Как происходит процедура активация полиса

Итак, страховой случай по условиям «Защиты близких ПЛЮС» от «Сбербанка» наступил. Необходимые документы собраны. Что же дальше? Сам полис автоматически активируется на 15 день после его оплаты. И если этот срок прошел, самое время передать бумаги в соответствующие органы для получения денежной компенсации.

- если вы оформляли страховку, предложенным выше методом (через электронную форму заявки на сайте ПАО «Сбербанк»), документы можно предоставить в отделение банка, действующее в вашем населенном пункте;

- если для получения полиса вы обращались непосредственно в офис ООО СК «Сбербанк страхование жизни», документы также можно принести туда.

В большинстве случаев к обработке принимаются бумаги, которые страхователь:

- Привез лично.

- Направил заказным письмом, воспользовавшись «Почтой России».

- Прислал с курьером из службы доставки.

В отдельных населенных пунктах какие-то из предложенных вариантов отправки могут не действовать. Поэтому, если возможности лично передать документы у вас нет, стоит предварительно уточнить этот вопрос по телефону.

Сроки подачи заявки и получения компенсации

Чтобы получить страховку от «Сбербанка», важно вовремя уведомить страховщика о наступлении страхового случая. Сделать это (согласно п

8.7 действующих «Правил страхования» https://sberbank-insurance.ru/sales-mini/zb_rules.pdf) выгодоприобретатель или его законный представитель обязан в течение 30 календарных дней после того, как событие произошло

8.7 действующих «Правил страхования» https://sberbank-insurance.ru/sales-mini/zb_rules.pdf) выгодоприобретатель или его законный представитель обязан в течение 30 календарных дней после того, как событие произошло.

Страховщик рассматривает присланные ему документы и, если никаких сомнений они у него не вызывают, в течение 30 календарных дней пользователь получает либо выплату, либо уведомление с письменным обоснованием в ее отказе (в соответствии с п. 8.14. действующих «Правил страхования»).

Если страхователь предоставил страховщику не полный комплект документов, последний должен запросить недостающие бумаги и сведения в течение 5 календарных дней. Срок получения компенсации или отказа (как гласит п. 8.12 «Правил страхования») начинает исчисляться с того дня, когда страховщик получит последний из необходимых документов.

Подробнее в видео:

Программы страхования жизни и здоровья от Сбербанка

Страховые услуги оказывает дочерняя компания Сбербанка – СК «Сбербанк страхование жизни». Она имеет широкий выбор программ с защитой на все случаи – от путешествия за границу до получения финансовой помощи при несчастном случае.

Застраховать можно себя, детей или других членов семьи. Условия страхования определяются персонально.

|

Программа |

Стоимость полиса | Особенности программы |

| «Для путешественников» | от 300 ₽ |

для получения визы и бесплатного оказания медицинской и иной помощи за границей; возможность заключения договора на 1 год; широкое рисковое наполнение; покрытие до 120 000 €/$ |

|

«Защита близких+» |

от 1 341 ₽ в год | три разновидности программы; выплата компенсации при травмировании и признании инвалидности первой/второй группы из-за несчастного случая |

| «Глава семьи» | от 900 ₽ в год |

оказание материальной помощи застрахованному лицу или его родственникам при наступлении страхового события (признании инвалидности первой/второй группы, гибели в результате авиа- или железнодорожной катастрофы, несчастного случая) |

|

«Защита от клеща» |

от 470 ₽ в год | оказание врачебной помощи по всей России при укусе клеща и его последствиях; размер страховой суммы – 100 000 ₽ |

| «От несчастных случаев и болезней» | от 900 ₽ в год |

выплата компенсации при травмировании, болезни, наступлении несчастного случая или гибели клиента; дистанционные медконсультации; более низкие тарифы при заказе полиса через «Сбербанк Онлайн» |

|

«Защищённый заёмщик» |

зависит от суммы задолженности по кредиту, возраста и пола заёмщика | погашение обязательств перед банком при утрате работоспособности или гибели застрахованного лица; действие договора в течение 1 года |

| «Страхование жизни держателя кредитной карты» | 0,7% от суммы долга по кредитке ежемесячно |

погашение долга по карте при потере клиентом работоспособности или его гибели; плата за страхование не взимается, если долг по кредитке отсутствует |

Отдельного внимания заслуживают специальные страховые программы – для инвестиционного или накопительного страхования жизни.

Нюансы расторжения страхового договора

Сотрудничество застрахованного лица и компании-страховщика продолжается не только после наступления ситуации риска. По действующему законодательству России любой клиент может расторгнуть действие полиса до срока его окончания, если посчитает такой шаг целесообразным для себя.

Когда можно расторгнуть страховку

Страховой полис может быть аннулированным в следующих случаях:

- некомпетентность предоставляемых услуг;

- погашение выплаты по произошедшему случаю риска;

- трудности при произведении выплаты по полису от страховщика;

- нарушения законодательной базы со стороны компании-страховщика;

- возможность оформить страховку по более привлекательным условиям.

Прежде чем приступать к процедуре расторжения страхового договора и возврата страховки, клиенту рекомендуется тщательно изучить все условия, прописанные в договоре страхования, особенно пункты по процедуре выплаты средств.

Расторжение договорных обязательств с СК Сбербанк-Страхование происходит после подачи соответствующего заявления со стороны клиента. Заявление составляется в свободной форме, но должно содержать следующие блоки:

- Личные данные заявителя.

- Подробное описание причин, по которым происходит расторжение договора.

- Данные расчетного счета, куда должны поступить средства по стоимости полиса.

- Полный адрес компании-страховщика и отделения, где подписывались договорные обязательства.

При расторжении полиса по инициативе клиента не во всех случаях заявителю положена полная выплата всех потраченных средств. Во многих случаях вернутся только 50% общих затрат.

В Сбербанке можно оформить и мультиполис

Необходимые документы

По действующим условиям, застрахованное лицо, желающее расторгнуть договорные обязательства, обязано предоставить в компанию-страховщика пакет следующих документов:

- Страховой договор.

- Паспорт заявителя.

- Документ о произведенной оплате полиса.

- Заявление о расторжении договора и выплате компенсации.

Как происходит возврат страховой части

Возврат страховой части происходит в течение 14 суток после принятия решения банка о досрочном расторжении действия полиса по заявлению клиента. Причем на рассмотрения заявки застрахованного лица Сбербанк берет около 30 суток. Перевод осуществляется на те платежные счета, которые были указаны заявителем в заявке.

Какие обследования входят в программу

Амбулаторно-поликлиническая помощь:

- Консультации врачей-специалистов: терапевт, гинеколог, аллерголог, гастроэнтеролог, дерматовенеролог, кардиолог, отоларинголог, офтальмолог, ревматолог, травматолог, хирург, эндокринолог, уролог и прочие;

- Лабораторные исследования: анализы крови и других биологических сред организма, общеклинические, биохимические, гормональные, бактериологические, иммунологические, серологические, цитологические, микологические, исследование на дисбактериоз, ПЦР-диагностика, маркеры онкологических заболеваний и прочее;

- Инструментальные методы исследования: велоэргометрия, электрокардиография, ЭХО-КГ, холтеровское (суточное) мониторирование, суточное мониторирование артериального давления, доплеровское исследование сосудов конечностей и головного мозга, электроэнцефалография, ЭХОэнцефалография, исследование функции внешнего дыхания, ультразвуковая диагностика, рентгенологическое исследование, маммография, эзофагогастродуоденоскопия, колоноскопия, ректороманоскопия, радиоизотопное исследование, компьютерная томография и магнитно-резонансная томография (в том числе с контрастом) и прочее.

Полис покрывает самые востребованные* обследования и консультации, назначенные врачом.

Важное требование – они должны быть выданы на бланке по форме .

* С исключениями из программы страхования можно ознакомиться в разделе часто задаваемы вопросы

Дополнительные обследования

С полисом «Забота о здоровье» для вас доступны дополнительные медицинские обследования к проводимым в рамках ОМС диспансеризации* и профилактическим осмотрам**.

Несмотря на то, что диспансеризация проводится:

- 1 раз в 3 года — для лиц в возрасте от 18 до 39 лет включительно

- ежегодно — для лиц в возрасте 40 лет и старше

А профилактический медицинский осмотр проводится:

Ежегодно

У вас появляется возможность пройти полноценное обследование всего организма, используя возможности вашего ОМС и дополнительных услуг в рамках полиса «Забота о здоровье» ежегодно.

* Диспансеризация — это регулярный медицинский осмотр, проводимый в рамках ОМС, который включает в себя комплекс медицинских обследований, проводимых в целях раннего (своевременного) выявления состояний, заболеваний и факторов риска их развития.

** Профилактический медицинский осмотр проводится в целях раннего (своевременного) выявления состояний, заболеваний и факторов риска их развития, немедицинского потребления наркотических средств и психотропных веществ, а также в целях определения групп здоровья и выработки рекомендаций для пациентов.

Второе медицинское мнение

Услуга позволит получить альтернативное заключение по ранее установленному диагнозу и назначенному плану лечения, в том числе:

- заключения с мнением специалиста (врача) относительно корректности установленного диагноза, наличия диагностических или лечебных ошибок,

- консультации о других методах лечения заболевания,

- получение информации о рисках и возможных последствиях хирургического и иного вмешательства.

Информационно-консультационные услуги по ОМС:

- Предоставление информации о правах и льготах застрахованного в системе ОМС,

- Консультации по вопросам действующего законодательства РФ, связанного с получением бесплатной медицинской помощи, порядку получения квот в рамках системы ОМС,

- Предоставление контактной информации и графиков работы медицинских учреждений, порядка получения медицинских услуг в рамках Программы страхования.

Перечисленные услуги, за исключением Второго медицинского мнения, доступны на 15 календарный день с даты заключения полиса.

Услугой Второе медицинское мнение вы можете воспользоваться один раз за весь период действия полиса и только по истечении 30 календарных дней с даты его заключения.

На страхование не принимаются

Лица старше 75 лет и моложе 18 лет на момент заключения договора страхования.

1. Диспансеризация — это регулярный медицинский осмотр, проводимый в рамках ОМС, который включает в себя комплекс медицинских обследований, проводимых в целях раннего (своевременного) выявления состояний, заболеваний и факторов риска их развития.

2. Профилактический медицинский осмотр проводится в целях раннего (своевременного) выявления состояний, заболеваний и факторов риска их развития, немедицинского потребления наркотических средств и психотропных веществ, а также в целях определения групп здоровья и выработки рекомендаций для пациентов.

Расторжение договора страхования

Сотрудничество страхователя и страховщика прекращается не только после наступления случая, указанного в соглашении. Законодательство РФ предусматривает возможность расторжения договора с любой страховой компанией.

Когда возможно

Процедура может быть реализована в случае:

- исчезновения риска для страхового случая, который был прописан;

- сложностей с реализацией выплат со стороны компании;

- предоставления некомпетентных услуг;

- поиска более выгодного страхового соглашения;

- нарушения учреждением закона.

Сбербанк рекомендует клиентам перед расторжением договора вспомнить условия, когда возврат денег за страховку возможен, а когда нет

Сбербанк рекомендует клиентам перед расторжением договора вспомнить условия, когда возврат денег за страховку возможен, а когда нет

Расторжение договора СК Сбербанк страхование возможно после подачи заявления страхователем. Заявление на расторжение договора и возврат страховки состоит из нескольких блоков:

Личные данные обратившегося в СК Сбербанк Страхование Описание причины, по которой требуется расторжение договора

Личные данные обратившегося в СК Сбербанк Страхование Описание причины, по которой требуется расторжение договора  Внесение данных счета, куда страховая компания перечислит уплаченные клиентом деньги в счет стоимости полиса при ипотечном кредите

Внесение данных счета, куда страховая компания перечислит уплаченные клиентом деньги в счет стоимости полиса при ипотечном кредите

Обязательно требуется указать в заявлении.pdf адрес СК Сбербанк страхование, а именно отделения, где был ранее подписан договор.

Перед расторжением договора страхования клиент должен обдумать свои действия и еще раз ознакомиться с имеющимся договором. В некоторых случаях подобная процедура не предусматривается возврата страховки даже в 50%.

Согласно памятке СК Сбербанк Страхование клиент должен передать страховщику следующие документы для расторжения договора:

Возврат страховки

Возврат страховки по кредиту в Сбербанке может быть выполнен на законных основаниях:

По этой причине вернуть деньги при расторжении договора можно в полном объеме лишь в некоторых случаях. Об этом стоит помнить, подписывая соглашение и изучать каждый пункт, чтобы в будущем не возникло недопонимания между клиентом и компанией.