Аннуитетный и дифференцированный платежи: в чем разница?

Содержание:

- Что такое дифференцированный платеж

- Дифференцированный кредит03.

- Разница между аннуитетными и дифференцируемыми платежами

- Что такое аннуитетный платеж

- Дифференцированный платёж – что это такое

- Какой платеж выгоднее

- Особенности аннуитетного и дифференцированного платежа

- Дифференцированный платеж – это…

- Аннуитетный платеж

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

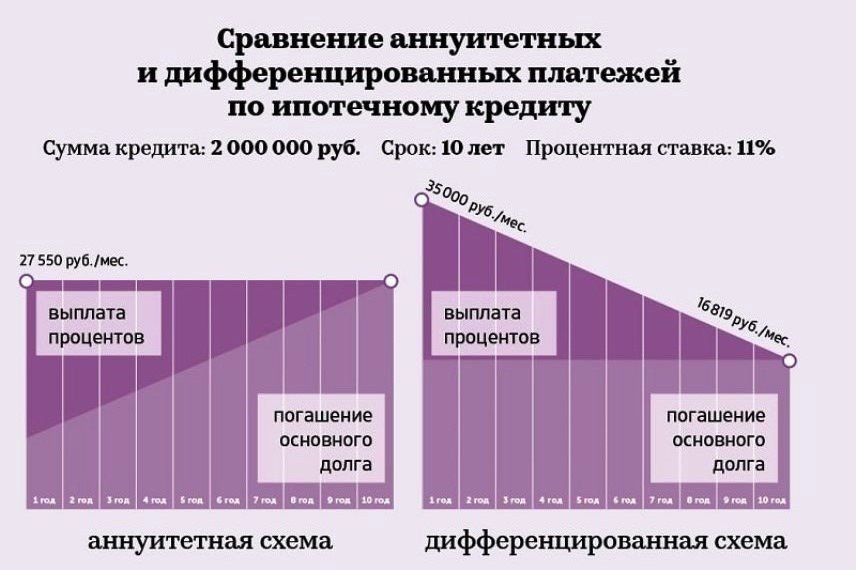

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Разница между аннуитетными и дифференцируемыми платежами

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Аннуитетный вид платежа – это…

Пример аннуитетного платежа

| Платеж | Дата | Основной долг | Процент | Сумма |

|---|---|---|---|---|

| 1 | 01.01.2020 | 20000 | 1500 | 3500 |

| 2 | 01.02.2020 | 22000 | 1300 | 3500 |

| 3 | 01.03.2020 | 24000 | 1100 | 3500 |

Пример дифференцированного платежа

| Платеж | Дата | Основной долг | Проценты | Сумма платежа | Остаток задолженности |

|---|---|---|---|---|---|

| 1 | 01.01.2020 | 20000 | 1000 | 3000 | 16000 |

| 2 | 01.02.2020 | 20000 | 800 | 2200 | 13800 |

| 3 | 01.03.2020 | 20000 | 600 | 1600 | 12200 |

Что такое аннуитетный платеж

Большинство графиков погашения кредитных займов на сегодняшний день формируются по данной схеме. Аннуитетная схема предполагает погашение займа равными суммами на протяжении всего срока вплоть до полного расчета с кредитором.

Клиент, оформивший кредит, в установленную дату каждого месяца вносит определенную сумму ежемесячного платежа. Эта сумма состоит из двух частей:

- Основного долга (тела кредита).

- Начисленных процентов.

Согласно основному принципу формирования аннуитетного графика, сначала выплачиваются проценты, а затем основной долг. Простыми словами, при составлении графика, кредитор сразу считает сумму общего долга с начисленными процентами, затем разбивает ее на равные части. Большую часть из начисленных процентов он забирает на начальных этапах погашения.

Пример. При оформлении займа суммой в 20 000 рублей на 6 месяцев под 25%, график погашения будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 18 июня | 3580,56 | 3163,90 | 416,67 |

| 18 июля | 3580,56 | 3229,81 | 350,75 |

| 18 августа | 3580,56 | 3297,10 | 283,46 |

| 18 сентября | 3580,56 | 3365,79 | 214,77 |

| 18 октября | 3580,56 | 3435,91 | 144,65 |

| 18 ноября | 3580,56 | 3507,49 | 73,07 |

| Итого: | 21483 | 20000 | 1483 |

Переплата по кредиту составила 1483 рубля

При изучении суммы начисленных процентов, обратите внимание, что 416 рублей из них банк забирает уже при первом платеже, а это 28% от общей суммы процентов. Ко второму месяцу кредитор получает 51,7% подлежащих уплате процентов, а ведь не прошло и половины срока кредитования

Рассмотренный пример наглядно показывает, что досрочное погашение в таких случаях не имеет смысла, если вы платите банку уже более половины срока кредитования, так как закрыть осталось только основной долг, прибыль банку вы уже выплатили.

Положительные и отрицательные стороны аннуитетной системы платежей

Рассмотренный выше пример вовсе не означает, что аннуитетная схема плохая. В ней найдутся и положительные моменты для заемщика.

Плюсы:

- Сумму ежемесячных платежей легко рассчитать самостоятельно, даже не имея под рукой онлайн-кредитного калькулятора. Это удобно, когда заемщику перед оформлением займа необходимо примерно представлять, какую ежемесячную нагрузку предполагают те или иные условия кредитования. Нужно просто к сумме займа прибавить ежегодную надбавку исходя из процентной ставки, суммировать все и разделить на количество месяцев.

- Шанс одобрения заявки при аннуитетном типе погашения выше, так как нагрузка распределяется равномерно.

- Когда применяется аннуитетный платеж, заемщик четко знает, какую сумму ему нужно вносить каждый месяц и может пополнять кредитный счет безошибочно.

- Неизменная сумма удобна для планирования бюджета при стабильных доходах.

- График понятный, заемщику легко и удобно платить, не совершая дополнительных действий.

Минусы:

- Невыгодно досрочно закрывать кредитный договор, особенно если вы выплачиваете займ больше половины срока кредитования.

- Итоговая сумма переплаты больше, чем при дифференцированных платежах.

Часто заемщики не задумываются о начисленных процентах и сумме переплаты, так как при получении необходимых денег, ориентируются на размер ежемесячного платежа, который смогут осилить. Поэтому в данных обстоятельствах плюсы и минусы весьма субъективны.

Дифференцированный платёж – что это такое

При дифференцированном способе внесения платежей:

- размер ежемесячного взноса максимален при осуществлении первых выплат,

- взнос постепенно сокращается на протяжении всего срока действия договора,

- размер взноса достигает своего минимального значения на стадии завершения выплат.

В структуре каждого взноса присутствует одна составляющая с постоянным размером, предназначенная для оплаты тела кредита, а другая – для погашения процентов. За счёт постепенного уменьшения второй составляющей неуклонно уменьшается размер ежемесячной выплаты.

Если клиент оформляет дифференцированный кредит на 1 млн рублей под 14 % годовых, то величина ежемесячной выплаты изменится с 95000 до 84305 рублей, при этом:

- первый взнос 95000 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 11667 руб. – на ликвидацию его процентной части,

- последний взнос 84305 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 972 руб. – на ликвидацию его процентной части.

Формула расчёта

Для случая дифференцированного способа внесения платежей ответ на главные вопросы заёмщика даёт следующая формула:

П = ОД+Пр

Ежемесячный дифференцированный платеж (П) состоит из двух частей, при этом первое слагаемое (ОД) определяет сумму основного долга, которая вносится каждый месяц, и эта величина является неизменной:

ОД = C/n

Она определяется как результат деления суммы займа (С) на общее количество месяцев действия договора (n).

Второе слагаемое определяет размер процентной части долга, подлежащий компенсации в конкретный месяц выполнения договорных обязательств. Эта величина является переменной:

Пр = Сост х Ст/12

Отсюда видно: чем больше остаток невыплаченной суммы займа (Сост) и чем больше его годовая ставка (Ст), прописанная в условиях договора, тем больше процентная часть задолженности, подлежащая ликвидации в конкретном месяце.

Остаток задолженности (Сост) определяют по формуле:

Сост = C – (ОД х N)

Чем больше месяцев прошло с начала действия договора (N), тем меньше размер остатка и, соответственно, тем меньше процентная часть долга, подлежащая компенсации в конкретный месяц.

Пример расчета

Если клиент берёт дифференцированный кредит на сумму 1 млн рублей под 14 % годовых, то величина ежемесячного платежа, а также сумма итоговой переплаты по результату своевременного погашения займа будут зависеть от срока действия договора.

| Срок займа | Размер взноса, руб. | Итоговая переплата по кредиту | ||

| в первый месяц | в последний месяц | в рублях | в процентах | |

| 12 месяцев | 95 000 | 84 305 | 78 833 | 7,8833 |

| 36 месяцев | 39 444 | 28 102 | 215 833 | 21,5833 |

На данном примере видно, что итоговая переплата для дифференцированного способа несколько ниже, чем в ранее рассмотренном примере для аннуитетного способа. При равных условиях их предоставления.

Особенности при досрочном погашении

С точки зрения досрочного погашения, дифференцированный заём, при его сравнении с аннуитетным, выглядит гораздо удобнее, проще и выгодней для клиента.

- Тело кредита выплачивается быстрее, чем в случае аннуитетного займа. Поэтому при перерасчёте, проводимом по итогам каждого досрочного погашения, реально уменьшается процентная часть в структуре следующих взносов.

- Досрочное погашение возможно без уведомления банка. Для его осуществления есть только одно необходимое условие – наличие определённой суммы денег на счёте заёмщика на момент внесения очередного взноса. Эта сумма должна превышать требуемую согласно графику платежей. При этом вся сумма превышения идёт на оплату основного долга.

Плюсы и минусы

Дифференцированный способ внесения платежей имеет свои плюсы и минусы.

К преимуществам кредитов, предусматривающих дифференцированные платежи, относят:

- более низкую итоговую переплату в сравнении с аннуитетными кредитами при одинаковых условиях предоставления, то есть при одних и тех же годовых ставках и сроках,

- ориентированность на выплату основного тела кредита равными платежами, что позволяет при досрочном погашении уменьшить процентную часть в структуре следующих взносов,

- доступность и простота процесса досрочного погашения.

К недостаткам можно отнести:

- трудности в процессе предоставления займа, т.к. банки выдвигают повышенные требования к платёжеспособности клиентов, ориентируясь на первый взнос, который является самым большим,

- более высокие процентные ставки в сравнении с аннуитетными кредитами,

- высокий размер первых взносов в сравнении с аннуитетными кредитами при одинаковых условиях договора, то есть при одних и тех же годовых ставках и сроках.

Какой платеж выгоднее

Важно разобраться какой же платеж все-таки выгоднее с экономической точки зрения, дифференцированный или аннуитетный. В случае если в будущем планируется досрочно погашать кредит, что происходит довольно часто, следует выбрать дифференцированную схему платежей

В случае если в будущем планируется досрочно погашать кредит, что происходит довольно часто, следует выбрать дифференцированную схему платежей.

В данном варианте внесенная сумма сократит часть основного долга. Процент будет начисляться с меньшей суммы займа, соответственно и ежемесячные платежи сократятся в размере.

При досрочном внесении средств на погашение займа в случае аннуитета фактически произойдет оплата процентов, а сумма долга останется неизменной, что абсолютно невыгодно.

Если провести математические расчеты, то можно увидеть, что при равной сумме кредита, его сроке и процентной ставке переплата по займу при дифференцированной системе будет меньше, нежели при аннуитете. Для наиболее простого подсчета разницы можно использовать кредитный калькулятор, интернет предоставляет их в огромном количестве. А лучше всего это сделать на сайте банка, в котором планируется заимствование средств.

Поэтому, если у вас есть возможность в первой четверти срока кредитования перечислять крупные транши и в перспективе вы планируете досрочно погашать кредит, то есть смысл воспользоваться дифференцированной системой.

Однако ситуации бывают разные, и прежде чем взять в долг, вы можете попросить сотрудника банка-кредитора сделать вам распечатку возможных платежей по займу. В таком случае вы наглядно все увидите и оцените свои финансовые пределы.

Особенности аннуитетного и дифференцированного платежа

Существует два способа погашения задолженности банку по взятому кредиту — аннуитетный платеж и дифференцированный платеж. Давайте попробуем разобраться в их особенностях.

Аннуитетный платеж. Такой платеж представляет собой ежемесячно выплачиваемую сумму, которая включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при фиксированной процентной ставке были равными на весь кредитный период.

Если попытаться вникнуть в формулировку, то можно заметить, что именно срок кредитования является ключевым условием аннуитетных платежей. В зависимости от этого срока определяется размер равных аннуитетных платежей и, соответственно, размер процентов за пользование кредитом, входящих в состав каждого из таких платежей. Поэтому, чем более длительным является срок предоставления кредита, тем ниже размер каждого из аннуитетных платежей, но больше общая сумма процентов за весь период действия договора. И наоборот, при коротком сроке кредитования размер каждого из аннуитетных платежей устанавливается в предельном размере, но общая сумма процентов за весь период действия договора сокращается.

Что касается дифференцированного платежа, то он складывается из фиксированной суммы основного долга и процентов, начисленных на день внесения платежа по кредиту. В течение всего периода погашения кредита идет уменьшение суммы ежемесячного платежа от месяца к месяцу. В этом и состоит основное его отличие от аннуитетного платежа.

При аннуитетном платеже заемщик переплачивает банку по процентам, поскольку в составе каждого платежа сумма погашаемой кредитной задолженности составляет незначительную часть по сравнению с размером выплачиваемых процентов, в отличие от дифференцированного платежа, в котором сумма погашаемого основного долга больше.

Выше мы отметили основные особенности двух видов платежей.

Ниже мы поговорим об особенностях, связанных с досрочным погашением кредита.

Напомним, что досрочное погашение является законодательно установленным правом заемщика и оно никак не зависит от согласия или несогласия банка. Но оказывается, что досрочное погашение не очень радостно для банков. Особенно это касается аннуитетного способа погашения задолженности по кредиту.

И дело здесь в том, что при досрочном погашении кредита банки теряют часть денег, связанных с выплатой процентов. Причем при аннуитетных платежах потери банков больше, чем при дифференцированных.

Ранее банки отказывали заемщикам в пересчете суммы, возвращаемой по процентам. Но уже несколько лет после вмешательства Верховного Суда РФ, вставшего на сторону заемщиков, банки не могут отказать заемщикам в возврате переплаты по мотиву компенсации своих убытков, связанных с досрочным погашением кредита.

Дифференцированный платеж – это…

Многие банки предлагают своим заёмщикам погашение кредита дифференцированными платежами. Данный способ ещё называют коммерческим, классическим или начислением процентов на остаток.

Разобраться с сутью таких платежей нам поможет слово «дифференцированный». А происходит оно от английского глагола «differentiate» («дифференцировать»), что в переводе означает «различать», «отличать». И действительно, размер каждого последующего ежемесячного дифференцированного платежа постоянно отличается от предыдущего. Почему так происходит? Читаем определение:

Дифференцированный платёж – это способ погашения кредита, при котором заёмщик ежемесячно выплачивает равными долями тело кредита, а также проценты, начисленные на остаток основного долга.

Давайте рассмотрим простой пример. Итак, заёмщик берёт в кредит 120 000 рублей на один год (12 месяцев). Выплаты осуществляются ежемесячно – всего будет 12 платежей.

Тело кредита выплачивается равными долями на протяжении всего срока кредитования. В нашем случае на погашение основного долга будет ежемесячно уходить по 10 000 рублей (120 000 / 12 = 10 000). Проценты же начисляются на остаток долга.

Итак, через месяц после получения кредита, заёмщик выплатит 10 000 рублей (доля основного долга) + проценты, начисленные на 120 000 рублей (на общую сумму займа). На начало второго месяца сумма основного долга составит уже не 120 000 рублей, а 110 000 рублей (120 000 – 10 000 = 110 000). И в конце второго месяца сумма дифференцированного платежа будет включать в себя 10 000 рублей (основной долг) + проценты, начисленные на 110 000 рублей. Понятно, что второй платёж будет меньше, чем первый – ведь проценты будут уже начисляться не на 120 000 рублей, а на 110 000 рублей. С каждым месяцем основной долг будет уменьшаться на 10 000 рублей, а вместе с ним будут уменьшаться и дифференцированные платежи. Вот такая арифметика, друзья.

Теперь вы поняли основной принцип дифференцированных кредитов? Если аннуитетные платежи на протяжении всего срока кредитования не изменяются, то дифференцированные – с каждым разом становятся всё меньше и меньше, а последние выплаты будут самыми маленькими.

Только не спешите сейчас натягивать кеды и мчаться в банк за дифференцированным кредитом! Ведь у него есть как достоинства, так и недостатки. Давайте их рассмотрим.

Аннуитетный платеж

Говоря простыми словами, аннуитетный платеж – это оплата суммы долга равными частями каждый месяц. Многие клиенты выбирают данный вариант расчета за его простоту и прозрачность.

Кроме того, он позволяет распределить равномерно всю финансовую нагрузку долга и постепенно выплачивать банку взятую ссуду частями. При этом клиенту легко держать в голове указанную в договоре сумму ежемесячного платежа и параллельно рассчитывать свои остальные траты.

График аннуитетных платежей

Именно благодаря удобству использования и простоте расчета, аннуитетный платеж получил такое распространение на Западе.

В свою очередь АП (аннуитетный платеж) подразделяется на три вида:

- пренумерандо;

- постнумерандо;

- переменные выплаты.

Производя равнозначные выплаты в пользу погашения долга, заемщик выплачивает:

- часть основного долга (тело кредита);

- процент по кредиту;

- комиссию банка за обслуживание (зависит от условий договора).

Особенность АП

Здесь важно понимать, как именно формируется расчет. Учитывая то, что долг закрывается одинаковыми траншами, сначала наибольшая доля платежа приходится на оплату процентов по кредиту

А потом уже выплачивается тело кредита.

Таким образом, клиенту выгодно как можно скорее закрыть долг, ведь он меньше переплатит за проценты использования кредитный средств.

Пример платежа

При таком варианте погашения, несмотря на его простоту, есть один существенный недостаток – высокая переплата. Почему так происходит? Дело в том, что годовая ставка сразу рассчитывается на все тело кредита, и она не снижается, а распределяется одинаковыми частями каждый месяц на протяжении всего периода.

При дифференцированной схеме, проценты вы будете платить на остаток. А, учитывая то, что с каждым месяцем сумма долга уменьшается, значит, и проценты будут уменьшаться, снижая общую переплату по кредиту.

Вторым недостатком такой схемы является то, что в первую половину срока погашения кредита, заемщик выплачивает проценты, не гася практически тело кредита. То есть основная часть долга уже начинает выплачиваться со второй половины срока.

Именно поэтому финансовые эксперты настоятельно рекомендуют производить досрочное погашение при такой схеме расчета погашения долга.